Что такое 6-НДФЛ?

За удержанный и перечисленный НДФЛ нужно отчитаться. Для этого придумали два отчёта: 6-НДФЛ, который сдают каждый квартал, и 2-НДФЛ, который налоговая ждёт только раз в год.

Кроме зарплаты сотрудников НДФЛ нужно платить и с других доходов, которые физлица получают от вас:

- вознаграждения по гражданско-правовым договорам,

- дивиденды,

- беспроцентные займы,

- подарки, общая стоимость которых превышает 4 000 рублей в течение года.

Если физик получил от вас доход хотя бы один раз в течение года, вам нужно сдавать 6-НДФЛ.

В отчёте укажите общие данные по всем физ. лицам, которые получали от вас доходы. Не нужно разделять информацию по каждому человеку, для этого есть другой отчёт — 2-НДФЛ.

Компания выдает зарплату в последний рабочий день месяца

В коллективном договоре записано, что компания выдает зарплату в последний день месяца. В апреле 30-е число выходной день, поэтому компания выдала зарплату 29 апреля.

Есть два способа заполнить расчет.

Первый способ: показать, что налог удержан на дату выплаты. Если дата выдачи зарплаты приходится на выходной (30 апреля), компания выдает ее в последний рабочий день месяца — 29 апреля (ст. 14 ТК РФ). Дата получения дохода по зарплате в любом случае — последний календарный день месяца (п. 2 ст. 223 НК РФ). Но больше в течение месяца сотрудник работать не будет. Значит, формально, доход получен и с него можно удержать НДФЛ.

На примере

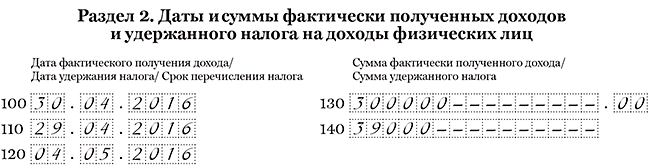

Компания выдает зарплату в последний день месяца. 30 апреля — это суббота, выходной. Компания выдала зарплату 29-го числа — 300 000 руб. В этот же день она удержала НДФЛ — 39 000 руб. (300 000 руб. × 13%). Дата получения дохода в виде зарплаты — 30.04.2016, дата удержания НДФЛ — 29.04.2016, а крайний срок перечисления — ближайший рабочий день 04.05.2016. Компания заполнила раздел 2 расчета, как в образце 11.

Образец 11. Как отразить зарплату, выданную в последний рабочий день месяца (1 вариант)

Второй способ: показать в расчете, что налог удержан только со следующей выплаты. Компания не вправе удерживать НДФЛ, пока сотрудник не получил доход. А доход считается полученным только в последний день месяца, то есть 30 апреля. ФНС и Минфин разрешают не удерживать налог из зарплаты, которую компания выдала до окончания месяца (письма от 29.04.16 № БС-4-11/7893, от 28.10.16 № 03-04-06/63250). Значит, 29 числа можно выдать зарплату целиком. А НДФЛ удержать со следующих доходов в денежной форме.

На примере

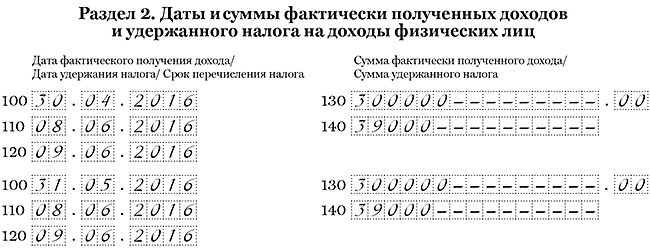

Компания выдает зарплату в последний день месяца. 30 апреля — это суббота, выходной. Компания выдала зарплату 29 апреля — 300 000 руб. В этот же день она исчислила НДФЛ — 39 000 руб. (300 000 руб. × 13%), но удерживать его при выплате не стала. Налог компания удержала с ближайшей зарплаты за май, которую выдала 8 июня. Зарплата за май — 300 000 руб. НДФЛ — 39 000 руб. Даты удержания и перечисления НДФЛ с апрельской зарплаты компания привязала к зарплате за май. В строке 110 записала 08.06.2016, в строке 120 — 09.06.2016. Но зарплату за апрель и май показала в разных блоках строк 100–120, так как у них отличается дата получения дохода. Компания заполнила раздел 2, как в образце 12.

Образец 12. Как отразить зарплату, выданную в последний рабочий день месяца (2 вариант)

Ситуация № 13. Компания выдает зарплату из кассы три дня подряд/

Компания выдает зарплату сотрудникам из кассы. Работники могут прийти за зарплатой в течение трех дней.

Компания вправе удержать НДФЛ только в день выдачи зарплаты (п. 4 ст. 226 НК РФ). А перечислить — в этот же или на следующий день (п. 6 ст. 226 НК РФ). Если компания выдает зарплату в течение трех дней, то у нее будет три даты удержания и срока перечисления налога. Значит, заполняйте столько же блоков строк 100–140.

На примере

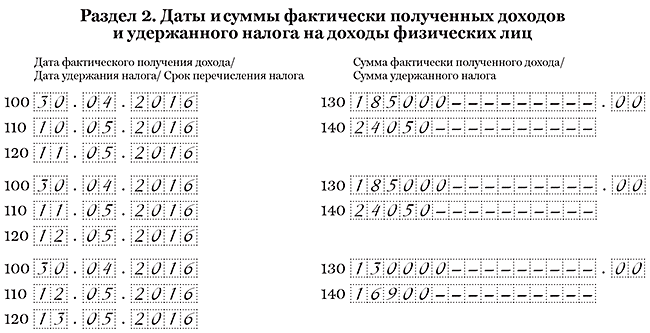

Компания начислила зарплату за апрель — 500 000 руб. 10 мая в банке она получила сумму за вычетом НДФЛ — 435 000 руб. (500 000 руб. — 500 000 руб. × 13%). 10 и 11 мая компания выдала из кассы по 160 950 руб. Это сумма за вычетом НДФЛ (185 000 руб. — 185 000 руб. × 13%). НДФЛ — 24 050 руб. (185 000 руб. × 13%). 12 мая компания выдала оставшуюся сумму — 113 100 руб. (435 000 — 160 950 — 160 950). Зарплата с учетом НДФЛ — 130 000 руб. (500 000 — 185 000 — 185 000), налог — 16 900 руб. (130 000 руб. × 13%). Раздел 2 компания заполнила, как в образце 13.

Образец 13. Как заполнить зарплату, выданную из кассы три дня подряд

В то же время из зарплатной ведомости не ясно, какую сумму компания выдавала каждый день. Для этого нужно вести учет в отдельном документе. На практике компании этого не делают. К тому же, как правило, перечисляют налог с зарплаты один раз — в тот день, когда сняли деньги со счета. Если отразить в строке 110 разные даты, а платежка будет одна, инспекторы могут посчитать, что часть перечисленного НДФЛ — это не налог. Если компания не вела учет, сколько зарплаты выдавала каждый день, и перечислила НДФЛ одной платежкой, можно заполнить по зарплате всего один блок строк — 100–140.

На примере

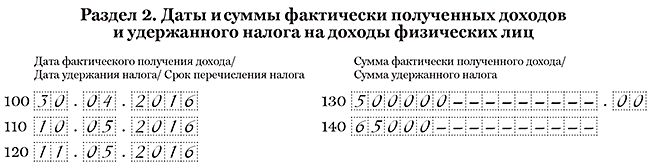

Компания начислила зарплату за апрель — 500 000 руб. 10 мая в банке она получила сумму за вычетом НДФЛ — 435 000 руб. (500 000 — 500 000 руб. × 13%). И в этот же день перечислила весь налог — 65 000 руб. (500 000 руб. × 13%). Деньги компания выдавала три дня подряд, но не вела учет выданных сумм. Поэтому в разделе 2 она заполнила один блок строк 100–140 по зарплате. В строке 110 она записала 10.05.2016, а строке 120 — 11.05.2016 (см. образец 14).

Образец 14. Как заполнить зарплату, выданную из кассы

Контрольные соотношения 6‑НДФЛ в 2021

Контур.Бухгалтерия — 14 дней бесплатно!

Кадровый учет и отчеты по сотрудникам, зарплата, пособия, командировочные и удержания в удобном бухгалтерском веб-сервисе

При составлении любого документа с отчетными цифрами важно считать их правильно. Для проверки отчетности на ошибки разработаны контрольные соотношения — равенство значений определенных строк в отчетности

Они позволяют выявить расхождения и устранить их перед отправкой документа, а значит избежать штрафа за недостоверные сведения — 500 рублей за каждый расчет. Контрольные соотношения 6-НДФЛ — это равенство значений строк внутри формы, и совпадение значений с другими формами отчетности. Расскажем о показателях, которые нужно сравнить между собой перед сдачей 6-НДФЛ.

В 2021 году форма 6-НДФЛ сильно изменилась, поэтому чиновники выпустили новые контрольные соотношения, утвержденные в письме ФНС от 23.03.2021 № БС-4-11/3759@.

Если при проверке налоговики выявят нарушения, вы получите письменное уведомление о выявленных ошибках, противоречиях и несоответствиях с требованием пояснить их и при необходимости внести исправления. Пояснения придется давать в течение 5 рабочих дней с получения письма от налоговой.

Нововведения в 6-НДФЛ

Изменения при заполнении Титульного листа

Изменения коснулись только индивидуальных предпринимателей и глав крестьянских (фермерских) хозяйств.

С 01.01.2022 указанные субъекты при снятии с учета в поле «Отчетный период» указывают следующие коды периодов, за которые подается отчет (пп. 1.2, 2 Приказа ФНС России от 28.09.2021 № ЕД-7-11/845@, п. 6 Приложения № 2 к Приказу):

- 83 — первый квартал;

- 84 — полугодие;

- 85 — 9 месяцев;

- 86 — год.

Изменения при заполнении Раздела 2

Во-первых, изменения коснулись компаний, в которых работают высококвалифицированные иностранные специалисты (на основании ст. 13.2 Федерального закона от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации).

В расчет добавлены новые строки для отражения доходов таких высококвалифицированных специалистов по трудовым и по гражданско-правовым договорам:

- 115 — общая сумма дохода, начисленного по всем высококвалифицированным иностранным специалистам. В текущей форме соответствующий доход отражается в составе общей суммы доходов физических лиц (строка 110);

- 121 — общее количество высококвалифицированных специалистов, получивших доход в отчетном периоде. В текущей форме количество таких специалистов отражается в общей численности физических лиц (строка 120);

- 142 — сумма НДФЛ, исчисленная с доходов высококвалифицированных специалистов. В текущей форме соответствующая сумма НДФЛ включается в общую сумму исчисленного НДФЛ (строка 140) (пп. 2.1 — 2.5 Приложения № 2 к Приказу ФНС России от 28.09.2021 № ЕД-7-11/845@).

Во-вторых, в расчет добавлено новое поле 155, в котором отражается налог на прибыль, принятый организацией к зачету на основании п. 3.1 ст. 214 НК РФ. В данном случае речь идет о ситуациях, когда организация при исчислении НДФЛ с дивидендов, выплаченных физическому лицу, принимает к зачету налогу на прибыль, который удержал налоговый агент при выплате дивидендов организации. Сумму налога на прибыль, которую приняли к зачету в 2021 году, отразите в строке 155 расчета (п. 2.7 Приложения N 2 к Приказу ФНС России от 28.09.2021 N ЕД-7-11/845@).

Напомним, с 2021 года расчет НДФЛ по дивидендам у налоговых резидентов производится налоговым агентом на дату фактического получения дохода нарастающим итогом с начала налогового периода с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога (п. 3 ст. 226 НК РФ).

С 1 января 2021 года действует собственный порядок расчета налога на дивиденды для налоговых резидентов РФ (п. 3.1 ст. 214 НК РФ). Порядок предусматривает не корректировку налоговой базы, а уменьшение исчисленного НДФЛ на сумму налога на прибыль, удержанного с дивидендов, полученных самой организацией, пропорционально доле участия физлица в организации.

НДФЛ с дивидендов, выплаченных начиная с 2021 года, исчисляется по формуле:

НДФЛ = Дивиденды, начисленные физлицу * налоговая ставка (13% или 650 000+15 % с суммы, превышающей 5 млн руб.) — Налог на прибыль, подлежащий зачету

Налог на прибыль организаций, подлежащий зачету (уменьшающий НДФЛ с дивидендов), определяется по формуле:

ЗНП= БЗ x 0,13, где:

ЗНП — сумма налога на прибыль организаций, подлежащая зачету;

БЗ — база для определения суммы налога на прибыль организаций, подлежащей зачету.

Для определения базы для расчета налога на прибыль (БЗ), подлежащего зачету, необходимо определить два показателя:

- показатель 1 — сумма доходов от долевого участия, в отношении которых исчислена сумма налога;

- показатель 2 — произведение показателей К и Д2, из формулы для расчета удерживаемого налога на прибыль (п. 5 ст. 275 НК РФ). Напомним, что К показывает отношение суммы дивидендов, подлежащих распределению в пользу налогоплательщика — получателя дивидендов, к общей сумме дивидендов, подлежащих распределению российской организацией в пользу всех получателей, а Д2 — общая сумма дивидендов, полученных российской организацией.

После расчета этих двух показателей российской организации, выплачивающей дивиденды, необходимо выбрать наименьшее значение из них и использовать его в качестве базы для расчета подлежащего зачету налога на прибыль.

При распределении и выплате российской компанией дивидендов в пользу физического лица, которое не является налоговым резидентом РФ, НДФЛ рассчитывается по следующей формуле (п. 3 ст. 214, п. 3 ст. 224 НК РФ):

НДФЛ = Сумма выплачиваемых дивидендов * 15 %, если иная ставка не предусмотрена Соглашением об избежании двойного налогообложения.

Порядок заполнения 6-НДФЛ

Теперь давайте разберёмся с заполнением обновлённой формы 6-НДФЛ.

Новый расчет 6-НДФЛ состоит из

- титульного листа;

- раздела 1 «Данные об обязательствах налогового агента»;

- раздела 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»;

- Приложения N 1 к Расчету «Справка о доходах и суммах налогов физлица» с приложением «Сведения о доходах и соответствующих вычетах по месяцам налогового периода».

Расчет 6-НДФЛ заполняется в соответствии с Порядком, утвержденным Приказом ФНС России от 15.10.2020 N ЕД-7-11/753@.

Для заполнения расчета 6-НДФЛ данные нужно брать из налоговых регистров по НДФЛ.

Он заполняется в электронной форме. На бумажном носителе заполнить и представить расчет могут только те налоговые агенты, у которых численность физических лиц, получивших доходы в налоговом периоде, до 10 человек включительно.

По каждому ОКТМО нужно заполнять отдельный расчет 6-НДФЛ. Например, если у организации есть обособленное подразделение в другом городе, она отдельно заполнит расчет по головной организации и расчет по обособленному подразделению.

В расчете 6-НДФЛ может быть столько страниц, сколько необходимо, чтобы отразить все сведения за отчетный период. Все страницы расчета должны быть пронумерованы по порядку с 001 и до последней.

Все суммовые показатели расчета должны быть заполнены. Если значение суммового показателя отсутствует, нужно указать «0».

Заверяет 6-НДФЛ и его разделы руководитель организации, индивидуальный предприниматель, адвокат, учредивший адвокатский кабинет, нотариус, занимающийся частной практикой, или представитель по доверенности.

Если расчет заполняют и сдают в электронном виде, его нужно подписать усиленной квалифицированной электронной подписью.

Для титульного листа разработали несколько технических правок. Например, изменили названия полей:

- «Отчетный период (код)» вместо «Период представления (код)»;

- «Календарный год» вместо «Налоговый период (год)».

В поле, где отражают код формы реорганизации или ликвидации, нужно будет указывать код лишения полномочий или закрытия обособленного подразделения. Для этого случая закрепляют код 9. Ранее ФНС рекомендовала подобный порядок заполнения 2-НДФЛ и 6-НДФЛ.

Разделы 1 и 2 в новой форме, по сути, меняются местами: в разделе 1 нужно будет отражать информацию о сроках перечисления НДФЛ и сумме налога, а в разделе 2 — обобщенную информацию.

Из новшеств можно выделить:

- в обоих разделах нужно отражать КБК (поле 010 раздела 1 и поле 105 раздела 2);

- в обобщенных показателях необходимо указывать суммы дохода, начисленные по трудовым договорам (поле 112) и по ГПД (поле 113), а также излишне удержанную сумму налога (поле 180);

- в разделе 1 отражают только срок перечисления налога и его сумму (поля 021 и 022), а вот дату фактического получения дохода, дату удержания налога и сумму фактически полученного дохода приводить не надо;

- отдельные поля раздела 1 отведены для того, чтобы отражать суммы НДФЛ, возращенные в последние 3 месяца отчетного периода, с расшифровкой по датам возврата.

Раздел 2 расчета 6-НДФЛ заполняют нарастающим итогом, что означает следующее.

В разд. 2 отражают доходы, вычеты и налог не за каждый отдельный период (отдельно за II квартал, отдельно за III квартал и т.д.), а общими суммами за весь период с начала года.

Например, при заполнении разд. 2 формы 6-НДФЛ за полугодие нужно отразить суммы доходов, вычетов и налога за шесть месяцев с начала года, а не только за II квартал. При заполнении разд. 2 за девять месяцев нужно отразить соответствующие суммы за все девять месяцев с начала года, а не только за III квартал и т.д.

При этом в разд. 1 расчета 6-НДФЛ всегда отражаются те операции, которые вы произвели за последние три месяца (последний квартал) отчетного периода.

Налог, исчисленный за отчетный период нарастающим итогом, отражается общей суммой в поле 140 разд. 2 формы 6-НДФЛ. Налог, исчисленный с дивидендов, также отражается отдельной суммой в поле 141 разд.

Удержанный НДФЛ отражается следующим образом:

Компания выдала всю зарплату авансом

По просьбе сотрудника компания выдала всю зарплату досрочно — до окончания месяца.

У компании есть два способа заполнить раздел 2 расчета.

Первый вариант — показать, что налог удержан на дату выплаты. В одном из писем ФНС сделала вывод, что, если компания выдает всю зарплату до конца месяца, она все равно удерживает у сотрудника НДФЛ в день выплаты. Датой получения дохода по зарплате считается последний день месяца (п. 2 ст. 223 НК РФ). Поэтому заполнить расчет налоговики рекомендуют так (письмо ФНС России от 24.03.16 № БС-4-11/5106@). В строке 100 — записать последний день месяца, даже если он попадает на выходной, в стоке 110 — дату выдачи зарплаты, а в строке 120 — следующий день.

На примере

По просьбе сотрудника компания выдала ему зарплату за апрель 25 апреля — 40 000 руб. В этот же день она удержала НДФЛ — 5200 руб. (40 000 руб. × 13%). Дата получения дохода в виде зарплаты — 30.04.2016, дата удержания НДФЛ — 25.04.2016, а крайний срок перечисления — 26.04.2016. Компания заполнила раздел 2 расчета, как в образце 18.

Образец 18. Как заполнить досрочную зарплату, если компания удержала НДФЛ

Второй вариант — показать, что налог удержан только со следующих выплат. Если компания выдает зарплату до окончания месяца, сотрудник еще не получил доход. Ведь последний день месяца еще не наступил. Значит, вся зарплата — это аванс, с которого компания не должна удерживать НДФЛ. Такой вывод сделали чиновники и налоговики (письма Минфина России от 22.07.15 № 03-04-06/42063, ФНС России от 29.04.16 № БС-4-11/7893). Поэтому компания вправе выдать сотруднику зарплату без вычета налога, а НДФЛ удержать со следующего денежного дохода. Например, со следующей зарплаты.

На примере

По просьбе сотрудника компания выдала ему зарплату за апрель 25 апреля — 40 000 руб. В этот же день она исчислила НДФЛ — 5200 руб. (40 000 руб. × 13%), но удерживать его при выплате не стала. Налог компания удержала с зарплаты за май, которую выдала 8 июня. Зарплата за май — 40 000 руб. НДФЛ — 5200 руб. Сотрудник получил на руки 29 600 руб. (40 000 — 5200 — 5200). Даты удержания и перечисления НДФЛ с апрельской зарплаты компания привязала к зарплате за май. В строке 110 записала 08.06.2016, в строке 120 — 09.06.2016. Но зарплату за апрель и май показала в разных блоках строк 100–120, так как у них отличается дата получения дохода. Компания заполнила раздел 2, как в образце 19.

Образец 19. Как заполнить досрочную зарплату, если компания не удерживала НДФЛ

Показатели внутри 6-НДФЛ

В состав 6-НДФЛ с 2021 года вошла бывшая справка 2-НДФЛ. Теперь она стала Приложением № 1 к расчету и называется «Справка о доходах и суммах налога физического лица». Все соотношения между 6-НДФЛ и 2-НДФЛ теперь стали внутридокументными. Причем для проверки правильности заполнения справки из приложения предусмотрены как отдельные соотношения, так и взаимоувязка показателей с основным расчетом 6-НДФЛ.

Контрольные соотношения по основной части расчета 6-НДФЛ

Инспекторы проверяют показатели строк 110, 130, 140, 150 и 170. По строке 110 нарастающим итогом с начала года фиксируется сумма дохода, по строке 130 — величина налоговых вычетов по всем работникам.

Образец заполнения строки 070 для разных случаев получения дохода в 2020 году

Рассмотрим несколько примеров. В заполненных образцах сделаем такое допущение: приведенные операции являются единственными в налоговом периоде.

Начислена зарплата за январь 2020 года в сумме 100 000 руб. НДФЛ к удержанию 13 000 руб. Зарплата выплачена в 2 этапа: 21.01.2019 оплачен аванс и 05.02.2019 произведена окончательная выплата. Заполнение строк первого раздела формы 6-НДФЛ за 1 квартал 2019 года выглядит так:

20 марта 2020 года с физическим лицом заключен договор на ремонт офисного помещения на сумму 30 000 руб. По условиям договора оплата производится в 2 этапа: 21 марта 2020 года сумма авансового платежа составила 10 000 руб. (за минусом удержанного НДФЛ в сумме 1 300 руб.), а 2 апреля 2020 года произведена окончательная оплата на сумму 20 000 руб. (за минусом удержанного НДФЛ в сумме 2 600 руб.). Акт выполненных работ подписан сторонами 26 марта 2020 года. Заполнение строк первого раздела формы 6-НДФЛ за 1 квартал 2019 года выглядит так:

Начислена зарплата за декабрь 2020 года в сумме 200 000 руб. НДФЛ к удержанию 26 000 руб. Зарплата выплачена в 2 этапа: 20 декабря 2020 года оплачен аванс и 28 декабря 2020 года произведена окончательная выплата. Заполнение строк первого раздела формы 6-НДФЛ за 2020 год выглядит так:

Начислена зарплата за декабрь 2020 года в сумме 200 000 руб. НДФЛ к удержанию 26 000 руб. Зарплата выплачена в 2 этапа: 25 декабря 2020 года оплачен аванс и 10 января 2020 года произведена окончательная выплата. Заполнение строк первого раздела формы 6-НДФЛ за 1 квартал 2020 год выглядит так (в строку 070 отчета за 2018 год сумма НДФЛ не попадает, зато попадает в строку 020 сама зарплата и в строку 040 сумма исчисленного налога):

Начислена зарплата за март 2020 года в сумме 100 000 руб. НДФЛ к удержанию 13 000 руб. Зарплата выплачена в 2 этапа: 20 марта 2019 года оплачен аванс и 5 апреля 2020 года произведена окончательная выплата. Заполнение строк первого раздела формы 6-НДФЛ за 1 квартал 2019 года выглядит так:

Компания задерживает зарплату, но перечисляет НДФЛ с начисленного дохода

Компания постоянно задерживает зарплату. При этом в конце каждого месяца она начисляет доход и перечисляет в бюджет НДФЛ с начисленной зарплаты.

Дата получения дохода по зарплате — последний день месяца (п. 2 ст. 223 НК РФ). Многие компании считают, что инспекторы могут оштрафовать их за опоздание с НДФЛ, если они заплатят налог при выдаче зарплаты. Поэтому перечисляют налог в последний день месяца, даже если саму зарплату выдают позже.

На самом деле удержать НДФЛ можно только в день выплаты, а перечислять в бюджет надо в этот же или на следующий день (п. 6 ст. 226 НК РФ). Задержала компания зарплату или нет, значения не имеет.

Если компания перечисляла НДФЛ до того, как удержала, то платила его за счет собственных средств. Кодекс запрещает такой порядок (п. 9 ст. 226 НК РФ). Поэтому чиновники не считают перечисленные суммы НДФЛ (письмо Минфина России от 16.09.14 № 03-04-06/46268). И требуют, чтобы компания заплатила налог еще раз, после фактической выдачи зарплаты. А уплаченные суммы возвращала по заявлению (см. образец 7).

Что касается порядка заполнения 6-НДФЛ, на него не влияют даты, когда компания фактически перечисляла налог. Поэтому при выдаче зарплаты с опозданием заполняйте 6-НДФЛ, как описано в ситуации «Компания постоянно задерживает зарплату».

Образец 7. Заявление, которое наведет порядок в платежах по НДФЛ

Компания выдала в отчетном периоде зарплату за прошлый год

Во втором квартале компания выдала сотруднику зарплату за декабрь прошлого года.

Компания во втором квартале выдала зарплату за декабрь прошлого года. Дата завершения операции приходится на 2017 год. Значит, отразите ее в разделе 2 расчета за полугодие (письмо ФНС России от 25.02.16 № БС-4-11/3058@). В строке 100 поставьте — 31.12.2016, в строке 110 — дату выплаты, в строке 120 — следующий рабочий день.

В разделе 1 расчета компания отражает доходы, исчисленный и удержанный НДФЛ с начала налогового периода. Так как компания удержала НДФЛ уже в 2017 году, его нужно включить в строку 070 расчета за полугодие 2017 года.

На примере

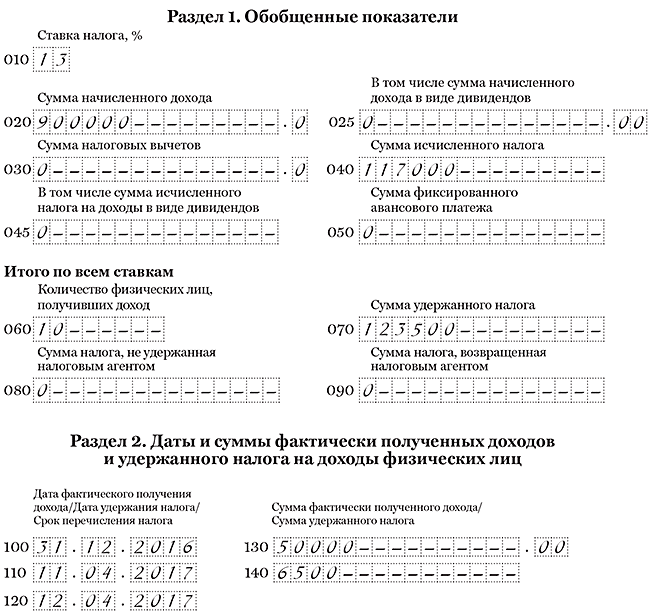

Компания 11 апреля выдала сотруднику зарплату за декабрь 2016 года — 50 000 руб. и удержала с этой суммы НДФЛ — 6500 руб. (50 000 руб. × 13%). За январь-июнь компания начислила зарплату 10 сотрудникам — 900 000 руб., исчислила с нее НДФЛ — 117 000 руб. (900 000 руб. × 13%) и удержала эту же сумму. Вычеты компания не предоставляла. В разделе 1 расчета компания заполнила НДФЛ с зарплаты за декабрь в строке 070, всего — 123 500 руб. (117 000 + 6500). В разделе 2 компания записала зарплату за декабрь в отдельном блоке строк 100-140 как в образце 10.

Образец 10. Как отразить в расчете прошлогоднюю зарплату

Пример заполнения строки 070

Разберём подробнее на стандартной ситуации строку 070 6-НДФЛ: что туда входит и как эту строку заполняют на практике. Сюда вносят только удержанный налог: сведения об этом прописаны в 226-й статье Налогового кодекса.

Согласно положениям законодательства, налоговые агенты обязаны удерживать подоходный налог из доходов физлиц в момент их получения. То есть день удержания налога должен совпадать с датой выплаты дохода. Это правило не распространяется только на выплату дохода в натуральной форме.

Рассмотрим пример заполнения строки 070 в форме 6-НДФЛ, если декабрьская зарплата на предприятии была выплачена в январе следующего года:

- Организация выдала сотрудникам зарплату 9 января наступившего года. Её общая величина составила 260 000 рублей. Общая величина НДФЛ с нее равна 33 800 рублей. Эту сумму необходимо отражать в двух отчетах: в годовом за предыдущий год и за первый квартал наступившего года.

- В годовом отчете 6-НДФЛ сумму зарплаты за декабрь необходимо указать в строке 020, а НДФЛ с нее – в строке 040. Но при этом не нужно указывать НДФЛ в строках 070 и 080, так как он был только начислен, но еще не удержан.

- В отчете 6-НДФЛ за первый квартал в первом разделе сумму НДФЛ с декабрьской зарплаты необходимо указать в строке 070, а во втором разделе – в строке 140. Информация об этом прописана в письме Федеральной налоговой службы 05.12.2016 № БС-4-11/23138.

Проверить правильность заполнения отчетности можно при помощи контрольных соотношений. Так, уплаченный налог должен быть больше строки 070 минус строка 090. Если равенство не выполнено, значит, положенный налог был перечислен не полностью. Общая сумма строк 140 Раздела 2 необязательно должна совпадать со строкой 070. Несовпадение может быть связано с особым порядком отражения переходящих выплат.

При декларировании своих финансовых поступлений предприниматели используют унифицированную форму 6-НДФЛ. В нее вносятся данные о полученных доходах и исчисленных налогах, которые указываются в специальных графах.

6-НДФЛ строка 070, узнаем, что туда входит. Регулируется заполнение упомянутой строки приказом ММВ-7-11/450 от 14.10.2015 года. Документ содержит рекомендации относительно общепринятых принципов внесения данных в декларацию и отражения в ней подоходного налога.