Виды существующих штрафных санкций

Прежде чем рассматривать вопрос о том, как проводками отразить штраф или пени в бухгалтерском учете, разберемся, какими могут быть санкции такого рода. Делятся они на две группы:

- Начисляемые друг другу контрагентами в связи с нарушением договорных обязательств.

- Возникающие в случае неисполнения налогового законодательства.

Санкции первой группы предусматриваются в текстах заключаемых между контрагентами договоров как взаимные и могут в равной степени возникать у каждой из сторон. Например, для покупателя обычно устанавливают пени за задержку платежа, а для поставщика — за нарушение срока поставки. Более серьезные санкции (в виде штрафа) призваны обеспечить выполнение обязательств, серьезно влияющих на сам факт функционирования контрагента либо приводящих к существенным для него потерям (в т. ч. из-за невыполнения обязательств перед третьим лицом). Размер санкций, возникающих между контрагентами, указывается в договоре либо прямо (как, например, величина процентов за каждый день просрочки оплаты или поставки), либо путем описания алгоритма расчета.

Ситуации, в которых начисляются пени и штрафы за нарушения налогового законодательства, приведены в НК РФ, там же есть указания на их конкретные размеры, а в необходимых случаях — на алгоритмы расчета. Здесь плательщиками санкций обычно становятся налогоплательщики, хотя в ряде случаев (например, задержка возврата излишне уплаченного в бюджет налога или суммы подлежащего возмещению НДС) ответственность такого же рода установлена и для налоговых органов.

Таким образом, конкретное юрлицо может оказаться как плательщиком, так и получателем платежей обоих групп, и бухгалтерские проводки по штрафам и пеням будут возникать у его не только при учете расходов по ним, но и при отражении доходов.

Отражение в бухгалтерском учете санкций по договорам с контрагентами

Как в бухучете проводками отразить штрафы или пени, возникающие в отношениях с контрагентами? Расходы или доходы, образующиеся у юрлица в этом случае, относятся к числу прочих (п. 7 ПБУ 9/99 и п. 11 ПБУ 10/99, утвержденные приказами Минфина России от 06.05.1999 № 32н и № 33н). План счетов бухучета (утвержден приказом Минфина РФ от 31.10.2000 № 94н) рекомендует для их отражения использовать счет 91, по кредиту которого будут показываться доходы, а по дебету — расходы.

Корреспондирующим счетом для счета 91 в проводке по отражению штрафа или пени в бухгалтерском учете станет счет учета расчетов 76, к которому Планом счетов бухучета предусмотрено открытие субсчета, именующегося «Расчеты по претензиям». Аналитика на этом субсчете организуется по контрагентам и каждой возникающей претензии.

То есть записи проводок по начислению штрафных санкций будут иметь следующий вид:

- Дт 91 Кт 76 у юрлица, отражающего адресованную ему претензию (т. е. свой расход);

- Дт 76 Кт 91 у юрлица, выставившего претензию своему контрагенту и рассчитывающего на поступление средств в свой адрес.

Сумма, сопровождающая эти проводки, для обеих записей будет определяться одинаково: как соответствующая объему начислений, либо признанных должником, либо установленных судом (п. 10.2 ПБУ 9/99, п. 14.2 ПБУ 10/99). Соответственно, и момент отражения в учете совпадет с моментом либо признания, либо принятия судебного решения.

Оплата санкций выразится проводкой Дт 76 Кт 51 (перечисление контрагенту) или Дт 51 76 (поступление от контрагента).

Важно! КонсультантПлюс предупреждает Минфин России выделяет случаи, в которых штрафные санкции облагаются НДС. Это ситуации, когда… Подробнее смотрите в К+

Пробный доступ можно получить бесплатно.

Проводки по бухгалтерским услугам

Важно

Описание проводки Документ-основание 62.01 90.01.1 35 400,00 Отражена выручка от реализации услуг Товарная накладная (ТОРГ-12), Счет фактура выданный 90.03 68.02 5 400,00 Начислен НДС от реализации услуг 51 62.02 35 400,00 Оплата контрагента за оказанные услуги Акт о выполненных услугах, Банковская выписка Пример 3. Оказание курьерских услуг сторонней организацией Организация ООО «Весна» реализовала товар на общую сумму 55 460,00 руб., в т.ч.

НДС 18% — 8 460,00 руб. Доставку товара осуществляет сторонняя курьерская служба. Стоимость услуг по доставке товара составила 1 593,00 руб., в т.ч.

НДС 18% — 243,00 руб. Оказанные услуги курьерской службой бухгалтер ООО «Весна» отражает проводками:: Счет Дебета Счет Кредита Сумма проводки, руб.Алгоритм заполнения данного документа приведен в статье «Акт приемки выполненных работ в строительстве – образец».

При оказании транспортных услуг компанией-перевозчиком помимо акта выполненных работ обязательно должны быть транспортные документы.

К таким документам, в частности, относятся транспортные накладные

ВАЖНО! С 2013 года унифицированные формы не являются обязательными к использованию, организации вправе разрабатывать их самостоятельно

О порядке учета транспортных расходов подробно рассказано в публикации «Транспортные расходы отнесены на счет покупателя — проводка». Итоги Бухгалтерский учет услуг основывается на стандартах ведения бухучета.

Методология учета специфична и зависит от конкретного вида деятельности компании-исполнителя. Выручка от оказания услуг учитывается в составе доходов по обычным видам деятельности.

Страховое правоPermalink

Проводки по начислению пени с поставщиками

Бухучет в жилищно-коммунальной сфере весьма специфичен и обусловлен обширной структурой расходов, многочисленными вариантами проведения взаимных расчетов, возможностью управления домами компаниями с различными формами применяемых систем учета. Рассмотрим особенности ведения учетных операций в бухучете ЖКХ.

Государственными (муниципальными) контрактами, а также гражданско-правовыми договорами предусматриваются условия об ответственности поставщика (исполнителя, подрядчика) за неисполнение или ненадлежащее исполнение обязательств и об уплате им в пользу учреждений неустойки.

Суть проблемы

В соответствии с подпунктом 25 пункта 1 статьи 264 НК РФ в составе прочих расходов, учитываемых при исчислении налога на прибыль, могут быть учтены расходы на оплату услуг связи. В соответствии со статьей 2 Федерального закона от 07.07.2003 №126-ФЗ «О связи» под услугой связи понимается деятельность по приему, обработке, хранению, передаче, доставке сообщений электросвязи или почтовых отправлений. Следовательно, к таковым услугам относятся услуги местной, междугородней, международной и мобильной связи. Однако при всей очевидности квалификации данных услуг на практике налогоплательщики часто сталкиваются с проблемой доказывания производственного характера осуществленных услуг связи. При этом налоговые органы, как правило, не проверяют обоснованность отнесения на расходы затрат по оплате услуг местной связи (наверное по принципу незначительности сумм). К операциям по включению в состав расходов «дорогих» услуг связи налоговыми органами предъявляются всевозможные требования — наличие журнала состоявшихся звонков, распечатка звонков, заключение договоров по результатам телефонных звонков, продолжительность и время звонков и т.п. Обоснованием подобных требований служат, как правило, положения статьи 252 НК РФ, определяющей общие условия признания расходов при исчислении налога на прибыль. При этом хочется отметить, что судебные инстанции воспринимают указанные положения НК РФ в несколько ином свете, нежели налоговые органы, что приводит к положительному разрешению споров.

Как ведется бухучет услуг связи?

В соответствии с п. 5 ПБУ 10/99 «Расходы организации» УС относятся к расходам по обычным видам деятельности. Согласно п. 18 ПБУ 10/99, УС отражаются в расходах в том отчетном периоде, в котором они были осуществлены.

С перечнем всех ПБУ можно ознакомиться в материале «Все ПБУ по бухучету на 2021 год – перечень».

Для отражения операций по УС применяются затратные счета: 20, 25, 26, 44, а также прочие счета, использование которых обусловлено видом УС и их конечным потребителем.

Пример 1

1 августа ООО оплатило стоимость интернет-услуг за июль. Стоимость услуг составила 40 000 руб. (НДС в нашем примере не облагается). Указанными услугами пользуется отдел продаж.

В учете ООО отразит следующие проводки:

- 31 июля: Дт 44 Кт 60 — 40 000 руб. — стоимость услуг.

- 1 августа: Дт 60 Кт 51 — 40 000 руб. — оплата УС.

При оказании УС в рамках абонентского обслуживания физлица (сотрудника организации) указанные расходы не находят своего отражения в бухучете хозсубъекта. Исключением может являться компенсация расходов такому физлицу, в случае если это предусмотрено внутренними документами организации. Например, если такие УС были оказаны в служебных целях, тогда в бухучете необходимо использовать счет 73.

Пример 2

В июле Бондарев совершал несколько телефонных переговоров с собственной сим-карты в производственных целях. В соответствии с детализацией оператора стоимость таких звонков составила 1 600 руб. Работодатель предусмотрел внутренними документами компенсацию сотрудникам стоимости служебных разговоров.

- Дт 20 Кт 73 — 1 600 руб. — УС учтены в расходах.

- Дт 73 Кт 51 — 1 600 руб. — УС компенсированы Бондареву.

Кроме того, счет 73 может использоваться при прочих расчетах с сотрудниками. Рассмотрим на примерах.

Пример 3

Молотков пользуется корпоративной мобильной связью. В июле им был превышен установленный положением об использовании корпоративной связи лимит стоимости звонков на 2 500 руб.

Организация отразит следующие проводки:

- Дт 73 Кт 60 — 2 500 — отражено превышение лимита.

- Дт 70 Кт 73 — превышение удерживается из зарплаты работника.

Пример 4

За июнь стоимость УС, используемых Бочковым в личных целях, составила 5 000 руб. Внутренними положениями организации предусмотрена оплата УС по решению руководителя при использовании телефона в личных целях сотрудников. В июле руководителем было принято решение об отсутствии необходимости удерживать стоимость УС с Бочкова.

- Июнь: Дт 73 Кт 60 — 5 000 — отражение УС, используемых в личных целях.

- Июль: Дт 91.2 Кт 73 — отражение в прочих расходах неудерживаемой суммы по УС.

В бухучете к УС также могут быть отнесены следующие расходы:

- подключение телефона или интернета,

- приобретение кабеля, телефона и прочих предметов связи, аренда сетей или кабелей.

Рассмотрим на примерах.

Пример 5

Организация на УСН заключила договор с оператором на подключение телефонной связи. Стоимость указанных работ составила 150 000 руб. Для подключения телефонной связи приобретен кабель стоимостью 5 000 руб. без дальнейшей передачи оператору.

Организация отразит в учете:

- Дт 25 Кт 60 — 150 000 — стоимость работ по УС.

- Дт 10 Кт 76 — 5 000 — приобретение кабеля.

- Дт 25 Кт 10 — 5 000 — списание стоимости работ, связанных с УС.

Если организация приобрела корпоративные сим-карты, то их следует учитывать на отдельном забалансовом счете в соответствии с Ф. И. О. пользователей, номерами сотрудников, а также их индивидуальными лимитами на звонки. В случае если тариф сим-карты предусматривает ежемесячное пополнение карты, предшествующее месяцу использования, то переведенная на сим-карту сумма рассматривается в качестве предоплаты оператору.

Пример 6

Организация в марте 2021 года перечислила на сим-карты сотрудников следующие суммы в качестве оплаты УС за апрель: Машкову В. А. — 1 000 руб., Сизову П. П. — 1 500.

- Дт 004 — поступила сим-карта Машкова В. А. 89164555555 — лимит 1 000.

- Дт 004 поступила сим-карта Сизова П. П. 89652589678 — лимит 1 500.

- Дт 60 Кт 51 — 2 500 (1 000 + 1 500) руб. — перечислен аванс оператору связи по картам Машкова В. А. и Сизова П. П.

Пени по хозяйственным договорам проводки усно

Начисление единого налога Расчет суммы единого налога, которую необходимо начислить и выплатить организации (или ИП) на УСН, зависит от того, какая схема упрощенного режима избрана хозяйствующим лицом и какая ставка налога применяется – 6% или 15%. Рассмотрим обе ситуации на примерах. УСН по схеме «доходы 6%» ООО «Кардинал» находится на упрощенном режиме налогообложения по схеме «доходы» и уплачивает в бюджет единый налог в размере 6% от общего дохода, полученного по итогам года. По результатам 2021 года «Кардинал» получил доход в размере 187.322 руб. Следовательно «Кардинал» должен перечислить в бюджет сумму 11.239 руб. (187.322 руб. * 6%). Проводки по начислению и выплате налога бухгалтер «Кардинала» отразит так: Дебет Кредит Описание Сумма Документ 99 68 Единый налог Отражено начисление единого налога, который «Кардинал» должен перечислить по итогам 2021 года 11.239 руб.

- счет 51 — на нем фиксируют все операции по поступлению и списанию денежных средств;

- счет 68 — производят начисление налога на доход, в том числе ежеквартальных авансов по нему; здесь же осуществляют записи и по другим налогам;

- счет 99 — отражают суммы начисленного упрощенного налога.

Рекомендуем прочесть: Послеродовые выплаты 2021 за третьего ребенка

Штрафы и пени по налогам: учет и проводки

Пример расчета. ООО «Весенний ветер» отправило декларацию по НДС за IV квартал 2021 года 30.01.2021 вместо установленного срока 25.01.2021. Налог к уплате согласно декларации равен 360 000 рублей. Компания заплатила причитающийся налог только 30.03.2021. ФНС выставила требование № 4587 от 05.04.2021, согласно которому нужно уплатить штраф в размере 5 % от суммы налога — 18 000 рублей. Бухгалтер рассчитал суммы пеней и отразил все санкции проводками. Учет пеней в ведется на счете 99. За день оплаты пени также начисляются.

Начислять ли пени за день, в который погашена задолженность, — вопрос спорный. На протяжении многих лет контролирующие органы и суды отстаивают разные точки зрения. Минфин России считает, что пени не нужно начислять за день, в котором произошла уплата недоимки (письмо от 05.07.2021 № 03-02-07/2/39318). Суды также соглашаются с указанным мнением. А вот ФНС нередко настаивает на том, что пени нужно начислить даже за день, когда недоимка была уплачена (Разъяснения ФНС РФ от 28.12.2021). Если сумма пеней за один день не велика, безопаснее поступить согласно позиции налоговой службы. Если речь идет о существенных суммах, нужно быть готовым к тому, что свою позицию придется доказывать в суде.

Рекомендуем прочесть: Какие льготы по квартплате полагается пенсионеру 85 лет

Для чего нужен счёт 60 в бухучёте

Предназначен счёт 60 в бухгалтерском учёте для отражения оплаты контрагенту за полученные товары, оказанные услуги или работы.

Обычно открывают дополнительно в бухгалтерском учёте счёт 60.01 и 60.02:

- 60.01 «Расчёты с поставщиками и подрядчиками». Используется для учёта взаиморасчётов с контрагентом. Отражает суммы, которые необходимо уплатить за получение товаров, услуг или работ.

- 60.02 «Расчёты по выданным авансам». Используется для отражения предоплаты, выданной контрагентам. Товары, услуги или работы ещё не выполнены, но контрагент уже получил часть или полную оплату.

Иногда дополнительно организации открывают и другие к счёту 60 субсчета:

- 60.03 «Расчёты по выданным векселям».

- 60.21 «Расчёты с поставщиками и подрядчиками (в валюте)».

- 60.22 «Расчёты по выданным авансам (в валюте)».

Счёт является активно-пассивным, поэтому в конце периода может оставаться остаток по дебету или кредиту. Аналитический учёт обычно организовывается в разрезе контрагентов и выставленных счетов, также некоторые компании ведут аналитику в разрезе договоров, товаров, услуг или работ.

Что отражает дебет счёта 60

По дебету счёта 60 в бухгалтерии отражают суммы, которые уже выплатили контрагентам за предоставленные товары, оказанные услуги или работы.

Как правило, если есть остаток по дебету, то значит, организация сделала авансовый платёж контрагенту. Остаток будет оставаться до того момента, пока контрагент не выполнит свои обязательства.

Что отражает кредит счёта 60

По кредиту счёта 60 бухгалтерского учёта организации отражают суммы, которые необходимо уплатить контрагенту за поставку товара, оказание услуг или работ.

Если контрагент выполняет обязательства уже после получения авансового платежа, то обязательства проводят по кредиту субсчёта 60.02. Когда организация ещё не переводила платёж, но уже получила необходимый товар, услугу или работу, то обязательства указывает по кредиту субсчёта 60.01.

Отметим, что если контрагент работает на ОСНО, то по кредиту счёта 60 и субсчетам необходимо отражать НДС.

Как правило, если есть остаток по кредиту, то контрагент выполнил перед организацией свои обязанности, но оплату ещё не получил. В таком случае организация является должником.

Неустойка: нюансы учета и налогообложения

Одним из способов обеспечения исполнения обязательств на сегодняшний день является неустойка. Согласно ст. 330 ГК РФ неустойкой признается определенная законом или договором денежная сумма, которую должник обязан уплатить кредитору в случае неисполнения или ненадлежащего исполнения обязательства. При этом кредитор не обязан доказывать причинение ему убытков. Неустойка может быть установлена в договоре, например в фиксированном размере или в виде определенного процента от несвоевременно уплаченной суммы. С точки зрения бухгалтерского учета неустойка включается в прочие доходы (п. 7 ПБУ 9/99) у ее получателя и в прочие расходы (п. 11 ПБУ 10/99) — у плательщика. Начисление неустойки отражается на счете 91 «Прочие доходы и расходы». При этом в составе доходов она отражается в том отчетном периоде, в котором должник ее признал или в котором вынесено решение суда (п. 16 ПБУ 9/99). В расходах данные суммы отражаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств. На практике часто возникают споры по вопросам: как считать неустойку, от какой суммы, с НДС или без него. Суды принимали различные решения, соглашаясь то с одной, то с другой стороной. Чаще всего судебная практика склонялась к тому, что неустойку и проценты надо начислять на стоимость без учета НДС. Точку в этом споре поставил ВАС РФ. В постановлении ВАС РФ от 22.09.09 г. N 5451/09 указано, что штрафные санкции должны начисляться на всю сумму долга, включая НДС. После опубликования данного постановления суды изменили свою позицию. Что касается налогового учета неустойки, то здесь имеются некоторые нюансы. В соответствии с п. 3 ст. 250 НК РФ в состав внереализационных доходов включаются доходы в виде признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней и (или) иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба. Указанные доходы учитываются на дату признания должником либо дату вступления в законную силу решения суда (п.п. 4 п. 4 ст. 271 НК РФ). Аналогичные суммы согласно п.п. 13 п. 1 ст. 265 НК РФ включаются в состав внереализационных расходов. Учитываются они на дату признания санкций должником или дату вступления в законную силу решения суда (п.п. 8 п. 7 ст. 272 НК РФ). Таким образом, если дата решения суда и дата его вступления в силу приходятся на разные периоды, то в бухгалтерском учете возникнут временные разницы. Встает еще один вопрос: а что значит «дата признания»? В письме Минфина России от 26.06.09 г. N 3-2-09/121 отмечено, что признание таких сумм должником может быть осуществлено как в форме согласия с предъявленными требованиями, так и в форме совершения должником конкретных действий по исполнению обязательства, которые свидетельствуют о признании долга (например, в форме направления письма или иного документа, подтверждающего факт нарушения обязательств и позволяющего определить размер суммы, признанной должником). При этом высказано мнение, что если размер неустойки рассчитан в соответствии с условиями контракта и сумма оплачена должником, то это не свидетельствует о признании данных санкций. Документом, подтверждающим признание должником неустойки, может служить письменное согласие общества оплатить долг в указанном размере. Таким образом, чтобы избежать споров с налоговыми органами по вопросу правомерности учета неустойки в составе расходов, следует запастись каким-либо документом. Например, это могут быть двусторонний акт, определяющий размер неустойки, или отметка на письме предъявителя претензии о том, что с «суммой предъявленной неустойки согласен». А если поставщик — иностранное юридическое лицо. Возникают ли у покупателя обязанности налогового агента по удержанию налога на прибыль? В соответствии с п.п. 9 п. 1 ст. 309 НК РФ штрафы и пени за нарушение российскими лицами договорных обязательств, полученные иностранной организацией и не связанные с ее предпринимательской деятельностью в Российской Федерации, относятся к доходам иностранной организации от источников в Российской Федерации и подлежат обложению налогом, удерживаемым у источника выплаты доходов. При этом налог удерживается по ставке 20% (п. 1 ст. 310 НК РФ, п.п. 1 п. 2 ст. 284 НК РФ). Налог удерживается при каждой выплате и перечисляется одновременно с выплатой дохода в федеральный бюджет.

Отражение комиссии банка в учете

Основанием для отражения в учете операций по выплате и возврате банковской комиссии является договор о банковских услугах. Списание средств со счета предприятия для выплаты комиссии осуществляется по Дт 76 «Расчеты с разными дебиторами и кредиторами».

Попробуем на примерах разобраться с типовыми проводками на выплату комиссии банку.

Банковская комиссия за услуги инкассации и расчетно-кассовое обслуживание (РКО)

ООО «Император» заключила с банком договоры на оказание следующий услуг:

- установка системы «Клиент-Банк» на сумму 000 руб. без НДС (единоразовая оплата);

- ежемесячное сопровождение системы «Клиент-Банк» на сумму 3 200 руб. без НДС (помесячная оплата);

- инкассация денежных средств на сумму 6 200 руб., НДС 945 руб. (единоразовая оплата);

- РКО на сумму 800 руб. без НДС (единоразовая оплата).

Бухгалтером ООО «Император» будут отражены операции:

| Дт | Кт | Описание | Сумма | Документ |

| 91/2 | 60 | Отнесение на расходы суммы расчетно-кассового обслуживания | 800 руб. | Договор, акт приема-передачи услуг |

| 91/2 | 60 | Отнесение расходов на услуги инкассации | 5 255 руб. | Договор, акт приема-передачи услуг |

| 19 | 60 | Учет входного НДС по услугам инкассации | 945 руб. | Договор, акт приема-передачи услуг |

| 68 НДС | 19 | Принятие к вычету входного НДС по услугам инкассации | 945 руб. | Договор, акт приема-передачи услуг |

| 91/2 | 60 | Отнесение расходов на услуги по установке «Клиент-Банк» | 000 руб. | Договор, акт приема-передачи услуг |

| 91/2 | 60 | Отнесение расходов на услуги по обслуживанию системы «Клиент-Банк» за отчетный месяц | 3 200 руб. | Договор, акт приема-передачи услуг |

| 60 | Списание средств со счета для перечисление банковской комиссии ( 000 + 3 200 + 6 200 + 800) | 53 200 руб. | Платежное поручение | |

| 68 Налог на прибыль | Начисление отложенного налогового актива 53 200 * 20% | 10 640 руб. | Договор, платежное поручение | |

| 68 Налог на прибыль | Списание отложенного налогового актива | 10 640 руб. | Договор, платежное поручение |

Выплата банковской комиссии по валютному договору

Пример проводок:

В учете ООО «Родина» будут сделаны такие проводки:

| Дт | Кт | Описание | Сумма | Документ |

| 62 | 90 | Отражение выручки от продажи металлургического сырья (16 000 USD * 61,2) | 979 200 руб. | Товарная накладная |

| 62 | Зачисление выручки на транзитный валютный счет | 979 200 руб. | Банковская выписка | |

| 76 | Списание банковской комиссии (160 USD * 61,2) | 9 792 руб. | Банковская выписка | |

| 91 | 76 | Учет комиссии банка в составе прочих расходов | 9 792 руб. | Договор поставки |

Возврат банковской комиссии

Пример проводок:

В ООО «Слава» операции были отражены таким образом:

| Дт | Кт | Описание | Сумма | Документ |

| 76 | Ошибочное перечисление комиссии за РКО | 850 руб. | Платежное поручение | |

| 76 | Возврат банком излишне оплаченных средств | 850 руб. | Банковская выписка | |

| 76 | 91 | Корректировка ранее отраженных расходов (сторно) | 850 руб. | Бухгалтерская справка |

Главное, о чем следует помнить при отражении в учете операции банковской комиссии — строгое соблюдение условий договора в части сроков и размера оплаты.

Итоги

В настоящее время невозможно осуществление деятельности организациями без услуг связи, которые могут быть выражены работой с интернет-ресурсами, а также использованием мобильной и стационарной связи. Отражение указанных услуг в бухучете и порядок их налогообложения зависят от цели их применения и документального оформления.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Практически у всех предприятий в настоящее время имеются расходы на услуги связи, т.к. современный мир без связи представить себе невозможно

Поэтому бухгалтеру важно знать, как отражать данные расходы в программе 1С Бухгалтерия 8 ред. 3.0

В этой статье мы разберем, как отражаются расходы на услуги связи в 1С Бухгалтерия 8, а также какие расходы могут учитываться в расчете налога на прибыль, а какие нет.

Расходы на услуги связи, как и почтовые, телефонные, телеграфные и другие подобные расходы относятся к прочим расходам, связанным с производством и реализацией и регулируются пп. 25 п.1 ст. 264 НК РФ.

Рассмотрим отражение расходов на услуги связи в 1С Бухгалтерия 8 ред. 3.0 на конкретном примере.

ООО «Плюшка» заключила с ОАО «БашСвязь» договор на оказание услуг связи.

Стоимость услуг связи за май составила 17 700 руб. включая НДС по ставке 18%. Услугами связи пользовались сотрудники администрации (учитываются на счете 26 «Общехозяйственные расходы»).

Услуги связи на сумму 14 160 руб. включая НДС по ставке 18% имеют производственный характер (оказаны в рабочее время сотрудников) и признаются для целей налогообложения прибыли. Услуги связи на сумму 3 540 руб. включая НДС по ставке 18% являются непроизводственными (осуществлялись в те дни, которые являлись для сотрудников выходными) и не признаются для целей налогообложения.

Для отражения данной операции в программе используется документ «Поступление (акты, накладные)» с видом операции «Услуги (акт)». Создаем новый документ и заполняем шапку документа, где указываем наименование контрагента и договор с ним, если в программе ведется учет с использованием договоров.

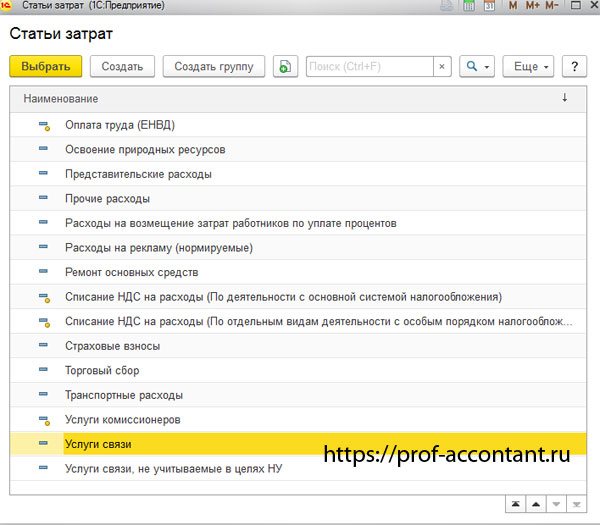

Далее заполняем табличную часть, в ней указываем услуги связи двумя строками. В первой строке отражаются услуги связи, которые признаются для целей налогообложения прибыли. Создаем новую статью затрат «Услуги связи» с видом расхода НУ «Прочие расходы».

Во второй строке указываем услуги, которые не признаются для целей налогообложения. Создаем статью затрат «Услуги связи, не учитываемые в целях НУ» с видом расхода «Не учитываемые в целях налогообложения».

Далее указываем счет учета для расходов на услуги связи. Поскольку этими услугами пользовались сотрудники администрации будет использоваться счет 26 «Общехозяйственные расходы». Выбираем его и в первой и во второй строке.

Проводим документ. По нему формируются следующие проводки.

Первая проводка на сумму 15 000 руб. – стоимость услуг без НДС, которые признаются для целей налогообложения прибыли. Поэтому сумма одинаковая и в бухгалтерском и в налоговом учетах.

Далее сумма 3 000 руб. — стоимость услуг без НДС, которые не признаются для целей налогообложения прибыли. Эта сумма указывается только в бухгалтерском учете, а в налоговом отражается в качестве постоянной разницы, если предприятие применяет ПБУ 18/02.

Третья проводка – это НДС по услугам связи.

И четвертая – отражение на забалансовом счете расхода, не учитываемого для целей налогообложения прибыли.

По постоянной разнице 3 000 руб. при закрытии месяца будет отражено постоянное налоговое обязательство в сумме 600 руб. (3 000 руб*20%). Подробнее про разницы смотрите .

Вот так можно отразить расходы на услуги связи в 1С Бухгалтерия 8, данные пример для расходов, которые учитываются для целей налогообложения прибыли и не учитываются для целей налогообложения прибыли. Если на вашем предприятии все расходы учитываются для целей налогообложения прибыли, то у вас в документе будет заполняться только первая строка по расходам на услуги связи.

Курс по налогу на прибыль

Все курсы по бухгалтерии и 1С

Если вам необходимо индивидуальное обучение, консультации и другие услуги по работе с 1С, загляните в раздел «Консультации»

Начните работать в 1С облаке

Подробнее про расходы на услуги связи в 1С Бухгалтерия 8 ред. 3.0 смотрите в видео:

Продолжаем курс справочных материалов для тех, кто только знакомится с бухгалтерией.

Сегодня в поле нашего внимания попадет не столько участок бухгалтерского учета, сколько определенного вида хозяйственная операция. Именно она затронет многие участки бухучета. И сейчас мы подробнее познакомимся с ней.