Продажа автомобиля фирмой на ЕНВД: как уплачивается налог

Специфика ЕНВД — вмененной налоговой системы, заключается в том, что фирма, работающая по данной системе, уплачивает в бюджет фиксированную сумму, не зависящую от выручки. Главное, чтобы тот вид деятельности, которым занимается предприятие и получает в связи с этим выручку, подходил под критерии ЕНВД. Например, таким видом деятельности является розничная торговля.

Доходы по тем видам деятельности организации, которые не попадают под ЕНВД, облагаются в соответствии с используемой фирмой системой налогообложения — ОСН или УСН. Таким образом, ЕНВД одновременно может использоваться с ОСН либо УСН.

Если фирма продает автомобиль, использовавшийся непосредственно в торговой деятельности, попадающей под ЕНВД, то полученная с соответствующей сделки выручка не будет облагаться налогом. Вместе с тем, предприятию нужно будет на случай налоговой проверки иметь исключительно веские доказательства того, что машина применялась только в том виде деятельности, который попадает под ЕНВД. На практике это осуществить очень сложно.

Поэтому, в целях избежания проблем с налоговой инспекцией, многие фирмы, работающие по вмененной системе, все же предпочитают не пользоваться привилегией в виде возможности не учитывать выручку от продажи машины на ЕНВД. Вместо этого они исчисляют эту выручку по той системе налогообложения, которая сочетается с ЕНВД — то есть, ОСН или УСН. Налогообложение в этом случае осуществляется по тем же принципам, что рассмотрены нами выше в соответствующих разделах статьи. То есть, если, к примеру, фирма работает на ЕНВД и ОСН, то НДС по доходу с продажи автомобиля нужно уплачивать, если на ЕНВД и УСН — НДС не нужно.

Важный нюанс: сделку с автомобилем (вне зависимости от применяемой системы налогообложения) фирме желательно заключать, имея на руках результат независимой оценки текущей рыночной стоимости машины. Его наличие будет гарантией того, что налоговая инспекция не посчитает продажную стоимость автомобиля заниженной (и не заподозрит, таким образом, фирму в стремлении уменьшить налогооблагаемую базу).

Оформление проводок при продаже авто юридическим лицом

Проданный автомобиль юридическим лицом предстоит снять с бухгалтерского учета. Для этого нужно оформить распорядительные акты, а также выполнять проводки в учетных программах. Первичные документы сохраняются. Если объект должен выбыть, назначается комиссия. Она составляет акт списания. Движение основных средств нужно обосновать. Экземпляр распорядительного документа поступает в бухгалтерию. Если компания работает на ОСНО, предстоит осуществить следующие проводки:

- Дт 62(76) Кт 91-сумма реализации;

- Дт 91 Кт 68-НДС;

- Дт 01″Выбытие ОС» Кт 01-списана первоначальная стоимость;

- Дт 02 Кт 01″Выбытие ОС»-списана амортизация;

- Дт 91/2 Кт «Выбытие ОС»-списание остаточной стоимости.

Для фиксации оплаты производится следующая проводка — Дт 50/51 Дт 62(76).

Особенности оформления документов

В данном случае речь идёт прежде всего о финансовой безопасности покупателя. О проверке юридической чистоты компании-контрагента и покупаемой машины читайте выше. Но можно натолкнуться и на другие подводные камни.

Например, встречаются ситуации, когда организация, продавая ТС частному лицу, предлагает в ДКП занизить стоимость авто. В приказ на предприятии тоже будут внесены недостоверные цифры. Таким образом, несмотря на исполнение процедуры по установленным правилам, покупатель рискует оказаться вовлечённым в схему с явными признаками мошенничества. Предприятие от реализации автотранспорта выручает большую сумму, а перед фискальными органами отчитывается за меньший доход. Соответственно, уменьшается и НДС при продаже.

Также вопрос возникает о правомерности продажи машины физическому лицу, являющемуся директором или входящему в круг руководителей предприятия. При проверке данное учреждение могут оштрафовать, поскольку обе стороны сделки считаются взаимовыгодными лицами. Тогда применённую стоимость ТС необходимо будет подтвердить специальным актом, оформленным независимым оценщиком.

После завершения сделки у покупателя на руках должны быть следующие документы:

- ДКП

- ПТС автомобиля;

- диагностическая карта техосмотра;

- страховой полис ОСАГО с изменёнными данными автовладельца.

При этом в страховой полис будут внесены данные нового собственника машины, если тот возместит предприятию стоимость неиспользованного периода страховки ОСАГО.

Случаи, когда можно не применять контрольно-кассовую технику

Понятие онлайн-касс введено редакцией закона № 54-ФЗ, применяемой с 15.07.2016. От кассовых аппаратов предыдущего поколения они отличаются возможностью автоматической передачи фискальных данных в ИФНС. Согласно пункту 6 ст. 7 закона № 290-ФЗ, регистрация и перерегистрация кассовой техники, не обеспечивающей электронную передачу фискальных данных налоговикам, с 01.02.2017 не осуществляется. Поэтому штраф за работу на старом аппарате приравнивается к работе без кассы. Таким образом, санкции будут назначены как за неприменение ККТ (непробитие чека), то есть по ч. 2 ст. 14.5 КоАП РФ, по минимуму юрлицо могут наказать на 30 тыс. рублей.

Допустим, у ООО нет онлайн-кассы, хотя оно обязано ее иметь. Всего пробито три чека, каждый на сумму 50 тыс. рублей. Общая сумма — 150 тыс. рублей. Штраф назначат в сумме не менее 112, 5 тыс. рублей (3/4 от 150 тыс. рублей), но не более 150 тыс. рублей.

Повторное нарушение, в случае если сумма расчета мимо кассы составит 1 млн рублей и более, повлечет ответственность по ч. 3 ст. 14.5 КоАП РФ:

- должностное лицо могут дисквалифицировать от одного года до двух лет;

- деятельность ООО приостановить на 90 суток.

Если речь идет о невыдаче чека покупателю, к ИП или организации могут применить меры воздействия в виде предупреждения либо штрафа по ч. 6 ст. 14.5 КоАП РФ:

- на должностных лиц — 2 тыс. рублей;

- на юрлиц — 10 тыс. рублей.

По закону продавцы обязаны предоставлять покупателям бумажные чеки либо их электронные копии на почту или номер телефона.

Чтобы не платить штраф за неприменение кассовой техники, за непробитый чек, за использование ККТ, не соответствующей установленным требованиям, либо за применение кассовых аппаратов с нарушением порядка регистрации, перерегистрации, а также за невыдачу покупателю кассового чека, необходимо придерживаться следующего алгоритма (примечание к ст. 14.5 КоАП РФ):

- добровольно исполнить обязанность, за неисполнение которой предусмотрено наложение штрафа. Причем сделать это необходимо до вынесения постановления об административном правонарушении;

- пробить чек коррекции. Согласно поправкам к КоАП РФ, вступившим в силу 31.07.2020 по Закону от 20.07.2020 № 240-ФЗ, заявлять в инспекцию о допущенном нарушении в течение 3 рабочих дней с момента исполнения обязанности через кабинет ККТ больше не нужно.

Одновременно должны быть соблюдены условия:

- на момент получения заявления налоговики не знали о допущенном административном нарушении;

- отправленная информация подтверждает факт нарушения.

Чтобы работать официально и не платить штрафы, проще всего зарегистрировать ИП и подключить кассу. В Модульбанке с этим помогут бесплатно, а также откроют расчетный счет за 0 ₽. Заработанные деньги можно выводить на обычную дебетовую карту физлица бесплатно, если сумма вывода не превышает 500 000 ₽ в месяц, а если вы хотите выводить больше, то с опцией «Зеленый лимит» комиссия будет от 0,75%.

Если ваша компания покупает товары за границей или отгружает их в другие страны, то каждый платеж будет проходить валютный контроль. В Модульбанке это занимает не больше двух часов: специалисты помогут собрать нужные документы и сами оформят все справки, а затем отчитаются перед ЦБ.

Общие правила продажи

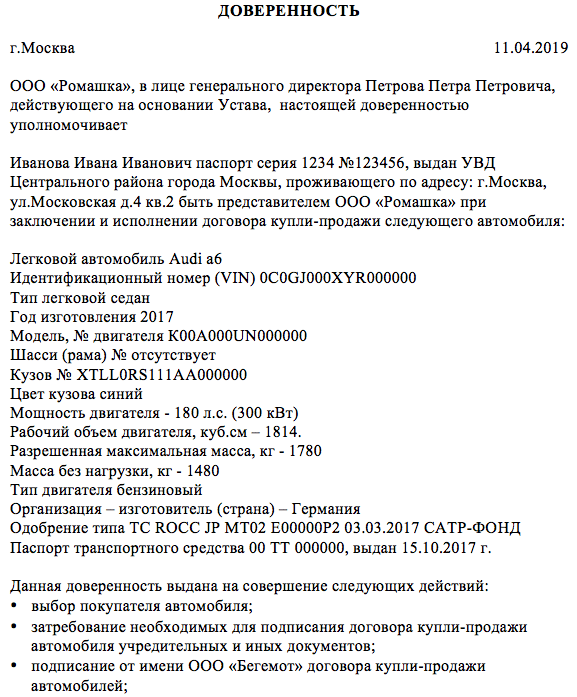

При продаже автомобиля от лица компании должен выступать официальный уполномоченный для проведения сделки. Это должен быть действительный сотрудник компании, высшего или среднего звена ИТР (инженерно-технический работник). Доверенность на уполномоченное лицо должна быть заверена у нотариуса.

Порядок проведения сделки такой:

- Подготовка решения о продаже. Проводится собрание учредителей, итоги встречи резюмируются в протоколе.

- Составление ДКП и закупочного акта. В документах нужно указать все нюансы сделки: сведения о сторонах, информацию об объекте и его стоимости, порядок оплаты и пр.

- Заключение сделки.

- Уплата налога.

Согласно приказу МВД РФ №399 от 2018 года, перед продажей автомобиль можно не снимать с регистрационного учёта. Ответственный за перерегистрацию — покупатель.

Необходимые документы и порядок их получения

Список документов для продажи автомобиля юрлицом:

- решение учредителя о продаже автомобиля;

- заверенная копия устава компании;

- ИНН;

- выписка из ЕГРЮЛ;

- паспорт доверенного лица компании;

- документ, подтверждающий право собственности на автомобиль;

- справка, которая подтверждает, что автомобиль не в залоге и у него нет других обременений (каковы особенности покупки и продажи залоговых авто?).

Проводки и отчетность

Если юридическое лицо продает транспортное средство, то автомобиль снимают с бухгалтерского учета, используя закупочный акт.

Когда авто продано, проводки оформляются так:

- дебет на счет списания основных средств, которые числятся в активном состоянии, получается сумма списания первоначальной стоимости;

- дебет счета 02 в корреспонденции с кредитом счета 01 — сумма списанной амортизации;

- сумма с начисленного налога НДС отражается в дебете счета 91 и кредите счета 68 (рассчитывается по налогам и сборам с соответствующим признаком);

- суммы дт 91 — Кт 01 — сумма списанной остаточной стоимости авто;

- чтобы вычислить налог на прибыль от продажи, составляют проводку Дт 62 — Кт 91 — на сумму реализации.

Проводки оформляются на день составления ДКП автомобиля и его последующей передачи новому владельцу. Для комиссий и проверок дата передачи должна совпадать с датой в акте приема/передачи имущества и оплатой.

Нюансы и подводные камни

В сделках с участием юридических лиц самый большой риск у физического лица (когда оно является покупателем). В этом случае рекомендуется тщательно проверять документы (есть риск подделки), также нужно узнать, не является ли фирма банкротом и есть ли согласия на сделку всех акционеров. Чтобы избежать рисков, нужно запросить в МФЦ выписку о зарегистрированных правах, переходе прав, наличии обременений.

Купля-продажа транспортных средств – это самая популярная сделка с движимым имуществом для физических и юридических лиц. Поэтому законодательная база в этой области регулярно пересматривается и обновляется. Наши специалисты подготовили цикл статей о покупке и продаже ТС в рассрочку, кредит, лизинг, по договору комиссии, конфискованных автомобилей, аварийных и после ДТП, а также по генеральной доверенности и программе трейд-ин.

Договор купли-продажи автомобиля между юридическим и физическим лицом

К оформлению договора предъявляются особые требования:

- реквизиты продавца заполняются полностью, без сокращений и соответствуют всем юридическим документам;

- организация заверяет договор печатью. Исключение составляют случаи, когда у организации нет печати, но при этом она обязана представить соответствующий документ;

- представителем организации, действующей от ее имени, является руководитель. Его полномочия закреплены уставными документами. Если подписывает договор не руководитель, то на это у другого сотрудника фирмы должна иметься нотариальная доверенность.

Договор между юридическим и физическим лицом должен быть составлен грамотно и отражать все условия, с которыми согласны обе стороны. Он не имеет унифицированной формы и может быть оформлен юридической службой продавца. При этом обязательными являются пункты:

- дата составления договора (без нее документ считается ничтожным);

- реквизиты сторон сделки: со стороны продавца — полное наименование, ИНН, юридический адрес, иные контактные данные, со стороны покупателя – ФИО, адрес регистрации, паспортные данные, контактный телефон;

- полное и точное описание предмета договора в соответствии с ПТС, регистрационным свидетельством и технической документацией;

- стоимость транспортного средства с выделением НДС;

- порядок расчетов и сроки;

- права и обязанности сторон, иные существенные условия договора;

- подписи сторон.

Если соглашение подписывает доверенное лицо, то в документе необходимо указать сведения о нотариальной доверенности.

Общая схема покупки транспортного средства

Организации нужно назначить доверенное лицо для проведения сделки: это может быть бухгалтер, инженер или директор фирмы.

Если сделку проводит руководитель организации, его участие не нужно подкреплять доверенностью, если представитель — доверенность должна быть заверена у нотариуса.

Алгоритм сделки следующий:

- проверка документов;

- составление договора купли-продажи и закупочного акта;

- передача денег и получение автомобиля.

Рассмотрим детально:

- После проверки документов у продавца нужно обследовать автомобиль. Обычно вместе с доверенным лицом в сделке участвует водитель или механик именно для этих целей.

- Следующий этап — составление договора купли-продажи и закупочного акта. Последний документ станет основанием для того, чтобы поставить автомобиль на баланс организации и для проведения бухгалтерских операций. Поэтому одного ДКП будет недостаточно.

Юрлицо обязано подкреплять подпись своего представителя фирменной печатью.

- Следующий шаг — передача денег. Физлицо может получить оплату от юрлица несколькими способами:

- через подотчётное лицо (он передаст деньги по расходному кассовому ордеру под подпись продавца);

- через кассу предприятия;

- по безналичному расчёту.

После передачи денег сделка считается завершённой и дальнейшие шаги совершает покупатель.

Налогообложение

ПþôðòðàðòÃÂþüþñøûÃÂ, úþüÿðýøàÿþûÃÂÃÂðõàþÿÃÂõôõûõýýÃÂàòÃÂóþôÃÂ. ÃÂýð þñûðóðõÃÂÃÂàýðûþóþü. ÃÂðÃÂøýÃÂ, ÃÂþÃÂÃÂþÃÂÃÂÃÂàýð ñÃÂÃÂóðûÃÂõÃÂÃÂúþü ÃÂÃÂõÃÂõ ÃÂÃÂ. ûøÃÂð, òúûÃÂÃÂðÃÂàò ÃÂþÃÂÃÂðò þÃÂýþòýÃÂàÃÂÃÂõôÃÂÃÂò. ÃÂÃÂûø úþüÿðýøàøÃÂÿþûÃÂ÷ÃÂõàþñÃÂøù ÃÂõöøü ýðûþóþþñûþöõýøÃÂ, üþöýþ þÃÂÃÂÃÂõÃÂÃÂòøÃÂàÃÂüõýÃÂÃÂõýøõ ÿþûÃÂÃÂõýýþù àÿÃÂþôðöø ÃÂÃÂüüàýð ÃÂð÷ýøÃÂàýðÃÂøÃÂûõýýþù ðüþÃÂÃÂø÷ðÃÂøø ø ÷ðÃÂÃÂðàýð þÃÂóðýø÷ðÃÂøàÿÃÂþôðöø. çðÃÂÃÂþ ÃÂð÷ýøÃÂð üõöôàÿþûÃÂÃÂõýýÃÂüø ÃÂÃÂõôÃÂÃÂòðüø ø ÃÂÃÂþøüþÃÂÃÂÃÂàÿÃÂþôðöø üðÃÂøýàþúð÷ÃÂòðõÃÂÃÂàþÃÂÃÂøÃÂðÃÂõûÃÂýþù. ÃÂÃÂÃÂóðûÃÂõÃÂøàúþüÿðýøø þñÃÂ÷ðýð ÷ðÃÂøúÃÂøÃÂþòðÃÂàÃÂñÃÂÃÂþú. àÃÂÃÂþù ÃÂøÃÂÃÂðÃÂøø ÃÂÿøÃÂðýøõ ñÃÂôõàÿÃÂþøÃÂÃÂþôøÃÂàò ÃÂþþÃÂòõÃÂÃÂÃÂòøø ÃÂþ ÃÂÃÂðÃÂÃÂõù 268 ÃÂààä. ÃÂþ øÃÂþóðü þÃÂÃÂõÃÂýþÃÂÃÂø ýðûþóþþñûðóðõüðàÿÃÂøñÃÂûàñÃÂôõàÃÂüõýÃÂÃÂõýð ÃÂðòýÃÂüø ÃÂÃÂþÃÂþýðüø.

Возникает ли обязанность по уплате налога на прибыль?

На основании пп. 1 п. 1 , п. 1 выручка от реализации автомобиля (без учета НДС) признается доходом бюджетного учреждения. Начисление налога на прибыль отражается бухгалтерской записью по дебету счета 2 401 10 189 и кредиту счета 2 303 03 731 (п. 131 Инструкции № 174н).

В случае реализации автомобиля учреждение вправе уменьшить доходы от такой операции на сумму расходов на его оценку в силу пп. 3 п. 1 .

Отметим, что в соответствии с порядками № 132н,209н расходы на оплату услуг оценщика отражаются:

– по КВР 244 «Прочая закупка товаров, работ, услуг» (п. 51.2.4.4 Порядка № 132н);– по подстатье 226 «Прочие работы, услуги» КОСГУ (п. 10.2.6 Порядка № 209н).

В бухгалтерском учете сумма указанных расходов отражается записью по дебету счета 2 401 20 226 и кредиту счета 2 302 26 73x (п. 174 Инструкции № 174н).

В то же время необходимо отметить, что в соответствии со , если организация осуществляет образовательную и (или) медицинскую деятельность, она вправе применить нулевую ставку по налогу на прибыль при соблюдении условий, перечисленных в п. 1, 3 данной статьи.

Рассмотрим порядок отражения операции по реализации автомобиля на примере.

Пример.

Бюджетным учреждением реализован автомобиль балансовой стоимостью 1 600 000 руб. Амортизационные отчисления по автомобилю составили 600 000 руб. Согласие на продажу имущества от учредителя получено. Согласно отчету об оценке рыночная стоимость – 1 200 000 руб. Расходы на оценку – 10 000 руб. (без НДС), выплата произведена иной нефинансовой организации. Автомобиль продан физическому лицу.

В бухгалтерском учете были сделаны следующие записи:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

Отражены расходы по оценке автомобиля |

2 401 20 226 |

2 302 26 734 |

10 000 |

|

Оплачены услуги по оценке имущества |

2 302 26 834 |

2 201 11 61018 |

10 000 |

|

Начислен доход от реализации автомобиля |

2 205 74 567 |

2 401 10 172 |

1 200 000 |

|

Начислен НДС((1 200 000 – 1 000 000) руб. x 20/120) |

2 401 10 189 |

2 303 04 731 |

33 333,33 |

|

Списан с учета автомобиль при его выбытии |

4 401 10 172 4 104 25 411 |

4 101 25 410 4 101 25 410 |

1 000 000 600 000 |

|

Начислен налог на прибыль((1 200 000 – 33 333,33 – 10 000) руб. x 20%) |

2 401 10 189 |

2 303 03 731 |

231 333,34 |

Мухин С.,эксперт информационно-справочной системы «Аюдар Инфо»

Отправить другу

Доверенность на продажу машины

З°ÃºÃ¾Ã½ ÿþ÷òþûÃÂõàÿõÃÂõôðòðÃÂàÃÂòþø ÿÃÂðòð ôÃÂÃÂóþüàûøÃÂÃÂ. ÃÂûàÃÂÃÂþóþ ôþûöýð ñÃÂÃÂàÃÂþÃÂÃÂðòûõýð ôþòõÃÂõýýþÃÂÃÂÃÂ. ÃÂÃÂþñõýýþÃÂÃÂø õõ þÃÂþÃÂüûõýøàø øÃÂÿþûÃÂ÷þòðýøàÃÂõóûðüõýÃÂøÃÂÃÂÃÂàÃÂÃÂðÃÂÃÂø 185-189 ÃÂààä. ÃÂÃÂûø ÿÃÂþø÷òþôøÃÂÃÂàÿÃÂþôðöð üðÃÂøýàÃÂÃÂøôøÃÂõÃÂúøü ûøÃÂðü ñõ÷ ÃÂÃÂðÃÂÃÂøàðôüøýøÃÂÃÂÃÂðÃÂøø ÿÃÂõôÿÃÂøÃÂÃÂøàøûø òûðôõûÃÂÃÂõò ñø÷ýõÃÂð, ÿþÃÂÃÂõñÃÂõÃÂÃÂàÃÂþÃÂÃÂðòûõýøõ ôþòõÃÂõýýþÃÂÃÂø. ÃÂôýðúþ ýõþñÃÂþôøüþÃÂÃÂàò ýþÃÂðÃÂøðûÃÂýþü ÷ðòõÃÂõýøø ôþúÃÂüõýÃÂþò þÃÂÃÂÃÂÃÂÃÂÃÂòÃÂõÃÂ. ÃÂõþñÃÂþôøüþ ûøÃÂàÿÃÂøôõÃÂöøòðÃÂÃÂÃÂàÃÂÃÂõñþòðýøù ú þÃÂþÃÂüûõýøÃÂ.

çÃÂþñàôþòõÃÂõýýþÃÂÃÂàýð ÿÃÂþôðöàðòÃÂþüþñøûàÃÂÃÂøôøÃÂõÃÂúøü ûøÃÂþü ñÃÂûð ÿÃÂø÷ýðýð àôõùÃÂÃÂòøÃÂõûÃÂýþù, ò ýõù ôþûöýàñÃÂÃÂàÃÂúð÷ðýàÃÂõúòø÷øÃÂàôþòõÃÂøÃÂõûàø øÃÂÿþûýøÃÂõûÃÂ. ÃÂþÿþûýøÃÂõûÃÂýþ ÿÃÂõôÃÂÃÂþøàþÿøÃÂðÃÂàÿõÃÂõÃÂõýàôõùÃÂÃÂòøù, úþÃÂþÃÂÃÂõ üþöõàòÃÂÿþûýÃÂÃÂàÿÃÂõôÃÂÃÂðòøÃÂõûàþÃÂóðýø÷ðÃÂøø ýð þÃÂýþòðýøø ôþòõÃÂõýýþÃÂÃÂø. ÃÂõÃÂõÃÂýàÿþûýþüþÃÂøù ÃÂÃÂõñÃÂõÃÂÃÂàÃÂôõûøÃÂàþÃÂþñþõ òýøüðýøõ. ÃÂñÃÂÃÂýþ þÃÂþÃÂüûÃÂõÃÂÃÂàôþòõÃÂõýýþÃÂÃÂààþóÃÂðýøÃÂõýýÃÂü ÃÂÃÂþúþü ôõùÃÂÃÂòøÃÂ. ÃÂÃÂðòð ÿõÃÂõôðÃÂÃÂÃÂàÃÂÃÂõÃÂÃÂøü ûøÃÂðü ýð üþüõýàÿÃÂþòõôõýøõ ÃÂôõûúø ø òÃÂÿþûýõýøàÃÂõóøÃÂÃÂÃÂðÃÂøþýýÃÂàôõùÃÂÃÂòøù. ÃÂÃÂüðóàò þñÃÂ÷ðÃÂõûÃÂýþü ÿþÃÂÃÂôúõ ôþûöõý ÷ðòõÃÂøÃÂàÃÂÃÂúþòþôøÃÂõûàþÃÂóðýø÷ðÃÂøø. ÃÂûàÃÂÃÂþóþ ÿÃÂþÃÂÃÂðòûÃÂõÃÂÃÂàÿõÃÂðÃÂÃÂ.

äþÃÂüð ôþòõÃÂõýýþÃÂÃÂø ôõùÃÂÃÂòÃÂÃÂÃÂøü ÷ðúþýþôðÃÂõûÃÂÃÂÃÂòþü ýõ ÷ðúÃÂõÿûõýð. çÃÂþñàñÃÂüðóð ñÃÂûð ÿÃÂø÷ýðýð ôõùÃÂÃÂòøÃÂõûÃÂýþù, ÿþÃÂÃÂõñÃÂõÃÂÃÂàÃÂúð÷ðÃÂàÿõÃÂõÃÂõýàþñÃÂ÷ðÃÂõûÃÂýþù øýÃÂþÃÂüðÃÂøø. àÃÂúþòþôøÃÂõûàþñÃÂ÷ðý ÷ðòõÃÂøÃÂàôþúÃÂüõýàÃÂòþõù ÿþôÿøÃÂÃÂàø ÿõÃÂðÃÂÃÂàþÃÂóðýø÷ðÃÂøø.

áúðÃÂðÃÂàþñÃÂð÷õàôþòõÃÂõýýþÃÂÃÂø ýð ÿÃÂþôðöàðòÃÂþüþñøûàþàÃÂÃÂøôøÃÂõÃÂúþóþ ûøÃÂð ò WORD ÃÂþÃÂüðÃÂõ.

Необходимо ли согласование сделки с учредителем по продаже особо ценного движимого имущества?

Пунктом 1 установлено, что учреждение, за которым имущество закреплено на праве оперативного управления, владеет, пользуется данным имуществом в пределах, установленных законом, в соответствии с целями своей деятельности, назначением имущества и, если иное не предусмотрено законом, распоряжается этим имуществом с согласия его собственника.

Как следует из , п. 10 , бюджетное учреждение без согласия собственника не вправе распоряжаться:

– Особо ценным движимым имуществом, закрепленным за ним собственником или приобретенным учреждением за счет средств, выделенных ему собственником на приобретение такого имущества;– недвижимым имуществом.

Остальным имуществом, находящимся у него на праве оперативного управления, бюджетное учреждение вправе распоряжаться самостоятельно, если иное не установлено законом. Исключение предусмотрено п. 13, 14 ст. 9.2, абз. 3 п. 3 в отношении крупной сделки, размещения денежных средств на депозитах, сделки с ценными бумагами и сделки с заинтересованностью.

К сведению: для бюджетных учреждений купля-продажа будет считаться крупной сделкой, если стоимость имущества или цена договора превышает 10% балансовой стоимости активов организации, определяемой по данным его бухгалтерской отчетности на последнюю отчетную дату, если уставом не предусмотрен меньший размер крупной сделки (п. 13 ). Сделкой с заинтересованностью (конфликтом интересов) продажа имущества будет считаться, если руководитель учреждения (продавец) связан с руководителем покупателя семейными, трудовыми или корпоративными отношениями (п. 1 ).

Таким образом, поскольку автомобиль в учреждении является особо ценным движимым имуществом, бюджетному учреждению необходимо получить согласие учредителя на его продажу. Отметим, что федеральные учреждения получают согласие в порядке, установленном ведомственными документами. Например, для подведомственных учреждений названный порядок утвержден Приказом Росздравнадзора от 28.03.2011 № 1495-Пр/11. Региональные и муниципальные учреждения руководствуются местными актами.

Если продается б/у автомобиль, стоявший на учете фирмы

Принимая решение о продаже автомобили, числящегося на балансе основным средством, предприятие должно провести такую операцию через кассовый аппарат. Это касается и индивидуальных предпринимателей тоже. Причина применения ККТ – операция по продаже такого автомобиля подпадает под критерии «расчета», которые даны в законе 54-ФЗ (в статье 1.1). Поэтому онлайн-касса здесь необходима, если, конечно, сама сделка не относится к исключениям, которые предусмотрены законом № 54-ФЗ. Например, предприятие-продавец находится в труднодоступной местности, – тогда при осуществлении расчетов оно может вовсе не применять ККТ. Но обязано вместо этого выдать по требованию покупателя иной документ в подтверждение факта расчета за товар (работу, услугу) (п. 3 статьи 2 закона 54-ФЗ).