Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | |

| Микропредприятия (выручка < 10 млн. руб.) | 0.286 | 0.295 | 0.260 | 0.227 | 0.203 | 0.186 | 0.172 | 0.276 | 0.238 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | 0.418 | 0.310 | 0.256 | 0.225 | 0.243 | 0.232 | 0.249 | 0.248 | 0.248 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 0.296 | 0.283 | 0.212 | 0.257 | 0.276 | 0.303 | 0.252 | 0.205 | 0.321 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 0.368 | 0.290 | 0.309 | 0.320 | 0.292 | 0.298 | 0.351 | 0.331 | 0.383 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.520 | 0.493 | 0.436 | 0.420 | 0.446 | 0.432 | 0.438 | 0.445 | 0.440 |

| Все организации | 0.475 | 0.424 | 0.372 | 0.366 | 0.386 | 0.382 | 0.381 | 0.375 | 0.398 |

Значения таблицы рассчитаны на основании данных Росстата

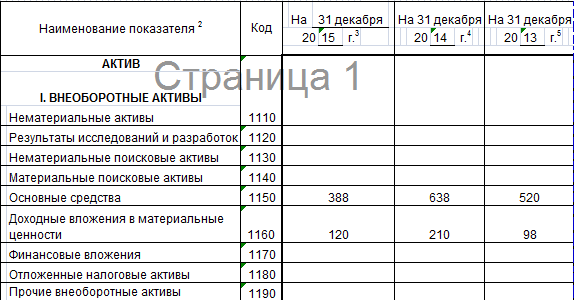

Коэффициент обеспеченности собственными средствами

Коэффициент обеспеченности собственными оборотными средствами показывает достаточность у предприятия собственных средств, необходимых для финансирования текущей (операционной) деятельности, т.е. обеспечения финансовой устойчивости. Данный показатель был введен нормативно Распоряжением ФУДН от 12.08.1994 №31-р, в западной практике финансового анализа не распространен.

Формула расчета коэффициента обеспеченности собственными оборотными средствами имеет вид:

Коэффициент обеспеченности собственными средствами = (Собственный капитал — Внеоборотные активы) / Оборотные активы

Согласно вышеуказанному распоряжению показатель используется как признак несостоятельности (банкротства) предприятия. Нормальное значение показателя обеспеченности собственными средствами должно составлять не менее 0,1.

Анализ показателя

Финансовая устойчивость анализируется исходя из двух направлений: собственные средства и оборотный капитал. В первые принято включать три пункта:

- Основной капитал (все внеоборотные активы).

- Заемный капитал (это любая кредиторская задолженность, кредиты на различный срок).

- Постоянные пассивы (уставный и резервный капиталы организации, а также прибыль).

Оборотный капитал состоит из оборотных средств, которые включают в себя тот собственный капитал, который изначально был направлен на их формирование.

При анализе устойчивости с помощью обеспеченности запасами принято выделять 4 различных категории:

- Абсолютная финансовая устойчивость. Запасов гораздо меньше, чем собственных оборотных средств + кредиторской задолженности + любых кредитов.

- Нормальная. Характеризуется меньшим или равным количеством запасов в сравнении с оборотным капиталом и “кредиторкой”.

- Предкризисную можно определить как равенство запасов и оборотного капитала + кредиторской задолженности. Чаще всего такие организации просрочивают платежи, но при этом у них имеется возможность восстановить свою платежеспособность.

- Кризисная – переизбыток запасов. Компании нечем платить по своим обязательствам, так как количество неликвидных активов превышает кредиторскую задолженность.

Какие бывают коэффициенты финансовой устойчивости предприятия

Для оценки зависимости по каждой составляющей активов компании и имуществу в целом используются различные коэффициенты финансовой устойчивости. В зависимости от формул и аналитической составляющей выделяют простые и сложные коэффициенты.

1. К самым простым коэффициентам финансовой устойчивости относятся те, которые определяют степень автономии компании. Они не учитывают структуру активов и обязательств. Самую суть значения автономии (финансовой независимости) отражает коэффициент Кфн, показывающий концентрацию собственного капитала.

Его рассчитывают по формуле:

Кфн = стр. 1300 / стр. 1600.

Его нормативное значение находится в пределах 0,5–0,7.

2. К другой группе (учитывающей структуру капитала и вид ссуд) относится коэффициент, определяющий финансовую зависимость компании. Его рассчитывают по формуле:

Кфинз = (Обдс + Обкс – Дуч + Дбуд + Рпр) / Побщ,

где: Обдс — долгосрочные займы и кредиты (обязательства);

Обкс — краткосрочные ссуды и обязательства;

Дуч — долги перед участниками;

Дбуд — доходы, ожидаемые в будущем;

Рпр — резервы ожидаемых расходов;

Побщ — итого по пассивам.

Формула по балансу будет иметь следующий вид (приведены номера строк из формы 1):

Кфинз = (стр. 1400 + стр. 1500 – стр. 1450 – стр. 1530 – стр. 1540) / стр. 1700.

Нормативное значение для этого коэффициента составит 0,5, а рекомендуемым будет 0,8.

3. Коэффициент соотношения привлеченных и собственных средств (Ксзс) даст самую реальную оценку устойчивости компании в финансовом плане. Он укажет, сколько заимствованных у кредиторов рублей приходится на 1 руб. собственных средств.

Его формула по балансу выглядит так:

Ксзс = (стр. 1400 + стр. 1500) / стр. 1300.

Нормативным значением для данного коэффициента будет число меньше 0,7. Динамический рост показателя скажет о том, что усиливается зависимость компании от кредиторов.

4. Коэффициент маневренности своих активов (Кман) укажет на то, сколько собственных средств находится в обороте. Его нормативное значение находится в пределах 0,2–0,5. Он рассчитывается по такой формуле:

Кман = (Ксоб – Вна) / Ксоб,

где: Ксоб — собственный капитал, включающий и имеющиеся резервы;

Вна — суммарное значение внеоборотных активов.

Кман = (стр. 1300 – стр. 1100) / стр. 1300.

5. Коэффициент соотношения оборотных и внеоборотных активов (Ксова) указывает количество рублей внеоборотных активов, приходящееся на 1 руб. оборотных.

Ксова = стр. 1200 / стр. 1100.

Нормативного значения для этого показателя не установлено.

6. Коэффициент покрытия оборотного капитала (Кпокр) своими источниками финансирования. Его нормативное значение должно быть больше 0,1. Формула следующая:

Кпокр = (Ксоб – Вна) / Оба,

где: Оба — оборотные активы.

Кпокр = (стр. 1300 – стр. 1100) / стр. 1200.

7. Коэффициент обеспеченности запасов своими средствами (Кобзс) имеет нормативное значение, которое должно находиться в пределах 0,6–0,8. Определяется по формуле:

Кобзс = (Ксоб + Обдс – Вна) / Запасы.

Кобзс = (стр. 1300 + стр. 1400 – стр. 1100) / стр. 1210.

Сущность коэффициента финансовой устойчивости состоит в том, что с его помощью компания может определить свою зависимость от кредиторов и узнать о своей платежеспособности. Данный показатель необходимо регулярно рассчитывать. Для этого берутся данные из баланса.

Знание текущего состояния финансовой устойчивости компании поможет ей составить финансовый и бизнес-план на следующий год. Кроме того, компания сумеет грамотнее выстроить свою кредитную политику в соответствии с поставленными целями и нынешним финансовым положением.

Подробнее о составлении финансовых планов читайте в нашей статье «Организация финансового планирования и бюджетирования».

Коэффициент обеспеченности запасов

Данный коэффициент рассчитывается путем деления суммы запасов предприятия на величину суммарных текущих обязательств. Он выражает долю обеспеченности обязательств предприятия запасами и позволяет оценить его финансовую устойчивость.

Формула коэффициента:

Коэффициент обеспеченности запасов = сумма запасов / сумма текущих обязательств

Значение коэффициента обеспеченности запасов

Значение коэффициента обеспеченности запасов может быть различным в зависимости от отрасли и характера деятельности предприятия. Обычно считается, что хорошим показателем является значение коэффициента обеспеченности запасов от 1 до 2. Это означает, что сумма запасов предприятия составляет от 100% до 200% от суммы его текущих обязательств.

- Если коэффициент обеспеченности запасов ниже 1, это может свидетельствовать о недостаточном уровне запасов, что может привести к проблемам в осуществлении производственной деятельности или поставке товаров клиентам.

- Если коэффициент обеспеченности запасов значительно превышает 2, это может указывать на излишне большие запасы, что может привести к простою средств, замедлению оборачиваемости капитала и потерям из-за устаревания товаров.

Важно также учитывать, что значение коэффициента обеспеченности запасов может колебаться в зависимости от сезонности, специфики производственного процесса и уровня рисков, связанных с закупками товаров или материалов

Пример расчета коэффициента обеспеченности запасов

Коэффициент обеспеченности запасов = 500 000 рублей / 250 000 рублей = 2

Таким образом, предприятие обеспечено запасами в два раза больше, чем требуется для выплаты текущих обязательств.

Сущность определения

Финансовая устойчивость – это одна из составных частей комплексной стабильности предприятия. Характеризуется устойчивым положением на рынке товаров и услуг, возможностью долговременного функционирования и поддержанием способности к производству товара на фоне своевременного исполнения кредитных обязательств.

Коэффициент финансовой устойчивости – условный показатель, определяющий способность организации к стабильной деятельности в течение долгосрочного периода времени. Математически определяется как разделенная на активы сумма собственных (резервных) средств и средств, принятых в оборот на долгосрочных условиях кредитования.

Термин «коэффициент финансовой устойчивости» (в переводе на английский язык «margin of financial safety») является одним из незаменимых инструментов финансовых аналитиков любого уровня. Естественный рост производительности предприятия требует увеличения объема производства, достигнуть которого можно привлечением дополнительных заемных средств, что помимо объема производительности увеличивает уровень рисков и снижает коэффициент финансовой устойчивости. И обратно, при уходе от займов (уменьшении сумм кредитования) повышается коэффициент финансовой устойчивости предприятия, но снижаются объемы производства, а, следовательно, и общая прибыль по результатам деятельности.

Средние значения коэффициента финансовой устойчивости для предприятий РФ по годам

Ниже представлены средние значения коэффициента финансовой устойчивости для предприятий РФ по годам:

| Год | Среднее значение |

|---|---|

| 2016 | 0.45 |

| 2017 | 0.51 |

| 2018 | 0.55 |

| 2019 | 0.58 |

| 2020 | 0.62 |

Из таблицы видно, что среднее значение коэффициента финансовой устойчивости по предприятиям РФ растет со временем. Это свидетельствует о повышении уровня финансовой устойчивости организаций в стране.

Как отмечают эксперты, увеличение среднего значения коэффициента финансовой устойчивости говорит о том, что предприятия становятся все более эффективными в управлении своими финансовыми ресурсами и умеют адекватно реагировать на изменения в экономической среде.

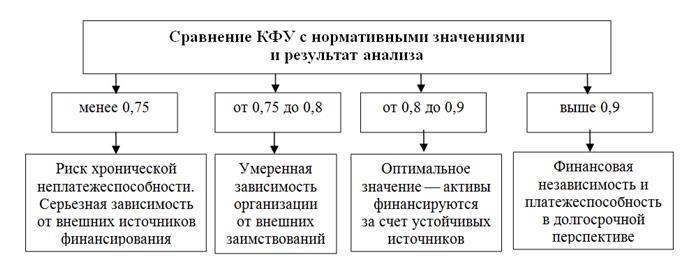

На что указывает коэффициент финансовой устойчивости

Рассматриваемый коэффициент показывает, в какой степени организация осуществляет свою деятельность за счет собственных средств: чем меньше у нее любых кредитов, тем она устойчивее — все почти как у обычных людей.

Чтобы получить коэффициент финансовой устойчивости, нужно отталкиваться от показателей в балансовом отчете компании и рассчитывать по формуле:

Коэффициент финустойчивости = (строка 1300 + строка 1400) / строка 1700

При расшифровке строк получается:

- Стр. 1300 – собственные средства предприятия и её резервы;

- Стр. 1400 – сумма долгосрочных займов и кредитов;

- Стр. 1700 – итоги по пассивам компании.

Последнее складывается из двух первых показателей и суммы краткосрочных обязательств – стр. 1500. Получается, что коэффициент финансовой устойчивости еще показывает, насколько предприятие зависимо от кредитов в целом.

Значение должно стремиться к единице, чем оно ближе к ней, тем устойчивее положение предприятия. Но это не всегда хорошо, краткосрочные источники финансирования привлекать выгодно и правильно. Потому нормальный показатель коэффициента равен не единице, а лишь стремится к ней – от 0,8 до 0,9.

Возьмём для примера предприятие с такими показателями:

Капитал предприятия = 32 700

Долгосрочные обязательства= 76 100

Краткосрочные займы и кредиты = 35 200

Итог по пассивам = 144 000

Подсчитав по формуле, выясняем, что коэффициент й устойчивости нашего предприятия равен 0,75. А это ниже нормы, но ещё не кризисное состояние. Далее посмотрим, как можно исправить ситуацию.

Ответы на часто задаваемые вопросы

Вопрос №1: Как укреплять, улучшать финансовое положение предприятия? Существуют ли какие–либо методы по этой части? На что следует ориентироваться при решении данного вопроса?

Для этой цели разрабатывается целый спектр мероприятий по трем ключевым направлениям. Первое: по увеличению прибыли, уставного капитала (УК). Второе: по повышению эффективности инвестиционных вложений, управлению активами. Третье: по привлечению, рациональному формированию, использованию заемного капитала.

При оптимизации капитала могут применяться разные подходы финансирования активов. Например, консервативный, когда финансирование производится по большей части за счет своего капитала. Он позволяет добиться максимально высокого коэффициента финансовой устойчивости (КФУ).

При умеренном подходе финансирование осуществляется в соотношении 75-80% собственного капитала, а остальное – за счет займа (в основном долговременного, а в ряде случаев и кратковременного). Таким путем можно прийти к некоему срединному, допустимому уровню стабильности.

Наконец, агрессивный подход, при котором процент собственного капитала в финансировании снижен до 50%, что позволяет работать лишь с малыми размерами своего капитала.

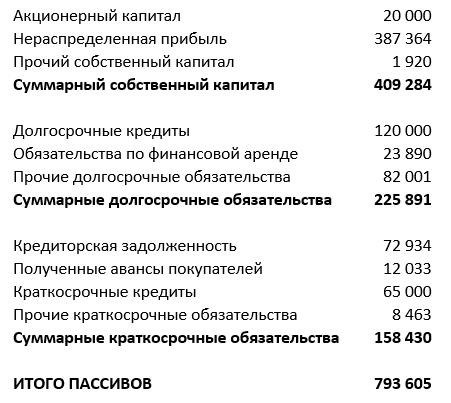

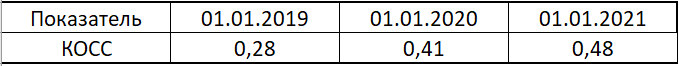

Коэффициент обеспеченности собственными средствами (КОСС)

Компании чаще всего финансируют оборотные средства преимущественно за счет заемных источников. Однако часть оборотных активов должна быть обеспечена собственными источниками средств. В противном случае при возникновении проблем с кредиторами бизнес может полностью лишиться ресурсов для текущей деятельности.

КОСС показывает, какая доля собственных средств компании направлена на обеспечение оборотных активов. Он равен отношению собственных оборотных средств ко всей сумме оборотных средств. Оборотные средства в нашем примере состоят из запасов, дебиторской задолженности и денег.

Собственные оборотные средства (СОС) — это часть собственного капитала, которая остается после финансирования внеоборотных активов

Нормативное значение для КОСС — более 0,1. При меньших и тем более — при отрицательных значениях КОСС у предприятия, скорее всего, будут проблемы с финансированием текущей деятельности.

В нашем случае КОСС существенно превышает нормативный минимум и растет в динамике. Значит — у компании нет проблем с обеспечением оборотными средствами.

Отношение долга к EBITDA

Что такое EBITDA?

EBITDA (от английского выражения Earnings Before Interest, Taxes, Depreciation and Amortization) представляет собой показатель прибыльности компании до учета процентов, налогов и амортизации. EBITDA дает представление о операционной прибыльности компании и используется для сравнения финансовых результатов разных компаний в отрасли.

Что такое отношение долга к EBITDA?

Отношение долга к EBITDA показывает, сколько раз компания может погасить свой долг за счет своей операционной прибыли (EBITDA). Чем ниже значение этого коэффициента, тем лучше финансовая устойчивость компании. Высокое отношение долга к EBITDA может свидетельствовать о повышенном риске невозможности погашения долга, особенно в периоды снижения прибыльности.

Как рассчитать отношение долга к EBITDA?

Отношение долга к EBITDA рассчитывается путем деления общего долга компании на EBITDA за определенный период. Общий долг включает как текущие, так и долгосрочные обязательства, включая кредиты, займы и другие финансовые обязательства. EBITDA можно взять за последний финансовый год или за последние 12 месяцев.

| Показатель | Значение |

|---|---|

| Общий долг | 100 000 000 руб. |

| EBITDA | 50 000 000 руб. |

| Отношение долга к EBITDA | 2 |

Значение отношения долга к EBITDA

Высокое значение отношения долга к EBITDA может свидетельствовать о финансовых затруднениях компании, таких как низкая доходность или высокие финансовые расходы. При непрогнозируемом рынке или изменении экономической ситуации высокое отношение долга к EBITDA может увеличить риск дефолта компании и снизить ее финансовую устойчивость.

Наоборот, низкое значение отношения долга к EBITDA свидетельствует о хорошей финансовой устойчивости компании и ее способности справиться с обязательствами перед кредиторами. Это может указывать на высокую прибыльность и эффективное управление финансами компании.

Этапы анализа финансовой устойчивости

Определение показателей финансовой устойчивости происходит в несколько этапов. Сперва аналитик устанавливает цели анализа и выбирает подходящие подходы к вычислению. Затем он оценивает качество информации. Ее можно будет использовать в расчетах только в том случае, если она окажется достоверной и объективной. Потом специалист выбирает методы анализа и приступает непосредственно к вычислению коэффициентов финансовой устойчивости.

Определение целей

Еще до начала вычислений необходимо определиться, для чего они проводятся. В зависимости от этого можно будет выбрать один из подходов;

сравнение получившихся значений с данными конкурентов. Такой метод может использоваться, если компании нужно оценить свою конкурентоспособность;

сравнение со своими же показателями, но за прошлые периоды

Этот подход применяется, если важно проанализировать развитие фирмы и дать оценку управленческим решениям директора;

сравнение с нормативами по отрасли.

Оценка информации

Полученную информацию из отчетности можно использовать для анализа, если она отвечает нескольким требованиям. Во-первых, данные должны быть полными. Во-вторых, информация должна быть достоверной и объективной. Если данные недостоверные, не отражают реальное положение дел в компании, то результаты анализа будут бесполезны.

Где брать данные для анализа

Изучение финансовой устойчивости можно разбить на несколько промежуточных задач. Сперва выбираются конкретные показатели, которые будет рассчитывать аналитик. Вот какие метрики могут использоваться для анализа:

- коэффициент автономии;

- коэффициент капитализации;

- обеспеченность запасами;

- покрытие инвестиций;

- финансовая независимость;

- размер чистых активов.

Второй задачей в рамках анализа становится выявление внутренних резервов, с помощью которых можно повысить эффективность компании. Третьей задачей является определение мероприятий, направленных на укрепления финансовой устойчивости.

Для расчета показателей используются разные источники информации. Большую часть данных можно найти в бухгалтерском балансе. Еще некоторая информация есть в управленческой отчетности. Из этих источников берут абсолютные и относительные метрики, затем на их основе рассчитывают коэффициенты и их сравнивают с величинами, которые определены как нормативы внутри компании или по отрасли.

Благодаря анализу баланса и отчета о движении денежных средств аналитик получит информацию об общей финансовой устойчивости компании

Специалисту важно обращать внимание на внешние источники, из которых предприятие получает финансирование, на структуру активов, на изменение состава и размеров имущества от месяца к месяцу

Информация, полученная во время проведения оценки, может потребоваться не только аналитику или руководителю бизнеса. Пользователей можно разделить на внутренних и внешних. К первым относятся директор предприятия и специалисты из смежных отделов. Ко вторым – инвесторы, кредиторы, налоговые органы.

***

С помощью коэффициента финустойчивости организация определяет стабильность наличия собственных источников финансирования, а также эффективность маневрирования за счет долгосрочных и краткосрочных займов. Данный коэффициент может служить индикатором независимости фирмы от внешнего краткосрочного финансирования, а также характеризовать общую платежеспособность организации. Проводить его вычисление стоит регулярно, опираясь на информацию в балансе.

Результат вычислений может оказать влияние на будущее финансовое планирование в организации. Помимо этого коэффициент необходим для построения перспективной модели использования краткосрочного финансирования.

Коэффициенты рыночной устойчивости

- Коэффициент капитализации

- Коэффициент маневренности

- Коэффициент маневренности собственных средств

- Коэффициент обеспеченности материальных запасов собственными средствами

- Коэффициент обеспеченности собственными средствами

- Коэффициент финансирования

- Соотношение дебиторской и кредиторской задолженности

- Коэффициент краткосрочной задолженности

- Коэффициент привлечения средств

- Коэффициент реальной стоимости имущества

- Коэффициент имущества производственного назначения

- Коэффициент мобильности всех средств

- Коэффициент мобильности оборотных средств

- Коэффициент соотношения мобильных и иммобилизованных средств

- Коэффициент структуры долгосрочных вложений

- Коэффициент прогноза банкротства

Формулы расчёта коэффициентов финансовой устойчивости организации

Финансовая устойчивость

Независимость (автономия)

Коэффициент независимости (второе название – общий коэффициент автономии) – относительная величина, которая определяет уровень общей независимости производства в области финансов, а также характеризует удельный вес средств организации во всей сумме. Вот формула для расчёта данного коэффициента:

Общий коэффициент автономии формула

Где:

- КиР – представляет из себя сумму капитала и резервов

- ВБ – это валюта бухгалтерского баланса

- РПР – сумма резервов предстоящих расходов

Манёвренность собственного капитала

Манёвренность собственных средств (Коэффициент манёвренности собственного капитала) предприятия выражается коэффициентом, определяющим, какая доля собственных средств организации применяется для финансирования деятельности в ближайшей перспективе, т.е. какая часть капитала вкладывалась в оборотные активы, а какая была капитализирована. Расчёт производят по формуле:

Коэффициент манёвренности собственного капитала формула

Где:

- ЗиЗ — расшифровывается как «запасы и затраты»

- ФО — финансовые обязательства.

Финансовая зависимость

Коэффициент финансовой зависимости – это показатель, определяющий относительную долю заёмных средств капитала в общей валюте бух. баланса. Данный показатель — обратный коэффициент финансовой устойчивости. Его рассчитывают по формуле:

Коэффициент финансовой зависимости

Где:

- ФО — как финансовые обязательства

- РПР – сумма резервов предстоящих расходов

Финансовый риск

Коэффициент финансового риска (ещё имеет название коэф-та левериджа или коэффициента привлечения) – показатель отношения размера вонсимого капитала к объёму средств. Имеет такую зависимость:

Коэффициент финансового риска

Где:

- СК – собственный капитал

- ЗК – заёмный капитал

Покрытие долгов своими средствами

Коэффициент покрытия долгов собственными средствами (так называемый коэффициент финансирования) – величина, призванная определять долю собственных средств, выделяющихся на покрытие обязательств по долгу службы. Расчет производят по следующей формуле:

Коэффициент покрытия долгов собственными средствами

Финансовая устойчивость организации

Коэффициент финансовой устойчивости – необходим для определения степени эффективности применения капитала, который был вложен в активы организации.

Формула для расчёта коэффициента:

Коэффициент финансовой устойчивости

Где ДФО – сумма долгосрочных финансовых обязательств.

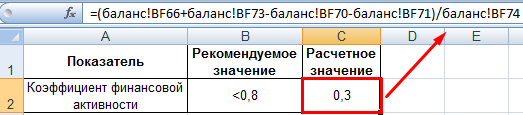

Коэффициент финансовой активности: формула по балансу в Excel

Предприятие составляет баланс в Excel.

Необходимо рассчитать на конец 2015 года. Развернутая формула (без «привязки» к номерам строк баланса):

Коэфф.фа = (ДО + КО – Зу – Дбп – Ооб) / П.

По новому балансу (по номерам строк):

Коэфф.фа = (стр. 1400 + стр. 1500 – Зу – стр. 1530 – стр. 1540) / стр. 1700.

- ДО (стр. 1400) – долгосрочные обязательства (итого по разделу 4);

- КО (стр. 1500) – краткосрочные обязательства (итого по разделу 5);

- Зу – задолженность перед учредителями (в старой форме – код 630, кредиторская задолженность, которая раскрывается в пояснениях);

- Дбп (стр. 1530) – доходы будущих периодов;

- Ооб (стр. 1540) – оценочные обязательства.

Так как баланс есть в Excel, для анализа финансового состояния предприятия можно создать отдельную таблицу в новой книге (на новом листе). Коэффициент финансовой активности рассчитывается просто: в формулу подставляются данные из бухгалтерской отчетности с помощью ссылок на ячейки с нужными значениями.

Значение показателя – 0,3. А обязательства в структуре капитала занимают лишь около 30%. Финансовая устойчивость компании высока, но прибыльность низкая. Предприятию следует найти оптимальное соотношение между собственным и заемным капиталом.

Значения коэффициента могут корректироваться в зависимости от отрасли. При оценке финансового состояния бизнеса рассматривается тенденция и динамика изменения показателя финансовой активности. Плюс производится расчет рентабельности, ликвидности, оборачиваемости и других показателей.

Анализ финансовой устойчивости компании

В ходе анализа финансовой устойчивости компании исследуются ключевые показатели. Их делят на две группы:

- Относительные,

- Абсолютные.

К первым относят критерии оценки затрат фирмы, ее бюджет, а также баланс. Как правило, они служат основой для проведения исследования. Абсолютные показатели представляют собой все запасы предприятия в денежном и материалом выражении. К ним можно отнести и источники формирования ресурсов.

То есть, исследование должно выполнять заданную цель, а также иметь реальную правдивую оценку ключевых показателей.

KPI финансовой устойчивости предприятия

В ходе анализа финансовой устойчивости предприятия принято рассчитывать KPI. Исследование включает в себя нахождение таких показателей, как коэффициенты:

- автономии;

- текущей ликвидности;

- собственных и заемных средств;

- краткосрочной и долгосрочной задолженности;

- уровня обеспеченности фирмы оборотными активами;

- платежеспособности предприятия;

- экономической стабильности;

- собственного капитала.

Каждый коэффициент характеризует отдельные факторы, влияющие на устойчивость и независимость фирмы. Например, показатель платежеспособности отражает возможность компании без затруднений исполнять финансовые обязательства.

Расчет ключевых показателей устойчивости фирмы

Ключевые показатели устойчивости фирмы рассчитываются при помощи специальных формул. Как правило, результаты анализа заносятся в таблицу, при помощи которой можно легко оценить общее экономическое положение компании:

| Коэффициент | Что показывает | Формула | Расшифровка формулы |

| Автономии | Уровень независимости фирмы | Ск / А | Ск – собственный капитал;

А — активы |

| Текущей ликвидности | Возможность погашения обязательств за счет имеющихся активов в любой момент | А / О | А – активы компании;

О – обязательства фирмы |

| Собственных и заемных средств | Доля собственных финансов | ЗдС / СдС | ЗдС, СдС – заемные и собственные денежные средства предприятия соответственно |

| Краткосрочной и долгосрочной задолженности | Доля краткосрочных и долгосрочных долгов | Ко / ОО, До / ОО | Ко, До – краткосрочные и долгосрочные обязательства соответственно;

ОО – общие обязательства фирмы |

| Уровня обеспеченности фирмы оборотными активами | Наличие достаточного объема собственных средств для ведения текущей деятельности | (Ск – ВнА) / ОбА | Ск – собственный капитал;

ВнА – внеоборотные активы; ОбА – оборотные активы предприятия |

| Платежеспособности предприятия | Способность без затруднений исполнять финансовые обязательства | О / Д | О – обязательства;

Д – доход фирмы |

| Собственного капитала | Ликвидность всего имущества предприятия | (Ск – ВнА) / Ск | Ск – собственный капитал;

ВнА – внеоборотные активы |

Зачастую, анализ финансовой устойчивости компании проводит финансовый отдел. Если предприятие небольшое и не имеет подобного структурного подразделения, исследованием может заняться сам руководитель или бухгалтер.

Подведем итоги

Коэффициент финансовой устойчивости – важный показатель эффективного управления производством. Он не только показывает положение дел на настоящий момент, но и помогает составить планы на следующие месяцы и годы. Также это помогает увидеть, правильно ли построена финансовая политика компании.

В этой статье мы рассказали:

- Что такое финансовая устойчивость и как рассчитать её коэффициент;

- Для чего нужно рассчитывать коэффициент финансовой устойчивости;

- От чего зависит рассматриваемый параметр;

- Какие типы финансовой устойчивости существуют;

- Что делать, если коэффициент выше или ниже нормального.

Чтобы эффективнее управлять своей организацией, воспользуйтесь нашим приложением Syfer Бизнес. В нём удобно следить за своими финансами, планировать погашение кредитов и займов, проводить доходные и расходные операции. Кроме того, к приложению можно подключить своих сотрудников, чтобы им было удобнее сдавать отчёты.