Последствия некорректного учёта

Неправильные сведения в бухгалтерском учёте чреваты искажением результатов деятельности компании. Неверные показатели эффективности приведут к ошибочным решениям и некорректной стратегии развития.

Кроме того, за неправильное ведение бухгалтерского учёта могут оштрафовать по статье 5.11 КоАП РФ. В 2016 году приняли закон №77-ФЗ, который серьёзно ужесточил её условия. Бизнес может получить наказание по двум редакциям статьи:

- Все нарушения, допущенные в учёте и бухгалтерской финансовой отчётности до 10 апреля 2016 г., будут рассматривать по условиям прежней редакции.

- Все ошибки, допущенные после 10 апреля 206 г., будут рассматривать по условиям новой статьи.

Посмотрим, какие недочёты считаются нарушениями в разных редакциях:

| Характер нарушения | Редакция до 10 апреля 2016 г. | Новая редакция, действующая по сей день |

|---|---|---|

| Некорректное отражение сведений, которые повлияли на уменьшение размера налогов и сборов на 10% или больше | + | + |

| Искажение показателей любой статьи учёта на сумму от 10% | + | + |

| Штраф за ошибки или нарушения, обнаруженные в первый раз | Предусмотрен в размере от 2 до 3 тысяч рублей | Предусмотрен в размере от 5 до 10 тысяч рублей |

| Штраф за повторное нарушение | — | Предусмотрен в размере от 10 до 20 тысяч рублей |

| Дисквалификация должностного лица, ответственного за учёт, на срок до 2 лет при повторном нарушении | — | + |

| Отражение мнимого объекта учёта или события, которое не произошло | — | + |

| Ведение счетов вне регистров | — | + |

| Заполнение отчётности на основе сведений вне регистров | — | + |

| Отсутствие регистров, первичных документов, аудиторских заключений | — | + |

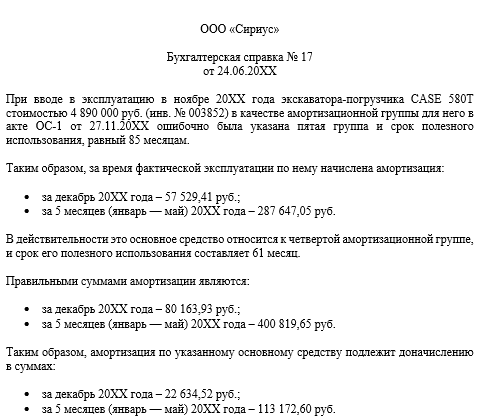

Нюансы основного содержания справки

В основной части бухгалтерской справки, посвященной исправлениям, должны быть подробно изложены:

- суть сделанной ошибки;

- номера и даты документов, с которыми связаны исправления;

- обоснование исправлений и принятые решения по корректировкам;

- необходимые расчеты с их разбивкой по периодам, к которым относятся рассчитанные суммы, если это имеет значение для бухгалтерского учета и расчета налогов.

В текст справки могут не входить сами расчеты, необходимые для ее составления. Они так же, как и копии первичных документов, при принятии к учету которых изначально была допущена ошибка, могут быть приложениями к справке.

Обязательным условием будет одновременное отражение проводок, относящихся к бухгалтерскому и налоговому учету. Для налогового учета справка послужит необходимым документальным обоснованием принятия к учету расходов (п. 1 ст. 252 НК РФ).

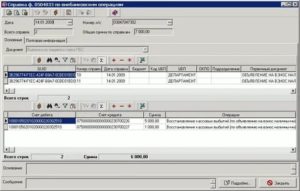

При ведении автоматизированного учета данные, относящиеся к налоговым, могут заполняться по бухгалтерским данным в автоматическом режиме при нажатии соответствующей кнопки, как это происходит в программе «1С». при заполнении документа «Операция (бухгалтерский и налоговый учет)». Если исправления касаются операций стандартного характера и влекут за собой изменения в нескольких накопительных регистрах, то в программах для внесения исправлений вместо бухгалтерской справки возможно использование такой операции, как «Корректировка записей регистров» (программа «1С»), которая позволит корректно сделать исправления во всех отчетах, где зафиксированы ошибочные данные.

Один из возможных образцов оформления бухгалтерской справки в связи с выявленной учетной ошибкой вы найдете на нашем сайте:

А что делать, если в текущем периоде выявили ошибки прошлых лет? Получите бесплатный пробный доступ к системе «КонсультантПлюс» и изучите как исправить такие ошибки на примерах с проводками.

Что это за документ и его назначение

Бухгалтерская справка об ошибке представляет собой значимый первичный документ универсального назначения, которым констатируется само наличие ошибки, а также вносятся требуемые изменения в учет.

Его назначение следующее:

- исправлять опущенные в процессе оформления стандартных учетных операций ошибок;

- проводить операции, которые предполагают распределение начисленных сумм в ручном режиме;

- оформлять проводки, для которых не предусмотрено типовых форм учетных документов.

Все корректировки, которые имеют отношение к текущему периоду, находят отражение в операциях по допроведению сумм или же в сторнирующих, за счет чего сохраняется достоверность общих оборотов по счетам за период.

Правильный порядок списания дебиторки

По закону, нельзя просто так списать ДЗ. Необходимо соблюсти следующий порядок действий:

- Руководитель должен издать приказ об осуществлении инвентаризации расчетов с поставщиками, покупателями и прочими дебиторами и кредиторами.

- Проводится ревизия, указанная выше. По ее итогам составляют акт по форме ИНВ-17, где будет указана реальная сумма долга. Ее и нужно будет списать.

- Руководитель предприятия или компании издает приказ о списании ДЗ.

- Бухгалтер производит списание. Основаниями будут являться акт инвентаризации и бухгалтерская справка. Процедура сопровождается созданием соответствующего акта.

Внимание! Все имеющиеся подтверждающие списание бумаги нужно приложить к акту, поскольку налоговики очень внимательно проверяют данную область бухгалтерии. Назначение акта — стать основанием для признания внереализационного расхода при расчете налоговых платежей на прибыль, согласно подп

2 п. 2 ст. 265 НК РФ, и для внесения сведений в бухучет предприятия или компании

Назначение акта — стать основанием для признания внереализационного расхода при расчете налоговых платежей на прибыль, согласно подп. 2 п. 2 ст. 265 НК РФ, и для внесения сведений в бухучет предприятия или компании.

Как уже упоминалось выше, на каждом предприятии существуют свои правила составления служебок, связанных с системой списания товара и материальных ценностей. Согласно общим требованиям, такая бумага должна содержать:

- реквизиты, такие как дата, номер и наименование, раскрывающее тематику документа;

- наименование адресата. Обычно его роль играет директор или заместитель директора, занимающийся обеспечением компании материальными ценностями;

- просьбу о списании обозначенных вещей;

- информацию о списываемых предметах, которые были израсходованы или превратились в непригодные;

- основания для списания. В этом пункте нужно чётко обозначить, какой документацией подтверждаются действия, которые являются доказательством необходимости списания.

Ещё документ должен содержать информацию о лице, несущем материальную ответственность, период расход, список приложений, информацию об авторе документа, отметки, подтверждающие согласование.

Любая бухгалтерская справка о списании задолженности – это своего рода дополнительное пояснение для того чтобы сделать в учете соответствующие проводки и списать «висящие» суммы.

Самое главное, что обязательной формы этого документа законом не установлено. Поэтому желательно разработать свой образец бухгалтерской справки о задолженности и присовокупить его к учетной политике предприятия. Это довольно просто. Как правило, в эту справку включают только текстовую информацию, поэтому не стоит заморачиваться со сложной структурой и даже табличной формой.

Имейте в виду, что она должна включать:

- полную информацию о долге (номер договора, ссылки на «первичку» и т. д);

- расчет срока исковой давности.

Обычно бухгалтерскую справку о задолженности формируют по итогам инвентаризации. Она может как только констатировать факт наличия или отсутствия той или иной задолженности, так и содержать указание о ее списании.

Инвентаризацию проводят на основании ст. 11 Закона

Обязательные случаи проведения инвентаризации перечислены в:

- пункте 27 приказа Минфина от 29.07.1998 № 34н;

- пункте 22 приказа Минфина от 28.12.2001 № 119н.

На практике можно выделить следующие виды:

- бухгалтерская справка о дебиторской задолженности;

- бухгалтерская справка о кредиторской задолженности.

Приоритетность исправлений

Согласно правилам приоритет отдается тем ошибкам, которые имеют существенный характер, то есть тем, которые самостоятельно либо в совокупности с прочими недочетами за один и тот же период могут оказать влияние не решения экономического характера лиц, являющихся адресатамибухгалтерской отчетности компании. Безусловно, это в первую очередь собственники бизнеса, его участники и акционеры.

В том случае, когда речь идет об ошибке в налоговой базе, за основу берется 54-я статья НК РФ. Правила таковы, что недочеты прошлых лет подлежат пересчету за тот период, когда они были совершены. Если же достоверно установить не представляется возможным, когда была совершена ошибка, то то налоговая база пересчитывается за период, когда произошло обнаружение ошибки.

Общая информация

Бухгалтерскую справку составляют, если обнаружены какие-либо ошибки в начислениях или бухгалтерском учете и их необходимо исправить; если нужно подтвердить проводку расчетом, что-то уточнить и т.д.

Перерасчет заработной платы и его подтверждение бухгалтерской справкой нужно проводить в таких ситуациях:

Для достоверности к справке нужно прикладывать подтверждающие документы или их копии: расчетные или неправильно оформленные бумаги, табели, ведомости. В случае проверки всегда можно будет подтвердить необходимость проведенной операции. Вовремя сделанный перерасчет гарантирует компании отсутствие штрафов со стороны проверяющих органов.

К сведению! Все ситуации в целом, когда может потребоваться бухгалтерская справка, прописаны в статье 313 НК РФ.

В документе допускаются исправления, которые осуществляются в соответствии с принятыми правилами: неверные данные аккуратно зачеркивают, верные указывают рядом, визируют исправления фразой «Исправленному верить» и подписями ответственных лиц.

Хранить бухгалтерскую справку нужно вместе с прилагающимися к ней документами в течение 5 лет.

Бухгалтерская справка об исправлении ошибки, допущенной при расчете пособия по временной нетрудоспособности (образец заполнения)

————————————————————————— ¦ ЗАО «Стейнвей» ¦ ¦ ¦ ¦ Бухгалтерская справка N 37 ¦ ¦ ¦ ¦ от 25 мая 2011 года ¦ ¦ ¦ ¦ Содержание хозяйственной операции: исправление ошибки, допущенной при¦ ¦расчете пособия по временной нетрудоспособности. ¦ ¦ ¦ ¦ При расчете пособия по временной нетрудоспособности за период с 11 по¦ ¦21 января 2011 г. пианисту В.А. Блютнеру не были учтены премии,¦ ¦выплаченные в январе 2009 г. и октябре 2010 г. в размере 5800 руб. и 7500¦ ¦руб. соответственно. ¦ ¦ В результате неправильного расчета сумма пособия составила¦ ¦12 306,47 руб. (816 700 руб. : 730 x 100% x 11 календ. дн.) вместо¦ ¦12 506,89 руб. (830 000 руб. : 730 x 100% x 11 календ. дн.). ¦ ¦ Сумма пособия, подлежащая доначислению, равна 200,42 руб.¦ ¦(11 369,86 руб. — 11 187,67 руб.). ¦ ¦ Кроме того, в результате неправильного расчета пособия возникла¦ ¦недоимка по НДФЛ в размере 26 руб. (12 506,89 руб. x 13% -¦ ¦12 306,47 руб. x 13%), которая подлежит удержанию и перечислению в бюджет¦ ¦25 мая 2011 г. вместе с пени за просрочку платежа за 110 календарных¦ ¦дней в сумме 0,76 руб. (26 руб. x 7,75% x 1/300 x 23 календ. дн. +¦ ¦26 руб. x 8% x 1/300 x 64 календ. дн. + 26 руб. x 8,25% x 1/300 x ¦ ¦23 календ. дн.). ¦ ¦ Доначисление, удержание и перечисление налога в бюджет отражаются в¦ ¦карточке налогового учета НДФЛ за 2011 г. ¦ ¦ В бухгалтерском учете начисление суммы пособия было отражено¦ ¦проводками, приведенными ниже. ¦ ¦ ¦ ¦ 4 февраля 2011 г. ¦ ¦ Дебет 26 Кредит 70 ¦ ¦ — 3356,31 руб. (1118,77 руб. x 3 календ. дн.) — начислено пособие за¦ ¦первые три календарных дня временной нетрудоспособности за счет средств¦ ¦организации; ¦ ¦ Дебет 69-1 Кредит 70 ¦ ¦ — 8950,16 руб. (12 306,47 руб. — 3356,31 руб.) — начислено пособие за¦ ¦оставшиеся семь дней временной нетрудоспособности за счет средств ФСС РФ;¦ ¦ Дебет 70 Кредит 68, субсчет «Расчеты по НДФЛ», ¦ ¦ — 1600 руб. (12 306,48 руб. x 13%) — удержан налог на доходы¦ ¦физических лиц; ¦ ¦ Дебет 70 Кредит 50 ¦ ¦ — 10 706,47 руб. (12 306,47 руб. — 1600 руб.) — выплачено пособие по¦ ¦временной нетрудоспособности за минусом удержанного НДФЛ. ¦ ¦ ¦ ¦ Ошибка обнаружена 25 мая 2011 г. Для ее исправления в бухгалтерском¦ ¦учете сделаны записи, приведенные ниже. ¦ ¦ ¦ ¦ 25 мая 2011 г. ¦ ¦ Дебет 26 Кредит 70 ¦ ¦ — 54,66 руб. (1136,99 руб. x 3 календ. дн. — 3356,31 руб.) -¦ ¦доначислено пособие за первые три календарных дня временной¦ ¦нетрудоспособности за счет средств организации; ¦ ¦ Дебет 69-1 Кредит 70 ¦ ¦ — 145,76 руб. (12 506,89 руб. — 8950,16 руб. — 3356,31 руб. -¦ ¦54,66 руб.) — доначислено пособие за оставшиеся семь дней временной¦ ¦нетрудоспособности за счет средств ФСС РФ; ¦ ¦ Дебет 70 Кредит 68, субсчет «Расчеты по НДФЛ», ¦ ¦ — 26 руб. (12 506,89 руб. x 13% — 1600 руб.) — удержан налог на¦ ¦доходы физических лиц; ¦ ¦ Дебет 91-2 Кредит 68, субсчет «Расчеты по НДФЛ», ¦ ¦ — 0,76 руб. (26 руб. x 7,75% x 1/300 x 23 календ. дн. + 26 руб. x¦ ¦8% x 1/300 x 64 календ.

дн. + 26 руб. x 8,25% x 1/300 x 23 календ. дн.) -¦ ¦начислены пени за просрочку уплаты НДФЛ; ¦ ¦ Дебет 68, субсчет «Расчеты по НДФЛ», Кредит 51 ¦ ¦ — 26 руб. — сумма доначисленного НДФЛ перечислена в бюджет; ¦ ¦ Дебет 68, субсчет «Расчеты по НДФЛ», Кредит 51 ¦ ¦ — 0,76 руб. — перечислены с расчетного счета пени за просрочку уплаты¦ ¦НДФЛ. ¦ ¦ ¦ ¦ 6 июня 2011 г. ¦ ¦ Дебет 70 Кредит 50 ¦ ¦ — 174,42 руб. (12 506,89 руб. — 10 706,47 руб. — 1600 руб. -¦ ¦26 руб.) — выплачено пособие по временной нетрудоспособности за минусом¦ ¦удержанного НДФЛ. ¦ ¦ ¦ ¦ Главный бухгалтер ЗАО «Стейнвей» Абель А.М. Абель¦ —————————————————————————

Порядок исправления ошибок прошлых лет в учете

В соответствии с п. 18 Инструкции №157н дополнительные бухгалтерские записи по исправлению ошибок, а также исправление ошибок методом «Красное сторно» подлежат оформлению первичным учетным документом – Справкой, в которой необходимо отразить информацию по обоснованию внесения исправлений: наименование исправляемого регистра бухгалтерского учета (Журнала операций), его номер (при наличии), а также период, за который он составлен и период, в котором были выявлены ошибки.

Выявленная ошибка предшествующего года (лет) согласно положениям, п. 17 Методических рекомендаций отражается путем выполнения записей на дату обнаружения ошибки с применением специальных счетов бухгалтерского учета.

Ключевое нововведение – это требование об обособлении операций, связанных с исправлением ошибок прошлых лет, выявленных в отчетном периоде. В Единый план счетов бухгалтерского учета введен ряд специальных счетов бухгалтерского учета (приказ Минфина РФ от 31.03.2018 №64н):

-

401 18 «Доходы финансового года, предшествующие отчетному»

-

401 19 «Доходы прошлых финансовых лет»

-

401 28 «Расходы финансового года, предшествующего отчетному»

-

401 29 «Расходы прошлых финансовых лет»

-

304 84 «Консолидируемые расчеты года, предшествующего отчетному»

-

304 94 «Консолидируемые отчеты года иных прошлых лет»

-

304 86 «Иные расчеты года, предшествующего отчетному»

-

304 96 «Иные расчеты прошлых лет»

Бухгалтерские записи по исправлению ошибок прошлых лет подлежат обособлению в бухгалтерском (бюджетном) учете и бухгалтерской (финансовой) отчетности в отдельном Журнале по прочим операциям, содержащем отметку «Исправление ошибок прошлых лет». Информация из Журнала по прочим операциям с признаком «Исправление ошибок прошлых лет» отражается в оборотах Главной книги (ф. 0504072) в момент обнаружения ошибки прошлых лет и осуществления корректировочных записей.

Бухгалтерская справка образец и примеры заполнения

Основным документом, которым Налоговый кодекс регламентирует оформлять исправления в учете, является бухгалтерская справка. В этом документе указываются те операции, которые подлежат корректировке, причины, приведшие к ошибочным записям, верные корреспонденции счетов и суммы операций.

Это первичный документ, форма которого официально не разработана и не утверждена. Поэтому, компании самостоятельно придумывает эту форму, и указывают ее в приложении к учетной политике. Однако есть ряд реквизитов, которые бухгалтерская справка обязательно должна содержать:

• наименование и дата документа;• официальное название организации;• содержание операции и ее измерители;• должности и ФИО ответственных лиц, их личные подписи.

Бухгалтерская справка – главное официальное разъяснение о сделанных исправлениях. К ней прикладываются копии первичной документации, содержащие ошибку и перерасчеты. Именно этот пакет документов поможет вам в критической ситуации объясниться с инспекцией.Чаще всего бухгалтеры коммерческой организации пользуются текстовой формой справки. Рассмотрим несколько практических примеров оформления документа.

Ошибка в учете – корректировка при помощи справки

Основной способ исправление ошибки в расчетах – доначисление или сторнирование определенной суммы.

Пример1: переплата зарплаты.ООО «Праздник» начислило и уплатило заработную плату своему сотруднику Лебедеву Н.А.: в марте 5000 рублей, в апреле – 4500. В мае обнаружилось, что за март была начислена лишняя сумма, на самом деле зарплата составила 4500. Сотрудник пошел навстречу бухгалтерии и согласился внести в кассу переплату. Также работнику бухгалтерии необходимо скорректировать сумму удержанного НДФЛ.Бухгалтером была составлена бухгалтерская справка, сделан перерасчет и следующие проводки:Д26 К70 – 500 руб. Сторно лишней суммы начисленной зарплаты.Д70 К68 – 65 руб. Сторно лишней суммы удержанного налога на доходы.В день внесения работником переплаты в кассу:Д50 К70 – 435 руб. Излишне выплаченные денежные средства внесены в кассу.Что касается переплаты по НДФЛ, образовавшейся по итогам марта, она была зачтена при следующей уплате налога.

Отражение операции с дополнительными расчетами

Бухгалтерская справка – универсальный документ. Он предназначен не только для фиксации изменений в учете в текущем периоде, но и для отражения прибылей или убытков прошлых лет, обнаруженных в прошлые годы. А также он выручит сотрудника бухгалтерии, в случае необходимости оформить операцию, для которой не предусмотрено унифицированной формы. В таком случае составляют справку-расчет, чтобы зафиксировать не только сумму операции, но и процедуру ее расчета.

Возьмем конкретный пример из практики. Бухгалтерские справки идеальны для оформления распределения расходов при раздельном учете, которые в бухгалтерском учете принимаются полностью, а в налоговом – исключительно в пределах нормы.

Пример 2: принятие представительских расходов.

ООО «Праздник» 15 марта организовало официальную встречу представителей партнерской компании и провело переговоры. На мероприятие ушло 400 000 рублей представительских расходов. Напомним, что такие затраты при расчете налога на прибыль принимаются в размере не более 4% от ФОТ в том периоде, в котором они были произведены.

Компания ежеквартально отчитывается по налогу на прибыль. Представительские расходы аккумулируются на 26-м счете.

30 марта бухгалтер ООО «Праздник» определил норматив представительских расходов и оформил бухгалтерскую справку.

Подтверждение операции с контрагентом

Довольно часто в практике отношений с контрагентами встречаются операции взаиморасчета. Их также можно оформить при помощи бухгалтерской справки.Также этот документ пригодится, если вы являетесь арендатором.

Порядок составления бухгалтерской справки

Документ не имеет единого, унифицированного, обязательного к применению образца. Поэтому специалисты бухгалтерских отделов могут формировать его в свободном виде либо использовать разработанные и утвержденные на предприятии шаблоны. И хотя уникальные бланки документов юрлица обязаны регистрировать в учетной политике, в этом случае процедура не обязательна. Дело в том, что бухгалтерскую справку используют по разным поводам, поэтому и структура документа в каждом случае будет индивидуальной.

Некоторые специалисты по инерции используют ранее общепринятые типовые формы, которые удобны и просты в заполнении. Однако независимо от того, какой вариант выберет бухгалтер, есть ряд сведений, которые необходимо указать в справке обязательно:

- данные об организации;

- дату и повод формирования, который именуется строкой «Факт хозяйственной жизни»;

- прочая документация, к которой она прилагается.

В конце документ должен подписать специалист, составивший документ.

Как исправить ошибку в бухгалтерской справке

Даже в бухгалтерской справке могут быть допущены ошибки, которые необходимо исправлять. Рассмотрим порядок исправления ошибок в справке.

- Аккуратно зачеркнуть неверные данные или текст так, чтобы можно было прочитать зачеркнутое;

- Рядом вписать правильные данные или текст;

- Сделать надпись «Исправленному верить»;

- Поставить подпись лица, внесшего исправления, с расшифровкой подписи.

Такие исправления нужно вносить на всех экземплярах справки, имеющихся в организации.

Что касается самих ошибок в учете, которые выявлены благодаря справке, их можно исправить двумя способами:

- Сторнировочной записью, которая полностью отменяет ошибочную проводку;

- Дополнительной проводкой на сумму ошибки без сторнирования.

Например, рассмотрим образец исправления ошибки при помощи сторно и дополнительной проводки:

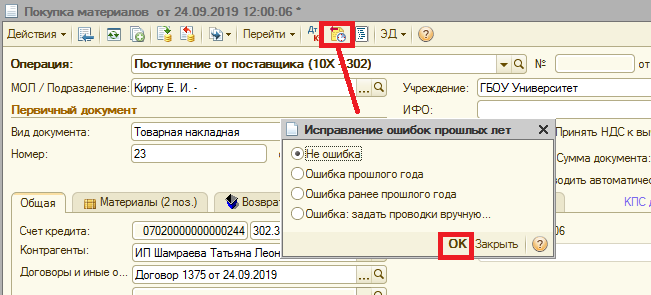

«1С:Бухгалтерия государственного учреждения 8», ред. 1.0

Реализован следующий порядок исправления ошибок прошлых лет с применением типовых документов:

Шаг 1: создать документ с записями по исправлению ошибку прошлых лет, как ошибку текущего года.

Шаг 2: нажать на иконку «Исправление ошибок прошлых лет» в верхней командной панели документа.

Шаг 3: в открывшейся форме выбора способа «Исправление ошибок прошлых лет» выбрать способ исправления ошибок:

-

-

Не ошибка.

-

Ошибка прошлого года.

-

Ошибка ранее прошлого года.

-

Ошибка: задать проводки вручную…

-

Затем следует нажать «ОК».

После проведения документа в программе формируются проводки с применением специальных счетов исправления ошибок согласно выбранному периоду.

Что такое бухгалтерская справка

В процессе ведения бухгалтерского учета нередко встречаются ситуации, когда для конкретной хозяйственной операции не предусмотрена форма первичного документа. При этом для отражения данных в учете обязательным условием является наличие соответствующей первичной документации. Едва ли для этого не подойдет простая таблица или напечатанный текст.

Составление и подписание документа

Деловая бумага для отражения таких операций в учете отвечает следующим требованиям:

- отражать характерные реквизиты (номер, дату, название документа, наименование юридического лица (составителя деловой бумаги), ФИО и должность сотрудника, составившего бумагу, подписи, штампы и другие)

- ясно отражать содержание хозяйственной операции

- документ не противоречит законодательству

Кроме того, бухгалтер периодически выполняет расчеты для отражения в учете определенных данных. Это могут быть проценты по кредитам, дебиторская и кредиторская задолженность, суммы неустойки за просрочку платежей, суммовые и курсовые разницы и т.д.

Бухгалтерская справка 0504833 пример заполнения. Бухгалтерская справка

Напомним, что конкретные формы первичных документов не являются чем-то закрепленным на законодательном уровне.

Несмотря на то, что многие бланки все же утверждены различными постановлениями, приказами и тому подобными актами, конкретная компания вправе самостоятельно выбирать те или иные формы, закрепляя их вид и сам факт применения в своей учетной политике.

Не исключение и форма бухгалтерской справки, образец которой фирма может разработать и утвердить для применения сама. При этом необходимо соблюдать требования, предъявляемые Федеральным законом от 6 декабря 2011 года № 402-ФЗ «О бухучете» и касающиеся обязательных реквизитов образца написания бухгалтерской справки. К таковым относятся:

- наименование документа;

- дата составления документа;

- наименование организации, составившей документ;

- содержание факта хозяйственной жизни;

- величина факта хозяйственной жизни в натуральном или денежном измерении с указанием используемых единиц измерения;

- наименование должностей лиц, задействованных в оформлении события, оформляемого бухгалтерской справкой или расчетом;

- подписи данных лиц с указанием их фамилий и инициалов либо иных реквизитов, подтверждающих идентификацию этих лиц.

Правила оформления документа

Бухгалтерскую справку можно писать как на обычном листе А4 формата, так и на фирменном бланке организации, ее можно составлять как от руки, так и печатать на компьютере.

Но в любом случае, она обязательно должна быть заверена оригиналом подписи сотрудника, который ее написал.

Удостоверять документ печатью необязательно, поскольку с 2020 года юридические лица по закону имеют полное право не использовать в своей работе оттиски печатей и штампов.

К составлению справки необходимо относится также тщательно и внимательно, как и к любому другому виду первичных документов. Чем подробнее она будет составлена, тем меньше вопросов вызовет при проверке.

В справку нужно вносить только достоверные сведения, а если в процессе написания обнаружатся какие-либо ошибки, их лучше не исправлять, а написать новый исправленный вариант документа.

После составления некоторые виды справок необходимо регистрировать во внутренних журналах организации. Например, бухгалтерскую справку необходимо вписывать в книгу продаж, если она отражает сумму НДС с остаточной стоимости основных средств, передаваемых в уставный капитал фирмы.

В каких случаях используется бухгалтерская справка

Основной принцип, которого нужно придерживаться при составлении бухгалтерской справки, заключается в том, что оформляет такой документ компания в одностороннем порядке.

Проще говоря, если в рассматриваемом в справке событии задействованы дополнительные стороны, например, контрагенты или физлица, то использовать для оформления такой операции какую бы то ни было форму бухгалтерской справки нельзя.

Прибегают к оформлению справки только в тех случаях, когда речь идет о каких-то внутренних событиях компании, в которых не участвуют сторонние лица либо же их участие не очевидно.

Распространенная ситуация – оформление бухгалтерской справки по раздельному учету НДС по облагаемым и необлагаемым данным налогом операциям. Если помимо конкретной проводки по дебету и кредиту двух счетов с определенной суммой необходимо подтвердить, откуда эта сумма взялась, то используют бухгалтерскую справку-расчет.

На ее основании, в частности, определяют размер выплачиваемого работнику больничного пособия, которое определяется исходя из среднего заработка за последние два года, либо же определяют сумму процентов по полученным и выданным займам.

Еще одна специфическая ситуация – оформление бухгалтерской справки о задолженности для суда. В данном случае речь не идет о документальном оформлении факта хозяйственной деятельности. Такая справка – это информационный документ, составленный на основании ранее отраженных в учете операций.

Какие документы нужно подать в ФСС РФ вместе со справкой

В 2020 году для получения возмещения из ФСС РФ расходов на обязательное социальное страхование компания должна подать:

- Заявление о выделение средств;

- Справку-расчет;

- Расшифровку расходов, осуществленных компанией;

- Копии документов, подтверждающие расходы (например, больничный лист)

Видео:Бухгалтерский учет в бюджетных (муниципальных) учреждениях.Скачать