Прогнозный баланс

Он позволяет оценить будущее финансовое положение бизнеса. Например, с помощью баланса можно спрогнозировать:

- платёжеспособность компании, т.е. ее способность вовремя рассчитываться со своими контрагентами;

- финансовую устойчивость, т.е. способность предприятия стабильно работать в длительной перспективе;

- чистые активы — часть активов бизнеса, за счет которых учредители получают дивиденды.

Баланс состоит из двух частей: активы (ресурсы компании) и пассивы (источники средств). Так как любой актив приобретается за счёт какого-либо источника, то итоги актива и пассива баланса должны быть равны. Если при расчёте не получается равенство, значит, где-то есть ошибка и нужно искать причины расхождения.

Прогнозный баланс для финансовой модели можно сформировать на основе стандартного бухгалтерского баланса, используя следующие основные строки.

АКТИВ.

- Основные средства: здания, станки, транспорт и т.п.

- Материальные запасы: готовая продукция, товары,сырьё и материалы.

- Дебиторская задолженность:покупателей по отсрочкам платежа за товары и продукцию, поставщиков по выданным авансам.

- Деньги на счетах и в кассе.

ПАССИВ.

- Уставный капитал — средства, которые учредители вложили при создании организации. Это могут быть как деньги, так и имущество, например — оборудование.

- Нераспределённая прибыль — часть прибыли, которую учредители решили не выдавать в виде дивидендов, а оставить в компании для развития.

- Кредиты банков: долгосрочные (свыше 1 года) и краткосрочные (до 1 года).

- Текущая кредиторская задолженность: перед поставщиками за приобретенные товары, сырьё, материалы, перед покупателями по полученным авансам, перед сотрудниками по зарплате, перед бюджетом и внебюджетными фондами по налогам и взносам.

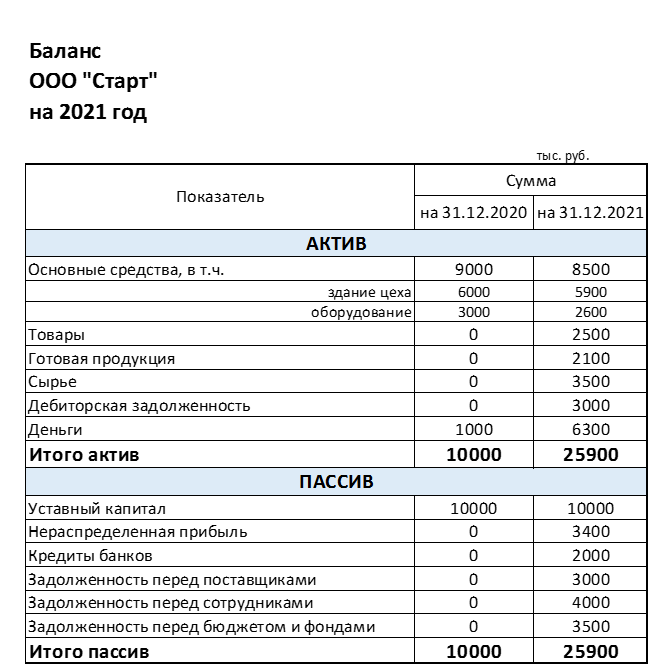

Баланс ООО Старт: пример

Баланс ООО Старт: пример

Чтобы составить прогнозный баланс, нужно оценить, сколько у компании на начало и конец периода будет задолженностей, материалов, товаров, нераспределенной прибыли и т.п.

В нашем примере на момент начала работы компании собственник планирует внести в уставный капитал 10 000 тыс руб., что отражено в пассиве баланса на 31.12.2020.

Взнос будет состоять из следующих частей.

- Здание цеха — 6 000 тыс. руб.

- Оборудование для производства — 3 000 тыс. руб.

- Денежные средства — 1 000 тыс. руб.

Все эти цифры приведены в активе баланса на ту же дату — 31.12.2020.

Баланс позволяет спрогнозировать экономические показатели компании: платёжеспособность, финансовую устойчивость, чистые активы и т.п.

Например, бизнесмен планирует взять кредит через полгода после начала работы. Включив предполагаемую сумму кредита в прогнозный баланс, он сможет узнать, как это отразится на платёжеспособности и финансовой устойчивости предприятия.

О расчёте финансовых коэффициентов на основе баланса читайте здесь.

Один из важнейших экономических показателей организации — чистые активы. За их счёт выплачивают дивиденды и проводят расчёты с учредителями, которые выходят из компании. Прогнозный баланс позволяет увидеть, какими будут чистые активы при различных вариантах развития бизнеса.

Чистые активы — это разница между активами и задолженностями компании. Если из итога пассива вычесть все строки, которые относятся к задолженностям, то останутся две строки: «Уставный капитал» и «Нераспредёленная прибыль». Их сумма — это и есть чистые активы компании.

В нашем примере чистые активы на 31.12.2021 будут равны:

ЧА = 10 000 + 3 400 = 13 400 ТЫС. РУБ.

Бюджет движения денежных средств

Бюджет движения денежных средств (БДДС) включает в себя поступления и расходы денег.

В него входят все денежные поступления и выплаты, вне зависимости от их назначения: выручка, расчёты с поставщиками, получение и гашение кредитов, зарплата, налоги и т.п. Если бизнесмен работает с НДС, то в БДДС нужно включать обороты по деньгам с учётом этого налога.

Для того, чтобы более эффективно планировать и контролировать движение денег, БДДС обычно разбивают на три блока.

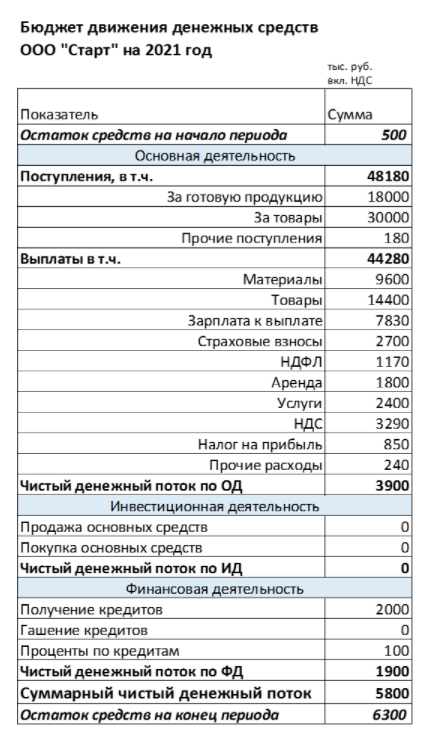

Рассмотрим на примере БДДС ООО «Старт»:

Бюджет движения денежных средств на примере ООО Старт

Бюджет движения денежных средств на примере ООО Старт

Основная (операционная) деятельность

В этой части БДДС отражают все поступления и выплаты, связанные с основной деятельностью компании. В нашем примере приведена выручка от продажи окон, как собственного изготовления (строка «За готовую продукцию»), так и купленных для перепродажи у других производителей (строка «За товары»).

В расходы входят платежи за материалы для производства, и покупку товаров (окон), зарплата, страховые взносы, расчёты за услуги, налоги и прочие выплаты.

Инвестиционная деятельность

В этот раздел в основном входят выплаты: приобретение или строительство зданий, покупка оборудования, транспортных средств. Но могут быть и поступления, если бизнесмен, например, продаст здание или станок, которые ему больше не нужны.

В нашем примере инвестиций в первый год работы не предполагается. Здание цеха и необходимое оборудование бизнесмен внес в качестве взноса в уставный капитал (это будет видно далее из баланса). А офис и магазин пока взял в аренду.

Финансовая деятельность

В этом разделе отражают получение и возврат кредитов, а также проценты по ним. Кроме того, сюда входят поступления и выплаты, связанные с финансовыми вложениями. Например, организация может купить на свободные средства акции другой компании, а потом получать по ним дивиденды.

В нашем примере запланировано получение кредита в сумме 2 000 тыс. руб. и уплата процентов по нему в сумме 100 тыс руб.

Итог БДДС — плановый чистый денежный поток, т.е. разница между поступлениями и выплатами за период.

Если в бюджете доходов и расходов может быть плановый убыток на первом этапе работы компании, то для БДДС такая ситуация недопустима. С самого начала деятельности денежный поток всегда должен быть положительным. Отрицательный итог по БДДС означает, что денег не хватит на все необходимые платежи, а значит — компания не сможет расплачиваться по обязательствам и нормально работать.

По отдельным разделам БДДС денежный поток может быть отрицательным, например — по инвестиционной деятельности. Главное, чтобы в целом денег хватало.

В нашем примере итоговый денежный поток положительный (6 300 тыс. руб.) поэтому никаких проблем с оплатой затрат у компании не ожидается.

Зачем нужна финансовая модель бизнеса

Бизнес открывают для того, чтобы получать прибыль. Финансовая модель помогает еще до начала бизнеса понять, будет ли эта прибыль. Вы можете «проиграть» разные сценарии и в цифрах увидеть, как он повлияют на бизнес и стоит ли вообще его начинать.

Пример. Для бизнеса вам придется закупать импортные товары или материалы. Из-за скачков курса всё может пойти наперекосяк, поэтому полезно сделать расчеты для разных курсов доллара и евро. Начинать бизнес стоит только если даже при самом пессимистичном сценарии у вас получится прибыль.

Это еще не всё. Как бы красиво вы ни расписывали перспективы, ни один банк или инвестор не даст вам денег без уверенности, что бизнес будет прибыльным и он получит обратно либо кредит с процентами, либо дивиденды. Для этого нужно показать ему бизнес-план, который включает в себя и финансовую модель с прибылью.

Когда бизнес уже запущен и компания работает, планирование тоже необходимо.

К началу работы должен быть стратегический план развития на несколько лет и подробный годовой бюджет организации на первый год. Этот бюджет составляют на основе финансовой модели.