ОКОФ принтера МФУ

Классификация ОКОФ принтера МФУ строится на основе следующих критериев:

- Способ использования: ОКОФ принтера МФУ может указывать на его использование в офисных условиях либо в домашних условиях.

- Тип печати: ОКОФ принтера МФУ позволяет выделить его как принтер для чб печати, цветной печати или принтер с возможностью двусторонней печати.

- Функциональность: ОКОФ принтера МФУ может указывать на наличие дополнительных функций, таких как сканирование, копирование, факсирование и другие.

| ОКОФ принтера МФУ | Классификация |

|---|---|

| 57.29.21 | Офисный принтер МФУ для чб печати, с функцией сканирования |

| 57.29.22 | Офисный принтер МФУ для цветной печати, с функцией копирования и двусторонней печати |

ОКОФ принтера МФУ позволяет более точно определить его характеристики и функциональность, что помогает в выборе и использовании данного устройства. Также он служит основой для учета и амортизации принтера в организации.

ОКОФ для лазерного считывателя штрихкодов

ОКОФ для лазерного считывателя штрихкодов: основные категории

В ОКОФ существует отдельная категория для классификации лазерных считывателей штрихкодов, которая включает следующие основные подгруппы:

- Лазерные считыватели штрихкодов с проводным подключением

- Лазерные считыватели штрихкодов с беспроводным подключением

- Лазерные считыватели штрихкодов с дополнительными функциями (например, возможностью считывания QR-кодов)

Принципы амортизации лазерного считывателя штрихкодов

Амортизация лазерного считывателя штрихкодов производится в соответствии с установленными правилами и нормами государственного учета. В основе амортизации лежит принцип распределения стоимости данного устройства на протяжении его срока службы.

- Срок службы лазерного считывателя штрихкодов определяется на основе технических характеристик и прочности устройства.

- Сумма амортизации вычисляется на основе стоимости устройства и его срока службы.

- Амортизация может проводиться равномерно на протяжении всего срока службы или по иным методам, установленным организацией.

Преимущества использования ОКОФ для лазерного считывателя штрихкодов

Применение ОКОФ при классификации и учете лазерного считывателя штрихкодов позволяет организациям:

- Систематизировать и стандартизировать учет основных средств.

- Упростить процесс классификации и амортизации устройств.

- Снизить возможность ошибок при учете и анализе основных средств.

| ОКОФ | Категория |

|---|---|

| 03.204.11 | Лазерные считыватели штрихкодов с проводным подключением |

| 03.204.21 | Лазерные считыватели штрихкодов с беспроводным подключением |

| 03.204.31 | Лазерные считыватели штрихкодов с дополнительными функциями |

Использование ОКОФ для лазерного считывателя штрихкодов дает возможность точно определить классификацию данного устройства и правильно провести его учет и амортизацию в соответствии с установленными нормами.

Новое в учете основных средств в 2022 (последние новости)

В налоговом учете амортизировать можно только то имущество, которое дороже 100 000 рублей, и только если оно было поставлено на баланс после 31 декабря 2022 года. Потому что поправки к закону были принятые с 01.01.2022. Все что дешевле 100 000 рублей можно списать сразу. Это сказано в статье 256 Налогового Кодекса РФ.

В стоимость основного средства в целях налогового учета нельзя включить некоторые расходы, например, проценты по кредиту, благодаря которому было приобретено основное средство. В бухгалтерском учете наоборот можно проценты по кредиту включить в стоимость основного средства.

Как определить первоначальную стоимость основного средства

Первоначальная стоимость OC по нормам ФСБУ 6/2020 определяется с учетом положений ФСБУ 26/2020 «Капитальные вложения». Недаром оба стандарта утверждены одним и тем же приказом Минфина и пояснения по их применению даны в одном дополнительном документе — Информации N ИС-учет-29. Положения этих стандартов взаимосвязаны.

В первоначальную стоимость OC включаются относящиеся к нему завершенные капвложения. Но что входит в капвложения? Понятие это довольно обширное.

Затраты, входящие в состав капвложений, чтобы далее быть учтенными в первоначальной стоимости OC, представлены в п. 5 ФСБУ 26/2020:

Капвложения признаются в бухучете в сумме фактических затрат на приобретение, создание, улучшение и восстановление OC (п. 9 ФСБУ 26/2020). При их признании надо учитывать положения п. 10, п. 11, п. 12 ФСБУ 26/2020, описывающие правила формирования фактических затрат:

Примечания к схеме:

Единицей учета капвложений является объект OC, который приобретается, создается, улучшается или восстанавливается.

ОСНО: НДС

Входной НДС, предъявленный при приобретении компьютера, примите к вычету (п. 1 ст. 172 НК РФ). Исключение из этого правила составляют случаи, например, когда:

организация пользуется освобождением от уплаты НДС;

организация использует компьютер в не облагаемых НДС операциях.

В этих случаях входной НДС учитывайте в стоимости компьютера. Это следует из пункта 2 статьи 170 Налогового кодекса РФ.

Если организация выполняет как облагаемые, так и не облагаемые НДС операции и компьютер используется в обоих видах деятельности, входной налог со стоимости компьютера нужно распределить (п. 4 ст. 170 НК РФ).

Субсчет 10 счета для учета оргтехники

Субсчет 10 включает в себя все активы, связанные с оргтехникой, такие как компьютеры, принтеры, сканеры, фотокопировальные аппараты и другие устройства, используемые в офисной деятельности.

При учете оргтехники на субсчете 10 необходимо указывать следующую информацию:

- Наименование оргтехники – полное наименование устройства, которое однозначно идентифицирует его;

- Инвентарный номер – уникальный номер, присваиваемый оргтехнике для ее идентификации и учета;

- Стоимость приобретения – сумма, которая была затрачена на покупку оргтехники;

- Дата приобретения – дата, когда оргтехника была приобретена и введена в учет;

- Срок использования – примерный срок службы оргтехники, после которого она может потребовать замены или ремонта;

- Место нахождения – кабинет или отдел, где установлена оргтехника.

Субсчет 10 является неотъемлемой частью бухгалтерского учета организации. Правильное учетное отражение оргтехники на субсчете 10 позволяет контролировать расходы на приобретение и эксплуатацию оргтехники, а также проводить своевременный ремонт и замену устаревшего оборудования.

Если вы являетесь ответственным лицом за учет оргтехники, необходимо внимательно заполнять все поля при проведении операций с оргтехникой и своевременно обновлять информацию. Это позволит избежать ошибок и упростить процесс учета оргтехники.

Основная информация о субсчете 10 счета

Субсчет 10 счета представляет собой единицу учета для оргтехники в рамках бухгалтерии организации. Он используется для учета стоимости и движения данного вида имущества.

В соответствии с правилами бухгалтерского учета, субсчет 10 счета относится к активам предприятия и используется для фиксации следующих данных:

1. Закупочная стоимость оргтехники — сумма, заплаченная за приобретение или производство данного вида оборудования.

2. Начисленная амортизация — сумма, оценивающая износ и старение оргтехники с течением времени. Амортизация начисляется в соответствии с принятыми учетными правилами и может изменяться в зависимости от метода расчета и сроков использования.

3. Остаточная стоимость — разница между закупочной стоимостью и начисленной амортизацией на определенную дату. Она позволяет оценить стоимость оргтехники на текущий момент.

Вся информация о субсчете 10 счета должна быть записана в бухгалтерских документах, таких как акты-справки, кассовые операции, договоры и прочее. Таким образом, организация имеет возможность следить за состоянием и использованием своей оргтехники и контролировать свои активы.

Учет основных средств в 2022 году в бухгалтерском учете

- Дебет 08 Кредит 60 – отражены суммы, уплаченные продавцу, на доставку и т.д.

- Дебет 08 Кредит 20, 70 и других счетов – затраты на доведение до готовности к эксплуатации,

- Дебет 19 Кредит 60 – отражен входной НДС,

- Дебет 01 Кредит 08 – прием к учету и ввод в эксплуатацию ОС.

- Дебет 01 «Выбытие ОС» Кредит 01 – отражена первоначальная стоимость ОС,

- Дебет 02 Кредит 01 субсчет «Выбытие ОС» – отражена начисленная амортизация,

- Дебет 62 Кредит 91 – отражены выручка от реализации ОС,

- Дебет 91 Кредит 68 – начислен НДС при реализации ОС,

- Дебет 91 Кредит 01 субсчет «Выбытие ОС» — списана остаточная стоимость ОС.

ОСНО и ЕНВД

Компьютер может использоваться в деятельности организации, облагаемой ЕНВД, и деятельности, с которой организация платит налоги по общей системе налогообложения. В этом случае сумму расходов на его приобретение нужно распределить. Если компьютер учтен в составе основных средств, то для целей расчета налога на прибыль нужно распределить ежемесячную сумму амортизационных отчислений. А для целей расчета налога на имущество – остаточную стоимость основного средства. Такой порядок следует из пункта 9 статьи 274 и пункта 7 статьи 346.26 Налогового кодекса РФ.

Если компьютер учтен в составе материалов, то нужно распределить сами расходы на его приобретение (п. 9 ст. 274 НК РФ). Расходы на приобретение компьютера, используемого в одном виде деятельности организации, распределять не нужно.

НДС, выделенный в счете-фактуре на приобретение компьютера, также нужно распределить (п. 4 ст. 170 НК РФ).

Бухгалтерский и налоговый учет основных средств в 2024 году

Классификатор основных средств по амортизационным группам

Материальные запасы или основное средство?

Фискальный накопитель (ФН), как часть ККТ, при приобретении учитывается в ее составе. Техника, в свою очередь, может быть учтена как ОС и как МПЗ стандартными проводками по приобретению имущества. Фискальный накопитель в проводках не выделяется, он входит в стоимость приобретаемой ККТ.

Как в бухгалтерском учете отражаются расходы на замену фискального накопителя?

В 2019 году лимит отнесения к ОС в бухгалтерском учете — 40 тыс. руб., а в налоговом – 100 тыс. руб. Бухгалтерский лимит может быть и ниже, если принято такое решение и отражено в учетной политике. Лимит НУ неизменен.

ККТ ниже лимита БУ и выше 100 тыс. руб. учитывается в налоговом и бухгалтерском учете одинаково: как МПЗ в первом случае и как ОС – во втором. ККТ стоимостью 40-100 тыс. руб. НУ к основным средствам не относят, а в бухгалтерском учете они являются ОС.

При работе на ОСНО образуется отложенное налоговое обязательство (ОНО). К примеру, если стоимость ККТ с фискальным накопителем — 46000 руб. (без НДС), то ОНО составит 46000*20%= 9200 руб. Дт 68/расчеты по налогу на прибыль Кт 77 и Дт 77 Кт 68/РНП – начисление ОНО и списание при погашении ОНО, исчисленного в отчетном периоде.

Как в налоговом учете отражаются расходы на приобретение и замену фискального накопителя?

При замене ФН пользуются такими корреспонденциями счетов:

- Дт 10 Кт 60 (76) – приобретение;

- Дт 08 Кт 10 или Дт 26 (44) Кт 10 – списание в расходы – в зависимости от отнесения ККТ к ОС.

Среди специалистов нет единого мнения, можно ли применять для учета фискального накопителя (в том числе и при его замене) субсчета 10-5 (в плане счетов для сельхозпредприятий это 10-6) «Запасные части».

Одни считают, фискальный накопитель можно отнести к запчастям, предназначенным для замены изношенных частей машин и оборудования. Другие полагают, к запчастям относить эту часть ККТ некорректно, поскольку согласно плану счетов на с/счете 5 учитываются запчасти в запасе и обороте для основных производственных, хозяйственных нужд, ремонтов. Очевидно, использование указанного субсчета зависит от характера ее деятельности и сформированной учетной политики.

Важно! При замене фискального накопителя требуется перерегистрация техники в ФНС

Учет основных средств у бюджетников: что изменилось с 2022 года

В определении единицы учета и порядке принятия к учету ОС существенных различий немного. Стоит упомянуть о том, что ФСБУ вводит понятие «комплекс ОС», то есть позволяет рассматривать как инвентарную единицу объекты с равным сроком полезного использования и несущественной стоимостью.

- Линейный метод. Он подразумевает начисление равных сумм амортизации ежемесячно во время всего срока полезного использования (СПИ). Чтобы рассчитать платеж, надо первоначальную стоимость объекта разделить на СПИ.

- Метод уменьшаемого остатка. Удобен для тех объектов, которые быстро устаревают или эксплуатируются в сложных условиях, в агрессивной среде. Метод позволяет провести ускоренную амортизацию, применяя к годовой сумме повышающий коэффициент от 1 до 3. За основу берется остаточная стоимость объекта (затраты на покупку и ввод в эксплуатацию за вычетом уже погашенных начислений на начало отчетного года), учитываются также норма амортизации исходя из СПИ и показатель износа.

- Метод расчета суммы амортизации пропорционально объему продукции. Метод хорош для объектов, для которых указан заложенный в них производственный потенциал (то есть понятно, сколько продукции объект сможет произвести за весь срок эксплуатации). Расчет опирается на фактический объем выпущенной продукции за отчетный период, помноженный на норму амортизации (первоначальная стоимость / предполагаемый объем продукции за срок полезного использования).

Окоф У Принтера Лазерного 2024

2. Технические характеристики

- Тип принтера: лазерный

- Технология печати: лазерная

- Максимальный формат печати: A4

- Скорость печати: до 30 стр/мин

- Разрешение печати: до 1200×1200 dpi

- Интерфейс подключения: USB, Ethernet

- Объем памяти: от 128 Мб

- Двусторонняя печать: да

3. Коды классификации принтера

В Окоф У Принтера Лазерного 2024 приведены следующие основные группы амортизации для лазерных принтеров:

| Основная группа амортизации | Код ОКОФ |

|---|---|

| Офисная техника | 08.20.23.123 |

| Компьютерное оборудование | 08.20.16.123 |

Выбор основной группы амортизации зависит от конкретной классификации организации и ее правил учета основных средств.

4. Порядок учета и амортизации

Учет и амортизация принтера осуществляются в соответствии с действующим законодательством и внутренними правилами организации. При приобретении принтера необходимо оформить первичные документы, включающие акт приема-передачи, накладную и договор купли-продажи.

Амортизация принтера выполняется на основании амортизационной нормы, принятой в организации. Расчет амортизации производится ежемесячно или ежеквартально, в зависимости от выбранного метода учета (линейный, ускоренный и т.д.).

Пример расчета амортизации принтера:

Стоимость принтера: 50 000 рублей

Срок службы принтера: 5 лет

Амортизационная норма: 20%

Ежегодная амортизация: 50 000 рублей х 20% = 10 000 рублей

Таким образом, ежегодно будет списываться 10 000 рублей со стоимости принтера до полной амортизации.

Окоф У Принтера Лазерного 2024 является важным инструментом для учета и амортизации лазерных принтеров. Правильное определение функционального назначения и технических характеристик принтера позволяет классифицировать его с учетом действующих кодов классификации. Учет и амортизация принтера должны осуществляться в соответствии с законодательством и правилами организации, что позволяет эффективно планировать бюджет и управлять основными средствами.

Условия применения УСН: актуальные лимиты и требования

ФСБУ 25/2018 «Бухгалтерский учет аренды»

Этот стандарт применяется не всеми компаниями. Изначально нужно определить, если у них объекты, которые подпадают под определение «объекты учета аренды». При этом по объектам можно определить:

срок аренды, при этом нужно обращать внимание не на формальный срок, а на действительные намерения арендодателя и арендатора (зачастую срок договора бывает меньше 12 мес., чтобы не регистрировать его);

предмет аренды. Если его невозможно идентифицировать, то не надо применять к договору ФСБУ

Например, заключен договор на аренду автомобиля, но каждый раз предоставляются разные транспортные средства (какие свободные). В такой ситуации нет возможности конкретизировать конкретный арендуемый предмет;

арендатор получает выгоду при использовании арендуемого предмета;

арендодатель контролирует использование предмета, например, определяет, какую деятельность можно вести в сданном в аренду помещении.

ФСБУ 25/2018 можно не использовать, когда:

- срок договора меньше 12 месяцев;

- рыночная стоимость предмета не больше 300 тыс. руб.;

- компания вправе вести вести упрощенный учет и решает не использовать этот стандарт, указав это в учетной политике.

Учёт онлайн-кассы: основное средство или материальный запас

Основными средствами считают предметы, которые:

- имеют материально-вещественную форму;

- применяются компанией во время обычной деятельности: при производстве и продаже продукции, при выполнении работ, для управления предприятием;

- используются организацией более 12 месяцев;

- могут принести компании доход в будущем. Если речь идёт о некоммерческой организации, то основное средство должно помочь ей добиться тех целей, ради которых создано это объединение.

В учётной политике каждой компании должен быть указан нижний предел стоимости основного средства. Сегодня компании могут установить в качестве предела любую сумму, которая будет им удобна. Например, если организация решила, что нижний предел стоимости основного средства равен 100 тысячам рублей, то кассу за 120 тысяч рублей нужно проводить как ОС, а кассу за 50 тысяч — как МЗ.

В учётной политике можно указать, что любая техника приравнивается к основным средствам. Тогда все кассы будут приняты на баланс в качестве ОС вне зависимости от стоимости устройства.

ККТ как основное средство

В первоначальную стоимость устройства потребуется включить:

- цену кассы и фискального накопителя;

- стоимость кода активации ОФД;

- затраты на консультацию при покупке аппарата;

- стоимость доставки и установки ККТ;

- цену программного обеспечения и затраты на его настройку.

Все суммы указываются без учёта НДС. Стоимость аппарата будет погашена во время начисления амортизации.

Например, если компания купила кассу с фискальным накопителем за 64 тысячи рублей и обратилась в сервисный центр для настройки оборудования, проводки будут такими:

- Дебет 08 Кредит 60 64000,00 рублей: приобретена ККТ;

- Дт 19 Кт 60 12800,00 рублей: входной НДС по приобретению;

- Дт 08 Кт 60 10000,00 рублей: настройка ККТ;

- Дт 19 Кт 60 2000,00 рублей: входной НДС по услуге настройки;

- Дт 68 Кт 19 14800,00 рублей: к вычету НДС;

- Дт 01 Кт 08 -74000,00 рублей: ККТ оприходована как основное средство.

ККТ как материальный запас

Если бухгалтер принимает кассу в качестве материального запаса, она будет проходить по счёту 10 «Материалы». В первоначальную стоимость запасов войдут все расходы на доставку и настройку оборудования, а также стоимость фискального накопителя. Проводки будут выглядеть следующим образом:

- Дебет 10 Кредит 60 64000,00 рублей: ККТ оприходована;

- Дт 19 Кт 60 12800,00 рублей: отражён НДС по ККТ;

- Дт 26 (44) Кт 60 10000,00 рублей: настройка ККТ;

- Дт 19 Кт 60 2000,00 рублей: отражён НДС по услуге настройки;

- Дт 68 Кт 19 14800,00 рублей: НДС к вычету;

- Дт 44 Кт 10 64000,00 рублей: списана стоимость введённой в эксплуатацию ККТ.

Что такое основные средства

Основные средства это имущество, принадлежащее компании или привлекаемое им со стороны, какое применяется в его деятельности по производству более одного года и обладает стоимостью выше установленной нормативными актами границы.

Основные средства это имущество, принадлежащее компании или привлекаемое им со стороны, какое применяется в его деятельности по производству более одного года и обладает стоимостью выше установленной нормативными актами границы.

Существуют критерии, по которым происходит разграничение между основными фондами и прочим имуществом.

Как ОС можно учитывать объекты:

- Время использования свыше 12 месяцев.

- Такое имущество используется компанией во время деятельности для производства, оказания услуг, выполнения работ или же для целей управления предприятием.

- Оно куплено для применения, а не последующей продажи.

- Его применение позволит организации получать доход.

Отсюда следует, что как ОС учитывают здания, сооружения, транспортные средства, оборудование и т.д.

Ведущим нормативным актом, регулирующим учет основных средств в России является ПБУ № 6/01. В указанном документе определяются показатели отнесения к ОС, а также методология учета.

Внимание! Среди выше упомянутых признаков ОС не указан еще один важный критерий — его цена. Согласно ПБУ к основным средствам нужно относить имущество, стоимость покупки которого установлена от 40000 рублей

Для налогового учета как указано в НК РФ цена объекта, который будет применяться как ОС, должна быть от 100000 рублей.

В составе материальных запасов

Если стоимость позволяет, ККТ вместе с фискальным накопителем ставят на учет как материальные ценности и списывают сумму на затраты в начале эксплуатации. Фискальный накопитель учитывают на сч. 10 детализацией его аналитических данных или за балансом.

Пример

Пусть теперь стоимость ККТ при приобретении — 25 тыс. руб. плюс НДС. Воспользуемся данными предыдущего примера и сформируем проводки:

- Дт 10 Кт 60 25000,00 руб. – оприходована ККТ с фискальным накопителем;

- Дт 19 Кт 60 5000,00 руб. – отражен НДС по ККТ;

- Дт 26 (44) Кт 60 12000,00 руб. — услуги настройки кассового устройства;

- Дт 19 Кт 60 2400,00 руб. – отражен НДС по услугам;

- Дт 68 Кт 19 7400,00 руб. (5000+2400) – налог к вычету;

- Дт 44 Кт 10 25000,00 – списана стоимость введенной в эксплуатацию ККТ.

При замене накопителя данных проводки, по сравнению с предыдущим примером, значительно упрощаются:

- Дт 10 Кт 60 4166,67 руб. – куплен у поставщиков ФН;

- Дт 44 Кт 10 4166,67 руб. – отражен в затратах ФН;

- Дт 44 Кт 60 1666,67 руб. — включены в расходы фирмы услуги по замене ФН;

- Дт 19 Кт 60 1166,66 (833,33+333,33) руб. – входной НДС;

- Дт 68 Кт 19 1166,66 руб. – к вычету НДС;

- Дт 60 Кт 51 7000,00 руб. – оплата поставщикам услуг и ФН.

Помимо счетов 44 и 26, в проводках их функцию могут выполнять счета 20, 25.

Обязанность хранить отслужившие свое фискальные накопители приводит к необходимости учитывать их за балансом. Это особенно актуально, если у фирмы несколько точек продаж, использующих ККТ. Для забалансового учета рекомендуется открыть счет 012, прописав его наличие в учетной политике. Некоторые хозяйствующие субъекты учитывают за балансом и сами ККТ.

Что в итоге

- Фискальный накопитель учитывается первоначально в составе кассовой техники. В бухгалтерском учете ККТ может фиксироваться как основное средство и как МЦ.

- При замене фискального накопителя проводки формируются с участием счета 10. В зависимости от способа учета ККТ затраты по покупке и установке накопителя отражаются либо на счете 08, увеличивая затем стоимость ОС, либо на счетах накопления затрат.

- Целесообразно вести учет использованных устройств и за балансом, поскольку организация обязана обеспечить их хранение еще 5 лет после замены.

Ноутбук основное средство или материал

Инвентарным объектом признается объект со всеми приспособлениями и принадлежностями или отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций, или же обособленный комплекс конструктивно сочлененных предметов, представляющих единое целое и предназначенный для выполнения определенной работы. Комплекс конструктивно сочлененных предметов — это один или несколько предметов одного или разного назначения, имеющие общие приспособления и принадлежности, общее управление, смонтированные на одном фундаменте, в результате чего каждый входящий в комплекс предмет может выполнять свои функции только в составе комплекса, а не самостоятельно.

В любом случае важно учитывать, что объекты основных средств стоимостью более 40 000 рублей в бухучете отражать как материалы нельзя, даже если предусмотреть это в Учетной политике. Поэтому основные средства от 40000 до 100000 не могут учитываться организацией на счете 10 «Материалы»

При этом, говоря «от 40000», имеем в виду более 40000, поскольку объект первоначальной стоимостью ровно 40000 рублей еще можно учесть как МПЗ.

Амортизационная группа компьютеров и офисной техники

Амортизационная группа по офисному оборудованию определяется в соответствии с видом и назначением каждого его элемента. Обычно это вторая группа (срок эксплуатации 2-3 года) и третья группа (время службы – 3-5 лет).

Так, например, компьютер (и входящие в его состав комплектующие) относится ко второй подгруппе. А вот МФУ (техника, совмещающая в себе роли принтера, сканера и копира) – уже к третьей.

Вопрос: Наше предприятие приобрело световые панели, оснащенные встроенными лампами. Какой код по новой классификации следует присвоить этому оборудованию?

Ответ: Указанное в вопросе оборудование отвечает характеристикам приборов, относящихся к электроосветительной системе. Соответственно, этой технике подходит код Классификатора 330 – Иное оборудование и машины, включая хозинвентарь. Из этой подгруппы шифров для вашей покупки стоит выбрать код 330.28.29, соответствующей оборудованию, не входящему в предшествующие группировки.

Вопрос: Заполняя статформу № 11 краткую столкнулись с проблемой, касающейся группировки оборудования в соответствии с прежними и новыми шифрами ОКОФ. Можем ли мы старые коды заменить новыми, не корректируя при этом амортизационные группы?

Ответ: В программе 1С, установленных в бюджетных учреждениях, предусмотрена функция «Помощник замены ОКОФ». При ее использовании сами коды изменяются, но амортизационная группа, указанная в карточке объекта, остается прежней.

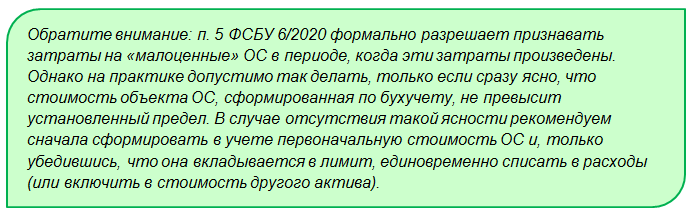

Учет основных средств с малой стоимостью в 2023 году

Активы небольшой стоимости, но сроком использования более года относятся к OC и не переносятся в запасы. В соответствии с ФСБУ 6/2020 для бухучета нет установленного единого лимита стоимости объекта, который бы определял, относится ли объект к OC. Однако чтобы отличать «малоценку» и учитывать ее по особым правилам, нужно установить такой лимит в индивидуальном порядке и закрепить его в учетной политике.

Если имеются объекты невысокой стоимости, но предполагаемый срок полезного использования (СПИ) по ним превышает 12 месяцев (или СПИ больше одного производственного цикла с длительностью более 12 месяцев), то у компании есть два разрешенных варианта учета с установлением лимитов, на основании которых OC классифицируются как малоценные.

Вариант 1. Лимит стоимости для совокупности объектов

Способ предложен негосударственным регулятором бухучета — Фондом НРБУ БМЦ (Бухгалтерский методологический центр) в Рекомендации Р-125/2021-КпР.

В этом варианте определяют категории OC, данные о которых заведомо несущественны (результат нужно зафиксировать в учетной политике). Оценка на предмет существенности должна быть выполнена с учетом конкретных видов деятельности и состава активов. Стремиться нужно, чтобы подобный учет «малоценки» в конечном итоге не мог повлиять на адекватную оценку компании пользователем ее отчетности.

Если критерий существенности (а точнее — несущественности) выполняется, то объединить в совокупность можно OC так, как это удобно в конкретной ситуации — по конкретному виду, группе, сегменту и т. п.

Затем устанавливают лимит в отношении всей определенной совокупности несущественных OC (его тоже надо зафиксировать в учетной политике). Размер лимита рассчитывают исходя из прогнозируемого влияния на данные бухотчетности. Такой лимит может быть выражен в денежных единицах или в долях (процентах) от размера отчетных показателей. Рассчитывают лимит таким образом, чтобы годовые затраты на приобретение и эксплуатацию OC из несущественных категорий не превысили установленное (несущественное) оценочное значение.

Далее в учете затраты, связанные с приобретением и эксплуатацией объектов из таких совокупностей, независимо от стоимости отдельных единиц, списывают в расходы или признают затратами на создание других активов (например, незавершенного производства) в периоде их осуществления.

Вариант 2. Лимит стоимости для отдельного объекта

Этот способ чиновники считают предпочтительным (приложение к Письму Минфина от 18.01.2022 N 07-04-09/2185).

При определении лимита по этому варианту снова важно соблюдать критерий несущественности (установленный предел стоимости не должен быть существенным для конкретной компании). То есть применение лимита не должно оказывать заметного влияния на данные бухотчетности

Иных ограничений по размеру лимита для каждого отдельного ОС нет.

Затем, когда первоначальная стоимость отдельного OC, получившаяся по бухучету, оказывается меньше установленного «потолка», ее включают в расходы или в стоимость других активов единовременно.

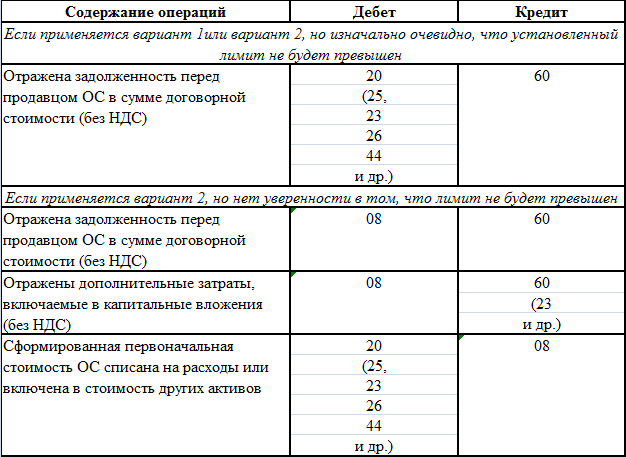

Списание «малоценки» в затраты отражается в бухучете так:

В отличие от бухгалтерского, в налоговом учете установленный лимит стоимости OC в 2023 году сохраняется в размере 100 000 руб. Поэтому если позволяют прочие обстоятельства (например, существенность), целесообразно установить такой же лимит для «малоценки» и в бухучете, что позволит сблизить учеты для бухгалтерских и налоговых целей.

Монитор: ОКОФ и амортизационная группа

Действующим законодательством дано четкое определение имуществу, признаваемому в качестве амортизируемого. Непременными условиями начисления износа являются нахождение объекта в собственности компании, а также его участие в деятельности, приносящей экономический доход. Монитор же, рассматриваемый, как отдельный предмет, не может соответствовать этому условию, поскольку не в состоянии приносить предприятию прибыль. И только в составе комплекса, объединенного с процессором, клавиатурой и имеющего общее управление, он может быть признан инвентарным объектом. Напомним, что каждая позиция в подобном комплексе предметов не может функционировать самостоятельно.

Исходя из представленных доводов, можно констатировать следующее: отдельно монитор не должен учитываться в составе основных фондов компании. Его следует отнести на счета материалов либо товаров, если предполагается его дальнейшая реализация. Если же монитор выступает, как часть единого работающего комплекса, то подобный набор оборудования является объектом ОС «компьютер». Какая амортизационная группа может использоваться для этого объекта уже известно – вторая. В соответствии с новой Классификацией ему присваивается код ОКОФ – 330.28.23.23, а срок полезного использования составляет от 2-х до 3-х лет включительно.