Новый порядок формирования уведомлений по НДФЛ в «1С:Бухгалтерии 8»

Начиная с 2024 года, в «1С:Бухгалтерии 8» введен новый порядок формирования уведомлений по НДФЛ для физических лиц. Этот порядок предусматривает ряд изменений и упрощений процесса подготовки и передачи информации о доходах и удержанном налоге налоговым органам.

Основные изменения в процессе формирования уведомлений:

- Автоматический расчет доходов и удержанного налога. Теперь «1С:Бухгалтерия 8» самостоятельно рассчитывает суммы доходов и удержанного налога и формирует уведомления на основе данных, введенных в программе.

- Упрощение процесса подготовки информации. Необходимость ручного ввода данных о доходах и удержанном налоге исключается, так как программа самостоятельно собирает нужную информацию из учетных данных организации и заполняет форму уведомления.

- Возможность предварительного просмотра и редактирования. Пользователю предоставляется возможность просмотреть и отредактировать сформированные уведомления перед отправкой налоговым органам.

Преимущества нового порядка формирования уведомлений:

- Экономия времени. Автоматический расчет и формирование уведомлений позволяет сэкономить время, которое ранее требовалось на ручное заполнение и проверку данных.

- Минимизация ошибок. Автоматический расчет и заполнение уведомлений исключает возможность ошибок при ручном вводе данных.

- Удобство использования. Новый порядок формирования уведомлений делает процесс более удобным и понятным для пользователей программы «1С:Бухгалтерия 8».

Сравнение нового и старого порядка формирования уведомлений:

| Свойство | Старый порядок | Новый порядок |

|---|---|---|

| Ручной ввод данных | Да | Нет |

| Необходимость проверки данных | Да | Нет |

| Возможность предварительного просмотра | Нет | Да |

| Время, затрачиваемое на формирование | Больше | Меньше |

Таким образом, новый порядок формирования уведомлений по НДФЛ в программе «1С:Бухгалтерия 8» позволяет существенно упростить и ускорить процесс подготовки и передачи информации налоговым органам, снизить риск ошибок и сэкономить время пользователя.

Как оплачивается налог по вкладам?

1. Удержание налога банком

Один из самых распространенных способов оплаты налога по вкладам — это автоматическое удержание его банком при начислении процентов на вклад. В этом случае, сумма налога автоматически списывается с процентов и перечисляется в бюджет. Банк обязан удерживать 13% налога с физических лиц.

2. Самостоятельная оплата

Если банк не удерживает налог или его удержание не произошло полностью, физическое лицо может самостоятельно оплатить налог. В этом случае необходимо обратиться в налоговую службу, получить соответствующую квитанцию и оплатить налог в банке или платежной системе.

3. Сроки оплаты

Сроки оплаты налога по вкладам зависят от выбранного способа. Если налог удерживается банком, операция происходит автоматически при начислении процентов на вклад. Если же физическое лицо оплачивает налог самостоятельно, то срок оплаты налога — до 15-го числа следующего месяца, за который производится начисление налога.

4. Освобождение от налогообложения

Некоторые категории лиц освобождаются от уплаты налога по вкладам, например, пенсионеры, инвалиды и участники программы «Доступное жилье». Для получения освобождения необходимо предоставить подтверждающие документы в налоговую службу и получить свидетельство об освобождении.

Пример заполнения платежного поручения НДФЛ по старой схеме

Ниже представлен пример заполнения платежного поручения по налогу на доходы физических лиц (НДФЛ) по старой схеме.

Наименование плательщика: ООО «Налоговый агент 13»

ИНН плательщика: 1234567890

Детали получателя:

Наименование банка получателя: АО «Банк»

БИК банка получателя: 123456789

Номер счета получателя: 98765432109876543210

Детали платежа:

Период, за который платится налог: 2024 год

Код бюджетной классификации (КБК): 405 301 40 24210 01 1400 110

ОКТМО: 12345678

ОКАТО: 12345678910

Статья расходов: 13

Сумма платежа: 100 000 рублей

Банковские реквизиты:

р/сч: 98765432109876543210

к/сч: 12345678901234567890

| № | Наименование | Единица измерения | Кол-во | Цена за ед. | Стоимость |

|---|---|---|---|---|---|

| 1 | НДФЛ по старой схеме | налоговый платеж | 1 | 100 000 | 100 000 |

Общая сумма платежа: 100 000 рублей.

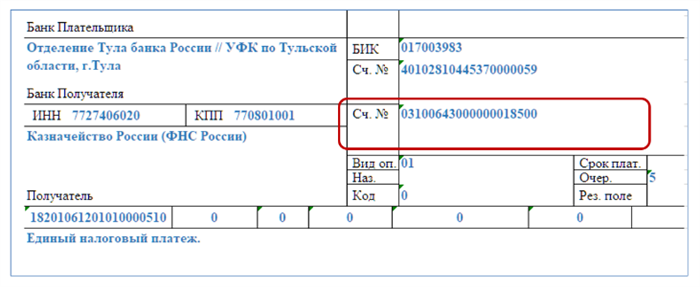

Образец заполнения платежного поручения в 2024 году

Идентификационные данные налогоплательщика

Представляем информацию о налогоплательщике, которая должна быть указана в платежном поручении:

- ФИО: Иванов Иван Иванович

- ИНН: 1234567890

- КПП: 123456789

Информация о налоге

Кроме идентификационных данных, необходимо указать информацию о налоге:

- Наименование налога: НДФЛ

- Период: 2024 год

- Сумма налога: 1000 рублей

Реквизиты налогового агента

Также необходимо указать реквизиты налогового агента, через которого будет производиться уплата налога:

- Наименование: ООО «Налоговый Агент»

- ИНН: 0987654321

- КПП: 987654321

Банковские реквизиты

В платежном поручении нужно указать банковские реквизиты для перевода налога:

- Наименование банка: АО «Банк»

- БИК: 123456789

- Корреспондентский счет: 987654321

- Расчетный счет: 12345678901234567890

Назначение платежа

В конце платежного поручения необходимо указать назначение платежа:

Оплата НДФЛ за 2024 год в соответствии с декларацией налогового агента.

Обратите внимание, что указанные данные являются примером и могут отличаться в зависимости от конкретной ситуации. Всегда следуйте инструкциям и рекомендациям налоговых органов при заполнении платежного поручения

Уведомление по НДФЛ

Ключевые моменты уведомления по НДФЛ

- Доход: В уведомлении должны быть указаны все виды доходов, полученных налоговым агентом за определенный период. Это может включать заработную плату, проценты от вкладов, дивиденды и другие виды доходов.

- Удержанный налог: Сумма удержанного налога должна быть указана отдельно для каждого вида дохода. Это позволяет налоговым органам контролировать правильность расчета и учета уплаченного налога.

- Период: Уведомление должно содержать информацию о периоде, за который предоставляется информация о доходах и удержанном налоге. Обычно это год, но может быть и иной период, определенный законодательством.

- Сведения о налоговом агенте: Уведомление должно содержать информацию о налоговом агенте — его наименование, индивидуальный или организационный идентификатор, адрес и другие данные, необходимые для идентификации.

Форма уведомления по НДФЛ

| Вид дохода | Сумма дохода | Удержанный налог |

|---|---|---|

| Заработная плата | 500 000 рублей | 50 000 рублей |

| Проценты от вкладов | 10 000 рублей | 1 000 рублей |

| Дивиденды | 50 000 рублей | 5 000 рублей |

Это позволяет удобно отразить все данные и сделать уведомление понятным для налоговых органов.

Необходимость предоставления уведомления по НДФЛ

Предоставление уведомления по НДФЛ является обязанностью налогового агента в рамках налогового обязательства. Это позволяет налоговым органам контролировать правильность расчетов и учета налогового обязательства, а также способствует предоставлению точной информации для дальнейшего налогового анализа и планирования.

Уведомление по НДФЛ является важным документом, который необходимо составлять в соответствии с требованиями законодательства и налоговых органов. Точность и своевременность предоставления уведомления являются гарантией правильного и полного исполнения налогового обязательства и отсутствия возможных проблем с налоговыми органами.

Новые сроки уплаты НДФЛ-2023

С 2024 года вступают в силу новые сроки уплаты налога на доходы физических лиц (НДФЛ). Это связано с изменениями в налоговом законодательстве, которые были приняты в прошлом году

Важно быть в курсе этих изменений и следовать новым правилам, чтобы избежать штрафов и проблем с налоговыми органами

Ниже представлены основные нововведения и сроки уплаты НДФЛ-2023:

Упрощение процедуры уплаты

- Новые правила предусматривают упрощенный порядок уплаты НДФЛ для налоговых агентов.

- Теперь налоговый агент может выполнять расчет и уплату налога как за себя, так и за налогоплательщика.

- Уплата налога возможна как единовременно, так и в рассрочку.

Измененные сроки уплаты

- Срок уплаты налога для налоговых агентов и организаций составляет 15-й день с момента окончания налогового периода.

- Количество периодов для уплаты НДФЛ остается прежним — ежеквартально (4 раза в год).

- При этом, для некоторых категорий ставится условие досрочной уплаты налога в течение 5-ти рабочих дней с момента получения дохода.

Контроль за своевременной уплатой

- Налоговые органы усилили контроль за своевременной уплатой НДФЛ.

- В случае несоблюдения сроков уплаты налога, организации и налоговые агенты могут быть подвергнуты штрафным санкциям.

- Размер штрафа зависит от суммы неуплаченного налога и может достигать до 40% от этой суммы.

Рекомендации для налогоплательщиков

- Необходимо вовремя предоставлять налоговым агентам все необходимые документы для расчета и уплаты НДФЛ.

- Внимательно просматривайте свои доходы и следите за их учетом в декларациях.

- При возникновении вопросов или проблем с уплатой налога обращайтесь в налоговые органы для получения консультаций и помощи.

Соблюдение новых сроков уплаты НДФЛ-2023 является обязательным для всех налогоплательщиков и налоговых агентов. Помните, что неуплата налога или его несвоевременная уплата может повлечь за собой серьезные последствия, вплоть до уголовной ответственности. Будьте внимательны и следуйте новым правилам, чтобы избежать проблем с налогами!

Коротко об основных изменениях в сроках уплаты налогов для физических лиц в 2024 году

1. Сокращение срока заполнения налоговой декларации

В 2024 году налоговая декларация должна быть заполнена и подана до 1 апреля. Это сокращение срока на два месяца в сравнении с предыдущими годами. Таким образом, налогоплательщики получат больше времени на подготовку и сдачу декларации.

2. Увеличение срока уплаты налогов по налоговой декларации

Ранее срок уплаты налогов, указанный в налоговой декларации, был 15 июля. Однако в 2024 году этот срок был перенесен на 1 сентября. Такое изменение дает налогоплательщикам больше времени на организацию финансов и подготовку к уплате налогов.

3. Изменение крайнего срока уплаты налогов

Крайний срок уплаты налогов для налогоплательщиков, не подающих налоговую декларацию, также изменен. В прошлом году этот срок был 30 июня, однако в 2024 году он перенесен до 1 октября. Это дает больше времени тем, кто не подает декларацию, для уплаты налогов.

4. Возможность разделить уплату налогов на части

В 2024 году физическим лицам дается возможность уплатить налоги по частям. Налогоплательщики могут разделить сумму налогов на несколько платежей, осуществляемых в течение года. Это дает больше гибкости в финансовом планировании и позволяет снизить нагрузку на бюджет налогоплательщиков.

На какие реквизиты платежного поручения по НДФЛ необходимо обратить особое внимание

Разберемся, какие реквизиты в “платежке” по налогу на доходы физических лиц считаются ключевыми, и на какие моменты требуется обратить особо пристальное внимание:

| Реквизиты, которые одинаковы для юридических лиц и ИП | |||

| № | Заполняемое поле платежного поручения | Вводимые сведения | Как заполнять |

| 1 | 22 | Код |

Указываемое значение зависит от типа платежа:

|

| 2 | 105 | Код ОКТМО |

|

| 3 | 106 | Основание платежа |

|

| 4 | 108 | Номер документа |

Номер документа, выступающего основанием для уплаты НДФЛ:

|

| 5 | 109 | Дата документа |

|

| 6 | 110 | Тип платежа | Не заполняется |

Реквизиты, которые могут отличаться для организаций (их филиалов) и индивидуальных предпринимателей:

| № | Заполняемое поле платежного поручения | Вводимые сведения | Как заполнять |

| 1 | 8 | Плательщик |

Индивидуальные предприниматели указывают следующие сведения:

|

| 2 | 21 | Очередность платежа | “5”, т.к. организация уплачивает НДФЛ самостоятельно (не по требованию ФНС) |

| 3 | 101 | Статус плательщика |

|

| 4 | 104 | КБК |

|

| 5 | 107 | Налоговый период |

Всего 10 знаков:

При уплате НДФЛ предпринимателем за себя:

|

Налоговый календарь на июль 2024

Чего коснуться новые правила и как к ним приготовиться

НДФЛ теперь стал отдельным налогом. Нововведения приведут, прежде всего, к снижению налагаемых штрафов от ФНС. Однако при этом несколько усложнится сдача отчетности ЕНС. Минфин РФ решило вывести НДФЛ как обособленный налог, сняв с него фискальные обязательства. Согласно ст. 45 Налогового кодекса РФ, подоходный налог не будут списывать в счет оплаты других налогов. Теперь он будет неприкасаем, что позволит налоговым агентам без проблем доказать подтверждение его оплаты.

По рекомендациям специалистов необходимо указывать в строке «Назначение платежа», что перечисляется именно НДФЛ. Это несмотря на то, что налог может переводиться в рамках ЕНП. Такой вариант оплаты позволит доказать факт соблюдения обязанностей налогового агента. Это исключит возможность наложения штрафа в размере 20% от якобы образовавшейся недоимки.

Новые периоды удержания сумм сборов

В связи с изменениями в налоговом законодательстве, сроки уплаты налогов для физических лиц в 2024 году были пересмотрены. Каждый налогоплательщик должен знать новые периоды удержания сумм сборов, чтобы своевременно и правильно исполнить обязательства перед государством.

Далее приводится краткая информация о периодах удержания сумм сборов для различных налоговых платежей.

Уплата налога на доходы физических лиц

Согласно новым правилам, налог на доходы физических лиц должен быть уплачен в течение 30 дней после окончания налогового периода

Обратите внимание, что налоговый период для физических лиц может быть как годовым, так и квартальным, в зависимости от вида доходов и типа налогоплательщика

Оплата налога на прирост стоимости недвижимости

Налог на прирост стоимости недвижимости должен быть уплачен в течение 10 дней после заключения договора купли-продажи или иного сделки, которая приводит к изменению стоимости недвижимости

Важно отметить, что обязанность по уплате этого налога возлагается на покупателя недвижимости

Уплата налога на имущество

Налог на имущество должен быть уплачен в течение 30 дней с момента окончания налогового периода, который может быть как годовым, так и квартальным.

Сроки уплаты других налогов и сборов

Помимо вышеперечисленных налогов и сборов, существуют и другие виды налоговых платежей для физических лиц. Сроки уплаты этих налогов и сборов определяются соответствующими налоговыми актами и зависят от их специфики. Рекомендуется обратиться к регулирующим документам для получения подробной информации о сроках уплаты конкретных налогов и сборов.