Проверка финансового результата и налога на прибыль

Заключительные регламентные операции из 4-го блока процедуры Закрытие месяца формируют финансовый результат месяца и начисляют налог на прибыль. Для проверки их корректности используйте:

- отчет Анализ учета по налогу на прибыль (Отчеты – Анализ учета по налогу на прибыль) для:

- анализа и проверки корректности Справки-расчета налога на прибыль за период (налоговый учет) (Операции — Справки-расчеты — Расчет налога на прибыль);

- уточнения и сверки ПНР или ПНД в справке-расчете Расход по налогу на прибыль (Операции — Справки-расчеты — Расход по налогу на прибыль).

В отчете следует проанализировать блоки («провалиться» вплоть до последней таблицы) — сравнить с ОСВ показатели НУ по счетам:

- Доходы — 90.01.1, 91.01;

- Расходы — 90.02.1, 90.07.1, 90.08.1, 91.02;

-

Убытки прошлых лет — повторяет справку из регламентной операции Перенос убытков прошлых лет.

Подробнее Отчет Анализ по налогу на прибыль в 1С - экспресс-проверку учета — максимальная аналитика в настройках: Отчеты – Экспресс-проверка.

Экспресс-проверка покажет не только ошибки, но и предупреждения. Предупреждения не критичны и говорят лишь о нестандартном ведении учета в 1С, но не об ошибке в бухучете или налогообложении.

- ОСВ с максимальной аналитикой по всем счетам в показателях БУ, НУ, БУ-НУ (Отчеты –Оборотно-сальдовая ведомость);

- дополнительные отчеты для проверки отдельных показателей (Отчеты – Универсальный отчет).

Образец заполнения формы декларации

Декларацию сдает организация на ОСН, уплачивающая квартальные авансы с ежемесячными платежами. Льгот по налогу на прибыль организация не имеет, ставка по налогу – 20%.

Примечание: Этот образец заполнен данными за 2021 год и на бланке 2022 года, но принцип заполнения в 2023 году не изменился. Сами же бланки — прошлогодний и действующий ныне — также отличаются незначительно. Изменения затронули иные разделы, которые в этом примере не заполняются. Тем не менее для формирования отчета для ФНС нужно брать бланк из действующей редакции приказа № ММВ-7-3/475@ — у листов изменились штрихкоды.

Общий порядок расчета (начисления) налога на прибыль и авансовых платежей

Проверка и отправка декларации по налогу на прибыль в ИФНС

Когда декларация заполнена и готова к отправке, ее следует проверить по контрольным соотношениям, а также на наличие ошибок, препятствующих выгрузке. В 1С данная функция реализована по кнопке Проверка.

При этом:

-

Проверить контрольные соотношения — это проверка декларации по соотношениям, установленным ФНС.

Подробнее Нарушение контрольных соотношений в декларации по налогу на прибыль - Проверить выгрузку — это проверка на наличие ошибок, препятствующих выгрузке отчета в файл для отправки через сторонние сервисы.

- Проверить в интернете — форматно-логический контроль перед отправкой формы через сервис 1С-Отчетность.

Отправка декларации в ИФНС возможна по кнопке:

- Отправить — если в вашей базе подключена опция 1С-Отчетность;

- Выгрузить — если отправляете отчетность через сторонние сервисы.

При необходимости декларацию можно распечатать по кнопке Печать.

Срок сдачи декларации по налогу на прибыль

Налогоплательщики сдают декларации по итогам каждого отчетного и налогового периода.

Отчетными периодами для организаций, уплачивающих квартальные авансы, являются 1 квартал, полугодие и 9 месяцев.

Для организаций, выбравших порядок ежемесячной платы авансов по фактической прибыли, отчетными периодами являются месяц, два месяца, три месяца и так далее до 11 месяцев.

С 2023 года декларации предоставляются в ИФНС не позднее 25 дней с окончания отчетного периода.

Сроки сдачи налоговой декларации по итогам отчетного периода

Таблица № 1. Сроки сдачи декларации в зависимости от способа уплаты авансов

| Отчетный период |

Ежеквартальные авансы без уплаты ежемесячных платежей |

Ежеквартальные авансы с уплатой ежемесячных платежей | Ежемесячные авансы по фактической прибыли |

|---|---|---|---|

| 2022 год | 27.03.2023 | ||

| Январь | — | 30.01.2023 | 27.02.2023 |

| Февраль | — | 27.02.2023 | 27.03.2023 |

| Март | — | 27.03.2023 | 25.04.2023 |

|

I квартал 2023 |

25.04.2023 | 25.04.2023 (доплата) |

— |

| Апрель | — | 25.04.2023 | 25.05.2023 |

| Май | — | 25.05.2023 | 26.06.2023 |

| Июнь | — | 26.06.2023 | 25.07.2023 |

|

Полугодие 2022 |

25.07.2023 | 25.07.2023 (доплата) |

— |

| Июль | — | 25.07.2023 | 25.08.2023 |

| Август | — | 25.08.2023 | 25.09.2023 |

| Сентябрь | — | 25.09.2023 | 25.10.2023 |

|

9 месяцев 2023 |

25.10.2023 | 25.10.2023 (доплата) |

— |

| Октябрь | — | 25.10.2023 | 27.11.2023 |

| Ноябрь | — | 27.11.2023 | 25.12.2023 |

| Декабрь | — | 25.12.2023 | — |

| 2023 год | 25.03.2024 |

Штрафы за несвоевременное представление декларации:

- 1 000 руб. – если не представлена годовая декларация, но налог уплачен вовремя либо несвоевременно представлена «нулевая» декларация;

- 5% от суммы, подлежащей уплате по декларации за каждый месяц просрочки, но не более 30% в целом и не менее 1 000 руб. – если налог не уплачен;

- 200 руб. – если несвоевременно представлена декларация (расчет по налогу) по итогам отчетного периода.

Примечание: декларации по итогам отчетного периода по своей сути являются налоговыми расчетами, в связи с чем ИФНС не вправе штрафовать организацию по статье 119 НК РФ, если не представлен расчет по налогу на прибыль, несмотря на то, что в НК РФ данные расчеты именуются декларацией. Штраф за непредставление расчета взимается исключительно по ст. 126 НК РФ.

Образец и инструкция по заполнению

Документ состоит из 9 страниц, однако не всегда следует заполнять сразу все страницы. Среди обязательных листов можно назвать такие:

- Титульный.

- Пункт 1.1 в разделе 1.

- Второй лист с расчетом налога.

- Оба приложения – 1 и 2.

Все остальные страницы оформляются только при наличии соответствующих данных. Документ заполняется печатным или рукописным способом (синяя или черная ручка). Буквы печатные, заглавные; остальные символы также прописываются во всю величину поля, четко и разборчиво. Исправления и зачеркивания, помарки не допускаются. Если после записи остается несколько пустых клеток, в них просто ставится прочерк (1 клетка – 1 прочерк посередине).

Мнение эксперта

Озерова Марина

Юрист, специализация наследственные, семейные, жилищные делам

Ранее мы разбирали процедуру правильного заполнения формы ОС 1, рекомендуем вам ознакомиться с этой информацией здесь.

Титульный лист

Указывают отчетный период, год, а также полное название компании, без сокращений: т.е. не ООО, а ОБЩЕСТВО С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ. Приводят реквизиты, код по ОКВЭД. В номере корректировки прописывают 0, исключая те случаи, когда подают уточненную форму (ставят порядковый номер).

Для определения отчетного периода используют данные по кварталам или месяцам (с 35 по 46 включительно) в зависимости от того, как часто подают декларацию.

По кварталам (1квартал – 3 мес.)

| 3 мес. | 21 |

| 6 мес. | 31 |

| 9 мес. | 33 |

| 12 мес. | 34 |

По месяцам

| номер месяца по порядку | обозначение |

| 1 | 35 |

| 2 | 36 |

| 3 | 37 |

| 4 | 38 |

| 5 | 39 |

| 6 | 40 |

| 7 | 41 |

| 8 | 42 |

| 9 | 43 |

| 10 | 44 |

| 11 | 45 |

| 12 | 46 |

Также необходимо указать код конкретного подразделения ФНС (можно уточнить на сайте) и код самого налогоплательщика в зависимости от его статуса:

| крупнейший | 213 |

| компания отечественная | 214 |

| обособленное подразделение со своим балансом | 221 |

| компания зарубежная | 245 |

| недвижимость, для которой разработан отдельный режим налогообложения | 281 |

Таким образом, в большинстве случаев прописывают 214 – это обозначение для российских компаний (или 221 – для их ОП).

Мнение эксперта

Озерова Марина

Юрист, специализация наследственные, семейные, жилищные делам

Ранее мы приводили пример правильного заполнения формы 6 НДФЛ, рекомендуем вам ознакомиться с этой информацией тут.

Пункт 1.1. в разделе 1

Эта страница также оформляется в обязательном порядке каждым налогоплательщиком. Необходимо внести обозначения по:

- городу или другому муниципальному образованию, где зарегистрирована организация;

- КБК;

- суммы для федерального и регионального бюджетов.

Расчет налога

Эту страницу заполняют для того, чтобы отразить суммы, на основе которых был рассчитан налог на прибыль.

| 010 | сумма, полученная от продаж |

| 020 | сумма доходов, относящихся к внереализационным |

| 030 | сумма расходов, относящихся к реализационным |

| 040 | расходы, относящиеся в внереализационным |

| 050 | материальные убытки фирмы, которые не берутся в учет для расчета налога (вписывают при необходимости) |

| 060 | общая сумма полученной прибыли |

| 070 | часть суммы, которая исключается из прибыли (при необходимости) |

| с 080 по 110 | эти поля оформляют по-разному, в зависимости от льгот/убытков и т.п. |

| 120 | величина базы для налогообложения |

| со 140 по 170 | ставки по налогам |

| 180 | общая сумма налога |

| 190 | средства, которые направляют в бюджет федерального значения |

| 200 | средства, которые направляют в местный бюджет |

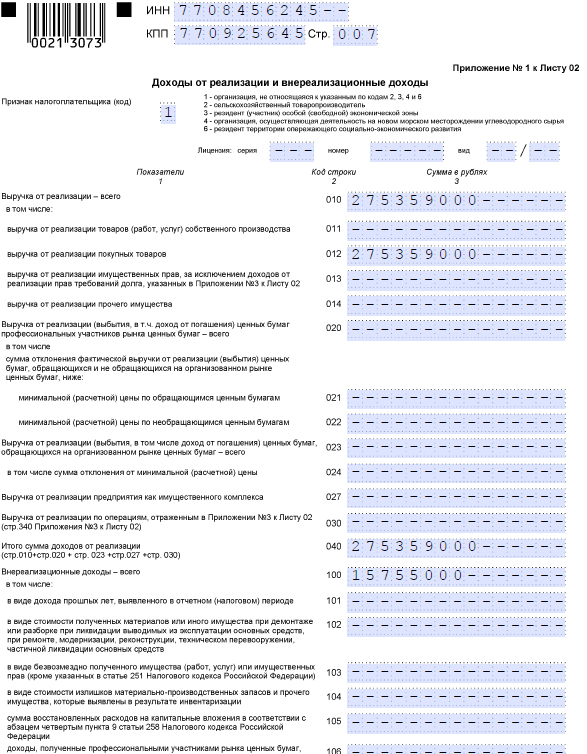

Приложение 1

На этой странице необходимо более детально расписать структуру доходов фирмы:

| 010 | за весь календарный год |

| 011 | за продажу тех товаров, произведенных собственно компанией |

| 012 | за продажу тех товаров, купленных компанией |

Все остальные графы следует заполнять только при наличии соответствующих данных. Затем вписывают данные по итогам (суммы)

| 040 | доходы реализационные |

| 100 | доходы внереализационные |

Приложение 2

На этом листе более подробно расписывают расходную часть:

| 010 | издержки, необходимые для обеспечения продаж товаров, которые были произведены собственно компанией |

| 020 | издержки, связанные с организацией продаж (как оптовых, так и розничных) |

| 030 | траты на товары, которые были куплены компанией для дальнейшей продажи |

| 040 | траты косвенного характера |

| 041 | косвенный расход обязательный – например, налоги |

| 042 | косвенный расход – в связи с амортизацией |

В оставшемся приложении 3 (его оформляют не всегда) вносят общий доход из графы 030, а также сумму издержек из графы 040. Данные вписывают соответственно в поля 340 и 350.

Формирование декларации по налогу на прибыль

Сроки отчетности и уплаты

Декларация представляется по итогам каждого отчетного периода (п. 1 ст. 289 НК РФ).

Срок: за 3 квартал и сентябрь не позднее 25.10.2023 (п. 4 ст. 289 НК РФ), если вы уплачиваете авансовые платежи:

- ежеквартальные;

- ежемесячные исходя из расчетной прибыли;

- ежемесячные исходя из фактической прибыли.

Все сроки представления отчетности по налогу на прибыль смотрите в Календаре бухгалтера на IV квартал 2023 года по сдаче отчетности.

Форма: налоговая декларация по налогу на прибыль, утв. Приказом ФНС от 23.09.2019 N ММВ-7-3/475@.

Куда: по месту нахождения организации или обособленного подразделения (п. 1 ст. 289 НК РФ).

Вид: (п. 3 ст. 80 НК РФ):

- электронный при численности работников более 100 чел.,

- среднесписочной за предшествующий год – для действующих,

- списочной – для вновь созданных (реорганизованных),

- бумажный – все остальные организации.

Уплата: до 30.10.2023 (перенос с 28) (п. 1 ст. 287 НК РФ).

Создание декларации по налогу на прибыль

Декларацию по налогу на прибыль можно создать из:

- Списка задач (Главное — Задачи организации);

- единого рабочего места 1С-Отчетность (Отчеты — Регламентированные отчеты).

Чтобы в Списке задач информация о сдаче отчетности и уплате авансового платежа по налогу на прибыль отражалась корректно, настройте порядок уплаты авансовых платежей (Главное — Налоги и отчеты — Налог на прибыль).

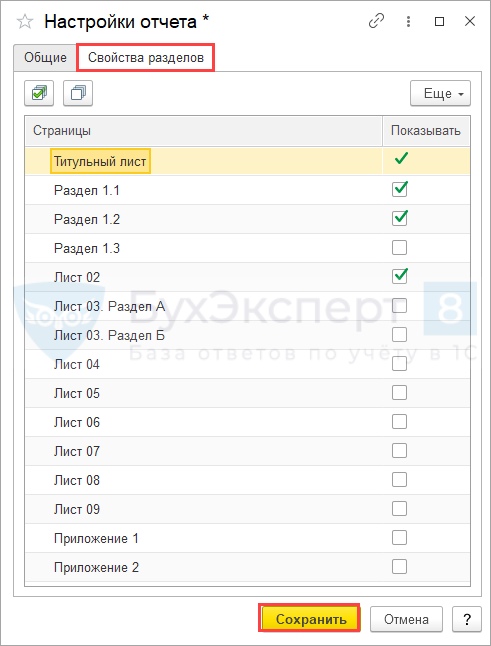

После создания декларации по прибыли настройте ее состав в форме заполнения через Еще — Настройка.

В вызванном меню оставьте только те листы декларации, которые будете представлять в ИФНС.

Теперь, когда декларация стала компактней, можно приступать к ее оформлению.

Налог на прибыль: какие основные ошибки допускают налогоплательщики в декларации

Код периода

Значение, указываемое в поле «Налоговый (отчетный) период (код)» на титульном листе декларации за 9 месяцев, зависит в том числе от способа уплаты организацией авансов по налогу.

В общем случае здесь указывают код:

-

33 — если организация уплачивает только ежеквартальные авансы или ежемесячные с доплатой по итогам квартала;

-

43 — уплачивает авансы каждый месяц по фактически полученной прибыли.

Разные коды предусмотрены в связи с тем, что в данном случае отчетным периодом для организаций-«ежеквартальщиков» (вкл. уплачивающих ежемесячные авансы) является 9 месяцев, а для тех, кто платит авансы по факту — 3 месяца ().

Инструкция по заполнению декларации: Приложения к Листу 2

Заполнение декларации принято начинать с 3-го приложения к Листу 2, так как данные, указанные в этом приложении позволяют правильно отражать информацию по двум предыдущим приложениям. Здесь отражаются в том числе такие операции, как реализация амортизируемого имущества или операции по уступке права требования (по договору цессии).

Приложение 1 к листу 2:

- Содержится информация о доходах организации-налогоплательщика, которые были получены в отчётном периоде от реализации и внереализационной деятельности;

- В строках 011-014 содержится информация о выручке от реализации;

- В строке 010 указывается итоговая сумма доходов от реализации;

- В строке 040 дублируются данные из строки 010;

- В строках 101-106 отражаются значения внереализационных доходов.

Приложение 2 к Листу 2:

Содержится информация о расходах и убытках организации-налогоплательщика, которые были получены в отчётном периоде в результате реализации и внереализационной деятельности;

- В строках 010-030 содержится информация о прямых расходах организации;

- В строках 040-041 содержится информация о косвенных расходах;

- В строке 080-110 заполняются по данным из Приложения 3 к листу 2;

- В строке 200-206 содержится информация о внереализационных расходах.

Приложение 4 к Листу 2: На данной странице содержится информация о налоговой базе с учётом убытков прошлых лет, однако заполнение этого приложения за 9 месяцев не требуется (только за I квартал и за год).

Приложение 5 к Листу 2 предназначено для организаций, имеющих филиалы

В этом случае важно правильно рассчитать долю налоговой базы, которая приходится на головное подразделение и на филиал

Приложение 6 к Листу 2 заполняется участниками консолидированных групп налогоплательщиков.

Авансовые платежи по налогу на прибыль в 2024 году

Способы убрать убыток

Порядок заполнения декларации по налогу на прибыль

Действующий бланк декларации по налогу на прибыль, как и правила заполнения данного отчета, утверждены приказом ФНС России от 26 ноября 2014 г. № ММВ-7-3/600@. Данный документ актуален для заполнения отчетности в течение 2016 года. Однако с 28 декабря 2016 года в силу вступит новый приказ ФНС России от 19 октября 2016 г. № ММВ-7-3/572, который утвердил новую форму декларации. В принципе можно сказать, что поправки носят преимущественно технический характер, они скорее важны в контексте подачи отчета в электронном формате. Впрочем, в саму форму декларации добавлено два листа. Лист 08 должны будут заполнять те организации, которые осуществляли самостоятельную (симметричную, обратную) корректировку налоговой базы, налога (убытков) при составлении отчета только за налоговый перио д. Лист 09 и приложения к нему включаются в состав также лишь годовой декларации в том случае, если налогоплательщик является контролирующим лицом иностранной компании. Кроме того, в листе 02 декларации добавлены несколько строк (265, 266 и 267), которые будут заполнять компании-плательщики торгового сбора. Общие же принципы заполнения декларации по налогу на прибыль для обычных условий, то есть в том, что касается заполнения данных по доходам и расходам, с вступлением в силу нового документа не изменятся.

Порядок заполнения отчета, как в прежней, так и в новой редакциях описывает состав декларации и правила заполнения отдельных разделов и листов, заполняемых в определенных ситуациях исходя из специфики деятельности, статуса компании или ее организационно-правовой формы.

Из общих требований к формированию отчета согласно утвержденному порядку можно выделить несколько основных моментов. Во-первых, показатели в отчете заполняются нарастающим итогом в рамках года. Таким образом отчет за полугодие будет содержать данные о доходах и расходах в том числе первого квартала, а годовая декларация по налогу на прибыль будет формироваться на совокупности показателей за период с 1 января по 31 декабря отчетного года. При этом платеж по налогу на прибыль, рассчитанный по итогам очередного отчетного периода, учитывает ранее перечисленные суммы, что позволяет не задваивать налоговые отчисления даже несмотря на то, что часть данных в четырех декларациях, подаваемых за один и тот же календарный год, повторяется.

Но вернемся к общему порядку заполнения отчета. Налоговую декларацию по налогу на прибыль, как, пожалуй, и любой другой отчет, допустимо заполнять в печатном виде либо же с помощью шариковой ручки, чернилами черного, фиолетового или синего цвета. Каждый лист отчета должен быть заполнен на отдельном листе, т.е. печать бланка с двух сторон одного листа недопустима. Текстовые строки декларации заполняются строго заглавными буквами. Не допускаются и исправления в уже заполненном отчете. Если до момента подачи декларации в ИФНС в ней обнаружена ошибка, то ее можно исправить, лишь целиком заменив лист, либо же, если это требуется, несколько листов отчета.

Все строки в отчете, которые могут требовать заполнения, оформлены клетками, так называемыми знакоместами. В каждом таком знакоместе предполагается указание лишь одной цифры или буквы. Такой формат отчета позволяет инспекторам ИФНС более оперативно обрабатывать данные, занося их в свои внутренние системы. Если для указания показателя в какой-либо строке отчета не требуется заполнения всех предусмотренных для этого знакомест, то в незаполненных знакоместах в правой части поля проставляется прочерк. Проще говоря, пустых клеток в отчете не остается, все они либо содержат значения – цифры или буквы, либо в них указывается прочерк.

На титульном листе декларации по налогу на прибыль указывается наименование организации, ее ИНН и КПП (эти два значения также прописываются и на последующих листах отчета), отчетный период, за который эта декларация подается, данные лица, которое предоставляет отчет и гарантирует его корректность. Часть титульного листа заполняется сотрудником ИФНС, как подтверждение того, что декларация подана. Но относится это скорее к ситуациям с подачей отчета на бумажном носителе, непосредственно при личном визите в ИФНС. При подаче отчета в электронном виде никакой специальной отметки именно на титульном листе не ставится, а подтверждением подачи отчета являются квитанции о его приеме и вводе данных в ИФНС. Их налогоплательщику присылают по электронным каналам связи через специализированного оператора, с помощью которого компания отчитывается перед надзорными органами в электронном виде.

ПАМЯТКА ПО ЗАПОЛНЕНИЮ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ НА ПРИБЫЛЬ ОРГАНИЗАЦИЙ

- Сумма начисленных авансовых платежей за отчетный (налоговый) период (стр. 210,220,230)

|

*Строка 210 листа 02 – сумма строк 220 и 230 листа 02 |

Строка 220 листа 02 |

Строка 230 листа 02 |

|

1-ый квартал |

= стр. 300 листа 02 декларации за 9 месяцев прошлого года |

= стр. 310 листа 02 декларации за 9 месяцев прошлого года |

|

полугодие |

= стр.190 декларации за 1 квартал + стр.300 декларации за 1 квартал или = стр.220 декларации за 1 квартал + стр.270 декларации за 1 квартал – стр. 280 декларации за 1 квартал + стр.300 декларации за 1 квартал (оба варианта должны дать одинаковую сумму, своего рода проверка) |

= стр.200 декларации за 1 квартал + стр.310 декларации за 1 квартал или = стр.230 декларации за 1 квартал + стр.271 декларации за 1 квартал – стр. 281 декларации за 1 квартал + стр.310 декларации за первый квартал (оба варианта должны дать одинаковую сумму, своего рода проверка) |

|

9 месяцев |

= стр.190 декларации за полугодие + стр.300 декларации за полугодие или = стр.220 декларации за полугодие + стр.270 декларации за полугодие – стр. 280 декларации за полугодие + стр.300 декларации за полугодие (оба варианта должны дать одинаковую сумму, своего рода проверка) |

= стр.200 декларации за полугодие + стр.310 декларации за полугодие или = стр.230 декларации за полугодие + стр.271 декларации за полугодие – стр. 281 декларации за полугодие + стр.310 декларации за полугодие (оба варианта должны дать одинаковую сумму, своего рода проверка) |

|

год |

= стр.190 декларации за 9 месяцев + стр.300 декларации за 9 месяцев или = стр.220 декларации за 9 месяцев + стр.270 декларации за 9 месяцев – стр. 280 декларации за 9 месяцев + стр.300 декларации за 9 месяцев (оба варианта должны дать одинаковую сумму, своего рода проверка) |

= стр.200 декларации за 9 месяцев + стр.310 декларации за 9 месяцев или = стр.230 декларации за 9 месяцев + стр.271 декларации за 9 месяцев – стр. 281 декларации за 9 месяцев + стр.310 декларации за 9 месяцев (оба варианта должны дать одинаковую сумму, своего рода проверка) |

- Сумма ежемесячных авансовых платежей (ЕАП), подлежащих к уплате в квартале, следующем за текущем отчетным периодом (стр. 290, 300, 310)

|

Период |

290 листа 02 |

300 листа 02 |

310 листа 02 |

|

1-ый квартал (ЕАП, подлежащие уплате во 2 квартале) |

= стр.180 |

= стр. 190 |

= стр. 200 |

|

Полугодие (ЕАП, подлежащие уплате в 3 квартале) |

= стр.180 — стр.180 декларации за 1 квартал (фактически получается налог на прибыль за 2-ой квартал) |

= стр.190 — стр.190 декларации за 1 квартал (фактически получается налог на прибыль за 2-ой квартал) |

= стр.200 — стр.200 декларации за 1 квартал (фактически получается налог на прибыль за 2-ой квартал) |

|

9 месяцев (ЕАП, подлежащие уплате в 4 квартале и 1 квартале следующего года) |

= стр.180 — стр.180 декларации за полугодие (фактически получается налог на прибыль за 3-ий квартал) |

= стр.190 — стр.190 декларации за полугодие (фактически получается налог на прибыль за 3-ий квартал) |

= стр.200 — стр.200 декларации за полугодие (фактически получается налог на прибыль за 3-ий квартал) |

- Пример

|

Показатель (строка декларации) |

1-й квартал |

2-ой квартал |

3-ий квартал |

4-ый квартал |

1-ый квартал следующего года |

|

010 (доходы) |

60 000 000 |

70 000 000 |

80 000 000 |

90 000 000 |

|

|

020 (расходы) |

59 500 000 |

69 200 000 |

78 000 000 |

87 300 000 |

|

|

060 (прибыль/убыток) |

500 000 |

800 000 |

2 000 000 |

2 700 000 |

|

|

120 (налоговая база для налога) |

500 000 |

800 000 |

2 000 000 |

2 700 000 |

|

|

Сумма начисленного налога на прибыль |

|||||

|

180 (всего) |

100 000 |

160 000 |

400 000 |

540 000 |

|

|

190 (в ФБ) |

10 000 |

16 000 |

40 000 |

54 000 |

|

|

200 (в бюджет субъекта) |

90 000 |

144 000 |

360 000 |

486 000 |

|

|

Сумма начисленный авансовых платежей за отчетный (налоговый) период (стр. 210,220,230) |

|||||

|

210 (всего) |

— |

200 000 |

220 000 |

240 000 |

|

|

220 (в ФБ) |

— |

20 000 (=10 000 + 10 000) |

22 000 (= 16 000 + 6 000) или (=20 000 — 4 000 + 6 000) |

64 000 (= 40 000 + 24 000) или (=22 000 + 18 000 + 24 000) |

24 000 |

|

230 (в бюджет субъекта) |

— |

180 000 (= 90 000 + 90 000) |

198 000 (= 144 000 + 54 000) или (=180 000 — 36 000 + 54 000) |

576 000 (= 360 000 + 216 000) или (=198 000 + 162 000 + 216 000) |

216 000 |

|

Сумма налога на прибыль к доплате |

|||||

|

270 |

10 000 |

18 000 (= 40 000 – 22 000) |

|||

|

271 |

90 000 |

162 000 (= 360 000 – 198 000) |

|||

|

Сумма налога на прибыль к уменьшению |

|||||

|

280 |

4 000 (=16 000 – 20 000) |

10 000 (=54 000 – 64 000) |

|||

|

281 |

36 000 (=144 000 – 180 000) |

90 000 (=486 000 – 576 000) |

|||

|

Сумма ежемесячных авансовых платежей |

|||||

|

290 |

100 000 |

60 000 (=160 000 – 100 000) |

240 000 (=400 000 – 160 000) |

240 000 (=400 000 – 160 000) |

|

|

300 (в ФБ) |

10 000 |

6 000 (=16 000 – 10 000) |

24 000 (=40 000 – 16 000) |

24 000 (=40 000 – 16 000) |

|

|

310 (в бюджет субъекта) |

90 000 |

54 000 (=144 000 – 90 000) |

216 000 (=360 000 – 144 000) |

216 000 (=360 000 – 144 000) |

Строки 210, 220, 230 заполняются по данным налоговых деклараций за предыдущие отчетные (налоговые) периоды, платили ли Вы эти авансовые платежи фактически значения не имеет.

Штрафные санкции за непредставление декларации. Уточнение, касающееся авансов по налогу на прибыль

Административная ответственность следует за нарушением срока предоставления декларации в налоговый орган или непредставление данного документа. На должностное лицо (по решению суда) накладывается штраф в размере от 300 до 500 рублей, а на организацию – штраф в размере 1/20 от суммы налога за период просрочки, причём размер штрафа устанавливается в пределах от 1000 рублей до 30% от суммы налога.

При просрочке более 180 рабочих дней штраф за каждый последующий месяц устанавливается в размере 1/10 суммы налога. Административная ответственность может последовать даже после одного дня просрочки при подаче «нулевой» декларации.

Что касается авансовых платежей: ежеквартальная оплата авансов может производиться только для организаций, общий размер доходов которых не превышает в среднем за квартал 15 млн. руб. Остальные организации должны выплачивать авансы ежемесячно. Для организаций, которые были вновь созданы, возможны ежеквартальные платежи по авансам.

Уточненная декларация по налогу на прибыль

Если после подачи декларации по налогу на прибыль вы обнаружите ошибку, то ее можно исправить с помощью уточненной декларации. Ее заполняют так же, как и первичную.

Учтите ряд нюансов:

- в уточненной декларации укажите верные данные, а не разницу между первичными и скорректированными показателями;

- в реквизите «номер корректировки» титульного листа проставьте порядковый номер отчетности, к примеру «1—«.

Рекомендуем к уточненной декларации приложить сопроводительное письмо с указанием, из-за чего изменили отчетность. Поскольку инспекция, скорее всего, все равно запросит пояснения.

Обратите внимание, при подаче уточненной декларации есть риск выездной проверки корректируемого периода

Код периода

Значение, указываемое в поле «Налоговый (отчетный) период (код)» на титульном листе декларации за I квартал, зависит в том числе от способа уплаты организацией «прибыльных» авансов. В общем случае указывается код:

- «21», если организация уплачивает только ежеквартальные авансы или ежемесячные авансы с доплатой по итогам квартала;

- «37», если организация уплачивает авансовые платежи исходя из фактически полученной прибыли.

Разные коды предусмотрены в связи с тем, что в данном случае отчетным периодом для организаций-«ежеквартальщиков» (включая уплачивающих ежемесячные авансы) является первый квартал, а для тех, кто платит авансы по факту, – три месяца (п. 2 ст. 285 НК РФ).

Шаг 5: Проверка и отправка декларации

После того, как вы заполнили все необходимые разделы декларации, необходимо провести проверку данных перед отправкой.

Важно убедиться, что все поля заполнены корректно и информация соответствует вашей компании и ее финансовому состоянию за налоговый период. Чтобы проверить данные, внимательно просмотрите каждый раздел декларации и убедитесь, что все числа и суммы указаны правильно

Чтобы проверить данные, внимательно просмотрите каждый раздел декларации и убедитесь, что все числа и суммы указаны правильно.

- Проверьте, что доходы и расходы указаны по правильным статьям и соответствуют данным бухгалтерского учета.

- Убедитесь, что налоговые льготы и скидки, если они применяются, правильно указаны и учтены.

- Проверьте правильность расчета налоговой базы и налоговой ставки.

- Убедитесь, что все данные указаны в соответствии с требованиями налогового законодательства.

Если вы обнаружили ошибки или неточности в заполнении декларации, внесите соответствующие исправления.

После тщательной проверки всех данных, вы можете приступить к отправке декларации. Для этого следуйте инструкциям налогового органа или используйте электронную систему заполнения и отправки декларации.

Обратите внимание, что отправленную декларацию нельзя будет изменить после подачи, поэтому убедитесь, что все данные указаны верно перед отправкой

Заполнение декларации по налогу на прибыль

Основные разделы в декларации по налогу на прибыль в 1С заполняются автоматически по кнопке Заполнить.

В 1С Бухгалтерия 8 версии ПРОФ не заполняются автоматом:

- Приложение 5 к Листу 02;

- Приложения 6, 7 к Листу 02;

- Лист 4 и далее.

Организациям, имеющим обособленные подразделения, для которых обязательно представление Приложения 5 к Листу 02 в составе декларации по налогу на прибыль, необходимо соблюдать следующую последовательность заполнения, у кого ОП нет, действует так же, минуя Приложение 5:

Лист 02 Приложение 3 (при наличии данных), Приложение 2, Приложение 1:

Лист 02 строки с 010 по 100 включительно:

Шаг 6

Лист 02 строки 110-120:

Сумма уменьшения налоговой базы за счет убытка прошлых лет автоматически отражается в стр. 110 Листа 02 несмотря на то, что Приложение 4 к Листу 02 в декларации за полугодие не заполняется.

Лист 02, со строки 130:

Раздел 1 Подразделы 1.1, 1.2:

Расчет авансовых платежей по прибыли

Авансовые платежи по налогу на прибыль рассчитайте с помощью алгоритма из статьи Алгоритм расчета налога на прибыль и авансовых платежей за 9 месяцев в 1С.

Данные из деклараций прошлого периода для расчета авансов удобно получать с помощью функции сравнения отчетов, сохраненных в базе, по кнопке Сравнить.

Расшифровка данных в декларации

Автозаполняемые строки в формах отчетности 1С можно расшифровать по одноименной кнопке.

Расшифровка возможна вплоть до первичного документа, которым регистрировалась операция, по двойному клику левой кнопкой мыши.