Кто платит земельный налог

Согласно ст. 388 Налогового кодекса РФ, земельный налог платят физлица, компании и ИП, у которых есть земельный участок в собственности.

Кто может не платить земельный налог

Если бизнес владеет наделом на праве безвозмездного срочного пользования или аренды, налог уплачивать не нужно.

В ряде ситуаций предприниматели могут не платить налог вовсе или платить меньшую сумму:

- бизнес имеет право на федеральную или местную налоговую льготу;

- участок входит в перечень земель, которые не облагаются налогом.

Согласно ст. 395 Налогового кодекса РФ, освобождаются от налога земельные участки, которые принадлежат определенным категориям граждан. В их число входят:

- органы уголовно-исполнительной системы в отношении участков, выделенных для работы ведомств;

- религиозные организации;

- общероссийские общественные организации людей с инвалидностью;

- организации народных художественных промыслов;

- резиденты особых экономических зон;

- малочисленные народы Севера, Сибири и Дальнего Востока;

- судостроительные организации — резиденты промышленно-производственной особой экономической зоны;

- участники свободной экономической зоны;

- фонды из перечня N 216-ФЗ «Об инновационных научно-технологических центрах и о внесении изменений в отдельные законодательные акты РФ».

Некоторые владельцы участков могут не платить налог с шести соток со своего участка. Налоговый вычет могут получить:

- граждане с первой или второй группой инвалидности, инвалидностью с детства и лица из группы особого риска;

- чернобыльцы и граждане, подвергшиеся воздействию радиации на ПО «Маяк» и Семипалатинском полигоне;

- пенсионеры и предпенсионеры — женщины 55 лет, мужчины 60 лет, а также граждане с правом на пенсию, которое бы наступило до реформы по повышению пенсионного возраста, например, женщины от 50 лет и мужчины старше 55 лет с северным стажем в 15 лет;

- лица с тремя и более несовершеннолетними детьми.

Местное законодательство может освободить от уплаты другие категории налогоплательщиков. Информацию об этом можно уточнить в Сервисе налоговой службы.

Если у налоговой есть сведения о праве на льготу, ее предоставят по умолчанию. Однако стоит подстраховаться и подать в налоговую заявление на льготу и предоставить подтверждающие документы.

Порядок отчислений

Порядок уплаты земельного налога предпринимателем, ничуть не отличается от иных платежей, предусмотренных действующим законодательством.

У некоторых субъектов предпринимательства возникает вопрос, куда осуществлять платеж, если ИП зарегистрирован в одном месте, а использует землю в другом населенном пункте: например, ИП имеет регистрацию в городе, а его производство занимает земли в пригороде.

При проведении платежа важно использовать правильные реквизиты, которые в каждом регионе свои, причем они различаются и между муниципалитетами

О льготах

Как было отмечено ранее, освобождены от уплаты земельного налога арендаторы земель. Кроме того, федеральное законодательство содержит определенные льготы по размеру налоговых платежей за землю отдельным категориям граждан.

Отметим, что местное законодательство может предусматривать иные категории граждан, а также субъектов хозяйственной деятельности, в отношении которых действует освобождение от земельного налога либо льготный режим его начисления.

Таким образом, при уплате налога на землю ИП должен ориентироваться не только на нормы федерального налогового законодательства, но и нормативные документы региональных и местных властей. Именно в этом кроется основная сложность. Впрочем, как показывает практика, большинство предпринимателей успешно справляются с этой проблемой.

Условия применения УСН: актуальные лимиты и требования

Есть три основных ограничения на применение упрощённого режима. На него не могут перейти:

- Компании, в которых доля участия других организаций больше 25%.

- Компании, у которых есть филиалы (другие обособленные подразделения на упрощёнке открывать можно).

- Компании и ИП, которые занимаются определёнными видами деятельности, — например, банки, страховщики, негосударственные пенсионные фонды, ломбарды, инвестиционные фонды, нотариусы. Полный перечень таких видов деятельности можно посмотреть в статье 346.12 НК РФ.

Кроме того, чтобы соблюдать ограничения, бизнес на упрощённом режиме также не должен превышать лимит дохода, численности сотрудников и остаточной стоимости основных средств.

Фото: «Расплата» / Warner Bros. Pictures

Стандартные ограничения для применения упрощённой системы в 2024 году такие:

- доход компании или ИП — не больше 199,35 миллиона рублей;

- средняя численность сотрудников — не больше 100 человек;

- остаточная стоимость основных средств — не больше 150 миллионов рублей.

Если налогоплательщики превышают лимиты УСН, они не теряют право использовать этот режим налогообложения. Есть допустимый уровень превышения лимитов. За превышение бизнесу нужно будет платить налог УСН по повышенной ставке. О размере ставок будем говорить .

Допустимое превышение лимитов упрощённого режима:

- доход компании или ИП — от 199,35 до 265,8 миллиона рублей;

- средняя численность сотрудников — от 101 до 130 человек.

Если бизнес выходит за пределы допустимого превышения, он утрачивает право на применение УСН с начала квартала, в котором появилось превышение. С этого периода компании или ИП придётся переходить на общую систему налогообложения: вести учёт и платить обязательные платежи по её условиям.

Если бизнес снова начнёт соответствовать требованиям, он сможет вернуться на этот режим — но не раньше чем через год.

Например, если компания потеряет право применения УСН в марте 2024 года, снова работать на этом режиме она сможет только с 1 января 2026 года. Для этого до конца 2025 года ей нужно будет подать заявление о переходе. Подробнее о переходе на упрощённый режим говорим .

Какие лимиты действуют при переходе на упрощёнку с других режимов? Если бизнес планирует перейти на упрощённый режим в 2025 году, он должен отвечать таким требованиям:

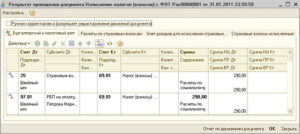

Начисление земельного налога: проводки

Начисление земельного налога (проводки, которые обычно используются, представлены в нашем материале), зависит от того, как используется площадь, являющаяся объектом налогообложения. Кроме того, влияет и вид деятельности организации. В производстве, оказании услуг, торговле используются разные счета для отражения расходов предприятия.

Юридические и физические лица, владеющие землей на праве собственности или в иной форме, предусмотренной п. 1 ст. 388 НК РФ, обязаны оплачивать налог на землю. Какие именно земельные участки относятся к объектам налогообложения, указано в ст. 389 НК РФ.

Ст. 393 НК РФ раскрывает информацию об отчетном и налоговом периодах в отношении земельного налога. Налоговым периодом является год, а отчетным – каждый квартал. Это значит, что начисление земельного налога в бухучете производится ежеквартально. При этом ст.

398 НК РФ предусмотрена сдача налоговой декларации только один раз в год.

Поэтому в течение года оплачиваются и отражаются в бухгалтерском учете авансовые платежи, а на основании декларации делается операция, где окончательная сумма земельного налога проводкой начисляется за минусом оплаченных авансов.

Оформление затрат юридического лица в бухучете регулируется ПБУ 10/99 (утв. приказом Минфина РФ от 06.05.1999 №33н). Нормами этого ПБУ предусмотрено деление издержек на:

- затраты по обычным видам деятельности;

- прочие расходы.

В Уставе юридического лица могут быть прописаны виды деятельности, относящиеся к обычным.

А также, для понимания того, какие издержки должны относиться к затратам по обычным видам деятельности, а какие – к прочим, можно воспользоваться критерием существенности, систематичности получения дохода по определенной деятельности или внутренними нормативными актами организации, такими как учетная политика.

Кроме того, если на земельном участке строится новый объект недвижимости, то до введения его в эксплуатацию в бухучете оформляется земельный налог проводками, увеличивающими вложения во внеоборотные активы предприятия. Такая норма предусмотрена ПБУ 6/01 (утв. приказом Минфина РФ от 30.03.2001 №26н).

Сдают ли земельный налог те кто перешел на усн

Сдача декларации по налогу на землю осталась в списке отчетности только юридических лиц. Земельная декларация в 2018 году не нужна, более того, налоговая инспекция сама рассчитает платеж и вышлет вам уведомление о его уплате.

Если вы не получили письма из налоговой хотя бы за пару недель до срока перечисления налога, вам стоит обратиться в ведомство. Самым лучшим вариантом будет заехать в инспекцию и получить уведомление лично.

Но в большей части случаев ситуация «разруливается» простым звонком в инспекцию. Предпринимателям на «упрощенке» не стоит забывать, что можно внести земельный налог в графу «расходы» и уменьшить итоговый платеж по УСН.

При этом не забудьте зафиксировать соответствующие данные в книге учета доходов и расходов (КУДиР для УСН) и подкрепить запись квитанцией об уплате.

Земельный налог при усн: порядок уплаты, сроки, примеры

Правила сдачи отчетности и сроки уплаты налога на землю Помимо налоговой ставки, региональные власти устанавливают и порядок уплаты земельного налога.

Единственное, что жестко регламентирует Федеральный закон – это опять же предельные сроки сдачи отчетности и налоговой оплаты.

Для всех регионов РФ пограничная дата для сдачи декларации в налоговую инспекцию – 1 февраля, причем сам налог юридические лица не имеют права платить до наступления этого числа, а физические, т.е.

кадастровую стоимость земельного участка.

Земельный налог при усн: примеры, ответы на вопросы

Внимание Земельный налог на УСН Если вы в своей деятельности применяете УСН, то при наличии в собственности земельного участка, также обязаны оплачивать налог в бюджет. При этом декларацию вам подавать не нужно, все расчёты выполняет налоговый орган

Необходимо лишь оплатить сумму налога, указанную в квитанции.

Важно При УСН используемый участок не относится к расходам

При этом декларацию вам подавать не нужно, все расчёты выполняет налоговый орган

Необходимо лишь оплатить сумму налога, указанную в квитанции.

Важно При УСН используемый участок не относится к расходам

Однако, можно возместить те траты, которые были понесены в процессе приобретения надела. К таким могут относиться:

- Суммы на нотариальное заверение документов;

- Оформление всех необходимых справок;

- Стоимость бланка, отражающего кадастровую стоимость;

- Пошлины, уплаченные при совершении сделки;

- Приобретение бумаг, подтверждающих право собственности.

Эти статьи расходов указаны в Налоговом Кодексе, а значит, вы имеете право их использовать для уменьшения налоговой базы.

Земельный налог при усн

Орган фискальной службы направит Вам по почте уведомление, в котором будет предоставлен полный расчет суммы платежа;

- Вместе с уведомлением по почте приходит квитанция, в которой указаны все необходимые реквизиты для оплаты. Все, что Вам нужно — вместе с квитанцией обратиться в ближайшее отделение банка для перечисления средств;

- Для ИП отменены обязательства по подаче налоговой декларации, то есть нет лишнего повода посещать ИФНС.

ИП оплачивает налога на землю в текущем году за предыдущий (до 31.12). Закон предусматривает, что получить уведомление Вы должны не позднее 1 ноября года (за 2016 – до 01.11.17).

Немного сложнее обстоит дело с юрлицами – «упрощенцами». Для них предусмотрена полная процедура расчета налога, его оплаты и подачи отчетности.

Земельный налог при усн: порядок уплаты, сроки

В связи с этим расходы в виде выкупной стоимости земельного участка не могут быть отнесены к расходам на приобретение основных средств. Таким образом, указанные расходы не учитываются в расходах упрощенца. В то же самое время в расходах можно учесть уплаченный земельный налог.

Земельный налог учитывается при определении налоговой базы по УСН в период его фактической оплаты.

2018-01-31 admin О admin x Check Also Как обезопасить компанию от обвинений в работе с однодневками Налоговики часто подозревают компании, работающие с большим количеством контрагентов, в получении необоснованной выгоды за счет использования фирм-однодневок.

Срок уплаты каждой суммы – до конца следующего за кварталом месяца. Полная уплата налога на землю должна быть осуществлена не позднее 1 октября (до 01.10.17 – за 2016). Пример №3. Бухгалтер ООО «Фонтан» рассчитал сумму налога на землю за 2016 год в сумме 2.104 руб.

Налоговые ставки по земельному налогу

Налоговые ставки по земельному налогу могут устанавливать города федерального значения. Муниципалитеты могут делать это в пределах допустимых значений, указанных в .

| Ставка налога | Типы участков |

| 0,3% |

|

| 1,5% | Для остальных земельных участков |

Все ставки по земельному налогу, действующие в муниципалитете, можно найти на сайте налоговой. Если ставки в пределах муниципалитета не утверждены, то налоги рассчитываются по ставкам в 0,3% и 1,5%.

Ответственность за неуплату

Стоит отметить, что ответственность за неуплату налоговых платежей, просрочку такой оплаты или оплату не в полной мере для организаций и предпринимателей является идентичной.

В случае определения размера ответственности, выражающейся в форме штрафных санкций, не подлежат учету в качестве причин уважительных действия или бездействия ИП или организации, которые были неумышленными

Это значит, что ссылки на забывчивость и прочие подобные причине не принимаются во внимание налоговым органом

Когда возникает ситуация, что оплата оброка не производилась руководством организации или ИП умышленно – размер штрафа возрастает до 40 процентов задолженности. Перечисленные санкции применяются в пределах налогового законодательства.

Когда будет доказано, что предприниматель или компания не оплатила налоги умышленно, а также пытается скрыть это налог от государственных органов – наступает уголовная ответственность. Наказание вменяется в соответствии с действующими положениями Уголовного кодекса.

С 2015 года ИП избавлены от обязанностей по исчислению и сдаче налоговой отчетности по уплате земельного налога. Данное правило действует на территории всей страны. Последний раз ИП отчитывались перед контролирующими инстанциями по данному налогу за 2014 год.

Теперь Налоговая инспекция самостоятельно рассчитывает сумму налога к уплате на основании кадастровой стоимости участков и рассылает ее всем предпринимателям до октября года, следующего за расчетным. Так, квитанция с рассчитанным налогом за 2016 год должна прийти ИП до октября 2017 года. Таким образом, в части расчета и последующей уплаты земельного налога предпринимателей приравняли к физлицам и освободили их от необходимости проведения самостоятельных вычислений и сдачи декларации. Обязанность сдать отчетность сохранилась теперь только за юрлицами.

Отчетность составляется собственниками наделов, пользователями земельных участков на постоянной основе, при получении объекта в наследуемое пожизненное владение. Компании сообщают только о той части имущества, которая участвует в процессе финансово-хозяйственной деятельности и приносит прибыль. Декларация – основная функция учета и контроля. По ней можно проверить точность расчетов, используемой информации. Данные из документа быстро переносятся в таблицу учета.

Декларация по налогу на землю предоставляется один раз в год не позднее 1 февраля следующего за отчетным года (статья 398 Налогового кодекса). Документ имеет печатную форму при численности работников предприятия менее 100 человек. В других случаях предусмотрена электронная форма отчетности.

Документы для скачивания (бесплатно)

- Бланк декларации

- Образец ее заполнения

Как начисляется земельный налог и какое ПБУ при этом применять

Для того чтобы определить ПБУ, к которому стоит обращаться для бухгалтерского учета земельного налога, нужно понять, к какой бухгалтерской категории его стоит относить.

В соответствии с п. 1 ст. 65 Земельного кодекса РФ налог на земельный участок является формой оплаты за его использование. Участки земли в бухучете учитываются в составе основных средств, таким образом, плата за пользование землей (объектом ОС) является ничем иным, как расходом, который связан с процессом эксплуатации и использования объекта ОС.

Учет расходов по организации ведется в бухучете в соответствии с нормами ПБУ 10/99 (утв. приказом Минфина России от 06.05.1999 № 33н). Земельный налог может быть отражен в составе:

- издержек по основным видам деятельности (пп. 5, п. 7 ПБУ 10/99);

- прочих издержек (п. 11 ПБУ 10/99).

ВАЖНО! Учитывать в составе издержек земельный налог можно, если на данном земельном участке не производится капитальное строительство, он введен в эксплуатацию и является объектом ОС. В том случае, если на участке осуществляется капитальное строительство, то плата за землю в виде земельного налога должна учитываться в бухучете в составе капитальных затрат по строительству

Эта норма отражена в ПБУ 6/01 (п. 8 и п. 14)

В том случае, если на участке осуществляется капитальное строительство, то плата за землю в виде земельного налога должна учитываться в бухучете в составе капитальных затрат по строительству. Эта норма отражена в ПБУ 6/01 (п. 8 и п. 14).

Рассмотрим все возможные проводки по начислению земельного налога более детально.

Поскольку счет 68 является пассивным, то все начисления по земельному налогу будут производиться по кредиту этого счета.

Теперь разберемся со счетами, которые могут дебетоваться в корреспонденции с указанным 68-м счетом.

- Земельный налог относится к издержкам по основной деятельности.

Когда участок земли используется в процессе осуществления определенного вида деятельности организацией, то затраты в виде платежей за землю (налога) должны отражаться на следующих счетах бухучета:

- счет 20, если расходы относятся к основному производству;

- счет 23, если расходы касаются вспомогательного производства;

- счет 25, если затраты общепроизводственные;

- счет 26, если затраты общехозяйственные;

- счет 29, если затраты касаются обслуживающих хозяйств и производств;

- счет 44, если это издержки при реализации.

Если резюмировать все вышесказанное, то проводки по начислению земельного налога при отнесении издержек по оплате за землю (налогу) на расходы по виду деятельности будут такие:

20, 23, 25, 26, 29, 44

68 (субсчет земельного налога)

- Земельный налог относится к прочим издержкам.

Если участок земли сдается организацией в аренду, то плата за землю должна отражаться в составе прочих издержек.

ВАЖНО! Это правило действует в том случае, если сдача в аренду земли не является основополагающим направлением деятельности, а таким способом просто эффективно используются невостребованные организацией активы. Прочие расходы отражаются в бухучете на счете 91.2

Проводка будет такой:

Прочие расходы отражаются в бухучете на счете 91.2. Проводка будет такой:

68 (субсчет земельного налога)

- Начисление земельного налога в составе капитальных издержек по строительству.

08 (субсчет строительство ОС)

68 (субсчет земельного налога)

Мы рассмотрели начисление земельного налога в соответствии с различным характером использования участка. Теперь рассмотрим проводку при уплате этого налога. Она будет следующей:

68 (субсчет земельного налога)

Образец платежного поручения на уплату земельного налога (образец) ищите здесь.

В том случае, если вы хотите произвести погашение обязательств по земельному налогу перед бюджетом за счет существующей у вашей организации переплаты по другому налогу (налогам), проводка будет следующая:

68 (субсчет земельного налога)

68 (субсчет налога, за счет которого производится перезачет)

ВАЖНО! Поскольку земельный налог относится к местным платежам, то перезачет по нему можно осуществлять также только за счет переплат по другим платежам в местный бюджет

Как земельный налог влияет на расчет других налогов у предпринимателя – НалогОбзор.Инфо

- 1. ОСНО

- 2. УСН

- 3. ЕНВД

- 4. ОСНО и ЕНВД

Порядок учета земельного налога зависит от системы налогообложения, которую применяет предприниматель:

общую систему налогообложения;

общую систему налогообложения и ЕНВД.

ОСНО

Предприниматель на общей системе налогообложения при расчете НДФЛ может уменьшить сумму полученных доходов, облагаемых по ставке 13 процентов, на профессиональные налоговые вычеты (п. 3 ст. 210 НК РФ).

О возможности включения в профессиональный вычет земельного налога см. Какими вычетами по НДФЛ может воспользоваться предприниматель.

УСН

Если предприниматель на упрощенке выбрал объектом налогообложения доходы, уменьшенные на величину расходов, учтите при расчете единого налога сумму земельного налога по участкам, предназначенным для предпринимательской деятельности (подп. 22 п. 1 ст. 346.16 НК РФ). При этом факт использования в предпринимательской деятельности значения не имеет.

https://www.youtube.com/watch?v=hYiBLLHsRsA

Если предприниматель применяет упрощенку с уплатой единого налога по объекту «доходы», то земельный налог при расчете единого налога не учитывайте (ст. 346.15, п. 3 ст. 346.21, п. 6 ст. 346.25.1 НК РФ).

Ситуация: может ли предприниматель учесть в составе расходов сумму земельного налога по участкам, не используемым в предпринимательской деятельности? Предприниматель применяет упрощенку, единый налог уплачивает с разницы между доходами и расходами

Ответ: да, может, если вид разрешенного использования земельного участка связан с предпринимательской деятельностью.

При этом не имеет значения, осуществляет гражданин фактически предпринимательскую деятельность на земельном участке или нет. Все равно в данной ситуации гражданин уплачивает земельный налог в порядке, установленном для предпринимателей. Это следует из писем Минфина России от 11 апреля 2012 г. № 03-05-06-02/29, от 5 марта 2012 г. № 03-05-06-02/21.

Расходы можно учесть при расчете единого налога при одновременном выполнении следующих условий:

расходы экономически обоснованны;

расходы документально подтверждены;

расходы непосредственно связаны с получением доходов.

Если хотя бы одно из условий не выполняется, расход для целей налогообложения признать нельзя.

Такой порядок предусмотрен пунктом 2 статьи 346.16, пунктом 1 статьи 252 Налогового кодекса РФ.

Если земельный налог уплачен в порядке, установленном для предпринимателей, условия, позволяющие включить затраты по уплате земельного налога в состав расходов при расчете единого налога, будут соблюдены. Аналогичной точки зрения придерживается Минфин России в письмах от 18 апреля 2011 г.

№ 03-03-06/2/64, от 26 июня 2009 г. № 03-03-06/1/430, от 11 июля 2007 г. № 03-03-06/1/481, от 19 июля 2006 г. № 03-03-04/1/589. Несмотря на то что выводы, сделанные в этих письмах, относятся к общей системе налогообложения, их можно распространить и на предпринимателей, применяющих упрощенку (подп. 22 п. 1, п. 2 ст.

346.16, п. 1 ст. 252 НК РФ).

Такие расходы не связаны с получением дохода от предпринимательской деятельности. Включать их в состав расходов при расчете единого налога нельзя. Такой порядок предусмотрен пунктом 2 статьи 346.16, абзацем 1 пункта 1 статьи 221, пунктом 1 статьи 252 Налогового кодекса РФ.

ЕНВД

Сумма земельного налога на расчет ЕНВД не влияет, поскольку объектом налогообложения по единому налогу является вмененный доход предпринимателя, не зависящий от размера понесенных расходов (ст. 346.29 НК РФ).

ОСНО и ЕНВД

При совмещении ОСНО и ЕНВД сумма земельного налога на расчет налогов не повлияет. Это объясняется так. При расчете НДФЛ предприниматель может уменьшить свой доход на профессиональный налоговый вычет (п. 3 ст. 210 НК РФ).

Однако, по мнению Минфина России, земельный налог предприниматель включить в состав профессионального налогового вычета не вправе. Следовательно, налоговую базу по НДФЛ уменьшить на сумму земельного налога нельзя. На расчет ЕНВД сумма земельного налога также не влияет.

Ведь объектом налогообложения является вмененный доход предпринимателя вне зависимости от размера и состава понесенных расходов (ст. 346.29 НК РФ).

Проводки по земельному налогу

Юлия Гужел. Система налогообложения в Украине достаточно разнообразна: есть налоги прямые, есть косвенные, есть сборы и налоги, удерживаемые из выплат, и другие платежи, установленные НК. Начисление любого из этих налогов может по-разному отражаться в бухгалтерском учете. Вся информация разбросана по П С БУ.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

- Проводки по земельному налогу в бухгалтерском учете

- Земельный налог – проводки в бухучете

- Налог на землю

- Порядок отражения земельного налога в бухучете и при налогообложении

- Земельный налог какой счет бухгалтерского учета

- Проводки по начислению земельного налога

- Налоги в бухучете

Налог на землю

Приобретение земельного участка — проводки. Учет нематериальных активов в году. Оприходование излишков при инвентаризации: проводки и налоговый учет. Счет 40 в бухгалтерском учете.

https://www.youtube.com/watch?v=khRJH7ISPts

Вы уже зарегистрированы?

Без кадастровой оценки вы не посчитаете, так как там очень много всяких коэффициентов локальный, фунционального использования земли, категории земель и т.

Узнайте у директора может есть старая оценка земли? По старой оценке можно хотябы приблизительно посчитать. Но лучше заказать кадастровую оценку и посмотреть стоит ли переходить на общую систему земля нынче очень дорогая. Добрый день.

Помогите разобраться в такой ситуации. Договор аренды составлен между городским советом и двумя частными предпренимателями.

Нюансы

Особенности при уплате налогов организациями и ИП могут связываться с использованием патента или «упрощенки».

Земельный сбор при УСН

Облегчить производство расчетных операций можно посредством использования так называемой «упрощенки» (упрощенной системы налогообложения). Данная система позволяет ряд операций производить в режиме онлайн. В число этих операций включается расчет налога на землю.

Когда предпринимателем используется данная программа, он освобождается от постоянных напряжений, которые связываются с соблюдением сроков внесения платежа и осуществлением расчетных операций.

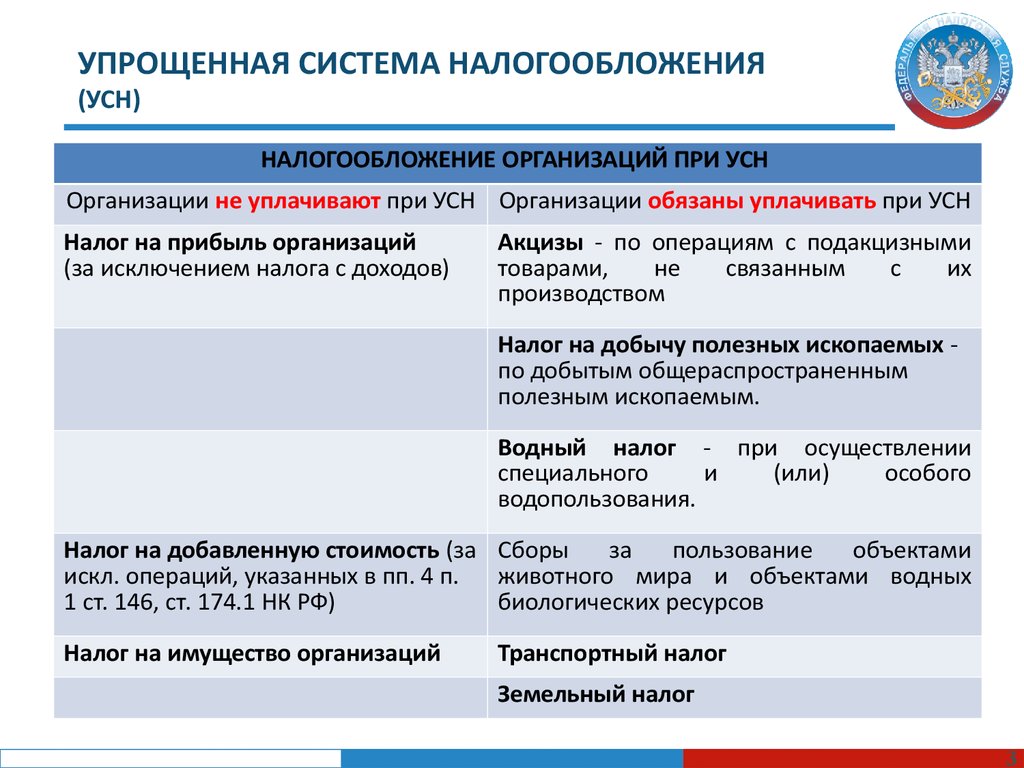

Налогообложение организаций при УСН

Налогообложение организаций при УСН

Программа функционирует согласно нормативам, принятым на региональном уровне, которые определяют суммы и сроки для уплаты, необходимость внесения авансовых плат.

Использование программы удобно для пользователей, так как она многофункциональна. Для расчета налога требуется ввести данные, а система подготовит необходимые к уплате суммы.

Система предусматривает возможность рассчитать налог за весь период с целого участка, также за часть земельного надела, при наличии партнеров. Определение суммы может совершаться за часть периода.

Патент представляется ограниченным перечнем применения ИП в отношении некоторых сфер деятельности. Это является главным отличием от «упрощенки». Патент представлен отдельным видом налогового режима, имеющий возможность заменить выплату налоговых платежей.

Это значит, что предприниматель имеет право купить патент вместо того, чтобы оплачивать налог. Для покупки ИП подает заявку в орган, ведающий вопросами налогообложения. Подается заявка по месту расположения компании.

Земельный налог 2022 для юридических лиц

Налог за земельный участок организациями и индивидуальными предпринимателями должен уплачиваться в установленные сроки и в закрепленных объемах. При нарушении законодательства, действующего в этом направлении, виновный привлекается в ответственности за данное нарушение.

Система налогообложения обременяет не только граждан, но и юридических лиц. В отношении юр.лиц предусматриваются повышенные требования относительно данной обязанности, но несмотря на это она должна быть исполнена должным образом.

Начисляем и уплачиваем налог

Вы вычислили налоговую базу за определенный период времени. Что дальше?

Дальше вычисляем сумму ЕН к уплате в бюджет (строка 110 декларации). Для этого базу умножаем на соответствующую налоговую ставку и вычитаем из полученного значения сумму уже уплаченных налоговых взносов. Полученная величина — налог или аванс, который вам надо отразить в учете к начислению или уплате в бухгалтерской программе, например 1С.

Если у вас стоит 1С версии младше 8.3.0.31.11, проводки по единому налогу УСН вам придется вводить вручную либо воспользоваться полуавтоматическим заполнением. Для полуавтоматического заполнения необходимо:

- Зайти на главную страницу программы;

- Войти в раздел «Корреспонденция счетов»;

- Для начисления налога в раскрывающемся списке по дебету выбираем счет «99», а по кредиту «68» субсчет «12».

- В столбце «Документы» находим гиперссылку «Операция БУ и НУ» и переходим по ней. Заполняем пустые поля, указываем сумму.

- Нажимаем Enter и можем лицезреть готовую операцию в журнале.

Аналогичным образом делам проводку по уплате ЕН с корреспонденцией счетов «Дт 68.12 Кт.51», при этом указываем документ — «списание с р/с» на закладке «Банк и Касса». Кстати, в более поздних версиях 1С начисление и уплата налога по УСН полностью автоматизированы.

Повышенные коэффициенты

В некоторых ситуациях используют удвоенные тарифы налога. К ним относится покупка участка в собственность с целью построить жилой объект (не ИЖС). Тогда плательщик делает взносы по удвоенной ставке в течение 3 лет до момента регистрации прав.

В то же время на юридическое лицо, получившее площадку для возведения каких-либо конструкций на правах постоянной/бессрочной эксплуатации, кратность ставки земельного налога на коэффициент не распространяется.

ИП, открывая собственный бизнес, сталкиваются с необходимостью уплачивать в бюджет различные налоги и взносы. Сориентироваться с порядком их расчета, сроками и другими особенностями начинающему предпринимателю непросто. Не все из них понимают, установлен ли земельный налог для ИП в 2017 году, как он учитывается в случае использования упрощенной системы налогообложения.

В пункте 2 статьи 346.11 Налогового кодекса указано, в каких случаях и от каких сборов освобождаются предприниматели, работающие на упрощенке. Упоминания о земельном налоге там нет, значит, уплачивается он в общем порядке. Причин для освобождения от сбора, связанных именно с выбором УСН, нет. На местном уровне власти могут предоставлять таким гражданам льготы, но они не связываются с системой налогообложения. Получается, налог на землю ИП на УСН платит на тех же основаниях, что и бизнесмены, выбравшие ОСНО.

В соответствии со статьей 388 НК РФ уплачивать земельный налог обязаны лица, имеющие в собственности земельный участок. Налог не надо платить на участки земли, изъятые из оборота по законодательству РФ, либо ограниченные в обороте, занятые объектами культуры, представляющими особую ценность. Не платят налог за участки земель лесного фонда, а также за землю, которое входит в общее имущество многоквартирного дома. Кроме того, ИП, имеющие землю в аренде или в безвозмездном праве пользования, не считаются плательщиками земельного налога. В остальных случаях его надо платить.

Чтобы уменьшить налоговое бремя, предприниматель может учесть уплаченный сбор в качестве расходов, если применяет УСН 15% или ОСНО. При «доходной» упрощенке учесть земельный налог нельзя.

При этом земельный налог при УСН может быть причислен к расходам, снижающим налогооблагаемую базу, только в том случае, если участок, с которого оплачен сбор, используется для осуществления предпринимательской деятельности.

Важно! Если предприниматель выбрал УСН «доходы», то и налог уплачивается исключительно с доходов, а размер расходов на сумму сбора не влияет. При УСН «доходы минус расходы» земельный налог может снизить налогооблагаемую базу.. Для начисления земельного налога в бухгалтерском учете используется следующая проводка:

Для начисления земельного налога в бухгалтерском учете используется следующая проводка:

Д 08, 20, 26, 44, 91 – К 68 (с соответствующим субсчетом). Выбор проводки определяется назначением участка. К примеру, если на земле ведется строительство ОС, используется счет 08.

При уплате налога используется следующая проводка:

Д 68 (с соответствующим субсчетом) – К 51

Налог на землю при УСН, точнее соответствующая ему сумма, включается в расходы, снижая размер налогооблагаемой базы и самого единого налога.

Для расчета налога используется базовая формула, учитывающая площадь земли, кадастровую стоимость 1 м 2 и налоговую ставку. Кадастровая стоимость устанавливается надзорными органами.

При расчете берется значение на начало рассматриваемого налогового периода. Земельный налог для ИП в 2017 году будет считаться по стоимости, определенной на 1 января 2016 года. Сумма налога будет зависеть еще и от налоговой ставки, то есть от категории участка. Значение показателя может разниться для разных субъектов РФ, но не может быть выше установленного лимита. Разные земли могут иметь налоговую ставку в пределах от 0 до 1,5%. В частности, на земли сельхозназначения ставка не может быть больше 0,3%.

Земельный налог для ИП уплачивается по тому же принципу, что и физлицами. ИФНС пришлет уведомление, а совершить платеж бизнесмены должны до 1 декабря следующего года по этой бумаге. То есть, за 2016 год ИП уплачивают налог до 1 декабря 2017 года. Если же его не было, то предпринимателю лучше обратиться к налоговикам по месту нахождения земельного участка и получить документы на оплату налога. Авансов и отчетности для ИП не предусмотрено, декларации для ИП по земельному налогу отменили в 2014 году.

Земельный налог при УСН

налогоплательщиками

уплачивается на общих основаниях, так же как и на ОСНО. Освобождение от уплаты

земельного налога при УСН

Налоговым кодексом не предусмотрено (в п. 2 ст. 346.11 НК РФ перечислены все случаи освобождения от уплаты налогов организаций, работающих на УСН).