Операции возврата покупателю

Процесс возврата средств может проходить по разным сценариям, в зависимости от причины возврата. Например, если покупатель хочет вернуть товар из-за его несоответствия описанию, эквайринговая компания должна провести процедуру возврата и вернуть деньги на счет покупателя.

Для проведения операции возврата покупателю необходимо соблюдать определенные требования и процедуры, установленные законодательством и правилами работы с платежными системами. В первую очередь, необходимо убедиться в корректности данных о покупке и покупателе, чтобы избежать возможных мошеннических действий.

В случае успешного возврата покупателю, эквайринговая компания должна уведомить банк-эмитента о возврате денежных средств. Банк-эмитент, в свою очередь, проводит операцию возврата клиенту и возвращает средства на его расчетный счет.

Операции возврата покупателю по договору эквайринга должны быть проведены в соответствии с требованиями платежных систем, обеспечивая безопасность идентификации покупателя и подтверждение его прав на возврат средств. В случае возникновения споров или претензий со стороны покупателя, эквайринговая компания должна вести документацию и консультировать покупателя по всем вопросам возврата.

Таким образом, проведение операций возврата покупателю является важным аспектом работы эквайринговых компаний. Разработанные процедуры и требования позволяют обеспечить безопасность и удобство возврата средств покупателю и поддержание доверия клиентов к использованию электронной коммерции.

Понятие эквайринга и его преимущества

Эквайринговыми услугами называют комплекс мероприятий по приему платежных карт для оплаты в розничной торговой сети.

Использование терминального оборудования для приема банковских карт имеет для торговой компании ряд существенных преимуществ. Среди них:

- увеличение объема продаж на 20-25% в связи с притоком новых клиентов;

- экономия на услугах инкассации;

- защита от мошенничества (прием фальшивых купюр);

- льготные и дисконтные программы от банка.

Основанием для оказания экварийнгового сервиса является договор, заключенный между торговой фирмой и банком. По соглашению, банк предоставляет продавцу товаров или услуг все необходимое оборудование, обеспечивает его установку и несет ответственность за его бесперебойную работу.

Торговое предприятие обязуется выплачивать банку комиссионное вознаграждение в размере и по срокам, указанных в договоре. Типовым договором эквайринга, как правило, предусматривается самостоятельное удержание банком суммы комиссионного вознаграждения. По факту продажи товара банком перечисляется сумма выручки за минусом комиссии.

Сколько стоит оплата через эквайринг как услуга банка

Практика предоставления банковских услуг по эквайрингу такова, что величина вознаграждения чаще всего зависит от торгового оборота предприятия-клиента. Размер комиссии в среднем варьируется от 1,5 до 4%, но высокий уровень конкуренции в банковской сфере вынуждает финансовые учреждения снижать процентные ставки. В среднем по рынку комиссия за услуги эквайринга не превышает 1,9%. Чем больше показатели доходов за отчетный период, тем на меньший процент отчислений предприятие может рассчитывать. Так, у крупных ритейлеров («Магнит», «Эльдорадо», «Ашан») с многомиллионной выручкой в день размер комиссионных может быть равен нулю.

К другим расходам, связанным с получением услуги эквайринга, относят аренду оборудования. В зависимости от условий договора с банком аренда и предоставление расходных материалов может быть безвозмездным или с ежемесячной платой (в среднем не более 1500 рублей). Все остальные услуги (установка, обучение, информационная и техническая поддержка) предоставляются финансовыми организациями бесплатно. Основными игроками рынка являются «Сбербанк России» и «ВТБ24», а также ряд других банков, имеющих соответствующую лицензию («Русский Стандарт», «Райффайзенбанк» и др.)

Условия и тарифы финансовых учреждений разнообразны, поэтому советуем внимательно и ответственно отнестись к выбору банка-партнера.

Учет продажи покупателю и принятия средств от банка

При отражении операций по продаже товаров и их оплате картой используют . Это связано с тем, что банк перечисляет торговой компании выручку спустя 1-3 дня после продажи товара.

Проводки по договору эквайринга осуществляются на основании контрольной ленты, которую сотрудник торговой точки распечатывает на POS-терминале в конце рабочего дня. Если точка использует импринтер (что случается довольно редко), документом-основанием выступает слип с отметкой о принятии.

Согласно Налоговому кодексу РФ, комиссия за эквайринг не облагается НДС. Расходы по эквайрингу отражаются по счету 91.

Типовые проводки по эквайрингу рассмотрим на примерах.

Проводки по продаже через банковский терминал

Пример проводок:

В учете ООО «Кодекс» данные операции должны быть отражены таким образом:

| Дт | Кт | Описание | Сумма | Документ |

| 62 | 90/1 | Выручка от продажи покупателям, рассчитавшихся платежными картами | 67 000 руб. | |

| 90/3 | 68 НДС | 10 220 руб. | контрольная лента POS-терминала | |

| 62 | Передача в банк электронного журнала с информацией об оплате банковскими картами | 67 000 руб. | электронный журнал | |

| Принятие от банка средств за товар, проданный по безналичному расчету, за минусом комиссии (67 000 руб. — 2,3%) | 65 459 руб. | банковская выписка | ||

| 91 | Списание комиссии банка за услуги эквайринга | 1 541 руб. | контрольная лента POS-терминала, договор эквайринга |

Учет реализации товара по наличному и безналичному расчету

Бухгалтер ООО «Форма» сделал в учете такие проводки:

|

Дт |

Кт |

Основание |

Сумма |

Документ |

| 50 | 90/1 | Выручка от товара, реализованного за наличные | 89 000 руб. | приходный кассовый ордер |

| 62 | 90/1 | Продажа покупателям, рассчитавшихся платежными картами | 47 000 руб. | контрольная лента POS-терминала |

| 90/3 | 68 НДС | НДС от суммы реализации за наличные | 13 576 руб. | приходный кассовый ордер |

| 90/3 | 68 НДС | НДС от суммы реализации по безналичному расчету | 7 170 руб. | контрольная лента POS-терминала |

Бухгалтерское сопровождение эквайринговых операций при получении оплаты банковскими картами происходит в следующей последовательности:

- Закуп товаров, расчеты с поставщиками.

- Продажа товаров или оказание услуг физическим лицам.

- Прием оплаты по пластиковым картам, проведение платежей через специальный POS-терминал, предоставленный по договору эквайринга.

- Списание себестоимости реализованных товаров, .

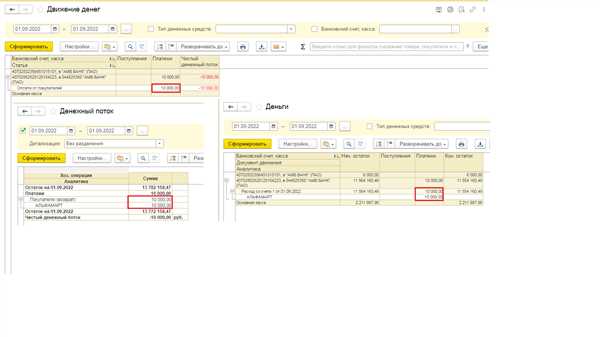

- Фактическое поступление денежных средств на расчетный счет через банк-эквайер после обработки поступивших платежей клиентов компании.

Особенность эквайринговых операций заключается в том, что фактически оплата от покупателей поступает на расчетный счет компании после обработки всех платежей банковскими карточками банком-эквайером, с которым заключен специальный договор.

В договоре эквайринга прописываются:

- Условия установки специального оборудования, его обслуживание.

- Оплата работы банка: банки-эквайеры снимают комиссию за обслуживание компании и обработку платежей в виде определенного процента от суммы проведенных операций. Комиссия банка за проведение и обработку входящих платежей относится на банковские издержки компании и фиксируется на счете.

- Срок зачисления денег на счет клиента и т.д.

- Платежные системы, доступные для обработки банком-эквайером. В соответствии с изменениями в законодательстве РФ торговые компании с годовой выручкой более 40 млн рублей обязаны принимать к оплате и банковские карты платежной системы МИР. Исключением являются компании, расположенные на территории без мобильной связи и интернета.

Следует иметь в виду!

Условия сотрудничества формируются отдельно для каждой торговой компании и могут отличаться.

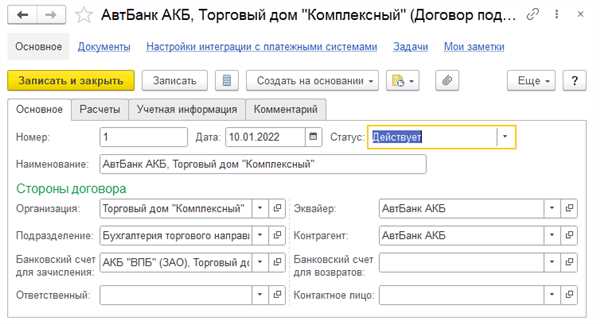

Хотя товары реализуются гражданам в рамках розничных продаж, их описывают не на базе проводок по учету товаров в рознице в продажных ценах . Бухгалтерский учет эквайринговых операций осуществляется на счете , к которому открывается отдельный субсчет 57.03. Он является активным: по дебету отображаются покупки клиентов в корреспонденции с 62 счетом, учитывающим расчеты с клиентами компании; по кредиту — фактическое зачисление оплат на расчетный счет фирмы в корреспонденции с счетом, анализ которого осуществляется обособленно по каждому расчетному счету.

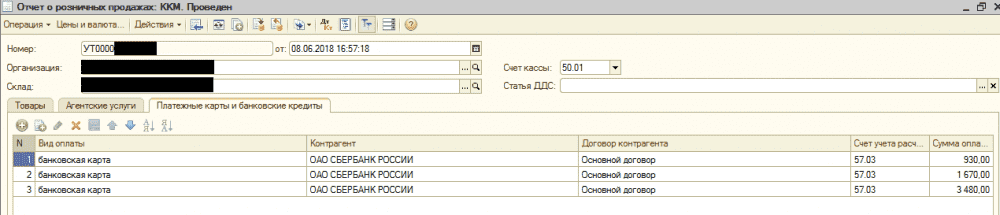

В 1С эквайринговые операции отображаются на отдельной вкладке в отчете о розничных продажах.

Договор эквайринга

Основные условия договора эквайринга:

1. Условия приема платежей с использованием банковских карт – договор эквайринга должен содержать полную информацию о правилах приема платежей по картам, таких как типы принимаемых карт, ограничения по сумме и прочие условия.

2. Обязанности сторон – договор должен определить обязанности и ответственность как банка-эквайрера, так и торговой организации. Например, банк должен обеспечить надежность и безопасность сети эквайринга, а торговая организация должна предоставить полную и точную информацию о товарах и услугах, а также обеспечить безопасность транзакций.

3. Расчеты и комиссионные – в договоре должны быть указаны условия расчетов между банком-эквайрером и торговой организацией, а также размер и порядок уплаты комиссионных платежей банку за предоставление услуг эквайринга.

4. Процедура возврата средств – договор должен содержать информацию о порядке возврата платежей покупателям в случае отмены или возврата товара или услуги. Это включает в себя сроки и способы возврата, а также условия и обязанности сторон при проведении операции возврата.

Преимущества договора эквайринга:

1. Удобство и доступность – эквайринг позволяет принимать безналичные платежи с использованием банковских карт, что упрощает процесс оплаты для покупателей и позволяет торговой организации не зависеть от наличных денег.

2. Увеличение объема продаж – возможность принимать платежи с помощью банковских карт позволяет торговой организации привлечь большее количество клиентов, в том числе и тех, у которых нет наличных денег.

3. Безопасность и надежность – банк-эквайрер предоставляет защиту от мошенничества и обеспечивает безопасность проведения платежей, что повышает доверие покупателей и торговой организации к процессу.

| Типы принимаемых карт | Ограничения по сумме | Комиссионные платежи |

|---|---|---|

| MasterCard | Отсутствуют | 1.5% |

| VISA | До 500 000 руб. | 2% |

| МИР | До 1 000 000 руб. | 1.8% |

Порядок возврата средств

Возврат средств по операции эквайринга может осуществляться в случае отмены или возврата товара покупателем, ошибочного двойного списания денежных средств, ошибочного списания суммы за товар или услугу, несанкционированного списания, а также в других случаях, предусмотренных договором эквайринга.

Для того чтобы вернуть деньги, покупатель должен обратиться в банк, который осуществляет обслуживание его расчетного счета. В документах, которые покупатель предоставляет в банк, должна быть четко указана причина возврата средств, а также другая необходимая информация, такая как номер заказа, дата и сумма транзакции, реквизиты продавца и т.д.

После получения заявления о возврате средств и соответствующих документов, банк обязан провести проверку и установить достоверность причины возврата. В случае подтверждения правомерности заявления, банк осуществляет перевод денежных средств на расчетный счет покупателя.

| Шаги процедуры возврата средств | Действия банка | Действия покупателя |

|---|---|---|

| 1. | Получение заявления и документов от покупателя | — |

| 2. | Проверка достоверности заявления | — |

| 3. | Осуществление перевода денежных средств на расчетный счет покупателя | — |

| — | — | 4. Получение денежных средств на расчетный счет покупателя |

Время, необходимое для проведения процедуры возврата средств, зависит от внутренних процедур банка и может быть разным. Однако, в соответствии с законодательством, банк обязан произвести возврат средств в течение срока, не превышающего 10 рабочих дней с момента получения заявления и соответствующих документов.

При возникновении спорных ситуаций или отказе банка от возврата средств, покупатель может обратиться в Российскую систему быстрых платежей (РСБП) для разрешения спора и содействия в защите своих прав.

Рубрика

Договора

Возврат по интернет-эквайрингу

Выдавать причитающуюся покупателю сумму из кассы нельзя. Порядок возвращения денег покупателю зависит также от дня возврата товара: 1) товар вернули в день покупки — делается отмена операции по оплате; 2) товар вернули позже — деньги возвращаются на условиях договора с банком-эквайрером. По рекомендации Банка России срок возврата должен составлять всего несколько дней: организация-продавец направляет реестр платежей, содержащий информацию, в том числе и о возврате товара, в банк-эквайрер.

Есть вопрос к юристу?

Сумма в кассе должна соответствовать сумме в журнале кассира В конце смены кассир заполняет журнал кассира-операциониста (форма КМ-4), где сумма наличной выручки на основании Z-отчета отражается в графе 11, а безналичная выручка — в графе 13 (в графе 12 нужно отразить количество карт, которыми был оплачен товар, работа/услуга). Также нужно заполнить справку-отчет и сведения о показаниях счетчиков ККТ и выручке (формы КМ-6, КМ-7).

Эквайринг обязателен для большинства магазинов Согласно ст.3 Закона от 05.05.2023 № 112-ФЗ, магазины должны быть оснащены оборудованием, позволяющим принимать оплату посредством банковских карт. А покупатель выбирает, как ему оплачивать купленные товары или услуги — наличными или банковской картой.

Проводка возврата денежных средств

Согласно действующему законодательству, продавец товаров, поставщик услуг обязан предоставить покупателю (заказчику) товар (услугу, работу) того качества и ассортимента, которое указано в договоре и позволяет использовать товар или результат оказанных услуг (работ) по назначению.

Проводки по возврату денег и товара в бухгалтерии покупателя

В случае выявления существенных недоделок, дефектов покупатель может отказаться от исполнения условий договора в полной мере и требовать от поставщика возврата уплаченных денежных средств.

В такой ситуации покупатель должен направить в адрес поставщика письменную претензию о разрыве договорных отношений с требованием возврата уплаченных денег.

Продавец в свою очередь имеет право на возврат товара, от которого отказался покупатель.

Если необходимость возврата товара и денег произошла уже после оприходования материальных ценностей покупателем, то при положительном решении вопроса о возврате товара и денег в бухгалтерии покупателя будут сделаны проводки по соответствующим субсчетам, на основании претензии к продавцу и накладной на возвращаемый товар:

- Д-т 62 счета и К-т 90 счета — на сумму возвращаемого товара,

- Д-т 90 счета и К-т 68 — начислен НДС по возвращаемому товару.

Возврат денег поставщиком (продавцом) на расчетный счет покупателя за некачественный товар (услугу) или товар не того ассортимента будет выглядеть так:

Д-т 51 счета и К-т 62 счета — на сумму выставленного покупателем счета на возврат товара.

Если возврат средств продавцом (поставщиком) производился непосредственно в кассе покупателя (заказчиком), то проводка возврата денежных средств будут выглядеть, как дебет 50 и кредит 62 счетов.

Проводки по возврату денег и товара в бухгалтерии поставщика (продавца)

Оприходование возвращенного товара в бухгалтерии поставщика производится на основании накладной выданной покупателем на возврат материалов (товаров):

- Д-т 60 счета и К-т 10, 41 счета — на сумму возвращенного товара,

- Д-т 19 счета и К-т 60 — отражен НДС по возвращенному товару.

Возврат денег покупателю на расчетный счет за некачественный товар или товар не того ассортимента у поставщика будет выглядеть так:

Д-т 60 счета и К-т 51 счета — на сумму выставленного покупателем счета на возврат товара.

Если возврат средств покупателю производился непосредственно в кассе продавца то проводки будут выглядеть, как дебет 60 и кредит 50 счета.

Возврат ошибочно (излишне) уплаченных денежных средств

Возврат ошибочно перечисленных поставщику средств производится на основании письма заказчика, в котором указывается платежный документ, его номер, дата и ошибочно уплаченная сумма.

Сторона получившая ошибочную сумму производит сверку расчетов и поставки. При обнаружении лишних денег поставщик производит их возврат заказчику.

В бухгалтерии заказчика (покупателя) ошибочно перечисленные деньги отражают на 76 счете, соответствующем субсчете.

Проводка возврата денежных средств ошибочно перечисленных продавцу на расчетный счет заказчика будет выглядеть, как:

Д-т 51 счета и К-т 76 счета — в размере излишне (ошибочно) перечисленных средств.

Возврат денег через кассу заказчика записывается оборотами по дебету счета 50 и кредиту 76 счета.

Консультацию по вопросам бухгалтерских проводок возврата финансов можно получить в организациях, специализирующихся на консультировании бухгалтеров, или налоговых органах. Квалифицированные сотрудники данных организаций ответят на любые возникающие вопросы по учету денежных средств предприятия.

Если покупатель ошибочно перевел вам денежные средства или вернул товар, то у вас есть основание для возврата денег покупателю. Если вы переплатили поставщику или вернули ему товар, у вас есть основание требовать от него денежные средства. Как в 1С 8.3 отразить возврат средств покупателю и как оформить возврат денег от поставщика читайте в этой статье.

Вернуть денежные средства покупателю можно по письму, в котором указаны банковские реквизиты для оплаты и причина возврата. В розничной торговле покупатель составляет заявление в произвольной форме, также с указанием причины. Возврат средств в 1С поставщики делают с помощью специальной операции при оформлении списания с расчетного счета или выдаче наличных. В учете у покупателя также оформляется специальная операция.

Далее читайте подробную инструкцию, как оформить возврат денежных средств в 1С 8.3.

Списание с расчетного счета

Для осуществления списания с расчетного счета необходимо предоставить соответствующие документы или установить связь с банком, который владеет счетом. Обычно списание средств происходит в результате подачи платежного поручения или путем использования системы онлайн-банкинга.

Операция списания с расчетного счета может осуществляться как внутри одного банка, так и между различными банками. В случае межбанковских операций средства списываются с одного банка и перечисляются на счет в другом.

Виды списания с расчетного счета:

- Списание в пользу поставщика товаров или услуг. В этом случае плательщик осуществляет перевод денежных средств на расчетный счет поставщика с целью оплаты приобретенных товаров или предоставленных услуг.

- Списание в пользу бюджета. Этот вид списания предполагает перевод денежных средств на расчетный счет бюджетной организации для уплаты налогов, сборов, штрафов и других платежей.

- Списание в пользу другого лица. В этом случае осуществляется перечисление денежных средств на счет другого человека или организации в результате выполнения финансовых обязательств или осуществления перевода по просьбе плательщика.

Списание с расчетного счета может быть однократным или регулярным. В случае регулярного списания средств на счете должно быть достаточно денежных средств для осуществления платежей по заранее установленному графику.

Подводя итог, можно сказать, что списание с расчетного счета является важной операцией в финансовой сфере. Она позволяет осуществлять оплату различных товаров и услуг, а также выполнять финансовые операции с предоставлением документов и учетом в банке

Оплата по эквайрингу и бухгалтерский учет

Последовательность действий продавца при проведении оплаты по эквайрингу:

- Кассир или покупатель вставляет/подносит карту к терминалу, автоматически происходит считывание и передача информации в процессинговый центр.

- Проверяется баланс карты и ее платежеспособность по текущей операции, далее кассир печатает слип в двух экземплярах, каждый необходимо подписать и покупателю, и продавцу.

- Кассир сверяет подписи клиента на слипе и на пластиковой карте. Один экземпляр остается у продавца, другой покупатель забирает себе.

- Клиенту выдается кассовый чек с указанием суммы оплаты.

В конце каждого дня продавец закрывает кассу и формирует Z-отчет, в котором отдельно прописывается сумма платежей с банковских карт. В кассовом журнале также указываются сведения о безналичной выручке, количество принятых к оплате карт (графа 12), сумма расчетов по эквайрингу (графа 13). Также кассиром составляется справка аналогичного содержания по форме № КМ-6.

Комиссионные вознаграждения и оплата иных услуг банка-эквайера не являются объектом обложения НДС.

Документооборот между торгово-сервисным предприятием и банком-эквайером происходит следующим образом.

- POS-терминал в автоматическом режиме формирует электронный журнал, содержащий сведения по каждой транзакции, и в конце дня (или в иной срок, установленный договором с финансовой организацией) пересылает его в банк-эквайер.

- Банк проводит проверку полученных документов и сличает их со своими данными.

- После сверки банк перечисляет компании-клиенту общую сумму по всем оплатам, прошедшим через эквайринг.

На практике финансовая организация делает перевод предприятию за вычетом комиссионного вознаграждения.

При отражении хозяйственной операции в бухгалтерском и налоговом учете сумму безналичной выручки необходимо показать полностью. Комиссионное вознаграждение входит в состав прочих расходов для целей налогового учета и списывается на счет 91. Организации, применяющие упрощенную систему налогообложения, также могут принять комиссию банка в качестве затрат при определении обязательных отчислений.

Пример 1

29 августа 2016 года общая величина оплат по эквайрингу в ООО «Пульс» составила 54 560 руб. (в т. ч. НДС 18% – 8 322,71 руб.). В соответствии с заключенным договором сумма поступившей безналичной выручки перечисляется организации уже за вычетом вознаграждения банку в день осуществления расчетов картами. Комиссия эквайеру – 1,3% от объема платежей.

Бухгалтер отражает в учете оплату по эквайрингу следующими проводками в 1С 7.7:

| ДЕБЕТ | КРЕДИТ | Сумма операции, руб. | Комментарий |

| 62 | 90 Сб. «Выручка» | 54 560 | Отражена безналичная выручка по оплатам через эквайринг. |

| 90 Сб. «НДС» | 68 | 8 322,71 | Отражен начисленный НДС на сумму безналичной выручки по оплатам через эквайринг. |

| 51 | 62 | 54 560 | Перевод банком-эквайером безналичной выручки на счет организации |

| 91 Сб. «Прочие расходы» | 51 | 709,28 | Отражено комиссионное вознаграждение банку. |

Пример 2

Общая сумма выручки ООО «Квартет» за 21 мая 2016 года оставила 73 680 рублей, из них 36 600 рублей – оплата по эквайрингу с пластиковых карт. Комиссионное вознаграждение обслуживающему банку составляет 1,9% от общей суммы транзакций за день. Ежедневно в финансовую организацию пересылается электронный журнал, перечисление денежных средств на расчетный счет компании происходит на следующие сутки после получения банком сведений с POS-терминала.

Хозяйственные операции отражены следующим образом в бухучете:

| Дебет | Кредит | Сумма операции, руб. | Комментарий |

|

21 мая 2016 г. |

|||

| 62 | 90 (Сб. «Выручка») | 36 600 | Безналичная выручка – оплаты с пластиковых карт через эквайринг. |

| 90 (Сб. «НДС») | 68 | 11 239,32 | Начисленный НДС на сумму выручки по наличной оплате. |

| 90 (Сб. «НДС») | 68 | 5 583,05 | Начисленный НДС на сумму выручки по оплате через эквайринг. |

| 50 | 90 (Сб. «Выручка») | 37 080 (73 680 – 36 600) | Поступление наличных денежных средств в кассу организации (выручка от покупателей). |

| 57 (Сб. «Продажи по платежным картам») | 62 | 36 600 | Отослан электронный журнал POS-терминала в обслуживающий банк. |

| 57 (Сб. «Инкассация наличных денежных средств») | 50 | 37 080 | Сбор наличной выручки за день для передачи в банк. |

|

22 мая 2016 г. |

|||

| 51 | 57 (Сб. «Продажи по платежным картам») | 35 904,6 | Поступила сумма безналичной выручки (оплата по эквайрингу) за вычетом комиссии банку. |

| 91 (Сб. «Прочие расходы») | 57 (Сб. «Продажи по платежным картам») | 695,4 (36 600 * 1,9%) | Отражено комиссионное вознаграждение банку-эквайеру. |

| 51 | 57 (Сб. «Инкассация наличных денежных средств») | 37 080 | Зачислена наличная выручка на банковский счет организации. |

Читайте материал по теме: Налоговые штрафы для ИП: виды, особенности, условия

Заключение договора эквайринга

По условиям договора эквайринга (разновидность договора банковского счета) банк открывает счет, на который будут поступать деньги по платежным картам покупателей (ст. 845, 846 ГК РФ). Осуществление операций в рамках такого договора предполагает установку специального оборудования:

POS-терминала. Стационарное оборудование, которое представляет собой программно-аппаратный комплекс (монитор, системный блок, дисплей покупателя, POS-клавиатура, устройство для считывания информации с банковской карты, печатающее устройство, фискальная часть, программное обеспечение);

mPOS-терминала. Мобильное оборудование, которое представляет собой устройство для считывания информации с банковской карты, подключенное, например, к смартфону. На смартфон устанавливается программа – платежное мобильное приложение банка.

При этом устройство для считывания информации с платежных карт должно быть подключено к контрольно-кассовой технике для передачи информации о произведенных расчетах (п. 6 Положения, утвержденного постановлением Правительства РФ от 23 июля 2007 г. № 470, письмо ФНС России от 22 ноября 2012 г. № АС-4-2/19621). Однако есть решение суда, в котором сделан вывод, что физически и электрически связывать считывающее устройство с ККТ не обязательно. Главное – пробивать чек и выдавать слип (постановление Девятого арбитражного апелляционного суда от 28 февраля 2012 г. № 09АП-639/2012).

Внимание: использование платежного терминала (POS, mPOS) без подключения к ККТ, (ч. 2 ст. 14.5 КоАП РФ). Данное оборудование организация может купить или взять в аренду у банка

Данное оборудование организация может купить или взять в аренду у банка.

Как правило, за проведение эквайринговых операций организация выплачивает банку вознаграждение – определенный процент от суммы поступивших денежных средств (ст. 851 ГК РФ).