Что проверить в документах, подтверждающих расходы целевых средств

Существуют признаки, характеризующие договоры, которые не влекут за собой уплату налогов:

- В предмете договора присутствует указание на общеполезную цель.

- Указанная общеполезная цель соответствует уставной деятельности НКО.

- Есть четкая формулировка, из которой понятно, что получаемые средства относятся к одному из видов поступлений, перечисленных в ст. 251 НК РФ. Прежде чем подписывать договор, проверьте, есть ли такая формулировка среди льготируемых средств в Налоговом Кодексе.

- Нет возмездности, т.е. НКО не должна исполнять какие-либо встречные требования. При этом встречными действиями не являются условия жертвователя – вполне может быть указана конкретная цель, срок использования пожертвования, порядок использования, обязанность предоставить отчет об использовании средств с документальным подтверждением, обязанность вернуть остаток неиспользованных средств.

Необходимо особое внимание к формулировкам в договорах благотворительного пожертвования. Если предмет договора «поступления в рамках благотворительной деятельности», это означает, что благотворительностью занимается донор, а не Ваша организация

Это означает что Вам необходимо заплатить налоги, ст. 251 НК РФ

Если предмет договора «поступления в рамках благотворительной деятельности», это означает, что благотворительностью занимается донор, а не Ваша организация. Это означает что Вам необходимо заплатить налоги, ст. 251 НК РФ.

Если предмет договора «поступления на благотворительные цели», то это уже на цели и деятельность Вашей организации, и никаких налогов в этом случае платить не придется. Это четко показывает, что взнос на осуществление благотворительной деятельности носит целевой характер.

Что проверить в документах, подтверждающих расходы целевых средств.

Если получили грант, нужно предоставить отчет, и он должен соответствовать смете расходов.

Смета расходов — это документ в котором прописано, на что Вы должны потратить денежные средства, которые получили. В смете все расходы детализированы постатейно: на выплату заработной платы, на оплату каких-либо работ или услуг, на покупку товаров или материалов.

Когда на счет НКО пришло поступление от юридических или физических лиц, все эти средства расходуйте только на цели НКО. Цели есть в уставе.

Из документов по учету затрат должна быть видна взаимосвязь между потраченными средствами и деятельностью НКО. То есть из перечня расходов должно быть понятно, для какого именно мероприятия или для реализации какой именно деятельности НКО осуществлен данный расход. Только в этом случае НКО сможет подтвердить целевое расходование средств.

Бухучет

В бухучете средства целевого финансирования отражайте на счете 86 «Целевое финансирование». Какое именно имущество предоставляет инвестор, определяется договором (ст. 421 ГК РФ). Это могут быть как деньги, так и материальные ценности (например, основные средства, МПЗ).

Ситуация: как в бухучете определить стоимость имущества (например, основных средств), полученного организацией в собственность в рамках негосударственного целевого финансирования?

Поскольку в рамках негосударственного целевого финансирования организация получает имущество на безвозмездной основе, то его стоимость нужно определять в общем порядке, действующем в отношении безвозмездно полученных активов (п. 10.3 ПБУ 9/99). Подробнее об этом см.:

Как отразить в учете получение основных средств безвозмездно;

Как отразить в учете поступление материалов.

Что показывает остаток и как закрывается счёт 86

Кредитная часть счёта 86 отображает сумму направленных компании на условиях целевого финансирования денежных средств. Его же дебетовая часть отражает неиспользованный остаток, который будет потрачен в дальнейшем или возвращён инвестору.

В стандартной ситуации, когда полученные по контракту денежные средства были потрачены на реализацию договорных целей в полном объёме, дополнительных проводок для закрытия счёта не требуется. Если же средства остались, то бухгалтеру предстоит отразить их дальнейшее движение:

- если остаток может быть использован фирмой по своему усмотрению, то понадобится проводка Дт86 – Кт90 (продажи) или Дт86 – Кт91 (прочие доходы);

- если остаток должен быть возвращён «спонсору», то проводка выглядит иначе – Дт86 – Кт51 (безналичный расчёт), Дт86 – Кт50 (наличный расчёт), Дт86 – Кт52 (расчёты в валюте).

Виды

Обычно основную часть средств целевого финансирования составляют средства, получаемые коммерческой организацией в форме государственной помощи. Государственная помощь представляет собой непосредственные экономические меры, которые направлены на достижение экономических преимуществ для организации. Она может быть предоставлена в виде субвенций, субсидий, безвозмездных займов или финансирования отдельных мероприятий.

Субвенция — это форма государственной помощи, которая предоставляется коммерческим организациям или некоммерческим организациям в целях поддержки и стимулирования определенных видов деятельности или достижения определенных целей. Субвенции могут быть предоставлены как на уровне федерального правительства, так и на уровне региональных или муниципальных органов власти.

Основные характеристики субвенции:

- Безвозмездность: это отличает ее от займа, который должен быть возвращен.

- Регулирование и контроль: предоставление субвенций обычно сопровождается определенными условиями, требованиями и правилами. Государственные органы могут устанавливать механизмы контроля и отчетности, чтобы обеспечить эффективное использование субвенций и достижение поставленных целей.

- Прозрачность и конкурсный отбор: обычно предоставляются на конкурсной основе, где организации подают заявки и проходят отбор с учетом определенных критериев.

Субсидия — это форма государственной помощи, предоставляемая коммерческим организациям для поддержки и стимулирования определенных видов деятельности, регионов или отраслей экономики. Субсидии предоставляются с целью снижения финансовой нагрузки на получателей и обеспечения реализации определенных политических, экономических или социальных задач. Они могут способствовать созданию рабочих мест, привлечению инвестиций.

Бюджетный кредит — это форма финансирования, предоставляемая государственным бюджетом организациям, которым требуется временное финансирование для выполнения своих задач или обеспечения текущих операций. Бюджетный кредит представляет собой заемные средства, которые организация получает из бюджета и обязуется вернуть в определенный срок.

Типовые проводки по учету средств целевого назначения

Для обобщения информации о средствах и операциях целевого назначения используют счет 86. Основные операции по учету целевого финансирования рассмотрим на примерах.

Целевое финансирование некоммерческой организации

Допустим:

В учете НКО «Благодать» были сделаны такие проводки по 86 счету:

Операция была отражена в учете НКО «Благодать» таким образом:

Государственное финансирование производственного предприятия

Рассмотрим пример:

Бухгалтер ООО «Статус Плюс» отразил операции в проводках так:

|

Дт |

Кт |

Описание |

Сумма |

Документ |

| 76 | Отражение задолженности по предоставлению средств целевого назначения | 3 985 000 руб. | ||

| 76 | Поступление средств на расчетный счет ООО «Статус Плюс» | 3 985 000 руб. | Банковская выписка | |

| 08 | 60 | Отражение стоимости приобретенного земельного участка | 3 985 000 руб. | Договор купли-продажи |

| 01 | 08 | Поступление земельного участка в состав основных средств | 3 985 000 руб. | Договор купли-продажи, акт приема-передачи |

| 98.2 | Отражение целевого финансирование в составе доходов будущих периодов | 3 985 000 руб. | Договор на получение средств целевого назначения | |

| 98.2 | 91.1 | Учет ежемесячных прочих доходов (3 985 000 руб. / мес.) | 362 272 руб. | Договор на получение средств целевого назначения, договор купли-продажи земельного участка |

Бухгалтерский счет 86 используется предприятиями и организациями, которые получают целевые средства из государственных и коммерческих источников. О том, как осуществляется учет целевого финансирования, поступление и использование денежных средств, мы и рассмотрим в нашей статье.

Счет 86 — проводки по целевому финансированию

С учетом средств целевого финансирования сталкиваются многие современные коммерческие компании, производственные предприятия и некоммерческие организации. Источником получение целевых средств могут выступать как государственные органы, так и специализированные фонды и даже физические лица.

Для отражения таких операций используется 86 счет бухгалтерского учета. В статье мы подробно поговорим о том, что такое целевое финансирования и каким образом отражать целевые средства в проводках.

Понятие целевого финансирования

Под целевым финансированием понимают выделение предприятию средств, цель использования которых строго определена, а процедура использования контролируема. Задачи, на решение которых возможно использование средств, оговариваются и согласовываются субъектом, который является источником финансирования.

Основными целями для выделения средств являются:

- научно-исследовательские работы;

- капитальное строительство;

- целевые мероприятия (например, рекламная компания, направленная на продвижение услуг организации на рынке);

- развитие нового направления деятельности предприятия.

Использование средств осуществляется исключительно для реализации целевых проектов и проведения утвержденных мероприятий.

Различают целевое финансирование за счет бюджета и выделение средств за счет негосударственных фондов.

К основным видам ассигнований из государственного бюджета относят субсидии (например, на компенсацию оплаты коммунальных услуг для населения), трансферты на капитальное строительство, а также средства для поддержки проведения научно-исследовательских работ. Отличительной особенностью государственного целевого финансирования является безвозвратность перечисляемых средств.

Средства, получаемые из негосударственных источников, могут выделяться в виде:

- грантов и стипендий (например, на развитие научной деятельности, поддержки искусства);

- инвестиций по результатам учрежденного конкурса;

- вложений иностранных компаний.

Средства, получаемые от коммерческих организаций, как и государственное целевое финансирование, оформляются соответствующим договором. В заключенном соглашении фиксируются условия, выполнение которых необходимо для получения средств, а также их целевая направленность.

Типовые проводки по учету средств целевого назначения

Для обобщения информации о средствах и операциях целевого назначения используют счет 86. Основные операции по учету целевого финансирования рассмотрим на примерах.

Целевое финансирование некоммерческой организации

В учете НКО «Благодать» были сделаны такие проводки по 86 счету:

| Дт | Кт | Описание | Сумма | Документ |

| 08 | 86.02 | НКО «Благодать» получена оргтехника | 174 500 руб. | Акт приема-передачи |

| 01 | 08 | Оргтехника введена в эксплуатацию | 174 500 руб. | Акт ввода ОС |

| 86.02 | 83 | НКО «Благодать» отражено использование целевых средств | 174 500 руб. | Отчет об использовании целевых средств |

Операция была отражена в учете НКО «Благодать» таким образом:

| Дт | Кт | Описание | Сумма | Документ |

| 10 | 83 | НКО «Благодать» безвозмездно получены строительные материалы | 294 800 руб. | Акт приема-передачи |

Как оформлять действия по привлечению денежных средств в НКО

Все действия по привлечению денежных средств надо оформлять письменно, иначе полученные некоммерческой организацией денежные средства проверяющие органы могут посчитать нецелевыми. Если так случится, то вам придется платить штрафы и лишние налоги.

Избежать таких проблем поможет договор на поступающие средства. Он нужен всегда, за исключением одной ситуации. Про нее — ниже.

Договор может быть двусторонним или многосторонним (когда с одной стороны — НКО, с другой – группа юридических/физических лиц по списку).

Единственным исключение, когда договор не нужен — поступление в бюджет НКО членских взносов. Они должны быть предусмотрены уставом. В НКО должно быть разработано положение о членских взносах, если все особенности не предусмотрены в уставе.

Организация должна утвердить протоколом размер членских и вступительных взносов, если сумма не предусмотрена в Уставе. По членским взносам нет договоров, счетов, актов и т.д. Уплатить членский взнос – обязанность члена организации. При этом взносы недопустимы, если они не предусмотрены уставом НКО.

Если по каким-то причинам не может быть оформлен двусторонний договор, например, во время сбора средств в ящики для пожертвований или через СМС, то все равно необходимо соблюдать форму договора. А именно письменную публичную оферту, чтобы поступающие средства могли быть были идентифицированы как пожертвования. Как организовать бухгалтерский учет пожертвований в НКО, узнаете из публикации.

Договор заключается по следующему алгоритму:

- Одна из сторон предлагает вступить в определенные отношения, это и есть оферта – предложение.

- Вторая сторона рассматривает это предложения, и либо соглашается, либо не соглашается.

- Если вторая сторона соглашается принять предложение, то она совершает соответствующее действие, то есть совершает акцепт – согласие действием.

В качестве договоров на получение целевых необлагаемых налогом средств выступают:

- договор пожертвования. Если Ваша организация общественная, то можно получать пожертвования на уставные цели, так как Ваша общественная организация зарегистрирована в соответствии с Законом 82-ФЗ. Если НКО не является общественной, то мы рекомендуем заключать договор целевого пожертвования, где оговаривать конкретные цели. Например, пожертвование на общеполезные цели по созданию информационного ресурса для населения: портала по правовым вопросам для граждан. Если Вы – благотворительная организация, то лучше заключать договор благотворительного пожертвования;

- договор о взносе на благотворительную деятельность;

- договор о целевом финансировании в виде гранта.

Как определить, относится ли поступление к добровольному взносу и пожертвованию, узнаете в статье.

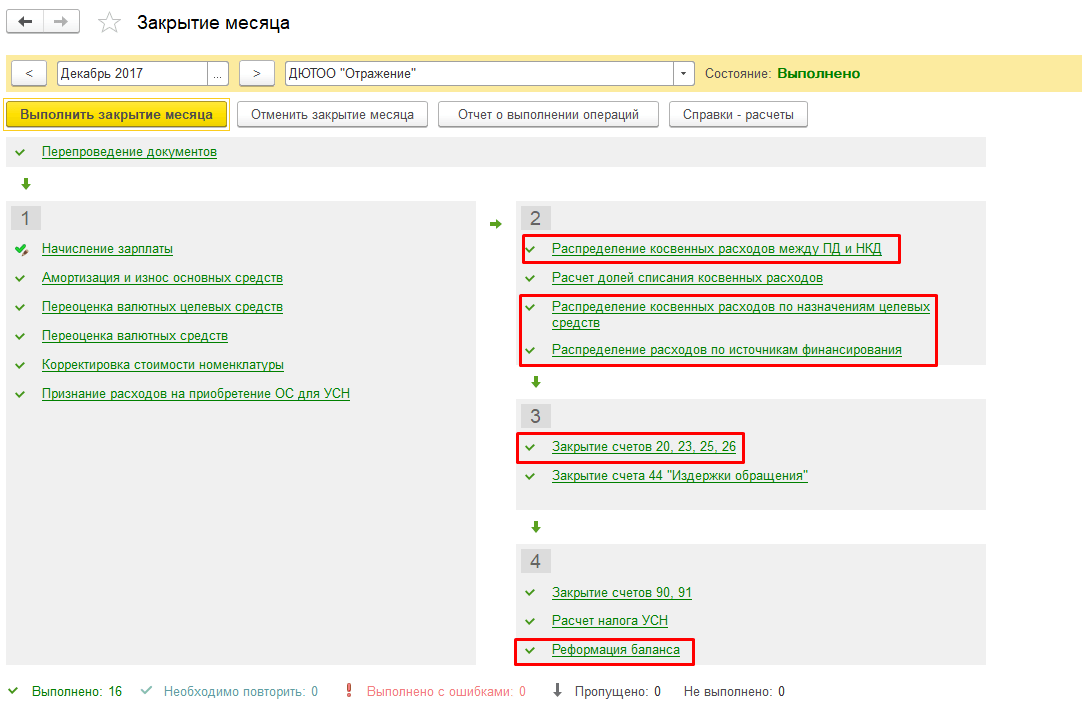

Завершение закрытия месяца

Разберем общий порядок закрытия месяца.

При закрытии месяца некоммерческой деятельности выполняются последовательно три операции:

-

распределение затрат между ПД и НКД;

-

распределение затрат по назначениям целевых средств;

-

распределение затрат по источникам финансирования.

После выполнения всех операций по распределению для корректного закрытия месяца нужно проверить:

-

Остатков на счете 26.03 быть не должно.

-

По счетам 26.02 и 20.03 остатки должны быть в разрезе назначений и источников финансирования.

Проверить можно в отчете «Оборотно-сальдовая ведомость по счету».

Следующим этапом производится закрытие счетов затрат в операции «Закрытие счетов 20, 23, 25, 26». По счетам затрат по предпринимательской деятельности выполняется закрытие в соответствии с типовым механизмом Бухгалтерии предприятия. Для некоммерческих затрат при закрытии никаких дополнительных условий нет. Все остатки по Дт счетов 20.03 и 26.02 должны закрываться автоматически на счет 86.

Все эти действия выполняются автоматически при закрытии месяца:

Как реализовать аналитический учет по счету 86

Аналитический учет необходим, чтобы выяснить, кто и сколько должен организации, чтобы вовремя получить эти средства, и на какие проекты поступили пожертвования, чтобы расходовать их в соответствии с назначением.

Аналитический учет можно реализовать несколькими способами.

Например, открывая дополнительные субсчета: например, к счету 86 можно открыть субсчет 86.1 и далее вести аналитический учет в разрезе характера поступления:

- 86.1.1 «Вступительные взносы»;

- 86.1.2 «Членские взносы»;

- 86.1.5 «Добровольные взносы и пожертвования»;

- 86.1.6 «Доходы от предпринимательской деятельности»;

- 86.1.7 «Прочие поступления».

Так как в основе деятельности некоммерческой организации лежит бюджет/смета, то и методику учета целевых средств отражают, исходя из ее структуры: учитывая статьи доходов и расходов.

По источникам финансирования (доходная часть сметы, указываются жертвователи, члены НКО и пр.), по видам целевых проектов и программ (расходная часть сметы), по статьям расходов в рамках программ и проектов.

И в заключении можно сказать, что 86 счет помогает провести весь анализ НКО, а также мы его встречаем и в годовой нашей отчетности в разделе: «Отчет о целевом использовании средств». Этот отчет формируется на основании бухгалтерских операций по счету 86 и должен соответствовать входящим и исходящим остаткам и его оборотам. Счет 86 служит для более точного учета цели поступления денежных средств. Конкретные проводки по деятельности, финансируемой предметно, зависят от направления работы НКО.

Остались вопросы?

Пишите или звоните!

8 (495) 003-45-71 (МСК),

8 (812) 629-00-03 (СПБ),

8 (800) 100-60-71 (по России).

Вебинары НКО — 25 часов, с онлайн разбором ваших кейсов.Конференция НКО — Общероссийский форум по развитию НКО.Форум НКО — крупнейшее сообщество НКО в России.

Рекомендации от руководителя отдела бухгалтерии по сопровождению более 1100 НКО:

- Как организовать бухгалтерский учет

- Как вести кадровый учет в НКО

- Как руководителю НКО получить ЭЦП

Подпишитесь на наш Телеграм

Каждый день краткие новости, анонсы и советы по работе НКО

Счет 86 в бухгалтерском балансе

В балансе счет 86 отражается, только если по состоянию на конец года на нем имеются неиспользованные остатки субсидии (п. 20 ПБУ 13/2000). Счет используется для заполнения строки 1530. В ней фиксируется суммарное кредитовое сальдо счета 86 и счета 98.

Если субсидия уже признана прочим доходом, то сумма, соответствующая ее величине, включается в расчет показателя по строке 2340 отчета о прибылях и убытках. В этом случае в расчет в качестве основного показателя берется кредитовый оборот по счету 91.1 (кроме тех доходов, что показываются по строкам 2310 и 2320), уменьшенный на дебетовый оборот счета 91.2 (корреспондирующий со счетом 68).

Важно также придерживаться рекомендаций, отраженных в п. 22 ПБУ 13/2000. Там сказано, что в отчетности должны быть показаны, в частности, характер и сумма бюджетных средств, отраженных в учете, и сведения о невыполненных условиях использования субсидии

И если, например, у фирмы на счете целевого финансирования 86 на конец года отражено, что основная сумма субсидии не потрачена (как следствие, имеет место невыполнение обязательств по ее использованию), то сальдо имеет смысл не показывать как ДБП, а отразить как прочее краткосрочное обязательство — с разъяснениями в приложении к бухгалтерскому балансу. В них может быть указано, к примеру, что есть договоренность с поставщиком о закупке техники в будущем году по более выгодной цене. Такой подход обеспечит необходимую полноту отчета.

***

Счет 86 регулярно используют организации, получающие государственные и иные целевые субсидии на ведение деятельности. Специфика учета получения и расходования таких субсидий зависит от их назначения и условий использования.

Проводка Дт 86 и Кт 86 (нюансы)

Проводка Дт 86 Кт 86 используется для отражения движения финансовых средств, поступивших по договору целевого финансирования (то есть средств, переданных от сторонних — коммерческих или бюджетных — организаций с определенной целью).

Счет 86 в бухгалтерском учете

Счет 86 «Целевое финансирование» используется для контроля денежных средств, поступающих от сторонних компаний, бюджетных организаций для выполнения определенных задач.

Корреспонденция со счетом 86 в большинстве своем связана с предметом финансирования — счета внеоборотных активов, товаров, денежные счета. Основное условие учета финансов на этом бухгалтерском счете — полное и точное обсуждение назначения полученных средств и трата их согласно договору.

Типовые проводки по счету 86

Определим в табличной форме основную корреспонденцию по Дт счета 86:

Средства направлены на осуществление поставленной задачи (в некоммерческой структуре)

Средства полностью освоены и включены в добавочный капитал (в некоммерческой структуре)

«Доходы будущих периодов»

Средства включены в состав будущих доходов (в коммерческой структуре)

Основная корреспонденция по Кт счета 86:

07, 08, 10, 11, 15, 41

Счета учета оборудования, материалов

Получены вложения в качестве целевого финансирования (внеоборотные активы, материалы, товары и т.д.)

Средства поступили в кассу или на расчетный счет

Получен в качестве объекта целевого финансирования объект незавершенного производства

Расчеты с прочими контрагентами

Начислено целевое финансирование (ЦФ)

Примеры применения счета 86 в организации

В реальности проводки по счету 86 будут зависеть от вида деятельности организации — коммерческая (с извлечением прибыли) или некоммерческая. Рассмотрим учет целевого финансирования на конкретных примерах.

Пример:

АО «Мир» получило от ООО «Заря» денежные средства для закупки строительной техники на сумму 250 000 руб. Также в рамках договора компании передаются строительные материалы на сумму 45 000 руб.

- Дт 76 Кт 86 — 295 000 руб. — начислены денежные средства в рамках ЦФ.

- Дт 51 Кт 76 — 250 000 руб. — оприходованы денежные средства на расчетный счет.

- Дт 10 Кт 76 — 45 000 руб. — получены строительные материалы по договору ЦФ.

Порядок списания с баланса средств ЦФ будет зависеть от конечной цели их выделения. Если это коммерческая компания , то дальнейшие проводки (после оприходования техники и ввода ее в эксплуатацию) будут такими:

Дт 86 Кт 98 — 250 000 руб. — средства ЦФ учтены в качестве будущих доходов.

При начислении ежемесячной амортизации будут формироваться такие проводки:

Дт 20 Кт 02 — 1 000 руб. — начислена амортизация на строительную технику.

Подробнее о начислении амортизации в бухгалтерском учете прочитайте в статье «Проводки Дт 02 и Кт 02,01 (нюансы)».

Дт 98 Кт 91-1 — 1 000 руб. — средства ЦФ отражены в прочих доходах и расходах организации.

В некоммерческой организации проводки будут отличаться. При переводе купленной техники на счет 01 «Основные средства» в учете появится запись:

Дт 86 Кт 83 — средства ЦФ, потраченные на покупку основного средства, учтены на балансе в составе добавочного капитала.

ВАЖНО! Согласно п. 17 ПБУ 6/01 некоммерческие организации НЕ начисляют амортизацию

В бухгалтерском учете на забалансовом счете накапливается износ, рассчитанный линейным методом.

Теперь правильно спишем полученные строительные материалы.

В коммерческой организации это будут такие проводки:

Дт 20 Кт 10 — 45 000 руб. — полученные стройматериалы списаны на расходы.

Подробнее про учет материалов смотрите в статье «Проводки дебет 10 и кредит 10, 60, 91 (нюансы)»

- Дт 86 Кт 98 — 45 000 руб. — средства ЦФ учтены на балансе в составе будущих доходов.

- Дт 98 Кт 91-1 — 45 000 руб. — средства ЦФ отражены в составе прочих доходов и расходов компании.

В некоммерческой организации материалы будут списаны сразу со счета 86:

Дт 86 Кт 20 — списаны средства ЦФ, потраченные на закупку материалов.

Итоги

Как мы видим, счет 86 служит на предприятии для более точного учета цели поступления денежных средств. Конкретные проводки по деятельности, финансируемой предметно, зависят от направления работы организации.

Понятие целевого финансирования

Целевое финансирование – выделение средств под реализацию строго определённых целей с возможностью контролирования расходов. Это может быть:

- проведение научно-исследовательских изысканий;

- капитальное строительство;

- организация мероприятий;

- развитие нового направления деятельности и пр.

По источникам поступления денежных средств различают финансирование:

за счёт бюджета (государственное):

- субсидии – например, на компенсацию расходов ЖКХ;

- трансферты – на возведение объектов капитального строительства;

- гранты – на проведение научно-исследовательских работ.

за счёт средств негосударственных организаций:

- стипендии;

- гранты;

- инвестиции.

При выполнении условий финансирования полученные средства переходят в разряд собственных, в противном случае их придётся вернуть, «влезая» в кредиторскую задолженность.

Проводки по 86 счету «Целевое финансирование»

Основные проводки и корреспонденция по счету 86 «Целевое финансирование» представлены в таблице проводок:

| Счёт Дт | Счёт Кт | Описание проводки | Документ-основание |

| 86 | 20, 26 | Средства целевого финансирования направлены на содержание НКО | Бухгалтерская справка |

| 86 | 98 | Бюджетными средствами финансируются расходы коммерческой организации | Бухгалтерская справка |

| 10, 07 | 86 | Оприходованы материалы и оборудование от участников долевого обязательства | Акт о приемке оборудования (форма № ОС-14), материальных ценностей |

| 50,51,52,55 | 86 | Поступили денежные средства целевого финансирования | КО-1, выписки банка по расчётному/валютному/ специальным счетам |

| 76 | 86 | Взносы родителей на содержание детей начислены (детские учреждения) | Ведомость начисления взносов, Бухгалтерская справка |

| 82 | 86 | Суммы резервного капитала отнесены на целевые нужды | Решение совета учредителей / общего собрания участников |

| 84 | 86 | Нераспределённая прибыль (часть) отнесена на целевые нужды | Решение совета учредителей / общего собрания участников, Бухгалтерская справка |

Примеры проводок: субсидия сельхозпроизводителю

ООО «Сельхозтрейдинг-Консалтинг» выиграло грант на субсидию в размере 10 000 000 руб. на покупку комбайна. Фактически комбайн был приобретен именно за эту сумму. Срок его полезного использования — 8 лет (ежемесячная амортизация — 104 166 руб. 64 коп.).

Бухгалтер ООО «Сельхозтрейдинг-Консалтинг» отразит в учете следующие проводки:

- После подписания документов на получение субсидии: Дт 76 Кт 86 (10 000 000 руб.).

- После получения субсидии на расчетный счет: Дт 51 Кт 76 (10 000 000 руб.).

- Комбайн прибыл от поставщика: Дт 08 Кт 60 (8 474 576 руб. 28 коп.).

- Принят к вычету НДС со стоимости комбайна: Дт 19 Кт 60 (1 525 423 руб. 73 коп., с января 2019 года — 1 694 915 руб. 20 коп.).

- Комбайн введен в эксплуатацию: Дт 01 Кт 08 (8 474 576 руб. 28 коп.).

- Поставщику переведена оплата за комбайн: Дт 60 Кт 51 (10 000 000 руб.).

- Субсидия после выполнения обязательств фирмы по закупке комбайна включена в доходы будущих периодов: Дт 86 Кт 98.2 («Безвозмездные поступления»).

- Начислена амортизация за месяц: Дт 20 Кт 02 (104 166 руб. 64 коп.).

- Сумма, соответствующая амортизации, включена в прочие доходы фирмы: Дт 98.2 Кт 91.1 (104 166 руб. 64 коп.).

Данная схема учета субсидии применяется исходя из требований пп. 8 и 9 ПБУ 13/2000.

Счет 86 используется при заполнении бухгалтерской отчетности. Рассмотрим, каким образом.

Активные и пассивные счета бухгалтерского учета — отличия

Для учета всех видов расчетов с учредителями (участниками) организации предназначен счет 75 «Расчеты с учредителями» — активно-пассивный.

Начальное сальдо (по кредиту) — задолженность организации перед учредителями по выплате доходов на начало отчетного периода.

Кредитовый оборот:

Дебетовый оборот:

- увеличение уставного капитала на сумму вкладов;

- выплата дивидендов акционерам.

Конечное сальдо (по кредиту) — задолженность организации перед учредителями по выплате доходов на конец отчетного периода.

Субсчета:

- 75-1 «Расчеты по вкладам в уставный (складочный) капитал»;

- 75-2 «Расчеты по выплате доходов».

На субсчете 1 учитываются расчеты с учредителями (участниками) организации по вкладам в уставный (складочный) капитал.

На дату государственной регистрации организации на величину уставного (складочного) капитала, объявленную в уставе, и по мере последующего внесения вкладов производятся следующие записи.

| Содержание операций | Дебет | Кредит |

|---|---|---|

| Отражена величина уставного капитала и задолженность учредителей по оплате вкладов на дату государственной регистрации | 75-1 | 80 |

| В качестве вклада в уставный капитал внесены денежные средства | 50, 51, 52 | 75-1 |

| В качестве вклада в уставный капитал внесены различные ценности | 08, 10, 41, 58 | 75-1 |

Расчеты с учредителями (участниками) организации по выплате им доходов (дивидендов) ведутся на субсчете 2 «Расчеты по выплате доходов».

Для расчетов с учредителями, которые являются работниками организации, используется счет 70 «Расчеты с персоналом по оплате труда».

Дивидендом считается часть чистой прибыли организации, подлежащая распределению среди учредителей. Учредители акционерных обществ получают доходы в виде дивидендов по акциям, участники ООО — пропорционально долям в уставном капитале.

Доходы (дивиденды), выплачиваемые юридическим лицам, подлежат обложению налогом на прибыль, а выплачиваемые физическим лицам — НДФЛ. Суммы этих налогов удерживает организация, выплачивающая доходы.

Доходы учредителям могут выплачиваться как в денежной, так и в натуральной форме.

| Содержание операций | Дебет | Кредит |

|---|---|---|

| Начислены доходы (дивиденды) учредителям — юридическим лицам и физическим лицам, не являющимся работниками организации | 84 | 75-2 |

| Начислены доходы (дивиденды) учредителям — работникам организации | 84 | 70 |

| Удержан налог на прибыль с сумм, выплаченных учредителям — юридическим лицам | 75-2 | 68 субсчет «Расчеты по налогу на прибыль» |

| Удержан налог на доходы физических лиц с сумм, выплаченных учредителям — физическим лицам, не являющимся работниками организации | 75-2 | 68 субсчет «Расчеты по НДФЛ» |

| Удержан налог на доходы физических лиц с сумм, выплаченных учредителям — работникам организации | 70 | 68 субсчет «Расчеты по НДФЛ» |

| Выплачены доходы (дивиденды) учредителям в денежной форме | 75-2, 70 | 50,51,52 |

| Выплачены доходы (дивиденды) учредителям в натуральной форме (товарами, готовой продукцией, работами, услугами) | 75-2, 70 | 90-1 |

| Выплачены доходы (дивиденды) учредителям прочим имуществом организации | 75-2, 70 | 91-1 |

Пример

Учредители ОАО «Ритм» и ОАО «Вальс» зарегистрировали ООО «Эдем» с уставным капиталом — 150 ООО руб. Уставный капитал ООО «Эдем» разделен на 150 обыкновенных акций с номинальной стоимостью 1000 руб. каждая. Учредители ООО «Эдем» подписались:

- ОАО «Ритм» — на 131 обыкновенную акцию;

- ОАО «Вальс» — на 19 обыкновенных акций.

ОАО «Ритм» внесло в уставный капитал ООО «Эдем» легковой автомобиль оценочной стоимостью 126 000 руб. Остаток своего взноса ОАО «Ритм» вносит деньгами в кассу. ОАО «Вальс» внесло свой взнос на расчетный счет ООО «Эдем».

В данной ситуации бухгалтер организации сделает следующие бухгалтерские записи:

Дт 75-1 Кт 80 150 000 руб. — отражена величина уставного капитала и задолженность учредителей по оплате вкладов;

Дт 08 Кт 75-1 126 000 руб. — в качестве вклада в уставный капитал ОАО «Ритм» вносит легковой автомобиль;

Дт 50 Кт 75-1 5000 руб. — остаток взноса ООО «Ритм» деньгами в кассу;

Дт 51 Кт 75-1 19 000 руб. — ОАО «Вальс» вносит взнос на расчетный счет.

Регистр синтетического учета — журнал-ордер № 8.

Регистр аналитического учета — ведомость № 7, где аналитические счета открываются по каждому акционеру.

При использовании организацией автоматизированной формы учета с применением программного продукта «1С: Предприятие» регистрами синтетического учета являются обороты счета 75 (Главная книга), анализ счета 75, оборотно-сальдовая ведомость и др. Регистрами аналитического учета выступают оборотно-сальдовая ведомость по счету 75, анализ счета 75 по субконто, обороты между субконто, карточка счета 75, карточка 75 по субконто и др.

Типовые проводки по счету 86

Определим в табличной форме основную корреспонденцию по Дт счета 86:

Средства направлены на осуществление поставленной задачи (в некоммерческой структуре)

Средства полностью освоены и включены в добавочный капитал (в некоммерческой структуре)

«Доходы будущих периодов»

Средства включены в состав будущих доходов (в коммерческой структуре)

Основная корреспонденция по Кт счета 86:

07, 08, 10, 11, 15, 41

Счета учета оборудования, материалов

Получены вложения в качестве целевого финансирования (внеоборотные активы, материалы, товары и т.д.)

Средства поступили в кассу или на расчетный счет

Получен в качестве объекта целевого финансирования объект незавершенного производства

Расчеты с прочими контрагентами

Начислено целевое финансирование (ЦФ)

Заключение

Суммы, которые обобщает счет 86, при нарушении условий их предоставления могут быть отозваны, или процесс их предоставления прекращен. В этой связи любое существенное отступление от предусмотренного порядка необходимо отражать в отчетности. Прекращение или отзыв помощи должны незамедлительно признаваться как кредиторская задолженность. Доход от финансирования нужно списывать в расход. На совокупный размер суммы, которая подлежит возврату, кредитуются соответствующие статьи расчетов (с прочими кредиторами либо с бюджетом), С ними корреспондирует дебет сч. 86.

Превышение возвращаемых сумм над остатком неиспользованных поступлений считается расходом. Он относится на дебет счета финансовых итогов. Аналитика рассмотренной статьи должна обеспечивать предоставление сведений о том, кто именно перечислил помощь, на какие нужды и при каких условиях, а также о размере признанного дохода для каждого ее вида и остатках сумм, полученных на приобретение неамортизированных либо несписанных активов.