Нужно ли сдавать нулевой РСВ?

Расчет по страховым взносам содержит в себе информацию об исчисленных и уплаченных в отчетном периоде страховых взносах за сотрудников. РСВ как нулевой, так и с начислениями, сдается в отношении:

- сотрудников, с которыми заключены трудовые договоры;

- граждан, работающих по гражданско-правовым договорам;

- физлиц, с которыми заключены договоры об отчуждении исключительного права на некоторые результаты интеллектуальной деятельности, издательские лицензионные договоры, а также лицензионные договоры о предоставлении права использования результатов интеллектуальной деятельности;

- авторов произведений в рамках договора авторского заказа.

К лицам, обязанным сдать РСВ, относятся:

- организации — независимо от наличия наемных работников;

- обособленные подразделения российских компаний (ОП) — если они самостоятельно перечисляют зарплату своим работникам и платят с нее страховые взносы;

- ОП иностранных компаний — если они ведут деятельность на территории РФ;

- ИП — при наличии наемных работников;

- главы КФХ — независимо от наличия сотрудников;

- физические лица без статуса ИП — если имеют сотрудников.

Факт выплаты дохода сотрудникам и уплаты с него страховых взносов для сдачи нулевого РСВ значения не имеет. Отчет сдается всегда при наличии наемных работников. Если взносы с дохода не уплачивались, в ИФНС нужно сдать нулевой РСВ.

Когда сдавать расчёт по страховым взносам за 1 квартал 2024

Отчёт РСВ бизнес подаёт ежеквартально. Сроки прописаны в статье 431 Налогового кодекса — до 25 числа месяца, идущего за отчётным периодом. Дедлайн един для бумажной и электронной формы.

Так, сдать расчёт по страховым взносам за 1 квартал нужно до 25 апреля 2024 г. включительно. Как и в случае с другими дедлайнами, учитывается совпадение с выходными. Если крайний срок попал на нерабочий день, отчитаться можно в ближайшую рабочую дату.

25 апреля в нынешнем году выпадает на четверг, так что дедлайн не переносится.

Как определить, в какое отделение ФНС отчитываться по страховым взносам:

- юрлица подают документ в инспекцию по месту нахождения головной компании и обособленных подразделений;

- по обособленным подразделениям, находящимся за рубежом, отчитываются в отделение по месту нахождения головной организации;

- предприниматели подают документ в инспекцию по месту жительства;

- крестьянские (фермерские) хозяйства отчитываются в ту ИФНС, где состоит на учёте глава КФХ.

Форма документа зависит от числа людей в штате:

- Если в компании или у ИП официально числится больше 10 сотрудников, они могут подавать только электронный расчёт.

- Если у бизнеса в штате 10 или меньше людей, он может выбрать, как подать РСВ — электронно или на бумаге.

Нарушать форму подачи нельзя — за это предпринимателя или компанию могут оштрафовать.

Как заполнить расчет

Правила

- Требуют заполнения строки 160 – 180: необходимо поставить признак застрахованного лица на каждый вид страхования.

- Не нужно вносить никаких данных в подраздел 3.2.

- Нужно заполнять каждую свободную ячейку следует слева направо, начиная с левой крайней. Внутри каждого поля нужно проставить «0», а в ячейки, которые не требуют заполнения – почерки.

При заполнении расчёта в компьютерной программе, можно не вводить прочерки.

- Отчет можно предоставлять в бумажном или электронном виде. Подача в электронном виде требуется, если в компании работают более 25 человек. Это же касается вновь созданных предприятий с числом работающих меньше 25 человек.

- Для других организаций с числом сотрудников меньше 25 человек допустимы и электронный, и бумажный виды отчётов (п.10 ст.431 НК). При заполнении в компьютере с последующей распечаткой допустимо отсутствие обрамлений и прочерков в незаполненных знакоместах (п. 2.21).

О важных новых правилах в отношении нулевых отчетов по CD расскажет видео ниже:

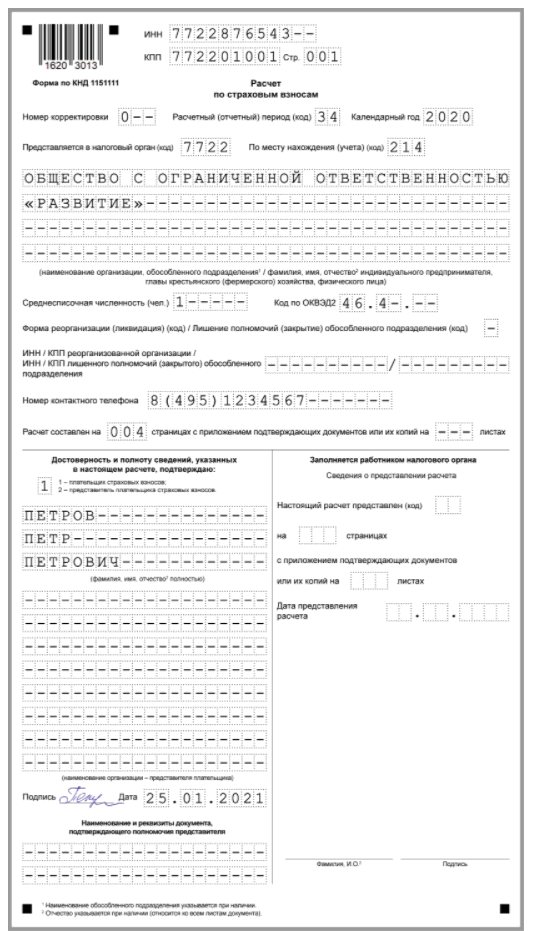

Образец заполнения

Нулевой расчёт обязателен для всех страхователей: для предприятий, их филиалов, индивидуальных предпринимателей.

- Если в компании зарегистрирован только один человек – его директор, она не ведёт никакой деятельности, не выплачивает заработную плату, в налоговые органы обязательно передаётся нулевой расчёт. При этом в бланке расчёта следует заполнить Раздел 3.

- Нулевой расчёт по ИП без работников заполнять и сдавать не требуется. Нулевой расчёт по уплате страховых взносов на самого себя также не нужен. ИП обязан только предоставить в налоговую службу нулевой отчёт по УСН за предыдущий отчетный период, то есть год.

Скачать бланк-образец расчета можно здесь.

Образец документа

Нулевой расчёт предполагает, что компания не производила выплат и вознаграждений своих сотрудников, но это не значит, что в налоговую можно передать пустой лист с одним заполненным титульным листом. Работники ФНС такой расчёт рассматривать вообще не станут. В нём должны быть сведения хотя бы об одном физическом лице: это может быть учредитель компании, генеральный директор, даже если в его пользу не производится никаких взносов и выплат. Следовательно, пункты «Фамилия» и «Имя» в разделе 3 заполнить требуется обязательно.

Отчёт РСВ: что это такое и кто его сдаёт

Расчёт по страховым взносам (РСВ) — это отчёт об исчисленных и уплаченных страховых взносах на обязательное пенсионное, медицинское и социальное страхование.

Документ сдают организации, обособленные подразделения и индивидуальные предприниматели, которые в отчётном периоде выплачивали вознаграждения по трудовым и гражданско-правовым договорам. Пользователи «Налога на профессиональный доход» и физические лица отчитываются, если выплачивали вознаграждения по гражданско-правовым договорам.

Компании сдают отчёт в налоговую инспекцию, за которой закреплены по юридическому адресу. Индивидуальные предприниматели, самозанятые и физические лица — по прописке.

Обособленные подразделения юридических лиц об исчисленных и уплаченных страховых взносах отчитываются по месту регистрации, если работают с отдельным расчётным счётом. В противном случае документ сдают по месту нахождения головной организации.

За 4 квартал отчитываются по форме, утверждённой Приказом Федеральной налоговой службы от 29 сентября 2022 года № ЕД-7-11/878@ в редакции от 26 сентября 2023 года.

Важно! С 2024 года будут введены корректировки в РСВ на основании Приказа ФНС от 29 сентября 2023 г. № ЕА-7-11/696@

Чтобы правильно заполнить документ и не забыть про сроки сдачи РСВ за 4 квартал 2023 года, воспользуйтесь сервисом «Моё дело». Он автоматизирует заполнение расчёта по страховым взносам, проверяет достоверность данных и помогает с электронной отправкой сведений в ФНС.

По какой форме сдавать расчет по страховым взносам

В 2021 используется новая форма нулевой отчетности по страховым взносам за 1 квартал 2021 год, которая утверждена приказом ФНС № ММВ-7-11/470@ от 18.09.2019 в редакции приказа № ЕД-7-11/751@ от 15.10.2020. В нем же, в приложении 2, подробно описаны правила и порядок заполнения отчетной формы.

ВАЖНО!

Отчетность за 1 квартал 2021 сдавайте по обновленной форме. Новый бланк утвержден приказом ФНС № ЕД-7-11/751@ от 15.10.2020. Основное изменение в структуре РСВ — включение в титульный лист сведений о среднесписочной численности сотрудников.

РСВ сдают в налоговую инспекцию по месту нахождения организации. Кроме этого расчета, плательщики страховых взносов в обязательном порядке подают еще два отчета по персонифицированному учету в Пенсионный фонд РФ:

- ежемесячно — СЗВ-М;

- ежегодно — СЗВ-СТАЖ.

Требования к заполнению РСВ за 2020 год

Заполняя нулевой РСВ, нужно придерживаться определенных требований. Перечислены они в Порядке заполнения расчета, утв. Приказом ФНС от 18.09.2019 № ММВ-7-11/470@ (в ред. Приказа ФНС от 15.10.2020 № ЕД-7-11/751@):

- Заполняется расчет заглавными печатными буквами слева направо.

- Если данные вносятся от руки, то пользоваться можно ручками только синего, черного или фиолетового цвета. Остальные цвета использовать нельзя, так как машина не распознает сведения и отчет придется переделывать.

- При заполнении РСВ на компьютере пользуйтесь шрифтом Courier New высотой 16 – 18.

- Нельзя использовать любые корректирующие и им подобные средства. Если в расчете допущена ошибка — ее лучше не исправлять, а переделать лист полностью.

- Также нельзя скреплять распечатанные листы степлером или скрепкой, если они нарушают целостность листа и штрих-кода в верхней части страницы. Оптимальный вариант — передать расчет на проверку в файле.

- Каждый лист отчета нужно распечатать на отдельной странице.

- Каждую страницу нужно пронумеровать в сквозном порядке начиная с титульного листа.

- В полях, где нужно указать количественные или суммовые показатели, поставьте «0», а во всех остальных — прочерк. Если отчет формируется с помощью программного обеспечения, то прочерки можно не ставить.

Штраф за нарушения сроков подачи расчёта по страховым взносам за 1 квартал 2024

Налоговики строго относятся к сдаче отчётности. Нарушение сроков чревато штрафами, установленными статьёй 119 Налогового кодекса.

Размер штрафов определяется тем, в каком объёме были уплачены сами взносы, рассчитанные в несданном документе:

- Если бизнес полностью оплатил рассчитанную сумму без опозданий, ему назначат минимальное наказание — тысячу рублей штрафа. Такая же ответственность предусмотрена за нарушение подачи нулевого отчёта.

- Если взносы уплачены только частично, инспекция назначит штраф в размере 5% от недоимки. Штраф последует за каждый месяц опоздания, в том числе, неполный.

Существует максимальный порог для штрафов, который могут назначить налоговики — 30% от неуплаченного размера взносов.

Кроме штрафов за нарушение сроков от налоговой, предусмотрена другая ответственность. Например, могут наказать должностных лиц, ответственных за порядок сдачи отчётности. Согласно статье 15.5 КоАП РФ, штраф составит 300-500 рублей.

Налоговая также может заблокировать расчётные счета предпринимателя или компании, чтобы поторопить бизнес со сдачей документа. Заморозка операций возможна после 20 дней опоздания.

Ответственность предусмотрена и за нарушение формы подачи отчёта. Например, у бизнеса в штате работает 15 человек, и он может отчитываться только электронно. Если он подаст бумажный РСВ, его оштрафуют по статье 119.1 Налогового кодекса на 200 рублей.

Код тарифа плательщика в РСВ

- 01 – для применяющих основной тариф;

- 06 – для компаний, работающих в сфере информационных технологий;

- 07 – по взносам экипажей судна, числящегося в международном реестре;

- 10 – НКО на УСН;

- 11 – благотворительные организации-«упрощенцы»;

- 13 – участники проекта «Сколково»;

- 14 – участники СЭЗ (свободной экономической зоны) Крыма и Севастополя;

- 15 – резиденты территорий опережающего соцэкономразвития;

- 16 – резиденты «свободного порта Владивосток»;

- 17 – резиденты ОЭЗ (особой экономической зоны) в Калининградской области;

- 18 – для компаний-производителей анимации;

- 19 – участники специального административного района в Калининградской области и Приморском крае, выплачивающие доходы экипажу судов, зарегистрированных в Российском открытом судовом реестре.

- 22 — страхователи, ведущие деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции

В нашем примере предприятие использует общий режим:

| Наименование тарифа | Код тарифа плательщика |

| Общий режим | 01 |

Кроме того, предприятие относится к малым предприятиям (включено в соответствующий реестр МСП по состоянию на 01.03.2020г.), в связи с этим тарифов у нас будет два – основной (для доходов в пределах МРОТ) и льготный (для доходов свыше МРОТ). Поэтому заполняем два Приложения 1 к разделу 1:

- сначала один с кодом тарифа «01» (основной тариф),

- затем другой – с кодом «20» (пониженный тариф).

Теперь заполняем Приложение 1 с пониженными тарифами.

Приложение 2. Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1 также заполняем в двух экземплярах с кодами тарифа плательщика «01» в пределах МРОТ и «20» — с сумм сверх МРОТ.

Заполняем приложение 2 с кодом тарифа плательщика «20» : это выплаты в пользу физлиц, превышающие величину МРОТ, а также база страховых взносов и страховые взносы с этих выплат. Поскольку с выплат сверх МРОТ взносы в ФСС на случай временной нетрудоспособности и в связи с материнством не исчисляются, поэтому в соответствующих графах указываем нули.

Раздел 3. Персонифицированные сведения о застрахованных лицах.

Третий раздел заполняется на каждого работника, который застрахован в системе обязательного пенсионного страхования. Количество разделов 3 должно быть равно числу сотрудников

При этом неважно, были ли в отчетном периоде начисления в отношении этого сотрудника

При применении пониженных тарифов для МСП этот раздел также следует заполнять в двух экземплярах, применяя разные коды застрахованных лиц.

Строка 010 заполняется только при аннулировании ранее представленных сведений. В персонифицированных сведениях указываем данные и застрахованном лице: ИНН, СНИЛС, ФИО, дату рождения и т.д. В строке 110 указываются реквизиты документа, удостоверяющего личность физического лица (серия и номер документа). Знак «№» не проставляется, серия и номер документа отделяются знаком «пробел». В строке 130 указывается код категории застрахованного лица, в нашем случае это «НР» для сумм выплат в пределах МРОТ. Этот код устанавливается для лиц, на которых распространяется обязательное пенсионное страхование, включая лиц, занятых на рабочем месте с особыми (тяжелыми и вредными) условиями труда, за которых уплачиваются страховые взносы согласно приложению 7. В графе 140 указываются сумму выплат за первый второй и третий месяцы отчетного периода. База для расчета пенсионных взносов в рамках предельной величины указывается в графе 150, в графе 160 — выплаты по договорам ГПХ, а в графе 170 — сумму страхвзносов.

В строке 130 указывается код категории застрахованного лица «МС» для выплат, превышающих МРОТ.

РСВ — что изменилось из-за коронавируса

Коронавирус стал причиной множества изменений по страховым взносам. Сначала государство ввело пониженный тариф 15 % для всех субъектов МСП, а затем дополнительно установило нулевой тариф для наиболее пострадавших отраслей. Поэтому РСВ за это полугодие компании заполняют одним из трёх способов — по стандартным, пониженным и нулевым тарифам.

Мы рассказывали, как считать взносы с пониженным тарифом и заполнять РСВ.

Освобождение от налогов и взносов за второй квартал регулирует Федеральный закон от 08.06.2020 № 172-ФЗ. Нулевой тариф действует для страховых взносов на ОПС, ОМС, и ВНиМ за период апрель — июнь 2020 года. Это касается как выплат в рамках предельной базы, так и сверх неё.

Льгота действует для наиболее пострадавших ИП и организаций, которые попали в реестр МСП по результатам отчётности за 2021 год. Также она распространяется на некоторые социально ориентированные НКО. Проверить своё право на льготу можно по ИНН в специальном сервисе ФНС.

Как изменится РСВ с 2021 года: среднесписочная численность, новые коды и приложения

Как заполнить новый РСВ

Расчет по страховым взносам включает в себя много страниц и разделов. В обязательном порядке заполняются:

- титульный лист;

- раздел 1;

- подразделы 1.1 и 1.2 приложения 1 к разделу 1;

- приложение 2 к разделу 1;

- раздел 3.

Остальные разделы заполняются при наличии сведений, необходимых для их заполнения:

|

Часть РСВ |

Когда заполняется |

|

Подраздел 1.3 раздела 1. |

Если делались перечисления пенсионных взносов по доптарифам. |

|

Приложение 1.1. |

Если делались перечисления взносов на дополнительное обеспечение летчиков и работников угольной промышленности. |

|

Приложение 3. |

Если организация или ИП находятся в регионе, который не участвует в пилотном проекте и если (организация и ИП) оплачивали больничный, осуществляли иные расходы на цели обязательного страхования на случай ВНиМ. |

|

Приложение 4. |

Если регион, в котором находится организация или ИП, не участвует в пилотном проекте и у этих организаций и ИП были финансируемые из федерального бюджета расходы, например, в пользу чернобыльцев. |

|

Приложение 5. |

Для организаций IT-сферы, которым разрешено применять пониженные тарифы. |

|

Приложение 6. |

Для некоммерческих организаций, которым разрешено применять пониженные тарифы. |

|

Приложение 7. |

Для производителей анимационной продукции, которым разрешено применять пониженные тарифы. |

|

Приложение 8. |

Если делались выплаты иностранцам, временно пребывающим на территории России. |

|

Приложение 9. |

Если делались выплаты учащимся, работающим по договору ГПХ. |

|

Раздел 2 и приложение 1 к разделу 2. |

Для глав фермерских (крестьянских) хозяйств. |

Образец заполнения РСВ за 4 квартал 2022

Рассмотрим образец заполнения РСВ за 4 квартал 2022 года . Титульный лист, который является обязательным для всех подающих расчет, содержит данные о наименовании организации ( или ИП), коде расчетного периода , коде налогового органа, куда предоставляется расчет. В отчетности за Ⅳ квартал в поле «код расчетного периода» указываем код «34» — это код отчетности за Ⅳ квартал. В поле «Среднесписочная численность (чел) » указываем среднесписочную численность. рассчитанную по правилам, утвержденным указаниями по заполнению формы № П-4, утвержденных приказом Росстата т 24.11.2021 года №832. В обязательном порядке все страхователи включают в расчет:

- титульный лист;

- раздел 1;

- подразделы 1.1 и 1.2 приложения 1 к разделу 1, приложение 2 к разделу 1;

- раздел 3.

Крестьянские фермерские хозяйства заполняют раздел 2 бланка. Остальные листы расчета заполняют страхователи, у которых есть соответствующие показатели.

Весь расчет производится в приложениях, а итоговые показатели заносятся в раздел 1.

В разделе 3 приводятся персонифицированные сведения о сотрудниках, получивших доходы, которые облагаются страховыми взносами.

Приложение 3

Этот раздел в расчете по страховым взносам, предназначен для хозяйствующих субъектов, ведущих деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции. В нем показывают расчет права на применение специальных пониженных тарифов для этой отрасли.

Те, кто данные тарифы не применяет – приложение не заполняют.

Пример нулевого страхового расчета

Посмотрим на примере, как заполнить расчет по страховым взносам в 2021 году при нулевой отчетности.

ООО «Развитие» образовано в конце 2021 года. Его единственный учредитель — Петров П.П. — планировал использовать эту компанию для осуществления монтажа пластиковых окон, которые производила другая его .

Все компании были под единым руководством, учет и отчетность велись объединенной бухгалтерией, штат которой относился к .

Содержать отдельный учетный персонал в ООО «Развитие» было нецелесообразно ввиду отсутствия на начальном этапе деятельности.

Процесс набора сборщиков окон и иного технического персонала затянулся, и первые сотрудники в штате ООО «Развитие» появились уже после 1 января 2021 года.

Бухгалтер, ведущий отчетность по всем компаниям учредителя ООО «Разввитие», заполнил по этой фирме первый нулевой страховой отчет, используя следующую схему:

- для оформления титульника он воспользовался регистрационными документами ООО «Развитие»;

- для ячеек разделов и приложений он использовал «0» и «–» (кроме ИНН и КПП в верхней части каждой заполненной страницы и ячеек с КБК).

- для оформления раздела 3 он использовал личные данные единственного учредителя-гендиректора (признаваемого застрахованным лицом).

Как заполнить отчёты

Форма РСВ регулярно менялась в последние годы. Этот не стал исключением — по страховым взносам за 1 квартал 2024 г. нужно отчитаться на обновлённом бланке. Изменения введены в силу приказом ФНС №ЕА-7-11/696@ от 29.09.2023 г. Сама форма была введена в 2019 году приказом ФНС № ММВ-7-11/470@.

Корректировки потребовались в связи с изменениями, внесёнными в Налоговый кодекс о взносах с выплат некоторым иностранным лицам. Основные обновления коснулись 1 Раздела. В новом бланке в него добавили:

- дополнительные поля;

- новое Приложение;

- новый подраздел 4;

- Приложение 5.

Кроме того, на страницах в актуальной форме новые штрих-коды.

Начиная с нынешнего года, все страхователи в любом случае заполняют:

- Титульный лист;

- 1 Раздел — с обобщённым размером взносов;

- Подраздел 1 к 1 Разделу — с расчётом отчислений;

- 3 Раздел — на каждого сотрудника, которому производились выплаты.

Заполнение других разделов будет зависеть от обстоятельств. Кто и в каком случае должен их оформлять:

| Часть РСВ | Кто заполняет |

|---|---|

| Раздел 1, Подраздел 2 | Предприниматели и компании, которые производят пенсионные отчисления по дополнительным ставкам |

| Раздел 1, Подраздел 3 | Бизнес, который выплачивает деньги лётчикам или сотрудникам, занятым в угольной промышленности |

| Раздел 1, Приложения с 1 по 4 | Компании и ИП, у которых есть основания применять пониженные ставки по взносам. Например, IT-компании или некоммерческие организации на упрощёнке |

| Раздел 1, Подраздел 4 + Приложение 5 | Компании и предприниматели, которые платят сотрудникам, застрахованным не по всем видам страхования по международным соглашениям |

| Раздел 2 + Подраздел 1 | Главы КФХ. Эту часть они заполняют, когда отчитываются за год. При подаче квартальных расчётов его оформлять не нужно |

| Раздел 4 + Подраздел 1 и Приложение 1 | Компании и предприниматели, которые платят зарплату прокурорам, сотрудникам следственных комитетов, судьям федеральных и мировых судов |

Образец актуального бланка РСВ можно скачать здесь

doc

Скачать doc

xls

Скачать xls

Скачать pdf

Нулевая отчетность РСВ

Нулевая Форма РСВ ФНС включает в себя титульный лист, а также раздел 1, подраздел 1.2 раздела 1.

Пустой расчет по страховым взносам нужно подать. Если за последние три месяца у вас не было выплат, начисленных физлицам. В таком расчете вы заполняете (п. 4.2 Порядка заполнения расчета по страховым взносам):

- титульный лист;

- разд. 1 (без приложений). В строке 001 укажите код «2». В строках «в том числе за последние три месяца расчетного (отчетного) периода» проставьте нули. Остальные строки заполните, как обычно;

- разд. 3. В подразделе 3.1 приведите данные о каждом физлице. Поле 010 оставьте пустым. В строках подраздела 3.2 разд. 3 проставьте прочерки. (под пункт 21.2, 21.4 Порядка заполнения расчета по страховым взносам (в редакции Приказа ФНС России от 15.10.2020 N ЕД-7-11/751@)).

За непредставление нулевого расчета вас оштрафуют. Возможны и иные негативные последствия.

Итак, Сдают «нулевки» все Организации и КФХ ежеквартально. По месту своего учета отчетность на бумаге не позднее 30-го числа второго календарного месяца. Следующего за отчетным периодом.

Письмо Минфина от 26.01.21 № 03-15-05/4460 (.docx 16Кб)

Директор-учредитель не получает зарплату: нужно ли указать эти сведения в пустом РСВ?

Организация, которая в течение отчетного (расчетного) периода не производила начислений в пользу физических лиц. В том числе в пользу руководителя — единственного учредителя. Все равно обязана сдать пустой расчет по страховым взносам. Об этом напомнил Минфин России в письме от 18.06.18 № 03-15-05/41578.

Нулевая отчетность 4-ФСС в ФСС

Сдают все Организации

Нулевая налоговая декларация 4-ФСС включает в себя титульный лист, а также табл.1, Табл.2, Табл.5

Страховые взносы ИП за себя

В текущем году размер страховых взносов в фиксированном размере для предпринимателей составит 40 874 руб.

Сумма будет распределяться следующим образом:

- 32 448 руб. пойдут на обязательное пенсионное страхование (ОПС);

- 8 426 руб. составит сумма взносов на обязательное медицинское страхование (ОМС).

ИП без работников не обязаны уплачивать страховые взносы на обязательное социальное страхование (ОСС) на случай временной нетрудоспособности и в связи с материнством (п. 6 ст. 430 НК РФ), однако они могут это делать по своему желанию, чтобы «уходить» на больничный. Ранее мы подробно рассматривали этот вопрос и даже считали, выгодно ли ИП без работников регистрироваться в ФСС.

Добровольное заключение «отношений» с ФСС по обязательному социальному страхованию дает возможность женщине-ИП получать пособия, связанные с рождением ребенка. Подробнее об этом читайте в статье «Как ИП спокойно уйти в декрет и получить пособия».

Но даже если ИП решит не регистрироваться в ФСС, ему придется в год платить не менее 40 874 руб. взносов, даже если он вообще не вел деятельность и ничего не заработал. Поэтому ФНС настоятельно рекомендует в таких случаях своевременно прекращать деятельность в качестве ИП, чтобы снять с себя налоговую нагрузку.

Возможно, вам будет интересна статья «Пенсия ИП: как рассчитывается и от чего зависит».

Как будут рассчитываться взносы?

- ИП, чей годовой доход не превышает 300 000 руб., будут платить страховые взносы в фиксированном размере, так как они не зависят от выручки.

- ИП, чей годовой доход превысил лимит в 300 000 руб., заплатят в ПФР сверх фиксированного размера 1 % от суммы превышения дохода в 300 000 руб., но максимум 259 584 руб.

При определении дохода для целей исчисления страховых взносов следует внимание на следующее:

- ИП на ОСНО — в соответствии со ст. 227 НК РФ доход равен налогооблагаемому доходу, указанному в декларации по НДФЛ.

- ИП на ЕСХН — в соответствии с п. 1 ст. 346.5 НК РФ доходы от реализации согласно ст. 249 НК РФ и внереализационные доходы согласно ст. 250 НК РФ, не уменьшенные на расходы.

- ИП на УСН — в соответствии со ст. 346.15 НК РФ те доходы, которые отражены в книге учета доходов и расходов. Для УСН с объектом обложения «доходы минус расходы» для расчета величины страховых взносов берется показатель «доходы». На величину расходов он не уменьшается.

- ИП на ЕНВД — согласно ст. 346.29 НК РФ, величина вмененного дохода. Фактические доходы считать не придется.

- ИП на ПСН — согласно ст. 346.47 и 346.51 НК РФ, потенциально возможный к получению годовой доход. Фактические доходы считать для целей исчисления страховых взносов не нужно. Но это не отменяет ведение книги учета доходов.

- Если ИП применяет несколько систем налогообложения, то все доходы суммируются.

Важно помнить о том, что предприниматели, применяющие режимы налогообложения УСН и ЕНВД, имеют право на уменьшение налогов. Основные условия остаются такими же:

Основные условия остаются такими же:

- При использовании УСН ИП без работников могут уменьшить налог на весь размер страховых взносов; с работниками — не более чем на 50 %.

- При ЕНВД ИП без работников также имеют возможность снизить налог на всю сумму взносов; с работниками — максимум на 50 % и только за взносы, уплаченные за работников.

Сроки уплаты страховых взносов

В 2021 году ИП должны уплатить страховые взносы за себя с доходов, не превышающих 300 000 руб., не позднее 31 декабря 2020 года.

Для уплаты страховых взносов, исчисленных с суммы дохода плательщика, превышающей 300 000 руб. за расчетный период, установлены другие сроки — не позднее 1 июля 2021 года.

Ведение бизнеса по закону. Сервисы для ИП и ООО

Подробности

В случае прекращения деятельности ИП уплата страховых взносов осуществляется не позднее 15 календарных дней с даты снятия с учета в налоговом органе.

Что будет, если не уплачивать страховые взносы?

В этом случае у физлица образуется задолженность, на которую начисляются пени. Кроме того, в отношении него могут применяться меры принудительного взыскания за счет денежных средств на счетах в банках, заработной платы, имущества должника.

КБК для уплаты взносов – 182 1 0213 160

КБК для уплаты штрафов – 182 1 0213 160

КБК для уплаты пеней – 182 1 0213 160

Взносы на ОПС

КБК для уплаты взносов (доходы до 300 тысяч/доходы свыше300 тысяч) – 182 1 0210 160

КБК для уплаты штрафов – 182 1 0210 160

КБК для уплаты пеней – 182 1 0210 160

Нулевая декларация по УСН

Остальные поля в декларации оставьте равными нулю. При УСН доходы-расходы в декларации вы можете показать расход. И перенести его на следующий период.

Вместо «нулевок» можно сдать за I квартал 2024 единую упрощенную декларацию

Сдать по итогам I квартала такую упрощенную декларацию. (Приложение № 1 к Приказу Минфина от 10.07.2007 № 62н) вправе те налогоплательщики. У которых за налоговый период не было движения денег на счетах в банках и в кассе. А также объектов налогообложения ни по одному из налогов (п. 2 ст. 80 НК).

Крайний срок – 20 апреля 2024

Имейте в виду, что вы не обязаны заполнять именно единую декларацию. Если хотите, можете вместо нее сдать пустые декларации по каждому из ваших налогов. Которые требуют отчета по окончании I квартала.

Нулевая отчетность по НДФЛ

Нулевая отчетность 6-НДФЛ

. Потому что, если в течение отчетного периода организация или предприниматель не выплачивали никаких доходов физлицам. Сдавать форму 6-НДФЛ с пустыми показателями не нужно. Ведь эти расчеты должны сдавать налоговые агенты (абз. 3 п. 2 ст. 230 НК РФ). А если никаких выплат не было, обязанности налогового агента не возникают.

Телефон «горячей линии» федеральной службы.

Скачать форму 6-НДФЛ и пример заполнения.

Отчет 3-НДФЛ

Нулевая годовая декларация для ИП и Организаций на ОСНО

Отчет НДС

Сдают Организаций и ИП на ОСНО

Сроки сдачи пустой декларации НДС I кв. — до 20.04, II кв. — до 20.07, III кв. — до 20.10, IV кв. — до 20.01

Штрафы за предоставление нулевой декларации, нулевого отчета по НДС не предусмотрены. За предоставление не в срок — 1000 руб.

Налог на прибыль

Сдают Организаций и ИП на ОСНО

Заполняется только Титульный лист, Раздел 1 (1.1, 1.2) и Лист 02. Налогоплательщики, не исчисляющие ежемесячные авансовые платежи налога на прибыль организаций. Подраздел 1.2 Раздела 1 (стр.3) не представляют.

По месту нахождения (учета) (код): 213 – по месту учета крупнейшего налогоплательщика. 214 – по месту нахождения российской организации. 221 – по месту нахождения обособленного подразделения российской организации, имеющего отдельный баланс. 245 – по месту постановки на учет в налоговом органе иностранной организации. 281 – по месту нахождения объекта недвижимого имущества. В отношении которого установлен отдельный порядок исчисления и уплаты налога.

Коды ОКАТО для каждого региона свои, впишите свой ОКАТО.

Форма реорганизации, ликвидация (код). Для преобразования — «1», для слияния — «2», для разделения — «3». Для присоединения — «4», для разделения с одновременным присоединением — «5» или прочерк.

Сроки сдачи такой декларации Налога на прибыль I кв. — до 28.04, II кв. — до 28.07, III кв. — до 28.10, IV кв. — до 28.03

Налоговый период (код) (нарастающим итогом): 21 — I квартал, 31 — Полугодие, 33 — 9 месяцев, 34 — Год. При ликвидации — 50.

Штрафы за предоставление пустой декларации, нулевого отчета по Налогу на прибыль не предусмотрены. За предоставление не в срок — 1000 руб.

Бухгалтерская отчетность: Нулевой баланс и отчет о финансовых результатах

Сдают Организации. ИП не сдают.

У коммерческих организаций пустым баланс быть не может в принципе. Из-за уставного капитала. Посмотрите по уставу, какой у Вас размер Уставного капитала. Например — 10000 рублей, это минимально возможный УК по закону.

В пассиве баланса в строках 1310(Уставный капитал), 1300(Итого по разделу III) и 1700(Баланс) в образце мы поставили 10 (в балансе данные в тысячах рублей).

В активе баланса можете поставить на эту же сумму либо материалы. Тогда ставим цифру 10 в строках 1210 (Запасы), 1200 (Итого по разделу II) и 1600 (Баланс). Либо в строке 1250 (Денежные средства). А также 10 поставить и по строкам 1200(Итого по разделу II) и 1600(Баланс).

Сроки сдачи «нулевого баланса» I кв. — до 30.04, II кв. — до 30.07, III кв. — до 30.10, IV кв.(годовой) — до 30.03

Штрафы за предоставление нулевого баланса (отчета) не предусмотрены. Совсем пустым баланс у коммерческих организаций не может быть из-за уставного капитала. За предоставление не в срок — 200 руб.

Для ИП понятия нулевого баланса – не существует. Поскольку составление бухгалтерского баланса, в том числе и нулевого баланса, представляет собой предусмотренную законом обязанность лишь для организаций. Соответственно ИП сдают, в условиях отсутствия предпринимательской деятельности. Лишь нулевую отчетность по налогам и сборам. Бухгалтерская отчетность и естественно так называемые «пустые балансы» предпринимателями не сдаются!

Когда и кому НЕ НУЖНО сдавать нулевую отчетность?

Не сдается ООО и ИП с 2012 года нулевая отчетность по:

- налогу на имущество организаций;

- транспортному налогу;

- земельному налогу.

Формы Бухгалтерской отчетности в 2024 году. Какие применять по налогам и взносам.

| ИСПОЛЬЗУЕМАЯ ЛИТЕРАТУРА и ДОПОЛНИТЕЛЬНЫЕ ССЫЛКИ |

- БАЛАНС для МАЛЫХ ПРЕДПРИЯТИЙ как составляетсяРассмотрены подробно, остатки и обороты, по каким счетам составляют Бухгалтерский баланс и Отчет о финансовых результатах для субъектов малого предпринимательства (Форма КНД 0710098).

- Кто может подписывать отчетность налоговую и бухгалтерскую ?

- Сроки сдачи отчетности в 2024 году в ЭЛЕКТРОННОМ видеПриведена таблица отчетности деклараций, когда они сдаются только в электронном виде по интернет.

- КАЛЕНДАРЬ на 2024 . Сроки сдачи отчетностиКалендарь бухгалтера . Сроки сдачи налогов, декларации, баланса, бухгалтерской отчетности за 2024 год, 1 квартал, полугодие, 9 месяцев.

- ОТЧЕТНОСТЬ ИП, СРОКИ СДАЧИ за 2024 Приведена таблица с перечнем отчетности ИП и сроками их сдачи в ИФНС, ПФ РФ, ФСС в 2024

Обязательно ли подавать нулевой расчёт

В большинстве случаев, даже если за весь расчётный период бизнес не произвёл ни одной выплаты в пользу работников или исполнителей, им нужно подать РСВ. Просто в данном случае все числовые показатели будут нулевыми.

Нулевой отчёт покажет налоговикам, что у бизнеса не было оснований начислять и платить страховые взносы в отчётном периоде. В противном случае они могут решить, что вы забыли отчитаться или пропустили срок, а за это предусмотрены штрафы.

Все компании являются страхователями по умолчанию. Поэтому они подают нулевой расчёт в обязательном порядке.

Что касается ИП, здесь всё зависит от наличия штата:

- Если предприниматель работает в одиночку и платит взносы только за себя, подавать нулевой документ нет необходимости.

- Если в отчётном периоде в штате предпринимателя числился хотя бы один трудоустроенный сотрудник, или действовал договор-ГПХ с исполнителем, не входящим в штат — необходимо сдать РСВ с нулевыми показателями.

Для нулевой формы дедлайн точно такой же, что для обычной — 25 число, идущее за отчётным кварталом.

Итоги

Нулевой расчет по страховым взносам должны сдавать все организации, в том числе не выплачивающие заработную плату сотрудникам в течение отчетного периода, и ИП, у которых заключен хотя бы один трудовой договор, но по каким-то причинам также не осуществляющие выплаты по таким договорам.

Нулевка будет содержать только обязательные листы, все остальные не подлежат включению в расчет.

В разделе 3 придется заполнить все данные о физлице, с которым у организации или ИП заключен договор, но которому зарплата не выплачивается. В компаниях таким лицом может выступать директор — единственный учредитель. Его данные обязательно должны быть включены в 3-й раздел даже при отсутствии трудового договора.

Непредставление нулевого расчета грозит экономическим субъектам минимальным штрафом в размере 1000 рублей, а в некоторых случаях и блокировкой расчетного счета. Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.