Принятие НДС к вычету при зачете аванса покупателя

Вычет НДС, исчисленного с предоплаты, отразите в обычном порядке в периоде отгрузки товаров документом Формирование записей книги покупок (раздел Операции — Регламентные операции НДС — кнопка Создать).

По кнопке Заполнить данные по отгрузке без перехода права собственности отразятся на вкладке Полученные авансы:

- Покупатель — наименование покупателя, оплатившего аванс;

- Документ аванса — документ, которым отражено поступление аванса;

- Событие — Зачет аванса;

- Дата события — дата отгрузки товаров;

- Сумма — стоимость отгруженного товара, покрытая предоплатой;

- % НДС — процент НДС по авансу полученному;

- НДС — сумма НДС, подлежащая вычету.

Проводки по документу

Документ формирует проводки:

Дт 68.02 Кт 76.АВ — принятие НДС к вычету по отгруженным товарам.

Сумма вычета отразится в книге покупок датой отгрузки: PDF

код вида операции «22».

Подробнее

Правила разноски для стоимости на складе

Стоимость на складе добавляет два новых правила разноски, которые можно настроить. Эти правила разноски используются для финансовой разноски сумм прямых накладных заказам на покупку, чтобы определить владение товаром, когда они покидают место происхождения. Этот процесс заменяет понятие полученных товаров без выставления накладных, поскольку перед получением товаров выставляется накладная.

Для работы с профилями разноски перейдите Управление запасами > Настройка > Разноска > Разноска. На вкладке Заказ на покупку доступны следующие новые правила разноски:

- Стоимость на складе, товары в пути — определение правил разноски для управления товарами в пути.

- Стоимость на складе, начисление накладных расходов по затратам — определение правил разноски для начисления накладных расходов по затратам.

Импорт товаров WC

Для импорта записей из различных форматов (xml, csv) существует отличный плагин WP All Import. Для более детального импорта товаров в Woocommerce к плагину WP All Import есть специальное дополнение WP All Import — WooCommerce Add-On.

Допускается импорт файлов в форматах csv и xml. Загружаем файл, назначаем полям загруженного файла поля товара.

Эксперимент 1: загрузка 536897 шт товаров (всего 3 поля: название, артикул, цена). Загружаю форматом CSV. Начало загрузки 23:17. За 30 минут 6000 записей. 1 час — 3%, 12000 записей. импорт остановлен.

Появилась необходимость удаления загруженных товаров (12000). Сделать это можно плагином Bulk Delete (50 000). Есть вариант удалить все товары через SQL-запрос, но сам еще не пробовал:

Удалить все таксономии Woocommerce:

Эксперимент 2: тот же файл, но загружаю файлом xml (размер файла 14.53 Mb). Включил настройку Enable Stream Reader, которая должна ускорить импорт. А также включил функцию Increase speed by disabling do_action calls in wp_insert_post during import, для того чтобы отключить функцию do_action во время импорта.

Необходимо при парсинге с xml выбирать вариант row. Возникает проблема: при переходе на шаг Определение уникального ключа, парсинг скидывается со строки (row) на data — надо за этим следить.

За 5 мин. 1450 записей. Остановил импорт, т.к. обнаружил, что в процессе создания xml файла почему то из 536897 строк осталось лишь 65536 шт. Скорость загрузки в целом удовлетворительна. Но необходимо научиться правильно конвертировать xls в xml.

Попался некий метод импорта. Уверяют, что 120000 записей импортируются менее чем за 20 мин.:

Пока не знаю как к этому относится — надо пробовать.

Что и где отразится в отчетах: ДДС, ОПиУ, балансе

Давайте посмотрим, как операции по импорту и экспорту отразятся в трех главных управленческих отчетах: ДДС, ОПиУ и Баланс.

Импорт и экспорт в отчете о движении денежных средств (ДДС)

С ДДС всё просто. Здесь появляются новые статьи затрат в операционной деятельности:

Лицензии, сертификаты соответствия и безопасности.

Услуги таможенного брокера.

Таможенные пошлины, сборы, акцизы.

Услуги хранения груза на временном складе.

Обслуживание валютного счета.

Уплата налога на добавленную стоимость, НДС.

Разница в скачках курса.

Лайфхак: не включайте эти статьи затрат в существующие, потому что все затраты, кроме расчетно-кассового обслуживания в банке и налогов, войдут в состав переменных затрат при сборе отчета о прибылях и убытках.

Расходы на импорт и экспорт в отчете о прибылях и убытках (ОПиУ)

Название статей расходов для формирования отчета о прибылях и убытках можно оставить таким же, как в ДДС. Отразить расходы в отчете мы сможем тогда, когда продадим импортный товар в нашей стране или отгрузим экспортный товар.

В ОПиУ расходы будут делиться на переменные и постоянные. Переменные ― это те, что зависят от объема продаж, а постоянные ― это те, что есть всегда, даже при выручке в ноль рублей.

Переменными затратами будут:

Расходы на лицензии, сертификаты соответствия и безопасности;

на услуги таможенного брокера;

на таможенные пошлины, сборы, акцизы;

на услуги хранения груза на временном складе;

курсовые разницы.

Кстати, в бухучете курсовые разницы признаются в тот день, когда поменяли валюту, а в финучете ― на последнюю дату месяца, за который делается отчет.

В постоянные расходы включаем услуги расчетно-кассового обслуживания, зарплату специалиста по ВЭД.

Немножко про налог на добавленную стоимость. ОПиУ всегда собирается без НДС. Это нужно для того, чтобы видеть, сколько на самом деле денег мы заработали. Но надо вспомнить, что импортеры в любом случае платят НДС, даже те, кто использует упрощенку и другие спецрежимы. Только вот вычет по этому налогу получить не получится. Поэтому, если импортер использует спецрежимы, он включает НДС в себестоимость. А это уже отражается в отчете о прибылях и убытках.

Импорт и экспорт в балансе

При импорте чаще всего в условиях контракта будет обязательная частичная или полная предоплата за товар. Значит, деньги мы уже заплатим, а товар получим потом. Поэтому в разделе «Оборотные активы» количество «Денег» уменьшится на сумму предоплаты и появится новая строка ― «Товары в пути».

При экспорте, наверняка, вы тоже попросите авансовый платеж у покупателя, поэтому у вас в «Краткосрочных обязательствах» пассива появится строка «Авансы экспорт» . А в «Оборотных активах», соответственно, увеличится количество «Денег».

Поможем с учетом при импорте и экспорте

Потратиться на оформление импортного товара придется серьезно. И лучше всего рассчитать, во сколько обойдется внешнеэкономическая деятельность, и выгодна ли она компании. Можно самостоятельно составить бюджет, а можно нанять нашего финансового директора, чтобы он взял ответственность за это и многое другое.

Бесплатная онлайн-встреча с финансовым директором для предпринимателей

️ Готово: ваша заявка на онлайн-встречу с финдиром принята!

В течение рабочего дня позвоним вам, чтобы уточнить детали и подобрать удобное для встречи время. Если не дозвонимся, то напишем в мессенджеры и на почту.

ГТД по импорту в 1С 8.3 – пошаговая инструкция

Шаг 1. Настройки для учета импортных товаров по ГТД

Необходимо произвести настройку функциональности 1С 8.3 через меню: Главная- Настройки – Функциональность:

Перейдем на закладку Запасы и установим флажок Импортные товары. После его установки в 1С 8.3 появится возможность вести учет партий импортных товаров по номерам таможенных деклараций. В документах поступления и реализации будут доступны реквизиты ГТД и страна происхождения:

Для проведения расчетов в валюте на закладке Расчеты установим флажок Расчеты в валюте и у.е.:

Шаг 2. Как оприходовать импортный товар в 1С 8.3 Бухгалтерия

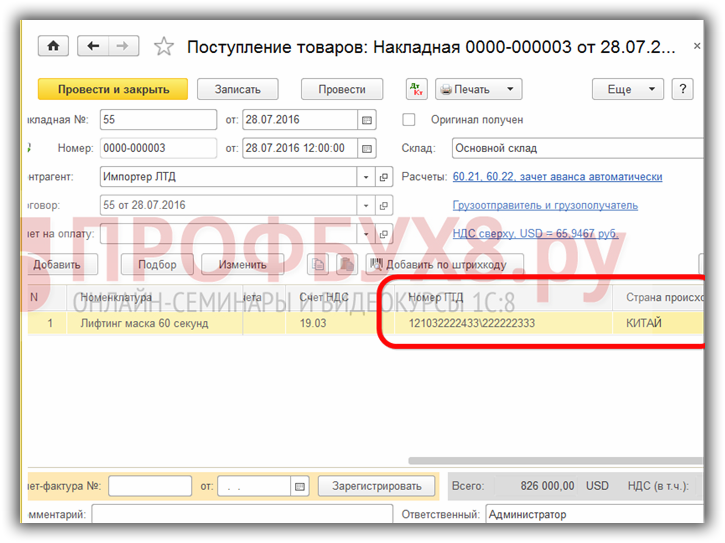

Введем документ Поступление товаров в 1С 8.3 с указанием номера ГТД и страны происхождения:

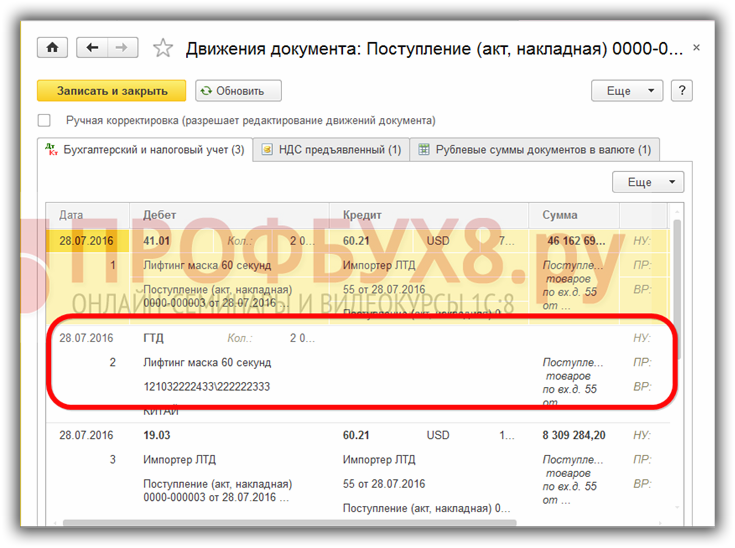

Движение документа поступления будет таким:

По дебету вспомогательного забалансового счета ГТД отразятся сведения о количестве поступившего импортного товара с указанием страны происхождения и номером таможенной декларации. Оборотно-сальдовая ведомость по этому счету покажет остатки и движение товара в разрезе ГТД.

При реализации импортного товара есть возможность контроля наличия товара, перемещенного по каждой ГТД:

В программе 1С 8.3 Бухгалтерия на интерфейсе Такси для учета импорта из стран-членов таможенного союза внесены изменения в план счетов и появились новые документы. Подробнее об этом смотрите в нашем видео:

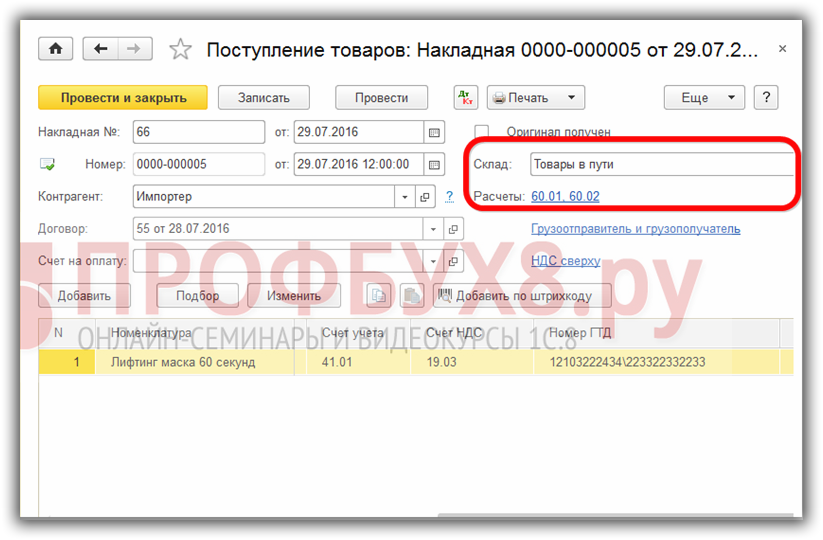

Шаг 3. Как учитывать импортные товары в качестве материальных ценностей, находящихся в пути

Если в период доставки необходимо учитывать импортные товары в качестве материальных ценностей, находящихся в пути, то можно создать дополнительный склад для учета таких товаров как склад Товары в пути:

Аналитика счета 41 может настраиваться по местам хранения:

Для этого в 1С 8.3 необходимо произвести настройки:

Выберем склад для оприходования импортных товаров в пути:

При фактическом поступлении товаров для изменения места хранения используем документ Перемещение товаров:

Заполним документ:

Оборотно-сальдовая ведомость по счету 41 показывает движения на складах:

Шаг 4. Заполнение документа ГТД по импорту в 1С 8.3

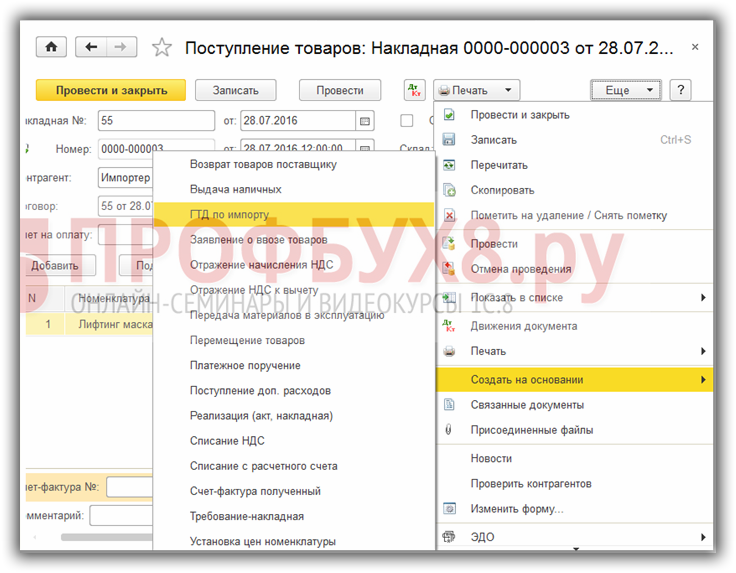

Предприятиям, осуществляющим прямые поставки импортного товара, необходимо отразить таможенные пошлины за поступивший товар. Документ ГТД по импорту в 1С 8.3 можно ввести на основании документа поступления:

или из меню Покупки:

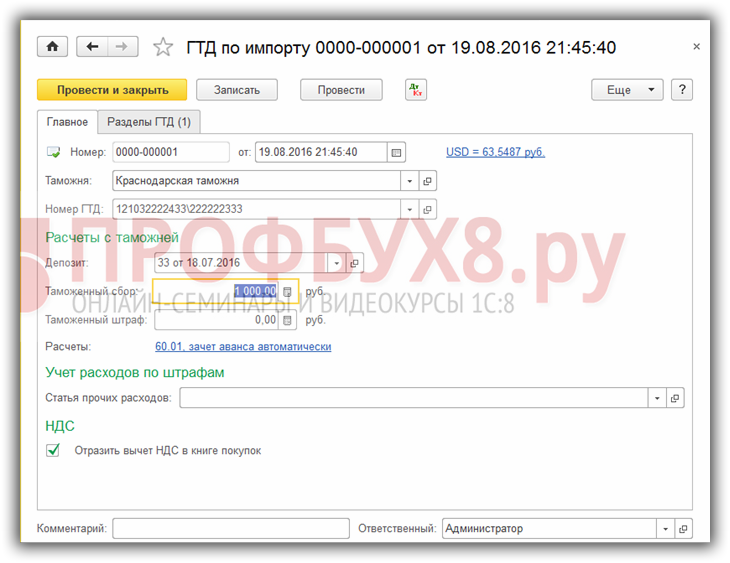

Заполним документ ГТД по импорту в 1С 8.3 Бухгалтерия.

На закладке Главное укажем:

- Таможенный орган, которому оплачиваем пошлины и договор, соответственно;

- По какому номеру ГТД пришел товар;

- Сумма таможенного сбора;

- Сумму штрафов, если они есть;

- Поставим флаг Отразить вычет в книге покупок, если нужно отразить его в Книге покупок и автоматически принять НДС к вычету:

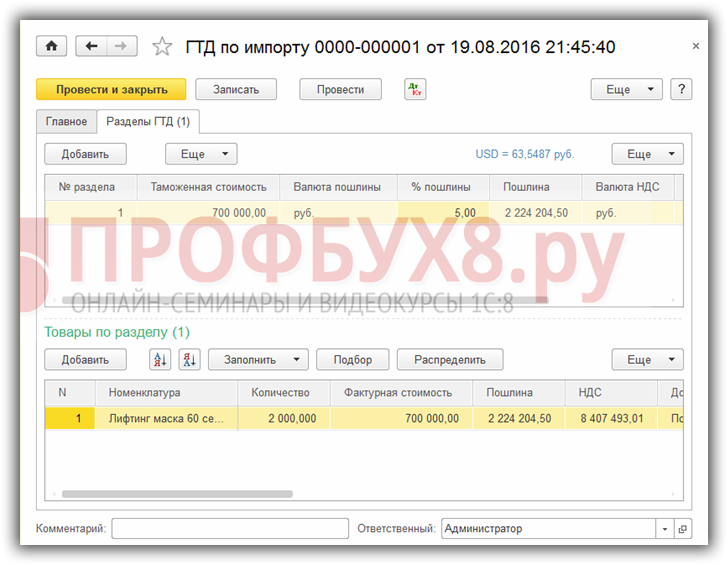

На вкладке Разделы ГТД вводим размер пошлины. Так как документ сформирован на основании, то 1С 8.3 уже заполнила определенные поля: таможенная стоимость, количество, документ партии и фактурная стоимость. Введем сумму пошлины или ставку % пошлины, после чего 1С 8.3 распределит суммы автоматически:

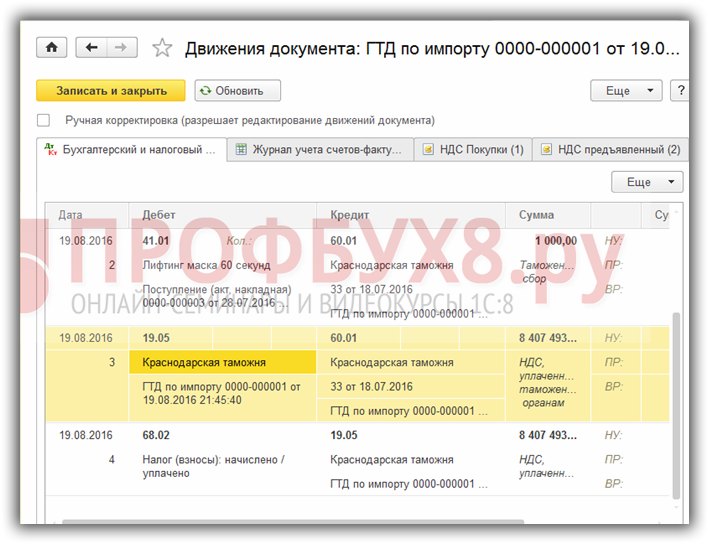

Проведем документ. Видим, что таможенные пошлины отнесены на себестоимость товара:

См. также:

- Оприходование товара в 1С 8.3 – пошаговая инструкция

- Поступление товаров и услуг в 1С 8.3 – проводки с примерами

- Корректировка поступления и реализации в 1С 8.3 – пошаговая инструкция

- Реализация товаров и услуг в 1С 8.3 – проводки с примерами

- Возврат товара от покупателя в 1С 8.3 – инструкция и проводки

- Продажа товара на экспорт в 1C 8.3 Бухгалтерия

Поставьте вашу оценку этой статье:

Что говорит Минфин

Как вы знаете, одним из условий применения вычета является принятие товаров к учетуп. 1 ст. 172 НК РФ . Но в НК РФ не сказано, в какой момент это происходит.

Минфин полагает, что моментом принятия товаров на учет будет фактическая

дата оприходования поступивших в организацию товаров при наличии первичкиПисьмо Минфина России от 26.09.2008 № 03-07-11/318 , оформленной по типовым унифицированным формампп. 1, 2 ст. 9 Федерального закона от 21.11.96 № 129-ФЗ «О бухгалтерском учете» . А значит, нельзя принимать к вычету суммы НДС, предъявленные при приобретении товаров, фактически не поступивших в организацию.

Импорт товаров: из-за чего чаще всего возникают проблемы

По статистике за 2019 год средняя сумма штрафа, которые получают российские импортеры, — 8,4 миллиона рублей. Такие большие суммы обычно являются санкциями за серьезные нарушения, например, обман в декларации с целью уменьшить расходы на ввоз. Но и за меньший проступок, даже совершенный не намеренно, можно лишиться десятков или сотен тысяч рублей. Давайте разберемся, за что наказывают чаще всего и как избежать проблем.

Недостоверные данные в декларации

Такое случается даже без злого умысла. Например, вы покупаете постельное белье у производителя из Китая. Работаете с ним третий год, все друг другом довольны, и партнер решает порадовать — с очередной партией товара отправляет вам несколько упаковок скатертей. Вы об этом не знаете, поэтому вносите в декларацию только простыни с пододеяльниками. Инспектор решает провести досмотр груза и (сюрприз!) обнаруживает незадекларированный товар. Будет составлен протокол о нарушении таможенных правил, в соответствии с которым вас обяжут уплатить штраф — от 50% до 200% стоимости подарка. Могут еще и товары, которые вы якобы пытались скрыть, конфисковать.

Как избежать санкций: предупредить поставщиков о том, что без согласования с вами и соответствующих документов к грузу ничего добавлять нельзя.

Ввоз товара в страну в обход таможенной службы

Если вы после прибытия груза в РФ не доставите его на склад временного хранения для таможенной очистки, а сразу передадите покупателям, то нарушите правила. За это штрафуют на сумму от 300 000 до 500 000 рублей, также могут конфисковать товар.

Как избежать санкций: придерживаться порядка ввоза товаров из-за рубежа и учитывать сроки прохождения таможни, договариваясь с покупателями.

Нарушение сроков подачи декларации, предоставления документов на товар и сведений о нём

На складе временного хранения товар может находиться не больше 4 месяцев. Если за это время вы не подадите декларацию, то получите штраф на сумму до 300 000 рублей. Уплата штрафа не избавляет от обязанности предоставить все необходимые документы.

Как избежать санкций: соблюдать сроки. Если есть сложности с декларированием или уплатой пошлин, нужно сразу же сообщить о них таможенному инспектору и запросить применение

, чтобы продлить допустимый срок хранения до трех лет.

Несогласованные манипуляции с грузом, который не прошел растаможку

Пока товар не прошел процедуру таможенной очистки, вы не можете его разгружать, сортировать, взвешивать и т. д. без согласования с сотрудниками таможни. За это могут оштрафовать на сумму от 10 000 до 20 000 рублей.

Как избежать санкций: ничего не делать с нерастаможенным грузом прежде, чем получите разрешение на это от сотрудников службы.

Отсутствие маркировки, подтверждающей сертификацию товара

Если на упаковке и в документах должен быть знак EAC, но его нет, вам могут выписать штраф на сумму от 50 000 до 300 000 рублей.

Как избежать санкций: перед отправкой товара убедиться в том, что продавец не забыл промаркировать упаковку и документы. Например, запросить у него фото.

ОСНО

Доходом от реализации произведенной продукции является выручка (п. 1 ст. 249 НК РФ). При расчете налога на прибыль ее учитывайте в момент реализации продукции независимо от того, когда поступила оплата от покупателей (заказчиков). Так поступайте, если организация применяет метод начисления (п. 3 ст. 271 НК РФ).

Если организация получила аванс в счет предстоящей поставки продукции, то при расчете налога на прибыль методом начисления сумму предоплаты не включайте в состав доходов от реализации (ст. 249, 271 и подп. 1 п. 1 ст. 251 НК РФ).

При кассовом методе выручку учтите в момент получения средств за реализованную продукцию. Предварительную оплату (аванс), полученный от покупателя (заказчика), также учтите в составе доходов в момент получения (п. 2 ст. 273, подп. 1 п. 1 ст. 251 НК РФ). Это правило действует, несмотря на то что продукция еще фактически не передана покупателю (п. 8 информационного письма Президиума ВАС от 22 декабря 2005 г. № 98).

Выручку от реализации уменьшите на расходы, связанные с производством и реализацией продукции (подп. 1 п. 3 ст. 315 НК РФ):

материальные расходы;

расходы на оплату труда;

суммы начисленной амортизации;

прочие расходы.

Подробнее об учете доходов и расходов от реализации продукции при расчете налога на прибыль см. Как учесть при налогообложении прибыли доходы и расходы при реализации произведенной продукции (работ, услуг).

Реализация продукции признается объектом обложения НДС (подп. 1 п. 1 ст. 146 и п. 3 ст. 38 НК РФ). Поэтому, если продавец является плательщиком НДС, в момент отгрузки (передачи) продукции или получения предоплаты по договору начислите этот налог (п. 1 ст. 167 НК РФ).

Пример отражения в бухучете и при налогообложении реализации готовой продукции. Право собственности на продукцию перешло к покупателю в момент ее передачи

ООО «Производственная фирма «Мастер»» занимается изготовлением офисных шкафов. «Мастер» платит налог на прибыль ежемесячно, применяет метод начисления.

В марте затраты организации составили 373 000 руб., в том числе: – прямые расходы – 303 000 руб.; – косвенные расходы – 70 000 руб.

Всего в марте организация изготовила 70 шкафов. Прямые расходы на их производство составили 280 000 руб.

Стоимость остатков незавершенного производства на конец марта составила 23 000 руб.

Таким образом, себестоимость одного шкафа составила 5000 руб. ((280 000 руб. + 70 000 руб.) : 70 шт.). В учетной политике организации установлено, что готовая продукция учитывается по фактической себестоимости.

В этом же месяце организация реализовала 50 шкафов на сумму 472 000 руб. (в т. ч. НДС – 72 000 руб.).

Бухгалтер «Мастера» так отразил реализацию в марте готовой продукции:

Дебет 62 Кредит 90-1 – 472 000 руб. – отражена выручка от реализации готовой продукции;

Дебет 90-2 Кредит 43 – 250 000 руб. (5000 руб. × 50 шт.) – учтена в составе расходов фактическая себестоимость реализованной готовой продукции;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС» – 72 000 руб. – начислен НДС с реализации готовой продукции.

При расчете налога на прибыль за март бухгалтер включил в состав доходов выручку от реализации шкафов – 400 000 руб. (472 000 руб. – 72 000 руб.). В составе расходов в полной сумме он учел косвенные расходы – 70 000 руб. Сумма прямых расходов, которые уменьшат выручку от реализации шкафов, составит 200 000 руб. Бухгалтер рассчитал ее так.

Стоимость остатков готовой продукции на конец месяца: 20 шт. : 70 шт. × (303 000 руб. – 23 000 руб.) = 80 000 руб.

Прямые расходы, уменьшающие выручку от реализации шкафов, за март: 303 000 руб. – 23 000 руб. – 80 000 руб. = 200 000 руб.

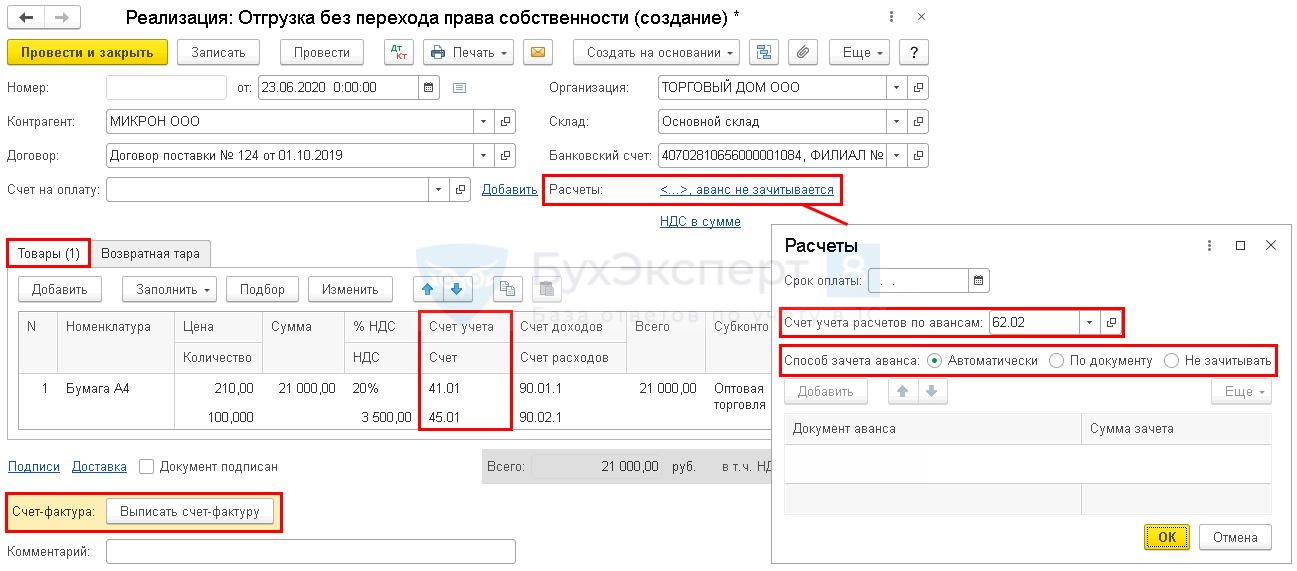

Отгрузка без перехода права собственности

Отгрузку товаров оформите документом Реализация (акт, накладная) (раздел Продажи — Реализация (акты, накладные) — кнопка Реализация — Отгрузка без перехода права собственности).

- Счет учета расчетов по авансам — счет, на котором учитываются авансы по контрагенту, в нашем примере 62.02;

- Способ зачета аванса — в нашем примере Автоматически.

На вкладке Товары обратите внимание на заполнение полей:

- Счет учета — на котором учтены реализуемые материальные ценности (в нашем примере — 41.01 «Товары на складах»);

- Счет передачи — счет передачи в зависимости от вида ценностей (в нашем примере — 45.01 «Покупные товары отгруженные»).

Проводки по документу

Документ формирует проводки:

- Дт 45.01 Кт 41.01 — отгрузка товаров без перехода права собственности;

- Дт 62.02 Кт 62.ОТ.1 — зачет аванса на специальный счет;

- Дт 76.ОТ Кт 68.02 — исчисление НДС с отгруженных товаров;

- Дт ОТ.01 — учет отгрузки на забалансовом счете;

- Кт ОТ.01 — списание отгрузки с забалансового счета.

Поступление предоплаты от покупателя

Настройка программы

Чтобы включить возможность отражения отгрузки товаров без перехода права собственности, выставьте флажок Отгрузка без перехода права собственности в разделе Главное — Функциональность — вкладка Торговля.

Для начисления НДС в момент отгрузки без перехода права собственности, установите флажок Начисляется НДС по отгрузке без перехода права собственности в разделе Главное — Налоги и отчеты — НДС.

Подробнее

Отразите поступление предоплаты документом Поступление на расчетный счет вид операции Оплата от покупателя (раздел Банк и касса — Банковские выписки — кнопка Поступление).

Бухучет: право собственности к покупателю не перешло

Отгруженную продукцию учитывайте на счете 45 «Товары отгруженные»:

по фактической себестоимости – если готовую продукцию организация учитывает на счете 43 «Готовая родукция» по фактической себестоимости;

по нормативной себестоимости – если продукция учитывается на счете 43 «Готовая продукция» по нормативной себестоимости, а фактические затраты на ее производство отражаются на счете 40 «Выпуск продукции».

Бухучет отгруженной продукции ведите на основании первичных учетных документов, представленных покупателю (ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). При передаче (отгрузке) продукции делайте проводку:

Дебет 45 Кредит 43 – передана покупателю готовая продукция.

Такой порядок следует из Инструкции к плану счетов (счета 43, 45).

Чтобы определить стоимость готовой продукции, которую нужно отразить по кредиту счета 43, используйте один из способов оценки:

по себестоимости каждой единицы запасов;

ФИФО;

по средней себестоимости.

Выбор метода оценки стоимости реализуемой готовой продукции закрепите в учетной политике для целей бухучета. Об этом сказано в пункте 16 ПБУ 5/01, пункте 73 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, и письме Минфина России от 16 ноября 2004 г. № 07-05-14/298.

Если организация, которая отгружает продукцию, является плательщиком НДС, в момент отгрузки (передачи) продукции покупателю начислите НДС (п. 3 ст. 38 НК РФ). Сумму начисленного налога отразите в бухучете так:

Дебет 76 субсчет «НДС по продукции, право собственности на которую переходит к покупателю в особом порядке» Кредит 68 субсчет «Расчеты по НДС» – начислен НДС, подлежащий уплате в бюджет по отгруженной продукции, право собственности на которую переходит к покупателю в особом порядке.

Подробнее об этом см. Как отразить в бухучете сумму НДС, предъявленную покупателю при реализации товаров (собственной продукции), если право собственности на эти товары (собственную продукцию) к покупателю не перешло.

После того как право собственности на отгруженную продукцию перейдет к покупателю, в учете отразите выручку от реализации. В этот же момент спишите в расходы стоимость проданной продукции и расходы на продажу (подп. «г» п. 12 ПБУ 9/99, п. 211 и 212 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, п. 7 и 9 ПБУ 10/99).

Выручку от реализации отражайте следующим образом.

Если организация продала готовую продукцию за наличный расчет, в учете сделайте следующую проводку:

Дебет 50 Кредит 90-1 – отражена выручка за проданную за наличный расчет готовую продукцию.

Если организация продала готовую продукцию за безналичный расчет, сделайте следующую проводку:

Дебет 62 Кредит 90-1 – отражена выручка за проданную за безналичный расчет готовую продукцию.

Порядок отражения в бухучете реализации готовой продукции при оплате банковской картой аналогичен порядку отражения таких операций при продаже товаров. Подробнее об этом см. Как отразить в бухгалтерском учете продажу товаров в розницу.

Стоимость проданной продукции списывайте в расходы в порядке, который зависит от того, как учитывается в организации готовая продукция: по фактической себестоимости или по нормативной.

Если готовая продукция учитывается по фактической себестоимости, ее отразите в расходах такой проводкой:

Дебет 90-2 Кредит 45 – учтена в составе расходов фактическая себестоимость реализованной готовой продукции.

Если готовая продукция учитывается по нормативной себестоимости, отразите ее в расходах такой проводкой:

Дебет 90-2 Кредит 45 – учтена в составе расходов нормативная себестоимость реализованной готовой продукции.

Такой порядок следует из Инструкции к плану счетов.

О том, как отразить в составе затрат расходы на продажу, см. Как отразить в учете расходы на продажу готовой продукции (работ, услуг).

Одновременно с признанием выручки и затрат отразите в составе расходов сумму предъявленного покупателю НДС:

Дебет 90-3 Кредит 76 субсчет «НДС по продукции, право собственности на которую переходит к покупателю в особом порядке» – начислен НДС по отгруженной продукции.

Об этом сказано в пунктах 203, 206 и 212 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, пунктах 7 и 9 ПБУ 10/99 и Инструкции к плану счетов.

Подробнее об этом см. Как отразить в бухучете сумму НДС, предъявленную покупателю при реализации товаров (собственной продукции), если право собственности на эти товары (собственную продукцию) к покупателю не перешло.

Готовая продукция, как правило, реализуется в таре. О том, как ее учитывать при реализации продукции, см. Как отразить в учете операции с тарой при реализации собственной продукции.

Проводки для отражения товаров в пути

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

|

Первый день в пути |

||||

| 60 | Проведение оплаты за покупаемый товар | Сумма стоимости с НДС | Платежное поручение, банковская выписка | |

| 15 | 60 | Получение права собственности на приобретенный товар | Сумма стоимости без учета НДС | Счет-фактура |

| 19 | 60 | Учтен размер НДС | Размер НДС | |

|

Второй день в пути |

||||

| 60 | Перечисление платы за оказание | Стоимость транспортировки | Счет-фактура, акт выполненных работ | |

|

День прибытия груза к покупателю |

||||

| 15 | 60 | Зачисление транспортных расходов в стоимость товара | Стоимость транспортировки | Счет-фактура, акт выполненных работ, Книга продаж |

| 19 | 60 | Отражение НДС из стоимости транспортных расходов | Размер НДС | Счет-фактура, бухгалтерская справка-расчет |

М.Г. Суховская, юрист

Возможен ли вычет входного НДС, если товары еще в пути

Если товар доставляется перевозчиком (например, железнодорожной компанией), то обычно право собственности на товар переходит к покупателю уже после передачи товара перевозчику. И бывает, что товар отгружается в конце одного квартала, а до склада покупателя доезжает только в следующем. Может ли покупатель вычесть входной НДС в квартале отгрузки ему товара, если у него на руках имеется счет-фактура и накладные от продавца?

Как импортировать товар в Россию: процедура таможенного оформления

Все грузы, прибывающие в Россию из других стран, первым делом попадают на склады временного хранения. Они находятся в портах, аэропортах, контейнерных терминалах, пропускных пунктах на границе, на ж/д станциях. За пребывание партии товара на СВХ придется заплатить — от 8 000 до 18 000 рублей за 2 дня (зависит от склада). Погрузка, разгрузка, сортировка и другие услуги оплачиваются дополнительно.

Выдержка из прайс-листа на услуги склада временного хранения, расположенного в Пскове.

Сотрудники склада передают на таможню отчет о том, что приняли товар. После этого начинается процесс таможенной очистки или, проще говоря, растаможки. Вы можете заниматься ею самостоятельно или обратиться в специализированную компанию, которая за 15 000 – 25 000 оформит груз. Если решите действовать через брокера, убедитесь в том, что он включен в

. Присутствие в списке означает, что компания работает официально.

Если оформляете товар самостоятельно, ехать никуда не придется — нужно

. Не позднее окончания рабочего дня, следующего за подачей декларации, таможня должна выпустить товар при условии, что все требования соблюдены. В противном случае вы получите отказ с описанием причин.

Если на товар оформляли сертификат соответствия, таможня может запросить протокол испытаний и документ, подтверждающий ввоз в страну образцов, которые изучала лаборатория.

XML FEED

Данный фид нужен для экспорта товаров с периодическим обновлением, для торговых площадок и партнерских программ. Неплохой плагин для данного функционала — WooCommerce Product Feed (9000 установок). Полное название в репозитории: WooCommerce Product Feed : Google Shopping,Facebook Product Ad,Amazon,eBay and Many More — это из-за того что в плагине есть заготовленные настройки фида для популярных сервисов.

Работа с плагиномПосле активации на админ-панели появится пункт WooFeed. Создание фида заключается в том что мы создаем необходимые для выгрузки строки. Доступные форматы: XML, TXT, CSV. После этого нажимаем создать м сохранить фид (в бесплатной версии фид создается не более чем для 2000 товаров). После создания у фида появляется ссылка + возможность его обновления по определенной частоте.

Загрузка номенклатуры c картинками (несколько потоков одновременно) и сопутствующими данными в базу и любые документы из yml, xls, xlsx, xlsm, ods, ots, csv для УТ 10.3, УТ 11 (все), БП 3, КА 2, ERP 2, УНФ 1.6/3.0, Розница 2

Эволюция не стоит на месте — новая удобная версия функциональной обработки для Вашего бизнеса! Что же Вы получаете? Удобный и интуитивно понятный интерфейс с 3-мя этапами работы. 2 режима — автоматический и ручной. Чтение XLSX, XLSM, CSV, XML/YML форматов без офиса, на любом сервере! Визуальное связывание колонок файла и реквизитов простым перетаскиванием колонок. Создание или обновление номенклатуры с иерархией, характеристик, доп. реквизитов, упаковок, загрузка практически неограниченного количества картинок на одну номенклатуру (с возможностью загрузки в несколько потоков одновременно), с хранением в томах или в базе. Загрузка номенклатуры поставщиков или поиск по их данным номенклатуры. Загрузка доп. реквизитов в характеристики. Загрузка штрихкодов с генерацией новых. Создание элементов справочников и ПВХ «на лету» для выбранных реквизитов. (Обновление от 09.04.2024, версия 9.9 — 9.10)

14400 руб.

503