Уплачивать страховые взносы нужно с даты регистрации в качестве предпринимателя, пенсионер ИП тоже платит

Страховые взносы в виде фиксированного платежа предприниматель должен платить со дня, следующего за днем его регистрации в качестве ИП, а не с того момента, когда фактически начал вести предпринимательскую деятельность.

Высший арбитражный суд в определении от 20.06.14 № ВАС-7260/14 об отказе в передаче дела в Президиум этого суда.

Обязанность по уплате страховых взносов в виде фиксированного платежа возникает у индивидуального предпринимателя с момента приобретения им указанного статуса и не связана с фактическим осуществлением предпринимательской деятельности. То есть Индивидуальный Предприниматель ИП обязан платить страховые взносы, даже если не ведет финансово-хозяйственную деятельность, но при этом не снялся с учета в регистрирующем органе.

Даже если ИП не ведет деятельность, он обязан уплачивать страховые взносы со дня, следующего за днем государственной регистрации ИП.

Трудоустройство не освобождает ИП от обязанности платить взносы за себя

Если индивидуальный предприниматель устроился на работу как наемный сотрудник, страховые взносы за него будут поступать в бюджет из двух источников.

Письмо Минфина от 19.02.2019 № 03-15-05/10358

Страховые взносы за ИП, являющегося наемным работником, обязан уплачивать и его работодатель, и сам предприниматель.

ИП перестал быть самозанятым: когда начинать платить взносы

Если предприниматель снялся или утратил право на уплату налога на профессиональный доход (НПД), у него возникает обязанность уплачивать взносы на ОПС и ОМС за себя.

В случае, когда ИП «слетел» со спецрежима из-за того, что его доход с начала года превысил максимально допустимую величину (2,4 млн рублей) он должен вновь начать исчислять и уплачивать взносы. В такой ситуации началом расчетного периода для него будет дата утраты права на применение НПД. Если же ИП отказался от НПД добровольно, то исчислять взносы он должен с даты снятия с учета в качестве плательщика налога на профдоход.

ИП перешел на НПД, но не снялся с регистрации в ЕГРИП

По общему правилу предприниматель, который прекращает свою деятельность, обязан перечислить взносы на обязательное пенсионное (медицинское) страхование в течение 15 календарных дней после регистрации этого факта. Об этом сказано в пункте 5 статьи 432 НК.

Однако смена режима налогообложения не является прекращением деятельности ИП. Поэтому срок уплаты определяйте в общем порядке. Годовую сумму взносов на собственное обязательное пенсионное (медицинское) и добровольное социальное страхование ИП платят по своему усмотрению – либо единовременно, либо несколькими платежами в течение года (например, ежемесячно, ежеквартально, раз в полугодие). Главное, чтобы взносы были перечислены полностью до 31 декабря текущего года.

| ИСПОЛЬЗУЕМАЯ ЛИТЕРАТУРА и ДОПОЛНИТЕЛЬНЫЕ ССЫЛКИ |

- УПЛАТА страховых взносов ИП в 2024 годуРассмотрен вопрос: «Когда предпринимателю, заработавшему более 300 000 руб., можно и выгоднее платить вторую, дополнительную часть страховых взносов ПФР ?

- КБК 2024 для взносов Пенсионный фонд — ПФ РФ, ФФОМС- медстрахПриведены Коды Бюджетной Классификации (КБК) для уплаты страховых взносов в ПФ РФ, ФФОМС.

Изменения в 2024году

Каждый год Правительство России утверждает значение предельных баз в отношении взносов в ПФР, ФСС. Для отчислений В ФОМС и в соцстрах (травматизм) такие предельные суммы не предусматриваются.

Каждый год Правительство России утверждает значение предельных баз в отношении взносов в ПФР, ФСС. Для отчислений В ФОМС и в соцстрах (травматизм) такие предельные суммы не предусматриваются.

В конце 2020 года нормативный акт утвердил следующие значение ограничений суммы дохода работника, на которую взносы начисляются по основным ставкам: предельная база на пенсионные отчисления – 1 465 000 рублей, на соцстрахование – 966 000 рублей.

Для дополнительных взносов в ПФР предельные размеры также не устанавливаются.

Эти значения следует применять с 01.01.2019 и оп 31.12.2019 года. Повышение данных сумм прошло в соответствии с зафиксированным повышением уровня средней зарплаты.

В связи с этим они при применении предельных баз, должны исчислять взносы по утвержденным ставкам. Ранее при достижении определенной суммы, они могли не рассчитывать взносы с сумм доходов, превышающих предельный размер.

Законодатели также пытались вообще отменить возможность применения предельных баз в отношении ПФР. Главной целью данной меры считается покрытие нехватки средств в бюджете ПФР. Эта норма не прошла процедуры утверждения, поэтому в 2024 году страхователи имеют право применять предельные значения баз.

Сроки оплаты страховых взносов в 2024 году

Страховые платежи необходимо перечислять в ФНС до 28 числа после каждого месяца, в СФР до 15 числа каждого месяца, следующего за отчётным.

Сроки для взносов индивидуальных предпринимателей на себя выглядят иначе. Тут ситуация складывается следующим образом:

| Если доход не превышает 300 000 рублей | Если доход превышает 300 000 рублей |

|---|---|

| До 31 декабря отчётного года | Фиксированные взносы с доходов до 300 000 необходимо оплатить до 31 декабря текущего года, а дополнительный 1% с превышающей суммы — до 1 июля следующего года |

По итогу, глобальных изменений в размерах тарифов в 2024 году нет. Однако нужно помнить, что сроки оплаты и требования к отчётности изменились с 2023 года, а также в прошлом году вообще убрали разделение взносов на ОПС, ОМС и ВНиМ.

И теперь снова поменялось

С 1 января 2017го налоговики России взяли бразды правления страховыми отчислениями в свои руки. Таким образом, решение Верховного суда равно как и положения 212-ФЗ принято считать недействительными с этой даты. Теперь для всех предпринимателей, работающих по УСН, взносы за 2017й определяются соразмерно не прибыли, а доходам. При этом не допускается вычет расходов и не зависит, в какой сфере работает предприниматель. Обо всем этом указано в донесении пресс-службы ФНС на сайте.

Так, с начала нынешнего года правила расчета взносов в соцстрах и другие фонды для индивидуальных предпринимателей поменялись. Можно забыть о привязках к минимальному размеру оклада труда, хотя правила УСН остаются такими же.

Приводим своими словами выдержку из письма Министерства финансов, направленного в ФНС:

Расходы, к общему сожалению сотен тысяч ИП, не принимаются в расчет.

Больше не происходит привязки тарифов и взносов к налоговой базе. Также как и накопление наших пенсий никак не связано с прибылью, т.е. с тем, насколько эффективно работает предприниматель или вообще находится в убытке. Именно эта сторона должна стать «позитивной», подчеркнуто в письме.

ФНС России разрешила ИП на УСН (ПСН) учитывать в 2024 году взносы свыше 300 тыс. руб. за 2024 год

Комментарий

С прошлого года ИП на УСН с объектом «доходы» и ИП на ПСН вправе уменьшать налог (авансовые платежи по налогу) на сумму страховых взносов, которые подлежат уплате в соответствующем налоговом периоде (п. 3.1 ст. 346.21, пп. 1 п. 1.2 ст. 346.51 НК РФ), то есть для уменьшения налога (авансов) факт уплаты взносов в бюджет не важен.

Эти правила применяются и в отношении пенсионных взносов, которые уплачиваются в размере 1 % с доходов свыше 300 000 руб. (т. е. они уменьшают налог того периода, в котором подлежат уплате). Другими словами, если доход по итогам 2024 года превысит 300 тыс. руб., то взносы в размере 1 % ИП должен заплатить не позднее 01.07.2025. Соответственно, уменьшить на эту сумму взносов налог (авансовый платеж) при УСН (ПСН) он сможет в 2025-м, а не в 2024 году.

В прошлом году ФНС России письмом от 25.08.2023 № СД-4-3/10872@ разрешила сумму взносов с дохода свыше 300 000 руб. за 2023 год (срок уплаты не позднее 01.07.2024) признать подлежащей уплате как в 2023-м, так и в 2024 году.

Письмом от 08.04.2024 № СД-4-3/4104@ налоговая служба распространила этот порядок на 2024 год и последующие расчетные периоды. Это значит, что сумму взносов с дохода свыше 300 000 руб. за 2024 год, срок уплаты которых не позднее 01.07.2025, ИП на УСН (ПСН) вправе учесть в уменьшение налога (авансовых платежей) как в 2024-м, так и в 2025 году. При этом сумма таких взносов за 2024 год, на которую ИП уменьшит налог (авансы) за 2024 год, при расчете налога (авансов) за 2025 год повторному учету не подлежит.

Пример

ИП (без работников) в 2024 и 2025 годах применяет УСН с объектом «доходы». Его доходы от предпринимательской деятельности составили:

- 1 000 000 руб. за 2024 год,

- 1 500 000 руб. за 2025 год.

Страховые взносы в размере 1 % с доходов, превышающих 300 тыс. руб., за 2024 год составляют 7 тыс. руб. ((1 000 000 руб. – 300 000 руб.) * 1 %).

Сумма налога, исчисленная по УСН, за налоговые периоды 2024 и 2025 годов следующая:

- 60 тыс. руб. за 2024 год (1 000 000 руб. * 6 %),

- 90 тыс. руб. за 2025 год (1 500 000 руб. * 6 %).

При этом ИП уменьшил налог по УСН за 2024 год только на 5 тыс. руб. из 7 тыс. руб. исчисленных страховых взносов в размере 1 % с доходов, превышающих 300 тыс. руб., за 2024 год.

В такой ситуации ИП вправе использовать оставшуюся сумму страховых взносов в размере 2 тыс. руб. при уменьшении налога (авансовых платежей) по УСН за налоговый период (отчетные периоды) 2025 года.

Тарифы как были, такими и остались

Дабы понять, сколько денег отдать фондам, не нужно вспоминать заработный минимум.

Однако тарифы на страховые взносы не поменялись. По-прежнему 26% уходит в фонд будущей пенсии, 5,1% платится за медицинское и 2,9% за социальное страхование.

Чтобы проверить фиксированные взносы, можно открыть Налоговый Кодекс РФ ст. 430, где они указаны. И где также прописано, что с 2018 по 2020 годы запланировано ежегодное увеличение их размера. Который теперь будет зависеть от размеров годового дохода ИП.

Допустим, что количество заработанных предпринимателем за год денег составило ровно 300 тыс., в этом случае допускается применять конкретно очерченные ставки. При превышении этой суммы дохода дополнительно уплачивается один процент с «излишка» от указанной суммы, но в размере не более восьмикратной фиксированной ставки. Чтобы прояснить ставки на страховые взносы, таблица укажет разницу с 2017 по 2020 годы.

| За что платит ИП | 2017 (р.) | 2018 (р.) | 2019 (р.) | 2020 (р.) |

| Пенсионные (при доходе до 300 тысяч р.) | 23 400 | 26 545 | 29 354 | 32 448 |

| Пенсионные (максимальная взимаемая сумма) | 187 200 | 212 360 | 234 832 | 259 584 |

| Медицинские | 4590 | 5840 | 6884 | 8426 |

Формула для расчета отчислений на случай временной нетрудоспособности такова:

11 МРОТ*12*2,9%.

Схема уплаты страховых взносов в ФНС в 2024 году

Большинство бизнеса работает по стандартной схеме. За каждого работника нужно платить 30% от его заработной платы. Вне зависимости от суммы и дополнительных обязательств перед ним. Исключения – декретницы. Им платит через компанию государство, а предприятие получает списание части обязательных платежей.

Другие льготные группы:

- IT-компании (при наличии аккредитации);

- малый и средний бизнес;

- работодатель, осуществляющий морские перевозки.

IT-компании и работники получают много льготных программ. Платежи по взносам – 7,6%. Как только зарплата сотрудника превышает предельную базу – 0%. Таким образом компании экономят от 20% на дополнительных выплатах.

Несмотря на то, что все бонусы выглядят очень привлекательными, большинство небольших команд вообще не могут на них претендовать. Даже если они разрабатывают важные IT-продукты. Чтобы подать на аккредитацию, нужно не только соответствовать всем требованиям, иметь готовый продукт и зарабатывать, но и пройти суровую налоговую проверку.

Малый и средний бизнес также попадают под льготные программы. На зарплату ниже МРОТ сотрудникам начисляют 30%, выше МРОТ – 15%. Предельная база здесь не учитывается. Большинство налогооблагаемой зарплаты будет выдаваться уже со сниженной ставкой.

Компании, которые занимаются поиском работников для судов, платят 0%. Фактически, моряки, которые выходят в рейсы, заключают договоры именно с этими организациями-посредниками. Поэтому за них ничего не платится.

Порядок уплаты страховых взносов

Страховые взносы «на травматизм»

Взносы «на травматизм» уплачиваются ежемесячно отдельной платежкой не позднее 15-го числа следующего месяца. Если соответствующая дата выпадает на выходной и (или) нерабочий праздничный день, окончание срока переносится на ближайший следующий за ним рабочий день (п. 4 ст. 22 Закона № 125-ФЗ).

При несвоевременной уплате взносов «на травматизм» за каждый день просрочки начисляются пени исходя из 1/300 ключевой ставки (ст. 26.11 Закона № 125-ФЗ).

О наличии задолженности территориальный орган СФР должен известить страхователя соответствующим требованием, которое ему будет направлено в течение трех месяцев с момента выявления задолженности (п. 2, 6 ст. 26.9 Закона № 125-ФЗ).

Неоплаченную добровольно задолженность взыщут в принудительном порядке по решению (постановлению) территориального органа СФР (п. 1 ст. 18, п. 2, 23 ст. 26.6, п. 2, 12 ст. 26.7 Закона № 125-ФЗ).

Страховые взносы по единому тарифу

Страховые взносы на ОПС, ОМС и ВНиМ с 2023 года по общему правилу уплачиваются в составе ЕНП. Это следует из положений ст. 11.3 НК РФ.

Напомним: ЕНП – это денежные средства, перечисленные налогоплательщиком (плательщиком сбора, плательщиком страховых взносов, налоговым агентом и (или) иным лицом) в бюджетную систему РФ на счет Федерального казначейства, предназначенные для исполнения им совокупной обязанности, а также денежные средства, взысканные с него в соответствии с НК РФ. На основании совокупной обязанности (формируемой в соответствии со ст. 11.3 НК РФ) ИФНС сама засчитает в счет ее погашения перечисленный налогоплательщиком ЕНП.

Погашаться обязанность будет в следующей последовательности ( НК РФ):

1. Недоимка – начиная с наиболее раннего момента ее выявления.

2. Текущие платежи по налогам, взносам, сборам, авансовым платежам. Сначала будут засчитаны платежи с более ранним сроком платежа.

3. Пени.

4. Проценты.

5. Штрафы.

Если на момент зачета средств ЕНП не хватит для погашения обязанностей по платежам с совпадающими сроками уплаты, то сумму ЕНП распределят между этими платежами пропорционально суммам «к уплате» (новая редакция НК РФ).

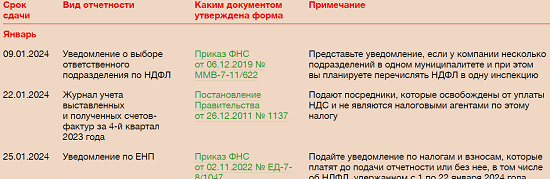

Итак, в рамках сальдированного порядка учета налоговых платежей сведения об исчисленных налогоплательщиками суммах налоговых платежей, подлежащих перечислению в бюджет (включая страховые взносы), налоговики будут получать через налоговую отчетность, которая с 2023 года подлежит сдаче ранее уплаты налогов (напомним: отчетность подается до 25-го числа, а налоги уплачиваются до 28-го числа).

Однако если платежи по налогам вносятся до представления отчетов (либо когда отчетность вообще не подается), налогоплательщикам придется подать уведомление об исчисленных суммах налогов. Данная ситуация касается, например, страховых взносов, поскольку РСВ по ним сдается ежеквартально, а сами взносы уплачиваются ежемесячно. Поэтому по двум месяцам из квартала страхователю нужно подавать уведомление об исчисленных суммах взносов.

Уведомление подается по форме, утвержденной Приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@:

-

на бумаге (лично, по почте) – если отчетность по налогам подается в налоговый орган на бумажном носителе;

-

в электронном виде (по каналам ТКС или через личный кабинет налогоплательщика) – если направляется электронная отчетность. В этом случае уведомление подписывается усиленной квалифицированной электронной подписью.

В разделе «Данные» уведомления отражаются следующие сведения:

-

КПП, проставленный в соответствующей декларации (расчете);

-

ОКТМО;

-

КБК по налогам, страховым взносам, подлежащим уплате;

-

сумма обязательства (налога, авансового платежа, сбора, страховых взносов);

-

отчетный (налоговый) период (код) / номер месяца (квартала);

-

отчетный (календарный) год.

По страховым взносам в поле 5 «Отчетный (налоговый) период / Номер месяца (квартала)» уведомления нужно прописать код отчетного периода, соответствующий порядковому номеру месяца в квартале.

Учреждения могут воспользоваться правом на представление в течение 2023 года уведомлений об исчисленных суммах налогов в виде распоряжений при условии, что ранее ими указанные уведомления в ИФНС не представлялись.

Если в реквизитах уведомления допущена ошибка, то следует направить новое с верными данными в отношении той обязанности, по которой требуется корректировка:

-

если неверно указана сумма, то в уведомлении отражаются те же реквизиты и вносится верная сумма;

-

если неверно проставлены иные реквизиты, то в уведомлении по ранее прописанным реквизитам ставится «0» и отражаются исправленные данные.

Уточнять обязанности (исправлять ошибки) в уведомлении можно до представления декларации (расчета) по налогам, страховым взносам.

Единая предельная величина базы

Начнем с лимита базы, так как от него зависят страховые тарифы. Лимит или предельная величина означает сумму выплат физическому лицу с начала года, свыше которой взносы начисляются по пониженной или нулевой ставке.

С 2023 года устанавливается единый лимит базы, поскольку взносы за работников больше не рассчитываются отдельно — они платятся по единому тарифу. Ранее предельное значение устанавливалось отдельно для пенсионных взносов (ОПС) и отчислений по временной нетрудоспособности/материнству (ВНиМ).

Лимит базы рассчитывается по формуле из пункта 5.1 статьи 421 Налогового кодекса РФ:

Средняя заработная плата по стране * 12 месяцев * Коэффициент 2,3

Прогнозное среднее значение зарплаты по стране определяет Минэкономразвития.

В 2024 году лимит базы по взносам составит 2 225 000 рублей. Данное значение установлено постановлением Правительства РФ от 10.11.2023 № 1883. В таблице ниже мы показали, как менялась предельная величина базы для расчета взносов за последние годы.

| Год | Предельная величина базы (в рублях) |

|---|---|

| 2020 | 1 280 000 |

| 2021 | 1 400 000 |

| 2022 | 1 700 000 |

| 2023 | 1 917 000 |

| 2024 | 2 225 000 |

Можно ли получить пересчет за предыдущие годы

Да, как и говорилось, за годы с 2016 и ранее можно попытаться получить разницу от «перевыплат». Но тут накрывает очередная ловушка, указывающая, что для таких ИП издержки на выплаты в фонды за 2017й поднимутся. Напоминаем, что за прошедший год взносы все еще рассчитываются по той же формуле. Где максимальный потолок отчисления равен 187 200 тысяч рублей, а минимальный в пенсионный фонд равен 23 400 тысяч рублей.

Да, как и говорилось, за годы с 2016 и ранее можно попытаться получить разницу от «перевыплат». Но тут накрывает очередная ловушка, указывающая, что для таких ИП издержки на выплаты в фонды за 2017й поднимутся. Напоминаем, что за прошедший год взносы все еще рассчитываются по той же формуле. Где максимальный потолок отчисления равен 187 200 тысяч рублей, а минимальный в пенсионный фонд равен 23 400 тысяч рублей.

Уже в текущем году разница между верхней и нижней границей увеличится. Планируется, что максимум достигнет суммы 212 400 тысяч, а минимум вырастет ненамного, до 26 400 тысяч рублей. Ожидается рост давления на предпринимателей, работающих по «упрощенке», вплоть до 2020 года, поскольку будет производиться индексация ежегодно. Почему так? Не забываем об инфляции в стране и о том, что размер взносов должен ее опережать.

Для чего это нужно

Основная причина ввода единого тарифа по страховым взносам – объединение двух государственных внебюджетных фондов: ПФР и ФСС. В соответствии с Федеральным законом от 14.07.2022 № 239-ФЗ, изменения вступят в силу с 1 января 2023 г. Обновленное название будет звучать так: Фонд пенсионного и социального страхования Российской Федерации.

Такие нововведения связаны со стремлением государства оптимизировать расчет страховых взносов, а также упростить их перечисление в бюджет. Таким образом, будет действовать единый тариф взносов и единая предельная величина базы, необходимая для их исчисления. При этом на основании Федеральный закон от 14.07.2022 № 237-ФЗ для приведения базы для исчисления взносов к единой форме на все виды обязательного социального страхования определен единый круг застрахованных лиц.

Помимо этого, начиная с 2023 г., в расчетную базу страховых взносов по всем видам обязательного социального страхования будут входить следующие выплаты:

-

работникам, с которыми заключены договоры ГПХ;

-

проживающим в РФ иностранным высококвалифицированным специалистам;

-

иностранцам, временно проживающим в РФ, за исключением высококвалифицированных;

-

студентам за работу в студенческих отрядах по договорам ГПД, при этом данные отряды должны входить в федеральный или региональный реестр детских объединений и молодежи, пользующихся поддержкой со стороны государства.

Пример начисления

Рассмотрим процедуру применения новых размеров предельных баз в 2019 году. Для расчета примем, что работник отработал каждый месяц полностью. Размер его оклада 146500 рублей.

Данное предприятие производит уплату отчислений в соцфонды в стандартных размерах. Так, в Пенсионный фонд ставка 22% (10% для сумм какие сверх базы), в соцстрах ставка 2,9%, в медстрах ставка 5,1%. Взнос по травматизму установлен как 0,6%.

Осуществим расчет взносов в Пенсионный фонд, исходя из представленных показателей:

| Месяц | База в порядке возрастания до предела | База в порядке возрастания сверх предела | Взносы 22% | Взносы 10% |

| Январь | 146500 | 32230 | ||

| Февраль | 293000 | 32230 | ||

| Март | 439500 | 32230 | ||

| Апрель | 586000 | 32230 | ||

| Май | 732500 | 32230 | ||

| Июнь | 879000 | 32230 | ||

| Июль | 1025500 | 32230 | ||

| Август | 1150000 | 22000 | 27390 | 2200 |

| Сентябрь | 1150000 | 148700 | 14650 | |

| Октябрь | 1150000 | 295200 | 14650 | |

| Ноябрь | 1150000 | 441700 | 14650 | |

| Декабрь | 1150000 | 588200 | 14650 |

Рассмотрим применение предельной базы при отчислениях в соцстрах на период нетрудоспособности:

| Месяц | База в порядке возрастания | Взносы 2,9% |

| Январь | 146500 | 4248,5 |

| Февраль | 293000 | 4248,5 |

| Март | 439500 | 4248,5 |

| Апрель | 586000 | 4248,5 |

| Май | 732500 | 4248,5 |

| Июнь | 865000 | 3842,5 |

| Июль | 865000 | |

| Август | 865000 | |

| Сентябрь | 865000 | |

| Октябрь | 865000 | |

| Ноябрь | 865000 | |

| Декабрь | 865000 |

| Месяц | Зарплата для начисления взносов | Взносы 5,1% |

| Январь | 146500 | 7471,5 |

| Февраль | 146500 | 7471,5 |

| Март | 146500 | 7471,5 |

| Апрель | 146500 | 7471,5 |

| Май | 146500 | 7471,5 |

| Июнь | 146500 | 7471,5 |

| Июль | 146500 | 7471,5 |

| Август | 146500 | 7471,5 |

| Сентябрь | 146500 | 7471,5 |

| Октябрь | 146500 | 7471,5 |

| Ноябрь | 146500 | 7471,5 |

| Декабрь | 146500 | 7471,5 |

| Итого: | 1758000 | 89658 |

Внимание! По перечислениям на страхование по травматизму, закон также не определяет размер предельной базы. Это означает, что и в этом случае работодатель должен будет уплачивать установленную сумму денежных средств каждый месяц.

| Месяц | Зарплата для начисления взносов | Взносы 0,6% |

| Январь | 146500 | 879 |

| Февраль | 146500 | 879 |

| Март | 146500 | 879 |

| Апрель | 146500 | 879 |

| Май | 146500 | 879 |

| Июнь | 146500 | 879 |

| Июль | 146500 | 879 |

| Август | 146500 | 879 |

| Сентябрь | 146500 | 879 |

| Октябрь | 146500 | 879 |

| Ноябрь | 146500 | 879 |

| Декабрь | 146500 | 879 |

| Итого: | 1758000 | 10548 |

Читайте далее:

Входит ли ИП в трудовой стаж для начисления пенсии, как рассчитывается пенсионное обеспечение

Перерасчет пенсии работающим пенсионерам в 2024 году: когда и для чего делается, отмена индексации

Калькулятор расчета налогов с зарплаты в 2024 году: онлайн расчет

Расчет отпускных в 2024 году по новому: формула и примеры, что если сотрудник отработал менее года

Онлайн калькулятор декретных выплат в 2024 году: быстрая помощь при расчете с примерами

Страховые взносы для малого бизнеса

Для малого бизнеса установлена льготная ставка по страховым взносам в размере 15% для платежей свыше МРОТ. В 2024 году ожидается увеличение МРОТ до 19 242 рублей (+18%). Единую предельную величину базы для исчисления страховых взносов на 2024 год Правительство РФ утвердило постановлением от 10 ноября 2023 года № 1883.

Размер этой предельной величины составит 2 225 000 рублей (в 2023 году — 1 917 000 рублей).

Применение предельной базы по страховым взносам напрямую влияет на определение величины обязательного страхового тарифа. Страхователь начисляет страховые взносы в размере 30% от заработка, если сумма дохода не превышает установленную Правительством РФ величину базы. При превышении предельной базы тариф по страховым взносам снижается до 15,1% (см. Таблицу 1).

| Категория страхователей | Тариф |

|---|---|

| Обычные компании | 30% |

| Компании со ставками свыше предельной базы | 15,1% |

Когда предприниматель может перечислить второй фиксированный взнос 1% с превышения 300000 руб. ?

Второй фиксированный платеж страховых взносов в ПФР считается с доходов. Поэтому, пока финансовый год не закончился, нельзя точно знать доход предпринимателя. Поэтому сумма второго фиксированного платежа пенсионных страховых взносов ИП (1% с суммы свыше 300000 руб.) до 31 декабря 2023 года будет неизвестна. Но это не значит, что нужно ждать окончания года, чтобы заплатить в ПФР взносы с доходов.

Если в середине года доход индивидуального предпринимателя превысил 300 000 руб., можно уже начать платить частями второй платеж страховых взносов в ПФР, исходя из тех сумм, которые уже известны. А в начале 2024 года ИП доплатит остальное, когда будет известен полный доход.

Поэтому предприниматель может перечислять второй платеж в ПФР поэтапно в 2024 году, после того как доходы превысят 300 000 руб., а может всю сумму по завершении года. Рассмотрим эти два варианта, чем они отличаются, есть какая выгода?

1. Вся сумма второго взноса в ПФР уплачивается по окончании рабочего года в 2024 году

Сумма второго дополнительного страхового взноса в ПФР за 2023 год на страхование предпринимателей, уплачиваемые, согласно статье 432 НК РФ, не позднее 1 апреля 2024 года рассчитывается по формуле:

Если вы совмещаете «упрощенку» с патентом, вам потребуется сложить доходы по всем видам деятельности. Правила определения размера доходов в таком случае показано выше.

2. Поэтапная уплата второго взноса в ПФР

Есть ли экономическая целесообразность платить второй страховой взнос в Пенсионный фонд РФ (1% с доходов), не дожидаясь конца года?

УСН доходы. На объекте доходы вы можете уменьшить единый налог только на те взносы, которые были уплачены в этом же отчетном (налоговом) периоде (п. 3.1 ст. 346.21 НК РФ).

ИП на УСН доходы без работников вправе уменьшить «упрощенный» налог на всю сумму страховых взносов, применив вычет. Взносы уменьшают налог по УСН за тот период, в котором они уплачены, — квартал, полугодие, 9 месяцев, год. Например, взносы уплачены в сентябре, значит, они ставятся в вычет при уплате авансового платежа по УСН за 9 месяцев.

ИП на УСН с работниками, у которого есть наемные работники как по трудовому договору, так и по гражданско-правовому, может поставить в вычет по УСН и взносы за работников, и взносы за себя. Но размер вычета строго ограничен — не более 50% от суммы начисленного налога.

Если же предприниматель работает в одиночку, он ставит страховые взносы, которые уплачены за себя, в вычет без ограничений. То есть налог по УСН предпринимателям-одиночкам можно уменьшить на уплаченные страховые взносы вплоть до нуля, если уплаченные взносы больше суммы налога по УСН (п. 3.1 ст. 346.21 НК РФ).

Предприниматель один или с наемными работниками, страховые взносы учитываются в вычете в том квартале, в котором они фактически уплачены в бюджет. Это касается как взносов за работников, так и взносов за себя.

Для того чтобы часть уплаченных взносов с доходов учитывать при УСН уже в 2014 году, их надо заплатить с реально полученных доходов, а не с прогнозируемых (письмо Минфина России от 21.02.2014 № 03‑11‑11/7515).

ИП на УСН Доходы-расходы. В этом случает можно оплаченные взносы включать в затраты (подп. 7 п. 1 ст. 346.16 НК РФ). Например, взносы, уплаченные в сентябре, учитываются в расходах за 9 месяцев 2014 года. Поэтому, уплачивая второй платеж в ПФР поэтапно, вы можете равномерно включать суммы в расходы.

После того как первый платеж сделан, вам нужно дождаться окончания года и посчитать уже окончательные доходы за 2023 год. Далее останется только рассчитать итоговый размер второго платежа в ПФР за 2023 год, отнять от полученной суммы уже уплаченные взносы и полученную разницу доплатить в бюджет.

Важно.

На объекте доходы минус расходы «упрощенцы» (организации и ИП) должны учитывать страховые взносы по мере их оплаты (п. 2 ст. 346.17 НК РФ). Поэтому страховые взносы с доходов свыше 300 000 руб. учитываются в расходах в том отчетном (налоговом) периоде, в котором они фактически уплачены. Это означает, что индивидуальный предприниматель может регулировать свои расходы и распределять страховые платежи в ПФР во времени так, как ему выгодно, все зависит от того, когда их заплатить. Причем страховые взносы должны быть уплачены с реальных доходов. Взносы, уплаченные с предполагаемых доходов, нельзя учитывать в расходах, инспекция такие затраты не признает (письмо Минфина России от 21.02.2014 № 03-11-11/7514).

Люди также спрашивают

Как считать страховые взносы в 2023 году для малых предприятий?

В 2023 году страхователи будут перечислять взносы за работников и исполнителей по единому тарифу: 30% до достижения предельной величины базы и 15,1% после её достижения. Единая предельная величина базы для исчисления страховых взносов устанавливается в размере 1 917 000 рублей.

Какие страховые взносы для субъектов МСП рассчитываются по ставке 0 С превышения суммы МРОТ?

Взносы на ВНиМ Для субъектов МСП в отношении выплат, превышающих МРОТ, установлен нулевой тариф. С выплат, сумма которых меньше или равна МРОТ, нужно платить взносы по обычным ставкам. Предельная база по данному виду взносов на 2020 год составляет 912 000 руб.

Иные нововведения для исчисления и уплаты взносов на страховку

В соответствии со ст.422 НК РФ в предусмотрены выплаты, по которым страховые взносы не начисляются:

- суточные суммы сотрудникам, трудящихся по разъездному режиму;

- надбавки, производимые за выполнение работы вахтовым методом.

Освобождение от уплаты взносов на страховку действует в части законодательной нормы, которая применяется для суточных сумм во время командировок: 700 рублей за день, проведенный в рабочей командировке в пределах Российской Федерации, и 2500 рублей за день, проведенный в служебной командировке заграницей. При отправке сотрудников на новые территории России (ДНР, ЛНР, Херсонская обл. и Запорожская обл.) для восстановления необходимой для жизни инфраструктуры и проведению работ по обеспечению качественных условий жизнедеятельности населения взносы не распространяются на сумму в размере 8480 рублей ежедневно.

С начала 2024 г также освобождаются от уплаты страховых взносов компенсационные начисления для дистанционных сотрудников, которые используют в своей работе личное или арендованное техническое оборудование, программное обеспечение и пр.

Страховыми взносами не будут облагаться возмещенные суммы за использование данных средств в одном из следующих размеров:

- сумме по трудовому договору, а также иных документов (локальных нормативных актов, допсоглашения, коллективного договора) до 35 рублей в день;

- документально подтвержденных расходов.

При отсутствии документов, подтверждающих суммы пользования техническими средствами в рабочих целях компенсация для дистанционных работников выплачивается на усмотрение работодателя, но в пределах законодательно установленной нормы.

Почему не учитывают расходы

Почему правительство так жестоко игнорирует растраты предпринимателя, сменив прибыль на доход в формуле расчета страховых взносов 2024? Иногда все же происходит обратное. Например, расходы принимаются в учет, если предприниматель платит НДФЛ, т.е. работает не по упрощенке. Получается, с 2018 года этот режим станет выгоднее для ИП, несмотря на огромный поток отчетных форм. Письмо в ФНС сообщает, что в НК РФ не предусмотрено аппарата регулирования нового подхода для других плательщиков, не на УСН. Также до сих пор не дала публичного сообщения и пресс-служба Министерства финансов, выйдет ли ФЗ, понижающий базу для ИП на «упрощенке». Поэтому ждем очередных новостей.

2018 — 2024, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Расчёт и уплата страховых взносов

Общая сумма, которую нужно оплатить работодателю, зависит от ряда факторов и условий.

Разберем пример расчёта взносов.

Работодатель: ООО «Юпитер»

Ежемесячная зарплата работника: 25 000 рублей

Каждый месяц взносы рассчитываются с нарастающим итогом — то есть, с учётом уже уплаченных взносов и новых начислений.

К примеру, в январе взносы на каждого сотрудника с зарплатой 25 000 рублей составят:

25 000 * 30% = 7 500 рублей

В феврале необходимо учесть уже уплаченные взносы на предыдущий месяц и нарастающую сумму выплат сотрудникам, то есть:

(25 000 + 25 000) * 30% — 7 500 = 7 500 рублей

В марте рассчитываем по той же схеме:

(25 000 + 25 000 + 25 000) * 30% — (7 500 + 7 500) = 7 500 рублей

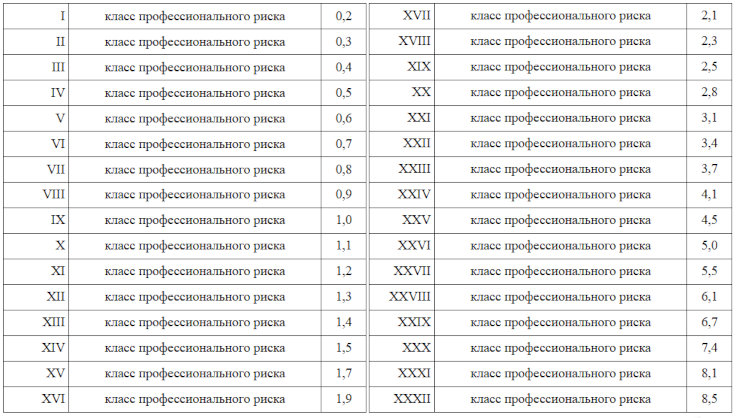

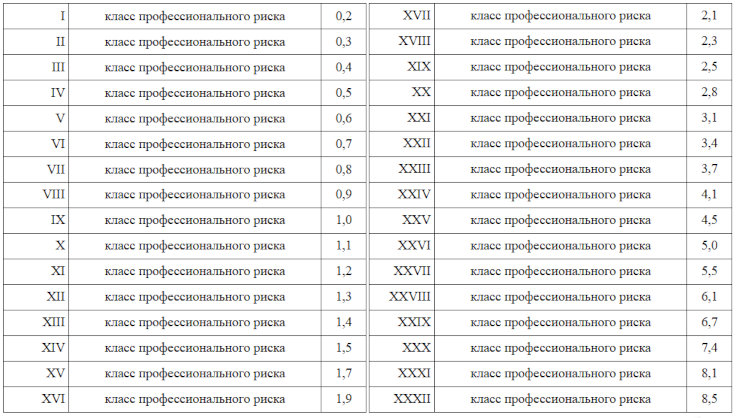

Все расчёты проведены без учёта льгот и при выплатах в рамках предельной базы. Взносы на травматизм рассчитываются строго исходя из класса риска. Тогда начисленные выплаты необходимо умножить на процент, соответствующий классу риска на конкретном производстве (от 0,2 до 8,5).