Примеры

1. Формирование резервного капитала

УК ОАО составляет 300 тыс. руб. На собрании акционеров было принято решение сформировать резервный капитал. Его объем оговорен в учредительных документах (10 процентов от УК). В фонд направляется 9 % из прибыли: 200 х 0,09 = 18 тыс. руб. В записи на счетах БУ это должно быть отражено в такой последовательности:

ДТ 84.1, КТ 82. 1 – создан резерв в соответствии с законодательными требованиями:

200 х 0,05 = 10 тыс. руб. (5 % от прибыли);

ДТ 84.1, КТ. 82.2 – сформирован фонд на основании уставных документов:

200 х 0,04 = 8 тыс. руб.

В результате по строке 1360 баланса отразится сумма 18 тыс. руб.

2. Использование средств

Организация выпустила краткосрочные облигации в объеме 400 тыс. руб с доходом 10 %. Ввиду отсутствия иных источников доходов для погашения задолженности будет использоваться резервный капитал. Это решение акционеров должно быть оформлено соответствующим протоколом. В БУ осуществляются такие записи:

ДТ 51 (50) КТ 66 – за краткосрочные облигации получено 400 тыс. руб.;

ДТ 82 КТ 66 – средства из фонда направлены на выплату дохода — 40 тыс. руб.;

ДТ 66 КТ51 (50) — погашение облигаций — 440 тыс. руб.

3. Выкуп ЦБ

ДТ 81 КТ 50 (51) — выкуплены акции — 600 тыс. руб. (3 тыс. руб. х 200 шт.);

ДТ82 КТ 81 — использованы средства фонда — 600 тыс. руб.

Где лучше всего хранить резервный фонд?

Главная цель создания финансового резерва – сохранность средств, а не получение дохода. Лучше всего для этой цели походят депозиты в крупных банках. Следует выбирать банки, имеющие статус «системно-значимых». Может возникнуть закономерный вопрос: а как же быть с инфляцией? Ведь банковский депозит вряд ли ее покроет. Это так. Но выбор депозита связан, в первую очередь, с гарантией сохранности накопленного капитала для обеспечения финансовой безопасности семьи. Крупные банки также не застрахованы от рисков, но возможность их банкротства все же крайне мала.

И напоследок ещё один совет по созданию резервного фонда. Чтобы процесс накопления средств был максимально комфортным, его нужно автоматизировать. Банки сегодня предлагают много возможностей для этого. Можно поручить кредитной организации переводить ежемесячно часть суммы с текущего (зарплатного) счета на депозитный. Соответствующее указание банку дается через личный кабинет или при обращении к сотруднику непосредственно в офисе финансовой компании.

Исследовательский холдинг «Ромир» приводит неутешительные цифры: у 73% российских семей отсутствуют какие-либо сбережения. Не откладывая денег в резервный фонд, они лишают себя надежной финансовой защиты. Создание «подушки безопасности» поможет чувствовать себя более уверенно в стабильные периоды жизни, а в трудные времена такой резерв станет надежным помощником в решении финансовых проблем.

Формирование резервного фонда

Резервный фонд — это элемент собственного капитала предприятия, создаваемый с целью защиты интересов учредителей компании и ее кредиторов. Его формирование — обязанность акционерных обществ, фирмы других организационно-правовых форм могут накапливать его на добровольной основе.

Правила создания фонда обязательно закрепляются в уставе АО. В документе прописывается его величина, порядок совершения отчислений. На основе сформулированных правил фирма направляет часть нераспределенной прибыли каждого года до тех пор, пока объем «подушки безопасности» не станет равен нормативному.

Особенности формирования резервного фонда АО:

- согласно действующим нормам, его размер должен составлять не менее 15% от величины уставного капитала;

- на его формирование ежегодно выделяется не менее 5% чистой прибыли общества;

- точный размер отчисления определяется на собрании акционеров, в дальнейшем бухгалтерия осуществляет проводки в учетной программе на основании протокола или выписки из него;

- когда размер резервного фонда достигает нормативного, фирма вправе прекратить отчисления, но не обязана этого делать;

- собственники предприятия в ходе собрания акционеров могут принять решение об увеличении размера фонда: его предельные значения не прописаны в законодательстве.

Слишком маленький размер фонда — причина вопросов и претензий со стороны налоговых служб. Слишком большая его величина — другая крайность, означающая потенциальные риски для фирмы. Фактически, это деньги, вынутые из оборота и размещенные в низкодоходные активы. Компания лишает себя возможности использовать их на расширение производства, технические и маркетинговые исследования, модернизацию основных фондов.

Резервный капитал в бухгалтерском учете

Для учета РК предусмотрен отдельный счет. Формирование отражается по кредиту, расходование – по дебету счета бухгалтерского учета 82 «Резервный капитал».

Учет формирования РК

Бухгалтерская проводка делается последним днем года, по которому рассчитана прибыль. На предыдущем примере АО «Спутник» проводка по формированию РК будет сделана по состоянию на 31 декабря:

Дт 84(99) Кт 82 – на сумму 500 рублей.

Основанием для бухгалтерской записи служит бухгалтерская справка, в которой сделан расчет отчислений в РК.

Если вопрос касается внесения паевых взносов в НКО, то проводка будет выглядеть:

Дт 75/3 Кт 82

Учет использования РК

Если вопрос касается погашения убытков, то проводка выглядит так:

Дт 82 Кт 84

Когда выкупаются выпущенные акции, бухгалтер сделает проводку:

Дт 82 Кт 81

Пример: резервный капитал АО «Аврора» составляет 200 000 рублей, он сформирован полностью. За 2021 год требуется покрыть убытки на сумму 80 000 рублей.

Бухгалтер сделает проводку:

Дт 82 Кт 84 – на сумму 80 000 рублей.

Если «Аврора» получит прибыль за 2022 и последующие годы, то будет делать отчисления до тех пор, пока не восполнит потраченные деньги.

Учет уменьшения РК

Если АО изначально предусмотрела создание РК на сумму больше, чем позволяет законодательство или у нее уменьшился уставный капитал, то общее собрание вправе принять решение об уменьшении резервного капитала.

Оно является основанием для составления бухгалтерской справки и проводки:

Дт 82 Кт 84

То есть, деньги с резервного фонда увеличивают нераспределенную прибыль. В случае с рассмотренным примером – если компания уменьшит уставный капитал со 100 до 50 тысяч рублей, минимальный размер резервного капитала уменьшается до 2500 рублей. И если к моменту снижения его уже доведут до минимальных 5 тысяч рублей, то половину от этой суммы можно будет списать на нераспределенную прибыль.

Аналитический учет РК

При необходимости предприятие может вести учет резервного капитала по субсчетам.

Аналитический учет РК создан для распределения средств на определенные цели. В частности:

- для погашения облигаций,

- для выкупа собственный акций,

- для покрытия убытков.

Учет в разрезе аналитики предприятие организовывает самостоятельно и открывает дополнительные субсчета к счету 82. Свое решение оно закрепляет в рабочем плане счетов, что является приложением к учетной политике.

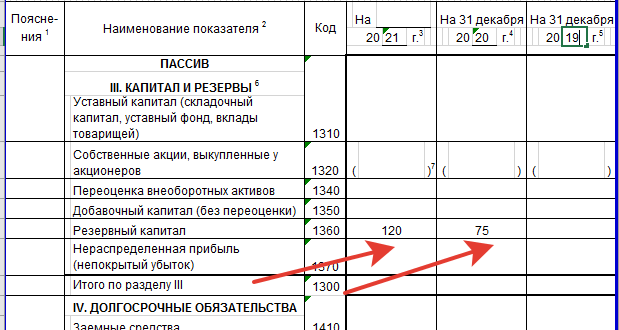

Отражение в бухгалтерской отчетности

Резервный капитал в балансе отображается по строке 1360:

Соответственно, резервный капитал учитывается в итоге раздела III бухгалтерского баланса.

Для организаций, не принадлежащих к малому бизнесу, обязательной формой является приложение «Отчет о движении капитала», где также отражен резервный капитал по строке 3340:

В этой форме, помимо остатков РК на начало и конец года, отражено также его движение в течение всего периода.

Особенности учета на счете 82

Когда организация формирует (пополняет) свой резервный фонд, соответствующие операции фиксируются бухучетом по кредиту 82-счета. При этом возможны следующие типичные ситуации:

- РК создается (пополняется) путем отчислений, совершаемых из чистой располагаемой прибыли, заработанной за конкретный отчетный год. В этом случае составляется такая корреспонденция: дебет 84 кредит 82.

- РК формируется (пополняется) путем внесения средств участниками (пайщиками). В данной ситуации составляются две корреспонденции. Сначала нужно оформить факт поступления денег от участников – дебет 51 кредит 75. После этого фиксируется сам факт пополнения РК – дебет 75, кредит 82.

Когда юрлицо использует (расходует) средства резервного капитала согласно их целевому назначению, надлежащие операции отображаются бухучетом фирмы по дебету 82-счета. При этом могут возникнуть следующие стандартные ситуации:

- Погашаются (покрываются) убытки, полученные организацией. В АО подобные решения выносятся советом директоров (как вариант, наблюдательным советом), что четко оговорено пп. 12 п. 1 ст. 65 закона №208-ФЗ от 26.12.1995. Когда такое решение принято, формируется проводка – дебет 82 кредит 84.

- АО выкупает выпущенные акции, то есть акции собственной эмиссии. Средства РК используются для этого при недостаточности у юрлица иных собственных ресурсов (абз. 3 п. 1 ст. 35 закона №208-ФЗ от 26.12.1995). Операция оформляется составлением трех проводок. Первая – акции выкупаются (дебет 81 кредит 51). Вторая – на сумму номинала погашенных акций уменьшен уставный капитал (дебет 80 кредит 81). Третья – за счет РК выполняется списание величины превышения выкупной цены акций над их номинальной ценой (дебет 82 кредит 81).

- Средства РК использованы на погашение непредвиденных затрат. Подобная опция имеется у некоторых кооперативов. Оформляется это так – дебет 82, кредит какого-либо затратного счета (например, 20, 26, 94).

Использование резервного капитала на цели погашения выпущенных облигаций – долговых ценных бумаг собственной эмиссии – разрешается законом для АО. Однако такие операции прямо не фиксируются бухгалтерским учетом путем формирования записей по счетам. Израсходованная сумма резерва в этом случае подлежит внесистемному учету у юрлица.

Резервный фонд и порядок его формирования

Определение 1

Резервный фонд – это государственный фонд, формируемый за счет средств федерального бюджета и управляемый обособлено, основная цель создания которого заключается в обеспечении сбалансированности федерального бюджета государства.

Организация Резервного фонда тесно взаимосвязана с реструктурированием и разделением 1 февраля 2008 года существовавшего ранее Стабилизационного фонда РФ на две составляющие: Резервный фонд и Фонд национального благосостояния, организациях каждого их которых преследовала особые цели.

Формирование Резервного фонда может быть осуществлено за счет:

- получения дополнительных доходов, связанных с реализацией энергоносителей, в т.ч. нефти и газа, исключительно в случае, если накопленный объем финансовых ресурсов фонда не ниже нормативной величины;

- получения доходов, связанных с управлением финансовыми ресурсами фонда, которые до 1 февраля 2020 года направлялись не на формирование фонда, а на покрытия расходов бюджета государств.

Статья: Резервный фонд — формирование, использование и управление

Найди решение своей задачи среди 1 000 000 ответов

Дополнительные доходы бюджета государства, полученные от реализации нефти и газа, могут быть рассчитаны как разница между нефтегазовыми доходами, которые определяются на основании планируемой цены на нефть либо величины уже поступивших в федеральный бюджет средств за отчетный финансовый год, и нефтегазовыми доходами, которые рассчитываются на основании базовой стоимости на нефть.

Базовая цена нефти, определяемая на очередной финансовый год, представляет собой стоимость нефти, которая определяется как средняя стоимость одного барреля нефти, в эквиваленте американских долларов, за последние 5 лет, которые завершаются текущим финансовым годом.

Стоит отметить, что последние несколько лет функционирования Резервного фонда дополнительные доходы от реализации нефти и газа в него не поступали, в связи с чем для его пополнения использовали прочие источники финансирования. Так, например, в 2010 году были возвращены финансовые ресурсы, выделенные из Резервного фонда, которые остались после покрытия расходов федерального бюджета РФ. В 2014 году в рамках формирования данного фонда были зачислены валютные средства, которые были приобретены за счет средств федерального бюджета в рамках величины дополнительно полученных доходов от реализации нефти и газа.

На ежегодной основе финансовые ресурсы данного фонда формировались за счет приобретения национальной валюты. Так, валовый объем валюты РФ, который был приобретён в рамках пополнения Резервного фонда РФ в 2016 году для покрытия возникшего дефицита бюджета РФ, составил более 2 трлн. руб.

В рамках формирования Резервного фонда необходимо отметить волатильность величины получаемых от реализации товаров и услуг дополнительных нефтегазовых доходов, таким образом, их величина в значительной мере характеризуется нестабильностью, что делает достаточно трудоемким ее прогнозирование.

Что такое уставной резервный капитал организации?

В новых правилах для учёта резервов предусмотрели наличие пяти счетов.

Для уставных:

- 82 Посвящён капиталу с резервами.

Расходы, которые только предстоят:

- 96 Обозначение резервов по расходам на ближайшее будущее.

Для группы резервов оценочного типа:

- 63. Посвящён резервам, которые возникают из-за сомнительных долгов.

- 59. На случай, если вложения по ценным бумагам будут обесцениваться.

- 14. На случай, когда снижается стоимость у любых ценностей материального характера.

Этот же капитал необходим, когда требуется выкупить акции, принадлежащие руководству, погасить облигации, покрыть возникшие убытки. Другими словами, это сумма для покрытия убытков в тех ситуациях, когда другие источники исчерпали себя. Резервный капитал организации формируется в соответствии с законодательством.

Источники резервного капитала.

Резервный капитал используется в следующих направлениях:

- Чтобы выкупить акции, либо погасить приобретаемые облигации.

- Для перечисления денег на счета кредиторов с инвесторами, когда основная прибыль недостаточна.

- Чтобы покрывать потери, которые не были предусмотрены.

- Платежи капитальной группы.

- Выплаты, связанные с процентами.

- Чтобы платить налоги. Актуально, если денег нет, но срок уже приблизился.

- Для того, чтобы списывать убытки.

- При списании задолженностей, признанных безнадёжными.

Есть ещё несколько правил, связанных с этим понятием. Только собственники компании имеют право на установление срока накопления и минимального размера для резервного капитала.

Лучше всего начинать формирование резервного капитала в период, когда у компании появилась нераспределённая прибыль. Наличие резервного капитала станет гарантом того, что предприятие будет бесперебойно работать в любой ситуации. И что интересы третьих лиц всегда будут соблюдаться.

Законы РФ о резервном капитале

Создание резервного капитала предусмотрено для юридических лиц – акционерных обществ и обществ с ограниченной ответственностью. Но законодательное обоснование формирования этой части собственного капитала для предприятий разных форм собственности имеет существенные отличия.

Резервный капитал для АО

Законодательная база функционирования акционерных обществ регламентируется Законом об АО – Федеральным законом от 26.12.1995 г. № 208-ФЗ. Резервному капиталу посвящен п.1 ст. 35 данного Закона. В нем предприниматели-акционеры законодательно обязаны создавать на своем предприятии резервный капитал. Размер его должен быть определен уставными документами АО, но в любом случае не быть меньше одной двадцатой от всего уставного капитала.

Чтобы его сформировать, нужно ежегодно отчислять в этот фонд некоторый процент прибыли (размер отчислений также оговаривается в Уставе). Он может быть любым, но не ниже 5% чистой прибыли, до тех пор, пока фонд не достигнет величины, определенной в Уставе АО.

Цели применения резервного фонда АО жестко закреплены в следующем закрытом перечне:

- покрытие возможных убытков акционерного общества;

- погашение облигаций;

- выкуп акций.

ВАЖНО! Все эти цели могут быть осуществлены за счет резервного фонда, если нет никаких иных источников финансирования. Применять деньги из резервного фонда на цели, не указанные в данном перечне, законодательно не разрешено

Резервный капитал для ООО

Закон об ООО (Федеральный закон от 08.02.1998 г. № 14-ФЗ) в статье 30 позволяет, но не вменяет в обязанность учредителям создание резервного фонда, равно как и других фондов для тех или иных целей. Размеры жестко не регламентированы, но требуется упорядочить их в уставных документах.

Поскольку в Законе об ООО нет непременной обязанности о создании резервного фонда, то и не регламентируются цели этой части капитала. В этом случае, руководством к действию может стать п. 69 «Положения о ведении бухгалтерского учета и бухотчетности в Российской Федерации», в котором, помимо порядка распределения средств резервного фонда по различным субсчетам, приведено перечисление возможных путей его расходования. ООО могут применять резервный капитал для:

- компенсации убытков;

- погашения облигаций;

- выкупа учредительских долей;

- увеличение уставного фонда.

К СВЕДЕНИЮ! Если АО или ООО получает иностранные инвестиции, ее резервный капитал должен составлять не менее четверти уставного капитала, как того требуют законы РФ.

Как отражается резервный капитал в бухучете

Как уже упоминалось, резервный капитал входит как составная часть в собственный капитал юридического лица (п. 66 Положения о ведении бухучета). П. 69 этого же документа постановляет, что в балансе резервный фонд должен отображаться отдельно. Для этого предусмотрен специальный счет 82 «Резервный капитал», являющийся пассивом. На нем отображаются сведения о наличии средств в резервном фонде и их динамике.

Поскольку средства в резервный фонд берутся из нераспределенной прибыли, кредит счета 82 будет функционировать в корреспонденции со счетом 84 «нераспределенная прибыль, непокрытый убыток».

ПРИМЕР 1. ООО «Суперконтракт» заявило в учредительных документах о размере своего уставного капитала в 50 млн. руб. – такая цифра фигурировала в документах после последнего заседания учредителей 15 февраля 2017 года. Размер резервного капитала на эту дату составлял 2 млн. 200 тыс. руб. Чистая прибыль по итоговым документам 2016 года составила 12 млн. руб.

Размер резервного капитала, согласно требованиям закона и Устава ООО «Суперконтракт», должен составить 5% от всего собственного капитала: 50 млн. руб. Х 5% = 2 млн. 500 тыс. руб. Ежегодные отчисления также составляют предусмотренные законом 5 %. Таким образом, чистая прибыль предыдущего отчетного года даст в резервный фонд 12 млн. руб. Х 5% = 600 тыс. руб.

Для достижения размера резервного фонда, предусмотренного Уставом, недостает 2 млн. 500 тыс. руб. – 2 млн. 200 тыс. руб. = 300 тыс. руб. Их можно начислить из чистой прибыли 2016 года, о чем было принято решение на Совете учредителей ООО «Суперконтракт».

Бухгалтерская проводка при этом имела следующий вид:

Дебет 84, кредит 82 – 300 000 руб. – «Сформирован резервный капитал за счет чистой прибыли».

Если цель пополнения резервного фонда заключается в увеличении активов, то такую операцию нужно отразить опять же по кредиту 82, но дебет использовать уже 75 – «Расчеты с учредителями». Можно открывать и дополнительные субсчета.

ПРИМЕР 2. АО «Траян» в лице своих акционеров решило повысить величину активов на 6 000 000 руб., внеся для этого соответствующие средства. Это решение было отражено в протоколе заседания акционерного общества от 13.03.2017 г. Некоторые акционеры перечислили необходимые деньги на следующий день, 14.03.2017 г., а последний взнос был совершен 21.03.2017 г. Вот как будет выглядеть окончательная бухгалтерская проводка:

14.03. 2017 – 21.03.2017

Дебет 51, кредит 75 – 6 000 000 руб. – поступили деньги на формирование резервного капитала от акционеров.

Дебет 75, кредит 84 – 6 000 000 руб. – сформирован резервный капитал за счет внесения средств акционерами.

Целевой бухучет резервного капитала

Поскольку применять резервный капитал (для АО) можно исключительно на определенные цели, бухгалтерское отражение в каждом конкретном случае строго регламентировано Правилами ведения бухучета. Дебет счета 82 может быть в корреспонденции с такими счетами, предусмотренными Планом ведения счетов:

Аналитический учет резервного капитала

В отличие от бухгалтерского, аналитический учет позволяет уточнять направления применения резервного капитала. Резервы, образованные предприятиями, могут иметь различное целевое направление и источник.

ВНИМАНИЕ! В бухучете при отражении сальдо на балансе счета 58 «Финансовые вложения» необходимо вычесть суммы, вошедшие в резервный фонд под обесценивание вложений финансовых средств. Такой резерв нужно учитывать на счете 63 «Резервы по сомнительным долгам» (создание – по дебету, списание и добавление резервных остатков – по кредиту)

Такой резерв нужно учитывать на счете 63 «Резервы по сомнительным долгам» (создание – по дебету, списание и добавление резервных остатков – по кредиту).

Для бухучета добавочного капитала предназначен счет 83 «Добавочный капитал» (кредит) и специальные субсчета. Дебетом может быть счет 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета» и др.

ВАЖНАЯ ИНФОРМАЦИЯ! Сумма, попавшая в резерв как добавочный капитал, обычно не подлежит списанию, кроме случаев проводки увеличения уставного капитала, уценки основных активов после дооценки, либо отрицательной курсовой валютной разницы.

ПРИМЕР 3. ОАО «Потребитель» получило возможность увеличить свой уставной капитал, разместив в нем дополнительные акции. По номинальной стоимости размер увеличения составил бы 300 000 руб., но при продаже по подписке за акции было заплачено 320 000 руб.

Записи в бухучете ОАО «Потребитель»:

Формирование резервного капитала

Грамотно управляемое предприятие, как рачительный хозяин, выстраивает работу так, чтобы в проблемные моменты «смягчить удар», погасив его отложенными на «черный день» средствами. Именно такая роль отводится законодателем резервному фонду. Правилами ведения бухучета в РФ установлены ограничения в его расходовании. Поговорим об этом источнике, его формировании и использовании.

Правовые основы формирования резерва в АО

Вопрос образования резервного фонда (РФ) по-разному трактуется законодателем для предприятий разных форм собственности. В частности, пунктом 1 ст.

35 закона «Об АО» № 208-ФЗ акционерным обществам предписано создание РФ в размере 5% от уставного капитала (УК) в обязательном порядке.

Образование фонда закрепляется в уставе фирмы, и его размер вправе установить акционеры, ориентируясь на минимальный уровень, предусмотренный в законе.

Резервный капитал акционерного общества формируется за счет ежегодных отчислений из чистой прибыли (ЧП). Законодателем установлен размер отчислений – не меньше 5% от ЧП до достижения размера фонда, зафиксированного в уставе АО.

Сфера расходования РК также предусмотрена законом «Об АО». Средства фонда предназначаются исключительно для:

- Компенсирования убытков фирмы;

- Погашения облигаций;

- Выкупа акций.

На другие цели РК не может использоваться.

Формирование резервного капитала в ООО

К ООО законодатель более лоялен и предлагает ему самостоятельно решить, создавать резерв или нет. Ст.

30 закона «Об ООО» № 14-ФЗ предусматривается возможность образования резервных или других фондов в величине и порядке, определяемых уставом компании.

НПА не оговорена целевая направленность РК, и если ООО формируют резерв, то расходовать его могут так же, как и АО – лишь на покрытие непредвиденных долгов, выкуп долей или гашение облигаций. Такие требования диктует п. 69 ПБУ № 34.

Итак, АО резервный капитал формируют в обязательном порядке, а ООО – на добровольных началах.

Учет резервного капитала

Бухучет фонда осуществляется на счете 82 «Резервный капитал». В балансе ему отведена отдельная строка № 1360 в третьем разделе. По кредиту счета фиксируется образование/пополнение РК, а по дебету – его расходование. Конечное кредитовое сальдо указывает сумму резерва на начало и окончание периода.

Формирование резервного капитала отражается записью Д/т 84 К/т 82

Расходование средств фонда записывается проводками:

| Операции | Д/т | К/т |

| Выделены средства РФ на покрытие допущенного убытка | 82 | 84 |

| Направлены суммы из резерва на погашение облигаций | 82 | 66,67 |

Аналитический учет резервного капитала (сч. 82) компании организуют так, чтобы обеспечить оперативное получение сведений по расходованию средств. Рассмотрим на примере, как создается и учитывается резервный фонд в компании.

Пример 1

Размер РК фирмы, установленный учредителями, составляет 5% от УК. Ежегодные отчисления в фонд – 5% от ЧП. На дату совещания Совета директоров (20.03.2017) УК составил 30 млн руб., резервный – 1320 тыс. руб.; чистая прибыль компании за 2016 год – 8560 тыс. руб.

По утвержденному уставу РК составляет 5% от 30 млн руб., т. е. должен достигнуть 1500 тыс. руб. За счет ЧП компания может пополнить резерв на сумму 428 тыс. руб., но поскольку фирмой накоплен РК в сумме 1320 тыс. руб., то сумма пополнения составит 180 тыс. руб. (1500 – 1320). Совет директоров принял и утвердил такое решение.

Бухгалтер сделал запись:

сформирован резервный капитал проводка – Д/т 84 К/т 82 на сумму 180 тыс. руб.

Расходование резервного капитала

Использование РК – прерогатива Совета директоров АО. При утверждении годовой отчетности может быть вынесено решение о компенсации убытка за счет РК.

В бухучете направление средств на покрытие убытков рассматривается как событие после отчетной даты (ПБУ 7/98).

Учитывая этот факт, компания может погасить убыток лишь в следующем году, опираясь на принятое и зафиксированное в пояснениях к финансовой отчетности, решение Совета директоров. На практике, расходование РК происходит так:

Пример 2

По отчетности за 2017 год предприятием допущен непокрытый убыток в сумме 325 тыс. руб. Размер РК составил 890 тыс. руб.

Советом директоров принято решение о компенсировании убытка за счет средств РК, зафиксированное в пояснениях к годовой бухгалтерской отчетности. Бухгалтерией никаких проводок в отчет за 2017 год не вносилось.

Бухгалтерская запись, подтверждающая компенсирование убытка 2017 года из средств РК сделана после утверждения годовой отчетности:

15 марта 2018 года составлена проводка Д/т 82 К/т 84 на сумму 325 000 руб.

Специфика расчетов

Описанная методика расчетов не позволяет установить единую величину резервного фонда на все года существования компании. Размеры резерва плавающие, определяются тем, насколько много просрочек накопилось в конкретный временной период. Резерв формируют, учитывая, как велики списанные займы, по которым просрочка превысила три месяца. Для расчета берут и величины тех займов, по которым было вынесено судебное решение о возмещении.

Корректная оценка резервного фонда обязательна для отчетности. Из нее можно делать выводы о том, насколько относительно дебиторских долгов велики брутто, нетто.

Как и для каких целей создается резервный капитал

При упоминании необходимости создания резервных фондов в организации, их объем наращивается из средств, которые остаются свободными по итогам года. Основной источник их поступления – прибыль предприятия. Средства резервного капитала предназначены для того, чтобы оперативно перекрывать понесенные организацией убытки, погашать стоимость облигаций и реализации мероприятий по выкупу акций. Такая целевая предопределенность характерна для акционерных обществ. В случае с ООО резервный капитал предприятия может быть использован для:

- покрытия суммы убытков, если по итогам отчетного периода не удалось достигнуть точки безубыточности;

- погашения облигационных бумаг;

- выкупа отдельных долей;

- других целей, которые предусмотрены Уставом (для АО такой возможности нет).

Резервный капитал входит в состав собственного капитала учреждений. Он должен соответствовать законодательно установленному объему. Его сумма указывается в уставной документации. Резервный капитал создается через ежегодные отчисления, которые носят обязательный характер. Закон № 208-ФЗ оговаривает, что сумма регулярных отчислений не может быть меньше установленного законодателем лимита. Для акционерных обществ действует правило о минимальной ставке взносов, равной 5% от значения чистой прибыли. Норма остается актуальной до момента достижений прописанной в Уставе общей суммы капитала.

Образование резервного капитала должно происходить после того, как будет утвержден комплекс бухгалтерской отчетности. Придерживаться этой установки необходимо для выведения значения нераспределенной прибыли и проработки схемы ее направления на разные сектора деятельности. Размер резервного капитала не может быть меньше законодательно утвержденного лимита. Для АО действует ограничение в виде сопоставления суммы уставного капитала с резервным. Последний необходимо выводить на уровень 5% от объема уставного капитала (или больше).