КБК по страховым взносам в 2024-2024 году

В соответствии с «О внесении изменений в Указания о порядке применения бюджетной классификации Российской Федерации, утверждённые Приказом Министерства финансов Российской Федерации от 1 июля 2012 г. № 65н» утверждены новые КБК для пеней и штрафов за страховые взносы по дополнительным тарифам за застрахованных лиц, занятых на соответствующих видах работ.

Пени, штрафы и проценты разграничены по тому, зависит ли тариф страховых взносов от результатов специальной оценки условий труда (СОУТ).

| Новые КБК | Применение |

| 000 1 02 02131 06 2100 160 | Пени, если доптариф зависит от результатов СОУТ |

| 000 1 02 02131 06 2110 160 | Пени, если доптариф не зависит от результатов СОУТ |

| 000 1 02 02131 06 2200 160 | Проценты по платежу, если доптариф зависит от результатов СОУТ |

| 000 1 02 02131 06 2210 160 | Проценты по платежу, если доптариф не зависит от результатов СОУТ |

| 000 1 02 02131 06 3000 160 | Денежные взыскания и штрафы, если доптариф зависит от результатов СОУТ |

| 000 1 02 02131 06 3010 160 | Денежные взыскания и штрафы, если доптариф не зависит от результатов СОУТ |

| 000 1 02 02131 06 5000 160 | Проценты за излишне уплаченные (взысканные) суммы, а также при их возврате не в срок, если доптариф зависит от результатов СОУТ |

| 000 1 02 02131 06 5010 160 | Проценты за излишне уплаченные (взысканные) суммы, а также при их возврате не в срок, если доптариф не зависит от результатов СОУТ |

Пени, штрафы и проценты разграничены по тому, зависит ли тариф страховых взносов от результатов специальной оценки условий труда.

| Новые КБК | Применение |

| 000 1 02 02132 06 2100 160 | Пени, если доптариф зависит от результатов СОУТ |

| 000 1 02 02132 06 2110 160 | Пени, если доптариф не зависит от результатов СОУТ |

| 000 1 02 02132 06 2200 160 | Проценты по платежу, если доптариф зависит от результатов СОУТ |

| 000 1 02 02132 06 2210 160 | Проценты по платежу, если доптариф не зависит от результатов СОУТ |

| 000 1 02 02132 06 3000 160 | Денежные взыскания и штрафы, если доптариф зависит от результатов СОУТ |

| 000 1 02 02132 06 3010 160 | Денежные взыскания и штрафы, если доптариф не зависит от результатов СОУТ |

| 000 1 02 02132 06 5000 160 | Проценты за излишне уплаченные (взысканные) суммы, а также при их возврате не в срок, если доптариф зависит от результатов СОУТ |

| 000 1 02 02132 06 5010 160 | Проценты за излишне уплаченные (взысканные) суммы, а также при их возврате не в срок, если доптариф не зависит от результатов СОУТ |

Таблица КБК в 2023 году

Федеральная налоговая служба подготовила таблицу платежей, которые находятся под ее администрированием.

Таблица от ФНС: новые КБК на 2023

В таблице около 400 кодов, поэтому самые популярные КБК мы перечислим отдельно.

| Платежи | Код бюджетной классификации |

|---|---|

| КБК по налогам | |

| НДС на товары (работы, услуги), реализуемые в РФ | 18210301000010000110 |

| НДС на товары, ввозимые в РФ | 18210401000010000110 |

| Налог на имущество предприятий | 18210904010020000110 |

| Налог на прибыль в региональный бюджет | 18210101012020000110 |

| Налог на прибыль в федеральный бюджет | 18210101011010000110 |

| Налог на прибыль с дивидендов юрлицам РФ | 18210101040011000110 |

| Налог на прибыль с дивидендов иностранным юрлицам | 18210101050011000110 |

| Налог на АУСН | 18210507000010000110 |

| Налог на УСН Доходы | 18210501011010000110 |

| Налог на УСН Доходы минус расходы | 18210501021010000110 |

| Единый сельскохозяйственный налог | 18210503010010000110 |

| Транспортный налог с организаций | 18210604011020000110 |

| Транспортный налог с физических лиц | 18210604012020000110 |

| Налог ПСН в бюджеты внутригородских районов | 18210504050020000110 |

| Налог ПСН в бюджеты городов федерального значения | 18210504030020000110 |

| Налог ПСН в бюджеты городских округов | 18210504010020000110 |

| Налог ПСН в округах с внутригородским делением | 18210504040020000110 |

| Налог ПСН в бюджеты муниципальных округов | 18210504060020000110 |

| Налог ПСН в бюджеты муниципальных районов | 18210504020020000110 |

| Водный налог | 18210703000010000110 |

| КБК НДФЛ | |

| НДФЛ для ИП и частнопрактикующих лиц | 18210102020010000110 |

| НДФЛ для налоговых агентов с дохода до 5 млн руб. | 18210102010011000110 |

| НДФЛ для налоговых агентов с дохода от 5 млн руб. | 18210102080011000110 |

| НДФЛ с дивидендов до 5 млн руб. | 18210102130010000110 |

| НДФЛ с дивидендов от 5 млн руб. | 18210102140010000110 |

| КБК по сборам | |

| Торговый сбор | 18210505010021000110 |

| Экологический сбор | 04811208010016000120 |

| Сбор за пользование объектами животного мира | 18210704010011000110 |

| Сбор за пользование объектами водных биоресурсов: | |

| — по внутренним водным объектам | 18210704030011000110 |

| — по остальным объектам | 18210704020011000110 |

| КБК страховые взносы | |

| Взносы на травматизм и профессиональные заболевания | 79710212000061000160 |

| Взносы по единому тарифу за работников | 18210201000011000160 |

| Взносы ИП за себя в фиксированном размере | 18210202000011000160 |

| Взносы ИП за себя с дохода свыше 300 000 рублей | 18210203000011000160 |

| Взносы на ОПС работников до 2023 года | 18210214010061001160 |

| Взносы на ОМС работников до 2023 года | 18210214030081001160 |

| Взносы на ВНиМ работников до 2023 года | 18210214020061001160 |

| Взносы ИП за себя на ОПС до 2023 года | 18210214010061005160 |

| Взносы ИП за себя на ОМС до 2023 года | 18210214030081002160 |

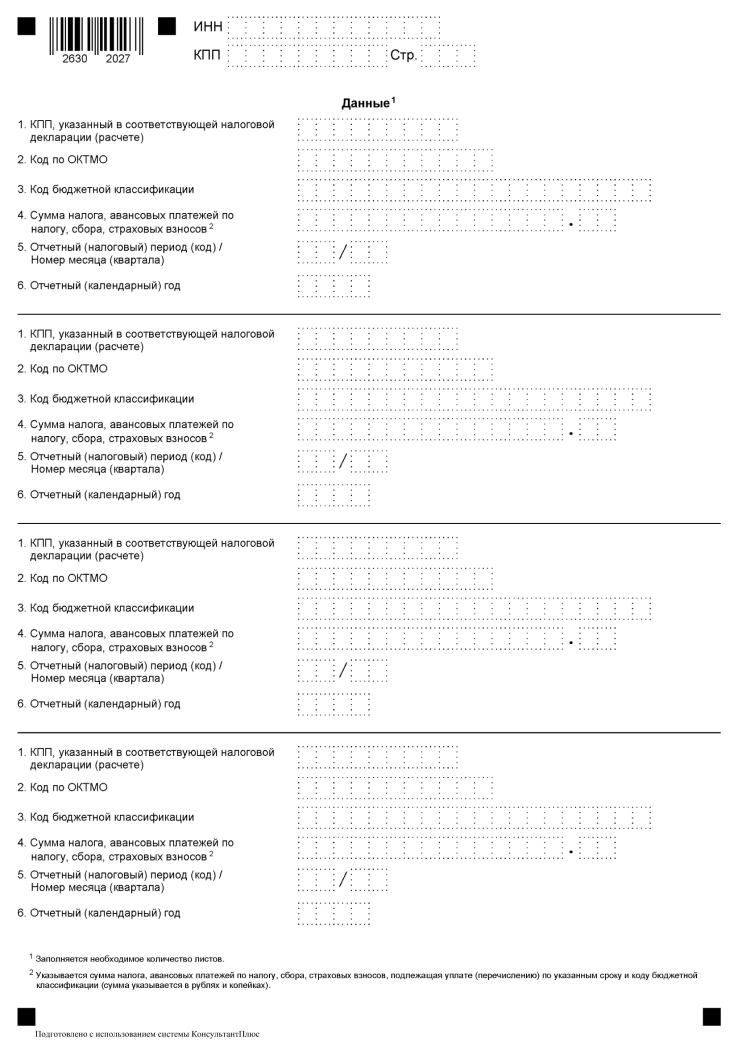

Однако по этому коду неясно, за что именно заплатила организация и ИП. Поэтому при перечислении денег в рамках ЕНП надо подавать уведомление, из которого понятно, какая сумма и на что перечислена. В одном уведомлении можно указать несколько платежей, и по каждому из них указывают свой КБК.

Сумма Штрафа за несвоевременную сдачу РСВ оплачивается по трем отдельным платежкам

Специалисты ФНС в письме от 05.05.17 № ПА-4-11/8641 разъяснили порядок уплаты штрафа за непредставление в установленный законодательством срок расчета по страховым взносам. По мнению налоговиков, такой штраф необходимо перечислять тремя отдельными платежками на три различных КБК.

Штраф за непредставление расчета по страховым взносам составляет 5 процентов от не уплаченной суммы страховых взносов за каждый полный или неполный месяц просрочки (ст. 119 НК РФ). При этом штраф не может быть более 30 процентов не уплаченной суммы и менее 1 000 рублей.

В декларации РСВ сумма по страховым взносам указывается отдельно по каждому из 3-х платежей. Поэтому сумму штрафа за непредставление расчета по страховым взносам необходимо исчислять отдельно по каждому перечисленному виду обязательного социального страхования.

Как разделить платеж, если налоговики оштрафовали плательщика страховых взносов на минимальную сумму 1 000 рублей?

ФНС считает, что необходимо руководствоваться положениями статьи 426 НК РФ о тарифах страховых взносов и платить штраф пропорционально тарифу. То есть штраф составит:

- 22/30*1000=733,33 руб. — в ПФР,

- 5,1/30*1000=170 руб. — в ФФОМС,

- 2,9/30*1000=96,67 руб. — в ФСС России.

КБК ШТРАФЫ, ПЕНИ по страховым взносам в 2024

Ниже приведена таблица с реквизитами и кодами КБК с января 2017 уплаты для организаций, юридических лиц штрафов в ГНИ за опоздание, при задержке или неуплате страховых взносов за работников на обязательное пенсионное, медицинское или социальное страхование. Это могут быть также взносы по дополнительному тарифу. Пени и штрафы могут возникнуть, например, если не сдать вовремя отчет РСВ в налоговую. Штрафные санкции возникают также при неуплате в срок ИП за себя свыше 300000 руб. или за работников в ИФНС

При этом неважно на какой системе налогообложения, ЕНВД, УСН или патенте, трудится ИП

| Вид страхового платежа |

КБК при уплате пени |

КБК при уплате штрафа |

|---|---|---|

| Для взносов за периоды, истекшие до 01.01.2017 | ||

| Страховые взносы на ОМС, уплачиваемые в ИФНС | 182 1 02 02101 08 2011 160 | 182 1 02 02101 08 3011 160 |

| Страховые взносы на ОМС в фиксированном размере, уплачиваемые ИП за себя в ИФНС | 182 1 02 02103 08 2011 160 | 182 1 02 02103 08 3011 160 |

| Для взносов за периоды начиная с 01.01.2017 | ||

| Страховые взносы на ОПС, уплачиваемые в ИФНС | 182 1 02 02010 06 2110 160 | 182 1 02 02010 06 3010 160 |

| Страховые взносы на случай временной нетрудоспособности и в связи с материнством, уплачиваемые в ИФНС | 182 1 02 02090 07 2110 160 | 182 1 02 02090 07 3010 160 |

| Страховые взносы на ОМС, уплачиваемые в ИФНС | 182 1 02 02101 08 2013 160 | 182 1 02 02101 08 3013 160 |

| КБК ИП за СЕБЯ | ||

| Страховые взносы на ОПС в фиксированном размере, уплачиваемые ИП за себя в ИФНС | 182 1 02 02140 06 2110 160 | 182 1 02 02140 06 3010 160 |

| Страховые взносы на ОМС в фиксированном размере, уплачиваемые ИП за себя в ИФНС | 182 1 02 02103 08 2013 160 | 182 1 02 02103 08 3013 160 |

Всегда проверяйте

Расчёт и уплата страховых взносов

Общая сумма, которую нужно оплатить работодателю, зависит от ряда факторов и условий.

Разберем пример расчёта взносов.

Работодатель: ООО «Юпитер»

Ежемесячная зарплата работника: 25 000 рублей

Каждый месяц взносы рассчитываются с нарастающим итогом — то есть, с учётом уже уплаченных взносов и новых начислений.

К примеру, в январе взносы на каждого сотрудника с зарплатой 25 000 рублей составят:

25 000 * 30% = 7 500 рублей

В феврале необходимо учесть уже уплаченные взносы на предыдущий месяц и нарастающую сумму выплат сотрудникам, то есть:

(25 000 + 25 000) * 30% — 7 500 = 7 500 рублей

В марте рассчитываем по той же схеме:

(25 000 + 25 000 + 25 000) * 30% — (7 500 + 7 500) = 7 500 рублей

Все расчёты проведены без учёта льгот и при выплатах в рамках предельной базы. Взносы на травматизм рассчитываются строго исходя из класса риска. Тогда начисленные выплаты необходимо умножить на процент, соответствующий классу риска на конкретном производстве (от 0,2 до 8,5).

КБК по страховым взносам с 2023 года

Каждый бухгалтер сталкивается с необходимостью уплаты страховых взносов, которые являются обязательными для всех работодателей. Но что такое КБК и зачем они нужны?

КБК – это коды бюджетной классификации, которые используются для определения типа платежа, его получателя и назначения. Они необходимы для того, чтобы государственные органы могли правильно распределить поступающие средства. Без корректного указания КБК страховые взносы могут быть направлены не туда, куда нужно, что может привести к штрафам и другим неприятным последствиям.

Кроме того, знание КБК помогает бухгалтерам следить за изменениями в законодательстве и своевременно вносить коррективы в свои платежи

Это особенно важно в условиях постоянно меняющихся правил и требований.. В заключение, можно сказать, что КБК – это важный инструмент для правильной и своевременной уплаты страховых взносов и учета расходов предприятия

Знание и использование актуальных КБК является ключевым фактором для успешной работы бухгалтерии и предотвращения возможных проблем с контролирующими органами.

В заключение, можно сказать, что КБК – это важный инструмент для правильной и своевременной уплаты страховых взносов и учета расходов предприятия. Знание и использование актуальных КБК является ключевым фактором для успешной работы бухгалтерии и предотвращения возможных проблем с контролирующими органами.

Единый тариф по взносам с 2023 года

В 2023 году страховые взносы не разделяются по видам страхования, для взносов используется общий КБК – 182 1 02 01000 01 1000 160. Этот код бюджетной классификации был утвержден Министерством финансов в приказе № 177н от 22 ноября 2022 года.

Взносы на травматизм

Взносы на травматизм с 1 января 2023 года перечисляют в Социальный фонд на новый КБК – 79710212000061000160. Полные реквизиты есть на сайтах отделений фонда.

Как теперь применять КБК по страховым взносам

Так как с 2023 года взносы на травматизм нужно перечислять в новый Социальный фонд, а не в ФСС. Из-за этого изменились реквизиты для уплаты взносов.

Взносы на травматизм с 1 января 2023 года перечисляют в Социальный фонд на новый КБК – 79710212000061000160.

Взносы по НК

КБК на 2023 год для уплаты налогов и взносов.

В рамках ЕНП:

-

основных налогов и взносов, уплачиваемых в ИФНС, – 182 01 06 12 01 01 0000 510;

-

взносов на травматизм с выплат работникам – 797 1 02 12000 06 1000 160.

Отдельными платежками по каждому налогу и взносу.

Налог на прибыль организаций (кроме КГН), в том числе:

-

в федеральный бюджет (ставка – 3%) – 182 1 01 01011 01 1000 110;

-

в региональный бюджет (ставка от 12,5% до 17%) – 182 1 01 01012 02 1000 110;

-

НДС – 182 1 03 01000 01 1000 110.

Налог на имущество:

-

по любому имуществу, за исключением входящего в Единую систему газоснабжения (ЕСГС) – 182 1 06 02010 02 1000 110;

-

по имуществу, входящему в ЕСГС – 182 1 06 02020 02 1000 110.

НДФЛ (ИП «за себя»):

-

при налоговой базе до 5 млн руб. включительно – 182 1 01 02020 01 1000 110;

-

при налоговой базе свыше 5 млн руб. – 182 1 01 02080 01 1000 110.

КБК для ИП по страховым взносам 2023

КБК по фиксированным взносам для ИП в 2023 году – 182 1 02 02000 01 1000 160 – страховые взносы в совокупном фиксированном размере для ИП с 1 января 2023 года.

182 1 02 03000 01 1000 160 – страховые взносы с дохода, превышающего 300 000 рублей за расчётный период для ИП за периоды с 2023 года.

КБК по страховым взносам в 2023 году: единая таблица

С 2023 года КБК по взносам, НДФЛ и ЕНП :

-

единый налоговый платеж – 182 01 06 12 01 01 0000 510;

-

НДФЛ агента (кроме дивидендов) – 182 1 01 02010 01 1000 110 (до 5 млн руб.) и 182 1 01 02080 01 1000 110 (более 5 млн руб.);

-

страховые взносы за работников – 182 1 02 01000 01 1000 160;

-

ОПС (кроме дополнительных тарифов) – 182 1 02 01010 01 1000 160;

-

ВНиМ – 182 1 02 01020 01 1000 160;

-

ОМС – 182 1 02 01030 01 1000 160;

-

НС и ПЗ – 797 1 02 12000 06 1000 160;

-

страховые взносы ИП «за себя» – 182 1 02 02000 01 1000 160 (при годовом доходе до 300 тыс. руб.) и 182 1 02 03000 01 1000 160 (1% взносов при годовом доходе свыше 300 тыс. руб.).

|

Единый налоговый платеж (кроме взносов НС и ПЗ) |

182 01 06 12 01 01 0000 510 |

|

НДФЛ агента (кроме дивидендов) |

182 1 01 02010 01 1000 110 (до 5 млн руб.), 182 1 01 02080 01 1000 110 (более 5 млн руб.) |

|

Страховые взносы за работников |

182 1 02 01000 01 1000 160 |

|

ОПС (кроме дополнительных тарифов) |

182 1 02 01010 01 1000 160 |

|

ВНиМ |

182 1 02 01020 01 |

|

ОМС |

182 1 02 01030 01 1000 160 |

|

НП и ПЗ |

797 1 02 12000 06 1000 160 |

|

Страховые взносы ИП «за себя» |

182 1 02 02000 01 1000 160 (при годовом доходе до 300 тыс. руб.); 182 1 02 03000 01 1000 160 (1% взносов при годовом доходе свыше 300 тыс. руб.) |

Схема уплаты страховых взносов в ФНС в 2024 году

Большинство бизнеса работает по стандартной схеме. За каждого работника нужно платить 30% от его заработной платы. Вне зависимости от суммы и дополнительных обязательств перед ним. Исключения – декретницы. Им платит через компанию государство, а предприятие получает списание части обязательных платежей.

Другие льготные группы:

- IT-компании (при наличии аккредитации);

- малый и средний бизнес;

- работодатель, осуществляющий морские перевозки.

IT-компании и работники получают много льготных программ. Платежи по взносам – 7,6%. Как только зарплата сотрудника превышает предельную базу – 0%. Таким образом компании экономят от 20% на дополнительных выплатах.

Несмотря на то, что все бонусы выглядят очень привлекательными, большинство небольших команд вообще не могут на них претендовать. Даже если они разрабатывают важные IT-продукты. Чтобы подать на аккредитацию, нужно не только соответствовать всем требованиям, иметь готовый продукт и зарабатывать, но и пройти суровую налоговую проверку.

Малый и средний бизнес также попадают под льготные программы. На зарплату ниже МРОТ сотрудникам начисляют 30%, выше МРОТ – 15%. Предельная база здесь не учитывается. Большинство налогооблагаемой зарплаты будет выдаваться уже со сниженной ставкой.

Компании, которые занимаются поиском работников для судов, платят 0%. Фактически, моряки, которые выходят в рейсы, заключают договоры именно с этими организациями-посредниками. Поэтому за них ничего не платится.

Оформление единого отчета

Отчетность сократили. Долгое время по каждому из работников нужно было предоставить порядка 6 разных документов. Начиная от личных данных, заканчивая движением по его счетам. Теперь есть унифицированная форма, которую компания должна будет отправлять. Она включает в себя информацию из:

- СЗВ-М;

- ДСВ-3

- СЗВ-СТАЖ;;

- СЗВ-ТД;

- 4-ФСС.

Унифицированная информация в конечном итоге передается в Федеральную налоговую службу РФ. Установлены такие сроки подачи:

- По страховкам – период до 25 числа следующего месяца.

- Квартальный отчет – 25 числа месяца, следующего за окончанием квартала.

Для отдельных сфер деятельности предусмотрена отсрочка в оплате за 2023 год – май 2024. Это касается платежей за 3-4 квартал 2023.

Унифицированная отчетность подается индивидуально. Все зависит от времени приема на работу, необходимых документов и дополнительных сведений, которые компания должна предоставить по каждому конкретному сотруднику.

Код для взносов на медицинское страхование

Код для выплат по медицинскому страхованию также изменен, поскольку их получателем стала ФНС, а не ФОМС. Система оплаты такая, как и в вышеописанной ситуации:

- Для расчетов за декабрь 2016 просто заменяется первая цифра – 392 на 182.

- А за периоды 2024 используется новый код.

Сравнить КБК фиксированного платежа в ОМС на 2024 год для ИП за старые и новые периоды можно в таблице:

| Вид платежа | КБК, расчет за декабрь 2016 | КБК, расчет за 2024 |

|---|---|---|

| Обязательное медицинское страхование предпринимателя | 182 10 20 21 03 08 10 11 160 | 182 10 20 21 03 08 10 13 160 |

| Пени | 182 10 20 21 40 06 20 11 160 | 182 10 20 21 40 06 21 10 160 |

| Штрафы | 182 10 20 21 03 08 30 11 160 | 182 10 20 21 03 08 30 13 160 |

Что делать если ошиблись в КБК

Заполняя бухгалтерский журнал, всегда существует вероятность перечисления медицинских взносов за рабочих по старому индексу бюджетной классификации, либо ошибочном, неверном указании нового кода. В связи с большим потоком документов подобное, не часто, но встречается. И если уж ошибка, либо неточность произошла, расстраиваться не стоит. Уплату взиманий по медицинскому страхованию можно откорректировать.

Принимая во внимание отсутствие специальной унифицированной формы заявления к фискальной службе, бухгалтерия вправе сделать его произвольным. Если же организация располагает примерным образцом — можно использовать его

Главным требованием здесь будет соблюдение норм делопроизводства в плане структурирования заявления, где должны присутствовать некоторые обязательные данные, как то:

- группа верхних реквизитов содержит название, номер филиала фискального ведомства, куда направляется заявление, адрес его месторасположения, должность главы территориальной структуры, полностью фамилия, имя, отчество;

- сходным образом заносится информация об организации заявителе;

- середина листа занимает наименование документа, данный случай — заявление, вторая после него строка содержит исходящий номер, дату составления заявления.

Основная часть документа содержит такую информацию:

- указание конкретной ошибки со ссылкой на расчетный документ, платежа по взносам с указанием его номера, даты;

- внесение правильной информации, при указании суммы платежа, последний следует продублировать прописью;

- указание нормы законодательства, которое разрешает вносить уточненную информацию по ранее поданным платежные ведомостям.

Заявление передается в налоговую инспекцию различными путями, по усмотрению заявителя, как то:

- самым простым, быстрым и надежным считается передача его лично своему налоговому инспектору в фискальной администрации;

- разрешается передача представителем, уполномоченным лицом, с нотариально подтвержденной доверенностью;

- можно отправить заявление, прибегнув к услугам почты — заказное письмо с уведомлением о доставке.

Конечно, крупные предприятия, юридические лица могут позволить себе более современный способ. Отправка документации государственным службам учета посредством электронных средств связи. Подобное возможно только при наличии официально зарегистрированной электронной подписи.

Отсутствие уточняющего заявления

Не выявленные бухгалтерией неточности, ошибки могут быть своевременно найдены налоговым инспектором. В этом случае подачи письменного обращения не избежать, постараться сразу же внести соответственные исправления.

Противный случай грозит повторным перечислением взноса, налога по правильным индексам бюджетной классификации. Перечисленную же ранее сумму взносов, отмену штрафа за просрочку платежа — пени, придется требовать только через судебные органы. Не исключены и дополнительные меры воздействия к нарушителю со стороны налоговой администрации в форме крупного штрафа.

Конечно, принимая во внимание письмо Министерства финансов РФ о том, что ошибочное, либо неверное указание кода не всегда признается неисполнением налоговой повинности компанией, частным предпринимателем, если платеж прошел по другой комбинации символов КБК. Ответственность по формированию письменного обращения по уточнению платежа к фискальному органу лежит на работнике бухгалтерского отдела, либо главном бухгалтере

Причем заявление подписывается не только составившим его сотрудником, но и визируется руководителем предприятия

Ответственность по формированию письменного обращения по уточнению платежа к фискальному органу лежит на работнике бухгалтерского отдела, либо главном бухгалтере. Причем заявление подписывается не только составившим его сотрудником, но и визируется руководителем предприятия.

Отчётность по страховым взносам в 2024 году

Отчитываться по взносам на страхование необходимо в налоговую службу по месту регистрации. Что касается взносов на травматизм, то их администрирует с 2023 года новый Социальный фонд.

1. В ФНС отчётность подаётся по форме РСВ (КНД 1151111) — с 1 января 2024 года нужно применять новый бланк расчёта. Он утвержден Приказом Федеральной налоговой службы от 29.09.2023 № ЕА-7-11/696@. Расчёт за 2023 год нужно подать уже по этой ной форме. Сдавать документ необходимо каждый квартал, не позднее 25-го числа месяца после каждого отчётного периода. В 2024 году сроки выглядят так:

- за 2023 год — до 25 января 2024 года;

- за 1-й квартал 2024 года — до 25 апреля;

- за полугодие 2024 года — до 25 июля;

- за 9 месяцев 2024 года — до 25 октября.

Форма подачи отчёта (электронная или бумажная) на сроках не сказывается. Если численность официальных работников до 10 человек включительно, то работодатель может подать РСВ в бумажном или электронном виде на свой выбор. Если работников 11 и больше — допустима только электронная форма.

2. В СФР отчётность с 2024 года подают по новой форме — раздел 2 отчёта ЕФС-1 (вместо бывшего 4-ФСС), регламентированной Приказом СФР от 17.11.2023 № 2281. Сроки не зависят от формы подачи документа — электронный или бумажный. Электронный подается при численности сотрудников больше 10 человек, бумажный можно подавать при численности до 10 человек включительно. Раздел 2 отчёта ЕФС-1 нужно подавать до 25-го числа после отчётного квартала.

Упростите себе жизнь — сформируйте отчётность в 2 клика с помощью сервиса «Моё дело».

Система все рассчитывает автоматически, а также заполняет документы для подачи в налоговую службу и пенсионный фонд.Попробовать бесплатно

Сроки оплаты страховых взносов в 2024 году

Страховые платежи необходимо перечислять в ФНС до 28 числа после каждого месяца, в СФР до 15 числа каждого месяца, следующего за отчётным.

Сроки для взносов индивидуальных предпринимателей на себя выглядят иначе. Тут ситуация складывается следующим образом:

| Если доход не превышает 300 000 рублей | Если доход превышает 300 000 рублей |

|---|---|

| До 31 декабря отчётного года | Фиксированные взносы с доходов до 300 000 необходимо оплатить до 31 декабря текущего года, а дополнительный 1% с превышающей суммы — до 1 июля следующего года |

По итогу, глобальных изменений в размерах тарифов в 2024 году нет. Однако нужно помнить, что сроки оплаты и требования к отчётности изменились с 2023 года, а также в прошлом году вообще убрали разделение взносов на ОПС, ОМС и ВНиМ.

Что делать, если в перечне нет реквизитов вашего местного отделения СФР?

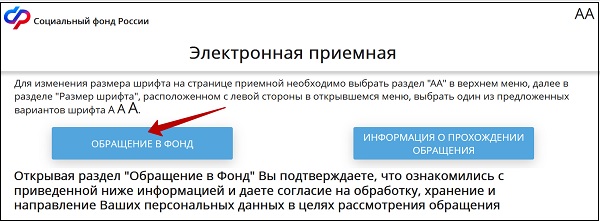

Бывают ситуации, когда реквизиты местного отделения СФР отсутствуют в перечне приведённых нами реквизитов. В этом случае рекомендуем обратиться в электронную приёмную СФР на сайте https://social-insurance.sfr.gov.ru/reception_desk/. Перейдя по данной ссылки, кликните на кнопку «Обращение в фонд».

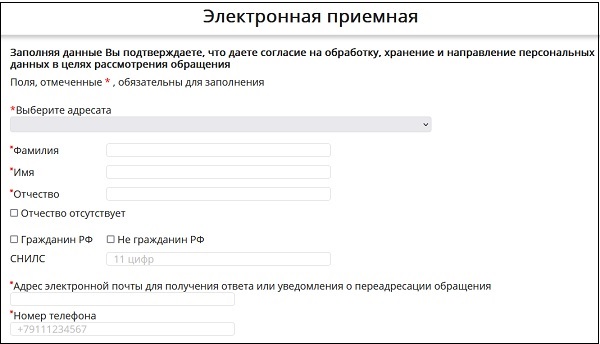

Откроется специальная форма, в которой вам понадобится заполнить поля ФИО, гражданство, СНИЛС, ввести свой е-мейл и телефон, указать свой обратный адрес. Далее понадобится набрать текст обращения. В тексте попросите отправить на ваш е-мейл (или иным удобным образом) реквизиты для исполнения обязательств вашего предприятия (или ИП) по уплате страховых вносов на травматизм в 2024 году.

Останется ввести капчу и нажать внизу на кнопку «Отправить письмо».

В случае успешной отправки письма отобразится уведомление, содержащее дату и номер отправления ID. Оно будет являться подтверждением факта отправления вашего письма. Останется ожидать ответа от специалиста службы поддержки. Приблизительное время ответа может составлять от нескольких часов до нескольких суток.

Как заполнить платежное поручение на уплату страховых взносов

При заполнении платежек на перечисление страховых взносов в налоговые органы в поле 101 компании, производящие выплаты физлицам, должны указывать статус плательщика «01».

ИП указывают одно из следующих значений в данном поле:

- 09 — налогоплательщик (плательщик сборов) — индивидуальный предприниматель;

- 10 — налогоплательщик (плательщик сборов) — нотариус, занимающийся частной практикой;

- 11 — налогоплательщик (плательщик сборов) — адвокат, учредивший адвокатский кабинет;

- 12 — налогоплательщик (плательщик сборов) — глава крестьянского (фермерского) хозяйства.

Данные положения предусмотрены Приказом Минфина РФ от 12.11.2013 № 107н.

При перечислении взносов на страхование от несчастных случаев в поле 101 проставляется «08».

КБК проставляется в поле 104. В этом поле нужно указать значение кода бюджетной классификации РФ, установленное для уплаты соответствующего вида страховых взносов.

Назначение платежа и другая необходимая информация указываются в поле 24. В этом поле следует отразить вид страховых взносов и период, за который они уплачиваются. При уплате «травматических» взносов можно указать регистрационный номер страхователя в ФСС РФ.

В полях 106–109 платежного поручения на перечисление взносов на страхование от несчастных случаев должен быть проставлен «0».

При перечислении взносов в налоговые органы нужно отразить в платежке:

- «ИНН» и «КПП» получателя средств — значение «ИНН» и «КПП» соответствующего налогового органа, осуществляющего администрирование платежа;

- «Получатель» — сокращенное наименование органа Федерального казначейства и в скобках — сокращенное наименование налогового органа, осуществляющего администрирование платежа.

В поле 106 при перечислении текущего платежа ставится ТП, в поле 107 — месяц, за который платятся взносы (например, МС.11.2020).

Изменения по страховым взносам в 2024 году

Единый страховой взнос продолжит действовать в 2024 году. Модернизация налоговой системы проходит в штатном режиме, поэтому дополнительных изменений пока не планируется. Единственное, что будет по-другому, это тарифы для ИП и предельная база.

Показатели составляют на основе данных Росстата. Увеличение предельной базы – инфляция + дополнительный коэффициент. Из-за того, что России нужно все больше денег в бюджет, увеличение должно быть существенным. Меньше компаний смогут пользоваться 15% ставкой.

Прогнозируемая величина предельной допустимой базы – 2.2 миллиона. Это более 180 тысяч в месяц. Только крупные компании могут платить такие зарплаты своим работникам.

Ужесточение ответственности за нарушение налогового кодекса пока не анонсировано. Несмотря на отсутствие официальных заявлений, все больше компаний попадают под проверки. Если учитывать, что мораторий закончится, больше среднего и мелкого бизнеса начнут тщательно проверять. Под это могут ужесточить законодательную базу.

С 1 января 2024 года взносы практически не меняются. Прошлая модернизация ФНС и всех смежных структур прошла успешно. Нужно еще несколько лет на то, чтобы система полностью заработала во всех регионах, а сотрудники получили необходимую квалификацию. Основные изменения – увеличение максимальной базы и тарифов для ИП.

- Оплата больничного листа в 2024 году

- Материнский капитал в 2024 году: размер и изменения

- Приемная семья: выплаты в 2023-2024 году

Подводя итоги о применении этих КБК

Предприниматель, на которого трудятся наемные сотрудники, должен выполнять обязательные отчисления за них во внебюджетные фонды. Какой КБК указать в соответствующих платежных поручениях? Сумма отчислений, так же как и кодирование, зависят от условий, в которых трудятся наемные работники.

Взносы на пенсионное страхование сотрудников

Код бюджетной классификации не зависит от того, превышает ли доход работодателя от использования труда наемных сотрудников предельную величину базы (300 тыс.руб.). Отчисления за сотрудников при величине базы как меньше, так и больше предельной нужно платить по следующему КБК: 392 1 02 02010 06 1000 160. Раздельные коды для этого вида платежа отменены. По данному КБК зачисляются следующие виды взносов в ПФР на выплату страховой пенсии:

- основной платеж;

- задолженность по основному платежу;

- задолженность по отмененному платежу;

- образовавшаяся недоимка;

- платеж по перерасчету.

Санкционные выплаты по страховым взносам в ПФР

- Штрафы – перечислять необходимо по КБК 392 1 02 02010 06 3000 160.

- Пени зачисляются по КБК 392 1 02 02010 06 2100 160.

Если сотрудники трудятся в особых условиях

Для работодателей, предоставляющих сотрудникам вредные и/или опасные условия труда, существует дополнительный тариф отчислений в ПФР, так как закон позволит сотрудникам «за вредность» уйти на пенсию раньше предписанного возрастом срока. Именно отчисления этих дополнительных взносов помогут в будущем рассчитать момент, с которого работникам будет полагаться досрочная пенсия.

1. Вредные работы требуют отчислений за сотрудников по КБК 392 1 02 02131 06 1000 160.

- Пени за просрочку этих взносов – по КБК 392 1 02 02131 06 2100 160.

- Штрафы по таким взносам – по КБК 392 1 02 02131 06 3000 160.

2. Для занятых в тяжелых трудовых условиях КБК 392 1 02 02132 06 1000 160.

- Пени – КБК 392 1 02 02132 06 2100 160

- Штрафы – КБК 392 1 02 02132 06 3000 160.

Отчисления за наемных сотрудников в ФФОМС

Отчисления на обязательное медстрахование за сотрудников требуют КБК 392 1 02 02101 08 1011 160.

Пени по этому платежу – по КБК 392 1 02 02101 08 2011 160.

Штрафы, если они начислены – по КБК 392 1 02 02101 08 3011 160.

Уплата взносов за работников в ФСС

1. Страхование на случай больничного и связанное с беременностью и родами – КБК 393 1 02 02090 07 1000 160.

- Пени – КБК 393 1 02 02090 07 2100 160.

- Штрафы – КБК 393 1 02 02090 07 3000 160.

2. Социальное страхование от производственных несчастных случаев, травм и профзаболеваний – КБК 393 1 02 02050 07 1000 160.

- Пени – КБК 393 1 02 02050 07 2100 160.

- Штрафы – КБК 393 1 02 02050 07 3000 160.