Несоответствие показателей деклараций контрольным соотношениям

При обнаружении налоговым органом несоответствия показателей деклараций (расчетов) контрольным соотношениям, свидетельствующим о нарушении порядка их заполнения, данные таких декларации будут учитываться при определении размера совокупной обязанности ЕНС только со дня вступления в силу решения по результатам камеральной проверки либо в течение 10 дней со дня ее окончания (если не были выявлены нарушения).

Данные «сомнительной» декларации учтут только после завершения камеральной проверки ( НК РФ).

На волне бухгалтерской рутины и корпоративной суеты налоговые ошибки могут стать тем скользким местом, которое не только «съест» вашу прибыль, но и привлечет внимание налоговых органов. Избежать неприятностей с законом хочет каждый, но как это сделать, если засады встречаются на каждом шагу? Рекомендуем своевременно проводить качественный независимый аудит, который защитит от рисков и проблем и выявит резервы

При этом в среднем по каждой компании в проверяемом периоде (за год) выявлено:

- 89 млн руб. искажений бухотчетности,

- 30 млн руб. налоговых ошибок,

- 6 млн руб. резервов.

А цена ошибок сегодня высока:

Начать аудит сейчас Сразу получить помощь аудиторов, в т.ч. по новым ФСБУ, выявить налоговые риски и ошибки до сдачи отчетности Узнать цену аудита

Как заполнить уведомление по ЕПН в 2024 году

Порядок заполнения уведомления по ЕПН доступен для загрузки на сайте налоговой службы. Предварительно понадобится рассчитать суммы по необходимым платежам для перечисления, подготовить коды КБК, КПП, ОКТМО.

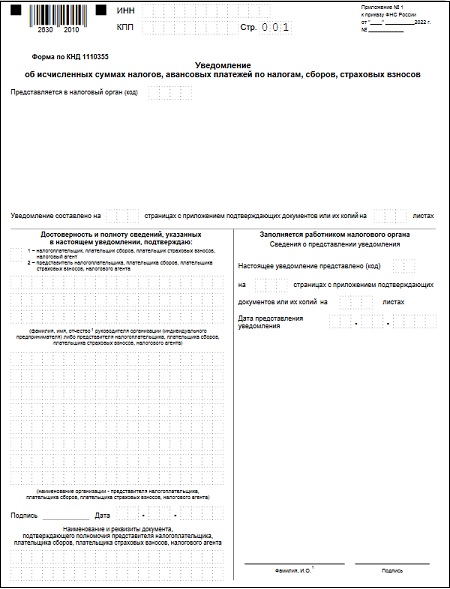

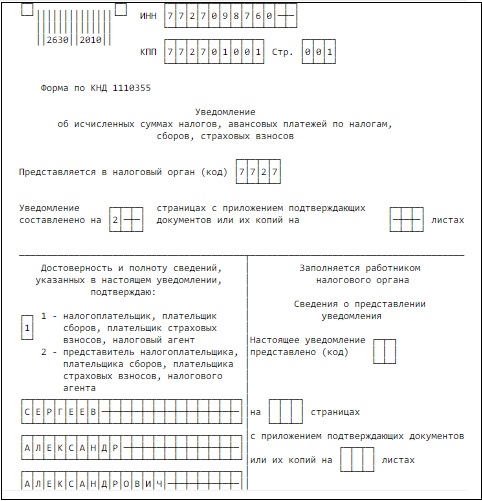

На первой странице уведомления указан базовый минимум информации, включая ИНН, КПП организации, номер вашей ИФНС, а также полное имя налогоплательщика или его представителя. Внизу ставится подпись, печать и дата подачи. Правый блок внизу заполняет сотрудник ФНС.

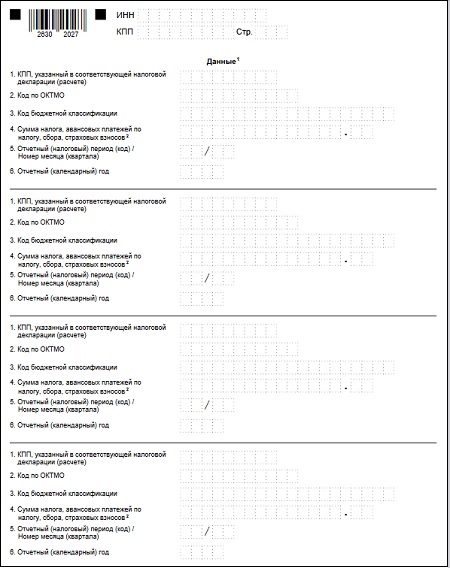

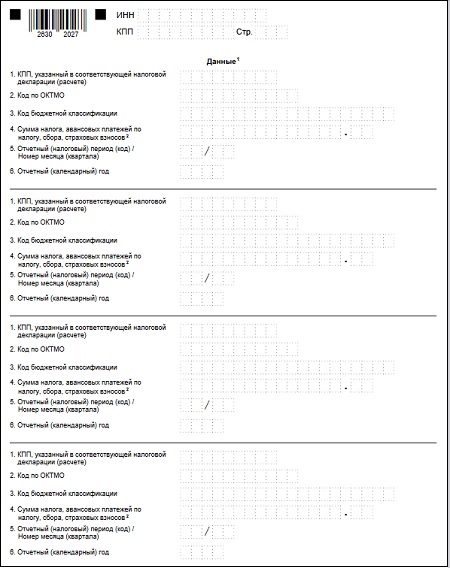

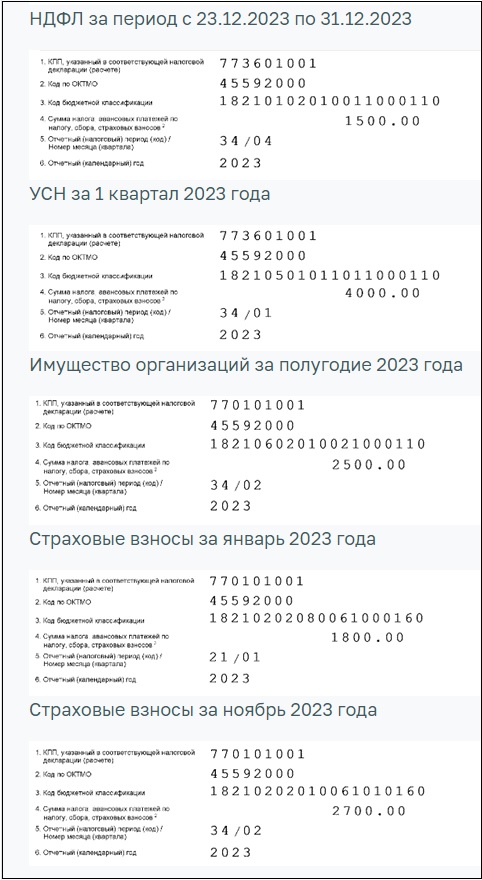

Вторая страница уведомления содержит несколько одинаковых блоков, с помощью которых можно предоставить информацию по разным формам платежей. Понадобится указать код по ОКТМО, код бюджетной классификации, сумму налогов, код отчётного года и отчётного периода.

Для отчётности по ежемесячным авансам обычно используется коды 21, 31, 33 и 34, включая также номер квартального месяца (это 01,02,03,04). Для ежеквартальных авансов применяется код 34 и порядковый номер квартала (т.е. 01,02,03,04).

Если у вашей организации есть обособленные подразделения, в разделе «Данные» понадобится указать налоговые начисления по главному офису и обособленным подразделениям.

Образец заполненного уведомления по ЕНП в 2024 году может выглядеть так:

Заполненное уведомление вы можете подать через личный кабинет налогоплательщика на сайте ФНС, через системы «СБИС», «Контур», «1С Бухгалтерию», а также ТКС с применением ЭЦП.

Что делать, если сальдо ЕНС не совпадает с вашими данными

Если вы не согласны с остатками на едином налоговом счете, придется искать источник расхождений.

5 действий бухгалтера для поиска источника расхождений:

1. Поиск ошибок в собственном учете. Все ли документы корректно проведены? Правильно ли сформировано входящее сальдо? Как учтены суммы, которые не входят в состав ЕНП и не учитываются на ЕНС в соответствии с действующим законодательством?

2. Проведите сверку с ФНС. Корректно оформите акт сверки. Укажите ФНС на наличие расхождений. Проследите, чтобы все разногласия были документально оформлены в акте.

3. ФНС может запросить документы. Будьте готовы. Если налоговики не учли какой-то платеж или отчет, придется предоставить платежное поручение или уточненную декларацию.

4. Ошибку в своих данных ФНС обязана устранить сама. Подпишите финальный акт сверки. Через неделю-две проконтролируйте еще раз сальдо ЕНС, чтобы убедиться, что все в порядке.

5. Если нашли свою ошибку, придется откорректировать свой учет и, возможно, доплатить налоги.

В чем простота ЕНС и ЕНП?

По мнению законодателя и налоговой службы у ЕНС и ЕНП есть целый ряд существенных преимуществ, в частности:

-

уменьшение количества платежей (вместо прежних десятков платежей один платеж сейчас);

-

отсутствие необходимости уточнений и зачетов между разными КБК и ОКТМО (раньше такие зачеты были необходимы, теперь они не нужны);

-

снятие ограничения на возврат и зачет налогов (раньше срок составлял 3 года, теперь ограничения нет);

-

сокращение срока возврата сумм, формирующих положительное сальдо на ЕНС (раньше срок возврата излишне уплаченного (взысканного) налога составлял до 1 месяца. Теперь по распоряжению налогоплательщика деньги с ЕНС (в пределах положительного остатка) можно вернуть на следующий рабочий день);

-

установление единых сроков для представления отчетности (25 число) и уплаты ЕНП (28 число);

-

ускорение разблокировки счета (раньше срок составлял около 5 дней, теперь один день);

-

исключение наличия переплаты и недоимки по разным налогам (раньше могла быть одновременно переплата и недоимка, теперь на ЕНС либо недоимка, либо переплата).

Скорректирован порядок приостановки операций по счетам. Раньше требования об уплате ИФНС выставляли по каждой сумме недоимки, теперь только при общем отрицательном остатке на ЕНС.

Более того, деньги в размере положительного сальдо по закону теперь можно не только быстро вернуть, но и перевести на счет другого лица.

Конечно, кардинальные изменения правил уплаты налогов для большинства налогоплательщиков стали серьезным испытанием. Но нужно понимать, что процессы, связанные с введением ЕНС и уплатой ЕНП, запущены, и это необратимо. А по теории пяти стадий принятия неизбежного на смену отрицанию, гневу, торгу и депрессии приходит смирение. Надеемся, что со временем неурядицы у налогоплательщиков закончатся. А после переходного периода обещанная ФНС простота использования ЕНС начнет приносить облегчение в работе.

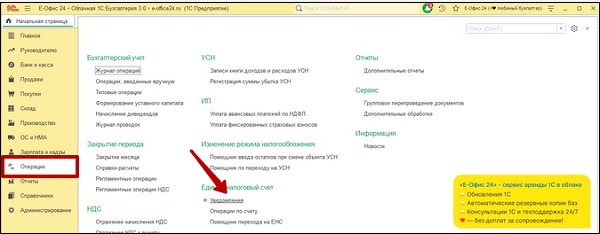

Как отправить уведомление в 1С Бухгалтерия

В системе 1С Бухгалтерия существуют два способа создания уведомлений по ЕПН в 2024 году. Первый из них — это создание уведомление вручную. Понадобится перейти в раздел «Операции», и выбрать там «Уведомления». Далее понадобится заполнить данные уведомления.

Второй, более удобный способ, предполагает автоматическое создание. Выполните следующее:

- Перейдите в раздел «Главное»;

- Там кликните на «Задачи организации»;

- Найдите в перечне 25 число, программа предоставит вам возможность создать уведомление (например, по НДФЛ). Перейдите по данной ссылке в раздел уведомлений;

- Сформируйте уведомление, нажав на одноимённую кнопку. Будет автоматически сформировано уведомление с внесёнными данными;

- Проконтролируйте сумму, и если всё верно, проведите документ.

Для отправки уведомления и ФНС нажав на кнопку «Отправить» в самом уведомлении (при условии использования сервиса 1С:Отчётность).

Также вы можете отправить уведомление из раздела «Отчёты» — «Регламентированные отчёты» — «Уведомления».

Что такое единый налоговый платёж

В 2023 году организации и индивидуальные предприниматели начали платить налоги по новым правилам. Этот порядок утвердил соответствующий федеральный закон.

Суть подхода такова: компании и ИП к определённой дате перечисляют всю сумму налогов и взносов к уплате на специальный счёт — он называется Единый налоговый счёт (ЕНС). А налоговая служба сама распределяет деньги по обязательным платежам. Эту схему назвали Единый налоговый платеж (ЕНП), она заменила прошлый порядок, в котором все налоги оплачивались отдельно и на каждый оформлялось отдельное платёжное поручение. Вместо поручения теперь подаётся уведомление об исчисленных суммах на ЕНП.

Мы подробно рассказывали о ЕНП в статьях: ЕНП: новый порядок уплаты налогов и ЕНП: как он будет работать и в чём его польза для бизнеса.

Начисление совокупной обязанности в «1С:Бухгалтерии 8»

В программе «1С:Бухгалтерия 8» расчет большинства налогов выполняется автоматически на основании данных учета. На основании этих же данных заполняются и регламентированные отчеты (налоговые декларации, расчеты, уведомления об исчисленных суммах налогов). Начисление налогов, учитываемых автоматически, выполняется последним днем отчетного (налогового) периода при выполнении соответствующих регламентных операций, входящих в обработку Закрытие месяца.

Расчет НДС имеет свои особенности, поскольку данный налог является косвенным. Для корректного расчета НДС, формирования необходимых проводок и автоматического формирования декларации в конце каждого квартала требуется выполнить ряд регламентных операций по НДС.

Поскольку суммы налогов при закрытии отчетного периода определены, то задолженность по их уплате автоматически переносится на счет 68.90 при выполнении новой регламентной операции Начисление налогов на единый налоговый счет. При этом проводки по начислению налогов на ЕНС формируются не на дату регламентной операции, а на даты наступления сроков уплаты налогов, установленных НК РФ (28-е число месяца, следующего за отчетным, или другие даты).

Такой порядок применяется для следующих налогов (взносов):

-

НДС;

-

НДС налогового агента;

-

налог на прибыль;

-

налог на прибыль налогового агента;

-

земельный налог;

-

транспортный налог;

-

налог на имущество;

-

налог, уплачиваемый при УСН;

-

торговый сбор;

-

НДФЛ ИП за себя;

-

страховые взносы ИП за себя.

Если зарплата рассчитывается в «1С:Бухгалтерии 8», то НДФЛ налогового агента, удержанный с доходов сотрудников, начисляется на счет 68.90 при проведении документов, отражающих фактическую выплату зарплаты или дивидендов: Списание с расчетного счета; Выдача наличных. Если учет зарплаты ведется в «1С:Зарплате и управлению персоналом 8», то НДФЛ начисляется на ЕНС при проведении документа Сведения об удержанном НДФЛ.

При этом проводки по переносу на ЕНС задолженности по НДФЛ формируются не на дату выплаты дохода, а на дату наступления срока уплаты НДФЛ (28-е или 5-е число месяца в зависимости от даты удержания НДФЛ).

Задолженность по страховым взносам, начисленным на выплаты сотрудникам, переносится на счет 68.90 при проведении документа Начисление зарплаты (Отражение зарплаты в бухучете, если зарплата рассчитывается в «1С:Зарплате и управлению персоналом 8»). Проводки по начислению страховых взносов на счет учета ЕНС формируются не на дату документа начисления зарплаты, а на дату наступления срока уплаты страховых взносов (28-е число следующего месяца).

Задолженность по налогам, для которых не поддерживается автоматический расчет (например, акцизы, водный налог и др.), следует переносить на ЕНС с помощью документа Корректировка ЕНС с видом операции Начисление налога (раздел Операции – Единый налоговый счет). Дата начисления этих налогов на счет 68.90 будет совпадать с датой документа Корректировка ЕНС.

Для начисления штрафных санкций также используется документ Корректировка ЕНС с соответствующими видами операций.

Бухпросвет

- Автоматическая сверка данных учета с данными налогового органа по ЕНС

- Работа с ЛК ФНС в части ЕНС (подключение, варианты авторизации)

Таким образом, для формирования совокупной обязанности по уплате налогов и взносов на счете 68.90 в большинстве случаев при регулярном ведении учета достаточно начислить и выплатить зарплату и выполнить закрытие месяца. При этом задолженность по уплате налогов отражается на едином налоговом счете так же, как и в личном кабинете ФНС – на дату наступления срока их уплаты, установленного законодательством.

Как подать уведомление ЕНП в 2024 году

В общем случае уведомления следует подавать до 25 числа того месяца, в котором производится платёж, а сами выплаты осуществлять не позднее 28 числа. Например, страховые взносы за февраль 2024 надо будет уплатить до 28 марта, а уведомление ЕНП подать до 25 марта.

Выбиваются из этой системы только уведомления по НДФЛ, которые нужно подавать два раза в месяц.

Во избежание ошибок при оформлении документа, необходимо проверять используемый КБК (код бюджетной классификации). Основной КБК в уведомлении ЕНП 2024 — 182 01 06 12 01 01 0000 510. Полный перечень кодов можно найти в приказе Минфина от 01.06.2023 № 80н либо на официальном сайте ФНС во вкладке «Коды классификации доходов бюджетов РФ, администрируемые Федеральной налоговой службой в 2024 году».

В 2024 году организации и ИП могут направить уведомление по ЕНП не только в бумажном, но и в цифровом виде. С помощью сервисов «Калуга Астрал» можно организовать отправку электронной отчётности во все контролирующие органы, включая ФНС. Для организаций, использующих программы «1С:Предприятие» отличным выбором будет интегрированный модуль «1С-Отчётность»: создавайте и отправляйте отчётные документы во все контролирующие органы, не меняя привычного интерфейса 1С. А тем, кто хочет работать с документами без привязки к одному рабочему месту, предлагаем онлайн-сервис «Астрал Отчёт 5.0», позволяющий хранить все необходимые документы в облаке.

Состав ЕНП

В составе ЕНП перечисляют практически все обязательные платежи, например:

-

налог на прибыль;

-

НДС;

-

НДФЛ;

-

налог на имущество;

-

земельный налог;

-

транспортный налог;

-

акцизы.

Те, кто применяет специальные налоговые режимы, платят в составе ЕНП:

-

налог при УСН;

-

единый сельскохозяйственный налог (ЕСХН);

-

налог при ПСН.

Самозанятые граждане в составе ЕНП могут уплачивать НПД. Но эти налогоплательщики могут по-прежнему уплачивать этот налог и отдельно, не в составе ЕНП.

В ЕНП обязательно включают страховые взносы. Но в них есть исключение – это взносы на травматизм. Их перечисляют в Социальный фонд России (СФР), созданный на базе объединения ПФР и Фона социального страхования.

Отдельно от ЕНП уплачивают:

-

фиксированный платеж производимый иностранными гражданами, работающими по патенту на основании ст. 227.1 НК РФ;

-

госпошлину, по которой суд не выдал исполнительный документ.

На ЕНС налоговики учтут, например, возмещаемый налогоплательщику из бюджета НДС, проценты на сумму излишне взысканных средств и некоторые другие суммы.

Поступившие в виде ЕНП средства налоговики распределяют и списывают по видам налогов на основании отчетности, уведомлений, судебных решений и ряда других документов.

Законодательством ( НК РФ) урегулирована определенная последовательность списания средств. Если денег на ЕНС не хватает для того, чтобы разнести их по налогам в совокупной обязанности, налоговики распределят их пропорционально величине обязательств.

Скажем, по декларациям и расчетам в установленный срок вам нужно уплатить 1000 руб., в т. ч. НДС – 600 руб., страховые взносы – 200 и налог на прибыль 200 руб. А на ЕНС сальдо составляет 800 руб. ИФНС распределит списание средств в погашение совокупной обязанности в пропорции 800 : 1000. Это значит, что уплата НДС составит 480 руб. (600 х 0,8), страховых взносов и налога прибыль по 160 руб. (200 х 0,8) каждого.

Таким образом на ЕНС возникнет отрицательное сальдо в сумме 200 руб. (1000 – 800). В него войдет задолженность по НДС 120 руб. (600 – 480), по страховым взносам 40 руб. (200 – 160) и налогу на прибыль 40 руб. (200 – 160).

Отчеты до 25-го, уплата – до 28-го числа

От привычного порядка осталась периодичность уплаты налогов, взносов и подачи отчетов по ним – тут нет изменений. А вот даты другие: отчеты и уведомления – до 25 числа, уплата налогов – до 28 числа того же месяца, что и раньше.

Для платежей, которые перечисляются не с ЕНС, сроки отчетности и уплаты не изменились. То есть, например, взносы на травматизм, по-прежнему нужно перечислять до 15 числа следующего месяца.

Кроме того, не изменились и некоторые даты по тем платежам, которые нужно производить с ЕНС. Например, ИП Смирнов должен уплатить взносы на свое страхование в прежний срок: в фиксированном размере – до 31 декабря текущего года, в размере 1% от дохода свыше 300 000 рублей – до 1 июля следующего года.

Для некоторых налогов не поменялись и даты отчетов. Так, ИП на ОСНО подают декларацию 3-НДФЛ в прежний срок – до 30 апреля.

Важно! Рекомендуем свериться с НК РФ и уточнить даты для всех налогов, которые платит ваша компания

Особенности уплаты НДФЛ и взносов за работников

Больше всего изменений по налогу с доходов работников, который перечисляет каждый налоговый агент.

С 2024 года в каждом месяце 2 расчетных периода по НДФЛ:

- с 1 по 22 число — уплата НДФЛ до 28 числа, подача уведомления по ЕНП — до 25 числа;

- с 23 по 30 (31) число либо 28 (29) февраля — уплата НДФЛ до 5 числа, подача уведомления по ЕНП — до 3 числа следующего месяца.

Обратите внимание! Если в периоде не было выплат физлицам, которые облагаются НДФЛ, то платить нечего. Тогда и уведомление подавать не придется

Например, если компания выплачивает заработную плату 5 и 20 числа, то обе выплаты приходятся на первый расчетный период (с 1 по 22). Если в месяце больше никаких выплат не было, значит, уведомление за второй период (с 23 по последний день месяца) не подается.

По страховым взносам расчетный период остался прежним — календарный месяц. Платить взносы по единому тарифу (ОПС + ОМС + ВНиМ) нужно до 28 числа следующего месяца.

И еще пара важных правил про списание налогов:

- НДФЛ резервируется в счет уплаты не позднее следующего дня после получения уведомления автоматически. Например, если оно направлено 23 числа, то налог будет зарезервирован не позже 24 числа, а не 28 числа;

- страховые взносы за работников также резервируются по факту получения уведомления, но после НДФЛ.

Что такое резервирование суммы платежа? Оно означает направление положительного сальдо ЕНС в отложенную переплату по конкретному налогу или взносам. Такое резервирование в общем случае можно сделать по заявлению. Однако если речь о НДФЛ и страховых взносах работников, резервирование производится автоматически. Более того, желание плательщика роли не играет — как только будет подано уведомление с суммами НДФЛ и взносов, они сразу же будут направлены в резерв: сначала сумма НДФЛ, а затем, если средств достаточно, то и сумма взносов. Вернуть их обратно не выйдет.

Например, на сальдо ЕНС компании 100 тыс. рублей. 23 апреля подано ЕНП-уведомление на 3 платежа: НДФЛ работников — 30 тыс., единые взносы работников — 40 тыс., аванс при УСН — 45 тыс. 24 апреля с сальдо ЕНС будет списано 30 тыс. в счет уплаты НДФЛ и 40 тыс. — на взносы. На сальдо останется 30 тыс. рублей. Даже если подать заявление на зачет денег с сальдо в счет аванса по УСН, а не в счет НДФЛ / взносов, ФНС его проигнорирует.

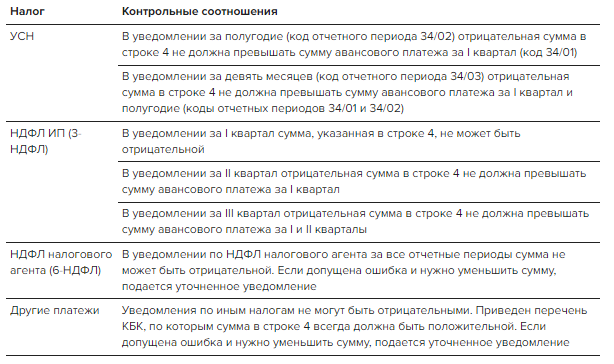

ФНС обновила контрольные соотношения по уведомлениям для ЕНП

Налоговая служба обновила контрольные соотношения (далее – КС) для проверки уведомлений по ЕНП. Новые КС направлены письмом ФНС от 29.11.2023 № ЕА-4-15/14981@ (вместо КС, направленных ранее письмом ФНС от 17.03.2023 № ЕА-4-15/3132@). Старое письмо больше не применяется. В настоящее время в разработке проект приказа, которым должны утвердить КС. Пока их временно доводят письмом.Частично контрольные соотношения аналогичны тем, которые были в письме ФНС от 17.03.2023 № ЕА-4-15/3132@. Но есть некоторые изменения. Они связаны как с изменениями в законодательстве, так и с актуализацией КС исходя из практики ошибок, проанализированной ФНС. Контрольные соотношения сгруппированы по видам ошибок.Неверный КБК. Инспекторы сверят, корректно ли указан КБК. В КС приведен перечень КБК, по которым уведомление не подают. Если такой КБК будет указан, уведомление не примут. Такую проверку проводят и по старым КС. Но в новых КС убрали проверку соответствия КБК объекту налогообложения по УСН.Неверный отчетный период, дата подачи уведомления. Программа сверяет КБК с кодом отчетного периода для платежа по данному КБК. Также инспекторы сопоставят код отчетного периода и дату подачи уведомления. Дата представления уведомления не должна быть раньше даты начала отчетного периода. Аналогичные проверки проводили и по старым КС. Отдельно приведена таблица соответствия КБК, отчетных периодов и сроков уплаты, по которой будут проводить проверку. Уведомление не примут, если оно представлено после того, как подана декларация (расчет).Неверный ОКТМО. Контрольные соотношения по ОКТМО в новой редакции уточнили. Здесь предусмотрены два вида ошибки. Во-первых, ОКТМО не идентифицирован, то есть такого кода нет в справочнике. Во-вторых, ОКТМО не соответствует КБК. Это касается имущественных налогов, по которым указывается код ОКТМО территории муниципального образования по месту уплаты налога. Также добавили КС по ОКТМО для налоговых агентов, определяемых Правительством.Неверная сумма. Частично КС аналогичны тем, что были в старом письме. Например, инспекторы будут сверять сумму налога по УСН с предельной величиной. Сумма налога в строке 4 должна быть меньше данной суммы. Также будут контролировать, чтобы сумма в сроке 4 не совпадала с кодом ОКТМО (строка 2).Уведомления с отрицательной суммой. Появятся новые контрольные соотношения. Будут проверять отрицательные уведомления. В старом письме такие КС не были предусмотрены.

Итоги

В 2023 году полностью изменился порядок уплаты налогов в связи с введением ЕНС и ЕНП. Уведомление об исчисленных суммах — основной документ, посредством которого налогоплательщик оформляет свои платежи. В 2024 году в системе Единого налогового платежа произошли изменения:

- оформление платёжек со статусом «02» отменено, все платежи теперь зачисляются на ЕНС посредством ЕНП;

- для НДФЛ месяц разделён на два расчётных периода, соответственно, уведомления по этому налогу, как и платежи, нужно производить дважды в месяц;

- разрешено направление средств, формирующих положительное сальдо ЕНС, для пополнения счетов третьих лиц;

- обновлены контрольные соотношения, коды расчётных периодов, КБК и сроки представления уведомлений.