Что означает в справке 2-НДФЛ код вычета 503?

Перечень кодов доходов и вычетов для расчета НДФЛ можно найти в приказе ФНС России от 10.09.2015 № ММВ-7-11/387@ (в редакции приказа ФНС России от 22.11.2016 № ММВ-7-11/633@).

Согласно тексту данного приказа код 503 означает:

вычет из суммы материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту.

Данная формулировка подразумевает, что согласно п. 28 ст. 217 НК РФ не подлежит обложению налогом сумма материальной помощи до 4 000 руб. То есть вычет по коду 503 предоставляется только при получении материальной помощи и не более чем на 4 000 рублей в год.

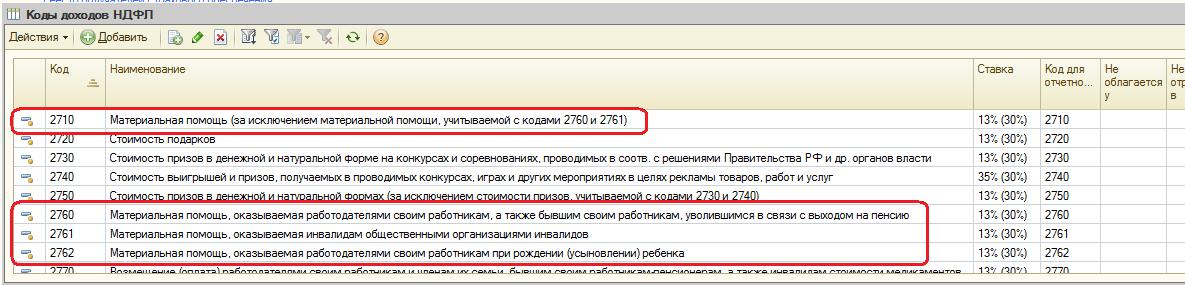

Вычет 503 всегда идет в паре с доходом по коду 2760, который как раз и означает предоставление материальной помощи. Естественно, сумма вычета по коду 503 не может превышать сумму дохода по коду 2760.

Заполнить коды вычета бесплатно в 2-НДФЛ вы можете бесплатно в программе «Бухсофт».

По каким видам доходов могут предоставляться вычеты

1. Заработная плата

Скидки могут предоставляться в зависимости от размера заработной платы. Например, граждане могут получать скидки, чтобы уменьшить свой налогооблагаемый доход. Скидки могут предоставляться в виде фиксированной суммы или в виде фиксированного процента от заработной платы.

2. Доходы от предпринимательской деятельности

Предприниматели также имеют право запрашивать скидки на различные налоговые сведения. Например, они могут требовать скидки на оборудование, приобретенное для развития бизнеса, или на расходы, связанные с рекламой и маркетингом.

4. Социальные выплаты и пособия

Государства предоставляют скидки на социальные пособия и льготы. Например, скидки могут предоставляться на детские пособия, пособия по безработице и инвалидности.

5. Иные виды доходов

Важно отметить, что условия и размер скидки могут варьироваться в зависимости от законодательства и конкретных обстоятельств. Прежде чем воспользоваться скидкой, необходимо ознакомиться с соответствующими правилами и требованиями

Основные коды доходов по НДФЛ

| Вид дохода | Код |

|---|---|

| Расчеты по трудовым договорам | |

| Зарплата, включая доплаты и надбавки | 2000 |

| Зарплата в натуральной форме | 2530 |

| Производственные премии: месячные, квартальные, годовые | 2002 |

| Непроизводственные премии и другие премии, которые выплачивают за счет прибыли, средств спецназначения или целевых средств | 2003 |

| Ежемесячное вознаграждение за классное руководство педагогам государственных и муниципальных общеобразовательных организаций за счет средств федерального бюджета | 2004 |

| Отпускные | 2012 |

| Компенсация за неиспользованный отпуск | 2013 |

| Суточные сверх лимита | 2015 |

| Больничные | 2300 |

| Средний заработок за время командировки | 2000 |

| Средний заработок за донорские дни | 4800 |

| Средний заработок за время простоя не по вине сотрудника | 4800 |

| Компенсация проезда и проживания в командировке, когда нет подтверждающих документов | 4800 |

| Выходное пособие | 2014 |

| Средний заработок на период трудоустройства | |

| Компенсация руководителю организации, его заместителям и главному бухгалтеру при расторжении трудового договора в связи со сменой собственника | |

| Компенсация за задержку выплаты зарплаты сверх необлагаемого предела | 4800 |

| Расчеты по ГПД | |

| Выплаты по ГПД за товары, работы, услуги (код вычета 403) | 2010 |

| Гонорары по авторским договорам (коды вычетов 404 и 405) | 2201 |

| 2202 | |

| 2203 | |

| 2204 | |

| 2205 | |

| 2206 | |

| 2207 | |

| 2208 | |

| 2209 | |

| Проценты по займам | 1011 |

| Доходы от аренды и другого использования: | |

| 2400 | |

| 1401 | |

| 1402 | |

| 1400 | |

| Расчеты с учредителями | |

| Дивиденды | 1010 |

| Выплата доли при выходе из общества | 1542 |

| Вознаграждение членам совета директоров | 2001 |

| Материальная помощь | |

| Материальная помощь, кроме указанной ниже | 2710 |

| Материальная помощь сотрудникам, а также бывшим сотрудникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту (код вычета 503) | 2760 |

| Единовременная материальная помощь при рождении и усыновлении ребенка (код вычета 508) | 2762 |

| Материальная помощь студентам, курсантам, аспирантам, адъюнктам, ординаторам и ассистентам-стажерам от организаций, осуществляющих образовательную деятельность по основным профессиональным образовательным программам (код вычета 512) | 2763 |

| Безвозмездная передача | |

| Подарки, налоговая база по которым рассчитывается по правилам пункта 6 статьи 210 НК (код вычета 501) | 2720 |

| Подарки, которые не попадают под код 2720 (код вычета 501) | 2721 |

| Помощь и подарки: | 2790 |

| Призы, выигрыши, полученные на рекламных мероприятиях (код вычета 505) | 2740 |

| Оплата за физлицо товаров, работ, услуг (например, коммунальных услуг, питание, отдых, обучение) | 2510 |

| Доход в натуральной форме в виде полной или частичной оплаты товаров, работ, услуг в интересах физлица | 2520 |

| Оплата работодателем стоимости медикаментов, назначенных сотрудникам, их супругам, родителям и детям, бывшим сотрудникам (пенсионерам по возрасту), а также инвалидам (код вычета 504) | 2770 |

| Материальная выгода | |

| от экономии на процентах | 2610 |

| от приобретения товаров, работ и услуг | 2630 |

| от приобретения ценных бумаг | 2640 |

| Иные доходы | |

| Доход в виде суммы задолженности, признанной безнадежной к взысканию, кроме задолженности, указанной в пункте 62.1 статьи 217 НК | 2611 |

| Выигрыши в лотерею (код вычета 511) | 3011 |

| Доходы, для которых не предусмотрен специальный код | 4800 |

По каким видам доходов могут предоставляться вычеты

В справке 2-НДФЛ указываются все виды доходов, которые получал налогоплательщик в конкретном отчетном периоде, в том числе:

- зарплата на основном и дополнительных местах работы;

- проценты по вкладам, доходы по операциям с ценными бумагами;

- материальная помощь в денежной или имущественной (натуральной) форме;

- доходы от операций с иностранной валютой;

- выигрыши в букмекерских конторах, казино, от участия в лотереях и розыгрыша, полученные в денежной или имущественной форме (например, призы);

- доходы от сдачи в аренду транспортных средств и недвижимости;

- авторские вознаграждения, дивиденды и др.

Налоговые вычеты могут предоставляться к разным видам доходов. Чтобы при оформлении справки 2-НДФЛ, а также регистров налогового и бухгалтерского учета, отражающих доходы и расходы физических лиц, не возникало путаницы, каждому виду дохода и налогового вычета присваивается индивидуальный код.

Коды социальных вычетов

С 2016 года в порядке, аналогичном предоставлению имущественных вычетов (по разрешению, выданному ИФНС после проверки документов, подтверждающих право на вычет) возможно получение по месту работы социальных вычетов. Их коды не изменились:

- код 320 — вычет по расходам на собственное обучение или очное обучение сестры (брата), не достигших возраста 24 лет;

- код 321 — вычет по расходам на очное обучение детей (в т. ч. приемных или опекаемых) в возрасте до 24 лет;

- код 324 — вычет по расходам на лечение себя, супруга(-и), родителей или детей (в т. ч. приемных или опекаемых) в возрасте до 18 лет;

- код 325 — вычет по взносам, уплаченным на добровольное медицинское страхование себя, супруга(-и), родителей или детей (в т. ч. приемных или опекаемых) в возрасте до 18 лет;

- код 326 — вычет по расходам на дорогостоящее лечение;

- код 327 — вычет по расходам на оплату взносов в негосударственные пенсионные фонды или по договорам долгосрочного добровольного страхования жизни за себя, членов своей семьи, близких родственников;

- код 328 — вычет по дополнительно оплачиваемым налогоплательщиком накопительным взносам в ПФР.

См. также «Документы для получения налогового вычета за лечение» и «Заявление на возврат НДФЛ за обучение — образец и бланк».

Коды доходов в справке 2-НДФЛ

Работодателям важно знать числовые значения кодов доходов работников. Коды доходов также должны быть прописаны в справке, поскольку для некоторых категорий законодателем установлены специальные вычеты

К примеру, вручение подарка будет доходом, который в рассматриваемой справке проходит под кодом 2720. Поэтому неверным будет постановка вопроса, где указать код вычета 2720 в справке 2-НДФЛ, сдаваемой по итогам 2020 года. Необходимо понимать, что 2720 — это код именно дохода сотрудника. А соответствующий вычет в данной ситуации будет иметь код 501 (в рамках освобождаемой от налогообложения суммы).

ОБРАТИТЕ ВНИМАНИЕ! С началом отчетности за 1 квартал справки 2-НДФЛ войдут в состав общей отчетной формы, в которую кроме указанных справок войдет расчет 6-НДФЛ. Аналогичным образом некорректен вопрос, что означает код вычета 2300 в справке 2-НДФЛ

Ведь 2300 в данной справке — это код дохода сотрудника в виде оплаченного ему компанией больничного. Поскольку в силу п. 1 ст. 217 НК РФ величина упомянутой компенсации будет облагаться подоходным налогом, то и в справке ее следует показать именно в разделе полученных доходов под кодом 2300

Аналогичным образом некорректен вопрос, что означает код вычета 2300 в справке 2-НДФЛ. Ведь 2300 в данной справке — это код дохода сотрудника в виде оплаченного ему компанией больничного. Поскольку в силу п. 1 ст. 217 НК РФ величина упомянутой компенсации будет облагаться подоходным налогом, то и в справке ее следует показать именно в разделе полученных доходов под кодом 2300.

Кроме того, прочие доходы, в отношении которых отдельного кода в таблице нет, будут отражаться по коду 4800 в справке 2-НДФЛ.

***

Таблица кодов вычетов состоит из нескольких групп, объединенных на основе регламентирующей нормы НК РФ. При этом работодателям для корректного заполнения справки 2-НДФЛ следует не только знать подробную расшифровку кодов, но и не путать коды вычетов с кодами доходов.

***

Вам будет интересно также ознакомиться с материалами, которые мы написали специально для нашего .

Надо ли учитывать сумму по коду вычета 503 в справке от предыдущего работодателя?

Ограничение необлагаемой суммы материальной помощи накладывается на налогоплательщика, то есть на физическое лицо на один календарный год. Если в течение календарного года ваш работник уже получил где-либо материальную помощь на сумму более 4 000 рублей, то все суммы, выданные позднее в виде матпомощи, до окончания года будут облагаться НДФЛ.

Следует учесть, что согласно некоторым разъяснениям чиновников (например, письмо УФНС по г. Москве от 14.03.2018 № 20-14/052437@) если доходы полностью не облагаются налогом, то в справке 2-НДФЛ их можно не отражать. А если частично доход все же облагается НДФЛ, в справке надо отражать всю сумму. То есть в случае, когда материальная помощь составила 2 000 рублей, ее в отчетных формах по налогу можно не показывать. Но если материальная помощь сотруднику выплачена в сумме 7 000 рублей, в отчетной форме необходимо отразить доход с кодом 2760 в сумме 7 000 рублей и вычет с кодом 503 в сумме 4 000 рублей.

Имейте это в виду, предоставляя вычет сотруднику.

Для того чтобы получить ответ на вопрос о том, что значит код 503 в справке 2-НДФЛ, обратимся к налоговому законодательству. Согласно действующей ст. №217 НК Российской Федерации, любой доход граждан, проживающих и работающих на территории страны, облагается налогом и обязан зафиксироваться в регламентируемой справке формы 2 НДФЛ.

В ней указывается информация обо всех возможных источниках доходах, размерах заработной платы и удержаний. Как правило, 2-НДФЛ выдается работодателем на срок до 1 года и заполняется на основе строго установленных нормативно-правовых актов. В форме присутствует четко прописанная структура и кодировка, содержащая в себе сведения по данным дохода, а также размерам отдельных вычетов и исчислений. Каждый код утвержден ФНС РФ и используется для заполнения данных физическими лицами при определенных условиях. Они располагаются на строчках таблицы раздела №3 рядом с информацией о соответствующем доходе.

Код вычета 501 – расшифровка

Подарки, вручаемые нанимателем своим работникам (включая бывших сотрудников, являющихся пенсионерами по возрасту или инвалидности), относятся к категории доходов, к которым может применяться налоговый вычет. Его максимальный размер определен п. 18 ст. 217 российского Налогового кодекса и составляет 4000 рублей в год на одного налогоплательщика.

Этот вычет отражается в справке 2-НДФЛ, а также в бухгалтерских регистрах и прочих документах с помощью кода 501.

Пример расчета

Допустим, человеку на работе сделали подарок, оценочная стоимость которого составляет 12 000 рублей. Данную сумму необходимо отразить в доходной части справки 2-НДФЛ, а размер причитающегося вычета (4000 рублей) обозначить кодом 501. Налогооблагаемая база в данной ситуации рассчитывается следующим образом:

12 000 – 4000 = 8000 рублей

Сумма вычета, предоставляемого по коду 501, является фиксированной величиной. Это означает, что она не зависит от стоимости подарка, в течение года может применяться неоднократно, но – в пределах законодательно определенного лимита.

Например, если работодатель сделал сотруднику подарок в марте на сумму 2000 рублей, в июле – 1500 рублей, и в декабре – 7000 рублей, то первая и вторая суммы будут прольготированы полностью, а из третьей можно вычесть лишь остаток в размере 500 рублей:

4000 – 2000 – 1500 = 500 рублей

Следовательно, удержание подоходного налога будет произведено только из стоимости подарка, сделанного в декабре. Налогооблагаемая база в данном случае составит 6 500 рублей.

Что значит код налогового вычета 503

Материальная помощь, выплачиваемая нанимателем своим сотрудникам (включая бывших работников, вышедших на пенсию по возрасту или по инвалидности), относится к видам доходов, на которые предоставляется налоговый вычет. Его сумма составляет 4 000 рублей в год на одного работника, что предусмотрено п. 18 ст. 217 российского Налогового кодекса.

Вычет обозначается в справке 2-НДФЛ, а также в соответствующих документах налогового и бухгалтерского учета, с использованием кода 503.

![]()

Предположим, что сотрудник предприятия получил от него материальную помощь в размере 15 000 рублей. В этом случае данная сумма будет отражена в справке 2-НДФЛ с помощью кода 2760, а сумма полагающегося вычета (4 000 рублей) – под кодом 503. Расчет налогооблагаемой суммы в данном случае будет выглядеть следующим образом:

15 000- 4 000 = 11 000 рублей

Сумма по коду 503 – фиксированная величина, не зависящая от размера материальной помощи. Она может применяться несколько раз в год, но только в пределах установленного лимита.

Например, если человек получил материальную помощь в апреле в сумме 1500 рублей, в августе – 2000 рублей, и в ноябре – 6000 рублей, то в первом и втором случае суммы будут прольготированы полностью, а в третьем из материальной помощи будут вычтены оставшиеся 500 рублей:

4000 — 1500 — 2000 = 500 рублей

Следовательно, подоходный налог будет удержан только из ноябрьской материальной помощи, причем подлежащая налогообложению сумма составит 5 500 рублей.

Порядок заполнения справки 2-НДФЛ

Справка должна содержать титульный лист и разделы. Титульный лист включает следующие данные:

- Регистрационный номер;

- Даты заполнения;

- Код ИФНС.

Далее идет информация о налоговом агенте – наименование организации или индивидуального предпринимателя, ИНН, КПП, почта и телефон, по которой можно связаться с агентом. Обязательно следует указать код ОКТМО.

Второй раздел должен содержать данные о получателе финансового отчисления – его ФИО, дату рождения, место проживания, паспортные сведения.

Третий раздел содержит информацию о финансовых поступлениях с точными датами и кодами операций.

Четвертый раздел предназначен для указания различных налоговых вычетов.

Если за период, отмеченный в 2-НДФЛ, сотрудник не пользовался никакими вычетами, заполнять данный раздел не нужно.

Информация из пятого раздела не должна иметь никаких расхождений с данными из третьего раздела, так как в нем указан итоговый размер дохода лица и налог, которым он облагается.

При заполнении отчетной документации вручную, на бумаге, необходимо использовать одни и те же чернила (синие), и не закрывать печатями подпись.

Что такое НДФЛ

Чтобы понять, для чего используется справка 2-НДФЛ, надо в первую очередь разобраться со значением искомой аббревиатуры, идущей в ее названии после цифры 2.

Что представляет собой рассматриваемая справка

Итак, НДФЛ – это налоговый сбор, снимающийся с доходов, поступающих к физическим лицам. Перечень этих доходов определен законодательно. Не все деньги, которые может получить гражданин, облагаются этим налогом. Например, подаренные близким родственником средства не подлежат частичному отчислению в государственную казну.

Чаще всего средства по налогу на доходы физического лица государство ожидает получить от граждан, когда они:

- получают оплату труда по месту трудоустройства;

- получают премиальное вознаграждение от начальства;

- принимают предоставление материальной помощи;

- продают квартиру, дом или иное жилье, а может, лишь долю в нем;

- сдают собственную жилую площадь в аренду;

- реализуют машину и иное принадлежащее им имущество;

- получают гонорары за изданное ими литературное произведение;

- во многих других ситуациях.

Этот сбор по-другому называют подоходным налогом. Ставки по нему фиксированы. Всего их две. Одна актуальная для так называемых налоговых резидентов Российской Федерации, другая – для нерезидентов.

Обладание названным статусом подразумевает пребывание на территории России в течение определенного срока – не менее 183 дней в году. Если гражданин находился в пределах российских границ хотя бы на день меньше, статус резидента ему не присваивается.

При этом, в зависимости от количества дней «на счету» каждого гражданина, будет меняться и налоговая ставка. Так, резиденты получают возможность переводить в казну средства по стандартному для страны тарифу: они отдают только 13% от полученных денежных средств. Названная величина считается, впрочем, и является довольно приемлемой. Нерезиденты же вынуждены делиться с государством огромной частью собственного дохода – целыми 30%!

Как-правило, больше всего подоходного налога в собственной жизни россияне перечисляют именно с заработной платы, которую получают по месту трудоустройства. Ее выдают каждый месяц в определенном размере. В день выдачи заработной платы с нее отчисляют конкретную часть (как правило, 13%) и переводят в государственную казну от лица налогоплательщика, с которого деньги были исчислены. Занимается этой процедурой налоговый агент. Им, как мы уже выяснили, является организация работодатель. Помимо перевода заработной платы, отчисления налога, компания также предоставляет по решению налоговой службы гражданам так называемые вычеты.

Налоговый вычет – это некоторая сумма денежных средств, на которые возможно уменьшить облагаемую сбором в пользу казны денежную базу. Иными словами, расчет налога всегда ведется с некоторой величины. Средства, отчисляемые с заработной платы, рассчитываются исходя из ее исходного размера. Так, если работнику обещают выплатить оклад в 20 тысяч рублей, подразумевается получение на 2 тысячи 600 рублей меньше, то есть всего 17 тысяч 400 рублей. Не полученная разница и есть та часть, которая полагается государству. Уменьшить ее величину можно за счет уменьшения самой заработной платы, однако, не посредством понижения работника в должности или применения к нему каких-либо санкций.

Произвести процедуру возможно с использованием налогового вычета. Он предоставляется гражданам вследствие возникновения в их жизни соответствующих ситуаций. Чаще всего через работодателя предоставляются вычеты:

- социальные, на лечение или обучение сотрудника или членов его семьи;

- имущественные, выдающиеся при приобретении жилья;

- стандартные, на содержание детей и прочих видов компенсации.

На сумму предоставляемых вычетов возможно уменьшить ежемесячное отчисление налога на доходы физического лица в пользу государственного бюджета, берущееся непосредственно из заработной платы сотрудника. Это уменьшение будет производится до тех пор, пока все полагающиеся средства не будут в полной величине предоставлены сотруднику.

Справка 2-НДФЛ

При оформлении справки заполняются следующие поля:

- Признак. Если справка имеет обычную форму, то ставится 1. Если же нет возможности удержать НДФЛ, то ставится 2.

- Номер корректировки. Если сдаете первый вариант справки, то ставится 00. При последующих корректировках ставится 01, 02 и так далее. Если же это аннулирующая справка, то ставится 99.

- Код ОКТМО. Зависит от гражданства. Его так же можно узнать на сайте ФНС.

- КПП, ИНН и налоговый агент. В графе «Налоговый агент» ставится название организации – к примеру, ООО «Кристалл». Если речь идет об организации, то проставляется КПП и ИНН, если же справка заполняется ИП, то проставляется только ИНН.

- ФИО работника. Если у работника сменилась фамилия, то следует указать в справке ее новый вариант. При этом следует помнить, что в налоговой может и не оказаться новой фамилии работника – для этого приготовьте ксерокопию его паспорта. В случае с иностранными работниками ФИ проставляются латинскими буквами.

- Статус налогоплательщика. Если работник пробыл на территории России 12 месяцев, то ставят цифру 1, если менее 183 дней, то цифру 2. В случае с высококвалифицированным работником ставят цифру 3.

- Гражданство. В случае, если работник является гражданином РФ, ставят код 643. Серия в паспорте и означает гражданство.

- Код документа, который удостоверяет личность. Как уже было сказано ранее, каждый документ в справке имеет свой номер, код паспорт – это цифра 21.

- Адрес места жительства. Здесь прописывается адрес регистрации работника. Что же до места жительства, то этот адрес не прописывается.

- Облагаемые доходы. Ставятся коды, соответствующие доходам работника.

- Налоговые вычеты. Ставятся коды, соответствующие вычетам работника.

- Общие суммы налога и дохода. Подводятся итоги по налоговым вычетам и доходам.

Основные правила выплаты материальной помощи

Во-первых, для начисления и выплаты материальной помощи необходимо создание соответствующих документов. Работодатель должен отразить выплачиваемую помощь в форме справки 2-НДФЛ, которая используется при подаче налоговой отчетности. В этой справке также указывается код вычета 503, который соответствует материальной помощи.

Во-вторых, размер материальной помощи может отличаться в зависимости от различных факторов. Например, помощь может быть предоставлена по поводу праздника или празднику, на котором работник имеет право на дополнительную выплату. Также, размер помощи может зависеть от доходов работника или от размера зарплаты.

В-третьих, материальная помощь должна учитываться в налоговой отчетности и подлежит обязательному учету. Она может быть учтена в форме справки 2-НДФЛ или может быть автоматически учтена в начислении налога на доходы физических лиц (НДФЛ).

Однако, стоит учесть, что особенности начисления и учета материальной помощи могут отличаться для разных категорий работников. Например, для работников, которые уплачивают налог по упрощенной системе налогообложения (УСН), правила начисления и учета помощи могут отличаться от остальных работников.

Наши сотрудники могут самостоятельно узнать подробности о начислении и учете материальной помощи, а также о налоговых вычетах на нашем сайте. Мы предоставляем информацию в нормативно-правовом виде, чтобы помочь нашим работникам разобраться в этой теме.

Также, стоит отметить, что материальная помощь может быть предоставлена не только в форме денежной выплаты, но и в виде страховых взносов, путевок или других похожих начислений. Поэтому, работнику необходимо быть внимательным и правильно учесть все виды помощи при расчете налогового вычета 503.

Какой код дохода материальной помощи до 4000 рублей; юридические советы

- 2710. Здесь речь идет о материальной помощи. Исключение составляет материальная помощь, предоставляемая на основании кодов дохода 2760, 2761, 2762. Данный вид государственной поддержки не подлежит обложению сборами и взносами со стороны государства и является особенным.

- 2760. Это материальная помощь. Ее оказание производится со стороны работодателя в адрес сотрудников и бывших сотрудников, которые на сегодня уже уволились.

- 2761. Этот тип поддержки оказывается инвалидам со стороны общественных фондов и структур с одноименным названием. Таким образом, организации, поддерживающие инвалидов материально, выплачивают им определенные суммы, которые и подлежат подобному кодированию.

- 2762. В данной ситуации речь ведется о суммах единовременной помощи и поддержки материального характера. Такая помощь оказывается работникам при рождении детей. Также она предоставляется не только биологическим родителям, но и другим официальным опекунам.

В частности, к таким значениям можно отнести компенсационные выплаты за неиспользованные отпускные в процессе увольнения, а также выходные пособия, достигающие размера трехкратного заработка и более, суточные и командировочные, доплаты и компенсационные начисления.

- Код 2710. Данным кодом дохода отображается любая материальная помощь, как до 4000 рублей, так и свыше неё, выплачиваемая вне зависимости от обстоятельств и не входящая в отдельные категории установленных законодательно видов матпомощи.

- Код 2760. Данный код материальная помощи используется для отображения дохода бывших работников, вышедших на пенсию, но получивших определенную поддержку от работодателя.

- Код 2761. Этот код применяется для материальной помощи, оказанной инвалидам благотворительными организациями, а не работодателями.

- Код 2762. Этим кодом отмечается материальная помощь, выданная работодателем по случаю рождения ребёнка.

Работодатель считается фактическим налоговым агентом получателя материальной помощи, даже если он оказывает её лицу, не состоящему на момент получения помощи с ним в трудовых отношениях, например – бывшим работникам, родственникам умерших сотрудников и иным лицам. В случае, если помощь оказывается государственными инстанциями или иными третьими лицами, обязанность подачи справки 2-НДФЛ может быть возложена в том числе и на получателя материальной помощи.

На самом деле, таких кодовых значений, встречающихся в справке, существует огромное множество. Особого внимания заслуживает значение 4800. Если для какой-то операции не предусмотрен индивидуальный код, в процессе заполнения документа необходимо проставить 4800.

Код дохода – материальная помощь до 4000 рублей

Коды дохода материальная помощь отражены в Приказе ФНС России от 10.09.2015 № ММВ-7-11/387@. Код дохода материальной помощи 4000 рублей и менее проставляется в справке 2-НДФЛ. Коды указаны в Приложении № 1 к вышеуказанному Приказу ФНС.

В данном разделе представлено значительное количество кодов, из которых подходящими являются 3:

| Вид матпомощи | Код дохода |

| Любая матпомощь, кроме выплачиваемой работодателем в пользу сотрудников и бывших сотрудников, а также кроме сумм матпомощи, выплачиваемых при рождении детей. В качестве примера можно привести матпомощь, оказываемую любым лицам, не находящимся в штате организации. | 2710 |

| Любая матпомощь, предоставляемая сотрудникам или бывшим сотрудникам от работодателя | 2760 |

| Матпомощь для трудящихся, у которых родились дети, либо которые их усыновили, или взяли под опеку | 2762 |

Далее рассмотрим, какие коды вычетов предусмотрены законом.

Что значит код налогового вычета 503: разъяснение и применение

Налоговый вычет 503: определение

Налоговый вычет по коду 503 дает налогоплательщикам право на вычет при определенных условиях. Эта скидка предоставляется только в том случае, если у налогоплательщика есть специальное право на этот вид скидки.

Применение налогового вычета 503

Налоговая скидка 503 применяется в следующих случаях

- Оплата расходов на образование: налогоплательщики имеют возможность получить скидку при оплате расходов на образование в учебных заведениях (школах, колледжах, курсах и т. д.).

- Оплата медицинских расходов: налогоплательщики имеют возможность получать скидки на оплату медицинских услуг и лекарств, если эти расходы не покрываются страховой компанией.

- Финансирование пенсионных программ: налогоплательщики могут получать скидки при инвестировании средств в пенсионные программы, такие как пенсионные фонды и негосударственные пенсионные фонды.

Необходимость документального подтверждения

Чтобы получить право на 503 налоговые льготы, необходимо предоставить подтверждающие документы о расходах на конкретные цели. При наличии соответствующих документов налогоплательщики могут обратиться в налоговые органы с просьбой о предоставлении налогового кредита.

Особенности налогового вычета 503

Стандартный размер налогового кредита503 равен определенной сумме, установленной законом. Однако в некоторых случаях эта сумма может меняться в зависимости от различных факторов, таких как доход налогоплательщика, количество оплаченных расходов и регион проживания.

Получение налогового вычета 503

Чтобы получить налоговую скидку 503, налогоплательщик должен обратиться в налоговые органы и предоставить все необходимые документы. После рассмотрения заявления налогоплательщик будет проинформирован о решении по его заявлению и налоговом кредите.

Преимущества налоговых скидок 503:

Преимущество

Описание.

Сэкономленные деньги.

Скидки могут уменьшить налоговые платежи

Поддержка образования

Скидки на обучение способствуют развитию системы образования

Повышает доступность медицинских услуг

Позволяют снизить стоимость медицинских услуг и лекарств.

Кодекс 503 о налоговых льготах, таким образом, дает налогоплательщикам возможность воспользоваться определенными видами налоговых льгот. Это позволяет сэкономить на налоговых платежах и получить финансовую помощь на определенные расходы.

Что означает код вычета 501

Вычет с шифром 501 применяется при получении работником подарка или приза. При таких доходах используется определенная схема исчисления налога. Когда сумма подарка меньше 4000 рублей, она не берётся в налогооблагаемую базу. Но если стоимость приза превышает этот лимит, она облагается налогом. Он будет исчисляться с дохода за минусом льготы.

Особенности предоставления этой льготы заключаются в следующем:

- Размер вычета не может быть выше 4000 руб.

- При стоимости приза дороже четырех тысяч рублей, разница между ценой и вычетом будет облагаться налогом 13 %.

https://youtube.com/watch?v=aePEQXr-dSc

Рассмотрим, как это происходит на примере.

На эту льготу вправе претендовать только резиденты, имеющие официальный доход.

Напишите свой вопрос в форму ниже

Чем отличаются коды вычета 503 и 508

Стоит отметить, что к материальной помощи, выплачиваемой по случаю рождения ребенка, код вычета 503 никакого отношения не имеет. Это другой вид дохода, который отражается в справке 2-НДФЛ, а также в соответствующих документах налогового и бухгалтерского учета, с помощью кода 2762.

В данном случае налог рассчитывается иначе, а соответствующий налоговый вычет обозначается кодом 508.

Таким образом, при заполнении справки 2-НДФЛ, а также соответствующей бухгалтерской и налоговой документации нужно помнить о нижеследующем:

- код дохода 2760 обозначает материальную помощь, выплачиваемую нанимателем своим сотрудникам (включая бывших работников, вышедших на пенсию по возрасту или по инвалидности), и используется только в паре с кодом вычета 503;

- код дохода 2762 обозначает материальную помощь, выплачиваемую нанимателем по случаю рождения ребенка, и используется только в паре с кодом вычета 508.

Код вычета 503 в справке 2 НДФЛ

Для получения вычета 503 родители, воспитывающие трех и более детей, должны подать соответствующую заявку в налоговую инспекцию. При этом, в справке 2 НДФЛ, которую предоставляют налоговой, должен быть указан соответствующий код вычета 503.

Кроме того, для получения вычета 503, родители должны предоставить документы, подтверждающие факт воспитания трех и более детей, такие как свидетельства о рождении детей, договоры о брачном имуществе и другие документы, указанные в законодательстве.

Получение вычета 503 позволяет снизить размер налогооблагаемой базы, а следовательно, уменьшить сумму налога к уплате. Такой вычет является одним из инструментов государства для поддержки многодетных семей и стимулирования рождаемости.

Важно: Рассмотрение заявок на получение вычета 503 и контроль за правильностью его использования осуществляется налоговыми органами. В случае предоставления недостоверных сведений или нарушений законодательства, налогоплательщик может быть привлечен к административной или уголовной ответственности

Подведем итоги

Использование кодовых обозначений при заполнении документации, определяемой на проверку в государственные системы – частая и необходимая практика, связанная прежде всего с тем, что такой способ предоставления информации серьезно сокращает временные затраты, уходящие на проведение этой процедуры, кроме того, уменьшаются также и трудозатраты

Очень важно обладать знаниями, касающимися кодировок, или постоянно держать перечень с их расшифровкой под рукой, чтобы не допускать ошибок и не получать от налоговой инспекции различного вида штрафные санкции.

Видео – Как заполнить справку 2-НДФЛ

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России)

Это быстро и бесплатно!