КБК для уплаты транспортного налога

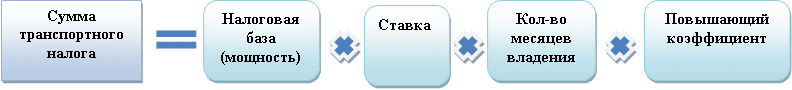

Владельцам дорогостоящих авто следует помнить, что в отношении их ТС может применяться повышающий коэффициент. Он зависит от стоимости авто и от года его выпуска. Значение данного коэффициента варьируется от 1,1 до 3 и умножается на сумму транспортного налога, рассчитанного по общим правилам.

Важно! Следует помнить, что повышающий коэффициент предусматривается только для легковых авто. Что касается дорогостоящего грузового автотранспорта, то их данный момент касаться не будет

Вопрос: Распространяется ли указанный повышающий коэффициент на транспортный налога на дорогостоящие легковые авто, принадлежащие юридическому лицу?

Ответ: Да, даже если владельцем дорогостоящего авто является юридическое лицо, обязанности по применению повышающего коэффициента это не отменяет. Разница будет только в том, что юрлицам придется самостоятельно определять величину данного коэффициента и производить расчет. Физические лица просто получат соответствующее уведомление.

Вопрос: Наша организация находится на УСН, освобождены ли мы от уплаты транспортного налога?

Ответ: Если в собственности компании есть транспортное средство, то независимо от того, на каком режиме налогообложения она находится (ОСН или спецрежимы), обязанности по самостоятельному расчету и уплаты транспортного налога это не отменяет.

Таким образом, владельцы транспортных средств, как и прежде обязаны своевременно уплачивать транспортный налог. При этом юридические лица осуществляют расчет и уплату налога самостоятельно, а физические – на основании уведомления налогового органа. Однако, физикам расслабляться также не следует. Они должны владеть информацией о необходимости уплачивать налог и если налоговой неизвестно о поставленном на учете транспорте, то обязанностью физлица является уведомление налогового органа. КБК с прошлого года для уплаты транспортного налога не изменились и в 2021 году следующие:

- 182 1 06 04011 02 1000 110 – для юридических лиц;

- 182 1 06 04012 02 1000 110 – для физических лиц.

- Физ. лица, на имя которых зарегистрировано транспортное средство.

- Юр. лица, на балансе у которых числятся транспортные средства.

- Физические и юридические лица, на которых была оформлена доверенность на транспортное средство или лизинг ТС.

КБК для граждан и организаций отличается. Поэтому при заполнении платежного поручения следует быть особо внимательным.

Основным получателем средств, уплаченных в качестве налога на транспорт, является Федеральная Налоговая Служба. В связи с этим, первыми цифрами КБК являются 182. Далее его можно расшифровать следующим образом:

- 1 — обозначает налоговый характер дохода.

- 06 — указывает на объект, который облагается налогом, в данном случае имущество.

- 04011 — сообщает назначение взноса, а именно за транспортное средство.

- Последующие 4 цифры обозначают, за какой подвид дохла осуществляется уплата — налог, пени, штраф или процент.

- последние три цифры — 110 -обозначают налоговый доход в соответствии с Налоговым Кодексом Российской Федерации.

Следует обратить внимание, что при заполнении платежного документа получателем необходимо указывать УФК (Федеральное Казначейство). Однако, далее в скобках необходимо внести информацию об администраторе, а именно ФНС РФ

Пени за неуплату транспортного налога

За неуплату транспортного налога в отведенные сроки, начисляется штраф в размере — 20% от суммы образовавшейся задолженности (статья 122, п.1 НК РФ).

- Если оплата не произведена в течение 30 дней или не обнаружена в системе ФНС из-за ошибочно указанного КБК, ежедневно начисляется пеня — 1/300 ставки рефинансирования ЦБ РФ от суммы задолженности (статья 75, п.4 НК РФ).

- Если из-за ошибки в КБК платеж не внесен или не зачтен ИФНС, то с 31 дня, будет насчитана ежедневная пеня — 1/150 ставки рефинансирования ЦБ РФ от суммы долга.

Таким образом, автовладельцы, которые считаются плательщиками транспортного налога, обязаны своевременно уплачивать ТН. Суммы уплаты частным владельцам авто рассчитывает ИФНС, а юрлица должны делать это самостоятельно. При оформлении платежных поручений и налоговых деклараций необходимо указывать коды бюджетной классификации. Их отсутствие или указание с ошибками может привести к незачету платежа и наложению на вас штрафов и пеней.

Поэтому всем автовладельцам рекомендовано в обязательном порядке проверять КБК на сайтах Минфина и ФНС, а также быть внимательными при оформлении платежных поручений и деклараций.

КБК по страховым взносам с 2023 года

Каждый бухгалтер сталкивается с необходимостью уплаты страховых взносов, которые являются обязательными для всех работодателей. Но что такое КБК и зачем они нужны?

КБК – это коды бюджетной классификации, которые используются для определения типа платежа, его получателя и назначения. Они необходимы для того, чтобы государственные органы могли правильно распределить поступающие средства. Без корректного указания КБК страховые взносы могут быть направлены не туда, куда нужно, что может привести к штрафам и другим неприятным последствиям.

Кроме того, знание КБК помогает бухгалтерам следить за изменениями в законодательстве и своевременно вносить коррективы в свои платежи

Это особенно важно в условиях постоянно меняющихся правил и требований.. В заключение, можно сказать, что КБК – это важный инструмент для правильной и своевременной уплаты страховых взносов и учета расходов предприятия

Знание и использование актуальных КБК является ключевым фактором для успешной работы бухгалтерии и предотвращения возможных проблем с контролирующими органами.

В заключение, можно сказать, что КБК – это важный инструмент для правильной и своевременной уплаты страховых взносов и учета расходов предприятия. Знание и использование актуальных КБК является ключевым фактором для успешной работы бухгалтерии и предотвращения возможных проблем с контролирующими органами.

Единый тариф по взносам с 2023 года

В 2023 году страховые взносы не разделяются по видам страхования, для взносов используется общий КБК – 182 1 02 01000 01 1000 160. Этот код бюджетной классификации был утвержден Министерством финансов в приказе № 177н от 22 ноября 2022 года.

Взносы на травматизм

Взносы на травматизм с 1 января 2023 года перечисляют в Социальный фонд на новый КБК – 79710212000061000160. Полные реквизиты есть на сайтах отделений фонда.

Как теперь применять КБК по страховым взносам

Так как с 2023 года взносы на травматизм нужно перечислять в новый Социальный фонд, а не в ФСС. Из-за этого изменились реквизиты для уплаты взносов.

Взносы на травматизм с 1 января 2023 года перечисляют в Социальный фонд на новый КБК – 79710212000061000160.

Взносы по НК

КБК на 2023 год для уплаты налогов и взносов.

В рамках ЕНП:

-

основных налогов и взносов, уплачиваемых в ИФНС, – 182 01 06 12 01 01 0000 510;

-

взносов на травматизм с выплат работникам – 797 1 02 12000 06 1000 160.

Отдельными платежками по каждому налогу и взносу.

Налог на прибыль организаций (кроме КГН), в том числе:

-

в федеральный бюджет (ставка – 3%) – 182 1 01 01011 01 1000 110;

-

в региональный бюджет (ставка от 12,5% до 17%) – 182 1 01 01012 02 1000 110;

-

НДС – 182 1 03 01000 01 1000 110.

Налог на имущество:

-

по любому имуществу, за исключением входящего в Единую систему газоснабжения (ЕСГС) – 182 1 06 02010 02 1000 110;

-

по имуществу, входящему в ЕСГС – 182 1 06 02020 02 1000 110.

НДФЛ (ИП «за себя»):

-

при налоговой базе до 5 млн руб. включительно – 182 1 01 02020 01 1000 110;

-

при налоговой базе свыше 5 млн руб. – 182 1 01 02080 01 1000 110.

КБК для ИП по страховым взносам 2023

КБК по фиксированным взносам для ИП в 2023 году – 182 1 02 02000 01 1000 160 – страховые взносы в совокупном фиксированном размере для ИП с 1 января 2023 года.

182 1 02 03000 01 1000 160 – страховые взносы с дохода, превышающего 300 000 рублей за расчётный период для ИП за периоды с 2023 года.

КБК по страховым взносам в 2023 году: единая таблица

С 2023 года КБК по взносам, НДФЛ и ЕНП :

-

единый налоговый платеж – 182 01 06 12 01 01 0000 510;

-

НДФЛ агента (кроме дивидендов) – 182 1 01 02010 01 1000 110 (до 5 млн руб.) и 182 1 01 02080 01 1000 110 (более 5 млн руб.);

-

страховые взносы за работников – 182 1 02 01000 01 1000 160;

-

ОПС (кроме дополнительных тарифов) – 182 1 02 01010 01 1000 160;

-

ВНиМ – 182 1 02 01020 01 1000 160;

-

ОМС – 182 1 02 01030 01 1000 160;

-

НС и ПЗ – 797 1 02 12000 06 1000 160;

-

страховые взносы ИП «за себя» – 182 1 02 02000 01 1000 160 (при годовом доходе до 300 тыс. руб.) и 182 1 02 03000 01 1000 160 (1% взносов при годовом доходе свыше 300 тыс. руб.).

|

Единый налоговый платеж (кроме взносов НС и ПЗ) |

182 01 06 12 01 01 0000 510 |

|

НДФЛ агента (кроме дивидендов) |

182 1 01 02010 01 1000 110 (до 5 млн руб.), 182 1 01 02080 01 1000 110 (более 5 млн руб.) |

|

Страховые взносы за работников |

182 1 02 01000 01 1000 160 |

|

ОПС (кроме дополнительных тарифов) |

182 1 02 01010 01 1000 160 |

|

ВНиМ |

182 1 02 01020 01 |

|

ОМС |

182 1 02 01030 01 1000 160 |

|

НП и ПЗ |

797 1 02 12000 06 1000 160 |

|

Страховые взносы ИП «за себя» |

182 1 02 02000 01 1000 160 (при годовом доходе до 300 тыс. руб.); 182 1 02 03000 01 1000 160 (1% взносов при годовом доходе свыше 300 тыс. руб.) |

Почему важно точно знать и верно писать код бюджетной классификации

1. Законопослушность

Знание и использование точного КБК является обязательным требованием для соблюдения законодательства о бюджетном процессе. При уплате налогов, взносов и других платежей юридическое лицо должно указывать правильный КБК в соответствующих документах. Неверная или неполная информация может привести к нарушению законодательства и наказаниям.

2. Точность учета

Использование верного КБК позволяет выполнять точный учет бюджетных средств. Каждый код в КБК имеет свое значение и предназначен для определенного типа платежей. Правильное применение кодов помогает отслеживать и контролировать поступления и расходы организации, включая транспортный налог.

3. Отчетность и аудит

Правильно указанная КБК обеспечивает корректную отчетность и упрощает процесс аудита

Юридическое лицо должно предоставлять отчетность о своей финансовой деятельности, в которой важно указать КБК для каждой операции. В случае проверки организации аудиторы будут осуществлять контроль по указанным в документах КБК

4. Взаимодействие с бюджетом

Знание и правильное использование КБК позволяет эффективно взаимодействовать с бюджетными органами и получать финансовую поддержку. Правильно указанный КБК в заявках на получение субсидий, грантов и других форм финансирования помогает обеспечить прозрачность и достоверность информации для органов государственного управления.

5. Предотвращение ошибок и штрафов

Использование неправильного КБК или его неполное указание может привести к ошибкам в расчетах и неправильному списанию денежных средств. В результате, юридическое лицо может столкнуться с необоснованными долгами или штрафами. Правильное знание и использование КБК помогает избежать подобных проблем и снизить риски ошибок.

Знание и верное использование кода бюджетной классификации является обязательным требованием для юридических лиц. Это позволяет соблюдать законодательство, обеспечивать точный учет, корректную отчетность и эффективное взаимодействие с бюджетными органами. Неверное использование КБК может повлечь за собой ошибки, штрафы и проблемы с финансовой отчетностью.

Таким образом, в 2023-2024 годах организации должны обратить внимание на изменения, касающиеся КБК транспортного налога. Введение нового КБК может повлиять на процесс уплаты налога и требовать соответствующих изменений в бухгалтерском и налоговом учете

Для удобства информирования организаций и их сотрудников рекомендуется создать перечень КБК транспортного налога и ознакомиться с ним. Это позволит избежать возможных нарушений и обеспечить правильное уплату налога в соответствии с требованиями законодательства.

Налоговое уведомление по транспортному налогу

Согласно налогоплательщики — физические лица уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом.

Направление налогового уведомления допускается не более чем за три налоговых периода, предшествующих календарному году его направления.

Налогоплательщики-физические лица, получившие доступ к личному кабинету налогоплательщика на сайте Федеральной налоговой службы (https://www.nalog.ru), будут получать от налогового органа в электронной форме через личный кабинет налогоплательщика документы, используемыми налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах.

Документы, используемые налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, налогоплательщикам — физическим лицам, получившим доступ к личному кабинету налогоплательщика, на бумажном носителе по почте не направляются.

В случае, если налогоплательщик-физическое лицо, получивший доступ в личный кабинет налогоплательщика, изъявляет желание получать налоговое уведомление по транспортному налогу почтовым отправлением – он может подать соответствующее заявление посредством личного кабинета налогоплательщика, почтового отправления или при личном посещении налоговой инспекции.

КБК пени по транспортному налогу

В ситуации несвоевременной выплаты транспортного налога придется уплатить пени за просрочку. Какие пениназначаются физлицам и юрлицам?

- Для физлиц КБК пени: 182 1 06 04012 02 2100 110.

- Для юрлиц КБК пени: 182 1 06 04011 02 2100 110.

Расчет пени поможет выполнить специальный калькулятор.

В бланке платежки, которая предназначена для выплаты налога на ТС, имеются специальные реквизиты. По закону налогоплательщик может избежать пени только в 2 случаях:

- Если имеется решение суда о временной приостановке операций на счетах;

- Если инспекция арестовала имущество.

Рассчитать пени за просрочку можно по определенной формуле:

сумма налогового долга * число просроченных дней * 1/300 ставки рефинансирования ЦБРФ.

Последний показатель в 2021 году был равен 9%. Проще для расчета использовать созданный для этой цели калькулятор.

Выплачивать пени за транспортный налог плательщик может сам. Но если этого не случается, то налоговые органы проводят принудительное взыскание с плательщика.

С 01.10.2017 с 31 дня просрочки организациям начали начислять по 1/150 ставки рефинансирования.

Пени за неуплату транспортного налога — это не единственное наказание. Также безответственному налогоплательщику будет начислен штраф за невыполнение норм закона. Размер штрафа будет зависеть от формы нарушения налогоплательщика. Если установленная сумма не была выплачена из злого умысла, то налогоплательщику придется заплатить 40% от имеющегося долга

Если же выплата не была сделана по неосторожности, придется заплатить всего 20%

Когда необходимо производить уплату транспортного налога?

В соответствие со налоговым периодом для уплаты транспортного налога является год.

Для уплаты авансовых платежей организациями принимаются во внимание отчётные периоды:

- первый квартал;

- второй квартал;

- третий квартал.

Таким образом, сроки для уплаты транспортного налога имеют следующие ограничения:

| Отчётный период | Срок уплаты налога |

| Первый квартал | Устанавливаются субъектами Российской Федерации () |

| Второй квартал | |

| Третий квартал |

Физические лица обязаны произвести уплату транспортного налога не позднее 1 декабря года, следующего за налоговым периодом.

Например:

Транспортный налог за 2016 год необходимо уплатить до 1 декабря 2017 года.

Уплата транспортного налога физическими лицами

В соответствии со сумма налога, подлежащая уплате налогоплательщиками — физическими лицами, исчисляется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории Российской Федерации.

От уплаты транспортного налога освобождены:

- автомобили, оборудованные для инвалидов;

- автомобили, выданные органами соцзащиты;

- автомобили с мощностью двигателя до 100 л.с.

Уплату транспортного налога граждане Российской Федерации производят после получения налогового уведомления, где указаны следующие сведения:

- объект налогообложения;

- сумма налога;

- налоговая база;

- срок уплаты транспортного налога.

Уведомление может быть доставлено следующим образом:

- почтовым отправлением;

- каналами телекоммуникационной связи (Интернет, факс, др.);

- лично при посещении владельцем транспортного средства налоговых органов.

В случае, если по каким-то причинам ИФНС не владеет информацией о наличии у налогоплательщика транспортного средства, подлежащего налогообложению, обязанностью владельца транспортного средства является оповещение налоговых органов об имеющемся объекте налогообложения. Данная информация должна быть предоставлена в налоговые органы не позднее 31 декабря года, следующего за налоговым периодом, когда возникла обязанность по уплате транспортного налога.

В противном случае в силу вступает , где говорится о том, что неправомерное непредставление (несвоевременное представление) налогоплательщиком — физическим лицом налоговому органу сообщения о пользовании транспортным средством влечет взыскание штрафа в размере 20% от неуплаченной суммы налога в отношении транспортного средства, по которому не представлено (несвоевременно представлено) сообщение.

Ошибка в КБК

Ошибки в Коде Бюджетной Классификации (КБК) могут привести к серьезным последствиям для юридических лиц. Неправильно указанный КБК может привести к задержкам в уплате налогов, штрафам и даже возникновению претензий со стороны налоговых органов.

Вот некоторые распространенные ошибки, которые могут происходить при использовании КБК:

1. Неправильное указание КБК

Одна из самых распространенных ошибок — использование неправильного КБК. Это может произойти из-за неправильного расчета или случайной опечатки. Чтобы избежать этой ошибки, необходимо внимательно проверить КБК перед его использованием.

2. Старый или устаревший КБК

Время от времени в Коде Бюджетной Классификации могут вноситься изменения. Использование устаревшего КБК может вызвать проблемы при уплате налогов и обработке документов. Всегда следите за обновлениями в законодательстве и обращайтесь к актуальным источникам информации.

4. Переплата или недоплата

Неправильное указание КБК может привести к переплате или недоплате налогов и сборов. Это может быть особенно проблематично в случае недоплаты, так как налоговые органы могут возложить на юридическое лицо штрафы и проценты.

5. Проблемы с отчетностью

Неправильное использование КБК может привести к проблемам при подготовке налоговой отчетности. Несоответствие между указанным в отчетности КБК и фактически уплаченными налогами может вызвать вопросы со стороны налоговых органов и проведение дополнительных проверок.

Как рассчитать сумму транспортного налога

Для расчета суммы налога необходимо знать:

- налоговую базу по транспортному средству;

- ставку налога;

- время владения транспортом.

Формула для расчета транспортного налога выглядит так:

Налоговая база в 2021 году определяется для каждого вида транспорта по-разному:

- транспорт с двигателем – мощность двигателя в лошадиных силах;

- воздушные суда с реактивным двигателем – паспортная тяга;

- водные несамоходные суда – валовая вместимость;

- другой транспорт – единица транспортного средства.

Если автомобиль является дорогостоящим, то полученное значение необходимо умножить на специальный повышающий коэффициент:

- 1,1 – автомобиль стоимостью от 3 миллионов до 5 миллионов рублей и годом выпуска 2019 и позже;

- 2 – авто стоимостью от 5 миллионов до 10 миллионов рублей и годом выпуска 2017 и позже;

- 3 – стоимость автомобиля от 10 миллионов до 15 миллионов рублей и годом выпуска 2012 и позже;

- 3 – автомобиль стоимостью более 15 миллионов рублей и годом выпуска 2002 и позже.

Как проверить КБК по транспортному налогу

Чтобы не ошибиться при заполнении платежного поручения и правильно определить не только КБК, но и БИК, корсчет, ИНН и КПП налоговой инспекции, использовать следует программу на сайте ФНС.

При выборе программы откроется диалоговое окно. В нем нужно выбрать «Для юридических лиц», после этого перейти в раздел «Заполнить платежное поручение» и кликнуть на кнопку «Далее».

В реквизитах получателя надо выбрать коды ИФНС и ОКТМО. У КБК 18210604011021000110 вид платежа «Налоги на имущество», наименование платежа «Транспортный налог с организаций», тип платежа «Платеж». В случае, когда КБК вам не известен, нужно отметить вид, название и тип платежа.

В случае, если определили в программе реквизиты получателя и статус налогоплательщика, надо указать информацию о платеже и реквизиты компании. В результате можно будет сформировать готовую платежку.

Новый транспортный налог в 2024 году

Требуется указывать актуальный номер на текущую дату. Если сравнивать с 2020 годом, то цифры кода остались неизменными. В рамках КБК транспортный налог относится к группе «Налоги на имущество». Коды бюджетной классификации по транспортному налогу отличаются следующими значениями.

Следует посетить сайт ФСН, выбрать там налогоплательщика и тип документа. После этого сервис поможет выбрать вид платежа. В подходящей графе кликнуть на «Налог на имущество», где выбрать транспортный налог. В графе «Тип платежа» также надо выбрать нужный вариант. В поле с кодом автоматически отобразится нужный код.

Для физических лиц

Физлица оплачивают налог на транспорт на основании документа из ФСН. Но все же обязанность сообщить органам налоговой службы о наличии авто лежит на физическом лице, если оно не вовремя получит уведомление на уплату налога. В противном случае предполагаются штрафные санкции в размере 20 % от размера налога.

КБК для физлиц:

- налоговый платеж и перерасчет — 182 1 06 04012 02 1000 110;

- пени — 180 1 06 04012 02 2100 110;

- проценты — 180 1 06 04012 02 2200 110;

- штраф — 182 1 06 04012 01 3000 110.

Нет необходимости запоминать код физическим лицам. Это связано с тем, что актуальный КБК отображается в налоговом уведомлении.

Для юридических лиц

Если у юридического лица есть автомобиль, оно обязано начислять и оплачивать транспортный налог, при этом не имеет значения используемая система налогообложения.

Налоговый кодекс устанавливает только основные ставки, которые могут быть увеличены или уменьшены в зависимости от региона. Налоговой базой в основном выступает мощность двигателя в лошадиных силах. Но для некоторых транспортных средств налог может определяться и в зависимости от тяги реактивного двигателя, валовой вместимости (в тоннах), налог может устанавливаться даже для единицы техники, если речь идет о водных или воздушных транспортных средствах без двигателя. Перечислять налог надо каждый квартал. Но при этом Налоговый кодекс России позволяет регионам устанавливать другие сроки перечисления транспортного налога, в том числе и ограничивать сбор налогообложения от юридических лиц раз в год.

Налоговый платеж нужно указывать в декларации и при оформлении платежного поручения на оплату налога в поле 104.

Новые КБК таможенных платежей на 2024 год

В законодательстве РФ претерпели изменения коды КБК, применяемые при уплате административных штрафов. Из списка таможенных кодов исключены:

- 153 1 16 01141 01 9000 140;

- 153 1 16 01151 01 9000 140.

На смену им пришли следующие новые коды КБК:

- 153 1 16 01141 01 9002 140;

- 153 1 16 01151 01 0025 140;

- 153 1 16 01151 01 9002 140.

Необходимость использования трех приведенных кодов КБК возникает в тех случаях, когда организация привлекается к административной ответственности в части нарушения таможенного законодательства (в соответствии с гл. 14, 15 КоАП РФ).

Код КБК необходимо указать в платежном поручении при перечислении денежных средств на уплату штрафа и перечисленных ниже в таблице платежей.

Все прочие коды, которые действовали до 2024 г., остаются неизменными.

Важно! При формировании платежного поручения, по которому код КБК не изменился, копирование документа недопустимо. Поскольку, помимо кодов КБК таможенных платежей

изменились реквизиты Федеральной таможенной службы РФ (ФТС РФ).

Как перестать платить транспортный налог

Для того чтобы компания перестала платить транспортный налог, юридическому лицу надо подать заявление в ФНС, в котором указана причина отмены начисления транспортного средства.

К заявлению прикладывается документ, подтверждающий гибель или продажу транспорта. Так как причин для прекращения уплаты не так много, это может быть:

- договор купли-продажи;

- документ о розыске или прекращении розыска транспортного средства (если его так и не нашли);

- акт об утилизации, если собственник решил уничтожить транспорт по своему желанию.

Транспортный налог перестает начисляться с первого числа месяца, следующего за месяцем гибели, продажи или кражи транспорта.

Сколько знаков КБК и что они означают?

Понимание значения цифр КБК позволяет осознанно заполнять раздел 104 платёжного поручения.

В Приказе Минфина России № 65н дано подробное разъяснение значения двадцатизначного кода бюджетной классификации.

Структура КБК включает в себя следующие разделы:

| Раздел | Пояснение |

| 1-3 | Код главного администратора дохода бюджета, т.е. тот, кому налогоплательщик производит перевод денежных средств.

Например:

|

| 4-13 | Код вида доходов бюджета: |

| 4 | Группа доходов, т.е. поступлений |

| 5-6 | Подгруппа доходов

Например:

|

| 7-8 | Статья доходов |

| 9-11 | Подстатья доходов |

| 12-13 | Элемент доходов, т.е. в какой бюджет налогоплательщик планирует совершить уплату.

Например:

|

| 14-20 | Код подвида доходов бюджета: |

| 14-17 | Группа подвида доходов бюджета – основание для проведения финансовой операции

Например:

|

| 18-20 | Аналитическая группа подвида доходов бюджета, т.е. указывает на категорию дохода.

Например:

|