Как оформлять приходный кассовый ордер на передачу денег из ККТ в кассу фирмы

Примечание

: Письмо ФНС России от 09.07.2014 № ЕД-4-2/13338

В письме особое внимание налоговики уделили оформлению приходного кассового ордера, который составляется в конце дня на сумму денег, принятую через ККТ или по бланкам строгой отчетности. Они пояснили, что составлять «приходник» нужно после того, как закончены все операции с наличными

На общую сумму принятых денег выписывается один документ. При этом основанием для составления приходного ордера может быть либо контрольная лента, изъятая из , либо корешки бланков строгой отчетности — если кассовая техника не применяется. А также иные документы, предусмотренные Федеральным законом от 22.05.2003 . Например, товарные чеки или квитанции. Их могут выдавать вместо кассового чека на и плательщики единого налога на вмененный доход — ЕНВД. Соответственно на основании этих бумаг они могут оформить «приходник».

РАСХОДНЫЙ КАССОВЫЙ ОРДЕР КО-2 по ОКУД 0310002Образец и пример заполнения

Выдача наличных денег

проводится по расходным кассовым ордерам — «расходникам» -РКО.

При получении расходного кассового ордера кассир проверяет наличие подписи главного бухгалтера или бухгалтера (при их отсутствии – наличие подписи руководителя) и ее соответствие образцу, соответствие сумм наличных денег, проставленных цифрами, суммам, проставленным прописью. При выдаче наличных денег по расходному кассовому ордеру кассир проверяет также наличие подтверждающих документов, перечисленных в расходном кассовом ордере.

Кассир выдает наличные деньги только после проведения идентификации получателя наличных денег по предъявленному им паспорту или другому документу, удостоверяющему личность, либо по предъявленным получателем наличных денег доверенности и документу, удостоверяющему личность. Выдача наличных денег осуществляется кассиром непосредственно получателю наличных денег, указанному в расходном кассовом ордере (расчетно-платежной ведомости, платежной ведомости) или в доверенности.

При выдаче наличных денег по доверенности кассир проверяет соответствие фамилии, имени, отчества (при наличии) получателя наличных денег, указанных в расходном кассовом ордере, фамилии, имени, отчеству (при наличии) доверителя, указанным в доверенности; соответствие указанных в доверенности и расходном кассовом ордере фамилии, имени, отчества (при наличии) доверенного лица, данных документа, удостоверяющего личность, данным предъявленного доверенным лицом документа, удостоверяющего личность.

В случае выдачи наличных денег по , оформленной на несколько выплат или на получение наличных денег у разных юридических лиц, индивидуальных предпринимателей, делаются ее копии, которые заверяются в порядке, установленном юридическим лицом, индивидуальным предпринимателем. Заверенная копия доверенности прилагается к расходному кассовому ордеру (расчетно-платежной ведомости, платежной ведомости).

Кассир не принимает от получателя наличных денег претензии по сумме наличных денег, если получатель наличных денег не сверил в расходном кассовом ордере соответствие сумм наличных денег, проставленных цифрами, суммам, проставленным прописью, и не пересчитал под наблюдением кассира полистно, поштучно полученные им наличные деньги.

После выдачи наличных денег по расходному кассовому ордеру кассир подписывает его.

Для выдачи наличных денег работнику на расходы, связанные с осуществлением деятельности юридического лица, индивидуального предпринимателя, расходный кассовый ордер оформляется согласно письменному , составленному в произвольной форме и содержащему надпись о сумме наличных денег и о сроке, на который выдаются наличные деньги, подпись руководителя и дату.

Выдача наличных денег под отчет проводится при условии полного погашения подотчетным лицом задолженности по ранее полученной под отчет сумме наличных денег.

Выдача из кассы юридического лица обособленному подразделению наличных денег, необходимых для проведения кассовых операций, осуществляется в порядке, установленном юридическим лицом, по расходному кассовому ордеру — «расходнику».

››

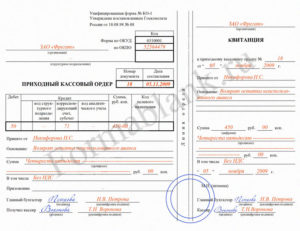

Приходный кассовый ордер КО-1

Приходный кассовый ордер ко 1

— это документ первичной учетной документации кассовых операций, согласно которому производится прием денежных средств в кассу предприятия.

Приходный кассовый ордер. Бланк и образец заполнения 2021 года

Оформление приходно-кассового ордера – важный элемент кассовой дисциплины. Он заполняется при поступлении наличности в кассу фирмы и всегда идет в связке с квитанцией.

Приходно-кассовый ордер может оформляться абсолютно в любых ситуациях: когда деньги поступают от учредителя, при возмещении ущерба, нанесенного сотрудниками предприятия, от реализации имущества фирмы, в качестве оплаты за товар от покупателя и т.д.

С 2014 года оформление приходно-кассовых ордеров, в связи с упрощением порядка ведения кассы в организациях, перестало быть обязательным, там не менее до сих пор этот документ имеет широкое распространение.

ФАЙЛЫСкачать пустой бланк приходно-кассового ордера .xlsСкачать образец заполнения приходно-кассового ордера .xls

Правила оформления приходно–кассового ордера

Унифицированного образца приходно-кассового ордера нет, поэтому каждое предприятие может разработать его форму по своему усмотрению или воспользоваться шаблоном.

В последние годы распространено явление, когда предприятие, самостоятельно разработав бланк ПКО, печатают его в типографии и бухгалтеры затем заполняют его вручную. Не менее часто встречаются ситуации, когда бланк заполняется прямо на компьютере, а затем распечатывается на принтере.

Таким образом, оформлять ордер можно как от руки, так и печатать на компьютере, но в любом случае, он должен содержать «живые» подписи.

Документ оформляется в единственном экземпляре и хранится в бухгалтерии.

Следует отметить, что заполнение карандашом, ровно как помарки, ошибки и исправления в приходно-кассовом ордере недопустимы – этого следует избегать, в крайнем случае, лучше документ переоформить.

После заполнения приходно-кассовый ордер необходимо зарегистрировать в журнале внутренней регистрации приходных и расходных ордеров, а квитанцию, оторвать по пунктирной линии разреза и отдать человеку, внесшему в кассу деньги.

Часть первая

Первая включает в себя наименование организации с указанием ее организационно-правого статуса (ИП, ООО, ЗАО, ОАО), а также структурное подразделение, которое его выписывает (заполняется по необходимости, можно поставить прочерк). Также здесь нужно указать код организации по ОКПО (общероссийский классификатор предприятий и организаций) – найти его можно в учредительных документах организации.

Далее, чуть ниже, напротив наименования документа в соответствующей ячейке следует написать его номер по внутреннему документообороту, а именно — журналу регистрации приходников и расходников (нумерация приходных ордеров должна быть непрерывной), а также дату его заполнения.

Часть вторая

Вторая часть приходно-кассового ордера является основной и включается в себя сведения, касающиеся непосредственно финансового поступления.

- В столбце «Дебет» следует поставить номер бухгалтерского счета, по дебету которого приходуются поступившая наличка (чаще всего здесь ставится цифра 50, т.е. «Касса»). Эта ячейка не является обязательной, так что ее можно оставить пустой.

- Далее в столбце «Кредит» надо поставить код отдела или подразделения, на которое приходуются финансы (тоже можно поставить прочерк) и номер корреспондирующего счета, по которому отражается поступление в кассу. Также по необходимости надо заполнить столбик «код аналитического учета» (но если такие коды в организации не применяются, ячейку заполнять не нужно).

- Затем в столбец «Сумма» вносится денежная сумма (цифрами), поступившая в кассу.

- В ячейку «Код целевого назначения» надо занести код назначения поступивших денег, но только если такие коды используются в организации.

- Ниже нужно указать, от кого именно поступили деньги (фамилию, имя, отчество человека), а также основание (здесь надо вписать название хозяйственной операции, например, «заем средств», «возврат аванса», «оплата по договору» и т.п.)

- В строке «Сумма», опять вписываем сумму входящих средств, но уже прописью. После внесения записи, в оставшееся пустым поле надо поставить прочерк (во избежание фальсификации документа). Здесь же нужно выделить НДС, а если НДС не используется, то это необходимо также отметить.

- В строке «Приложение» указываются реквизиты прикрепленных первичных документов (при их наличии).

В заключение под документом нужно поставить подписи главного бухгалтера и кассира, принявшего деньги. Квитанция заполняется абсолютно аналогично и затем отрывается по линии разреза и передается на руки лицу, передавшему деньги.

Как контролировать бухгалтера

Бухгалтерия — важный аспект работы любого бизнеса. Но большинство предпринимателей не разбираются в этом вопросе. Как правило, их компетенции совсем другие:

- выстраивание бизнеса,

- продукт,

- продажи.

Как предпринимателю узнать, «как дела в бухгалтерии» и что происходит с цифрами?

Лучший способ — обратиться за помощью к профессиональному аудитору.

Аудитор — это в первую очередь квалифицированный бухгалтер. Он очень хорошо владеет бухгалтерией, знает, где могут быть болевые точки и слабые места. Аудитор понимает, как правильно проверять и анализировать информацию.

В результате аудита у собственника появляется полная и объективная картина происходящего.

Аудит — по сути гигиеническая процедура для бизнеса, которую желательно проводить раз в год. Аудит для того и задумывался, чтобы собственники понимали: топ-менеджмент их не обманывает, а цифры в отчетности соответствуют действительности.

Чек-лист эффективного взаимодействия с бухгалтерией

1. Официально оформлять любые отношения с бухгалтером

Существует два варианта.

Официальный прием в штат

Цивилизованный бухгалтерский аутсорсинг позволяет перевести отношения из трудовых в гражданско-правовые. И это в корне меняет ситуацию — причем в пользу предпринимателя.

Некоторые бухгалтерские сервисы прописывают в договоре, что выплачивают штрафы, полученные по их вине. Для многих владельцев бизнеса это огромное облегчение. Так они могут быть уверены, что не «попадут» на штраф из-за ошибок исполнителя.

Читайте по теме: Бухгалтер в штат, на фриланс или на аутсорсе: что выбрать

Например, если нашего клиента оштрафовали по вине бухгалтера, мы компенсируем ему сумму этих штрафов. Более того, крупные аутсорсеры обычно страхуют такие риски. У нас ответственность перед клиентами застрахована на 100 млн рублей. И если бухгалтер ошибается, мы платим деньги клиенту и идем за страховым возмещением.

2. Осознавать собственную ответственность

- Не надо думать, что у главбуха такой же уровень мотивации, как у вас — это просто наемный сотрудник.

- Не надейтесь, что главбух будет отвечать за ваши (или даже свои) дела солидарно с вами.

Главбух не будет компенсировать вам выплаченные по его вине штрафы. Это достаточно редкий кейс — чаще всего штрафовать будут вас. А главбух просто встанет, напишет заявление на увольнение и пойдет к следующему работодателю.

И, конечно, не стоит позволять бухгалтеру бесконтрольно пользоваться вашей ЭЦП: отвечать все так же вам.

3. Проводить регулярный аудит

К сожалению, пока практика аудита в России не слишком распространена среди малого бизнеса.

Не обязательно проводить аудит всей бухгалтерской отчетности. Существует услуга экспресс-аудита «по болевым точкам». У профессиональных аудиторов глаз наметан. Они достаточно быстро и недорого «считают» картинку и укажут на проблемы.

Влияние ошибок прошлых периодов на текущую отчетность

Исправление существенных ошибок прошлого года, выявленных после утверждения бухотчетности, влияет и на баланс и прочие формы текущего года. Только когда установить связь ошибки с конкретным периодом, как и определить ее влияние на все предшествующие периоды, невозможно, исправления делать не придется.

Так, в текущей отчетности нужно пересчитать сопоставимые показатели прошлых периодов. Сделайте это так, как если бы ошибка никогда не совершалась. Это называют ретроспективным пересчетом. Это следует из подпункта 2 пункта 9 ПБУ 22/2010.

Пример исправления в бухучете и отчетности существенной ошибки (излишне отраженный расход) предприятием, не являющимся малым. Ошибка допущена в прошлом году, отчетность за который подписана и утверждена

В марте 2016 года после утверждения отчетности за 2015 год бухгалтер ООО «Альфа» выявил ошибку, допущенную в I квартале 2015 года.

В учете была отражена стоимость выполненных работ по акту, полученному от подрядчика в марте 2015 года, на сумму 50 000 руб. (без НДС). Фактически же в акте указана сумма 40 000 руб. (без НДС). Выполненные работы были оплачены подрядчику в полном объеме (40 000 руб.) в марте 2015 года. Таким образом, по состоянию на 31 декабря 2015 года в учете «Альфы» сформировалась кредиторская задолженность в размере излишне списанных расходов – 10 000 руб.

Излишне списанные расходы бухгалтер отразил в учете следующим образом.

Март 2016 года:

Дебет 60 Кредит 84

– 10 000 руб. – отражена стоимость работ подрядчика, ошибочно отнесенная на расходы в I квартале 2015 года;

Дебет 84 Кредит 68 субсчет «Налог на прибыль»

– 2000 руб. (10 000 руб. × 20%) – доначислен налог на прибыль.

Поскольку отчетность за 2015 год уже утверждена, исправления в нее не вносятся.

Поэтому результат исправлений бухгалтер «Альфы» отразил в отчетности за 2016 год в разделах, где фиксируются показатели 2015 года. При этом он исправил данные так, как если бы ошибки никогда не было (если бы изначально были отражены расходы в сумме 40 000 руб.). В графе для сравнительных показателей 2015 года по строкам себестоимости и прибыли (Отчет о финансовых результатах, утвержденный приказом Минфина России от 2 июля 2010 г. № 66н) бухгалтер отразил сумму, на 10 000 руб. отличную от той, что стоит по этим же строкам в отчетности 2015 года за соответствующий период. В балансе за 2016 год вступительные остатки на 1 января 2016 года бухгалтер пересчитал исходя из стоимости выполненных работ, указанной в акте, равной 40 000 руб., а не 50 000 руб. Налог на прибыль увеличил на 2000 руб.

Кроме того, бухгалтер «Альфы» подал уточненную декларацию по налогу на прибыль за 2015 год.

Существенная ошибка может быть допущена более двух лет назад. В этом случае нужно скорректировать вступительные сальдо по соответствующим статьям отчетности на начало самого раннего из представленных годов. Об этом сказано в пункте 11 ПБУ 22/2010.

Если определить влияние существенной ошибки на один (или более) из предшествующих отчетных периодов, представленных в бухгалтерской отчетности, невозможно, вступительное сальдо корректируется на начало самого раннего из периодов, пересчет за который возможен. Такая ситуация может возникнуть, если для определения влияния ошибки на предшествующий отчетный период:

требуются сложные и (или) многочисленные расчеты, при выполнении которых нельзя выделить информацию об обстоятельствах, существовавших на дату совершения ошибки;

необходимо использовать информацию, полученную после даты утверждения бухгалтерской отчетности за предшествующий отчетный период.

Такой порядок прописан в пунктах 12, 13 ПБУ 22/2010.

Недостатки при оформлении первичных документов

В силу ст. 9 Закона о бухгалтерском учете и п. 7 Инструкции № 157н все хозяйственные операции, проводимые учреждением, должны оформляться оправдательными документами. Следовательно, любая операция, осуществленная учреждением, должна быть подтверждена соответствующим первичным документом.

Первичные учетные документы принимаются к бухгалтерскому учету при условии отражения в нем всех реквизитов, предусмотренных унифицированной формой документа (при отсутствии унифицированной формы – обязательных реквизитов, предусмотренных п. 7 Инструкции № 157н), и при наличии на документе подписи руководителя субъекта учета или уполномоченных им на то лиц.

К данной группе можно отнести следующие нарушения:

-

принятие к учету первичных документов, форма которых не утверждена Приказом Минфина РФ от 30.03.2015 № 52н «Об утверждении форм первичных учетных документов и регистров бухгалтерского учета, применяемых органами государственной власти (государственными органами), органами местного самоуправления, органами управления государственными внебюджетными фондами, государственными (муниципальными) учреждениями, и Методических указаний по их применению» (далее – Приказ № 52н) и не предусмотрена учетной политикой учреждения;

-

принятие к бухгалтерскому учету первичных учетных документов, которыми оформлены не имевшие места факты хозяйственной жизни (п. 5 ст. 161 БК РФ, ч. 1 ст. 9 Закона о бухгалтерском учете, абз. 5 п. 3 Инструкции № 157н);

-

несвоевременное формирование первичных документов. Например, имел место факт составления первичного документа – бухгалтерской справки на поступление объекта нефинансовых активов – права пользования служебным помещением (часть помещений здания) по истечении восьми месяцев с момента совершения факта хозяйственной жизни – заключения договора безвозмездного пользования служебным помещением;

-

отражение в бухгалтерском учете операций без оформления первичных документов. Допустим, выявлены факты начисления и выплаты заработной платы за счет средств, источником финансового обеспечения которых является субсидия из федерального бюджета на выполнение государственного задания, без оформления первичных учетных документов по начислению и выплате заработной платы;

-

принятие к учету первичных учетных документов при отсутствии обязательных реквизитов. Например, товарные накладные, акты о приемке-передаче объектов нефинансовых активов принимались к учету при отсутствии обязательных реквизитов (наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за ее оформление, либо наименование должности лица (лиц), ответственного (ответственных) за оформление свершившегося события, а также подписи лиц, с указанием их фамилий, инициалов либо иных реквизитов, необходимых для идентификации этих лиц) (пп. 6, 7 ч. 2 ст. 9 Закона о бухгалтерском учете, п. 25 ФСБУ «Концептуальные основы бухгалтерского учета и отчетности организаций государственного сектора», утвержденного Приказом Минфина РФ от 31.12.2016 № 256н). Также могут иметь место случаи неотражения сведений об объектах основных средств в разд. 5 «Краткая индивидуальная характеристика объекта» инвентарной карточки учета нефинансовых активов (ф. 0504031);

-

принятие к учету первичных учетных документов, составленных на иностранном языке, при отсутствии либо частичном отсутствии построчного перевода на русский язык информации о хозяйственной операции (п. 13 Инструкции № 157н);

-

оформление документов, служащих основанием для списания ГСМ и начисления заработной платы (путевых листов). Так, в ходе проверки нередко устанавливаются факты принятия к учету путевых листов, не соответствующих требованиям к их оформлению, а именно отсутствует отметка о проведении предрейсового и послерейсового медицинских осмотров водителя (дата, время, подпись и расшифровка подписи медицинского работника), не указаны пункты назначения по маршрутам следования в графах «Место отправления, назначения», не заполнено поле «Удостоверение № », на оборотной стороне путевых листов не указано время выезда и возвращения при каждой поездке, указано недостоверное время работы водителя 24 часа в сутки пять дней в неделю, отсутствуют подписи лиц, пользовавшихся автомобилями (ч. 2 ст. 9, п. 2 ст. 10 Закона о бухгалтерском учете, пп. 4 п. 3, пп. 4 п. 6, пп. 2 п. 7 разд. II «Обязательные реквизиты путевого листа» Приказа Минтранса РФ от 18.09.2008 № 152 «Об утверждении обязательных реквизитов и порядка заполнения путевых листов»).

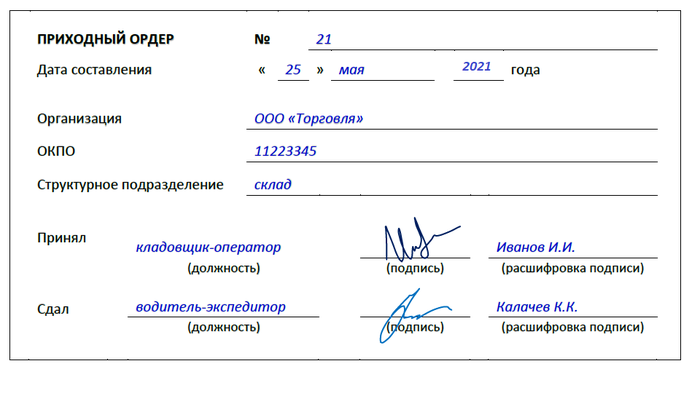

Порядок заполнения приходного ордера

Как правило, формированием и заполнением приходного ордера занимается сотрудник склада, т.е. работник, обладающий материальной ответственностью. Стоит отметить, что приходный ордер должен быть оформлен строго в тот же день поступления товарно-материальных ценностей.

В состав стандартной формы документа входят три таблицы. В составе первой таблицы (шапки документа) отражаются следующие сведения:

- Дата составления документа;

- Номер приходного ордера;

- Наименование организации, принимающей товарно-материальные ценности, с указанием ее организационной правовой формы;

- Код по общероссийскому классификатору предприятий и организаций;

- Наименование структурной единицы, принимающей товарно-материальные ценности;

- Код вида операции;

- Номер склада, на который принимаются товарно-материальные ценности;

- Корреспондирующий счет;

- Номер сопроводительной документации;

- Наименование поставщика.

В составе второй таблице указывается следующая информация:

- Корреспондирующий счет;

- Количество принимаемых ТМЦ;

- Наименование и номенклатурный номер принимаемой товарно-материальной ценности;

- Единица измерения (код и наименование согласно Единому классификатору единиц измерения);

- Учетная цена товарно-материальной ценности;

- Общая стоимость. Стоит отметить, что стоимость указывается с учетом налога на добавленную стоимость;

- Номер паспорта, в случае если товарно-материальные ценности относятся к классу драгоценных;

- Порядковый номер согласно складской картотеки.

Третья таблица располагается на обратной стороне приходного ордера и содержит следующую информацию:

- Корреспондирующий счет;

- Количество принимаемых ТМЦ;

- Наименование и номенклатурный номер принимаемой товарно-материальной ценности;

- Единица измерения (код и наименование согласно Единому классификатору единиц измерения);

- Учетная цена товарно-материальной ценности;

- Общая стоимость. Стоит отметить, что стоимость указывается в одном столбце с учетом налога на добавленную стоимость, в другом – без;

- Номер паспорта, в случае если товарно-материальные ценности относятся к классу драгоценных;

- Порядковый номер согласно складской картотеки.

В окончании таблицы указывается итоговое количество и сумма.

Исправление ошибок

Выявленные ошибки и их последствия нужно исправить (п. 4 ПБУ 22/2010).

Исправления в бухучет вносите на основании первичных документов. Так же составьте бухгалтерские справки, в них укажите обоснование исправлений. Это следует из общего правила о том, что каждый факт хозяйственной деятельности надо оформить первичным учетным документом. На это прямо указано в части 1 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

Определив существенность ошибки и учитывая момент, когда ее обнаружили, сделайте исправления в учете. Как именно – в этом вам поможет таблица ниже.

| Когда и какую ошибку обнаружили | Как исправить | Основание |

|---|---|---|

| Ошибка допущена в текущем году. Существенность ошибки значения не имеет |

В том месяце, в котором ошибка была обнаружена, внесите исправления в бухучет. При формировании отчетности учитывайте уже исправленные показатели |

Пункт 5 ПБУ 22/2010 |

|

Ошибка возникла в прошлом году. Отчетность за этот период пока не подписана руководителем. Существенность ошибки значения не имеет |

Исправления сделайте декабрем прошлого года. Отчетность сформируйте заново |

Пункт 6 ПБУ 22/2010 |

| Существенная ошибка прошлого года выявлена в текущем году. Отчетность за прошедший период готова и подписана, но не представлена внешним пользователям |

Необходимые корректировки сделайте декабрем прошлого года. Переделайте отчетность и повторно заверьте ее у руководителя |

Пункт 7 ПБУ 22/2010 |

| Существенная ошибка была допущена в прошлом году. Отчетность за этот период уже была сформирована, ее подписал руководитель. Отчетность представлена внешним пользователям. Но не утверждена |

Ошибку исправляйте декабрем прошлого года. Отчетность сформируйте заново. Заверьте ее у руководителя и представьте внешним пользователям еще раз |

Пункт 8 ПБУ 22/2010 |

| Существенная ошибка выявлена в последующих годах. Отчетность за период, когда ошибка возникла, была подготовлена, подписана руководителем, представлена внешним пользователям и утверждена |

Исправления внесите в том периоде, в котором ошибка была выявлена. Уточнять отчетность за период, в котором ошибка была допущена, не нужно. Все изменения, связанные с прошлыми периодами, отразите в отчетности текущего. В пояснениях к годовой отчетности текущего периода укажите характер исправленной ошибки, а также суммы корректировок по каждой статье |

Пункт 39 Положения по ведению бухгалтерского учета и отчетности и пункты 10 и 15 ПБУ 22/2010 |

| Несущественная ошибка выявлена за любой предшествующий год |

Корректировки сделайте в том периоде, в котором ошибка была выявлена Подавать сведения об исправлениях несущественных ошибок прошлых периодов в текущей отчетности не придется. Вносить изменения в сданную отчетность – тоже |

Пункт 14 ПБУ 22/2010 |

Как оформить приходный ордер

Готовый бланк приходного ордера представлен постановлением Госкомстата от 30.10.1997 № 71а в форме М-4. Он оформляется отдельно на каждую поставку материальных ценностей в день их приемки. Если в один день было принято несколько поставок однотипных материалов от одного поставщика, то разрешается оформление единого ордера на все поставки. Для этого сведения по каждой поставке вначале записываются на свободной (оборотной) части документа. А в конце дня они подсчитываются и в просуммированном виде переносятся в табличную часть приходного ордера.

Можно разработать и свою форму ордера, но с соблюдением требований закона «О бухучете» от 06.12.2011 № 402-ФЗ. Собственную форму первичного документа рекомендуется составлять в случаях, когда нужны дополнительные реквизиты и поля для заполнения. Если такой необходимости нет, то лучше воспользоваться типовой формой.

Есть еще и третий вариант оформления приходного ордера, предложенный приказом Минфина РФ от 28.12.2001 № 119н — в виде проставления штампа на документе, полученном от поставщика (на счете, накладной, товарно-транспортной накладной и др.). Этот способ самый удобный и позволяет сократить временные и канцелярские траты.

Штамп ордера проставляется либо в свободном месте лицевой стороны накладной (счета, ТТН и др.), либо на ее оборотной стороне. Какие именно реквизиты должны присутствовать в штампе, показано на рисунке ниже: