Расход (отпуск) МПЗ

Расход мат-в означает их выдачу со складов для дальнейшего использования в производственном цикле или для нужд фирмы. Чаще всего запись по расходу ТМЦ производится по дебету счета 20. Движение ТМЦ внутри самого предприятия с одного склада на другой или для строительства на территории предприятия расценивается как внутреннее движение МПЗ. Документальное оформление данных хозяйственных операций подразумевает использование следующих документов: накладная на внутреннее перемещение, лимитно-заборная карта М-8, требование-накладная М-11 и накладная М-15. Они указаны в скобках после характеристики хозяйственной операции.

Отраслевые особенности списания материалов в бухучете

Существует несколько различных методов списания товарно-материальных ценностей, которые могут использовать все субъекты предпринимательства

Важно отметить, что выбор конкретной методики списания материалов зависит от специфики деятельности компании. Отрасль, выбранная субъектом предпринимательства, оказывает непосредственное влияние на порядок составления бухгалтерских документов

В качестве примера предлагаем рассмотреть строительную сферу. Главной особенностью этого направления является большое количество различных материалов, использующихся в работе. Данный нюанс приводит к значительному увеличению объема внутреннего документооборота. Для того чтобы обосновать необходимость списания ТМЦ, составляются регулярные отчеты о порядке расходования материально-производственных запасов

При составлении подобных отчетов очень важно учитывать нормы, установленные различными инстанциями

Помимо таких отчетов, используются объектные и внутренние сметы. В данных документах указывается количество материалов, требующихся для выполнения конкретной задачи. Работники, несущие материальную ответственность, должны регулярно составлять отчеты, посвященные расходу запасов фирмы. На основе всех вышеперечисленных актов формируются не только бухгалтерские отчеты, но и специальные журналы, где ведется учет выполненных задач.

Отличительной чертой строительной сферы является необходимость проведения регулярного анализа, посвященного расходу материалов открытого хранения. К этой категории относятся песок, гравий и другое сыпучее сырье. Расход таких материалов очень сложно оформить документально. Для того чтобы списать данный вид материалов, необходимо провести инвентаризацию и определить фактический объем остатков сырья.

Еще одним уникальным направлением предпринимательской деятельности является сельскохозяйственная сфера. В данной сфере используется ряд специфической первичной документации. К этой категории можно отнести акт, посвященный затратам семян и посадочных материалов. Ответственность по составлению данного акта возлагается на агрономов и иных специалистов, отвечающих за посадку различных культур. Работники животноводческих ферм обязаны разрабатывать рацион для животных и план их кормления. Порядок выдачи корма фиксируется в специальном журнале учета.

Следует понимать, что при заполнении вышеперечисленных актов и журналов необходимо привести фактическое обоснование конкретного события. В качестве примера приведем ситуацию, связанную со смертью животных. Для того чтобы обоснованно списать их стоимость, необходимо подробно описать причину смерти. Для этой цели проводится специальная экспертиза. Данные действия позволяют выявить степень вины работников, ответственных за кормление и уход за животным. Следует понимать, что в случае доказательства вины сотрудника предприятия, на должностное лицо накладываются финансовые санкции. Как правило, сумма штрафа приравнивается к рыночной стоимости самого животного.

Подготовка необходимой информации для принятия решения о списании материалов осуществляется Комиссией с участием материально ответственных лиц

Подготовка необходимой информации для принятия решения о списании материалов осуществляется Комиссией с участием материально ответственных лиц

М-29 в 1С 8.3 — где находится, как оформить

В строительных организациях часто возникает вопрос по форме М-29 в 1С 8.3 — где находится, как оформить с помощью М-29 списание материалов в 1С 8.3?

Форма М-29 (Отчет о расходе материалов в строительстве) была утверждена утратившим в настоящее время силу Приказом ЦСУ СССР от 24.11.1982 N 613 и не является обязательной к применению. Кроме того, перечень реквизитов этой формы не соответствует требованиям к первичным документам, и она не может подтверждать расходы в НУ.

М-29 можно применять для внутреннего пользования, если это удобно, но в программе 1С 8.3 она отсутствует. При необходимости ее заполнения в программе, это можно сделать с помощью доработки конфигурации или внешней обработки (расширения).

Налоговый учет

Списание материалов в производство участвует в формировании затрат в целях НУ (ст. 318-1 НК РФ).

Если материалы со склада не списываются сразу в производство, передаются ответственным лицам в цехах, подразделениях (происходит их внутреннее перемещение), то со списанием на производственные счета спешить не стоит. Это может повлечь завышение затрат текущего периода и вызвать вопросы чиновников фискального органа при очередной проверке, если основой НУ являются бухгалтерские показатели.

Целесообразно и составление в этом случае акта расхода ТМЦ, в котором отражается непосредственно расход в производство – как обоснования затрат для ФНС.

Акт можно не составлять, если в лимитно-заборной карте, других документах на отпуск есть указание, что ТМЦ будут сразу использоваться (например, пишущие принадлежности в бухгалтерии).

Однако многие организации используют подход, при котором составляют указанный документ всегда, вне зависимости от того, указана ли в первичных документах на отпуск цель отпуска или не указана. Он признается наиболее безопасным с точки зрения налоговых проверок и претензий чиновников ФНС.

Безвозмездная передача ТМЦ облагается налогом на добавленную стоимость по ст. 146-1 НК РФ.

Итоги

ТМЦ списывают со склада по стоимости, рассчитанной в зависимости от применяемого метода: ФИФО, по стоимости единицы либо по средней стоимости.

Проводки формируют в зависимости от характера перемещений материалов – внутренний или внешний.

Для целей НУ расход материалов целесообразно оформлять актом расхода ТМЦ. Применение этого документа исключает завышение затрат по материалам в расчетах по итогам месяца, а следовательно, и претензии со стороны ФНС.

Для целей БУ учет списания ведут как с помощью унифицированных форм первичных документов, так и посредством разработанных организацией самостоятельно.

Налоги

О том, как отразить выбытие материалов для целей налога на прибыль, см. Какие материальные расходы учитывать при расчете налога на прибыль.

О том, как отразить списание стоимости материалов при передаче в эксплуатацию (производство) организацией на упрощенке, см. Как на УСН списать материальные расходы.

Если организация платит ЕНВД, списание материалов не окажет влияния на расчет этого налога. Плательщики ЕНВД рассчитывают этот налог исходя из вмененного дохода (п. 1 ст. 346.29 НК РФ).

О том, как отразить списание стоимости материалов при передаче в эксплуатацию (производство) организацией, которая применяет общую систему налогообложения и платит ЕНВД, см. Как по налогу на прибыль учесть расходы при совмещении ОСНО с ЕНВД.

Основные методы списания материалов в производство

Как мы уже говорили выше, выбор конкретной методики списания МПЗ (материально-производственные запасы) зависит от специфики деятельности компании. Данный процесс является одним из важных моментов хозяйственной деятельности. Этот нюанс объясняется тем, что от стоимости материалов зависит конечная стоимость изготовленных изделий. Вполне логично предположить, что от стоимости производственных запасов зависит величина дохода компании. Каждая из методик списания материалов имеет свои уникальные особенности. Ниже мы предлагаем кратко рассмотреть каждый из существующих методов.

По средней себестоимости

Эта методика списания материально-производственных запасов является одной из самых популярных. Для того чтобы рассчитать среднюю себестоимость МПЗ, необходимо выполнить следующие действия:

- Сложить между собой стоимость остатка МПЗ на начало отчетного периода и стоимость МПЗ, поступивших в течение данного временного отрезка.

- Сложить между собой количество МПЗ на начало отчетного периода и количество МПЗ, поступивших в течение данного временного отрезка.

- Разделить первое полученное значение на второе.

Метод ФИФО

Эта методика предполагает списание материально-производственных запасов в хронологическом порядке. Говоря простыми словами, списание осуществляется по стоимости первого (второго) поступления МПЗ. Многие специалисты рекомендуют использовать эту методику при учете скоропортящихся товаров. Данная рекомендация объясняется тем, что рассматриваемый метод не учитывает рост инфляции за время использования товарно-материальных ценностей.

Любая хозяйственная операция сопровождается составлением первичного учетного документа, не исключение и списание материалов

Любая хозяйственная операция сопровождается составлением первичного учетного документа, не исключение и списание материалов

По стоимости каждой единицы

Применять этот метод следует только в том случае, когда имущественные активы не могут использоваться для замены друг друга. К этой категории можно отнести драгоценные камни и металлы. При списании запасов в производство учитывается фактическая себестоимость каждой единицы. Во время проведения данной процедуры используется ряд первичных документов. Это могут быть товарные накладные, акты списания и лимитно-заборные карты.

Следует отметить, что существует несколько различных причин для списания материальных запасов. Одной из самых распространенных причин является использование МПЗ в производственных целях. Помимо этого, списать материалы можно в случае их морального устаревания, порчи или хищения. Для того чтобы соблюсти все обязательные формальности, компании нужно сформировать специальную комиссию, которой будет поручено проведение всех необходимых мероприятий.

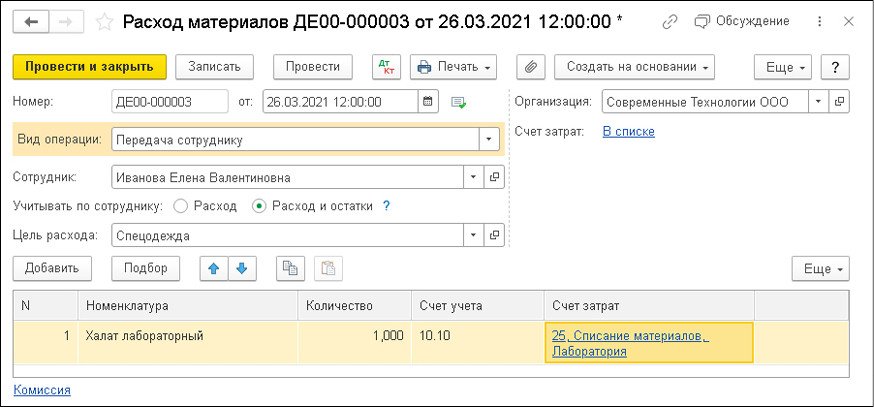

Передача материалов сотруднику

Документ Расход материалов с видом операции Передача сотруднику используется для отражения расхода спецодежды, спецоснастки и другого малоценного оборудования с несущественной стоимостью при передаче его сотруднику (рис. 2).

Рис. 2. Передача материалов сотруднику

Эта же хозяйственная операция может быть отражена документом Передача материалов в эксплуатацию (раздел Склад).

Сотрудник выбирается из справочника Физические лица и указывается в поле Сотрудник.

В документе Расход материалов с видом операции Передача сотруднику счета учета затрат на списание материалов также можно указывать в шапке документа либо в его табличной части. При проведении документа формируются проводки по дебету счетов учета затрат в корреспонденции со счетами учета материальных ценностей. Дополнительно формируются проводки по забалансовому учету, при этом варианты забалансового учета материальных ценностей можно настраивать.

Если переключатель Учитывать по сотруднику установлен в положение Расход, то материальные ценности, переданные сотруднику, отражаются по дебету забалансового счета МЦ «Материальные ценности, переданные в эксплуатацию» и сразу же списываются с кредита счета МЦ. При таком варианте забалансового учета организация может контролировать расход переданных сотрудникам материалов в разрезе каждого сотрудника. Для этого достаточно сформировать любой стандартный отчет, например Оборотно-сальдовую ведомость по счету МЦ (рис. 3).

Рис. 3. ОСВ по счету МЦ.04

Если же переключатель Учитывать по сотруднику установлен в положение Расход и остаток, то материальные ценности, переданные сотруднику, отражаются по дебету забалансового счета МЦ и остаются закрепленными за этим сотрудником. При таком варианте забалансового учета организация может проводить инвентаризацию материалов, переданных сотрудникам.

Метод оценки по средней себестоимости

При использовании метода оценки по средней себестоимости стоимость списанных материалов определяйте по формуле:

| Средняя стоимость | = | Стоимость остатка материалов на начало месяца | + | Стоимость материалов, поступивших за месяц | Количество материалов на начало месяца | + | Количество материалов, поступивших за месяц |

Об этом сказано в пункте 75 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

Преимуществом данного метода является стабильная цена отпускаемых материалов, даже если в течение месяца происходят резкие колебания закупочных цен.

Расчет стоимости списанных материалов можно произвести:

- методом взвешенной оценки;

- методом скользящей оценки.

При взвешенной оценке средняя цена списываемых материалов определяется один раз в конце месяца.

При скользящей оценке цена материалов определяется перед каждым списанием. При этом учитываются только те поставки, которые были оприходованы на момент списания материалов. Этот метод является наиболее трудоемким при ручной обработке, особенно на крупных организациях, но автоматизация бухучета частично снимает эту проблему. Преимущество этого способа в том, что он позволяет определить стоимость списанных материалов до окончания месяца.

Такие разъяснения содержатся в пункте 78 и приложении 1 к Методическим указаниям, утвержденным приказом Минфина России от 28 декабря 2001 г. № 119н.

При списании материалов в определенном количестве формируйте проводки на основании средней стоимости единицы материалов (приложение 1 к Методическим указаниям, утвержденным приказом Минфина России от 28 декабря 2001 г. № 119н).

Пример расчета стоимости списанных материалов методом оценки по средней себестоимости

ЗАО «Альфа» отражает списание материалов в эксплуатацию (производство) методом оценки по средней себестоимости.

Всего за май приход составил:

– в денежном измерении:

72 000 руб. + 24 000 руб. + 10 000 руб. + 12 000 руб. = 118 000 руб.;

– в количественном измерении:

120 шт. + 20 шт. + 10 шт. + 15 шт. = 165 шт.

За май 110 банок краски отпущено в производство, в том числе:

- 10 мая – 60 банок;

- 23 мая – 50 банок.

Остаток на конец месяца составил 95 банок (40 шт. + 165 шт. – 110 шт.).

Порядок действий бухгалтера в зависимости от конкретного способа применения оценки по средней себестоимости различается.

1. При использовании метода взвешенной оценки.

В конце месяца бухгалтер рассчитал среднюю себестоимость списываемых материалов. Она составила:

(32 000 руб. + 118 000 руб.) : (40 шт. + 165 шт.) = 732 руб./шт.

Всего за месяц было списано:

110 шт. × 732 руб./шт. = 80 520 руб.

Остаток на конец месяца составил:

32 000 руб. + 118 000 руб. – 80 520 руб. = 69 480 руб.

2. При использовании метода скользящей оценки.

При каждом отпуске материалов бухгалтер определял стоимость списываемых материалов следующим образом.

10 мая средняя себестоимость составила:

(32 000 руб. + 72 000 руб.) : (40 шт. + 120 шт.) = 650 руб./шт.

Общая сумма материалов, которые были списаны в этот день:

60 шт. × 650 руб./шт. = 39 000 руб.

23 мая средняя себестоимость составила:

(32 000 руб. + 72 000 руб. + 24 000 руб. + 10 000 руб.) : (40 шт. + 120 шт. + 20 шт. + 10 шт.) = 726 руб./шт.

Общая сумма материалов, которые были списаны в этот день:

50 шт. × 726 руб./шт. = 36 300 руб.

Всего за месяц было списано:

39 000 руб. + 36 300 руб. = 75 300 руб.

Остаток на конец месяца составил:

32 000 руб. + 118 000 руб. – 75 300 руб. = 74 700 руб.

ОСНО и ЕНВД

Если организация применяет общую систему налогообложения и платит ЕНВД по материалам, используемым в деятельности, переведенной на ЕНВД, и деятельности на общей системе налогообложения, необходимо организовать раздельный учет для налога на прибыль и НДС (п. 9 ст. 274, п. 4 ст. 170 НК РФ).

Стоимость материалов, а также расходов по их переработке, которые относятся к деятельности на общей системе налогообложения, будут увеличивать материальные расходы по налогу на прибыль (ст. 254 НК РФ). Стоимость материалов, израсходованных в деятельности на ЕНВД (а также работ по их переработке), при налогообложении не учитывайте (п. 1 ст. 346.29 НК РФ).

Порядок учета входного НДС по материалам, а также затратам по их переработке, тоже зависит от того, в какой деятельности использованы эти материалы. Если материалы используются в деятельности на общей системе налогообложения, НДС можно принять к вычету при соблюдении общих условий, установленных статьей 171 Налогового кодекса РФ. Если же материалы были использованы в деятельности на ЕНВД, то НДС по ним необходимо учесть в их стоимости (п. 4 ст. 170 НК РФ).

О применении вычета НДС по материалам, цели использования которых изначально неизвестны, см. При каких условиях входной НДС можно принять к вычету.

Пример распределения расходов на переработку материалов. Организация совмещает общую систему налогообложения и ЕНВД

ОАО «Производственная фирма «Мастер»» производит мясные изделия. Готовую продукцию организация продает оптом и использует в столовой. По реализации готовой продукции организация применяет общую систему налогообложения (метод начисления). Деятельность столовой переведена на ЕНВД.

В феврале для обработки 500 кг мяса «Мастер» воспользовался услугами сторонней организации. Стоимость услуг составила 9000 руб. (без НДС). Мясо было использовано следующим образом:

- 400 кг в деятельности на общей системе налогообложения;

- 100 кг в деятельности, переведенной на ЕНВД.

Чтобы распределить расходы на переработку между двумя видами деятельности, бухгалтер «Мастера» определил стоимость переработки 1 кг мяса. Она составила:

9000 руб. : 500 кг = 18 руб.

Сумма расходов на переработку, которая относиться к деятельности на общей системе налогообложения, составила:

400 кг × 18 руб. = 7200 руб.

Сумма расходов на переработку, которая относиться к деятельности на ЕНВД, составила:

100 кг × 18 руб. = 1800 руб.

Как правило, всегда можно определить, к какому виду деятельности относятся расходы по материалам и их переработке. Однако возможны ситуации, когда расходы относятся одновременно к двум видам деятельности. В таком случае распределите их пропорционально доходам (п. 9 ст. 274 НК РФ).

Пример распределения расходов на переработку материалов. Организация применяет общую систему налогообложения и платит ЕНВД. Расходы относятся одновременно к двум видам деятельности

ООО «Торговая фирма «Гермес»» продает товары оптом и в розницу. По оптовым операциям организация применяет общую систему налогообложения (метод начисления). Розничная торговля переведена на ЕНВД. Налог на прибыль «Гермес» начисляет ежемесячно. В учетной политике организации сказано, что общие расходы распределяются пропорционально доходам за каждый месяц отчетного (налогового) периода.

В январе «Гермес» приобрел ткань и передал ее на давальческих условиях для пошива форменной одежды в ателье. Стоимость услуг по переработке составила 2360 руб. (в т. ч. НДС – 360 руб.). В результате переработки получена форменная одежда, которая была выдана сотрудникам, занятым в обоих видах деятельности организации. Поскольку стоимость переработки нельзя однозначно отнести к какому-либо виду деятельности, бухгалтер распределил расходы пропорционально полученным доходам.

Сумма доходов, полученных «Гермесом» от различных видов деятельности в январе, составила:

- по оптовой торговле (без учета НДС) 1 800 000 руб.;

- по розничной торговле 650 000 руб.

Операции, освобожденные от НДС, организация не осуществляла.

Чтобы распределить расходы на переработку и НДС между двумя видами деятельности организации, бухгалтер «Гермеса» сопоставил доходы по оптовой торговле с общим объемом доходов.

Доля доходов от оптовой торговли в общем объеме доходов за январь составила:

1 800 000 руб. : (1 800 000 руб. + 650 000 руб.) = 0,735.

Доля расходов на пошив одежды, которые можно учесть при расчете налога на прибыль за январь, равна:

(2360 руб. – 360 руб.) × 0,735 = 1470 руб.

Сумму НДС, которую можно принять к вычету, бухгалтер «Гермеса» определил по итогам I квартала.

Передача в подразделения

Передача материалов в подразделения может происходить без указания цели их расходования (на момент отпуска со склада неизвестно наименование заказа (изделия, продукции), для изготовления которого отпускаются материалы либо наименование затрат). В этом случае списывайте их на расходы на основании акта, который составляется после фактического использования материалов. До того как будет подписан акт, эти материалы числятся за получателем в подотчете. Отпуск материалов учитывается как внутреннее перемещение (оформляется проводкой по субсчетам внутри счета 10). Такие правила устанавливают пункты 97 и 98 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

Пример отражения в бухучете списания материалов при передаче их в подразделения без указания цели их использования

В бухучете эти операции были отражены следующим образом:

Дебет 10 субсчет «Цех» Кредит 10 субсчет «Склад»

– 5000 руб. (50 руб./шт. × 100 шт.) – переданы материалы в цех без указания цели расходования на основании требования-накладной М-11.

После использования материалов был составлен акт их расхода с указанием видов заготовок, на производство которых был использован металл. На основании акта расхода материалов бухгалтер сделал проводку:

Дебет 20 Кредит 10 субсчет «Цех»

– 5000 руб. (50 руб./шт. × 100 шт.) – списаны материалы в затраты на основании акта расхода материалов.

AS WMS: автоматизация склада с адресным хранением с помощью ТСД

Подсистема управления складом AS WMS для конфигураций на платформе 1С 8. AS WMS – готовое решение для эффективного управления адресным складом.

Внедрение системы AS WMS способствует быстрому отбору товара, ускорению инвентаризации, снижению зависимости от персонала, исключению пересорта.

AS WMS встраивается в любую конфигурацию на платформе 1С 8 и работает как единая система без обменов.

В учетной системе нет необходимости менять процессы под AS WMS (например, вводить ордерную схему), AS WMS использует стандартные документы по товародвижению вашей учетной системы.

40000 руб.

11

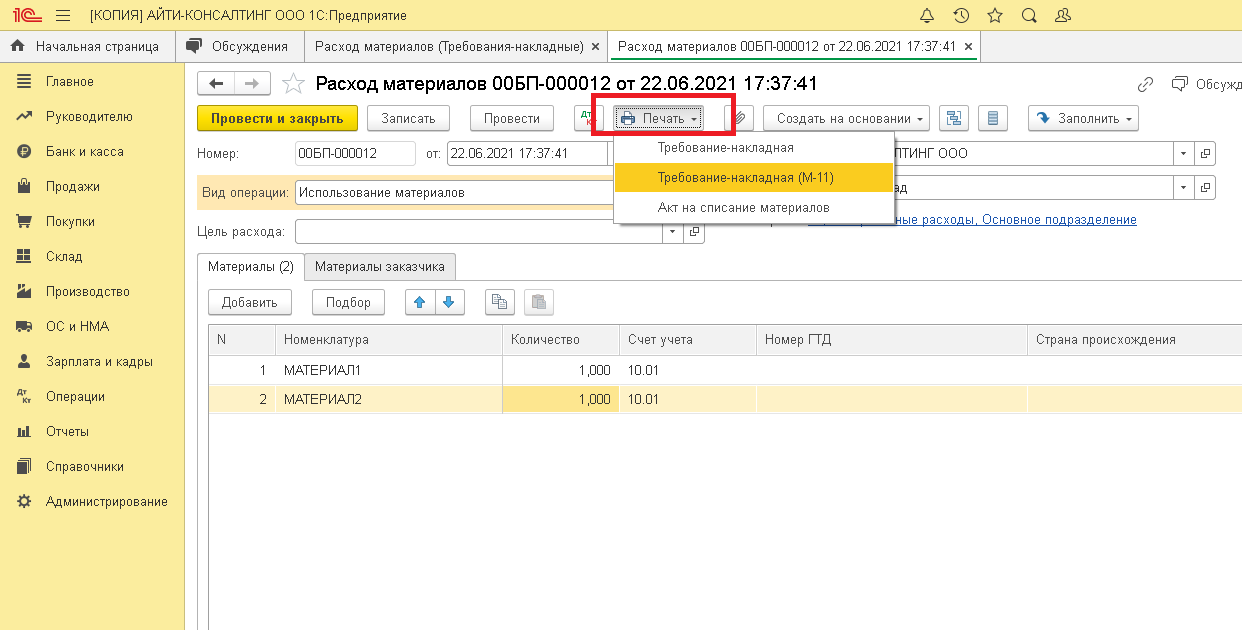

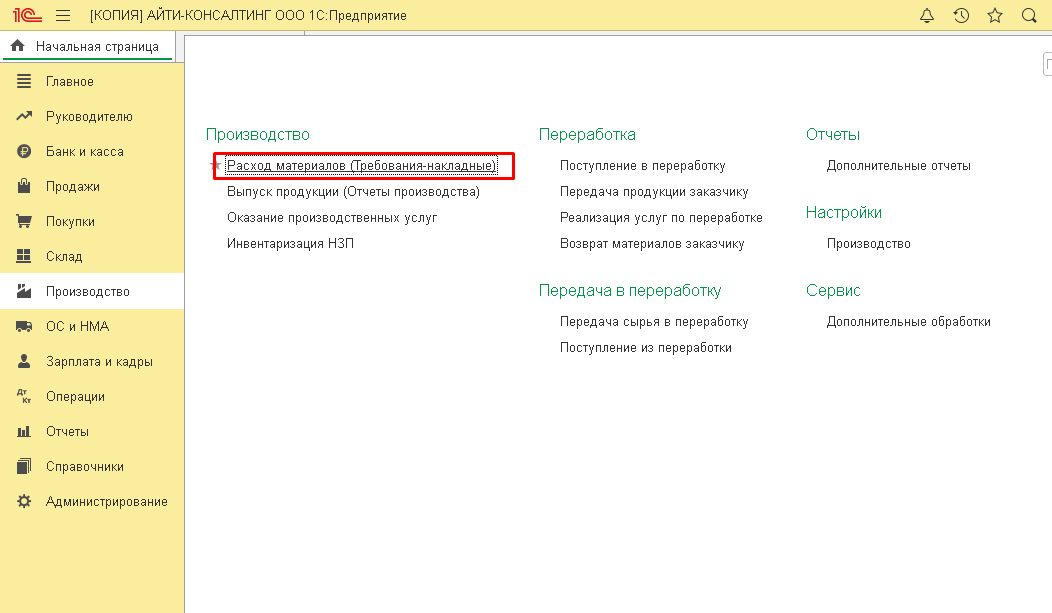

Как проводить списание в 1С?

Работая в программе 1С 8.3 важно правильно вести учет и производить списание материалов со счета 10 (который предназначен для работы с материалами). Для этого достаточно следовать простой инструкции

То, какую учетную форму нужно выбрать, зависит от цели списания:

-

если нужно передать либо свои, либо давальческие материалы в использование или в производство, нужна форма «Требование-накладная»;

-

для проведения списания материалов, которые больше не нужны, либо фактически не имеются, но указаны в системе, требуется применять форму «Списание товаров».

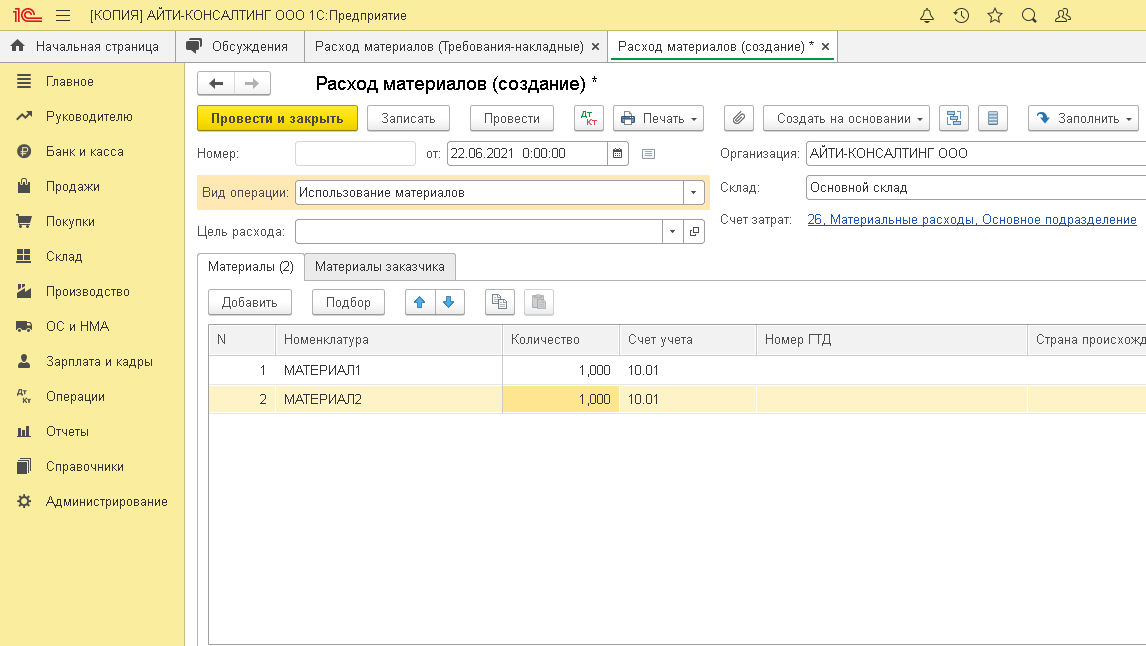

Списание в производство

Действия для списания материалов в производство проводятся в несколько этапов:

-

В основном меню выбрать раздел «Производство» и открыть вкладку «Требования-накладные».

-

В новом документе в шапке нужно выбрать подразделение или склад, в зависимости от параметров программы. Если нужно показать стандартную операцию по производству, стоит поставить галочку напротив надписи «Счета затрат», которая отображается в «Материалах».

-

После этого в таблицах материалов отобразятся новые колонки, которые надо заполнить:

-

«Счет затрат» — этот показатель нужен для учета расходов по списанию.

-

«Подразделение», на которое будут списываться указанные затраты.

-

«Статья затрат».

-

В пункте «Материалы» нужно ввести все материалы, которые требуется списать, помимо этого указав, сколько их. Все материалы, подлежащие списанию, должны быть на остатках сч. 10.

-

-

Теперь, когда вся форма заполнена, нужно провести ее, нажав на надпись «Провести».

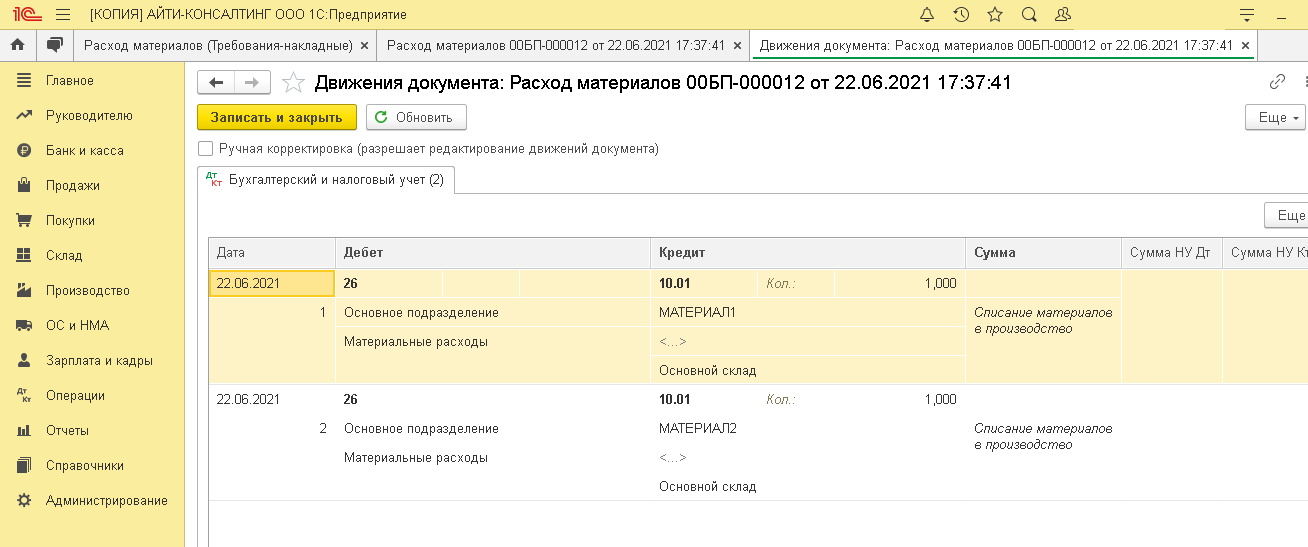

После этого будет создана проводка, которая списывает материалы по данным, заполненным в форме.

Выглядит это так:

Для создания печатной формы документов нужно кликнуть на кнопку «Печать», которая находится посередине сверху.