Формула для вычисления расхода ГСМ

Для легкового транспорта существует типовая формула расхода топлива:

Qн = 0,01 х Hs х S х (1 + 0,01 х D), где Qн – нормативная трата топлива, Hs – базовая трата топлива на 100 км, S – пробег транспорта, D – коэффициент в процентах.

Примеры расчета друг от друга практически не отличаются, т.к. почти все применяют общую формулу. Отличия могут быть в том случае, если на предприятии были введены собственные правила.

Пошаговая инструкция по расчету нормы (на основе документации Минтранса):

На балансе компании находится автомобиль, который зарегистрирован в области с 2-миллионным населением. За зимний период машина прошла 300 км. Базовая трата на 100 км – 8,5 литра, коэффициент D (работа в зимнее время ) – 15%, коэффициент D (город с 2-миллионным населением) – 25%, пробег S – 250 км.

Применив формулу, получим:

Qн = 0,01 х Hs х S х (1 + 0,01 х D) = 0,01 х 8,5 х 250 х (1 + 0,01 х (0,25 + 0,15)) = 21,34 л.

Документальное подтверждение

При использовании топлива основным документом, подтверждающим его расход, являются путевые листы. Они используются, чтобы учитывать работу транспортного средства и водителя.

Путевые листы обязательно оформляются автотранспортными предприятиями. Иные компании заполняют их для того, чтобы безопасным способом учитывать и контролировать транспорт, водителей и ГСМ.

С марта 2023 года действуют новые реквизиты путевого листа, введённые на основании Приказа Минтранса от 28.09.2022 г. № 390. А формы самого документа для различных видов транспортных средств содержатся в Постановлении Госкомстата РФ от 28.11.1997 г. № 78. Эти формы первичных учётных документов не являются обязательными к применению, а потому компания вправе разработать собственные бланки путевых листов.

При самостоятельной разработке бланков путевых листов необходимо включить в них обязательные реквизиты. Кроме того, разработанные шаблоны нужно утвердить и закрепить в учётной политике компании.Кроме того, с марта 2023 года компании вправе оформлять не только бумажные, но и электронные путевые листы.

Чтобы безопасно и обоснованно списывать расходы на топливо через путевые листы, в них обязательно должны содержаться две группы реквизитов:

- указывающие на то, что путевой лист является первичным учётным документом бухучёта — его название, дата составления, название компании или ФИО предпринимателя, описание хозяйственной операции, количественная и стоимостная оценка, подписи ответственных сотрудников;

- специальные именно для путевых листов — о водителе, транспортном средстве, перевозке.

Если нужно, компания может добавить ещё какие-то реквизиты, которые ей требуются для более полного раскрытия информации. В этом случае также обязательно утверждается собственный бланк документа.

Нормирование расходования ГСМ при собственной разработке

Расчет расходов на топливо можно произвести 2-мя способами:

- Применением документов, разработанных производителем транспорта.

- Вычислением фактического расхода ГСМ на транспорт.

Ведение учета по 2-му способу применяется чаще, чем по 1-го.

Порядок замера расхода ГСМ, в частности бензина, дизельного топлива и газа, следующий:

- Создание комиссии.

- Несколько замеров при различных условиях эксплуатации (теплое и холодное время года, интенсивность движения, наличие пробок, простой с работающим двигателем). Замер происходит при полном баке с фиксацией пробега на момент заправки до полного опустошения бака.

- Полученные результаты оформляются в несколько нормативных документов, которые в дальнейшем используются в ходе списания ГСМ.

Можно пойти и другим путем: после формирования комиссии происходит замер при обычных условиях эксплуатации. После этого рассчитываются коэффициенты для поправок при отклонениях от нормы.

Инструкция, разработанная локально, должна соответствовать действительности, т.к. при завышении норм налоговая инспекция может запросить у вас обоснование таких показателей.

При разработке локального норматива использования топлива не запрещено за основу брать распоряжения Минтранса.

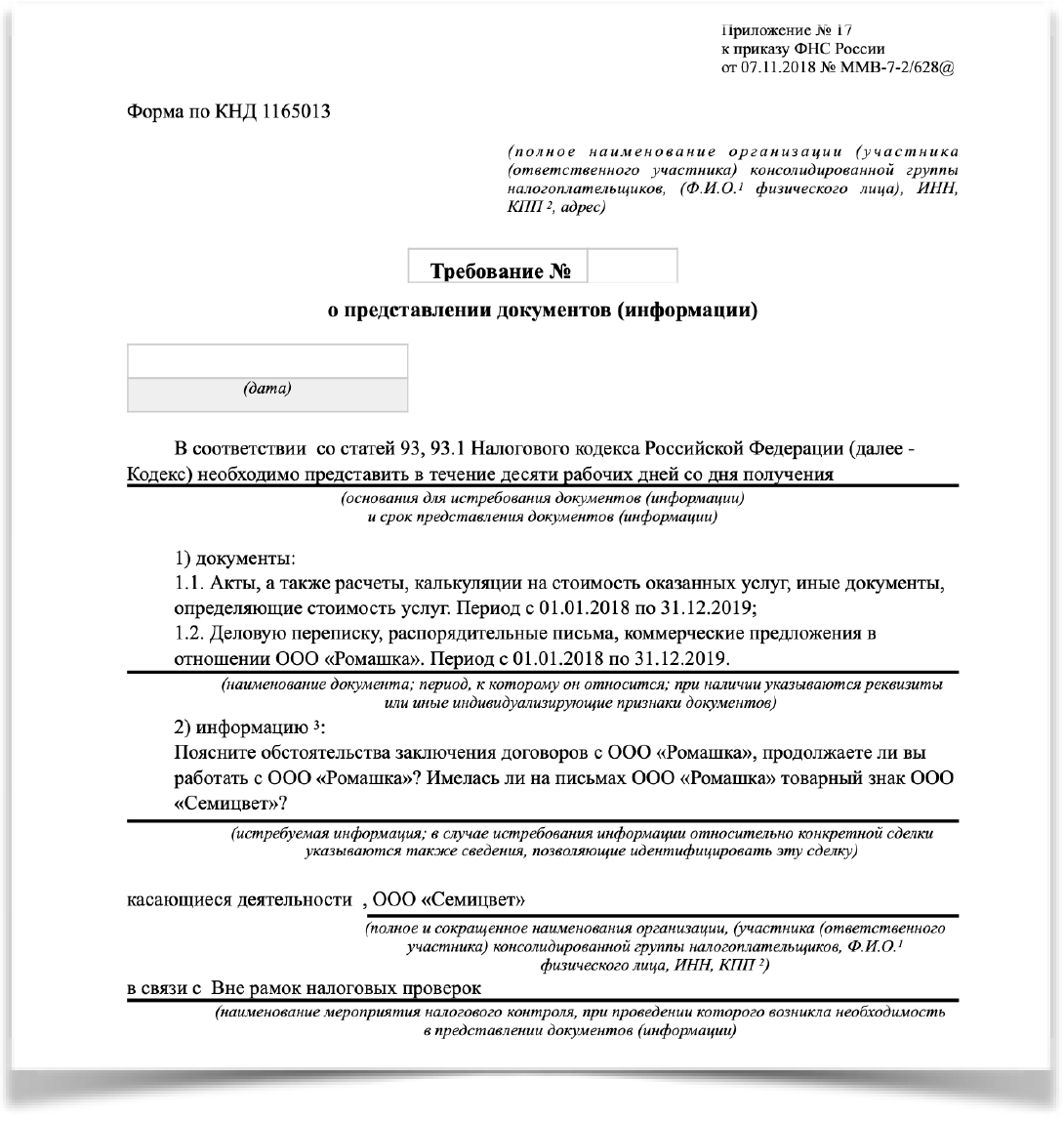

Когда можно в представлении документов (информации) отказать?

Письмо Федеральной налоговой службы от 23 декабря 2021 г. № СД-4-2/18103@ «Об усилении контроля за истребованием документов (информации)»

К требованию не приложено поручение;

Требование составлено неуполномоченным лицом, например, должностным лицом инспекции, в которой вы не состоите на учете;

Требование (поручение) составлено не по форме, предусмотренной Приказом ФНС России от 07.11.2018 № ММВ-7-2/628@ «Об утверждении форм документов, предусмотренных налоговыми органами при реализации своих полномочий…». Речь идет о ситуации, когда вместо требования налогоплательщику направляется «информационное письмо» или иной, не предусмотренный НК РФ запрос. Посредством таких запросов налоговые органы пытаются получить информацию за рамками сроков проверки или информацию, запрашивать которую формально не могут. Идти навстречу инспектору или нет в такой ситуации — сугубо право налогоплательщика.

Требование выставлено после окончания налоговой проверки

Важно! Если требование выставлено во время проверки, но получено налогоплательщиком после ее окончания, такое требование признается законным.

Документы и информация представлялись в инспекцию ранее.

Запрошенные документы и информация не относятся к проверяемому периоду или к предмету проверки.

Данное основание для отказа таит сразу несколько подводных камней.

Что делать, если запрошен слишком большой объём документов и не весь этот объём действительно может быть нужен проверяющим?

Не бойтесь звонить инспектору с просьбой уточнить, что именно ему надо. Например, запросили проектную документацию объемом в несколько тысяч страниц или в несколько гигабайт, которая очевидно не вся полезна инспектору? Можно позвонить инспектору и уточнить, что его интересует, или направить в ответ только содержание документа с просьбой пояснить, что из этого интересно. Инспекторы весьма лояльно относятся к таким просьбам.

Если же объем запрашиваемых документов явно неисполним, но инспектор все равно просит их представить, то может быть выгодным и поспорить с инспекцией в суде.

Так в одном деле Банк отказался представлять документы, объём которых превышал 6 260 000 листов (4890 кредитных договоров). Как пояснил Банк в суде, такое количество копий может быть изготовлено на 100 печатающих устройствах в течение более двух месяцев, затраты на изготовление такого количества копий составит 1 800 000 рублей только на бумагу, 1 400 000 рублей на приобретение расходных материалов для орг. техники, вес истребованных копий составит около 30 тонн, для их перевозки потребуется 20 автомобилей марки «Газель». У проводящих налоговую проверку (4 человека) для проверки понадобится около 7,5 лет, при чтении одним сотрудником 100 страниц в час документы смогут быть прочитаны в течение 15 650 часов Постановление Арбитражного суда Северо-Западного округа от 2 июня 2015 г. № Ф07-3042/15 по делу № А13-5629/2014.

На такой троллинг Банком инспекции суд отреагировал позитивно, указав, что требование не соответствует целям и задачам налоговых органов и нарушает права Банка

Тут важно иметь в виду, что Банк не прятал документы. Как отметил суд, документы были запрошены в рамках проводимой выездной налоговой проверки, а соответственно, налоговый орган имел возможность ознакомиться с оригиналами документов.

В рамках выездной проверки могут запрашиваться любые документы.

Пункт 12 статьи 89 НК РФ содержит лишь одно ограничение: они должны быть связаны с исчислением и уплатой налогов.

Вот как налоговая служба описывает то, какие документы и информация могут интересовать проверяющих В Письме ФНС России от 25.07.2013 № АС-4-2/13622 «О рекомендациях по проведению выездных налоговых проверок»; Письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 10 июля 2015 г. № 03-02-07/1/39920; Письмо Минфина России от 10 февраля 2017 г. № 03-12-11/2/7395:

Решение Федеральной налоговой службы от 19 июня 2019 г. № СА-4-9/11730@. См. также Письма Департамента налоговой политики Минфина России от 13 октября 2020 г. № 03-02-08/89380; от 10 июля 2015 г. № 03-02-07/1/39920; от 5 апреля 2018 г. № 03-02-08/21997; от 3 октября 2017 г. № 03-02-07/2/64141; Постановление Арбитражного суда Московского округа от 1 апреля 2022 г. № Ф05-5566/22 по делу № А40-71644/2021

Бухгалтерский учёт топлива

Приказом Минфина от 31.10.2000 г. № 94н утверждён план счетов, в котором зафиксировано, как именно нужно учитывать операции с топливом в компании. Для учёта топлива — счёт 10 бухгалтерского учёта «Материалы». Он включён в раздел «Производственные запасы».

Для бухгалтерского учёта топлива по счёту 10 и конкретной аналитики операций с ним используется субсчёт 10.3 «Топливо». На счёте для топлива в бухгалтерии фиксируется наличие и движение различных нефтепродуктов и смазочных материалов, которые предназначены для эксплуатации транспорта, технологических нужд при проведении производственных процессов, выработки электроэнергии и отопления и т.д.

Счёт 10.3 для бухгалтерского учёта ГСМ — активный, поэтому сальдо по нему может быть только дебетовое, причём:

- по дебету счёта фиксируется увеличение (поступление топлива);

- по кредиту счёта фиксируется уменьшение (выбытие топлива).

Поступление топлива

Поступление топлива фиксируется по дебету счёта 10.3 зачастую в корреспонденции со счётом 60 «Расчёты с поставщиками и подрядчиками». В этом случае составляются проводки:

- Дт 10.3 Кт 60 — оприходовали поступившее топливо;

- Дт 19 Кт 60 — отразили НДС по поступившему топливу;

- Дт 60 Кт 51 — оплатили поступившее топливо по безналу;

- Дт 68 Кт 19 — приняли к вычету НДС.

Компания также может покупать топливо через подотчётных сотрудников. В таком случае для фиксации покупки в учёте используются авансовые отчёты и кассовые чеки. При этом составляются такие проводки:

- Дт 71 Кт 50 (51) — выдали деньги под отчёт;

- Дт 10.3 Кт 71 — оприходовали поступившее топливо после предоставления авансового отчёта и подтверждающей документации.

Если подотчётное лицо при приобретении топлива получило не только кассовый чек, но и счёт-фактуру (продавец применяет ОСНО), тогда компания может принять к вычету входящий НДС (если она также применяет ОСНО). В такой ситуации проводок будет несколько больше, поскольку нужно отразить операции по НДС:

- Дт 71 Кт 50 (51) — выдали деньги под отчёт;

- Дт 60 Кт 71 — оплатили топливо за счёт подотчётных сумм;

- Дт 10.3 Кт 60 — приняли поступившее топливо к учёту;

- Дт 19 Кт 60 — отразили НДС по поступившему топливу;

- Дт 68 Кт 19 — приняли к вычету НДС.

Отдельно нужно остановиться на распространённой ситуации, когда топливо приобретается через топливные карты. Процесс начинается с того, что компания зачисляет денежные средства на лицевой счёт карты. Это своего рода аванс, который далее списывается при приобретении топлива. Эти авансовые платежи не считаются расходами. Затраты будут признаны на основании поступивших документов, например, товарных накладных или реестров операций по топливным картам. Проводки в данном случае будут такими:

- Дт 60.2 Кт 51 — перечислили аванс на топливную карту;

- Дт 19 Кт 76.ав — отразили НДС по авансу;

- Дт 68 Кт 19 — приняли к вычету НДС с аванса;

- Дт 10.3 Кт 60.1 — приняли поступившее топливо к учёту;

- Дт 19 Кт 60.1 — отразили НДС по поступившему топливу;

- Дт 68 Кт 19 — приняли к вычету НДС с поступившего топлива;

- Дт 60.1 Кт 60.2 — зачли аванс на сумму покупки топлива по факту;

- Дт 76.ав Кт 68 — восстановили НДС с аванса.

Списание топлива

Списание топлива фиксируется по кредиту счёта 10.3 в корреспонденции с затратными счетами учёта. При этом списание производится в порядке, который закреплён в учётной политике компании.

Объём топлива к списанию может определяться такими способами:

- по информации из путевых листов, когда перевозка является основным видом деятельности организации;

- по отчётным документам, которые формируются по спутниковым данным систем ГЛОНАСС, GPS и т.д., когда компания не занимается автомобильными перевозками как основным видом деятельности. В качестве отчётных документов могут быть путевые листы, маршрутные листы, справки, иные отчеты.

Когда в компании введено нормирование расхода топлива, по каждому перерасходу определяются причины. В зависимости от них сверхнормативные расходы списываются:

- на обычные расходы — когда перерасход действительно оправдан и обоснован;

- на возмещение за счёт виновного лица — когда оно установлено;

- на прочие расходы — когда перерасход не оправдан и не обоснован, а также когда виновное лицо не установлено.

При списании топлива на счета учёта затрат составляются такие проводки:

Пример учёта расходов на топливо

Компания ООО «Аврора» имеет в собственности автомобиль, который используется менеджером для поездок к клиентам в целях заключения договоров на оказание услуг. Топливо для него закупается по топливной карте.

В июне компания перечислила на топливную карту аванс в размере 6 тыс. руб. с учётом НДС. Далее сотрудник заправлялся — на общую сумму 3 тыс. руб.

Работник в месяц совершил три поездки и при этом израсходовал топлива на 2 тыс. руб.

Корреспонденция по учёту топлива будет такая:

| Дт | Кт | Сумма | Описание |

|---|---|---|---|

| Уплата аванса на топливную карту | |||

| 60.2 | 51 | 6 000 | Перечислили аванс на топливную карту |

| 19 | 76.ав | 1 000 | Отразили НДС по авансу |

| 68 | 19 | 1 000 | Приняли к вычету НДС с аванса |

| Поступление топлива (заправка) | |||

| 10.3 | 60.1 | 2 500 | Приняли поступившее топливо к учёту |

| 19 | 60.1 | 500 | Отразили НДС по поступившему топливу |

| 68 | 19 | 500 | Приняли к вычету НДС с поступившего топлива |

| 60.1 | 60.2 | 3 000 | Зачли аванс на сумму покупки топлива по факту |

| 76.ав | 68 | 500 | Восстановили НДС с аванса |

| Списание топлива (поездки) | |||

| 20 | 10.3 | 2 000 | Списали расход топлива по подтверждающим документам |

Допустим, в компании не используются транспортные карты. Сотрудник просто получает деньги, а потом сдаёт авансовый отчёт и путевой лист. В этом случае проводки будут гораздо проще:

| Дт | Кт | Сумма | Описание |

|---|---|---|---|

| Выдача денег сотруднику | |||

| 71 | 50 | 6 000 | Выдали деньги для покупки топлива |

| Поступление топлива (заправка) | |||

| 60 | 71 | 3 000 | Сотрудник оплатил топливо частично |

| 10.3 | 60 | 2 500 | Приняли поступившее топливо к учёту |

| 19 | 60 | 500 | Отразили НДС по поступившему топливу |

| 68 | 19 | 500 | Приняли к вычету НДС с поступившего топлива |

| Списание топлива (поездки) | |||

| 20 | 10.3 | 2 000 | Списали расход топлива по подтверждающим документам |

Как списывается ГСМ

Списание ГСМ происходит путем внесения их в затраты. Осуществляется это на основании нормативов, которые были разработаны Министерством транспорта РФ. Однако согласно НК РФ предприятие имеет право разработать собственные нормативные документы для списания.

При работе по установленным нормам используют следующие документы:

- Распоряжение Минтранса № .

В последнем документе указаны все нововведения, которые актуальны на сегодняшний день. Также были внесены новые виды автомобилей, ранее отсутствовавшие. Поэтому рекомендуем компаниям, которые уже несколько лет ведут учет ГСМ по установленным нормам, ознакомиться с документом. Вероятно, там появился ваш транспорт, если его там не было ранее.

Стоит учесть, что любая автотранспортная организация обязана использовать документацию Минтранса РФ для учета расходов ГСМ. Собственный регламент разрабатывается, когда предприятию невыгодно использовать стандартные нормы, т.е. расходы значительно превышают установленные Минтрансом лимиты.

При разных типах налогообложения есть свои особенности списания:

- При УСН: списание в графу «Расходы» происходит в день покупки.

- При ОСНО: последним числом месяца за весь месяц.

Основной документ, подтверждающий объем списания

Наиболее часто для обоснования объема выполненной работы используется такой документ, как путевой лист, оформляемый на каждую единицу автотранспорта. Автотранспортные предприятия оформляют его, как правило, ежедневно.

Существует несколько типовых форм путевого листа, утвержденных Госкомстатом РФ (постановление от 28.11.1997 № 78), которые также различаются в зависимости от вида авто (легковой, грузовой, автомобили специального назначения, автобусы). Порядок заполнения и обязательных реквизитов путевых листов утвержден приказом Минтранса от 18.09.2008 №152. Но допускается разработка форм таких документов самостоятельно и оформление путевого листа на несколько дней сразу или даже на месяц (письмо Минфина России от 30.11.2012 № 03-03-07/51). Самостоятельно разработанный бланк путевого листа обязательно должен содержать реквизиты, утв в приказе Минтранса №152. Данный нормативный акт недавно был обновлен. Подробнее про изменения мы рассказывали здесь.

В части применения для обоснования объема списываемых ГСМ все варианты путевых листов объединяет несколько моментов. Каждый из них:

- оформляется на определенное авто;

- описывает выполняемое им задание;

- содержит указание на вид используемого топлива;

- отражает остатки горючего при выезде и возвращении, а также объемы залитого в бак за период действия путевого листа горючего;

- указывает на фактически выполненный объем работы с разделением его по специфике (пробег без загрузки, с грузом, с работающим оборудованием, время работы спецоборудования при стоянке, вес груза, число ездок, количество и вес прицепов).

Все указанные данные достаточны для того, чтобы, применяя утвержденные нормы расхода, рассчитать количество необходимого для осуществления этой работы топлива, а также сравнить полученные расчетные данные с фактически израсходованным количеством горючего. Поэтому именно этот документ финансовое ведомство считает наиболее подходящим для обоснования выбывающего из учета объема ГСМ и указывает, что его отсутствие приводит к возникновению у физлица, использующего служебный транспорт без путевого листа, облагаемого НДФЛ дохода (письмо Минфина России от 11.06.2014 № 03-04-05/28243).

Что могут запросить при проверках?

Суровая реальность: все, что хоть как-то связано с исчислением уплатой проверяемых инспекцией налогов может быть истребовано у кого угодно. Складывается стойкое впечатление, что скоро никого не удивит истребование, например, свидетельства о рождении главного бухгалтера, ведь именно главный бухгалтер отвечает за исчисление и уплату налогов в компании.

Обратной стороной медали выступает возможность злоупотребления должностными лицами налоговых органов своими полномочиями.

И именно из-за таких злоупотреблений, а вовсе не из-за желания налогоплательщика сокрыть компрометирующую его информацию, часто возникает нежелание отвечать на запросы налоговых органов. А иногда бывают и откровенные глупости.

Так, совсем недавно в Свердловской и Челябинской областях налогоплательщикам приходили требования с просьбой представить «документы, подтверждающие выполнение работ непосредственно в космическом пространстве».

Скорее всего, данная формулировка была транслирована из ст. 164 Налогового кодекса РФ, предусматривающей применение ставки 0%, и бездумно скопирована из требований, выставленных какой-либо из структур Роскосмоса. Однако для бухгалтеров других компаний такие формулировки, дававшие повод задуматься о бескрайних просторах вселенной, вызывали недоумение и ухмылку.

Требования, выставленные в рамках предпроверочного анализа.

Если вы получили требование, в котором есть фраза «Вне рамок налоговых проверок», и вас просят представить документы, относящиеся к одному или нескольким налоговым периодам, то, «поздравляем» — с большой вероятностью вы являетесь претендентом на выездную налоговую проверку.

Приведем пример реального требования, полученного контрагентом одной группы компаний, подозреваемой налоговыми органами в искусственном дроблении бизнеса:

Налоговый кодекс РФ не предусматривает среди мероприятий налогового контроля проведение предпроверочного анализа, однако отвечать на такие требование придется. Более того, полученная информация в дальнейшем может быть использована в качестве доказательства при налоговой проверке Письмо Минфина России от 23 декабря 2020 г. № 03-02-07/1/113553.

При этом следует отметить, что наличие большого количества жалоб на действия налоговых органов вынудило Центральный аппарат ФНС «сообщить» нижестоящим инспекциям «о необходимости при решении вопроса об истребовании документов (информации) вне рамок проведения налоговых проверок исходить из принципов целесообразности, разумности и обоснованности. Не допускать произвольного истребования документов (информации) вне рамок проведения налоговых проверок, не обусловленных целями и задачами проводимого налоговыми органами налогового контроля.» Письмо Федеральной налоговой службы от 27 июня 2017 г. № ЕД-4-2/12216@

На практике такие письма территориальными органами зачастую не исполняются до тех пор, пока налогоплательщик на них прямо не укажет.

Как обосновывается расход топлива

Для определения учитываемого расхода горючего потребуются:

- документ, подтверждающий объем выполненной авто работы;

- утвержденные для применения при выполнении этой работы нормы списания ГСМ.

Установление норм списания преследует как минимум две цели:

- обоснование количества топлива, относимого в расходы, принимаемые для целей налогообложения;

- осуществление контроля над расходованием горючего.

Нормы расхода могут разрабатываться своими силами или соответствовать утвержденным распоряжением Минтранса России от 14.03.2008 № АМ-23-р. Но в любом случае их выбор для применения надо утвердить распоряжением руководителя юрлица или ИП.

Устанавливаются нормы с учетом особенностей функций, выполняемых транспортом каждого вида (легковой, автобус, грузовой, самосвал, специализированный), причем для каждого из этих видов действует своя формула расчета и может применяться свой набор корректирующих коэффициентов, позволяющих увеличить норму списания.

Расчет объема списываемого топлива выполняется по каждой единице авто отдельно. Данные по этому расчету сводятся в единую таблицу. Чтобы можно было получить в ней общий объем списания по ГСМ определенного вида, сведения по транспорту, работающему на нем, компонуются вместе.

Что делать, если просят дать пояснения?

Сразу обращаем внимание, на основании какой нормы просят дать пояснения.

Если на основании 93.1 НК РФ, то актуально все то, что написано выше.

Если же на основании п. 3 ст. 88 НК РФ, то налоговый орган должен в требовании указать, какие выявлены проверкой ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, полученным им в ходе налогового контроля.

Если налоговый орган не указывает, какие ошибки либо противоречия выявлены, то ответ на него является вашим правом, но не обязанностью.

ВАЖНО! Даже в таком случае не следует игнорировать требование. Целесообразно указать в ответе, что при самостоятельной проверке налогоплательщиком поданной им декларации никаких ошибок, противоречий не выявлено, соответственно, обязанности давать какие-либо пояснения не возникает.. Имейте в виду, что пояснения в любом случае придется дать, если:

Имейте в виду, что пояснения в любом случае придется дать, если:

-

в декларации по налогу на прибыль заявлена сумма убытка;

-

налогоплательщиком в декларации заявлены операции (имущество), по которым применены налоговые льготы;

- в иных случаях, указанных в п. 8.1, 8.2, 8.5, 8.6, 8.8, 8.9, 12 ст. 88 НК РФ.

Если в качестве основания для запроса документов или информации указывается подп. 3 п. 1 ст. 31 Налогового кодекса РФ, то давать письменные пояснения и документы налогоплательщик не обязан, однако явиться в налоговый орган и дать пояснения все равно придется. Поэтому при получении запроса информации и/или документов на основании уведомления о вызове в налоговый орган налогоплательщика, вопрос о предоставлении документов и письменных пояснений налогоплательщику следует решать, опираясь на то, насколько это удобно для него самого. В большинстве случаев письменные пояснения, составленные в спокойной обстановке, будут более взвешенными, аргументированными и контролируемыми, чем пояснения при разговоре с налоговым инспектором.

В отношении вызова для дачи пояснений следует учесть и сложившуюся практику, в части злоупотребления правом со стороны налоговых органов. Так, под видом вызова для дачи пояснений, налоговые органы пытаются истребовать у налогоплательщиков документы и информацию. Включая предоставление накладных, договоров, кадровых документов, выписок из банка и оборотно-сальдовых ведомостей в список «рекомендаций» для налогоплательщика, при обеспечении явки.

Такие действия налогового органа незаконны и не подлежат исполнению. И для обоснования своей позиции, налогоплательщик может ссылаться на позицию самого налогового органа, согласно которой такие подмены недопустимы, о чем прямо указано в письме ФНС Письмо Федеральной налоговой службы от 2 декабря 2021 г. N ЕА-4-15/16838 .