Заполнение поля 110 в платежке

В случае перечисления бюджетных средств в это поле нужно поставить цифру «1». Этот код скажет банку получателя о необходимости проверки наличия у владельца счета эмитированной платежной карты «Мир». При обычных перечислениях, за счет собственных средств организации, поле 110 заполнять по прежнему не нужно.

Если в ходе проверки выяснится, что у получателя к банковскому счету прикреплена карта «Мир», или совсем отсутствует любая эмитированная платежная карта, банк получателя средств должен зачислить ему сумму выплаты. Если карты «Мир» у получателя нет, то банк отражает сумму выплаты на счете по учету сумм невыясненного назначения. После этого банк должен не позднее следующего операционного дня направить получателю средств уведомление с предложением в срок не позднее десяти рабочих дней явиться за получением суммы выплаты наличными деньгами.

Кроме того, получатель может представить банку распоряжение о зачислении суммы выплаты на банковский счет, предусматривающий осуществление операций с использованием карты «Мир». Если в течение этих 10 дней гражданин не получит свои деньги или не предоставит распоряжение о перечислении на другой подходящий счет, то банк должен их вернуть плательщику.

https://youtube.com/watch?v=LlDKC1qqCo0%26pp%3DygVN0KDQtdC60LLQuNC30LjRgiAxMTAg0L_Qu9Cw0YLQtdC20L3QvtCz0L4g0L_QvtGA0YPRh9C10L3QuNGPINCyIDIwMjMg0LPQvtC00YM%253D

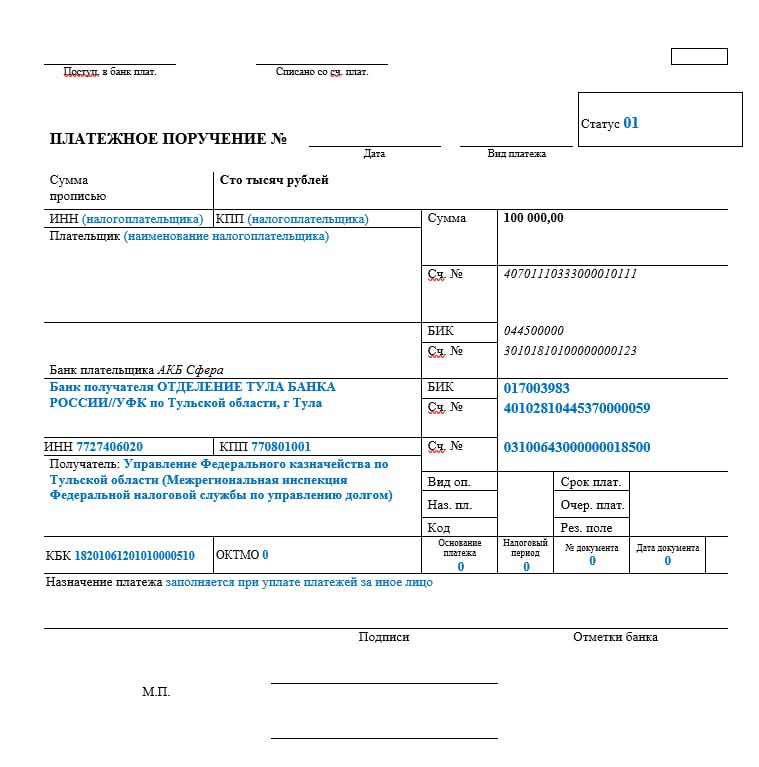

Актуальная форма платежного поручения

С правовой точки зрения, отправка заполненной надлежаще установленным требованиям платежки в банк выступает юридическим основанием для перевода денежных средств со счета заявителя (клиента) на счет получателя, зарегистрированный в этой же, либо в другой кредитно-финансовой организации. Для подобного распоряжения используется бумажный или электронный формат. Оно сохраняет силу на протяжении десяти календарных дней с момента составления, и заполняется исходя из утвержденной Положением Центробанка № 383-П актуальной формы, перечень полевой нумерации, для которой закреплен в рамках приложения №3 к указанному документу.

Ошибка №1: В платежном поручении в поле «Код» было проставлено нулевое значение, когда задолженность по пеням погашалась предприятием самостоятельно, без ожидания требования от ФНС. Когда в следующий раз от налоговой пришло уведомление об уплате штрафа, бухгалтер автоматически поставила «0» в графу «Код».

Комментарий: Когда компания получает документ-требование ФНС об уплате пеней или штрафа, в поле «Код» платежки заносится уникальный идентификатор начислений, прописанный в требовании. И только если его там не указано, можно оставить нулевое значение.

Ошибка №2: Указание организацией, получившей требование от налоговой службы об уплате пеней, кода «ЗД» в поле «Основание платежа».

Комментарий: Когда официальное требование от ФНС уже получено, уплата считается произведенной не на добровольной основе, а по настоянию налоговой инспекции, поэтому в поле «Основание платежа» должен быть указан код «ТР».

Ошибка №3: Указание в платежном поручении КБК того налогового периода, в котором возникла недоимка по налогу, и когда были начислены пени.

Комментарий: КБК указывается актуальный на день фактического погашения задолженности.

Как заполняется платёжка по ЕНП

Платёжное поручение на перечисление ЕНП заполняется так же, как и другие платёжные поручения.

В частности, заполняются следующие поля:

| 7 | Сумма | Здесь вы указываете сумму денег, которая будет перечислена данным платёжным поручением; |

| 101 | Статус плательщика | В данном поле указывается «01» для организаций, и «13» для ИП; |

| 60 | ИНН плательщика | Здесь вводится ИНН плательщика, который составляет 10 цифр для юридического лица, и 12 знаков для ИП и физического лица; |

| 102 | КПП плательщика | Данный параметр указывают только организации, в соответствии со свидетельством постановки на учёт в налоговом органе; |

| 8 | Плательщик | ФИО ИП или краткое название организации |

| 61 | ИНН Получателя | Здесь указывается ИНН того субъекта, которому переводятся деньги; |

| 103 | КПП Получателя | Указывается код постановки на учёт получателя; |

| 13 | Наименование банка получателя средств | Понадобится указать название банка получателя средств и город; |

| 14 | БИК Получателя | Здесь вводится банковский идентификационный код получателя платежа; |

| 15 | № счёта банка получателя средств | Номер банковского счёта, входящего в состав единого казначейского счёта; |

| 16 | Получатель | В данном поле указывается получатель платежа. Обычно это «Управление федерального казначейства» по региону (области) местонахождения плательщика налога. В скобках указывается название данной ИФНС; |

| 17 | Номер казначейского счёта | Вводится двадцатизначный номер соответствующего счёта в казначействе; |

| 22 | Код УИП | Здесь ставится цифра «0»; |

| 24 | Назначение платежа | Здесь указывается удобная для плательщика формулировка назначения платежа (подробно расскажем ниже); |

| 104 | КБК | При оплате ЕНП обычно указывается номер «18201061201010000510»; |

| 105 | ОКТМО | Обычно указывается цифра «0»; |

| 106 | Основание платежа | Ставится цифра «0»; |

| 107 | Налоговый период | Ставится цифра «0»; |

| 108 | Номер документа – основания платежа | Ставится цифра «0»; |

| 109 | Дата документа – основания платежа | Ставится цифра «0». |

Как заполнить платежное поручение

Для начала вам надо указать:

- Дату документа и его номер — он должен быть не более шести знаков.

- Вид платежа. Он может иметь значения «Срочно», «Телеграфом», «Почтой». Если отправляете платежку через банк-клиент, укажите закодированное значение, принятое банком. Это поле можно оставить и незаполненным: в нашем примере платежного поручения (выше) оно пустое.

- Статус плательщика — код от 01 до 20, уточняющий лицо или организацию, которые перечисляют деньги.

- Сумму платежа. Ее надо указать прописью с начала строки с заглавной буквы (копейки — цифрами). При этом «рубль» и «копейка» пишутся без сокращений.

Кбк 39211620010066000140

Внимание

Кстати, штрафы в любом случае оплачивают в адрес бюджета, поэтому для того, чтобы заполнить платежное поручение необходимо будет использовать определенный КБК, в зависимости от того, в какую структуру надо оплатить штраф. По разным структурам и по разным видам деятельности для каждого вида штрафов существуют отдельные КБК.

Одним из таких, является КБК 39211620010066000140. За что могут штрафовать Все привыкли к тому, что штраф становится одним из сопровождающих аспектов просроченной оплаты налога, взноса и прочих финансовых неурядиц. Но не предоставление отчетности также может повлечь за собой наложение на ИП штрафа. Что такое кбк в платежке в 2018 году ХХ.ХХ.2014 ХХ.ХХ.2014 0401060 Поступ. в банк плат. Списано со сч. плат.

Заполнение поля «21», «24» и «101»

Поле «21» (очередность платежа) имеет особое значение в ситуации, когда на расчетном счете нет либо мало денег. Тогда платежки выполняются по очереди, которая указана именно в этом поле. Для него предусмотрены значения:

- «1» — различного рода удержания по исполнительным документам, например, алименты;

- «2» — заработок, вознаграждение автору, выходное пособие по исполнит. документам;

- «3» — оплата согласно трудовому договору с погашением долгов в ПФР, ИФНС, ФСС, ФОМС;

- «4» — перечисления по исполнит. производствам, прочим требованиям;

- «5» — текущие перечисления (платежи в фонды, налоговую, по документам согласно календарной очередности).

Поле «24» (назначение перечисляемого платежа) при перечислении заработка сотруднику должно включать:

- наименование выплаты, например: «зарплата за март 2023 г.»;

- период, за который выплачивают деньги;

- ФИО сотрудника, которому производят выплату;

- реквизиты ведомости.

Если у нанимателя есть исполнительный лист, по которому нужно удержать деньги из зарплаты работника, в поле «24» проставляют сумму взыскания. Соответственно, если ничего не удерживается, то сумму взыскания не указывают.

Поле «101» — статус плательщика. Особенность его заполнения заключается в том, что при уплате долгов через судебных приставов заполняют одновременно:

- поле «101», указывая в нем код «31»;

- поле «22», указывая в нем УИН, который сообщил получатель (если не сообщил, то его не заполняют).

Как определить значение бюджетникам?

Единая система идентификации поля 101 в платежках установлена на законодательном уровне. Чиновники в приложении №5 к Приказу Минфин №107н от 12.11.13 перечислили общие правила заполнения поля.

В поле 101 составитель платежки должен указать специальный код, который соответствует виду платежа, категории плательщика и получателя перечисляемых средств. Ключевые значения для бюджетной организации указаны в таблице.

| Статус | Назначение | Пример |

|---|---|---|

| 01 | Уплата налогов, сборов, страховых взносов и иных платежей, которые администрирует ФНС | При перечислении взносов ОМС, ОПС или ВНиМ |

| 02 | Расчеты по налоговым обязательствам, в случаях, когда компания выступает налоговым агентом | Расчеты с бюджетом по НДФЛ, уплата НДС налоговым агентом |

| 08 | Расчеты с бюджетом, за исключением налоговых обязательств, подконтрольных ФНС | Плата взносов в ФСС от несчастных случаев и профзаболеваний |

| Не заполнять | Расчеты с контрагентами, в том числе с поставщиками и подрядчиками, с покупателями и заказчиками, с персоналом и внештатными работниками | Перечисление заработной платы, зачисление аванса по договору поставки, окончательный расчет за услуги сторонних компаний |

О том, как правильно заполнить остальные поля платежного поручения читайте в отдельном материале «Образец заполнения платежного поручения». А чтобы не запутаться в заполнении реквизитов на оплату страхового обеспечения по наемным работникам, ознакомьтесь со статьей: «Как платить страховые взносы бюджетной организации».

Для чего необходимо поле 22

Давайте разберемся, код 22 в платежке — что это и как используется? Каждое платежное поручение состоит из множества полей, которые необходимо заполнять соответствующей информацией. Например, в область 3 вносится номер платежного документа, в четвертую — дата, а наименование плательщика указывается в ячейке № 8. Платежка с номерами полей 2021 года доступна для скачивания в конце статьи. С 31.03.2014 в бланке платежных поручений введено новшество — шифр под номером 22. Платежка с полями 2021 года уже включает идентификатор. Обязанность указывать его закреплена Приказом Минфина РФ № 107 от 12.11.2013.

Заполняя в платежке поле 22, код присваивайте тем платежам, которые направляются в контролирующие органы и государственные внебюджетные фонды — ИФНС, ПФР, ФСС.

Многие ответственные за заполнение документов сотрудники задаются вопросом: что такое (платежка) код 22, что писать в данной ячейке? Данное ячейка отведена для уникального цифрового шифра, известного как УИН (уникальный идентификатор начисления) или УИП (уникальный идентификатор платежа). Каждому платежу присваивается свое особо цифровое значение, по которому и будет проводиться тот или иной бюджетный трансферт.

Специальный шифр необходим операторам, обрабатывающим поступления, для ускорения процесса зачисления платежа. Ранее каждая операция проводилась гораздо дольше: нужно было проверять реквизиты организации-плательщика, назначение платежного поручения, КБК, и только после этого перевод зачислялся. После появления уникальных кодов процесс обработки и внесения в базу оплаты стал значительно легче. Если же плательщик ошибется при введении УИН, то уплаченные средства попадут на невыясненные платежи, а далее последует длительная процедура уточнения или возврата переведенных в бюджетные органы денег.

Более подробная информация о том, что такое УИН, представлена в статье «Инструкция: как правильно указать код УИН в платежке».

До 4 февраля 2014 года было непонятно, что именно указывать в поле 101 платежного поручения, перечисляя страховые взносы. Специалисты ФСС настаивали на статусе 08, а ПФР — на статусе 14. В новых правилах заполнения платежек уточнены формулировки некоторых статусов. И теперь четко установлено, что в платежках по страховым взносам как компаниям, так и предпринимателям надо указывать только статус 08. Это подтвердили специалисты Пенсионного фонда РФ в информации от3 февраля 2014 года.

Осторожно! При ошибке в статусе плательщика безопаснее сумму как можно скорее уточнить. Иначе платеж попадет в невыясненные и компании будут начислять пени

Обратите внимание, что при ошибке в статусе платеж безопаснее уточнить. Иначе он окажется в невыясненных

Какое значение отражать в поле 101 по другим платежам, можно посмотреть в таблице ниже.

Статусы плательщика

| Кто и что платит | Статус плательщика |

| Компания перечисляет налоги | |

| Предприниматель перечисляет налоги | |

| Компания или предприниматель перечисляют налоги как налоговые агенты | |

| Компания или предприниматель при перечислении взносов в ПФР и ФСС РФ |

Что такое сальдо ЕНС и как его определяют

Поступившие на ЕНС денежные средства и учитываемая на нем совокупная налоговая обязанность плательщика формируют сальдо налогового счета, за счет которого налоговики и списывают ЕНП в счет уплаты налогов и других обязательных платежей в бюджет.

Сальдо единого налогового счета – это разница между общей суммой денежных средств, перечисленных в качестве ЕНП, и денежным выражением совокупной налоговой обязанности плательщика. Совокупная обязанность представляет собой общую сумму налогов, авансовых платежей, страховых взносов, пеней, штрафов, процентов, которые требуется уплатить на конкретную дату.

В зависимости от величины совокупной налоговой обязанности плательщика и количества средств, находящихся на его налоговом счете, сальдо бывает отрицательным, положительным или нулевым.

Новое в порядке уплаты ЕНП и администрирования ЕНС с 2023 года

Положительное сальдо возникает, если общая сумма перечисленных в качестве ЕНП денежных средств превышает размер налогов и штрафных санкций, которые плательщик должен заплатить по итогам налогового (расчетного) периода. Нулевое сальдо единого налогового счета образуется, когда сумма ЕНП равна совокупному размеру налогов, подлежащих уплате за тот или иной период. Отрицательное же сальдо возникает в случаях, когда величина ЕНП оказывается недостаточной для того, чтобы заплатить все налоги и обязательные платежи, числящиеся за плательщиком.

При нулевом и положительном сальдо налогового счета никаких проблем с уплатой налогов у плательщиков не возникает. Все налоги и прочие обязательные платежи списываются налоговиками за счет ЕНП и учтенных на едином налоговом счете, в размерах и очередности, указываемых плательщиками в отчетности и уведомлениях. Налоги в таких случаях считаются уплаченными в полном объеме и в надлежащие сроки, без предъявления к плательщикам каких бы то ни было финансовых санкций в виде процентов, пеней и штрафов.

Однако если сальдо ЕНС окажется отрицательным (если величина подлежащих уплате налогов превысит перечисленные суммы ЕНП), то своевременно и в полном объеме исполнить совокупную налоговую обязанность плательщика будет невозможно. При отрицательном сальдо за плательщиком образуется налоговая недоимка. В таких случаях зачет ЕНП в счет погашения налоговых обязанностей будет производиться в порядке законной очередности пропорционально соответствующим налоговым обязанностям.

КБК (поле 104)

Согласно проекту приказа, в 2023 году поле 104 нужно будет заполнять так же, как и сейчас. Здесь полагается проставить код бюджетной классификации, состоящий из 20 знаков, которые не могут быть все одновременно нулями.

Некоторые специалисты считают, что нужно использовать код, предназначенный для операций по внутреннему финансированию дефицитов бюджета за счет ЕНП. Но нам кажется, что такой подход не вполне корректен. Остается ждать, что к Новому году Минфин утвердит значение КБК для перечисления ЕНП организациями и предпринимателями.

Важно

Не исключено, что в 2023 году понадобится перечислить налоги, взносы и прочие платежи, не входящие в состав ЕНП (в частности, суммы, относящиеся к прошлым периодам). В таких платежках следует указывать те же КБК, что и в 2022 году.

Что представляют собой новые правила заполнения платежных поручений, и на что обратить внимание

Фирма «1С» подготовила подробные рекомендации для заполнения платежных поручений по Единому налоговому платежу с 1 января 2023 года. Описание реквизитов и значений для заполнения по новым правилам приведены в таблице:

|

Номер реквизита платежного поручения |

Наименование реквизита |

Значение |

|---|---|---|

|

7 |

Сумма |

Общая сумма обязанности |

|

101 |

Статус плательщика |

01 (для организаций и ИП) |

|

8 |

Плательщик |

Наименование плательщика |

|

60 |

ИНН плательщика |

ИНН плательщика |

|

102 |

КПП плательщика |

По месту постановки на учет организации (при наличии филиалов (обособленных подразделений) – головной организации). ИП указывают «0» |

|

61 |

ИНН получателя |

7727406020 |

|

103 |

КПП получателя |

770801001 |

|

13 |

Наименование банка получателя средств |

ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г. Тула |

|

14 |

БИК банка получателя средств (БИК ТОФК) |

017003983 |

|

15 |

№ счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) |

40102810445370000059 |

|

16 |

Получатель |

Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

|

17 |

№ Номер казначейского счета |

03100643000000018500 |

|

22 |

Код (УИП) |

|

|

24 |

Назначение платежа |

Единый налоговый платеж |

|

104 |

КБК |

18201061201010000510 |

|

105 |

ОКТМО |

|

|

106 |

Основание платежа |

|

|

107 |

Налоговый период |

|

|

108 |

Номер документа – основания платежа |

|

|

109 |

Дата документа – основания платежа |

В приведенном описании обращают на себя внимание необычные реквизиты получателя – Управление Федерального казначейства по Тульской области. ФНС подчеркивает, что это не ошибка, и перечислять денежные средства нужно именно по таким реквизитам

«Теперь все платежи, администрируемые налоговыми органами, отражаются на отдельном казначейском счете, открытом в Управлении Федерального казначейства по Тульской области. Вне зависимости от места постановки на учет налогоплательщика или места нахождения объекта налогообложения. При этом вопросы налогообложения и расчетов с бюджетом остаются в ведении налоговых органов по месту учета налогоплательщика», – говорится на сайте ФНС.

Еще одно важное обстоятельство – это процедура отправки уведомлений. Формировать уведомления для каждой выплаты не нужно, потому что, если подать уведомление еще раз с теми же КПП, КБК, ОКТМО и с тем же периодом, но с другой суммой, оно будет аннулировать предыдущее

То есть уведомление подается один раз, а повторная отправка значений с теми же КПП, КБК, ОКТМО за этот же период аннулирует предыдущие.

Что будет, если допустить ошибки в заполнении полей 106 и 107

Если плательщик указал неверные реквизиты в строке 107 платежки, то предъявить претензии и штрафные санкции к нему инспекция не вправе. Ошибка в указанном поле не приводит к признанию платежа неотправленным. На популярный вопрос, поступят ли денежные средства, если не заполнено поле 107, ответим — да. В бюджет они поступят. Если ошибка обнаружена самостоятельно плательщиком, необходимо направить в налоговую письмо в произвольной форме об уточнении реквизитов платежа.

Если налогоплательщик не заполнил в платежном поручении поля 106 и 107, к штрафным санкциям это не приведет, ведь для налоговой важен факт перечисления денежных средств. Но могут возникнуть дополнительные действия со стороны плательщика по уточнению реквизитов, если инспектор разнесет оплату по своему усмотрению, например, в счет гашения текущих, а не задолженности предыдущих периодов.

https://youtube.com/watch?v=S85yeIpgECk%26pp%3DygVw0KHRgtGA0L7QutCwIDEwNiDQsiDQv9C70LDRgtC10LbQvdC-0Lwg0L_QvtGA0YPRh9C10L3QuNC4INC_0YDQuCDRg9C_0LvQsNGC0LUg0YjRgtGA0LDRhNCwINCyINC90LDQu9C-0LPQvtCy0YPRjg%253D%253D

![Что писать в назначение платежа при оплате енп в 2024 [образец]?](http://obraz-pm.ru/wp-content/uploads/8/3/e/83e7580b700a29922b49762b0f4744e9.png)