Как работать на АУСН

Если оказалось, что АУСН для вас выгодный вариант, все требования и ограничения к этому режиму соблюдены, то о своем выборе надо сообщить через личный кабинет налогоплательщика (юрлица или ИП).

Сроки перехода такие же, как для обычной УСН:

- 30 дней после регистрации нового ООО или ИП;

- с января следующего года для действующего бизнеса.

Взаимодействие бизнеса с ФНС на этом режиме принципиально отличается от других налоговых систем.

- Доходы и расходы плательщиков АУСН должны проходить через кассовый аппарат или расчетный счет, открытый в одном из банков, участвующих в этом эксперименте.

- Дополнительно сведения о доходах и расходах надо вносить в личный кабинет налогоплательщика.

- Налоговые декларации и большинство отчетов по работникам в фонды и налоговую инспекцию отменяются.

- Зарплату работникам перечисляет уполномоченный банк с расчетного счета на основании данных, переданных работодателем. НДФЛ с выплат работникам удерживает и перечисляет в бюджет тоже банк.

- По итогам каждого месяца ФНС рассчитывает налог с учетом сведений, поступающих с расчетного счета, ККТ и из личного кабинета. Направленное требование с исчисленной суммой налога надо оплатить не позже 25-го числа следующего месяца.

Таким образом, бизнес на АУСН будет находиться под постоянным контролем ФНС и уполномоченного банка. Добровольно отказаться от этого режима до конца года нельзя. Однако если будут нарушены установленные требования, то организация или ИП смогут перейти на УСН или ЕСХН в любое время года.

Как перейти на режимы

Правила перехода с одного типа налога на другой несколько отличаются:

- Если вы изначально желаете регистрировать ИП на УСН, вам следует подать в ИФНС ходатайство №26.2-1 в тридцатидневный срок со дня получение свидетельства об открытии ИП. Если перейти — до 31 декабря, поскольку переход возможен только с начала нового периода. Переход с УСН посреди года также недопустим.

- Чтобы перейти на вмененку, достаточно направить в ИФНС заявление по форме ЕНВД-1 в пятидневный срок после того, как начнете его применять. Через сутки вас уведомят о том, что вы начали работать по ЕНВД со дня начала его фактического применения. Для регистрации ИП на вмененном налоге подают тот же тип ходатайства в тридцатидневный срок со дня фактической регистрации.

- Регистрироваться как плательщик ОСНО не нужно, на общее налогообложение ставят по умолчанию, если ИП не изъявит желание перейти на иную форму.

- Для оформления патента нужно заполнить заявление 26.5-1 и отнести его в налоговую в десятидневный срок до начала работы.

Кто не может воспользоваться спецрежимом

Организации и индивидуальные предприниматели не могут использовать спецрежим в следующих случаях:

- при наличии филиалов или обособленных подразделений;

- если остаточная (балансовая) стоимость основных средств превышает 150 миллионов рублей;

- доходы за календарный год превысили 60 миллионов рублей;

- средняя численность работников превышает 5 человек, либо к работе привлекаются нерезиденты РФ;

- открыт банковский счет в неуполномоченной организации;

- деньги физическим лицам выплачиваются в наличной форме.

В случае нарушения требований, ограничивающих применение АУСН, право на спецрежим считается утраченным с начала месяца, в котором произошло нарушение. О произошедшем факте необходимо уведомить налоговую не позднее 15 числа следующего месяца.

Что такое АУСН: кто и где может применять, сроки, отчетность

Что такое АУСН

Автоматизированная упрощенная система налогообложения (АУСН) — новый экспериментальный налоговый спецрежим для малого бизнеса. Действует с 1 июля 2022 года в четырех регионах: Москве, Московской и Калужской областях, Республике Татарстан. Продлится эксперимент АУСН до 31 декабря 2027 года.

Для кого новый режим налогообложения

Рассчитан на компании и ИП с численностью сотрудников не более 5 человек и годовым доходом не более 60 млн. рублей. Сейчас на специальный режим смогут перейти только вновь зарегистрированные компании и ИП, а с 2023 года — все остальные.

Как и в какие сроки платить налоги

Налоговый период по АУСН составляет календарный месяц, оплатить налог необходимо до 25 числа следующего за отчетным месяца. Налог посчитает инспекция ФНС и пришлет уведомление в личный кабинет налогоплательщика до 15 числа.

Что придется сдавать:

• декларацию по ввозному НДС, если компания или ИП импортирует товар из стран ЕАЭС;

• бухгалтерскую отчетность — для организаций;

• форму СЗВ-ТД на работников;

• форму СЗВ-СТАЖ на сотрудников, которые в отчетном году были в неоплачиваемом отпуске или в отпуске по уходу за ребенком от 1,5 до 3 лет или работали в районах Крайнего Севера и приравненных к ним местностях.

Полную информацию о новом режиме можно прочитать на сайте ИТС.

Переход на АУСН: за и против

Преимущества «+»

Компания на АУСН освобождается от налоговой отчетности и уплаты страховых взносов как непосредственно за предпринимателя, так и за сотрудников. Исключение составят взносы на травматизм. Налог самим считать не нужно, его посчитает ФНС, также не нужно сдавать декларации и отчетность по работникам и платить взносы. Бизнес на АУСН освобождается от налоговых выездных проверок.

Недостатки «-«

Ставка налога по объекту налогообложения «доходы» составит 8%, по объекту «доходы минус расходы» — 20% . Есть ограничения по видам деятельности. Расчетный счет можно открыть только в уполномоченном банке. Вновь созданные компании и ИП смогут перейти на АУСН с 1 июля, остальным придется ждать 1 января 2023 года,

Переходить на АУСН или нет?

Для принятия решения о переходе важно посчитать сумму налога с учетом особенностей вашего бизнеса. У АУСН много ограничений, поэтому, например для ИП без работников с годовым доходом в несколько миллионов рублей обычная УСН с объектом «Доходы» будет выгоднее, чем АУСН только за счет более низкой ставки налога 6%, а на АУСН — 8%

Если сравнить с патентом, то патент обычно всегда выгоднее обычной УСН и тем более АУСН. Ограничение на патенте по работникам до 15 человек, а на АУСН — 5 чел, также нет декларации.

Но микробизнесу с работниками можно сэкономить на АУСН за счет нулевых взносов. Прежде, чем применять новую систему для своего бизнеса, обязательно сравните все подходящие режимы и посчитайте сумму налога.

Как настроить и использовать новый режим АУСН в 1С:УНФ

В 1С:УНФ с версии 1.6.27.257 есть возможность выбрать для компании или ИП новый режим АУСН, рассчитать и оплатить налог.

Начало работы

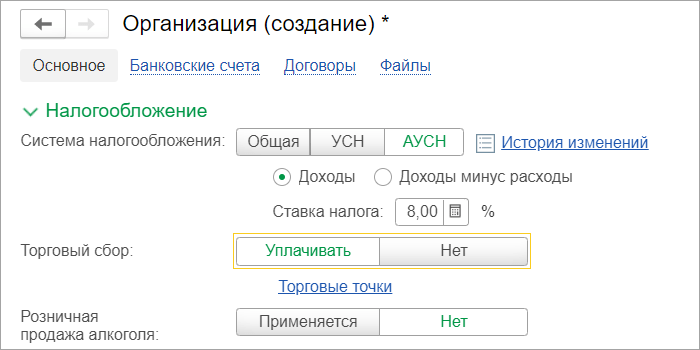

В блоке «Налогообложение» справочника «Организации» можно выбрать новый режим АУСН и объект налогообложения «Доходы» или «Доходы-Расходы».

Календарь налогов и отчетности

В календарь налогов и отчетности добавлены задачи по оплате налогов АУСН. При расчете налога по сотрудникам учтены тарифы АУСН: только оплата взноса от несчастных случаев на производстве и профзаболеваний.

Начисление заработной платы

Происходит расчет только НДФЛ, взносы не рассчитываются т.к. компании на АУСН освобождены от уплаты страховых взносов кроме фиксированных взносов на травматизм.

Оплата налога

Для оплаты налога в расходе со счета можно указать налог при АУСН. Выписка по КБК загружается на нужный вид налога и операцию.

Для работы на новом режиме можно использовать права для ролей раздела «Налоги».

Итоги

Новый режим подойдет небольшому бизнесу с работниками. В этом случае можно экономить на страховых взносах

Не нужно думать о расчете налога, за вас это сделает ФНС.

Важно учесть, что ставка налога выше, чем на обычной УСН, что значительно может увеличить налог при миллионных оборотах. Перед применением обязательно посчитайте сумму налога на всех режимах, которые доступны вашему бизнесу, и выберите оптимальный

А для автоматизации малого бизнеса используйте 1С:Управление нашей фирмой.

Как оптимизировать налог на прибыль

Для каждого предпринимателя или организации нужно рассматривать индивидуально, как уменьшить налог на прибыль. Рассмотрим для уменьшения налогообложения популярные законные возможности, из которых можно выбрать подходящие.

Освобождение от уплаты и льготная ставка

Некоторые налогоплательщики могут вообще не платить налог на прибыль. Например, это касается организаций, которые:

- ведут образовательную и (или) медицинскую деятельность;

- являются сельскохозяйственным товаропроизводителем — п. 1.3 ст. 284 НК РФ;

- занимаются социальным обслуживанием граждан;

- являются участниками проекта по осуществлению исследовательской и научно-технологической деятельности;

- осуществляющие туристско-рекреационную деятельность на территории ДФО;

- работают с твёрдыми бытовыми отходами — п. 1.12 ст. 284 НК РФ.

Размер льготной ставки варьируется от 0% до 13,5%. Получить её, например, могут резиденты свободных экономических зон — п. 1.2, 1.7, 1.8 ст. 284 НК РФ.

Отличие освобождения от уплаты налога и нулевой ставки в том, что во втором случае организация является налогоплательщиком и должна подавать декларацию. В первом случае подавать не надо.

Списывайте затраты

Есть несколько способов уменьшения базы по налогу на прибыль благодаря списанию затрат:

- Создать резервы, к примеру, на ремонт основных средств (ОС), по сомнительным долгам, на оплату отпускных. Способ подойдёт организациям, которые учитывают доходы и расходы методом начисления.

- Использовать ускоренную амортизацию с коэффициентом до трёх для ОС, работающих под высокой нагрузкой или купленных в лизинг.

- Списать до 30% стоимости ОС при его покупке — п. 9 ст. 258 НК РФ.

Уменьшайте прибыль на убытки прошлых лет

Убытки прошлых лет признаются внереализационными расходами, за счёт которых компании могут в текущем и последующих годах уменьшать налог на прибыль до 50%.

Это можно делать за отчётные периоды с 1 января 2017 года по 31 декабря 2026 года.

Переносить убытки нужно в порядке очерёдности. К примеру, если они были в 2020 и 2022 годах, то вначале нужно учесть убытки 2020 года, а затем 2022 года.

Используйте региональные льготы

Законодательством в некоторых субъектах РФ предусмотрены льготные ставки налога на прибыль. Если организация имеет в таком регионе филиал, то может увеличить долю прибыли, которая приходится на это подразделение. Для этого увеличивается фонд оплаты труда, увеличивается штат работников или стоимость имущества в филиале.

Также по решению властей субъекта РФ организации могут применять инвестиционный налоговый вычет и уменьшить налог на прибыль на сумму расходов по покупке или модернизации ОС.

Налоги и страховые взносы на АУСН

Самое главное преимущество автоматизированной упрощенной системы налогообложения – в том, что она отменяет не только те налоги, которые не уплачиваются на обычной УСН, но и страховые взносы.

Работает это так:

- ИП или организация платит 8% налога при выборе базы «Доходы» или 20% при выборе базы «Доходы минус расходы»;

- страховые взносы за сотрудников и за себя платить не нужно (вообще). Остался только взнос на страхование от несчастных случаев на производстве – в ФСС нужно перечислять 170 рублей в месяц (2040 рублей в год), причем вне зависимости от численности сотрудников;

- НДФЛ с зарплат сотрудников (который обычно удерживает работодатель как агент) платить нужно, но всеми расчетами и собственно перечислением налога будет заниматься банк;

- не нужно платить почти все остальные налоги:

- налог на прибыль (по ставке 20%). Но если это налог с дивидендов или долговых обязательств, его платить придется;

- НДС (кроме случаев, когда предприниматель что-то ввозит в Россию);

- налог на имущество организаций (кроме недвижимости, которую облагают по кадастровой стоимости);

- налог на имущество физических лиц, если эта недвижимость используется для ведения бизнеса.

То есть, вместо уплаты страховых взносов и ведения бухгалтерии, малый бизнес будет просто платить чуть более высокие налоги, чем по обычной УСН.

По собственно налогу (на доходы или на разницу доходов и расходов) есть ряд нюансов:

- если выбрать базу «Доходы», то сумму выручки будет считать сама ФНС, но при схеме «Доходы минус расходы» придется вносить данные о расходах (ведь они автоматически в ФНС не попадут никак);

- при базе «Доходы минус расходы» нельзя будет оплатить налог меньше, чем 3% от доходов;

- если налог по УСН мог быть уменьшен на уровне отдельного региона, то в случае с АУСН у субъектов нет такой возможности;

- платить налог нужно каждый месяц – до 25 числа следующего месяца;

- уменьшить сумму налога по АУСН можно только на торговый сбор, который есть только в Москве. Но в случае с обычной УСН сумму налога уменьшали страховые взносы, которых здесь нет в принципе.

Таким образом, основная идея АУСН – в том, что малый бизнес будет платить фиксированный налог в размере 8% доходов или 20% разницы между доходами и расходами, и на этом его налоговая нагрузка будет исчерпана. Учитывая, что уплата страховых взносов обычно – одна из причин теневой занятости, введение новой системы должно эту проблему исправить (хотя НДФЛ и сохраняется, его и раньше вычитали из зарплаты сотрудника).

Но еще одно немаловажное новшество этой системы – в серьезном упрощении бухгалтерии

Советы для новичков

Список золотых правил для новичков в сфере бизнеса, которые помогут выбрать оптимальное налогообложение:

- Сфера услуг. Для работы с физлицами можно выбрать вмененку, поскольку на ней не обязательно использовать ККМ. А для сотрудничества с юрлицами лучше отдать предпочтение упрощенке. И с теми, и с другими лицами — можно совместить два налогообложения.

- Оптовая и розничная торговля с большой площадью помещения/зала. Выгодно использование УСНО с вычетом затрат.

- Развозная и розничная торговля с малой площадью. Актуальнее применение вмененного налога или патента.

- Для крупного производства хорошо использовать ОСНО, а для мелкого — упрощенный налог.

Режим №4. ПСН

Форма ведения бизнеса: ИП или ООО на УСН.

Кажется, что этот режим менее выгоден, чем УСН, потому что добавляется оплата патента. Но если знать, как зачесть его в сумму уплаченных взносов, то во многих случаях патент будет условно бесплатным.

Максимальный доход: 60 млн рублей.

Как платится налог: патент выдается сроком на 1-12 месяцев в пределах календарного года выдачи. Для каждого региона и деятельности стоимость своя.

Основные способы снизить налогооблагаемую базу: к налоговой ставке УСН добавляем стоимость патента. Чтобы уменьшить стоимость патента, нужно выполнить одно условие: заранее и в полном объеме в течение года оплатить обязательные страховые взносы. Вспомнить про них не 31 декабря, а вносить каждый месяц или квартал по равной сумме, например.

Если патент покупается уже после оплаты взносов, то нужно написать заявление в налоговую с просьбой вычесть стоимость патента и отразить сумму в налоговой декларации. Таким образом стоимость снижается на величину взноса, который вы платили в период его действия.

Сложность ведения бухгалтерии: средняя.

Какому бизнесу подойдет:

- в среднем в компании должно быть не более 15 сотрудников, включая подрядчиков и внешних совместителей, за налоговый период.

«Схема хороша для оборотов до 20 млн рублей в год»: бизнес о новом налоговом режиме от ФНС

Что делать и как дальше работать бизнесу?

Когда бизнес узнает о грядущих изменениях, кто-то хватается за голову, а кто-то начинает радоваться и считать, сколько составит экономия на бухгалтерии. Логика некоторых собственников проста: «за бухгалтера налоги посчитают, единым платежом все можно оплатить, чем тогда вообще займется главный бухгалтер?».

Таким предпринимателям следует задать себе следующие вопросы:

-

Как мне спланировать налоговую нагрузку, если ФНС не позвонит и не предупредит, какую сумму спишут с моего счета?

-

Что делать, если с меня взыщут налоги и денег на жизнеобеспечение бизнеса не останется?

-

Все ли всегда будет начисляться правильно, или в системе возможны неточности и ошибки?

Даже первого вопроса хватит, чтобы понять, что бухгалтер останется ключевым сотрудником в компании, просто его функции постепенно видоизменятся и расширятся.

Как поменяется отчётность с АУСН?

На АУСН не нужно сдавать:

- декларацию по УСН;

- РСВ;

- 4-ФСС;

- 6-НДФЛ;

- СЗВ-М по сотрудникам с трудовым договором;

- СЗВ-СТАЖ по сотрудникам с трудовым договором;

- расчёт по взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

Ещё не нужно вести книгу учёта доходов и расходов и подавать заявление о подтверждении и справку-подтверждение основного вида экономической деятельности.Отчёты, которые надо сдавать на АУСН:

- декларацию по НДС (если были выставлены счета-фактуры с НДС, есть НДС от импорта или НДС налогового агента);

- декларация по налогу на прибыль (в случаях выплаты дивидендов и работы налоговым агентом);

- бухгалтерская отчётность (для организаций);

- отчётность в Росстат (при попадании в выборку или проведения статистического наблюдения);

- СЗВ-ТД;

- СЗВ-М, если есть сотрудники по договору ГПХ;

- СЗВ-СТАЖ, если есть сотрудники по договору ГПХ и если работник был в неоплачиваемом отпуске, отпуске по уходу за ребёнком, работал в районах Крайнего севера.

Выходит, что кадровые отчёты всё равно остаются, и полностью избавиться от них не получится. Ещё бизнесы избавили от части налоговых отчётов, при этом обязанность по ведению учёта остаётся. Выходит, что обезбол сработал неполностью: от части головной боли избавили, но собирать документы, вести бухучёт и сдавать отчёты всё ещё нужно.

Выбор подходящего налогового режима

В зависимости от правильно выбранного налогового режима предприниматель или организация может значительно экономить на налогах.

| Доступные режимы налогообложения | |

|---|---|

| ИП | ОСНО, УСН, АУСН, ПСН, ЕСХН и НПД |

| ООО | ОСНО, УСН, АУСН и ЕСХН |

У каждого режима есть свои нюансы. Например, на ПСН можно работать только в определённых направлениях, ограничен доход и количество сотрудников. На ОСНО ограничений нет, но налоговые ставки больше.

По законодательству ИП или ООО сразу же после регистрации автоматически применяют ОСНО. Его разрешено сменить и уйти на любой другой специальный режим, уведомив об этом ФНС.

Обычно предприниматели и организации так и делают, если их потенциальные клиенты не являются плательщиками НДС. Тогда вместо ОСНО применяют УСН, поэтому платят меньше налогов и всего раз в год сдают налоговую отчётность.

На УСН платить налог можно по одной из двух ставок: 6% (доходы) или 15% (доходы минус расходы). Правильный выбор также позволит снизить налоговую нагрузку.

Например, если у бизнеса мало расходов, то платить налог лучше по ставке 6%. Когда расходов больше 40-60% от общего оборота средств и низкая маржинальность, то применять выгоднее ставку 15%.

Краткий алгоритм по выбору налогообложения:

- Определяем, какие налоговые режимы подойдут в зависимости от регистрации ИП или ООО.

- Сразу смотрим, на каких системах налогообложения нет запрета по выбранному виду деятельности бизнеса.

- Сверяем требования по количеству максимального дохода и числу сотрудников.

- Проверяем, по всем ли другим критериям подходят оставшиеся системы налогообложения.

- Рассчитываем потенциальную налоговую нагрузку, сравниваем и выбираем самую выгодную.

Выбрать систему налогообложения можно с помощью ФНС.

Если хотите получить подробную консультацию от налоговых специалистов, сделать выбор системы на основании фактов и узнать о легальных способах снижения налогов конкретно для вашего бизнеса, то обращайтесь в «Моё дело».

Взаимодействие с налоговым органом и отчетность

Особенностью нового специального налогового режима является автоматизация процедуры взаимодействия налогоплательщика с налоговым органом – уведомление о переходе на режим, учет доходов и расходов налогоплательщики будут вести в личном кабинете налогоплательщика, а также автоматизация процессов администрирования. Как уже упоминалось выше, налоговый орган исчислит сумму налога по итогам налогового периода на основе сведений о доходах (доходах и расходах), поступивших через ККТ или полученных от уполномоченной кредитной организации, а также данных, переданных самим налогоплательщиком через личный кабинет.

«Учитывая, что предприниматель получает доходы от безналичных расчетов, которые фиксируются ККТ либо в банке, доходы будут определяться из этих двух источников. Таким же образом определяются расходные обязательства, и налог будет исчисляться налоговым органом автоматически. По итогам налогового периода (месяца) предпринимателю нужно проверить те данные в личном кабинете, которые подтянулись из его выручки по ККТ и по банковскому счету, после этого «промолчать» и тем самым подтвердить, что все посчитано корректно, либо откорректировать какие-то операции», – пояснял ранее заместитель руководителя ФНС России Дмитрий Сатин.

Информационный обмен с налоговыми органами будут осуществлять уполномоченные банки – именно они станут передавать в налоговый орган сведения об операциях по счету налогоплательщика, об операциях с использованием корпоративного электронного средства платежа для переводов электронных денежных средств, о переводах электронных денежных средств, а также исчислять, удерживать и перечислять в бюджет НДФЛ.

Отметим, с 1 июля в НК РФ появится отдельная статья, устанавливающая ответственность за нарушение уполномоченной кредитной организацией установленных Законом № 17-ФЗ порядка и сроков передачи в налоговый орган информации об операциях по счетам, о переводах электронных денежных средств, а также информации о комиссии за проведение операций по расчетам с использованием платежных карт (эквайринг). Такое нарушение повлечет взыскание штрафа в размере 20% от суммы не уплаченного в связи с таким нарушением налога, но не менее 200 руб. В свою очередь, нарушение уполномоченным банком порядка и сроков передачи в налоговый орган полученной от налогоплательщика информации о суммах и видах выплаченных доходов физлиц, суммах стандартных и профессиональных налоговых вычетов, уменьшающих налоговую базу, об исчисленных, удержанных и перечисленных суммах НДФЛ в отношении этих доходов, а также информации, полученной от организаций и ИП, применяющих АУСН, о суммах выплат и иных вознаграждений, признаваемых объектом обложения страховыми взносами, в том числе о суммах, не подлежащих обложению страховыми взносами, в отношении каждого физического лица, в пользу которого осуществлялись выплаты, будет грозить штрафом в размере 500 руб. за каждый факт такого нарушения.

Законом № 17-ФЗ предусмотрено существенное упрощение отчетности. Так, в налоговую инспекцию не потребуется представлять ни налоговую декларацию, ни расчет 6-НДФЛ и справки о доходах и суммах налога физического лица, расчет по страховым взносам, в ПФР – сведения о застрахованных лицах (СЗВ-М) и сведения о страховом стаже застрахованных лиц (СЗВ-СТАЖ), а в ФСС России – расчет по взносам на ОСС от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения (форма 4-ФСС), заявление о подтверждении и справку-подтверждение основного вида экономической деятельности, заявление о регистрации в качестве страхователя физического лица и т. п. По подсчетам налоговиков, применение АУСН освободит налогоплательщиков от представления 10 форм обязательной отчетности, включая налоговую и отчетность во внебюджетные фонды, а также – в отличие от организаций и ИП, применяющих УСН, – от ведения книги учета доходов и расходов.

Из документов отчетности останутся только декларация по налогу на прибыль – в случае, если налогоплательщик был налоговым агентом или выплачивал дивиденды, декларация по НДС – если налогоплательщик был налоговым агентом или выставлял счет-фактуру с НДС. Также в фонды нужно будет представлять сведения о трудовой деятельности зарегистрированного лица (СЗВ-ТД) и иные формы, сдаваемые при заключении договоров гражданско-правового характера.

Автоматизированная упрощенка или АУСН

ФНС разработала для микропредприятий и малого бизнеса налоговый режим без отчетности и с минимальным контролем — Автоматизированную упрощенную систему налогообложения, или АУСН.

На АУСН налоги считают инспекторы, выездных проверок нет, а за работников и за ИП не нужно платить взносы в ИФНС. Но и ставка по налогу спецрежима, соответственно, выше.

Режим экспериментально ввели в четырех регионах: Москве, Московской и Калужской областях, а также в Татарстане. Тестировать новый спецрежим начали с 1 июля 2022 года. С 2024 года АУСН планируют распространить на все регионы Россиии.

Для нового режима действует ряд ограничений. Его смогут применить только микрокомпании и ИП с числом сотрудников не более 5 и годовыми доходами до 60 млн рублей.

При работе на АУСН нельзя открывать обособленные подразделения и применять другие режимы, нанимать нерезидентов и работников с правом на досрочную пенсию, заключать договоры простого или инвестиционного товарищества, доверительного управления имуществом или концессионного соглашения, работать по договорам поручения, комиссии или агентским договорам.

Кому стоит перейти на АУСН

Новая упрощенка подходит маленьким предприятиям, которые не хотят тратить время и ресурсы на ведение налоговой отчетности и бухучета. Еще преимущества АУСН:

- не нужно платить страховые взносы в ФСС (кроме взносов по травматизму);

- расчет налогов производит ФНС;

- НДФЛ с зарплат сотрудников будет исчислять, удерживать и перечислять в бюджет уполномоченный банк.

Если у вас есть вопросы по новому спецрежиму, вы можете проконсультироваться с экспертами Главбух Ассистент. Они помогут подобрать максимально экономичную налоговую систему. Просто перейдите на сайт и закажите звонок.

Налоги на АУСН

Налог на спецрежиме будут считать сами инспекторы на основании данных онлайн-касс и сведений из банков по расчетным счетам. Доходы, которые не отражены по кассе или расчетному счету, нужно будет самостоятельно указать в личном кабинете.

АУСН, также как и классическая упрощенка, будет двух видов: «доходы» или «доходы минус расходы». При объекте «доходы» ставка 8%, при объекте «доходы минус расходы» — 20%. Регионы не вправе уменьшать ставки.

Отчетность и проверки

На автоматизированной упрощенке не нужно вести книгу учета доходов и расходов и сдавать декларацию по единому налогу. Компании и ИП также не будут отчитываться по формам 6-НДФЛ, РСВ и 4-ФСС. Отчетность по НДФЛ инспекторы получат из банка. Сведения, необходимые для формирования отчетности, банк будет получать от работодателей.

Бухучет тоже можно не вести, но без него компании не смогут рассчитать дивиденды, а собственники понять, как идут дела в бизнесе.

На АУСН нет выездных проверок, но останются проверки ККТ, встречные проверки. Камеральную проверку проведут только в случае, если обнаружат обстоятельства, которые повлекли неуплату налога.

Общая система налогообложения

ОСНО — универсальный режим, на нем могут работать предприниматели и компании с любым доходом, количеством сотрудников и видом деятельности.

Это самый сложный режим, на котором надо вести полный бухгалтерский и налоговый учет и платить все налоги. А их немало: НДС, налог на прибыль, НДФЛ, налоги на имущество. У каждого своя система расчета, ставка и порядок оплаты, и без бухгалтера будет трудно. Передайте учет в сервис аутсорсинга Главбух Ассистент. Убедитесь насколько .

Если вы собираетесь работать с компаниями и ИП, для которых важно применять вычет по НДС, тем самым экономить на налогах.

Планируете, что доходы будут выше 265 млн рублей в год, или количество сотрудников станет больше 130 сотрудников.

Рассчитываете импортировать товары на территорию РФ — уплачиваемый при ввозе товаров НДС можно заявить к вычету.

Решили вести бизнес, на котором нельзя применять спецрежимы, например, открываете спиртзавод или ломбард.

Налоги на ОСНО

На общей системе налогообложения компании и ИП платят НДС, налоги на имущество, предприниматели также платят НДФЛ, а юрлица — налог на прибыль. А налогоплательщикам в Москве нужно еще заплатить торговый сбор. Кроме того, ФНС назначает дополнительные налоги в зависимости от видов деятельности бизнеса.

НДС. При продаже и перепродаже товаров и услуг компания обязательно закладывает в цену НДС. Выставляет своим покупателям счета-фактуры, учитывает входящие и исходящие суммы НДС, а разницу между ними уплачивает в бюджет. Когда вычет по входящему налогу окажутся больше исходящих сумм, можно возместить НДС из бюджета.

Действуют три ставки налога на добавленную стоимость:

- 0% — при реализации товаров, вывезенных в таможенной процедуре экспорта, а также товаров, помещенных под таможенную процедуру свободной таможенной зоны, услуг по международной перевозке и некоторых других операций;

- 10% — при продаже еды, товаров для детей, журналов и книг, медицинских товаров;

- 20% — основная, для всех остальных случаях.

Скачайте таблицу ставок НДС на 2023 годСкачать

Налог на прибыль. Его платят только юридические лица. Облагается разница между полученными доходами и произведенными расходами. В расчет берутся доходы и расходы, связанные с реализацией товаров, работ и услуг, а также внереализационные доходы и расходы.

Основная ставка — 20%. Для некоторых категорий налогоплательщиков в Налоговом кодексе предусмотрены льготные ставки.

Налог на имущество: ставка до 2,2% в зависимости от региона, так как поступления идет в местный бюджет.

Торговый сбор — пока только для Москвы. Сумма зависит от вида торговли и района.

НДФЛ, взносы на пенсионное, социальное и медицинское страхование — при наличии сотрудников.

Другие налоги. Компании могут платить дополнительные налоги: транспортный, земельный, водный — только если есть за что платить. Если, например, нет автомобиля или земли в собственности, то ничего не надо платить.

А вы знали, что, если контрагент не платит налоги, ответственным могут сделать вас? Чтобы обезопасить бизнес, передайте бухгалтерию на аутсорсинг Главбух Ассистент. Эксперты предоставят юридическую защиту сделок, а также подготовят подробный отчет о благонадежности контрагентов. Услуги бухгалтеров, юристов и кадровика входят в каждый тариф — для вашего бизнеса.

Отчетность и проверки

Компании на ОСНО сдают декларации по всем налогам, которые платят. Каждый квартал не позднее 25 числа отчитываются по НДС. При этом декларацию ФНС принимает только в электронном формате — придется настроить электронный документооборот.

Другая обязанность — ведение электронных книг покупок и продаж, журнала учета полученных и выставленных счетов-фактур по НДС. Налоговики тщательно проверяет всю первичку, связанную с НДС. Информацию по организации и ее контрагентам сверяет специальная программа АСК НДС-2. Чтобы не погрязнуть в постоянных сверках и ответах на требования из налоговой, без специалиста со знаниями налогового учета не обойтись. Сориентироваться по тарифам на бухгалтерское обслуживание вы можете здесь.

Кроме декларации по НДС организации на общей системе ежеквартально направляют в инспекцию отчеты и по другим налогам. Например, по налогу на прибыль отчет подают за первый квартал, полугодие и 9 месяцев. Годовой отчет — до 25 марта.

Если есть сотрудники, также нужно ежеквартально сдавать расчет по страховым взносам и 6-НДФЛ — годовую форму 25 февраля и отчетную 25 числа месяца, следующего за первым кварталом, полугодием и 9 месяцами.