Часто задаваемые вопросы

По старой или новой форме заполнять справку 2-НДФЛ за 2020 год сотруднику?

Справки за любые отчётные периоды до 2021 года заполняются и выдаются по старой форме, которая была актуальна до 31 декабря 2020 года. Справка 2-НДФЛ за 2021 год сотруднику выдаётся в обновлённой форме.

Почему «Справку о доходах и суммах налога физических лиц» продолжают называть 2-НДФЛ?

Несмотря на упразднение, новую форму справки только для удобства и быстрого восприятия продолжают называть 2-НДФЛ. С 2021 года официально данной справки больше нет, а если используется, то только для отчётных периодов до 31 декабря 2020 года.

Порядок заполнения 6-НДФЛ

Исправления суммы налога или дохода

В уточнённой декларации ставится номер корректировки, указывается дата заполнения документа. Вносятся исправленные показатели в разделы 1 или 2.

Если НДФЛ по срокам перечисления нужно указать больше или меньше, чем указанный изначально (это раздел 1), другие декларации, кроме текущей, менять не нужно. Но если исправления коснулись прошлых периодов (например, 1 квартал или полугодие), то есть НДФЛ с начала года нужно указать больше или меньше, чем указанный изначально, то корректировку придётся сдавать и по ним. Это же касается доходов и НДФЛ из раздела 2.

Нужно быть готовым к запросам ИФНС по предоставлению пояснений в связи с подачей уточнений, особенно если сумма НДФЛ корректируется в меньшую сторону.

Перерасчёт материальной выгоды и налога с неё

Правительство РФ разрешило не удерживать НДФЛ с материальной выгоды, которую получило физлицо в период с 2021 по 2023 год (пункт 90 статьи 217 НК РФ). Поэтому сотрудник мог в прошлом году обратиться с заявлением о возврате налога, который был удержан у него в 2023 году с этого вида дохода.

В 2024 году удержание НДФЛ с материальной выгоды — законно. Если сумма налога указана неправильно, она корректируется таким же образом, как указано в разделе по исправлению налога и дохода.

Если же ошибка в неправильном указании налога была в 6-НДФЛ в течение 2023 года, в этом случае нужно переделать все декларации 6-НДФЛ за 2023 год, начиная с того периода, когда он впервые появился. Берётся раздел 2 (старой формы) по ставке 35%, в нём меняются суммы строк 110, 112 (вычитается сумма полученной материальной выгоды), 140 (вычитается НДФЛ с материальной выгоды). Строка 160 остаётся без изменений.

По лицам, имевшим материальную выгоду за 2023 год, будут сдаваться в 2024 году корректирующие или аннулирующие справки о доходах и налогах (приложение 1 к декларации) — если ошибку увидели после сдачи годового отчета за 2023 год (26 февраля).

Если излишне удержанный налог по материальной выгоде был в 2021 или 2022 году, тогда требуется сдать корректировки по прошедшим периодам, а в текущем периоде вернуть сотруднику налог.

Боитесь допустить ошибку в 6-НДФЛ?

Сформируйте отчёт онлайн в сервисе «Моё дело»Создать бесплатно

Как можно сдать 6-НДФЛ за год?

Согласно налоговые агенты предоставляют расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) в 2024 году в следующие сроки:

| Отчётный период | Срок предоставления отчёта |

| Не позднее последнего дня месяца, следующего за соответствующим периодом: | |

| Первый квартал | — не позднее 30 апреля |

| Второй квартал | — не позднее 31 июля |

| Девять месяцев | — не позднее 31 октября |

| Год | Не позднее 1 апреля 2024 года |

Отчёт 6-НДФЛ налогоплательщики представляют в налоговый орган по месту своего учета.

Налоговые агенты — российские организации, имеющие обособленные подразделения, представляют 6-НДФЛ в налоговый орган по месту учета обособленных подразделений, заключивших такие договоры.

Налоговые агенты — организации, отнесенные к категории крупнейших налогоплательщиков, представляют 6-НДФЛ в зависимости от ситуации:

| Ситуация | Предоставление 6-НДФЛ |

| Наличие обособленных подразделений | · в налоговый орган по месту учета в качестве крупнейшего налогоплательщика;

· в налоговый орган по месту учета налогоплательщика по соответствующему обособленному подразделению (отдельно по каждому обособленному подразделению) |

| Нет обособленных подразделений | В налоговый орган по месту учета крупного налогоплательщика |

Налоговые агенты — индивидуальные предприниматели предоставляют отчёт 6-НДФЛ в налоговый орган по месту своего учета в связи с осуществлением такой деятельности.

Документ, содержащий сведения о доходах физических лиц за истекший налоговый период и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации, и расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, представляются налоговыми агентами следующим образом:

| Численность физических лиц, получивших доходы в налоговом периоде | Способ предоставления отчёта 6-НДФЛ |

| до 25 человек | на бумажных носителях |

| 25 человек и более | в электронной форме по телекоммуникационным каналам связи |

Пример № 1. Способ предоставления формы 6-НДФЛю

В ООО «АБВ» работает 25 человек. В этом случае возникает обязанность предоставления отчёта 6-НДФЛ в электронной форме по телекоммуникационным каналам связи. При численности работников в 24 человека была возможность отправки отчёта на бумажном носителе.

Образец заполнения 6-НДФЛ за весь 2024 год

ООО «АБВ» в 2024 году производило начисление дохода сотрудникам в количестве 18 человек:

- начисления, подлежащие обложению НДФЛ – 5360100 рублей;

- вычеты, уменьшающие доход – 156000 рублей;

- налог 630000 рублей.

Выплаты в 4 квартале:

30.09.2024 – выплата заработной платы 446675 рублей (удержан налог 58067,75 рублей)

31.10.2024 — выплата заработной платы 446675 рублей (удержан налог 58067,75 рублей)

14.11.2024 – выплата по листку временной нетрудоспособности 6145,50 рублей (удержан налог 798,92 рублей)

30.11.2024 — выплата заработной платы 446675 рублей (удержан налог 58067,75 рублей)

Отчёт 6-НДФЛ представлен 19 марта 2024 года.

| Строка | Пояснение | |

| 100 | Дата фактического получения дохода | 30.09.2024 |

| 110 | Дата удержания НДФЛ | 11.10.2024 |

| 120 | Срок перечисления НДФЛ | 12.10.2024 |

| 130 | Сумма фактически полученного дохода | 446675,00 |

| 140 | Сумма удержанного НДФЛ | 58067,75 |

| 100 | Дата фактического получения дохода | 30.09.2024 |

| 110 | Дата удержания НДФЛ | 11.11.2024 |

| 120 | Срок перечисления НДФЛ | 12.11.2024 |

| 130 | Сумма фактически полученного дохода | 446675,00 |

| 140 | Сумма удержанного НДФЛ | 58067,75 |

| 100 | Дата фактического получения дохода | 14.11.2024 |

| 110 | Дата удержания НДФЛ | 14.11.2024 |

| 120 | Срок перечисления НДФЛ | 30.11.2024 |

| 130 | Сумма фактически полученного дохода | 6145,50 |

| 140 | Сумма удержанного НДФЛ | 798,92 |

| 100 | Дата фактического получения дохода | 30.11.2024 |

| 110 | Дата удержания НДФЛ | 11.12.2024 |

| 120 | Срок перечисления НДФЛ | 12.12.2024 |

| 130 | Сумма фактически полученного дохода | 446675,00 |

| 140 | Сумма удержанного НДФЛ | 58067,75 |

Образец формы 6-НДФЛ можно скачать по .

Образец корректировки 6-НДФЛ прошлого налогового периода

Покажем пример заполнения уточнённой декларации.

После сдачи формы 6-НДФЛ за первый квартал 2024 года обнаружились недостоверные данные: одному из сотрудников выплатили компенсацию за использование личного автомобиля для производственных нужд в размере 20 тысяч рублей за январь 2024 года. Сумма была выплачена 10 февраля, НДФЛ удержан и перечислен до 28 февраля (третий срок перечисления с 01.02. по 22.02. — по последнему актуальному правилу с 2024 года с разделением каждого месяца на два срока), но данные по ним в раздел 1 декларации не попали. Как составить корректировку?

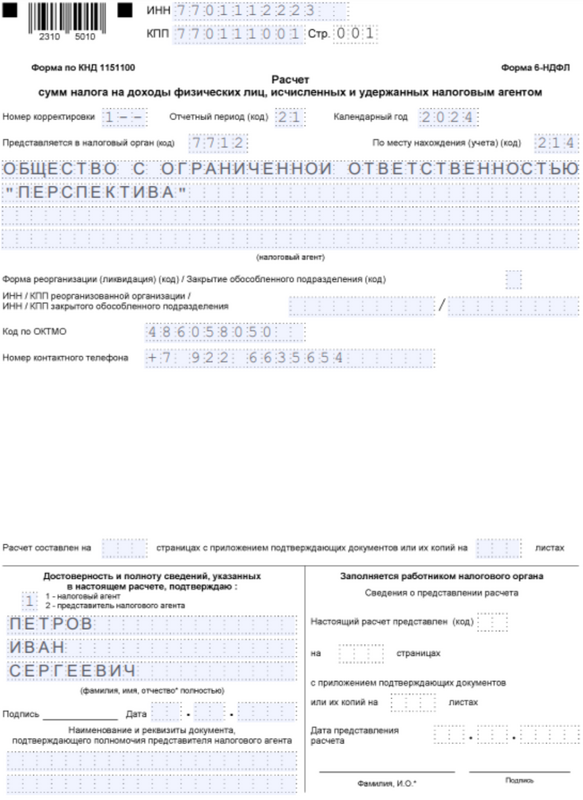

Титульный лист. Те же самые данные, что и в первоначальном отчёте, кроме кода корректировки (1—) и даты заполнения.

Титульный лист исправленной декларации 6-НДФЛ

Титульный лист исправленной декларации 6-НДФЛ

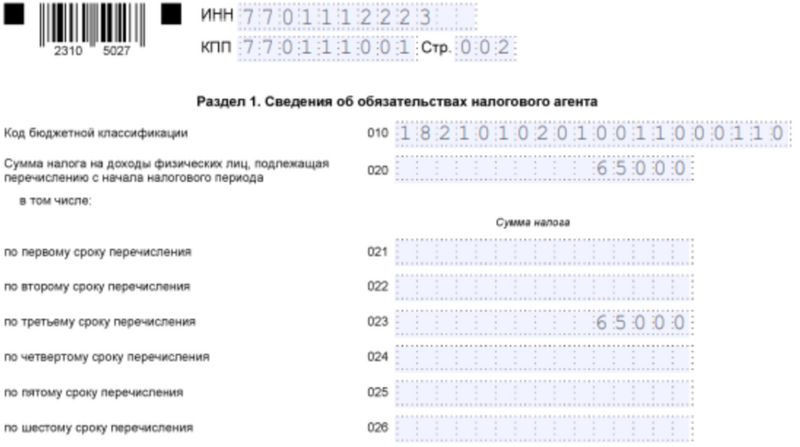

Раздел 1. В строках 021-026 ставятся суммы по срокам перечисления. Строка 020 суммирует все удержания за 6 сроков перечисления.

Раздел 1 декларации

Раздел 1 декларации

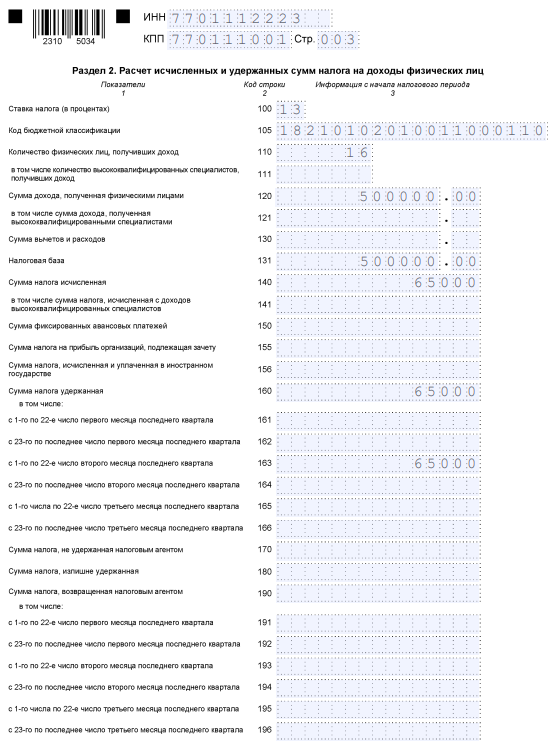

Раздел 2. Пересчитываются суммы в строке 120 (в нашем примере увеличиваются на 20000 рублей). Соответственно меняются на 2600 рублей суммы исчисленного (строка 140) и удержанного НДФЛ (строка 160).

Образец заполнения раздела 2:

Раздел 2 декларации

Раздел 2 декларации

Порядок заполнения 2-НДФЛ за 2022 год

Приказом ФНС России №ЕД-7-11/753@ ввели два варианта справки о доходах:

- как приложение №1 к отчёту 6-НДФЛ. Сдаётся в ИФНС по итогам года в составе 6-НДФЛ. Отдельно не используется;

- как отдельная форма КНД 170518. В Приказе ФНС идёт Приложением №4. Именно её нужно выдавать работникам.

По сравнению с 2-НДФЛ, форма КНД 170518 изменилась незначительно: убрали номер и признак справки, а также данные по уведомлениям на вычеты которые получены от ИФНС.

Отдельного порядка заполнения справки по форме КНД 170518 нет, поэтому можно ориентироваться на раздел V Приказа ФНС России от 15.10.2020 №ЕД-7-11/753@. Там прописан порядок заполнения справки как приложения к отчёту 6-НДФЛ.

Как и раньше, форма состоит из 5 разделов:

- данные о налоговом агенте (работодателе) — код ОКТМО, телефон, ИНН, КПП, наименование. Там же информация по реорганизованному юрлицу (форма реорганизации ИНН, КПП);

-

данные о физическом лице — получателе дохода. Ставится его ИНН, ФИО, дата рождения, гражданство (код страны), код статуса налогоплательщика, код документа, удостоверяющего личность, его номер и серия.Код РФ в поле «гражданство» — 643.Код статуса налогоплательщика может быть от 1 до 6, где 1 — это налоговый резидент РФ, а оставшиеся коды указывают на нерезидентов РФ в зависимости от их ситуации.Код документа, удостоверяющего личность: если это паспорт гражданина РФ, ставится код 21.

Расшифровки кодов есть в приложении №2 к Приказу №ММВ-7-11/566@;

- табличная часть — доходы, облагаемые по ставке (указывается размер ставки, она может быть 13%, 15%, 30% или 35%, в зависимости от вида дохода и его налогообложения).Указывается числовое значение месяца (1 — январь, 3 — март, и т.д.), код дохода, сумма дохода, код вычета, сумма вычета. Если в одном месяце были доходы с разными кодами, их нужно показывать отдельно.Коды доходов и вычетов содержатся соответственно в Приложениях №1 и №2 к Приказу ФНС России от 10.09.2015 №ММВ-7-11/387@;

- стандартные, социальные и имущественные налоговые вычеты. В разрезе кодов вычетов собираются все суммы за указанный период. Например, стандартный вычет за первого ребёнка (код 126) в размере 16800 рублей за 2020 год (1400 рублей х 12 месяцев);

-

таблица с общими суммами начисленного дохода, налоговой базы, исчисленной, удержанной и перечисленной суммы НДФЛ. Отдельно указывается сумма фиксированного авансового платежа (для иностранных сотрудников, работающих по патенту), сумма налога излишне удержанная налоговым агентом, и начисленная, но не удержанная сумма НДФЛ;

далее ставится полное ФИО руководителя налогового агента, его подпись и печать (если она есть).

Если в отчётном периоде работник получал доходы, облагаемые по нескольким ставкам (например, заработную плату по ставке 13% и экономию на процентах займа по ставке 35%), то на него нужно заполнить две отдельные справки о доходах.

Образец заполнения справки 2-НДФЛ на работника

Ведущий специалист отдела продаж ООО «Премьер» Осипов В.В. запросил справку о доходах за 7 месяцев 2021 года для предоставления в банк в целях получения кредита. У него есть один ребёнок, на которого он получает стандартный вычет (код 126). В июне 2021 года он уходил в отпуск (код дохода 2012).

Образец справки 2-НДФЛ на работника

Подготовить справку 2-НДФЛ онлайн

Попробовать бесплатно

Изменения в справке 2-НДФЛ

Серьезных изменений форма справки 2-НДФЛ не претерпела, хоть и сменила название. Основные поля для заполнения остались прежними, однако теперь в правом верхнему углу указано «Приложение 4 к Приказу ФНС России от 15.10.2020 № № ЕД-7-11/753» и параллельно добавился код по КНД – 1175018.

Как правильно заполнить справку

Изначально работодатель (представитель) указывает период и дату, когда выдана справка.

Раздел 1 заполняется данными организации:

- ОКТМО;

- номер телефона;

- ИНН;

- КПП;

- краткое наименование налогового агента.

В случае реорганизации компании указывается код преобразования, который можно взять из Приложения 2 к Приказу от 15.10.2020 г. № ЕД-7-11/753@, и вписывается ИНН/КПП реорганизованной компании.

Раздел 2 содержит данные сотрудника, которому будет выдаваться справка:

- ИНН;

- ФИО;

- статус налогоплательщика (1 — резидент РФ, 2 — нерезидент РФ);

- дата рождения;

- код страны гражданства (643 — россиянин);

- код документа, удостоверяющего личность (21 — паспорт РФ);

- серия и номер документа.

Раздел 3 и 4 заполняется данными о доходах и вычетах. Код дохода выбирается из Приложения № 1, код вычета — из Приложения № 2 приказа ФНС от 10.09.2015 № ММВ-7-11/387@.

В разделе 3 доходы прописываются за каждый месяц, в разделе 4 налоговые вычеты указываются единой суммой за весь выбранный период. Раздел 5 содержит общую сумму доходов, вычетов и итоговую налоговую базу.

В конце формы указывается полное ФИО налогового агента (представителя) и подпись. Печать организации проставлять в новой справке необязательно.

Недопустимо:

- указывать отрицательные цифры;

- с помощью корректора вносить исправления;

- использовать цветные чернила (разрешён чёрный, фиолетовый и синий цвет).

Образец справки 2-НДФЛ для сотрудника

Образец справки 2-НДФЛ для сотрудника

Зарегистрируйтесь в интернет-бухгалтерии «Моё дело»

И получите бесплатную круглосуточную экспертную поддержку по всем вопросам бухгалтерского учёта и налогообложения.

Попробовать бесплтано

Как заполнить 6-НДФЛ за год?

При заполнении 6-НДФЛ за год необходимо обратить внимание на суммы исходных данных. Для заполнения формы в обязательном порядке должны быть следующие сведения:

Для заполнения формы в обязательном порядке должны быть следующие сведения:

- начисленные доходы;

- примененные налоговые вычеты;

- суммы налога;

- даты осуществления выплат с начисленным доходом.

Для определения даты получения дохода необходимо учесть вид дохода:

| Вид дохода | Дата | Нормативный акт |

| Заработная плата | Последний день месяца | |

| Выплаты при увольнении | Дата фактической выплаты денежных средств | |

| Доходы от долевого участия в организации | Дата фактического получения дохода | |

| Доход в натуральной форме или получение налогоплательщиком дохода в виде материальной выгоды | Дата фактического получения дохода | |

| Осуществление операций с ценными бумагами и операций с производными финансовыми инструментами | · по окончании налогового периода;

· до истечения налогового периода; · до истечения срока действия договора в пользу физического лица. |

Контроль правильности заполнения декларации

Чтобы убедиться, что корректирующая форма 6-НДФЛ заполнена верно, и у ИФНС не возникнут основания для отправки требования об устранений расхождений, нужно проверить корректность заполненных данных. Для этого налоговики разработали специальные контрольные соотношения показателей. Их перечень и порядок проверки для 2023 года представлены в письме ФНС России от 18.02.2022 №БС-4-11/1981@ (с изменениями из Письма ФНС от 30.01.2023 № БС-4-11/1010@ и других писем). Для 2024 года перечень контрольных соотношений и порядок проверки указаны в Письме ФНС России от 20.12.2023 № БС-4-11/15922@.

Покажем некоторые из них, которые касаются расчётов:

- показатель строки 120 должен быть больше или равным сумме в строке 130;

- (строка 120 минус строка 130) делённое на 100 и умноженное на показатель строки 100 должно быть равно сумме в строке 140;

- показатель строки 140 должен быть больше или равным сумме в строке 150;

- средняя заработная плата (строка 120 делённая на строку 110) не может быть меньше установленного МРОТ;

- показатели «Общая сумма доходов» раздела 2 всех справок (приложение №1) должны быть равны сумме всех строк «Сумма дохода» раздела 2 приложений к справкам.

В письме есть и другие соотношения.

Вы можете рассчитать налоги и сдать любую отчётность онлайн с помощью сервиса интернет-бухгалтерии «Моё дело»Попробовать бесплатно

Порядок и сроки сдачи справки

В 2021-ом работодатели сдают справку в виде приложения к справке 6-НДФЛ. При этом не раз в квартал, а один раз в год. Соответственно, справка 6-НДФЛ и приложение о доходах физлица заполняются по итогам 2021-го и направляются в ИФНС, где ИП или юрлицо числится налогоплательщиком, до 01 марта 2024.

- работодатели, у которых число работников не превышает 10 человек, могут сдавать 6-НДФЛ и справку как в бумажном, так и электронном виде

- работодатели, у которых число работников больше 10 человек, сдают справки исключительно в электронном виде

Для юрлиц с несколькими обособленными подразделениями существуют отдельные правила:

- если и головное, и обособленные подразделения юрлица находятся в одном муниципальном образовании, работодатель отчитывается в ИФНС по месту учёта головного подразделения

- если головное подразделение юрлица находится в одном муниципалитете, а обособленные – в других, работодатель вправе выбрать одну ИФНС, в которую будет сдавать отчётность по всем обособленным подразделениям

Чтобы работодатель смог воспользоваться этим правом, ему нужно до 01.01.2022 уведомить все ИФНС, в которых подразделения состоят на учёте.

Изменить своё решение в течение года невозможно. Уведомить налоговиков придётся лишь в случае изменения числа обособленных подразделений или при наличии других обстоятельств, способных повлиять на порядок сдачи отчётности.

Сроки сдачи корректировки

Обнаружить ошибку в 6-НДФЛ могут как сами работники налогового агента, так и специалисты налоговой инспекции. Последние обязаны выслать требование об устранении нарушений. Его нужно исполнить в течение 5 дней после получения.

Подавать корректировку следует как можно раньше — сразу после найденного несоответствия. Санкций не будет, если ошибка, обнаруженная в декларации, не станет причиной занижения НДФЛ к уплате. Но налоговый инспектор обязательно запросит исправленную декларацию и письмо — пояснение.

Отправить корректирующий отчёт 6-НДФЛ можно в любой из трёх промежутков:

- между датой подачи исходного отчёта и последним днём разрешённого периода отправки декларации. Будет считаться, что получен исходный вариант декларации, и санкций со стороны ФНС не последует;

- между последним днём разрешённого периода отправки декларации и последним установленным сроком уплаты НДФЛ. Здесь ИФНС может сама обнаружить ошибку и отправить запрос налоговому агенту. Если он уложится в 5 дней и внесёт поправки, штрафа не будет. Если налоговый агент сам исправит ошибку без полученного требования и уплатит недостающую сумму НДФЛ, то санкций тоже не будет;

- по истечении последнего разрешённого дня подачи отчётности и дня уплаты НДФЛ. Штраф будет только при несоблюдении 5-дневного срока ответа на требование. Однозначно придётся уплатить штраф за просрочку перечисления НДФЛ в размере 20% от неуплаченной суммы налога. За подачу корректирующего отчёта без наличия уведомления от ИФНС штраф не полагается, вне зависимости от сроков его отправки.

Таким образом, есть всего два способа избежать штрафов:

- подать корректировку и доплатить НДФЛ до получения требования ИФНС об устранении расхождений;

- устранить расхождения и перечислить НДФЛ в установленные 5 дней после получения требования ИФНС.

Штрафа не будет, если налоговики не выявят нарушений исходной декларации по результатам выездной проверки.

Наличие (или отсутствие) штрафа не освобождает налогового агента от необходимости расчёта и уплаты пеней за просрочку с перечислением НДФЛ.

Пени по организации-налоговому агенту считаются по ставке 1/300 от ставки рефинансирования ЦБ РФ за каждый день просрочки до 30 дня включительно и 1/150 ставки начиная с 31 дня. Для ИП ставка остаётся той же (1/300) на весь период просрочки.