Как оформить заявление на возврат удержанного налога

Сомнения в том, какой ОКТМО указывать в заявлении на возврат НДФЛ, часто возникают даже у тех, кому уже приходилось подавать подобные документы. Если ранее бумага заполнялась в свободной форме, сейчас её необходимо составлять соответственно шаблону. При заполнении заявления используются данные, указанные ранее в 3-НДФЛ. «Шапка» документа содержит следующие сведения о налогоплательщике:

- ИНН;

- адрес по прописке;

- ФИО.

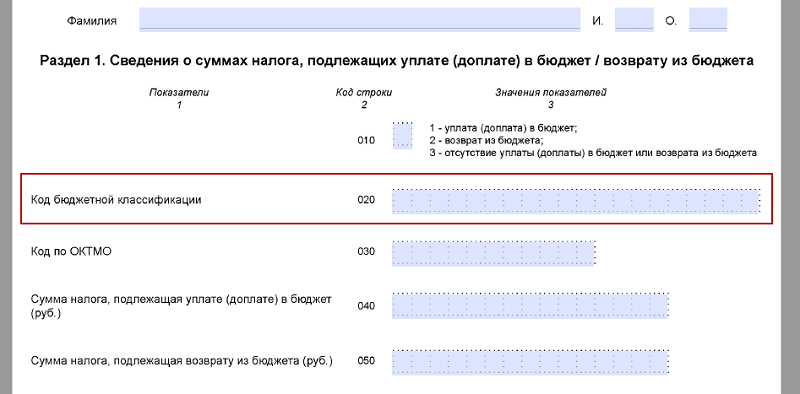

Необходимые для дальнейшего заполнения сведения уже указаны в декларации. К примеру, значение КБК прописано в строке «020» раздела 1. Если источник дохода не один, а несколько, то и заявление по возврату придется составлять отдельно для каждого случая. При указании кода ОКТМО, следует учесть, что заполнены должны быть все 11 ячеек. Если цифр всего 8, в остальных клетках ставится прочерк.

Сумма к возврату заполняется прописью (для рублевого значения), копейки указывают цифрами. Далее проставляется число заполнения документа. После него следует подпись с её расшифровкой. Заявление передается специалистам налоговой службы. Оно должно быть рассмотрено в течение месяца. Выплата производится путем безналичного расчёта по указанным реквизитам. Вернуть НДФЛ вправе лишь гражданин, оплативший налог. Заявления от третьих лиц не принимаются и не рассматриваются.

Уточнить необходимые данные по коду ОКТМО можно непосредственно у работников ФНС или из справки НДФЛ по форме 2, которую выдаст бухгалтерия. Нужно учесть, что при указании неверного значения, работники налоговой вернут декларацию для исправления неточности.

https://youtube.com/watch?v=Hs8Os04GbZc

Что такое код октмо по месту жительства в 3 ндфл

Классификатор на сайте Федеральной службы государственной статистики представляет собой документ Word. Из-за большого объема классификатор ОКТМО разделен на отдельные файлы по федеральным округам. Найти нужный код ОКТМО можно поиском по названию в этом документе Word (комбинация клавиш Ctrl+F).

Сомнения в том, какой ОКТМО указывать в заявлении на возврат НДФЛ, часто возникают даже у тех, кому уже приходилось подавать подобные документы. Если ранее бумага заполнялась в свободной форме, сейчас её необходимо составлять соответственно шаблону. При заполнении заявления используются данные, указанные ранее в 3-НДФЛ. «Шапка» документа содержит следующие сведения о налогоплательщике:

Как узнать ОКТМО

Есть несколько вариантов для того, чтобы правильно определить актуальный код ОКТМО. Самый простой:

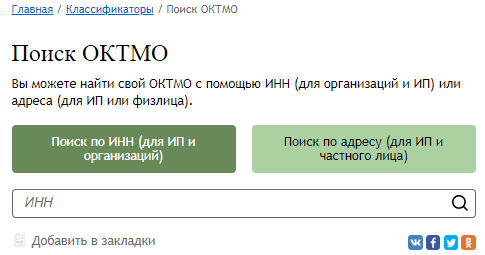

Заходим на сервис официального сайта ФНС, для чего нажимаем СЮДА

Там можно ввести свой ОКАТО, нажать «Найти» и система сразу же выдаст искомый код. Однако, зачастую, человек, ищущий ОКТМО также понятия не имеет о своём ОКАТО. Лично я — один из таких. Если вы — тоже, идём ниже.

В поле «Субъект РФ» находим свой. В примере — Республика Татарстан.

Проще всего ориентироваться по номеру региона (скорее всего он обозначен на вашем автомобиле рядом с флагом РФ). Чтобы приступить к выбору региона, нужно нажать на эту симпатичную кнопку, на которую указывает красная стрелка:

Выбрали? Отлично. Теперь в поле «Муниципальное образование» вписываем не свой адрес регистрации или жительства! А город или место поселения. Наш пример — Набережные Челны. Просто начинаем набирать, сервис сам предложить выбрать из списка.

Внимание! Выбрать из предложенного списка — в данном случае необходимость! Если вы вбиваете свой населённый пункт и система не предлагает вам выбора в автоматическом списке — ОКТМО вы не узнаете, или узнаете неверно. Далее нажимаем кнопку «Найти» и получаем свой ОКТМО:

Далее нажимаем кнопку «Найти» и получаем свой ОКТМО:

Про то, как можно сделать запрос в местные территориальные органы о предоставлении информации о своём ОКТМО, мы тут речь вести не будем. По изложенной выше схеме это информация добывается в стократ проще, чем работа с любыми официальными запросы в разные ведомства.

Заявление на возврат суммы излишне уплаченного НДФЛ: образец 2023 года

Как правило достаточно одного заявления на возврат. Например, если по декларации 3-НДФЛ вы заявили сразу несколько налоговых вычетов (имущественный, социальный, стандартный). В одном заявлении приводят общую сумму налога к возврату по декларации. Но в некоторых ситуациях потребуется заполнить несколько заявлений. Это потребуется если:

10. В следующую строку впишите сумму, которую вам обязаны вернуть. Цифра должна быть прижата к правой стороне строки (см. пример ниже). Если вы возвращаете налог на доходы, то цифра в этой строке будет совпадать с аналогичным показателем в строке 050 Раздела 1 декларации о доходах (форма 3-НДФЛ). Если в вашей декларации заполнено несколько строк 050 Раздела 1, то нужно заполнять и несколько заявлений.

Обратите внимание, что если в декларацию было внесено больше одного источника доходов, и вычет заявляется по доходам, полученным со всех мест работы, то заявлений должно быть столько же, сколько в 3-НДФЛ было указано работодателей. Количество заявлений на возврат НДФЛ должно быть равно количеству разделов 1 декларации 3-НДФЛ

Если человек сам заполняет декларацию, то необходимо найти актуальный бланк 3-НДФЛ. В 2023 году он изменился в очередной раз, поменялись штрих-коды на всех страницах, добавились новые листы. Например, лицам, заполняющим отчетность для получения вычета за обучение, нужно также заполнить новое приложение к расчету 1, с помощью которого формируется заявление на возврат налога.

На этом листе укажите повторно свой ИНН, фамилию и инициалы. Далее впишите все банковские реквизиты по которым должен быть возвращен налог. Банковские реквизиты для зачисления денег возьмите в том банке, где у вас открыта карта или счет. По вашей просьбе вам дадут распечатку где все реквизиты будут указаны. Вы можете их взять из личного кабинета того банка, в котором открыт счет (если вы оформляли доступ в личный кабинет).

Какие налоговые вычеты можно получить в 2023 году

- Вычет на долгосрочное владение ценными бумагами. Если акция или облигация находилась в собственности инвестора более трех лет, то с дохода от ее продажи он не платит НДФЛ.

- Вычет на доходы от ИИС типа Б : при купле-продаже ценных бумаг на таком счете резидент освобождается от уплаты налога с прибыли.

- Вычет при переносе убытков на будущие периоды. Применяется к доходам по операциям с ценными бумагами и производными финансовыми инструментами, если ранее по ним на брокерском счете инвестор получил убыток.

- Стандартные — вычеты на детей и те, что получают инвалиды и отдельные категории людей.

- Социальные — на обучение, лечение, благотворительность и прочие.

- Инвестиционные — по доходам от операций с ценными бумагами и ИИС.

- Имущественные — вычеты при покупке жилья и продаже имущества.

- Профессиональные — вычеты для ИП, физлиц, работающих по гражданско-правовым договорам, и людей, которые занимаются частной практикой, например нотариусов.

Почти все мы платим НДФЛ — с зарплаты и других доходов. Если вы потратились на лечение, учебу, купили квартиру или пополнили индивидуальный инвестиционный счет (ИИС), то имеете право на вычет — возврат части уплаченного НДФЛ. Вычет можно получить двумя способами:

Например, человек купил квартиру в 2023 году, а в 2023 году продал ее за 3 000 000 Р . Документы, подтверждающие расходы на покупку квартиры, не сохранились. Если воспользоваться вычетом в 1 000 000 Р , то сумма налога составит: (3 000 000 Р − 1 000 000 Р ) × 13% = 260 000 Р . Экономия составит: 1 000 000 Р × 13% = 130 000 Р .

Получить вычет могут только те, у кого есть официальный доход, с которого платится НДФЛ по ставке 13%. Еще нужно быть резидентом РФ — проживать в России не менее 183 дней в календарном году. В 2023 году можно было стать резидентом, если прожить в стране 90 дней. Для этого нужно подать заявление в инспекцию до 30 апреля 2023 года. Нерезиденты воспользоваться вычетом не могут.

Код октмо на 2023 год как узнать для 3 ндфл

Таким образом, если налогоплательщик получил право на какой-либо вычет в апреле 2023 года, то ему необходимо подождать, пока закончится этот год, вписать в документ все требуемые сведения, в том числе и код вида дохода, а затем уже передавать его на проверку в налоговую инспекцию.

После этого нужно заполнить раздел по доходам, полученным в РФ. Изначально выбирается стандартная ставка в 13%, после чего определяется источник выплат, то есть работодатель физического лица, указывая его КПП, ОКТМО, ИНН и остальную информацию, которую можно найти в справке 2-НДФЛ, полученной от работодателя. Далее записывается информация о прибыли помесячно, которую тоже можно взять из указанной выше справки.

Код содержит в себе от 8 до 11 цифр — конкретное число зависит от населенного пункта, где расположен бизнес отправителя декларации. Как правило, дополнительные три цифры приписываются к регионам с высокой плотностью населения, где имеется несколько крупных городов.

- Первые два знака идентифицируют субъекты Российской Федерации.

- Третий, четвертый и пятый знаки определяют внутригородские территории, муниципальные образования, города федерального значения, муниципальные районы, городские округа, муниципальные образования автономных округов, округов.

- Шестой, седьмой и восьмой знаки определяют городские поселения, сельские поселения, межселенные территории.

Подавать декларацию 3-НДФЛ обязаны бизнесмены, использующие ОСН, а также рядовые люди при получении доходов, с которых не уплачен подоходный налог. При этом в 3-НДФЛ ОКТМО места жительства – обязательный элемент. Практика показывает, что даже когда человек не впервые оформляет этот документ, возникает определенные вопросы с адресом.

После проведения процедуры проверки, работодатель будет осуществлять выплату заработной платы без удержания НДФЛ до тех пор, пока сумма к вычету не исчерпает себя. Получить уведомление о праве на получение вычета можно непосредственно в территориальном налоговом органе.

При оформлении декларации работник должен соблюдать Порядок оформления, который прописан в Приложении № 2 вышеназванного Приказа. Физлица составляют и отправляют декларацию в онлайн-режиме по Интернету или прибегают к помощи компаний, которые за определенную плату правильно заполняют этот документ. Налог НДФЛ Какой именно % от НДФЛ может вернуть рабочий, подробно прописано в ст. 219 и 220 НК РФ. Так, работник может возместить часть социального вычета в таком размере: Налог на доходы

- далее напишите сумму излишне уплаченного Вами НДФЛ в налоговом периоде цифрами и прописью;

- укажите вид счета в банке, на который Вам будут перечислены денежные средства от налоговой инспекции. Обычно счет бывает лицевым, однако возможны и другие варианты.

Заявление на возмещение налога по 3-НДФЛ Для того чтобы возместить себе часть перечисленного раньше в казну НДФЛ, работник сдает необходимую документацию в ИФНС, включая и заявление на возмещение налога. Образец заявления на возмещение НДФЛ рабочий берет в ИФНС или скачивает с сайта налоговой инспекции по своей области.

Для получения налогового вычета потребуется заполнить декларацию 3 НДФЛ, написать соответствующее заявление и предоставить их с пакетом необходимых документов в налоговую службу. Сделать это следует до 1 апреля года, следующего за тем, в котором были произведены расходы. После этого начинает исчисляться срок, предоставляемый налоговой службе на проведение камеральной проверки. Он составляет 3 месяца.

Мне нравитсяНе нравится

13 Июл 2021

uristpolik

252

Октмо в декларации 3 ндфл сведения о месте жительства

И я тоже не знаю какое ОКТМО указывать в декларации 3-НДФЛ. Я уже совсем запуталась, по-моему, раньше ОКАТО заполняли, но я пробовала вписать ОКАТО из декларации 3-НДФЛ прошлых лет, программа не проглотила, просит какой-то ОКТМО! Где взять-то его? Можно было в программе сделать какое-то пояснение как заполнить графу ОКТМО в декларации 3-НДФЛ.

Необходимые для дальнейшего заполнения сведения уже указаны в декларации. К примеру, значение КБК прописано в строке «020» раздела 1. Если источник дохода не один, а несколько, то и заявление по возврату придется составлять отдельно для каждого случая. При указании кода ОКТМО, следует учесть, что заполнены должны быть все 11 ячеек. Если цифр всего 8, в остальных клетках ставится прочерк.

Принцип формирования

Для классификации применяются следующие разделения:

- Городской округ с внутригородским разделением;

- Городской округ;

- Муниципальный, внутригородской район;

- Сельское поселение;

- По территориям между населенными пунктами.

Применяется трехступенчатая структура классификации:

- МО и для субъектов, входящих в их состав.

- Районы, Городской округ с внутригородским делением, отдельные ГО, Внутригородские МО у федеральных городов.

- Городские и сельские поселения, районы внутри городской территории, территории, находящиеся между населенными пунктами.

Формирование кода по цифрам производится следующим образом:

- 1–2 – означают Код субъекта Федерации;

- 3–5 – населенный пункт федерального подчинения, городской округ;

- 6–8 – городское, сельское поселение, территория между населенными пунктами;

- 9-11 – населенные пункты внутри крупного МО.

Для уменьшения ошибок при вводе идентификатора в базу данных в АС в структуре кода присутствует система контрольных чисел.

Пример формирования:

| ОКТМО | |

|---|---|

| МО Белгородской области | 14000000 |

| Муниципальные районы этой же области | 14600000 |

| Муниципальный район, Алексеевский район г. Алексеевка | 14605101 |

| Сельское поселение муниципального района Алексеевский район и г. Алексеевка село Алейниково |

14605404 |

При заполнении декларации, после заполнения 8-значного кода в остальных графах ставятся прочерки. (Ставить 0 неправильно).

Если декларация заполняется физическим лицом, должен быть введен код места нахождения работодателя.

Что это такое

ОКТМО представляет собой код из восьми или одиннадцати знаков, с помощью которых осуществляется идентификация различных населенных пунктов. Данный классификатор включает в себя два раздела, в первом из которых обозначаются всевозможные муниципальные образования, в то время как во втором обозначается населенный пункт, включенный в определенное муниципальное образование.

Формула структуры выглядит следующим образом:

- Первыми двумя знаками идентифицируются определенные субъекты РФ.

- Следующие три знака определяют территорию внутри города, муниципальный район, округ, образование и т.д.

- Последние три знака указывают городское или сельское поселение, а также межселенные территории.

Каждый код имеет определенное контрольное число, не включенное в первоначальное кодовое обозначение объекта.

Что такое ОКТМО простыми словами — расшифровка аббревиатуры

Аббревиатра ОКТМО имеет следующую расшифровку — Общероссийский классификатор территорий муниципальных образований.

Это цифровой код, который состоит из 8 или 11 цифр и показывает муниципальное образование, к которому относится местонахождение организации или место жительства физического лица или ИП на территории РФ.

Указание данного кода в отчетности позволяет вести учет и статистику в разрезе по разным субъектам РФ.

Цифры кода ОКТМО означают:

- 1-2 — определяют субъект РФ;

- 3-5 — конкретизируют населенный пункт в рамках указанного субъекта;

- 6-8 — указывает город или сельское поселение в конкретном населенном пункте;

- 9-11 — населенный пункт в составе МО.

С начала 2014 код ОКТМО пришел на смену ОКАТО.

Какой код указывать в декларации 3-НДФЛ?

Налоговая декларация 3-НДФЛ сдается:

- физическими лицами для уплаты подоходного налога;

- физическими лицами для получения вычета и возврата налога;

- ИП и частнопрактикующими лицам для отчета о доходах от предпринимательской деятельности.

В 2021 году действует новая форма 3-НДФЛ, утвержденная Приказом ФНС от 28.08.20 № ЕД-7-11/615@.

В декларации поля для указания ОКТМО встречаются на следующих страницах:

- раздел 1 строка 030 — указывается код по месту жительства физического лица (по адресу проживания) или ИП;

- приложение к разделу 1, где формируется заявление на возврат или зачет налога — указывается ОКТМО по адресу физического лица налогоплательщика или ИП;

- приложение 1 строка 050, где указываются источники дохода — ОКТМО источника выплат — организации работодателя, заполняется при получении вычета и возврате налога.

ОКТМО работодателя можно найти в справке о доходах 2-НДФЛ, которую работнику нужно запросить для заполнения 3-НДФЛ. В первом пункте данной справки приведены реквизиты организации, в том числе и ОКТМО, который следует переписать в строку 050 приложения 1.

Для указания кода в разделе 1 необходимо уточнить ОКТМО для адреса проживания физического лица, для этого можно воспользоваться онлайн сервисом сайта ФНС — ссылка. Ниже дана инструкция в картинках, как правильно узнать данный показатель.

Для заполнения ОКТМО в 3-НДФЛ в 2021 году необходимо брать код из Общероссийского классификатора ОК 033-2013. При этом нужно уточнить правильный код непосредственно перед заполнением. В 2021 году территориальные коды для отдельных муниципальных образований меняются, поэтому следует проверить актуальность указываемого показателя.

Как узнать ОКТМО по месту жительства для физических лиц и ИП?

Самый простой способ узнать ОКТМО для заполнения раздела 1 налоговой декларации 3-НДФЛ — это обратиться в ФНС по месту жительства. Можно узнать реквизиты непосредственно в налоговом отделении, а можно это сделать онлайн через сайт налоговой службы.

Шаг 1. Убедиться, что в пункте «Вид налогоплательщика» отмечен пункт «Физическое лицо / Индивидуальный предприниматель».

Шаг 2. В поле «Адрес» нажать на пустое поле для открытия новой вкладки для указания деталей адреса. Далее заполнить поля, отмеченный красной звездочкой «Субъект РФ» и «Адрес РФ».

- Шаг 3. В поле «Субъект РФ» после нажатия на поле открывается выпадающий список с перечнем регионов, где нужно найти свой, соответствующий месту жительства.

- Шаг 4. В поле «Адрес РФ» ввести название улицы по месту жительства — после начала ввода наименования появляются подсказки системы, которыми можно воспользоваться и найти подходящий адрес. Введите также номер дома. Этого достаточно для того, чтобы узнать ОКТМО. Номер квартиры указывать не обязательно.

Шаг 5. Нажать синюю кнопку «ОК» для подтверждения введенных данных.

Итогом становится выданный системой ОКТМО и код ИФНС, соответствующий данному адресу. Код отделения налоговой также пригодится для заполнения декларации 3-НДФЛ.

Этот цифровой код физическое лицо должно заполнить в разделе 1 в декларации 3-НДФЛ для возврата или уплаты налога.

ИП заполняют форму 3-НДФЛ для декларирования доходов от своей деятельности. ОКТМО индивидуальные предприниматели также могут узнать по месту жительства на сайте ФНС по инструкции выше. Также нужно вписать адрес регистрации физического лица и определить нужные коды.

Какой код ОКТМО указывать в декларации 3-НДФЛ?

Какое ОКТМО указывать в декларации 3-НДФЛ, зависит от того муниципального округа, к которому относится адрес регистрации налогоплательщика. Неверно указанный код ОКТМО может стать причиной споров с налоговым органом. Где узнать код ОКТМО и как правильно записать его в декларацию, узнайте из нашей статьи.

Вам помогут документы и бланки:

- Как узнать код ОКТМО для подачи декларации 3-НДФЛ

- Как заполнить поле ОКТМО в декларации 3-НДФЛ

- Итоги

Как узнать код ОКТМО для подачи декларации 3-НДФЛ

Статистический код ОКТМО (ранее — ОКАТО) начал использоваться в 2014 году. Он указывает на территориальную принадлежность налогоплательщика. Заполнение любой отчетности для налогового органа, в том числе и декларации 3-НДФЛ, требует отражения этого кода для последующего верного отнесения начисления по налогу в бюджете.

Но особенно внимательно к заполнению ОКТМО следует относиться при заполнении платежных документов, т. к. в случае ошибки оплата налога может попасть в невыясненные платежи.

ВАЖНО! С 2023 года меняется порядок уплаты налогов из-за введения единого налогового платежа. В связи с этим порядок заполнения платежных поручений на уплату налогов тоже поменяется

Подробнее об этом мы писали в статье.

Подробнее об указании кода при оплате налога читайте в материале «ОКТМО в платежном поручении (нюансы)».

Перечень кодов можно найти в Общероссийском классификаторе ОК033-2013, утвержденном приказом Росстандарта от 14.06.2013 № 159-ст. Таблица с кодами ОКТМО очень объемная, поэтому не всегда просто в ней ориентироваться. В интернете есть много ресурсов, позволяющих определить свой ОКТМО по введенному адресу. Но надежнее всего использовать для этих целей наш специальный сервис. Здесь достаточно ввести ИНН, если вы ИП или организация, либо адрес. Система быстро обработает запрос и выдаст нужный код.

Как заполнить поле ОКТМО в декларации 3-НДФЛ

Для заполнения кода ОКТМО в декларации отводится 11 ячеек. Но за некоторыми муниципальными образованиями закреплены коды, состоящие только из восьми знаков. В этом случае, согласно п. 1.9 порядка заполнения 3-НДФЛ, в ред. приказа ФНС от 29.09.2022 № ЕД-7-11/880@, после внесения кода в пустых ячейках справа от него должны стоять прочерки.

Ни в коем случае нельзя дополнять код нулями. Количество знаков в ОКТМО указывает на то, идет речь о муниципальном образовании (8 знаков) или о населенном пункте, входящим в него (11 знаков).

Вместе с тем неверное заполнение поля ОКТМО в декларации 3-НДФЛ не является основанием для отказа в приеме декларации. Разъяснения об этом ФНС дала еще в письме от 18.04.2014 № ПА-4-6/7440. Но до сих пор некоторые принимающие отчетность инспекторы иногда отказывают в приеме декларации с ошибкой в ОКТМО. Если такая ситуация случилась, следует аргументированно пояснить неправомерность действий специалиста, сославшись на п. 4.1 ст. 80 НК РФ, в котором с 01.07.2021 закреплен исчерпывающий перечень оснований, по которым возможен отказ в приеме отчетности. Но правильнее все-таки сразу указать верный код.

Хотите знать, как налоговики проверяют ваши декларации 3-НДФЛ и что в ходе проверки они могут у вас потребовать? Получите бесплатно пробный доступ к КонсультантПлюс и переходите к комментариям экспертов.

Итоги

Статистический код ОКТМО является одним из важных показателей любой налоговой декларации. В отчете 3-НДФЛ он указывает на адрес регистрации физического лица, сдающего отчет. Неверное отражение этого кода в декларации может привести к тому, что налоговый орган потребует пояснений.

3-НДФЛ образец заполнения

- реализовало принадлежащее ему имущество;

- получило доход от его сдачи в аренду;

- получило доход по иным договорам гражданско-правового характера (если лицо, которое этот доход выплатило, не является налоговым агентом по НДФЛ);

- получило в подарок дорогостоящее имущество не от близкого родственника;

- иным способом самостоятельно получило доход, облагаемый НДФЛ.

Но бывает, что доходы физлицом получены самостоятельно. В отношении таких доходов налогового агента нет, поэтому обязанность исчисления и уплаты НДФЛ ложится на самого гражданина. Например, это случаи, когда физическое лицо, не осуществляющее предпринимательскую деятельность:

Все доходы физических лиц облагаются в России налогом. Граждане, работающие по найму, получают заработную плату, уменьшенную на его сумму. В этом случае исчислением, удержанием и перечислением в бюджет занимается работодатель, который является налоговым агентом по НДФЛ своих работников.

- Номер корректировки. При сдаче первичной декларации ставится «0», при повторной — порядковый номер корректировки.

- Налоговый период. Указывается код налогового периода «34», соответствующий году. Коды других периодов: 21 — I квартал, 31 — полугодие, 33 — 9 месяцев.

- Отчетный период. Указывается соответствующий год — 2023.

- Код налогового органа, в который подается декларация. Это четырехзначный код, первые две цифры которого соответствуют коду региона, а последние — коду налоговой инспекции.

Действующая форма 3-НДФЛ утверждена Приказом ФНС России от 24.12.2014 № ММВ-7-11/671@. Это многостраничный бланк, который состоит из титульного листа, двух разделов и листов приложений. Причем приложения составляют большую часть декларации. Заполнять их нужно в зависимости от наличия сведений. А вот Титульный лист, Раздел 1 и Раздел 2 заполнять должны все налогоплательщики.

Код ОКТМО

Разобравшись со сроками и общими правилами, можно переходить непосредственно к заполнению документов. Как раз здесь и возникает основная масса вопросов, большинство из которых вытекает от незнания терминов, кодов, а также, откуда их взять. Распространенный вопрос, что такое ОКТМО в декларации 3-НДФЛ для физических лиц?

Код ОКТМО для 3-НДФЛ физ лица представлен в виде набора чисел, который помогает налоговой службе упрощать проверку деклараций. Если говорить подробнее, код ОКТМО для декларации 3-НДФЛ зашифровывает населенные пункты, поэтому при сдаче декларации каждое лицо должно указать соответствующее значение, в зависимости от своего места жительства.

Среди возможных наборов коды можно поделить на два вида: 8-ми значные или 11-ти значные. Разница состоит в том, где проживает гражданин. Если это муниципальное образование, код будет из 8 символов, если это населенный пункт, код будет состоять из 11.

Еще один важный вопрос, чей ОКТМО указывать в 3-НДФЛ в 1 разделе. Это зависит от того, кто стал источником дохода налогоплательщика. Например, если на работе сказали самостоятельно отчитаться подчиненному за полученный заработок, он должен указать в первом разделе код организации. Если же лицо самостоятельно оплачивает из других источников дохода, код указывается согласно месту жительства или ИНН.

Код По Октмо В Декларации 3-Ндфл За 2021 Год Для Физического Лица

Объектами классификации в ОКТМО являются территории муниципальных образований. Первая ступень классификации:

Группировка по субъектам Российской Федерации.

Вторая ступень классификации:

-

муниципальные районы

-

муниципальные округа

-

городские округа

-

городские округа с внутригородским делением

-

внутригородские территории (внутригородские муниципальные образования) городов федерального значения.

Третья ступень классификации:

-

сельские поселения

-

городские поселения

-

внутригородские районы

-

межселенные территории

В пределах группировок третьей ступени классификации кодируются населённые пункты.

Есть коды, состоящие из 8-ми цифр. Они обозначают:

-

первая и вторая цифры — субъект РФ;

-

третья, четвертая и пятая цифры — муниципальный район, городской округ или внутригородские территории Москвы, Санкт-Петербурга и Севастополя;

-

шестая, седьмая и восьмая цифры — городское поселение, внутригородские районы, сельское поселение или межселенные территории.

Так, например, для Московской области первые две цифры кода ОКТМО составляют 46. Для Раменского района в Подмосковье цифры с третьей по пятую — 648. Для городского поселения Быково Раменского района Московской области цифры с шестой по восьмую — 152. Получается, что у Быково код по ОКТМО будет 46 648 152.

Есть коды, состоящие из 11-ти цифр. Их присваивают населенным пунктам, которые включены в состав муниципальных территориальных образований. К примеру, код из 11-ти цифр присвоен деревне Жуковка, входящей в состав Москвы.

Заметим, что поля налоговых деклараций, предназначенные для кода ОКТМО, состоят из 11-ти ячеек. В ситуации, когда требуется внести код из 8-ми цифр, нужно сначала заполнить все ячейки, начиная с левой. Затем в оставшихся ячейках следует поставить прочерки.

При заполнении платежного поручения в свободных знакоместах нельзя ставить нули (письмо Федерального казначейства по Московской области и Минфина Московской области от 03.02.14 № 48-12-13/02-728 и № 22исх-693/22-07-02).

В 2013 году и ранее использовали другой территориальный классификатор — ОКАТО. Он не был достаточно подробным, поэтому с 2014 года ввели классификатор ОКТМО, который используется сейчас.

До введения ОКТМО в тех же целях применялся код ОКАТО (общероссийский классификатор объектов административно-территориального деления). Его недостаток в том, что он не указывает город, городской район или поселок, в котором находится предприятие. ОКТМО уточняет эту информацию.

Главное отличие кодов – в принципе деления. ОКАТО зависит от субъекта РФ, а ОКТМО – от муниципального образования.

До 2017 года указание кода ОКАТО вместо ОКТМО было допустимо. Теперь переходный период окончен, и неправильное заполнение реквизитов приведет к санкциям. Платежи по неправильным реквизитам попадают в категорию «невыясненных» и замедляют перераспределение средств между бюджетами.

Если был указан неверный реквизит, то надо подать заявление об уточнении платежа в ИФНС, ФСС или ПФР в зависимости от испорченного документа. На основании заявления госорганы примут решение об уточнении платежа и списании начисленных пеней.

Также стоит отметить: чтобы избежать путаницы, Минфин России подготовил и опубликовал таблицу соответствия устаревших и новых территориальных кодов («Таблица соответствия кодов ОКАТО кодам ОКТМО»).

Код ОКТМО присваивается организации и ИП автоматически налоговым органом по месту регистрации.

Налогоплательщику важно знать, что такое код ОКТМО в реквизитах, уметь его расшифровать и применять. Это поможет избежать ошибок в таких важных документах как платежные поручения и налоговые декларации

Это поможет избежать ошибок в таких важных документах как платежные поручения и налоговые декларации.

И, как следствие, не появится лишний повод для конфликта с проверяющими, контрагентами и сотрудниками банка.

- Налог

- Бухгалтерский учет

- Бухгалтерский баланс

- Оборотные активы

- Юридическое лицо

- Бухгалтерская отчетность (финансовая отчетность)

- Гражданско-правовой договор (ГПХ)

Что такое ОКТМО

Практически каждый второй налогоплательщик, который занимается заполнением декларации самостоятельно, сталкивается с такой проблемой, как указание некого ОКТМО. Данная аббревиатура расшифровывается следующим образом: общероссийский классификатор территорий муниципальных образований. Как правило, это некая комбинация цифр. Зачастую этот код состоит из восьми цифр, однако в некоторых случаях он может складываться и из одиннадцати.

Зачем придуман этот код

При заполнении декларации налогоплательщики начинают невольно задумываться над тем, зачем же в данном документе уделено столько внимания указанию сведений, обозначенных какими-то непонятными аббревиатурами, в том числе и сокращением ОКТМО.

Однако каждая ячейка бланка 3-НДФЛ несет свою смысловую нагрузку. Например, цифровой код, о котором идет речь в данной статье, предназначен для распознания населенных пунктов. Каждому населенному пункту присвоен свой код, с помощью которого налоговый инспектор сможет понять географические координаты его нахождения.

Объекты ОКТМО

Любая территория, входящая в состав Российской Федерации, которая характеризуется наличием местного самоуправления, собственности муниципального типа, а также некой власти, входит в число объектов, попадающих под классификацию.

К данным территориям относятся не только города, но и села, различные районы муниципального характера, территории, находящиеся между селами, городские округа, а также участки, расположенные в черте какого-то города, имеющие федеральный статус.

Расшифровка цифровой комбинации кода

Набор цифр, образующий кодировку ОКТМО, принято подразделять на две части. Первая часть – это комбинация, характеризующая муниципальные образования, а вторая – села, поселки и другие территории, являющиеся их составной частью. В первом случае код включает в себя восемь цифр, а во втором — одиннадцать. В связи с этим, увидев ОКТМО впервые, практически мгновенно и довольно легко можно понять, для какой территории он прописан.

Предлагаем более подробно рассмотреть, что же обозначает каждая из цифр:

- Первая и вторая цифры. Два первых числа, прописанных в восьмизначном коде, как правило, вмещают в себя информацию об объектах, которые принадлежат к ступени классификации под номером один.

- Третья, четвертая и пятая цифры. После того как прояснилось расположение объекта в пределах первой ступени, необходимо узнать его нахождение во второй ступени классификации. Как раз для этого и предназначены три числа, которые следуют сразу после первых двух цифр ОКТМО.

- Шестая, седьмая, восьмая цифра. После того как первая и вторая ступени идентифицированы, можно смело переходить к третьей. Три последних цифры с конца помогут найти местоположение объекта в пределах третьей ступени.

Итоги

- ОКТМО по адресу можно узнать в ряде бесплатных электронных сервисов ФНС.

- Код для Приложения 1 берется из справки 2-НДФЛ.

- Когда заявляется доплата НДФЛ, в разделе 1 указывают код по месту жительства гражданина. Правило действует, например, в случае указания ОКТМО в 3-НДФЛ при продаже квартиры, машины или иного имущества. Такой же код проставляется, если по декларации никаких доплат и возвратов НДФЛ не требуется.

- При возврате излишне уплаченного налога указывается код муниципального образования, на территории которого был уплачен этот НДФЛ (по общему правилу — это код из справки 2-НДФЛ).