Новая ДЕКЛАРАЦИЯ УСН 2024 форма КНД 1152017

Сроки сдачи

Отчетным периодом по упрощенке является год.

Данный режим обладает одним неоспоримым преимуществом: налоговая декларация с применением упрощенной системы налогообложения – это документация, которая подается раз в год.

Предприниматели без наемных работников вправе сдавать только одну отчетную форму.

Отчет по УСН сдается предпринимателями до 30 апреля следующего за отчетным года. Для ООО предельный срок установлен 31 марта.

Отчитываться ИП нужно в ФНС по месту жительства (официальной прописки), а ООО по месту официальной регистрации (юрадресу). Адрес уполномоченной инспекции для отчетности может не совпадать с регионом или районом фактического ведения бизнеса.

Штрафы за просрочку

Если не была вовремя сдана налоговая декларация по налогу (упрощенная система налогообложения) это грозит для ИП и организации штрафом в размере 1000 руб. Стоит отметить, что отсутствие доходов за отчетный период не освобождает ИП от сдачи отчетности. В этом случае налоговики ждут от него нулевую декларацию.

Если предприниматель или ООО не только не отчитались, но и не сдали декларацию по УСН, то ему грозит штраф в размере 5% от суммы налога, которая подлежит к уплате, за каждый месяц. Штраф не может превысить 30% о неуплаченного налога и быть ниже 1000 руб.

По новым правилам предпринимателя, который не отчитался в ФНС о своих доходах, могут обязать уплатить страховые взносы в ПФР в максимальном размере. Он определяется с восьмикратного размера МРОТ на текущий год. За 2015 год это 154876,8 руб. (8*6205*12*26%).

Поэтому стоит сдавать необходимую отчетность в установленные сроки.

В какой срок сдается ЕУД

Срок сдачи ЕУД в 2023 году не изменился, в отличие от большинства налогов. Она по-прежнему направляется в ИФНС до 20 числа месяца, следующего за отчетным (налоговым) периодом. Изменения, связанные с ЕНП, не затронули ЕУД потому, что ее сдача не влияет на списание налогов с ЕНС.

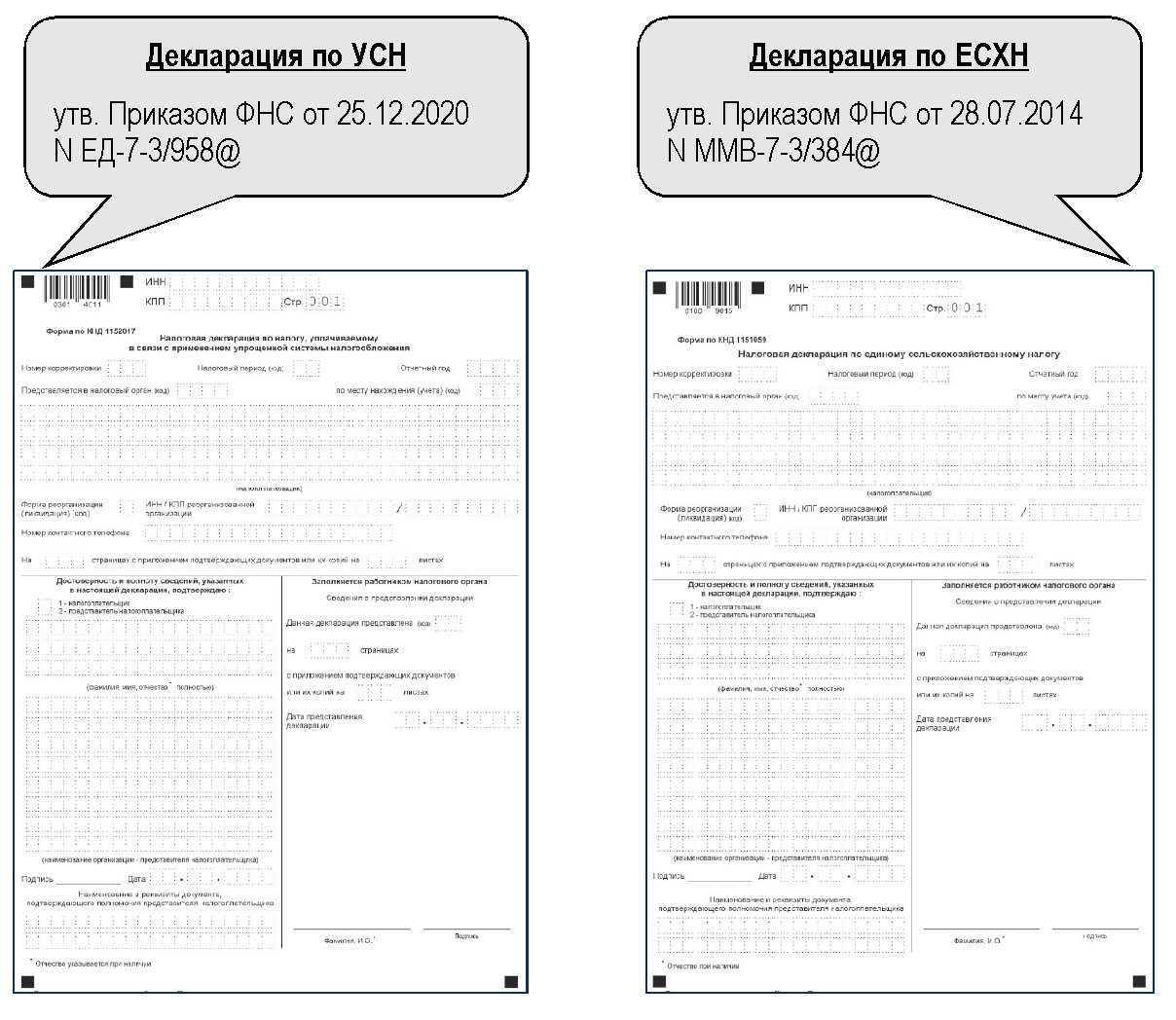

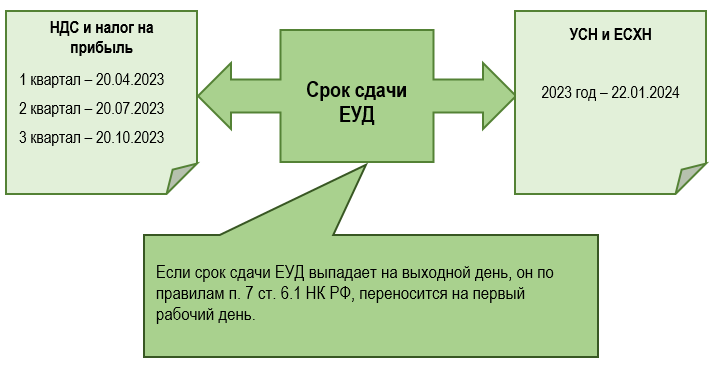

Исходя из детального толкования норм п. 2 ст. 80 НК РФ, ЕУД должна представляться по итогам каждого отчетного периода (ежеквартально). Но если с НДС и налогом на прибыль никаких сложностей не возникнет, то в случае с УСН и ЕСХН есть нюансы. Отчетность по этим налогам сдается только по итогам года. Ежеквартальной отчетности для данных режимов налогообложения не предусмотрено.

Учитывая изложенное, рекомендуем отчитываться по УСН и ЕСХН, применяя стандартные формы отчетности.

Это позволит избежать претензий со стороны налоговых органов.

А для тех, кто решит отчитываться единой декларацией, в том числе по УСН и ЕСХН, приводим сроки сдачи ЕУД применительно к каждому налогу.

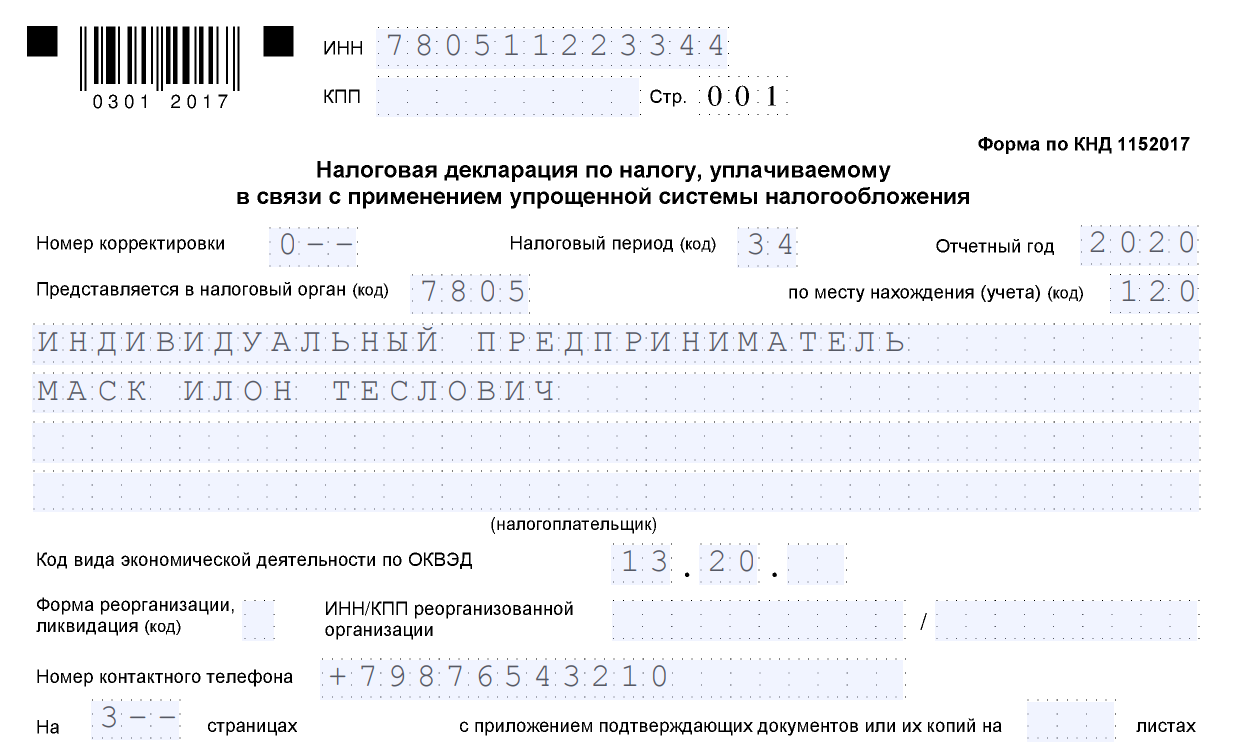

Образец декларации по УСН за 2020 год

Данные вносятся в титульник одинаково для всех плательщиков УСН независимо от объекта налогообложения.

Укажите следующую информацию:

- ИНН (10 знаков) и КПП юрлица или ИНН (12 знаков) индивидуального предпринимателя;

- Номер корректировки — «0 — -», если расчёт за отчётный год подаётся впервые. При отправке корректировочного расчёта ставится «1 — -» и т.д.;

- Налоговый период (код) — декларация годовая, поэтому «34»;

- Отчётный год — 2020;

- по месту нахождения (учёта) (код) — выбирается код из Приложения № 2 к Приказу № ММВ-7-3/99@. Для российской компании код «210», а для ИП — «120»;

- налогоплательщик — указывается полное наименование юридического лица (как в учредительной документации) или ФИО индивидуального предпринимателя (без сокращений);

- Код вида экономической деятельности по ОКВЭД — согласно классификатору ОК 029-2014 (КДЕС Ред. 2). Код можно взять в ЕГРЮЛ или ЕГРИП;

- Форма реорганизации, ликвидация (код) — код берётся из Приложения № 3 к Приказу № ММВ-7-3/99@. Например, при ликвидации указывается «0», а при присоединении «5»;

- ИНН/КПП реорганизованной компании — указываются, если проведена реорганизация;

- Номер телефона — тот, по которому налоговики могут связаться с руководителем или лицом, ответственным за заполнение расчёта;

- На … страницах с приложением документов на … листах;

- Достоверность и полноту сведений подтверждаю — «1», если подписывает директор или иное уполномоченное лицо, «2», если подписывает доверенное лицо.

Подача документа и способы

Декларацию по УСН можно сдать лично в ФНС. Предварительно ее необходимо распечатать в двух экземплярах, поставить подпись и печать.

Прошивать документ не нужно, достаточно скрепить ее степлером. Один экземпляр нужно отдать инспектору, второй с отметкой ФНС – оставить у себя. Он будет служить подтверждением того, что налогоплательщик отчитался в установленные сроки.

Из документов от ИП понадобится только паспорт, удостоверяющий его личность, от представителя юрлица – документы, подтверждающие его полномочия. Но можно дополнительно захватить ИНН и ОГРНИП (ОГРН). Нотариальное заверение отчета при личной подаче не требуется.

Желательно взять с собой флешку с электронной версией отчета. Ее можно предварительно подготовить в бесплатном ПО «Налогоплательщик ЮЛ».

Для тех, кто не может лично прийти в ФНС чтобы отчитаться, сегодня предусмотрены следующие способы для дистанционной подачи декларации по УСН:

- Через представителя (с нотариально заверенной доверенностью на представление интересов).

- Ценным письмом по Почте РФ.

- Через интернет (документом, подписанным с помощью ЭЦП).

При отправке почтой нужно заполнить две описи вложения, на одной из них специалист почты должен проставить штемпель с датой отправки. Именно эта дата и будет считаться датой сдачи отчета.

Как заполнить декларацию для УСН Доходы

Пошаговая инструкция по заполнению декларации «доходы»

Титульный лист заполняется стандартно. Вверху указывается ИНН и КПП, дальше указывается номер корректировки. «000» указывается в том случае, если декларация подается первый раз. Если декларация является уточненной, то необходимо указать номер уточнения, например, «001», «002» и т.д. в зависимости от количества корректировок. Обязательно нужно указать налоговый период (код). Для каждого налогового периода существует свои принятые числовые обозначения (коды), а именно:

- первый квартал — 21;

- полугодие — 31;

- девять месяцев — 33;

- год —34

Далее необходимо указать год, за который сдается отчетность. В нашем случае необходимо указать 2024 год. Необходимо заполнить поля «Предоставляется в налоговый орган (код)». Поле «По месту нахождения учета (код)» указывается местонахождение налогоплательщика, если, например, стоит цифра 120, то это значит, что отчет предназначен для налогового органа, находящегося по месту жительства ИП, а если стоит цифра 210, то это значит, что по месту расположения компании. Далее указывают название фирмы полностью, фамилия, имя, отчество ИП и код основного вида деятельности по ОКВЭД. ОКВЭД расшифровывается как «Koд ocнoвнoгo видa дeятeльнocти» и он показывает какими видами деятельности занимается налогоплательщик. ОКВЭД обычно устанавливается при регистрации налогоплательщика, но может меняться с течением времени. Какие-то коды могут удаляться, какие-то добавляться. ОКВЭД можно определить по классификатору OK 029-2014 (KДEC Peд.2). В декларации обязательно укажите контактный номер телефона. Внизу слева информация заполняется налогоплательщиком. Если декларацию сдает сам налогоплательщик, то необходимо указать цифру «1» и его фамилию, имя, отчество, если декларацию сдает его представитель, то цифру «2». Представитель тоже должен указать свои фамилию, имя, отчество и реквизиты документа, по которому он уполномочен сдавать декларацию. Этим документов может быть, например, доверенность. Правая часть не заполняется, ее заполняют налоговые инспекторы.

| Раздел декларации | Что нужно указать |

| Раздел 1.1 | Данный раздел предназначен для режима «доходы». Он разделен на периоды (кварталы), в каждом периоде указывается код ОКТМО. ОКТМО отражает либо место регистрации индивидуального предпринимателя, либо местонахождение организации. Тут же отражаются начисленные авансовые платежи по налогу. Авансовые платежи отражаются нарастающим итогом. За первый квартал авансовый платеж рассчитывается как разница между строками 130 — 140, за полугодие 131 – 141, за девять месяцев 133 – 143. |

| Раздел 2.1.1 | В данном разделе, который также принадлежит режиму «доходы», отражаются суммы полученных доходов поквартально, а также суммы исчисленного налога поквартально. В этом же разделе указываются страховые взносы, пособия по временной нетрудоспособности согласно пункту 3.1 статьи 346.21 налогового Кодекса РФ. Эти суммы уменьшают суммы авансовых платежей и соответственно налога. По строкам 140-143 указываются сумма уплаченных страховых взносов |

| Раздел 2.1.2 | Раздел предназначен для тех налогоплательщиков, которые находятся на режиме «доходы» и при этом исчисляют и уплачивают торговый сбор |

Как заполнить декларацию

Чтобы заполнить декларацию, скачайте PDF-форму и откройте её через программу Adobe Acrobat или Google Chrome. Заполнить нужно три раздела:

-

Титульный лист;

-

Раздел 1.2;

-

Раздел 2.2.

Если компания или предприниматель получали бюджетное финансирование или пользовались госимуществом, придётся дополнительно заполнить раздел 3.

Если не получается открыть PDF-файл, воспользуйтесь программой «Налогоплательщик ЮЛ» — скачать можно на сайте налоговой. Она подходит только для Windows: на смартфонах, Linux и MacOS сервис не работает.

Титульный лист

Декларация начинается с общей информации о предпринимателе или компании. Нужно указать полное наименование, ИНН, КПП (только для юрлиц) и информацию об отчётности. Вот несколько важных правил:

1. Номер корректировки указывают всегда. Если сдаёте первую декларацию за отчётный период, пишите «0−−». Если налоговая вернула форму и попросила исправить, указывайте порядковые номера. Например, первая корректировка — «1−−», вторая — «2−−

2. Налоговый период — всегда 34. Это значит, что вы сдаёте отчётность за предыдущий год. Другие периоды указывают, когда бизнес закрывается или переходит на ОСНО.

3. Код налогового органа определяют по месту регистрации. Узнать его можно на сайте ФНС.

4. Код поля «по месту нахождения» зависит от формы бизнеса. ИП указывают «120», организации — «214». Иногда встречаются и более редкие варианты.

Не забудьте указать наименование и основной ОКВЭД в точности, как в выписке ЕГРЮЛ. Если напишете сокращённое название, придётся подавать корректировку.

Вторую часть титульного листа заполняют только в первом столбце. ИП указывают ФИО, организации — ФИО директора. Но в обоих случаях ставят цифру «1».

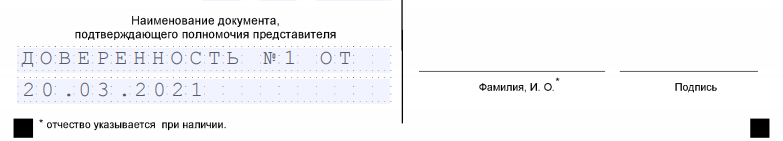

Если декларацию подаёт представитель по доверенности, укажите цифру «2». В последнем блоке листа укажите номер и дату выдачи доверенности.

Раздел 2.2

Это не ошибка: обычно предприниматели заполняют сначала раздел 2.2, а потом 1.2. Дело в том, что раздел 2.2 включает информацию о доходах, расходах и налоговой базе, а раздел 1.2 — информацию о налогах к уплате. Поэтому логично сначала посчитать налоговую базу, а затем — налог.

Первую часть раздела заполните по примеру таблицы, которую мы разобрали . Проследите, чтобы пустых полей и клеток не осталось. Чтобы этого избежать, добавляйте тире после или вместо чисел.

Блок с убытками заполняют, если разница между доходами и расходами оказалась отрицательной. Например, если в первом квартале предприниматель получил убыток в 100 тыс. рублей, в поле «Налоговая база» оставляют прочерки, а в поле «Сумма полученного убытка» указывают «100000».

Сумму налога посчитать несложно. Нужно налоговую базу за каждый период умножить на ставку. Но есть важный момент: минимальный налог в последней строке считают всегда. Формула простая: доход за год умножить на 1%. Эту сумму платят предприниматели, у которых налоговая база по итогам года отрицательна или равна нулю.

Раздел 1.2

Прежде чем заполнить первый раздел, узнайте код бизнеса по ОКТМО. Раньше код ОКТМО узнавали по сервису налоговой, но сейчас он не работает. Зато ОКТМО отображается в сервисе Росстата. Вот как узнать код:

1. Укажите ИНН компании или ИП.

2. Нажмите кнопку «Получить».

3. Скопируйте код из строки «ОКТМО регистрации».

В первом разделе указываются суммы авансовых платежей по налогам за каждый месяц. Но теперь не нарастающим итогом, а фактически. Вот как выглядят суммы платежей в примере с саратовским предпринимателем.

Разница между доходами и расходами в первом квартале равна 1 млн рублей, значит, сумма платежа — 150 тыс. рублей. Это число и нужно указать в первой строке после очередного поля «Код ОКТМО». А если разница равна нулю, достаточно поставить прочерки.

Поля в разделе 1.2 указаны не по названию кварталов, а по сроку уплаты авансовых платежей. Вот как в них разобраться:

-

код 020 — первый квартал;

-

код 040 — второй квартал;

-

код 070— третий квартал;

-

код 100 — четвёртый квартал.

Если по итогам квартала бизнес получил убытки, заполнять нужно поля с кодами 030, 050, 080 и 100. При этом налог составит 1% от суммы дохода за период. Например, если в первом квартале ИП заработал 1 млн рублей, авансовый платёж составит 10 тыс. рублей. А если убытки были во всех кварталах, строка 100 заполняется по строке 280 из раздела 2.2.

Форма декларации по УСН за 2020 год

Для правильного отражения данных в расчёте ориентируйтесь на Приложение № 3 к Приказу № ММВ-7-3/99@. В нём указано, как нужно заполнять отчёт, к примеру, обозначены такие общие моменты:

- значения показателей ставьте в целых рублях. Округление производится по математическим правилам — до 50 коп. отбрасывается, а больше 50 коп. округляется до полного рубля;

- на листах отчёта проставляйте сквозную нумерацию, начало — с титульного листа. Для него используется «001» и далее по порядку — «002», «003» и т.д.;

- заполняйте расчёт чёрными, синими или фиолетовыми чернилами;

- не исправляйте ошибки, а также не используйте корректирующие средства;

- не печатайте отчёт на двух сторонах одного листа и не скрепляйте сами листы;

- в каждой графе указывайте только один показатель;

- каждое поле заполняйте слева направо, начинайте с первого знакоместа;

- при отсутствии значения показателя проставляйте прочерк во всех знакоместах графы.

Особенность применения УСН «доходы»

Система налогообложения УСН «доходы» рассматривает в качестве объекта налогообложения только доходы (). При определении объекта налогообложения необходимо учесть все доходы, руководствуясь и . В этом случае налоговая база будет выражена в денежном эквиваленте доходов. Налоговая ставка составляет 6%.

Сумма авансовых налоговых выплат может быть уменьшена на сумму уплаченных страховых взносов, но не более, чем на 50%.

Пример №1. Уменьшение налоговой базы.

ООО «АБВ» за II квартал 2024 г.:

- Доход 1200000 рублей;

- страховые выплаты 24560 рублей;

- налоговая база 1200000 рублей;

- сумма налога 1200000*6%=72000 рублей, которую возможно уменьшить 72000-24560=47440 рублей.

Согласно налогоплательщики, применяющие УСН «доходы», вправе уменьшить сумму налога (авансовых платежей по налогу) на сумму расходов:

| Организации и индивидуальные предприниматели, производящие выплаты и иные вознаграждения физическим лицам | Индивидуальные предприниматели, не производящие выплаты и иные вознаграждения физическим лицам |

| Уменьшают сумму налога (авансовых платежей по налогу) не более чем на 50 процентов | Уменьшают сумму налога (авансовых платежей по налогу) на уплаченные страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование в размере в полном объёме |

Пример №2. Ограничение на уменьшение налоговой базы.

ООО АБВ за II квартал 2024 г.:

- доход 460000 рублей;

- страховые выплаты 24560 рублей;

- налоговая база 460000 рублей;

- сумма налога 460000*6%=27600.

При уменьшении на сумму страховых выплат сумма налога составила 27600-24560=3040 рублей, но по законодательству сумма авансовых платежей не может быть уменьшена более, чем на 50%, вследствие чего сумма уплаты составит 27600*50%=13800 рублей.

Образец заполнения декларации УСН «доходы»

При заполнении налоговой декларации УСН «доходы» необходимо иметь представление о суммах, на которые будут уменьшаться авансовые платежи и налог. Платежи следующие:

- уплаченные страховые взносы за работников (для ИП – уплаченные за себя страховые взносы);

- выплаченные работникам пособия по временной нетрудоспособности (первые 3 дня от начала заболевания), за исключением выплат, осуществляемых при возникновении несчастных случаев на производстве или проф.заболеваний;

- уплаченные страховые взносы по договорам добровольного личного страхования на случай временной нетрудоспособности.

Ответственность за нарушение сроков подачи налоговой декларации и уплаты налога

Налоговый кодекс () Российской Федерации возлагает ответственность за несвоевременную подачу налоговой декларации или непредставление её совсем:

| Нарушение | Размер штрафа |

| Налог уплачен, но декларация предоставлена с нарушением срока | 1000 рублей |

| В надлежащий срок налог не уплачен или уплачен не в полном объёме, декларация предоставлена с нарушением срока | 5% за каждый месяц просрочки, но не более 30% и не менее 1000 рублей |

Кодекс административных правонарушений () возлагает ответственность за нарушение сроков представления налоговой декларации и влечёт за собой предупреждение или наложение штрафа от 300 до 500 рублей.

Способы предоставления налоговой отчетности

Есть три способа подать отчетность на УСН:

- «Бумажную» декларацию предоставить в налоговую инспекцию в двух экземплярах. Это можно сделать как лично, так и через своего представителя. В ИФНС останется один экземпляр, а второй с проставленным штампом о приемы отдадут налогоплательщику. Этот экземпляр будет служить доказательством того, что отчетность сдана.

В связи с тем, что из-за коронавируса инспекции могут работать в ограниченном режиме стоит обратить внимание на второй метод

- «Бумажную» отчетность можно отправить по почте ценным письмом с описью вложения. Для этого в конверт, с написанным адресом инспекции вкладывается декларация и опись вложения. Вторые экземпляры отчета и описи остаются у налогоплательщика, и вместе с чеком являются доказательством сданной отчетности. Датой сдачи отчетности, является дата, проставленная сотрудником почты на описи.

- Отчетность можно передать в электронном виде по интернету. Это можно сделать с помощью оператора электронного документооборота, с которым у налогоплательщика заключен договор, или с помощью онлайн-сервиса на сайте ФНС (необходима электронная подпись).

Образец заполнения декларации по шагам

Инструкция по заполнению декларации

Образец заполнения для налогоплательщиков по УСН «доходы»

Заполнить декларацию можно сразу в электронном виде, а потом распечатать. При желании, бланк можно сначала загрузить, распечатать в пустом виде, а затем заполнять вручную черными чернилами, используя только печатные буквы. Подробная инструкция о том, как заполнить налоговую декларацию онлайн по УСН «доходы» рассматривается ниже.

Титульный лист

Алгоритм заполнения титульной страницы для ИП:

- Введите свой ИНН. Графа КПП не относится к ИП, это только для организаций, однако, согласно общим правилам заполнения, все пустые клетки нужно заполнить прочерками.

- В графу «Стр.» введите «001».

- Укажите, какой по порядку раз вы декларируетесь. Если это первичная подача, ставится «0—«.

- Внесите «34» для подачи отчетной декларации за предыдущий год и «50» при закрытии ИП в графу для налогового периода;

- Год вписывается тот, за который отчитываются, а не текущий.

- Код налоговой – для ИП вписывают код ИФНС по месту прописки. Налогоплательщики из Москвы могут посмотреть код своей налоговой здесь.

- Определяется место учета — трехзначный код, для индивидуальных предпринимателей — 120.

- Четыре пустые строки нужны для внесения своих фамилии, имени и отчества. Каждое слово вносят с новой строки. Оставшиеся пустые клетки и строку, по аналогии, заполняют прочерками.

- В соответствующие клетки вносится код по ОКВЭД.

- Следующие поля заполняют, если имело место преобразование предприятия (код действия и новый ИНН).

- Затем вносят контактный номер телефона, количество страниц самой декларации и количество листов, которые составляют приложения (копии документов).

- Потом страница делится на две половины. На левой стороне вписывают данные представителя налогоплательщика, если декларацию подает он. Если документ сдан лично налогоплательщиком, это указывается в первой ячейке при помощи кода «1».

- Правая половина заполняется налоговиками, ее оставляют пустой.

Раздел 2.1.1

Чтобы упростить себе задачу, лучше сначала внести данные в раздел под номером 2. Все разделы разбиты на строки и каждая имеет свой порядковый номер. Чтобы правильно формировать отчетность, придерживайтесь инструкций и подсказок. Так, для удобства и во избежание ошибок при заполнении декларации, в описании каждой строки указана формула расчета:

- ИНН вносится повторно, страница нумеруется 003.

- Начинать нужно с внесения вашей процентной ставки в строки 120-123

- Строка 102 предполагает указание, имеются ли у предпринимателя наемные сотрудники. «1» — если имеются, «2» — если нет.

- После этого вносят данные из книги учета доходов предприятия нарастающим итогом: за первый квартал, полугодие, 9 месяцев, годовой. Заполняют таким образом строки 110-113.

- Заполняют стр. 130-133 – сумма налога. Даны формулы для подсчета. Умножается доходная сумма на ставку налога. Сумму округляют.

- Отдельными строками (140-143) вносят нарастающим итогом сумму всех осуществленных за данный период страховых взносов в страховые фонды.

Раздел 1.1

Следующим пунктом для ИП по упрощенной системе налогообложения «доходы» идет заполнение первого раздела:

- Снова начинают с ИНН и нумерации страницы.

- Код ОКТМО вносится согласно регистрации ИП. Его нужно ввести 4 раза – состоянием на каждый из отчетных периодов. Но если место регистрации, а следовательно – и код ОКТМО у ИП не менялись, заполняется только строка 010 (первый раз), в остальных строках (030, 060, 090) проставляются «-«.

- Если индивидуальный предприниматель платит торговый сбор, он заполняет раздел 2.1.2 декларации и заполняет строки 020-050 за вычетом суммы торгового сбора.

- Если после вычета торгового сбора сумма получилась меньше, чем ноль, ее вносят в графу «сумма авансового платежа к уменьшению», но знак «-» не ставится.

- Таким образом заполняют данные за все кварталы отчетного года.

Когда и как сдать отчётность

Сдавать нужно только заполненные листы. Распечатайте документ, подпишите и поставьте дату в нижней части каждого листа. Если сдаёте электронно с помощью ЭЦП, распечатывать и подписывать вручную не нужно.

Сроки сдачи зависят от формы бизнеса:

-

не позднее 31 марта — юридические лица;

-

не позднее 30 апреля — индивидуальные предприниматели.

Иногда сроки могут меняться. Например, если последний день выпадает на выходной, то конец срока сдвигается на следующий рабочий день. А в 2020 году из-за пандемии срок продлевали до конца июля.

Отчётность обычно сдают в электронном виде через личный кабинет налогоплательщика или через операторов ЭДО (например, «Контур» или «СБИС»). Но можно сдать и в бумажном виде сразу в налоговую. Компании и ИП сдают отчётность по упрощёнке в инспекцию ФНС по месту регистрации.

Если вы столкнулись с трудностями при заполнении или сдаче отчётности, можете подключить облачную бухгалтерию Делобанка. Сервис поможет проследить за доходами и расходами, рассчитать все налоги, сформировать и отправить декларацию в налоговую. А если возникнут вопросы, опытные бухгалтеры Делобанка помогут с ними разобраться.

Что такое декларация УСН 6 Доходы

Это официальное заявление налогоплательщика о полученных доходах за определенный период, а также об имеющихся льготах и скидках. Формируется такой документ на унифицированном бланке.

Необходима она для осуществления контроля налоговыми органами на основании полученных данных и действующих ставках над правильностью начисления и уплаты налоговых платежей.

Использовать необходимо только актуальные бланки, так что если бумага берется на Интернет-ресурсах, то необходимо их проверять на предмет осуществления коррекция документа.

Как правильно заполнить декларацию УСН Доходы и что указать вы узнаете тут:

Законодательная база

Актуальный бланк для декларации утвержден Приказом Налоговой службы РФ от 2016 года № ММВ-7-3/99@, это указывает на то, что бланк не корректировался и оставался бессменным в течение 2 лет.

Кроме этого ст. 346. 23 НК РФ предусмотрены сроки отчетности. Ст. 346. 21 НК РФ предусмотрены периоды уплаты авансовых платежей и выплаты в конце срока остатка, при этом ст. 122 НК РФ указывает на ответственность в случае выявления уплаты неполного платежа или просрочки по уплате.

Ст. 346. 1 НК РФ указывает на снижение размера авансовых платежей за счет обязательных взносов.

Пример хозяйственных операций

Для анализа заполнения декларации по УСН сформируем оборотно-сальдовую ведомость (далее – ОСВ) по счету 86 с группировкой по источнику и назначениям целевых средств.

На начало 2022 г. имеется сальдо по счету 86 по источнику «Добровольные взносы на уставные цели» по назначению «Уставная деятельность» в сумме 398150 р.

В течение года поступили средства на общую сумму 1550000 р:

-

по источнику «Добровольные взносы на уставные цели» на сумму 1350000 р. Из них:

-

по назначению «Проект2» 250000 р.

-

по назначению «Уставная деятельность» 1100000 р.

-

-

по источнику «Целевые взносы” с назначением целевых средств (далее – ЦС) «Уставная деятельность» 200000 р.

Расходы организации за счет целевых средств в 2022 г. составили 923940,04 р по источнику «Добровольные взносы на уставные цели»:

-

по назначению ЦС «Проект1» 190000 р. (по данному назначению не было поступлений ЦС).

-

по назначению «Уставная деятельность» 733940,04 р.

По этим данным для заполнения декларации по УСН получается следующее:

-

Поступило средств 1350000+398150 (остаток на начало года) = 1948150 р.

-

Использовано по назначению – 733940,04 р.

-

Использовано НЕ по назначению 190000 р.

-

Остаток на конец года – 1024209,96 р.

В декларации это выглядит следующим образом:

Сроки и порядок сдачи декларации по УСН за 2020 год

- 31.03.2021 года — для юрлиц;

- 30.04.2021 года — для ИП.

Внимание! Расчёт представляют до 25-го числа месяца, идущего за месяцем, в котором плательщик по своему решению закончил осуществлять деятельность на УСН. Расчёт представляют до 25-го числа месяца, идущего за кварталом, в котором плательщик лишился права применять УСН и был автоматически переведён на общий режим

Расчёт сдаётся по прошествии налогового периода — года. Он направляется в ИФНС по месту жительства ИП или месту нахождения юрлица.

Расчёт можно отправить электронно через оператора ЭДО, в бумажном виде по почте или при личном посещении налоговой инспекции.

Особенность заполнения декларации УСН «доходы» индивидуальным предпринимателем

Форма налоговой декларации УСН является единой как для юридических лиц, так и для индивидуальных предпринимателей.

Особенность заполнения декларации для индивидуальных предпринимателей заключается в следующем:

- в разделе КПП необходимо проставить прочерки, т.к. КПП у индивидуальных предпринимателей нет;

- в разделе «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» не указывается ФИО, но ставится подпись и дата;

- в разделе 2.1.1 в строке 102 указываются следующие сведения:

1 – ИП производит выплаты и иные вознаграждения физическим лицам;

2 — ИП не производит выплаты и иные вознаграждения физическим лицам;

при указании в строке 102 цифрового значения «2» возникает необходимость отражения в строках 140-143 сумм, уплаченных в ПФР, ФСС.

Способы СДАЧИ и ФОРМА представления декларации по УСН

Декларация представляется по установленной форме: на бумажном носителе или по установленным форматам в электронном виде (передается по телекоммуникационным каналам связи).

При передаче декларации по телекоммуникационным каналам связи днем ее представления считается дата ее отправки.

Важно. ст.80 Налогового кодекса

Для этого мы и сдаем каждый год сведения о среднесписочной численности.. Декларация по УСН по Форме КНД 1152017 на бумаге сдается:

Декларация по УСН по Форме КНД 1152017 на бумаге сдается:

- лично;

Необходимо предъявить паспорт -

через своего представителя;

Представителю необходимо выписать доверенность - направлен в виде почтового отправления с описью вложения.При отправке отчетности по почте днем его представления считается дата отправки почтового отправления декларации с описью вложения.

При отправке декларации по почте днем ее представления считается дата отправки почтового отправления с описью вложения.

Важно. ст.346.20 НК РФНалоговом кодексе. Взять, например, в соответствии со ст.1 Закона г

Москвы №41 от 07.10.2009 г. «Об установлении налоговой ставки … , выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов», для организаций и ИП, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов, устанавливается ставка налога 10%, если они определенные виды экономической деятельности, а вот федеральное значение такой ставки равно 15%. Видим, что некоторые региональные органы власти дают льготы по УСН

Взять, например, в соответствии со ст.1 Закона г. Москвы №41 от 07.10.2009 г. «Об установлении налоговой ставки … , выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов», для организаций и ИП, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов, устанавливается ставка налога 10%, если они определенные виды экономической деятельности, а вот федеральное значение такой ставки равно 15%. Видим, что некоторые региональные органы власти дают льготы по УСН.

В соответствии со ст.346.19 НК РФ, налоговым периодом признается календарный год, по итогам налогового периода сдается декларация. Отчетными периодами признаются: первый квартал; 6 месяцев; 9 месяцев — по итогам этих периодов платится авансовые платежи по УСНо.

Все значения стоимостных показателей Декларации указываются в полных рублях. Значения показателей менее 50 копеек (0,5 единицы) отбрасываются, а 50 копеек (0,5 единицы) и более округляются до полного рубля (целой единицы).

Декларацию можно заполнить от руки либо распечатать на принтере с использованием чернил синего или черного цвета.

Наличие исправлений в Декларации не допускается.

Пошаговая инструкция по заполнению декларации «доходы минус расходы»

| Раздел декларации | Что нужно указать |

| Раздел 1.2 | Раздел предназначен для режима «доходы минус расходы». Здесь также как и при режиме «доходы», указываются авансовые платежи нарастающим итогом, суммы налога и коды ОКТМО |

| Раздел 2.2 | В разделе указывается сумма доходов нарастающим итогом и сумма расходов нарастающим итогом. Здесь сразу отражается налоговая база по строкам 240-243. Если в каком-то квартале был получен убыток, его необходимо отразить по строкам 250-253. Если убытка не было, то отражаем начисленный налог по строкам 270-273. Строка 280 предназначена для исчисления минимального налога. Сумму налога, предназначенную для уплаты в бюджет необходимо сравнить с минимальным налогом. Для этого необходимо вычислить 1% от всех полученных доходов. Если получившаяся сумма меньше суммы, подлежащей уплате в бюджет, то заплатить нужно ту сумму, которая получилась больше. |

| Раздел 3 | Этот раздел заполняется только теми налогоплательщиками, которые получали в рамках благотворительной деятельности, целевые поступления и целевое финансирование |

Налоговая декларация по УСН: что это такое?

Налоговая декларация УСН – это форма финансовой отчетности, в которой отражаются финансовые результаты ИП и юрлиц, перешедших на упрощенку, за календарный год.

С 2017 года все упрощенцы должны будут отчитаться по новой форме.

Она была введена в действие 10 апреля 2016 года.

Отчитаться по старой форме с этого момента нельзя: такой отчет просто не примут.

Бланк декларации по УСН: старая форма, новый образец.

Основные изменения были введены для ИП, которые находятся на УСН «доходы». Для них появились новые разделы, в которых указывается сумма начисленного и уплаченного торгового сбора (он уменьшает авансы по упрощенке).

Также новая налоговая декларация по упрощенной системе налогообложения – это возможность указывать поквартально действующую ставку. Регионы вправе устанавливать льготные ставки, сниженные до 1% для объекта «доходы» и уменьшать ее вплоть до 3% для УСН «доходы-расходы».

Рядом регионов в отношении наукоемких и социальноориентированных видов бизнеса для новых предпринимателей установлена нулевая ставка по упрощенке (введены так называемые «налоговые каникулы»).

Третий лист

Данная форма заполняется при получении целевых средств. Они отражаются в соответствующих графах в разрезе сроков использования:

- 1 — кодировка поступлений;

- 2 — дата прихода денег (по банковским или кассовым документам);

- 3 — стоимость переданного имущества и иных ценностей;

- 4 — сумма, использованная по назначению в отчётном периоде;

- 5 — до какой даты должны использоваться деньги;

- 6 — количество денег, срок применения которых пока не истек, или такового не имеется.

- 7 — нарушение сроков или целей использования денег (указывается сумма).

- «Итого» подсчитывается по каждой графе (3 и 6, 4 и 7) отдельно.

Совет: нецелевого применения денег желательно не допускать.

Заполнив все страницы, проверьте сведения дополнительно. Листы не нужно скреплять или сшивать, только пронумеровать.

Посмотрите видео об УСН в 2017 году