Кто платит, кто не платит и особенности уплаты водного налога

Все водоемы принадлежат государству. На праве собственности оно может передать только водный объект небольшого размера, не имеющий влияния на общую водяную систему страны. Так, нельзя продать кому-либо реку или море (можно лишь получить разрешение на их использование), а вот пруд или карьер с водой вполне можно купить.

Водный налог – федерального значения, является прямым.

С 2005 года он заменил собой налог «На пользование водными объектами», который утратил силу. Теперь уплата за использование водоемов на договорной основе отнесена к неналоговым платежам. А водный налог должны платить те физлица и юрлица, которые по лицензии занимаются:

- забором воды из водоемов (учитывается объем);

- лесосплавом (налог зависит от объема древесины и расстояния, на которое она сплавляется);

- гидроэнергетикой (рассчитывается объем полученной электроэнергии);

- эксплуатацией акватории (используемая площадь).

За пользование какими водоемами берется налог?

Водные запасы страны и их ресурсы, используемые предпринимателями подлежат налогообложению за производимую с ними деятельность. К таким водоемам закон относит:

- моря и их части (проливы, бухты, лиманы);

- реки;

- озера;

- болота;

- родники;

- ледники;

- гейзеры.

Кому не надо беспокоиться

Не относятся к базе плательщиков водного налога предприниматели, чья деятельность:

- неотъемлема от водной стихии (рыболовство, судоходство, разведение рыбы, орошение. Купание, катание на водном транспорте и т.п.);

- подпадает под другой налог (например, использование полезных ископаемых);

- имеет отношение к водоохране;

- может претендовать на льготы (оборонные нужды, отдых детей, инвалидов и др.).

Если вода берется для полива, тушения пожара или ликвидации других стиийных бедствий, конечно, о налоге речь не пойдет.

Обратите внимание: льгот по водному налогу нет

Особенности уплаты

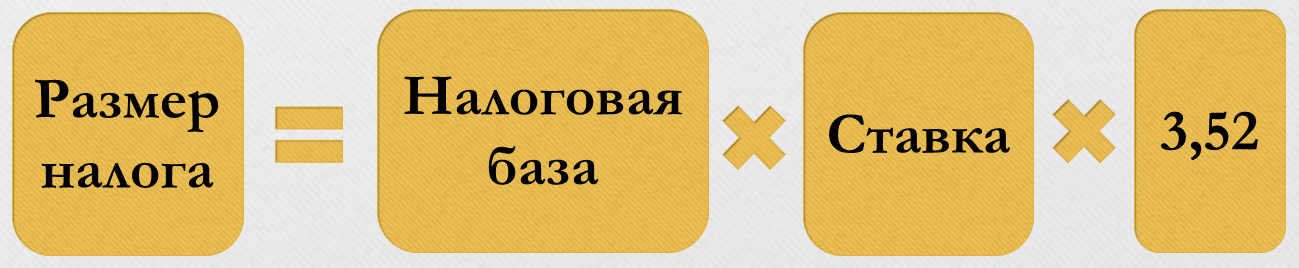

Сумму налога нужно вычислить самостоятельно, перемножив налоговую ставку и соответствующую ей базу.

ВАЖНО! Если плательщик производит разные виды деятельности, облагаемые водным налогом, то по каждой нужно брать свою ставку и базу, а полученные суммы сложить. Перечислять деньги нужно раз в квартал, не позже 20 числа следующего месяца

Перечислять деньги нужно раз в квартал, не позже 20 числа следующего месяца.

Заполняем поле 104 корректно

Цифры КБК для уплаты водного налога 182 1 07 03000 01 1000 110

Для того, чтобы перечислить пени, которые будут начисляться, если вы просрочили этот платеж, нужно вписать КБК 182 1 07 03000 01 2100 110.

Штрафы за недоимку по этому виду налога платятся с КБК 182 1 07 03000 01 3000 110, а проценты – 182 1 07 03000 01 2200 110.

За что конкретно оплачивают водный налог

Ст. 333.8 НК РФ дает точную формулировку плательщика водного налога. Прежде всего, это организации и физ.лица (включая ИП), использующие водные объекты в таких видах деятельности, где требуется особое разрешение (так называемое особое водопользование).

Особым водопользованием принято считать использование разного рода техсредств, инструментов, строений для ведения основной деятельности на упомянутых водных объектах. Чтобы эта деятельность считалась законной, выдается специальная лицензия на основании положений ВК РФ.

Хотя в Налоговом кодексе последнего десятилетия уже нет такого термина, как особое водопользование, его применение хорошо передает суть определения плательщика данного вида налога, впервые озвученного в 2005 г. и ставшего заменой ФЗ «О плате за пользование водными объектами».

СПРАВКА. Налогоплательщиками могут быть предприятия и предприниматели, получившие разрешение на использование в своей деятельности подземных вод, которые также являются природными ресурсами, но регламентируются законом РФ «О недрах».

Согласно п. 2 ст. 333.8 НК РФ не относятся к налогоплательщикам такие предприятия и физ.лица, которые получили в пользование водные объекты в силу соответствующего договора/решения.

Правом принятия решения обладает Правительство РФ, органы муниципальной власти и прочие исполнительные органы, уполномоченные самостоятельно фиксировать плату за водопользование, а также способы его исчисления и уплаты. Все это относится только к договорам и решениям, заключенным с 01.01.2007 года.

Водный налог — это хорошее подспорье в рациональном, бережном отношении к ресурсам природы. Это – своеобразный гибкий инструмент, с помощью которого создается эффективный механизм повышения ответственности пользователей водных ресурсов перед экологией страны и всего мира. Водный налог способствует возмещению неизбежных расходов, связанных с защитой и восстановлением экосистем страны и богатейших водных ресурсов.

Водный налог юрлиц

Для данного вида сборов основное понятие кроется в объекте налогообложения. Основному пользователю водного источника обязательно следует отчислять деньги в федеральный бюджет. Это касается как отечественных, так и иностранных субъектов.

Налогообложение зависит от способа использования водных ресурсов. Под налог подпадают такие разновидности водоиспользования:

- забор воды из водоемов для дальнейшего использования;

- эксплуатация без забора для генерирования энергии на ГЭС;

- пользование водоемами для сплава древесины.

Есть длинный перечень водопользования, оплата за который не предусмотрена:

- когда водный объект содержит полезные ископаемые (актуально для подземных вод);

- когда воду используют для тушения пожара.

- при эксплуатации воды морскими судами для функционирования технического оборудования;

- при рыбной ловле;

- при движении либо стоянке водного транспорта;

- в случае применения акватории для организации отдыха ветеранов, инвалидов, детей;

- при заборе воды на нужды сельского хозяйства, в т.ч. для орошения лугов и пастбищ.

Если организация имеет официальное разрешение на пользование водным пространством, то такое юридическое лицо освобождается от уплаты данного налога.

Для пользования водными объектами требуется лицензия. Процесс ее получения, как и иные юридические аспекты, регулирует принятый в 2006 году Водный кодекс РФ.

Особенности калькуляции ВН на 2024 г.: основные применяемые формулы

Калькуляция ВН производится прежним порядком по стандартной общей формуле: база налога (БН) * ставка (СН) * множитель (МН). При необходимости использования дополнительного повышающего множителя ставку калькулируют с учетом его.

Применительно к конкретной ситуации стандартный порядок подсчета может несколько видоизменяться. В процессе калькуляции могут понадобиться иные формулы.

|

Формулы,

для целей |

применяемые калькуляции | ||

|

действительной ставки |

квартального ВН при заборе воды для продажи |

квартального ВН по водоснабжению населения |

квартального ВН при отсутствии измерительных приборов для забора воды |

| базовая ставка * множитель | показатель объема забора воды (иное) * ставка | объем забора воды * 141 рубль. |

лимит * ставка * 1,1 |

Подсчет ВН плательщик ведет самостоятельно каждый квартал, после чего результат отображает в декларации.

Выплаты по водному налогу

Выплаты по водному налогу представляют собой обязательные платежи, которые облагаются субъектами хозяйствования в соответствии с действующим законодательством. Выплаты по водному налогу взимаются с целью обеспечения экологической безопасности и защиты водных ресурсов.

Категории субъектов хозяйствования

Выплаты по водному налогу обязаны производить следующие категории субъектов хозяйствования:

- Предприятия, осуществляющие водопользование в процессе производства товаров и оказания услуг;

- Землепользователи и землевладельцы, осуществляющие водопользование при сельскохозяйственных работах;

- Организации, осуществляющие водопользование для организации водных развлечений и спортивных мероприятий;

- Частные лица, осуществляющие водопользование для личных нужд (садоводчество, дачное хозяйство и т.д.).

Ставки водного налога

Ставки водного налога определяются в соответствии с законодательством о налогах и сборах. Размер выплат зависит от объема и характера водного пользования. Для предприятий и организаций ставки водного налога могут быть дифференцированными в зависимости от вида деятельности. Для частных лиц величина платежей определяется на основании потребления водных ресурсов.

Выплаты по водному налогу являются одним из источников формирования фонда защиты водных ресурсов. Средства, поступающие в фонд, используются для финансирования мероприятий, направленных на сохранение и восстановление экологической безопасности водных объектов.

Как рассчитать водный налог: пошаговая инструкция

Налог, который надо заплатить государству за использование водных ресурсов, плательщики рассчитывают самостоятельно. В ст. 333.13 НК РФ оговаривается, как это сделать. Формула несложная – надо перемножить налоговую ставку и налоговую базу:

Налоговая база

Расчет суммы налога идет от налоговой базы, а она может быть трех видов. Это напрямую зависит от того, в каких целях используется вода:

- Если идет ее забор, то считается непосредственный объем, который потерял водоем, за единицу объема берется 1000 кубометров. Подсчет ведется при помощи специальных измерительных приборов. Или считается время работы и мощность насоса, который выкачивает воду (то есть, просто подсчитывается, сколько именно воды было откачано из водоема).

- Если вода используется для работы объектов энергетики, то в расчет берут количество выработанного электричества.

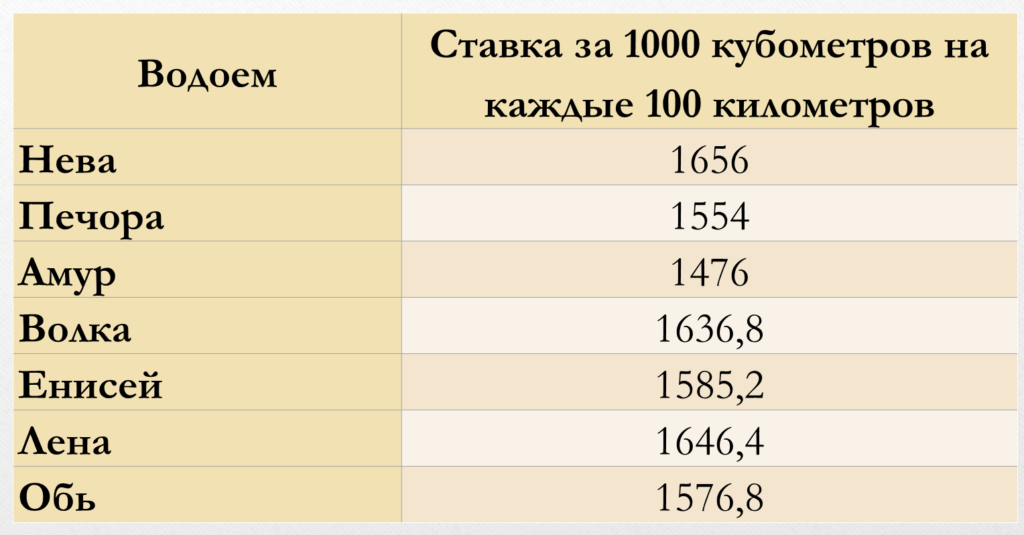

- При сплаве древесины учитывается объем груза (на каждые 1000 кубометров) и расстояние (на каждые 100 километров), которое он преодолел по акватории.

Если ни один из способов не подходит, то налоговую базу считают по площади используемого водоема.

Ставки налога

Налоговые ставки зависят от нескольких факторов. Это сами объекты налогообложения, их разновидность (реки, озера, моря) и регионы, в которых ведется работа. Подробнее об этом говорится в ст. 333.12 НК РФ.

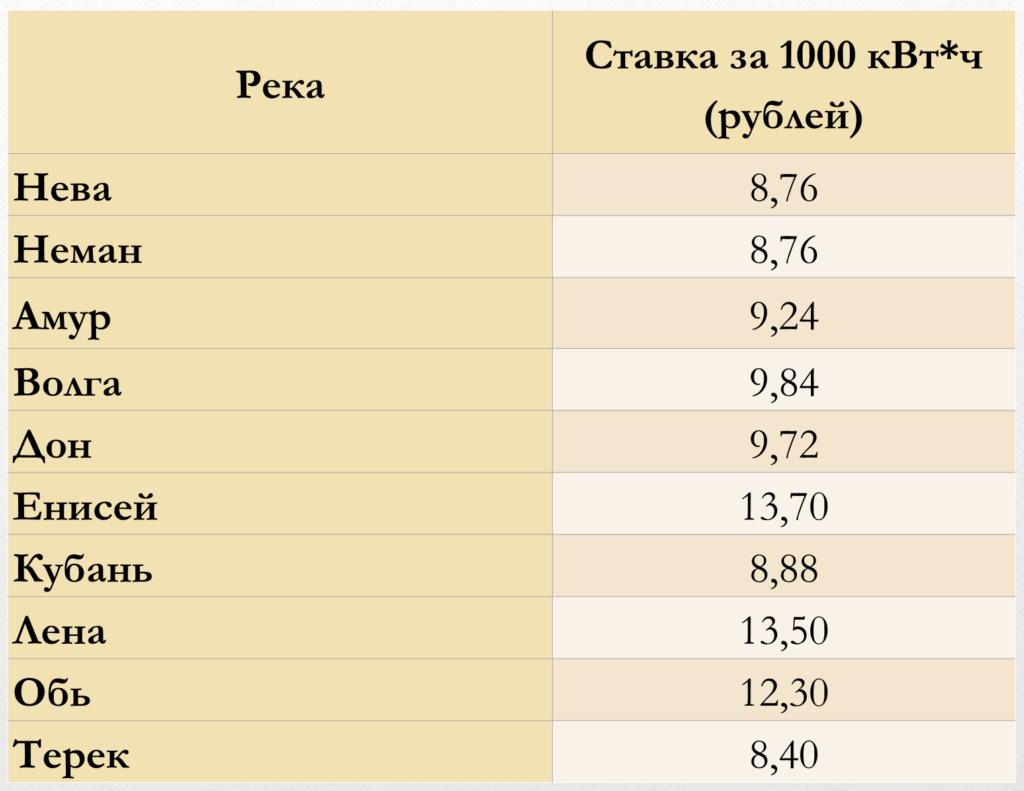

Вот как выглядят ставки водного налога за использование главных рек России:

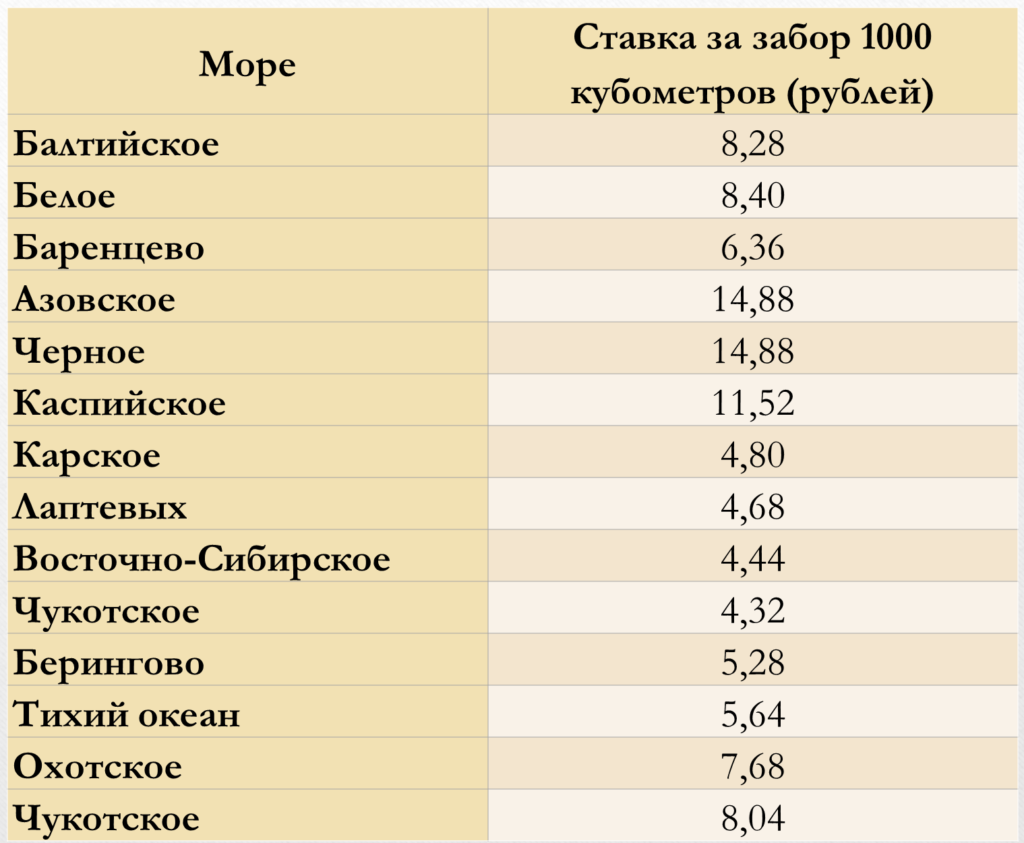

Отдельные ставки предусмотрены для использования морских территорий, входящих в состав России:

При использовании воды для энергетических объектов действуют свои ставки:

И наконец, для сплава древесины по рекам используются следующие ставки для расчета налога:

Также ежегодно ставки повышаются на коэффициент, который указан в Налоговом кодексе. Он рассчитан до 2025 года, а в 2023-м этот коэффициент был равен 3,52, в 2024 он вырос до 4,05.

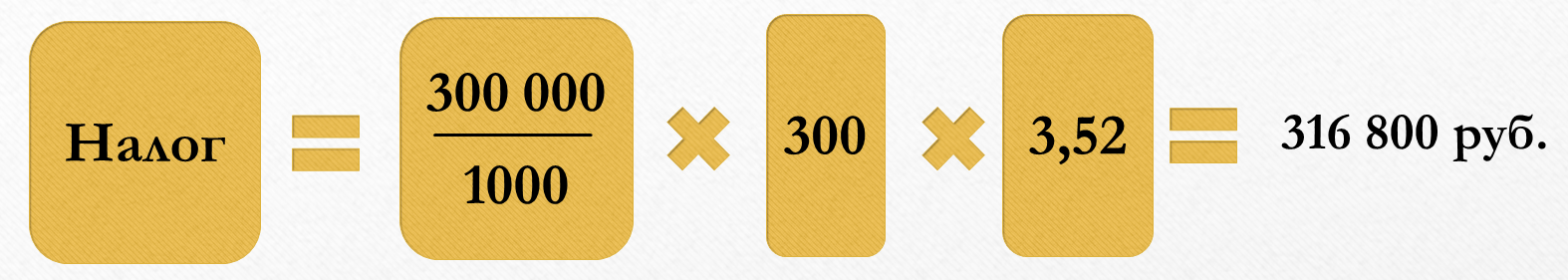

Формула расчета с примерами

С учетом коэффициента за 2023 год итоговая формула расчета водного налога будет выглядеть так:

Например, компания добыла из Волги в Северном экономическом районе 300 тысяч кубометров воды. Налог будет считаться так:

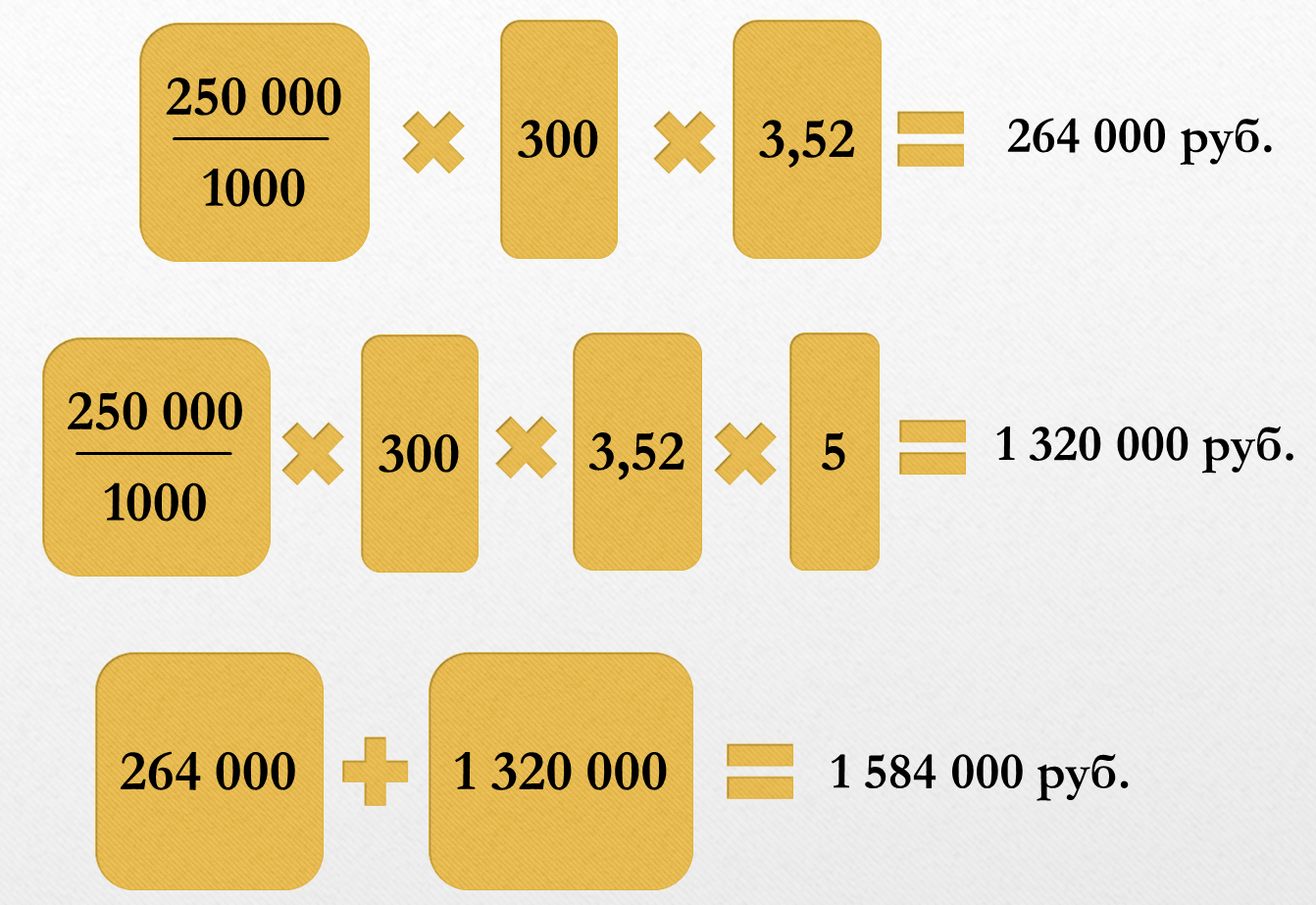

Важно! Если добыто воды больше позволенного лимита, то налоговая ставка увеличивается сразу в 5 раз. Но не на весь объем, а на перерасход

Возьмем тот же пример, но добавим условие, что добыть из Волги можно было только 250 тысяч кубометров. Тогда подсчет налога будет разбиваться на две части:

История появления

В 50-х годах на территории теперь уже бывшего Советского Союза были созданы первые садовые товарищества. Площадь земельного участка для пользования на одного человека составляла 6 соток. Территории были не облагороженными и малоплодородными.

Земли на всех не хватало – выдавали наделы вблизи оврагов, ЛЭП. Чтобы сделать грунт пригодным для возделывания плодовых или овощных культур, человек тратил почти 20-30 лет, постепенно меняя почвенный состав, повышая плодородность. Для личных целей граждане выкапывали колодцы, поскольку о водопроводе тогда речь не шла.

В 90-х гг. государство начало контролировать освоение и использование земных недр. Однако вопрос водопользования из скважин на частных владениях до текущего года оставался не отрегулированным.

Теперь владельцы участков, где есть объекты водной среды, должны будут уплачивать государственный сбор. Однако этот факт вызывает множество протестов со стороны детей и внуков первых собственников не облагороженных земель в садовых товариществах.

Уведомление об исчисленных суммах налогов

Чтобы инспекция могла распределить поступивший налоговый платеж в месяце, когда отчетность не сдается (или она не предусмотрена), плательщики должны направить Уведомления об исчисленных суммах налогов (п. 9 ст. 58 НК РФ).

Форма уведомления утверждена (Приказ ФНС от 02.11.2022 N ЕД-7-8/1047).

По общему правилу уведомление подается по ТКС или в ЛК на сайте ФНС в электронном виде, а также на бумажном носителе (если отчетность сдается на бумаге):

- 1 раз в месяц до 25 числа — по всем налогам и взносам,

- 2 раза в месяц — до 3 и 25 числа — по НДФЛ

в налоговый орган по месту постановки на учет плательщика (крупнейшего плательщика).

При этом есть и отклонения от этого правила.

Если допустили ошибку в уведомлении, можно подать корректировочный документ. Если в уведомлении и декларации разные суммы (например, по авансам), верной считается сумма по декларации.

Если не подано уведомление по какому-либо налогу, то сумма ЕНП распределится на другие обязанности или даст положительное сальдо на ЕНС.

За неподачу уведомления или за просрочку его сдачи придется заплатить штраф 200 руб. (п. 1 ст. 126 НК РФ).

Недоимка по налогам возникает со следующего дня после истечения установленного срока уплаты налога. Если Уведомление подано до наступления срока уплаты налога, то недоимка не формируется. В случае неподачи уведомления начислят пени даже при наличии положительного сальдо ЕНС.

До тех пор, пока вы не сдадите отчетность по уплаченным налогам и взносам, уплаченные суммы не распределятся по назначению и будут числиться на остатке ЕНС (ст. 1 Федерального закона от 14.07.2022 N 263-ФЗ).

Порядок исчисления налога

Порядок исчисления водного налога достаточно простой. Рассчитать налог можно следующим образом: налоговая база умножается на налоговую ставку, а полученная сумма умножается на установленный в законодательстве коэффициент и разделить на 1000. Для каждого объекта налогообложения сумма налога рассчитывается отдельно. После этого полученные результаты суммируются. Например, при заборе 200 000 м3 поверхностных вод из реки Волга в Центральном экономическом районе. Коэффициент в 2021 году составляет 2,66. Налог рассчитывается следующим образом: 200 000*288 рублей*2,66/1 000 = 153 216 рублей.

Объект налогообложения

Объектами налогообложения водным налогом, признаются следующие виды пользования водными объектами:

-

забор воды из водных объектов;

-

использование акватории водных объектов, за исключением лесосплава в плотах и кошелях;

-

использование водных объектов без забора воды для целей гидроэнергетики;

-

использование водных объектов для целей лесосплава в плотах и кошелях.

Не признаются объектами налогообложения:

-

забор из подземных водных объектов воды, содержащей полезные ископаемые и (или) природные лечебные ресурсы, а также термальных вод;

-

забор воды из водных объектов для обеспечения пожарной безопасности, а также для ликвидации стихийных бедствий и последствий аварий;

-

забор воды из водных объектов для санитарных, экологических и судоходных попусков;

-

забор морскими судами, судами внутреннего и смешанного (река — море) плавания воды из водных объектов для обеспечения работы технологического оборудования;

-

забор воды из водных объектов и использование акватории водных объектов для рыбоводства и воспроизводства водных биологических ресурсов;

-

использование акватории водных объектов для плавания на судах, в том числе на маломерных плавательных средствах, а также для разовых посадок (взлетов) воздушных судов;

-

использование акватории водных объектов для размещения и стоянки плавательных средств, размещения коммуникаций, зданий, сооружений, установок и оборудования для осуществления деятельности, связанной с охраной вод и водных биологических ресурсов, защитой окружающей среды от вредного воздействия вод, а также осуществление такой деятельности на водных объектах;

-

использование акватории водных объектов для проведения государственного мониторинга водных объектов и других природных ресурсов, а также геодезических, топографических, гидрографических и поисково-съемочных работ;

-

использование акватории водных объектов для размещения и строительства гидротехнических сооружений гидроэнергетического, мелиоративного, рыбохозяйственного, воднотранспортного, водопроводного и канализационного назначения;

-

использование акватории водных объектов для организованного отдыха организациями, предназначенными исключительно для содержания и обслуживания инвалидов, ветеранов и детей;

-

использование водных объектов для проведения дноуглубительных и других работ, связанных с эксплуатацией судоходных водных путей и гидротехнических сооружений;

-

особое пользование водными объектами для обеспечения нужд обороны страны и безопасности государства;

-

забор воды из водных объектов для орошения земель сельскохозяйственного назначения, полива садоводческих, огороднических, дачных земельных участков, земельных участков личных подсобных хозяйств граждан, для водопоя и обслуживания скота и птицы, которые находятся в собственности сельскохозяйственных организаций и граждан;

-

забор из подземных водных объектов шахтно-рудничных и коллекторно-дренажных вод;

-

использование акватории водных объектов для рыболовства и охоты.

Кто платит налог на воду?

Не совсем так, а точнее всего лишь, как обычно, стремление раздуть из мухи слона и сделать исключительную сенсацию за счет рассеивания паники.

217-ФЗ внес в список участков недр местного значения, участки, используемые для целей хозяйственно-бытового водоснабжения СНТ и ОНТ (не в коммерческих целях), а значит теперь за использование скважин общего пользования в СНТ и ОНТ, придется платить. Т.е.

необходимо получить соответствующую лицензию, поставить счетчики, на основании которых будет производиться оплата потребляемой воды (подробнее читайте в нашей статье: «Лицензия на скважину в СНТ»).

Юрист-консульт с 8-летним стажем. Специализация — гражданское право. Имеет опыт в составлении договоров.

Конечно, если на вашем участке находится скважина, с помощью которой вы добываете подземные воды для их последующих бутилирования и продажи, за такое использование недр придется заплатить. За использование же подземных вод для собственных нужд на территории личного участка по-прежнему платить не надо.

Ответственность за налоговые правонарушения

Неуплата налога неизменно ведет за собой штрафы. Величина штрафа зависит от конкретных нарушений:

- неуплата налога в срок – до 20% от суммы;

- умышленная неуплата налога – до 40%;

- неподанная декларация – 5% от суммы налога;

- декларация сдана не в той форме – 200 рублей.

Первые два пункта могут оставаться на усмотрение инспектора ФНС – если получится убедить его, что неуплата произошла случайно, можно отделаться штрафом в 20%. Иначе придется платить вдвое больше.

Но самое большое наказание предусмотрено за использование воды без необходимой лицензии. За это могут оштрафовать минимум на 100 тысяч рублей или отправить на принудительные работы (но в данном случае к налогу это уже весьма отдаленное отношение).

Ответственность за налоговые нарушения

Ответственность за неуплату водного налога предусмотрена статьями 119 «Непредставление налоговой декларации» и 120 «Грубое нарушение правил учета доходов и расходов и объектов налогообложения» НК РФ.

За непредставление декларации в установленный срок грозит штраф в размере 5% от неуплаченной суммы налога за каждый полный и/или неполный месяц просрочки. При этом сумма штрафа не может быть менее 1 000 рублей и более 30%.

В случае грубого нарушения правил учета доходов и расходов объекта налогообложения в течение одного налогового периода будет взыскан штраф 2 000 рублей (при условии, что отсутствуют другие налоговые правонарушения). Если же неправильно учтены налоги более чем за один налоговый период, размер штрафа составит 30 000 рублей. В случае когда нарушения повлекли занижение налоговой базы, грозит штраф 20% от суммы неуплаченного налога (не менее 40 000 рублей).

Грубыми нарушениями считаются:

- отсутствие первичных документов, регистров бухгалтерского учета, счетов-фактур, налогового учета;

- систематическое (более 1 раза в течение календарного года) неправильное или несвоевременное отражение денежных средств, операций, финансовых вложений, материальных ценностей, нематериальных активов на счетах бухучета, в отчетности хозяйственных операций и/или в регистрах налогового учета.

Цель государственного сбора

Из всего национального богатства РФ почти 69 % приходится на природные ресурсы. Это 16 % мирового ресурсного потенциала, что связано с большой площадью государства, простирающегося и на Европу, и на Азию. Управление таким богатством – непростая задача.

Ежедневно ведутся работы по обнаружению новых месторождения различных природных ресурсов.

Для обеспечения контроля каждый год компетентные органы создают новую законодательную базу относительно земных недр, вносят правки в действующую, совершенствуют налоговую систему. Это обеспечивает представление властями того, где и как сейчас осваивают ресурсы, и не даёт нанести экологической ситуации непоправимый ущерб

Важность введения налога для властей:

- наличие информации о том, где и кто осваивает недра;

- возможность вычислить недобросовестных предпринимателей, которые ведут свою деятельность по добыче воды незаконно;

- контроль экологической ситуации в масштабах страны и обеспечение её стабильности.

Представление отчетности по ВН: форма не изменилась

Форма декларации по ВН (KHД 1151072) и порядок ее заполнения введены Приказом ФНС РФ № 29н от 03.03.2005. Изменения и дополнения в нее не вводились, посему ее же следует подавать в 2024 г. Бланк декларации состоит из титульного листа и двух разделов, которые заполняются в зависимости от конкретных видов водопользования.

Согласно общим правилам подачи форму KHД 1151072 можно заполнить на бумажном носителе либо в электронном виде. При заполнении вручную надлежит использовать шариковую (перьевую) ручку черного либо синего цвета. В каждой ячейке прописывается по одной букве, цифре, запятой, точке, иному значению. Сумма ВН прописывается целым числом в рублях.

Подробнее требования к оформлению, заполнению KHД 1151072 изложены в Приложении 2 к Приказу ФНС № 29н. Последние изменения, которые вносились в настоящий порядок заполнения декларации, датированы 12.02.2007. Они же применяются и в 2024 г. Внесение правок допускается по правилам, описанным в данном приложении. Исправлять погрешности при помощи корректирующего и иного идентичного средства не разрешается.

Налоговые ставки

Ставки водного налога согласно НК РФ установлены в рублях за единицу налоговой базы.

Ставки зависят от вида водопользования и устанавливаются по экономическим районам, бассейнам рек, озерам и морям:

-

при заборе воды мира;

-

при использовании акватории;

-

при использовании водных объектов без забора воды для целей гидроэнергетики;

-

при использовании водных объектов для целей сплава древесины в плотах и кошелях;

-

при заборе воды сверх установленных лимитов водопользования ставки в части такого превышения устанавливаются в пятикратном размере. В случае отсутствия утвержденных квартальных лимитов квартальные лимиты определяются расчетно как 1/4 утвержденного годового лимита.

Ставка водного налога при заборе (изъятии) водных ресурсов из водных объектов для водоснабжения населения устанавливается:

-

с 1 января по 31 декабря 2015 года включительно — в размере 81 рубля за одну тысячу кубических метров водных ресурсов, забранных (изъятых) из водного объекта;

-

с 1 января по 31 декабря 2016 года включительно — в размере 93 рублей за одну тысячу кубических метров водных ресурсов, забранных (изъятых) из водного объекта;

-

с 1 января по 31 декабря 2017 года включительно — в размере 107 рублей за одну тысячу кубических метров водных ресурсов, забранных (изъятых) из водного объекта;

-

с 1 января по 31 декабря 2018 года включительно — в размере 122 рублей за одну тысячу кубических метров водных ресурсов, забранных (изъятых) из водного объекта;

-

с 1 января по 31 декабря 2019 года включительно — в размере 141 рубля за одну тысячу кубических метров водных ресурсов, забранных (изъятых) из водного объекта;

-

с 1 января по 31 декабря 2020 года включительно — в размере 162 рублей за одну тысячу кубических метров водных ресурсов, забранных (изъятых) из водного объекта;

-

с 1 января по 31 декабря 2021 года включительно — в размере 186 рублей за одну тысячу кубических метров водных ресурсов, забранных (изъятых) из водного объекта;

-

с 1 января по 31 декабря 2022 года включительно — в размере 214 рублей за одну тысячу кубических метров водных ресурсов, забранных (изъятых) из водного объекта;

-

с 1 января по 31 декабря 2023 года включительно — в размере 246 рублей за одну тысячу кубических метров водных ресурсов, забранных (изъятых) из водного объекта;

-

с 1 января по 31 декабря 2024 года включительно — в размере 283 рублей за одну тысячу кубических метров водных ресурсов, забранных (изъятых) из водного объекта;

-

с 1 января по 31 декабря 2025 года включительно — в размере 326 рублей за одну тысячу кубических метров водных ресурсов, забранных (изъятых) из водного объекта.

Начиная с 2026 года ставка водного налога при заборе (изъятии) водных ресурсов из водных объектов для водоснабжения населения определяется ежегодно путем умножения ставки водного налога для этого вида водопользования, действовавшей в предыдущем году, на коэффициент, учитывающий фактическое изменение (в среднем за год) потребительских цен на товары (работы, услуги) в Российской Федерации, определенный федеральным органом исполнительной власти, осуществляющим функции по нормативно-правовому регулированию в сфере анализа и прогнозирования социально-экономического развития, в соответствии с данными государственной статистической отчетности для второго по порядку года, предшествующего году налогового периода.

При этом ни Правительством РФ, ни законодательными органами субъектов РФ ставки, определенные Налоговым кодексом, не могут быть изменены (увеличены или уменьшены).

Общая сумма налога определяется как результат сложения сумм налога, исчисленных по всем видам водопользования.