Шаг 4. Направьте в банк уведомление

Вы обязаны уведомить банк об изменении валюты платежа, если ваш контракт:

- импортный или кредитный, и сумма обязательств по нему равна или превышает 3 млн рублей;

- экспортный, и сумма обязательств по нему равна или превышает 6 млн рублей.

При этом не имеет значения, какую валюту платежа вы указали в допсоглашении, поскольку расчеты в любой валюте между резидентом и нерезидентом являются валютной операцией.

Для того, чтобы уведомить банк, вы должны подать заявление об изменении ведомости банковского контроля. Заявление составляется в произвольной форме и должно содержать:

- уникальный номер принятого на учет договора, в который вносятся изменения;

- реквизиты документов, на основании которых меняются условия договора, или сведения о резиденте, которые должны быть изменены.

Заявление должно быть датировано и подписано уполномоченным лицом. Если есть печать, ее тоже надо поставить. К заявлению также прикрепите допсоглашение

Обратите внимание, что вы можете уведомить банк об изменениях в нескольких контрактах одним заявлением

Подать заявление нужно в течение 15 рабочих дней после того, как вы оформили допсоглашение об изменении валюты платежа. За дату, с которой вести отсчет, берется наиболее поздняя — дата подписания или дата вступления в силу соглашения.

Подготовить дополнительное соглашение к внешнеэкономическому контракту и получить банковские гарантии поможет команда аутсорсинга . Эксперты на прямой связи с инспекциями и ведомствами, предоставят юридическую защиту сделок и подскажут, как обезопасить счета компании. Оставьте заявку.

Скачайте Образец заявление об изменении ведомости банковского контроляСкачать

Доходы и расходы в рамках ОСН и УСН

При расчетах в иностранной валюте, отличной от валюты счета, у организации может возникнуть доход или расход из-за того, что курс валюты расчетов к валюте счета, по которому банк проведет конверсионную операцию, отличается от кросс-курса Банка России. Еще одна сопутствующая статья затрат — банковские комиссии.

Эти доходы и расходы в рамках общей и упрощенной систем налогообложения учитываются следующим образом.

Оплата в иностранной валюте, отличной от валюты счета

Курс валюты расчетов к валюте счета:

Отрицательная курсовая разница

Положительная курсовая разница

Такой расход п. 1 ст. 346.16 НК РФ не предусмотрен

Поступление иностранной валюты, отличной от валюты счета

Курс валюты расчетов к валюте счета:

Отрицательная курсовая разница

Такой расход п. 1 ст. 346.16 НК РФ не предусмотрен

Положительная курсовая разница

Списание банком комиссии

Расходы по оплате услуг кредитных организаций

Пункт 2 ст. 250 НК РФ. Пункт 1 ст. 248, п. 2 ст. 250, п. 1 ст. 346.15 НК РФ. Подпункт 6 п. 1 ст. 265 НК РФ. Подпункт 15 п. 1 ст. 265 НК РФ. Подпункт 9 п. 1 ст. 346.16 НК РФ.

Немного теории и настроек

Бухгалтерское оформление операций с валютой

Сначала обзорно и кратко разберёмся с порядком бухгалтерского оформления интересующих нас операций.

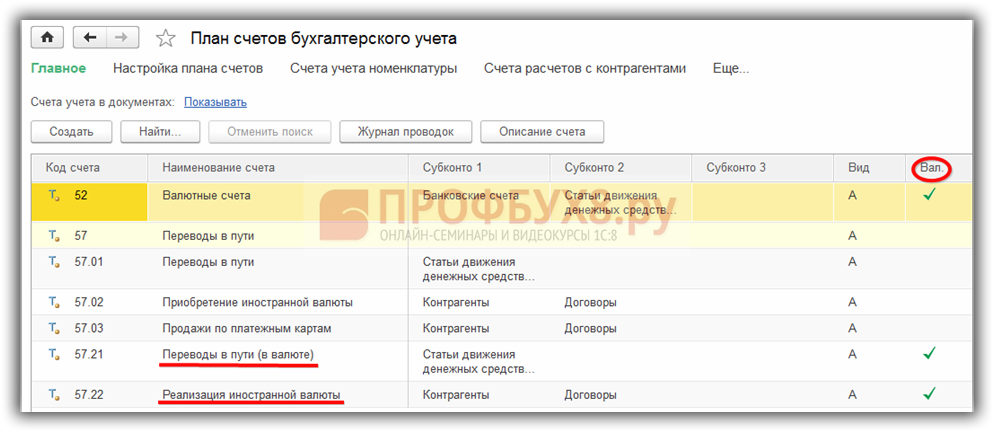

Согласно статье 14 федерального закона № 173-ФЗ «О валютном регулировании и валютном контроле» организации могут без ограничений открывать в уполномоченных банках специальные валютные счета для проведения операций в валюте. Для учёта такой валюты в плане счетов есть специальный счёт 52 «Валютные счета», по дебету которого отражается её поступление (в т.ч. покупка), а по кредиту – списание (в т.ч. продажа).

Учёт валюты подпадает под действие ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте». Положение устанавливает необходимость пересчёта стоимости соответствующих активов в рубли по официальному курсу. Пересчёт должен проводиться на дату совершения валютной операции, а также на отчётную дату (в целях составления бухгалтерской отчётности). При этом могут возникать:

- Положительные курсовые разницы: по бух.учёту – прочие доходы (пункт 7 ПБУ 9/99); по налоговому учёту – внереализационные доходы (статья 250 НК РФ);

- Отрицательные курсовые разницы: по бух.учёту – прочие расходы (пункт 11 ПБУ 10/99); по налоговому учёту – внереализационные расходы (статья 265 НК РФ).

Так же следует учесть, что при продаже валюты рублёвые поступления от этой операции квалифицируются как прочие доходы (счёт 91.1), а соответствующие выбытия – как прочие расходы (счёт 91.2).

Предварительная настройка программы 1С 8.3 Бухгалтерия

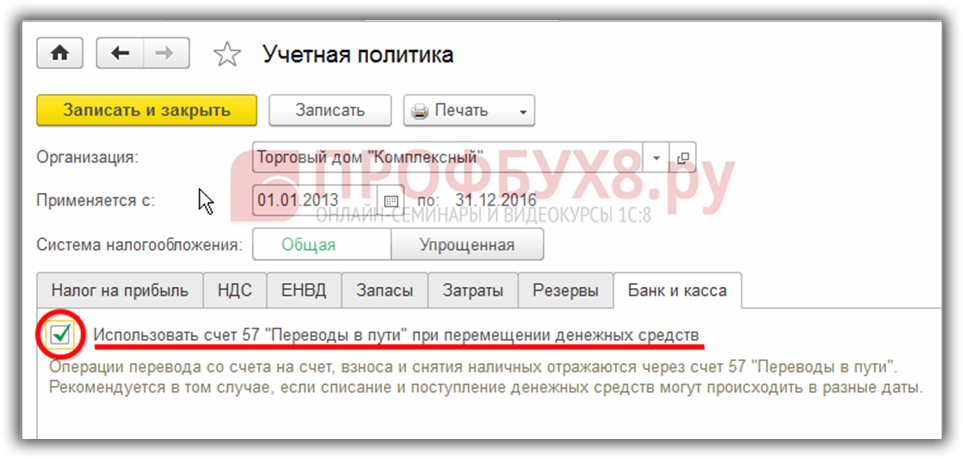

Если перемещение денежных средств между валютным и расчётным банковскими счетами происходит не в течение одного дня, то следует использовать промежуточный счёт плана счетов 57 «Переводы в пути», в противном случае может быть применён счёт 76.09 «Прочие расчеты с разными дебиторами и кредиторами».

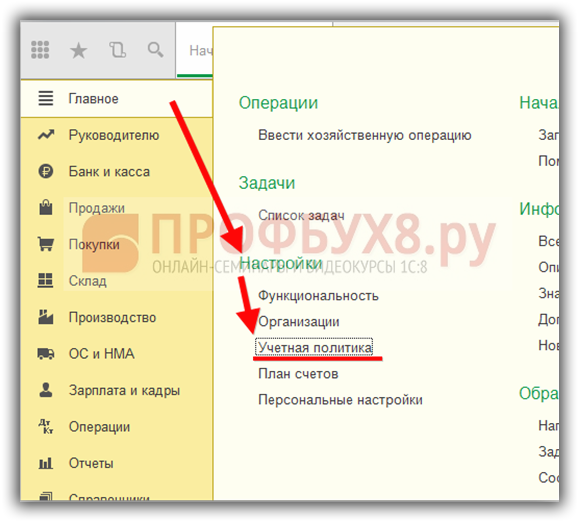

В нашем примере мы пойдём по первому пути, поэтому необходимо проверить подключено ли для организации в программе 1С Бухгалтерия 8.3 использование счёта 57. Для этого откроем список учетных политик организаций. Раздел Главное – группа команд Настройки – команда Учетная политика:

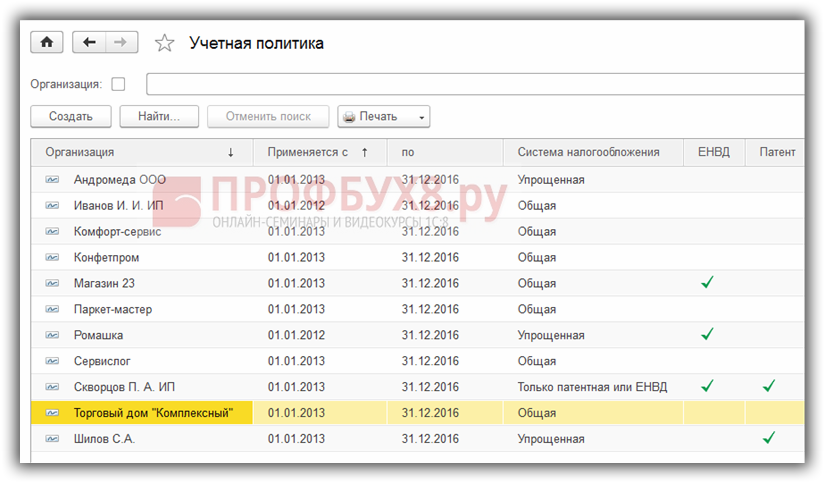

Затем откроем для редактирования актуальную учетную политику (соответствующую нужной организации и периоду):

Далее на вкладке Банк и касса формы учетной политики надо возвести в активное состояние (если это не было сделано) флаг «Использовать счет 57 «Переводы в пути» при перемещении денежных средств»:

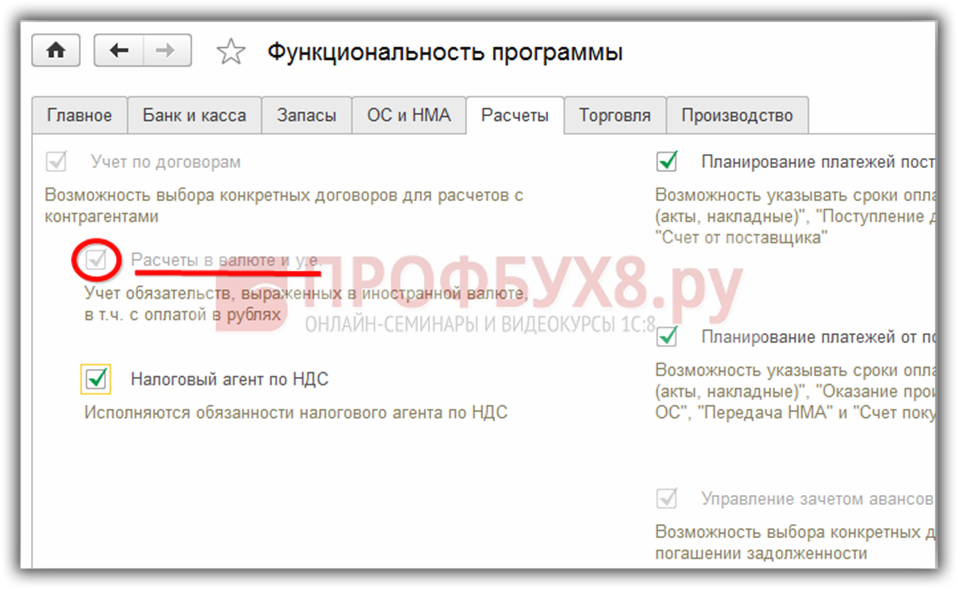

Кроме того, убедимся, что в Бухгалтерии предприятия 1С 8.3 установлена возможность ведения валютных расчётов. Для нашего релиза конфигурации 1С Бухгалтерии 8.3 соответствующий флаг «Расчеты в валюте и у.е.» расположен на вкладке Расчеты. Не исключено, что в Вашей версии конфигурации настройка может находиться на другой вкладке, её следует найти в форме «Функциональность программы»:

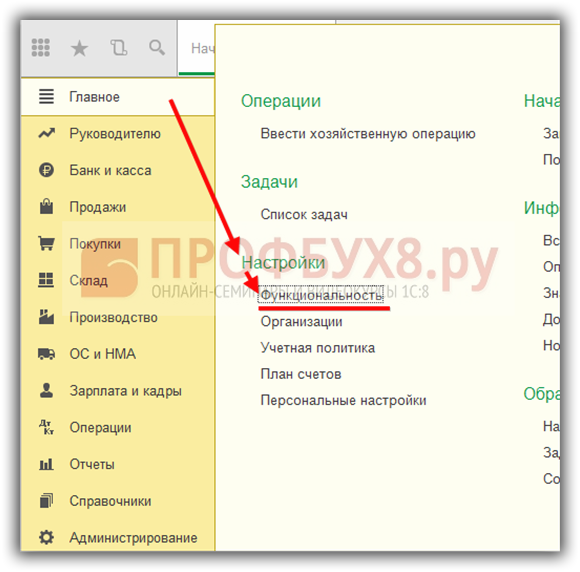

Открыть форму можно следующим образом: раздел Главное – группа команд Настройки – команда Функциональность:

Установленный в активное состояние флаг «Расчеты в валюте и у.е.» делает доступными для пользователя в плане счетов валютные счета, а так же позволяет выбирать иностранную валюту расчёта в создаваемых договорах с контрагентами:

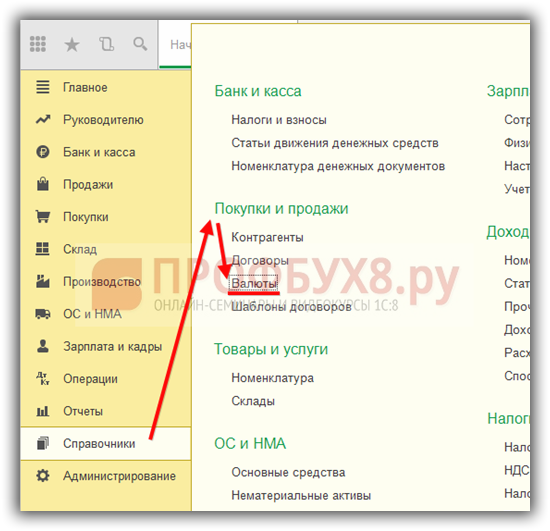

Так как в примере мы будем работать с иностранной валютой и совершать пересчёт в рублёвый эквивалент, то нам понадобится в 1С 8.3 хранить и периодически обновлять список курсов валют на разные даты. Программа 1С Бухгалтерия позволяет загрузить в автоматическом режиме нужные курсы валют за нужный период. Делается это следующим образом:

Откроем список валют. Раздел Справочники – группа команд Покупки и продажи – команда Валюты:

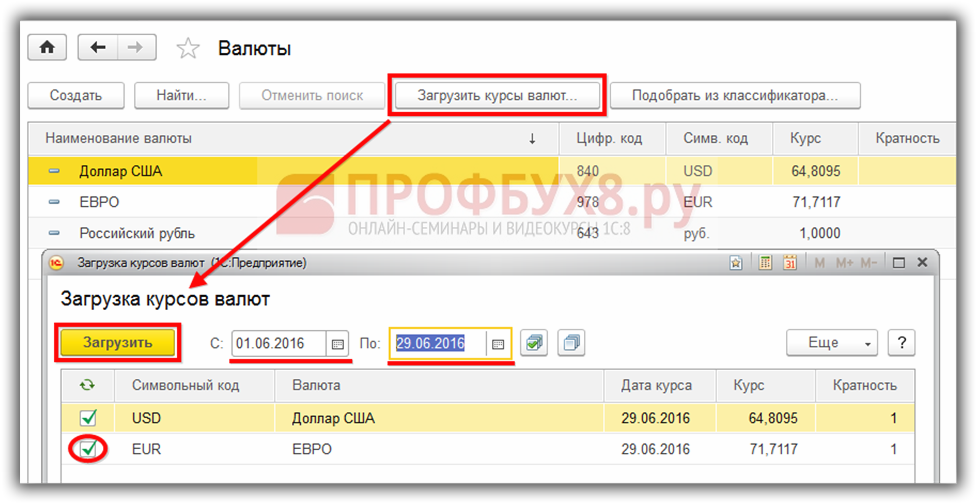

На открывшейся форме нажимаем кнопку Загрузить курсы валют, далее в появившемся окне выбираем валюту и устанавливаем период загрузки, после чего жмём Загрузить:

Подробнее как загрузить курсы валют в 1С 8.3 смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

Здесь и далее в примере использована демонстрационная база на конфигурации Бухгалтерия предприятия, редакция 3.0 (3.0.43.241).

Понятие курсовых и суммовых разниц

Курсовая разница — разница в стоимости товара (услуги), возникающая в связи с текущим изменением курса рубля к иностранным валютам.

Курсовая разница возникает при переоценке имущества в виде валютных ценностей и требований (обязательств), стоимость которых выражена в иностранной валюте, в том числе по валютным счетам в банках, проводимой в связи с изменением официального курса иностранной валюты к рублю РФ, установленного ЦБ РФ (п. 11 ст. 250, подп. 5 п. 1 ст. 265 НК РФ).

Курсовые разницы могут быть:

положительными (курс валюты изменяется в сторону увеличения) (рис. 1);

Рис. 1. Положительные курсовые разницы

отрицательными (курс валюты изменяется в сторону уменьшения) (рис. 2).

Рис. 2. Отрицательные курсовые разницы

Курсовые разницы пересчитываются на различные даты:

- дату зачисления денежных средств на банковский счет организации в иностранной валюте или их списания с банковского счета организации в иностранной валюте;

- дату поступления иностранной валюты, денежных документов в иностранной валюте в кассу организации или выдачи их из кассы;

- дату признания доходов организации в иностранной валюте;

- дату признания расходов организации в иностранной валюте;

- дату признания расходов по приобретению материально-производственных запасов;

- дату признания расходов по приобретенной услуге;

- дату утверждения авансового отчета.

Суммовая разница — это разница, возникающая при обмене валюты на другую иностранную валюту по рыночному курсу в один и тот же день.

В соответствии с гл. 25 НК РФ суммовая разница возникает как разница между суммой обязательства и суммой поступившего (перечисленного) платежа.

Сравнение этих определений позволяет сделать следующие выводы:

1)суммовые разницы в налоговом учете, в отличие от курсовых разниц в бухгалтерском учете, никогда не определяются на отчетную дату. Они возникают только в момент фактического погашения задолженности;

2)при исчислении суммовых и курсовых разниц применяются разные алгоритмы расчета.

Важно!

В налоговом учете существует два вида разниц — суммовые и курсовые, в отличие от бухгалтерского, где все разницы являются курсовыми — и при расчетах в иностранной валюте, и при расчетах в рублях.

Когда возникают курсовые разницы?

По общему правилу курсовые разницы возникают при осуществлении платежей в валюте, особенно это актуально в связи с нестабильным курсом доллара и евро.

Понятно, что курсовая разница возникает, если договор с контрагентом составлен в иностранной валюте. Другие случаи возникновения курсовые разницы представлены на схеме (рис. 3).

Рис. 3. Случаи возникновения курсовых разниц

Курсовые разницы и условия договора

На расчет курсовых разниц, безусловно, влияют условия договора.

Как правило, момент оплаты и момент отгрузки не совпадают. От того, каким образом определяется цена по договору, зависит пересчет курсовых разниц (рис. 4).

Рис. 4. Пересчет курсовых разниц в зависимости от условий договора

Приведем пример расчета курсовой разницы на дату оплаты.

Пример

ООО «Икар» и ООО «Афродита» заключили между собой договор на поставку товара. Цена сделки определена в условных денежных единицах. При этом 1 у. е. равна 1 долл. по официальному курсу ЦБ РФ.

Стоимость товаров по условиям договора равна 118 000 у. е. (в том числе НДС — 18 000 у. е.). Согласно договору покупатель должен оплатить задолженность не позднее чем через месяц после отгрузки.

Продавец отгрузил товары 31.01.2014, покупатель оплатил их 14.02.2014.

Курс ЦБ РФ (условный):

- на 31.01.2014 — 35,16 руб./долл.;

- на 14.02.2014 — 34,8 руб./долл.

Продавцом будут сделаны следующие записи в бухгалтерском учете (табл. 1).

|

Таблица 1. Отражение курсовых разниц в бухгалтерском учете |

|||

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

31.01.2014 (дата отгрузки) |

|||

|

Отражена выручка от реализации товара (118 000 долл. x 35,16 руб./долл.) |

62 |

90-1 |

4 148 880 |

|

Отражен НДС (4 148 800 руб. x 18 / 118) |

90-3 |

68-НДС |

632 880 |

|

14.02.2014 (отчетная дата) |

|||

|

В составе прочих доходов отражена положительная курсовая разница на отчетную дату ((35,16 руб./долл. – 34,8 руб./долл.) x (35,16 руб./долл. – 34,8 руб./долл.) x 118 000 долл.) |

62 |

91-1 |

15 292,8 |

|

В налоговом учете суммовая разница не возникает, поэтому образуется отложенное налоговое обязательство (ОНО) (23 600 руб. x 20 %) |

68-НП |

77 |

4720 |

|

Скорректирована сумма НДС с курсовой разницы при переоценке дебиторской задолженности ((35,16 руб./долл. – 34,8 руб./долл.) x 18 000 долл.) |

91-2 |

76-НДС |

6480 |

|

Сформирован отложенный налоговый актив (ОНА) (6480 руб. x 20 %) |

09 |

68-НП |

1296 |

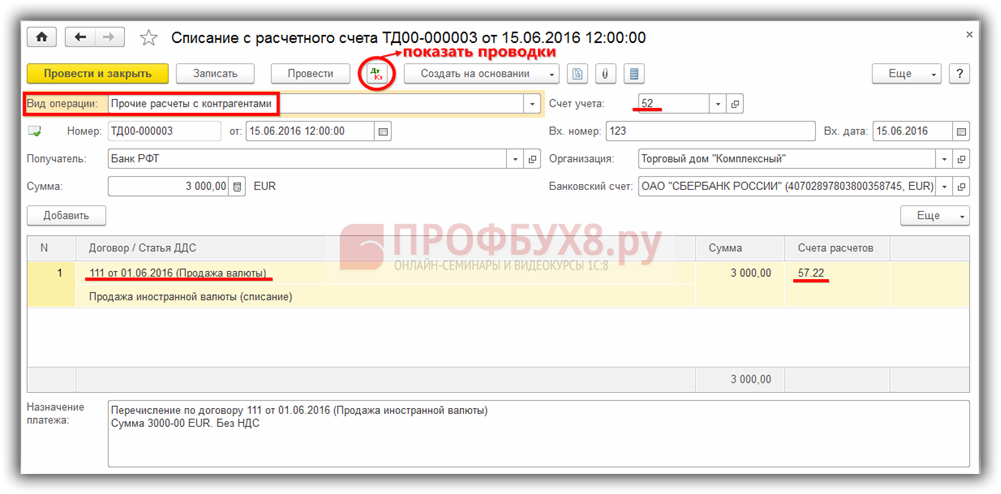

Продажа валюты в 1С 8.3 на примере

Продолжаем пример, где рассмотрим пошагово как провести продажу валюты в 1С 8.3:

На первом этапе списываем денежные средства с валютного счёта для продажи иностранной валюты. Так как зачисление на банковский расчётный счёт происходит на следующий день, то используем счёт 57:

Дт 57.22 – Кт 52.

Создаём документ Списание с расчетного счёта:

- Вид операции – Прочие расчеты с контрагентами;

- Счет учета – 52, то есть указываем валютный счёт, с которого списывается иностранная валюта на продажу;

- Поле Договор табличной части документа – создаём в 1С Бухгалтерии и вносим данные о договоре с банком, согласно которому производится продажа иностранной валюты (в реквизите «Цена в» раздела «Расчеты» в нашем случае указываем EURO, т.е. Евро);

- Поле Счета расчетов табличной части документа – 57.22, то есть указываем специальный транзитный счёт Реализация иностранной валюты:

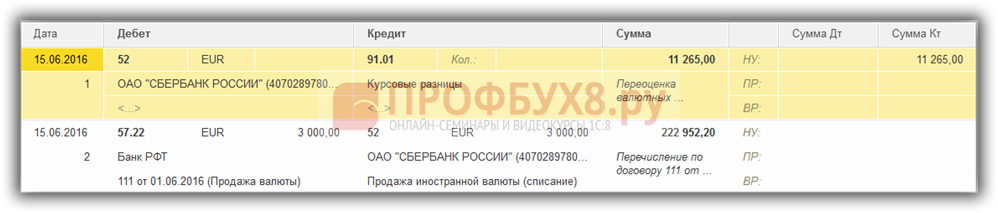

Нажатием кнопки Показать проводки и другие движения документа (см. рисунок выше) можно посмотреть созданные от продажи валюты проводки в 1С 8.3:

Так как курс евро по сравнению с моментом последней рублёвой оценки иностранной валюты увеличился ((74,3174 – 73,1909) * 10 000,00), то в результате пересчёта получаем положительную курсовую разницу, признаваемую прочим доходом и учитываемую на счете 91.01 в сумме 11 265,00 руб.

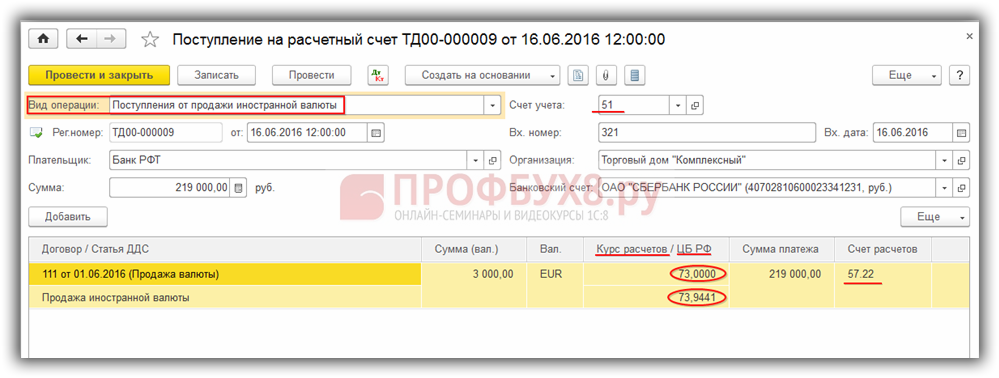

На втором этапе регистрируем поступившую на следующий день на текущий банковский счёт выручку от продажи иностранной валюты, для чего в 1С Бухгалтерии 3.0 служит документ Поступление на расчетный счет с видом операции Поступление от продажи иностранной валюты:

Нюансы заполнения:

- Поле Курс расчетов табличной части документа – указывает курс, по которому банк приобрёл иностранную валюту у организации;

- Поле ЦБ РФ табличной части документа – заполняется автоматически на основе ранее загружённых курсов валют (см. выше).

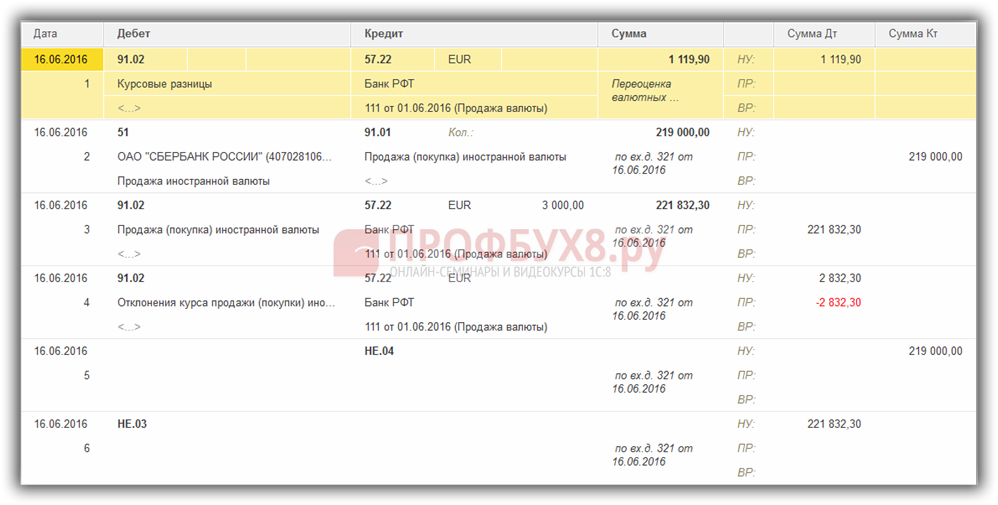

Заполнив и проведя документ, перейдём к просмотру сделанных им проводок:

Как видим,

- Первой проводкой зарегистрирована переоценка валютных средств, в результате которой в нашем случае образовалась отнесённая с кредита счёта 57.22 на прочие расходы отрицательная курсовая разница в размере 1 119,90 руб. (3 000,00 * (73,9441 – 74,3174)).

- Следующей по порядку проводкой зарегистрирован доход от продажи иностранной валюты по договорному курсу банка в размере 219 000,00 (3 000,00 * 73).

- Затем идёт проводка, отражающая списание проданной валюты на прочие расходы (Д-т 91.02) в сумме 221 832,30 (3 000,00 * 73,9441; по официальному курсу Банка России на дату совершения валютной операции).

- Далее регистрируется согласно пп. 6 п. 1 ст. 265 НК РФ налоговая постоянная разница, образующаяся в результате отклонения фактического курса продажи иностранной валюты от официального. По итогу все три зарегистрированных постоянных разницы «взаимозачитывают» друг друга, то есть дают нулевой остаток.

- Последние две проводки регистрируют на забалансовых счетах внереализационные расходы и доходы, не учитываемые в целях налогообложения – эта вспомогательная информация, сопровождающая регламентные операции закрытия месяца.

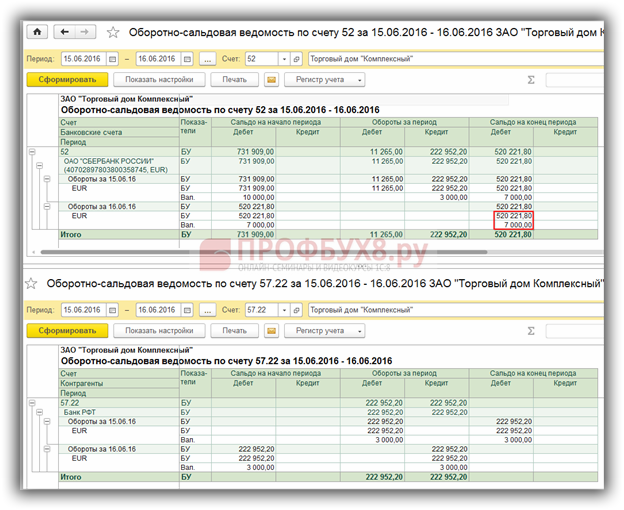

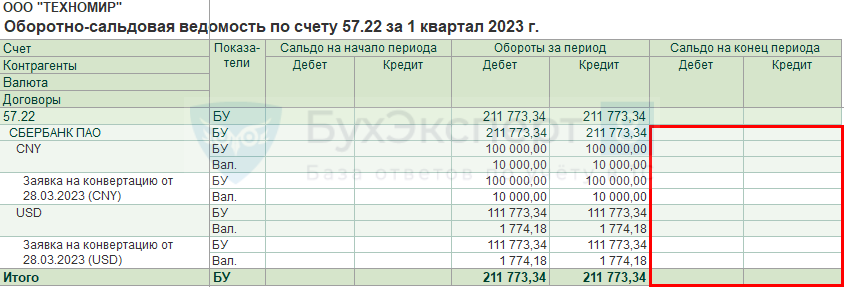

Для проверки движений по счетам 52 и 57.22 «Реализация иностранной валюты» сформируем по ним Оборотно-сальдовые ведомости:

Опять же, обороты и остатки по счетам соответствуют проведённым хозяйственным операциям.

Приобретение иностранной валюты

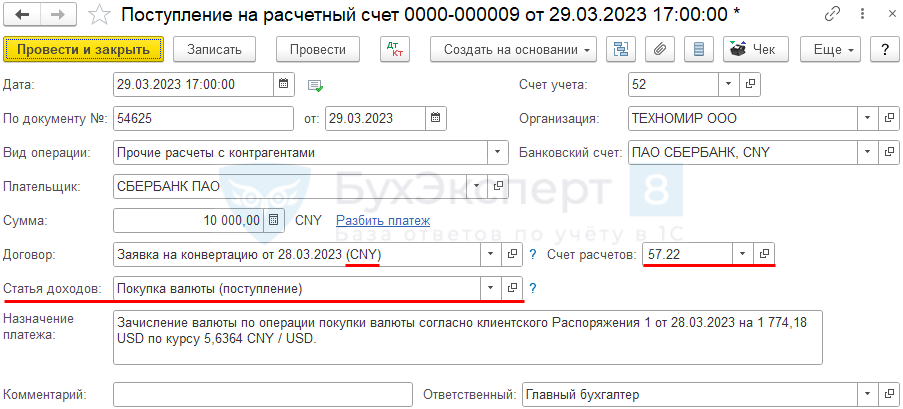

Зачисление конвертированной валюты на счет отразите документом Поступление на расчетный счет вид операции Прочие расчеты с контрагентами в разделе Банк и касса — Банковские выписки – кнопка Поступление.

Укажите:

- Плательщик — обслуживающий банк, у которого приобретаются валютные средства;

- Сумма — зачисленная сумма валюты (согласно выписке банка);

-

Договор — основание для приобретения валюты:

- Вид договора — Прочее;

- Расчеты — в CNY;

- Счет расчетов — 57.22 «Реализация иностранной валюты»;

-

Статья расходов — Покупка валюты (поступление)

Вид движения — Прочие платежи по текущим операциям.

;

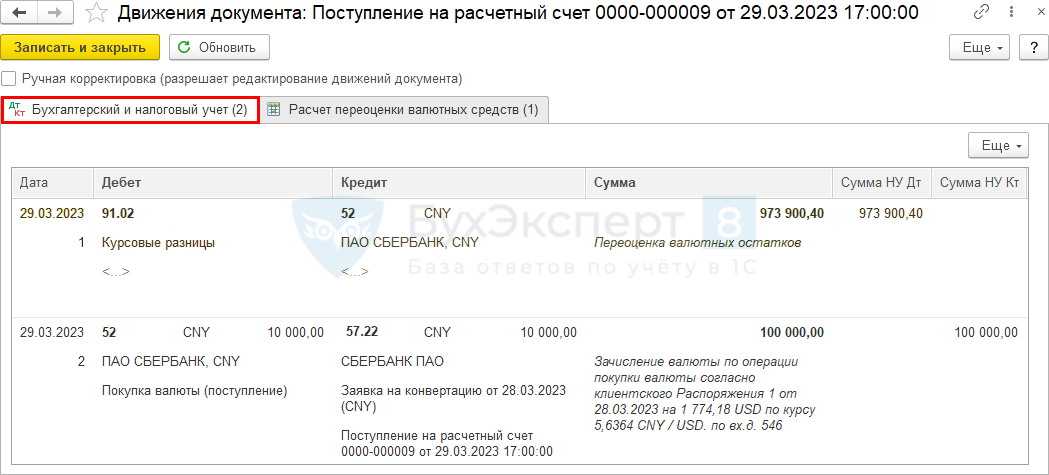

Проводки по документу

Документ формирует проводки:

- Дт 91.02 Кт 52 — переоценка валютных остатков на счете;

- Дт 52 Кт 57.22 — приобретение иностранной валюты.

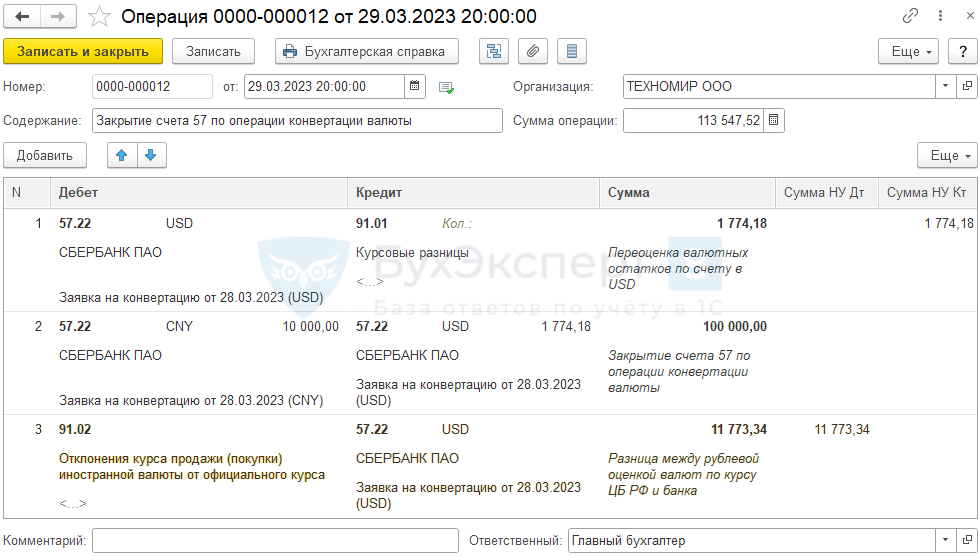

Закрытие счета 57 по операции конвертации

Создайте документ Операция, введенная вручную в разделе Операции.

Строка 1

На дату совершения операции валютные остатки подлежат переоценке. По счету 57.22 необходимо сделать переоценку остатков USD на дату конвертации — 29 марта.

Рассчитайте сумму курсовой разницы и отразите:

- Дт 91.02 Кт 57.22 — отрицательную курсовую разницу;

- Дт 57.22 Кт 91.01 — положительную курсовую разницу.

В нашем примере получилась положительная курсовая разница.

-

Дебет — 57.22 «Реализация иностранной валюты»:

- Субконто 1 — обслуживающий банк;

- Субконто 2 — договор с банком в валюте списания (в нашем примере — USD);

-

Кредит

Субконто 1 — статья прочих доходов и расходов с видом Курсовые разницы, флажок Принимается к налоговому учету — установлен;

— 91.01 «Прочие доходы»:

- Сумма, Сумма НУ Кт — рассчитанная вручную сумма курсовой разницы (в нашем примере — 1 774,18 руб.).

Строка 2

-

Дебет — 57.22 «Реализация иностранной валюты»:

- Субконто 1 — обслуживающий банк;

- Субконто 2 — договор с банком в валюте зачисления (в нашем примере — CNY);

- CNY — валюта договора;

- 10 000 — сумма зачисления в валюте (в нашем примере — CNY);

-

Дебет — 57.22 «Реализация иностранной валюты»:

- Субконто 1 — обслуживающий банк;

- Субконто 2 — договор с банком в валюте списания (в нашем примере — USD);

- USD — валюта договора;

- 1 774,18 — сумма зачисления в валюте (в нашем примере — USD);

- Сумма — сумма зачисления в рублях на дату зачисления (в нашем примере — 100 000 руб.);

- Сумма НУ Дт, Сумма НУ Кт — не заполняется.

Строка 3

Банк проводит конвертацию по своему кросс-курсу, поэтому при пересчете рублевой оценки списанной и зачисленной валютных сумм, исходя из курса ЦБ, образуется разница.

-

Дебет

Субконто 1 — предопределенная статья прочих доходов и расходов Отклонения курса продажи (покупки) иностранной валюты от официального курса с видом Прочие внереализационные доходы (расходы), флажок Принимается к налоговому учету — установлен;

— 91.02 «Прочие расходы»:

-

Дебет — 57.22 «Реализация иностранной валюты»:

- Субконто 1 — обслуживающий банк;

- Субконто 2 — договор с банком в валюте списания (в нашем примере — USD);

- Сумма, Сумма НУ Дт — рассчитанная вручную разница (в нашем примере — 11 773,34 руб.).

Контроль

После оплаты и корректировки расчетов сформируйте Оборотно-сальдовую ведомость по счету 57.22 в разделе Отчеты.

По счету в разрезе договоров не должно быть валютного и рублевого остатков.

Конвертация валюты – проводки

Конвертация требуется при ведении расчетов по договору в иностранной валюте, для которой у предприятия нет открытого валютного счета. Например, заказчик перечислил оплату в евро, а у исполнителя работ открыт валютный счет только для долларов. В этом случае банк перед зачислением вырученных средств на валютный счет должен произвести обмен евро на доллары. Этот регламент действий предусмотрен п. 7 ст. 14 Закона о валютном регулировании № 173-ФЗ от 10.12.2003.

Как в таких ситуациях отражается покупка валюты: бухгалтерские проводки не акцентируют внимание на процедуре купли-продажи, выпиской фиксируется только итоговое зачисление средств в нужной валюте. Аналогичный процесс происходит и при списании средств с валютного счета при оплате в валюте, по которой у предприятия отсутствует остаток и соответствующий валютный счет

Для обмена применяется кросс-курс банка, показывающий соотношение цены одной валюты к другой. Вместе с тем, валютные средства на дату конверсии пересчитываются в рубли по официальному курсу ЦБ РФ. Если кросс-курс банка менее выгоден чем курс ЦБ, образуется разница, списываемая на прочие расходы, если выгоднее оказался кросс-курс банка – разница будет списана на прочие доходы компании (п. 7 ПБУ 9/99, п. 11 ПБУ 10/99).

Пример

- Д-т 57/Конверсия – К-т 52 – 431 677,73 руб. (5968,50 долл. х 72,3260) – списаны доллары для обмена на евро; в этом случае, как и при продаже валюты, проводки используют транзитный счет 57, но с отдельным субсчетом для конверсионных операций;

- Д-т 60 – К-т 57/Конвертация – 431 641,50 руб. (5000 евро х 86,3283) – погашена задолженность перед контрагентом в евро;

- Д-т 91.2 – К-т 57/Конвертация – 36,23 руб. (431 677,73 — 431 641,50) – отражен убыток от конверсии.

Источник

Продажа валюты – проводки в бухгалтерском учете

Сумма иностранной валюты при ее продаже списывается с кредита 52 счета. В учете суммы отражаются по курсу ЦБ. Курсовая разница относится в прочие доходы или расходы в зависимости от полученного результата. Применять надо тот курс валют, который действовал на дату продажи и зачисления денег.

Как показывается в бухучете продажа иностранной валюты, проводки рассмотрим на примере.

Пример

- Д-т 57 – К-т 52 – 541 270,50 руб. (7500 х 72,1694) – с валютного счета списаны средства для продажи, сумма определена по курсу ЦБ РФ;

- Д-т 51 – К-т 57 – 536 250 руб. (7500 х 71,5) – произведено зачисление средств от продажи валюты; бухгалтерские проводки отражают зачисление рублевого эквивалента на расчетный счет компании по курсу коммерческого банка;

- Д-т 91.2 – К-т 57 – 5020,50 руб. (541 270,50 — 536 250) – в результате сделки сформировалась отрицательная разница между продажным и официальным курсом доллара, которая списывается на расходы;

- Д-т 91.2 – К-т 52 – 304,50 (7500 х (72,1694 – 72,21)) – отрицательная курсовая разница на дату продажи валютных средств отнесена на расходы.

Учет валютной выручки

- «Текущий валютный счет»;

- «Транзитный валютный счет».

По общему правилу использовать в расчетах иностранную валюту можно только в операциях с нерезидентами (подп. «б» п. 9 ч. 1 ст. 1, ст. 6 Закона от 10.12.2003 № 173-ФЗ). Валютные операции с резидентами запрещены, за исключением специально предусмотренных случаев (подп. «а» п. 9 ч. 1 ст. 1, ст. 9 Закона от 10.12.2003 № 173-ФЗ).

Полученные средства в иностранной валюте переведите в рубли по официальному курсу ЦБ, установленному на дату их зачисления на транзитный валютный счет организации.

Это следует из пункта 24 Положения по ведению бухгалтерского учета и отчетности.

Бухучет поступления валютной выручки зависит от условий договора. В частности, от того:

- на какую дату переходит право собственности на товар или когда работы (услуги) считаются принятыми заказчиком (на дату отгрузки, дату подписания акта, на дату оплаты, дату оформления таможенной декларации и т. д.);

- предусмотрена ли договором предоплата.

Если право собственности переходит на дату отгрузки (другую дату, отличную от даты оплаты) и договором предусмотрена последующая оплата, сделайте следующие проводки.

На дату перехода права собственности:

Дебет 62 Кредит 90-1

– отражена выручка от продажи товара.

На дату оплаты:

Дебет 52 субсчет «Транзитный валютный счет» Кредит 62

– отражена оплата покупателем товара;

Дебет 52 субсчет «Текущий валютный счет» Кредит 52 субсчет «Транзитный валютный счет»

– валюта перечислена на текущий валютный счет.

Если договором предусмотрена предоплата, полученный аванс не признается доходом организации и отражается в составе кредиторской задолженности (п. 3 и 12 ПБУ 9/99). Отразите получение валютной выручки в этом случае следующим образом.

На дату оплаты:

Дебет 52 субсчет «Транзитный валютный счет» Кредит 62 субсчет «Расчеты по авансам полученным»

– поступила предоплата в иностранной валюте;

Дебет 52 субсчет «Текущий валютный счет» Кредит 52 субсчет «Транзитный валютный счет»

– валюта перечислена на текущий валютный счет.

На дату перехода права собственности:

Дебет 62 субсчет «Расчеты по отгруженным товарам (работам, услугам)» Кредит 90-1

– отражена выручка от продажи товара (выполнения работ, оказания услуг);

Дебет 62 субсчет «Расчеты по авансам полученным» Кредит 62 субсчет «Расчеты по отгруженным товарам (работам, услугам)»

– зачтена полученная предоплата.

В бухучете организация должна переоценивать:

- деньги на валютном счете, в валютной кассе и некоторые другие активы;

- требования (обязательства) в иностранной валюте – независимо от условий договора. Исключение – выданные и полученные авансы. Их сумму определите по курсу ЦБ на дату перечисления предоплаты и в дальнейшем не переоценивайте (п. 10 ПБУ 3/2006).

Переоценку делайте на дату:

- совершения операции;

- отчетную дату (на последний день каждого месяца).

Кроме того, в учетной политике для целей бухучета можно прописать, что организация переоценивает деньги на валютных счетах и в валютной кассе по мере изменения курса.

При переоценке возникают курсовые разницы:

- положительные – если курс валюты к рублю на дату переоценки выше, чем на дату первоначального учета иностранной валюты;

- отрицательные – если курс валюты к рублю падает.

Расчет курсовых разниц целесообразно оформить в виде бухгалтерской справки-расчета, составленной в произвольной форме.

Положительные курсовые разницы учтите в составе прочих доходов (п. 7 ПБУ 9/99). Отрицательные курсовые разницы – в прочих расходах (п. 11 ПБУ 10/99). Об этом сказано и в пункте 13 ПБУ 3/2006.

Настройка продажи, покупки и перевода иностранной валюты

Ниже приведен обзор задач, которые необходимо выполнить для настройки системы для расчета курсовой разницы и прибыли/убытков на счете Промежуточный счет предъявления к оплате:

Настройка валютного курса

Страница Счета валютной переоценки используется для расчета сумм прибыли или убытка для конвертации иностранной валюты.

- Откройте Главная книга > Валюты > Параметры валюты.

- В поле Юридические лица выберите компанию.

- На экспресс-вкладке Покупки/Поставщики определяет следующие счета учета для конвертации валюты: Конвертация — прибыль и Конвертация — убытки.

- Определите следующие коды выручки и дохода для конвертации иностранной валюты: Код дохода (конвертация валюты) и Код расхода (конвертация валюты).

Настройка банка для использования проводок конвертации иностранной валюты

Используйте страницу Банки, чтобы связать счет поставщика с банком, который должен использоваться для проводок продажи или покупки в иностранной валюте.

- Перейдите в раздел Управление банком и кассовыми операциями > Настройка > Банковские группы.

- Создайте банк или выберите существующий банк.

- На экспресс-вкладке Общее в поле Счет поставщика выберите счет поставщика.

При связывании счета поставщика с банком становится доступна кнопка Проводки на панели действий. Параметры Сопоставление открытых проводок и Редактирование сопоставленных проводок на кнопке меню Функции также станут доступны.

Настройка типа банковских проводок

Страница Типы банковских проводок служит для настройки типа банковской проводки для проводок продажи, покупки и перевода иностранной валюты.

- Перейдите в раздел Управление банком и кассовыми операциями > Настройка > Типы банковских проводок.

- Создайте тип банковской проводки.

- В поле Расширенный тип проводки выберите один из следующих типов перевода иностранной валюты: Продажа валюты, Покупка валюты или Перевод валюты.

- В поле Профиль разноски по поставщику выберите профиль разноски по поставщику, который должен использоваться для разноски на счет учета Переводы в пути.

Настройка способа оплаты

Используйте страницу Способы оплаты, чтобы настроить способ оплаты для продажи, покупки или перевода иностранной валюты.

-

Перейдите в раздел Расчеты с поставщиками > Настройка платежей > Способы оплаты.

-

Создайте способ оплаты.

-

На экспресс-вкладке Общее в поле Тип счета выберите Банк.

-

В поле Счет оплаты выберите банковский счет, с которого переводится иностранная валюта для данного метода оплаты.

-

В поле Тип банковской проводки выберите тип банковской проводки для продажи, покупки или перевода иностранной валюты.

-

На экспресс-вкладке Форматы файлов в поле Формат экспорта выберите Поручение на конвертацию/перевод валюты.

Примечание

Если параметр Поручение на конвертацию/перевод валюты недоступен, выберите Настройка, чтобы открыть страницу Форматы файлов для способов оплаты. На вкладке Экспорт в списке Доступно выберите Поручение на конвертацию/перевод валюты, затем выберите кнопку со стрелкой вправо, чтобы добавить формат в список Выбранные.

Настройка банковского счета

Используйте страницу Банковские счета для настройки конкретных сведений для продажи или покупки иностранной валюты.

- Перейдите в раздел Управление банком и кассовыми операциями > Банковские счета > Банковские счета.

- Создайте банковский счет или выберите существующий.

- На экспресс-вкладке Управление платежами в полях Шаблон поручения (продажа валюты) и Шаблон поручения (покупка валюты) выберите шаблон Microsoft Word.

Дополнительные сведения см. в разделе Настройка банковских счетов (Россия).

Настройка номерной серии

Используйте страницу Параметры управления банком и кассовыми операциями, чтобы назначить номерную серию для проводок в иностранной валюте.

- Перейдите в раздел Управление банком и кассовыми операциями > Настройка > Параметры управления банком и кассовыми операциями.

- На вкладке Номерные серии в поле Код номерной серии выберите номерную серию для ссылки Поручение на конвертацию/перевод валюты.