Сроки исправлений по счет-фактуре продавца

При обнаружении неверной даты в счет-фактуре продавца, указанной в декларации по НДС, необходимо знать сроки исправлений, установленные налоговым законодательством.

Согласно статье 169 Налогового кодекса РФ, продавец может исправить неверную дату в счет-фактуре в течение трех лет со дня выставления первоначальной счет-фактуры.

Однако, стоит учитывать, что исправление даты в счет-фактуре должно быть выполнено до момента уплаты налога по этой сделке. Если налог уже был уплачен, исправление счет-фактуры будет невозможно.

Для исправления неверной даты в счет-фактуре необходимо выписать корректировочный счет-фактуру с правильной датой и отразить эту операцию в налоговой декларации по НДС.

После исправления, продавец должен также уведомить покупателя о внесенных изменениях. В свою очередь, покупатель должен осуществить соответствующие корректировки в своей декларации по НДС и уведомить налоговый орган о получении корректировочного счета-фактуры.

| Код ошибки | Описание |

|---|---|

| 7 | Неверная дата в счет-фактуре продавца |

Как сформировать ответ на требование по разделам 8-12

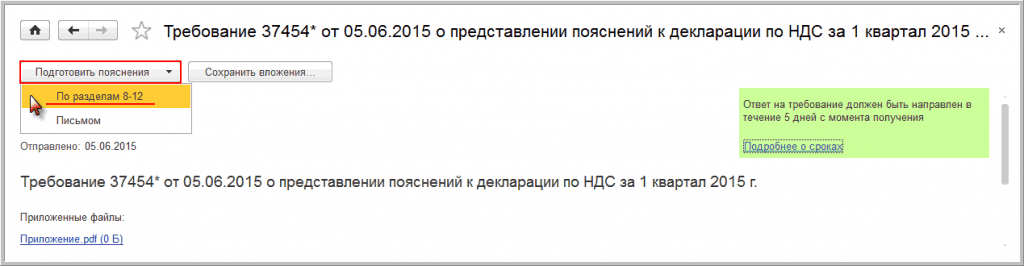

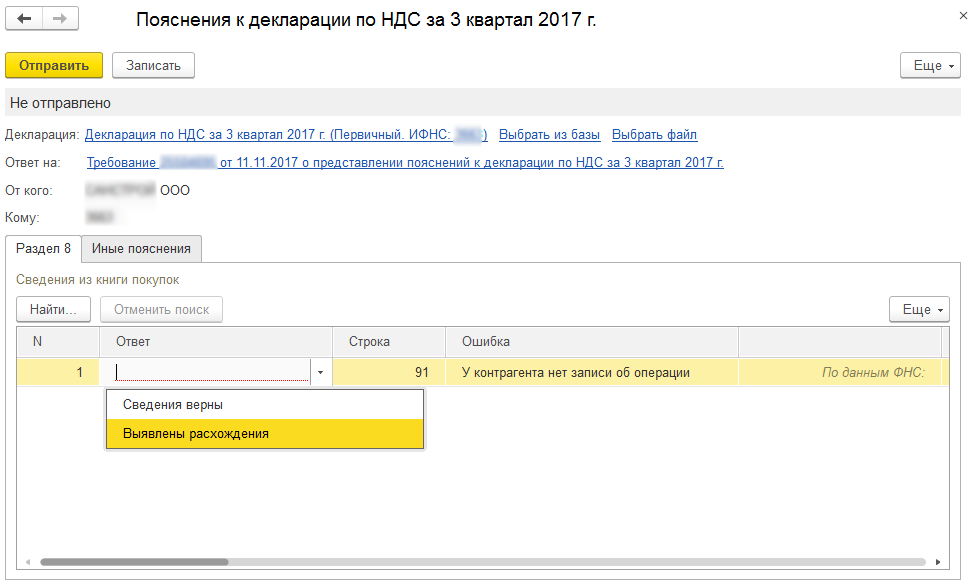

Если налоговая инспекция требует представить пояснения (рис. 2) в отношении показателей разделов 8-12 декларации, то согласно п. 2.7 Рекомендаций подготовить и направить ответ нужно по формам и в соответствии с форматами, приведенными в приложении 2.11 к Рекомендациям. Для подготовки пояснений к разделам 8-12 необходимо нажать на кнопку Подготовить пояснения документа Требование о представлении пояснений и выбрать в открывшемся списке значение По разделам 8-12 (рис. 8).

Рис. 8

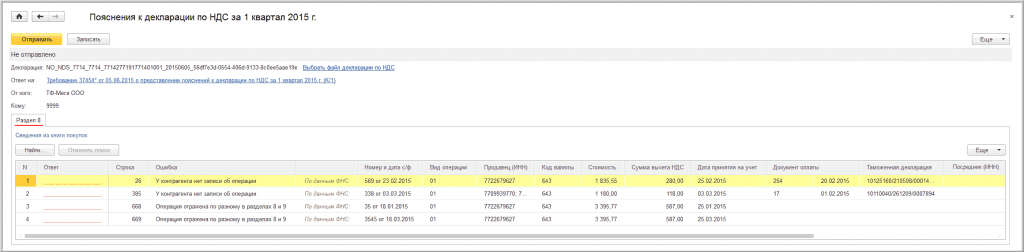

После выполнения выбранной команды откроется формаПояснения к декларации (рис. 9). Форма Пояснение к декларациисодержит закладки с номерами тех разделов, сведения в которых необходимо уточнить в соответствии с Требованием. На каждой закладке будет открываться таблица, графы которой содержат сведения, поступившие из налогового органа и нуждающиеся в перепроверке. Если необходимо уточнить сведения только одного раздела, то выводится наименование раздела без закладок.

Если в базе найдена отправленная декларация за тот период, год, с тем видом корректировки и по той организации, которые указаны в Требовании, то в строке Декларация значение появится автоматически. Если такая декларация не найдена, то отправленный файл декларации нужно выбрать вручную по гиперссылке Выбрать файл декларации по НДС.

Так как в данном случае необходимо уточнить сведения только одного раздела, то в форме Пояснения к декларации откроется таблица со следующими значениями:

- в графе № – номер записи по порядку;

- в графе Ответ – пустое поле, которое заполняется налогоплательщиком после проведения проверки одним из двух возможных значений: Сведения верны или Выявлены расхождения;

- в графе Строка — номер записи сведений из книги покупок, т.е. соответствующая строка 005 раздела 8 декларации;

- в графе Ошибка — расшифрованное значение кода ошибки, который указывается в Требовании («1» — отсутствие аналогичной записи об операции у контрагента; «2» — несоответствие данных об операции между разделом 8 «сведения из книги покупок» или приложением 1 к разделу 8 «сведения из дополнительных листов книги покупок» и разделом 9 «сведения из книги продаж» или приложением 1 к разделу 9 «сведения из дополнительных листов книги продаж» декларации налогоплательщика; «3» — несоответствие данных об операции между разделом 10 «сведения из журнала учета выставленных счетов-фактур» и разделом 11 «сведения из журнала учета полученных счетов-фактур» декларации налогоплательщика; «4 » – возможно допущена ошибка при регистрации счета-фактуры в тех показателях, которые указаны в графах с номерами «a», «b»);

- в графах Номер и дата с/ф, Вид операции, Продавец (ИНН), Код валюты, Стоимость, Сумма вычета НДС, Дата принятия на учет, Документ оплаты, Таможенная декларация, Посредник (ИНН) – соответствующие значения показателей строк раздела 8, относящиеся к регистрационной записи по счету-фактуре и нуждающиеся в проверке и уточнении.

Код ошибки по НДС

В требовании о предоставлении пояснений налоговики указывают код ошибки. Их всего 9.

См. также

Счета-фактуры и другие документы по НДС

10.01.2024, 10:07 21Какой датой должна быть счет фактура?

Счета-фактуры и другие документы по НДС

04.04.2024, 08:37Какие изменения в счете фактуре и УПД с 1 октября 2023 года?

Счета-фактуры и другие документы по НДС

10.01.2024, 09:34 84Чем отличается корректировочный счет-фактура от исправительной?

Типичные ошибки и расхождения в НДС

Расхождение с налоговой декларацией контрагента:

Как правило, ошибка не случайна, она может возникнуть по вине партнера, иногда заведомо знающего о том, что поданные им документы содержат недостоверные сведения. Из-за такой ошибки могут возникнуть проблемы с зачетом НДС.

Ошибка возникает, если контрагент:

С пояснениями, которые будете готовить для ИФНС, кроме описания сути проблемы нужно приложить саму спорную счет-фактуру. Партнеру нужно сдать уточненную декларацию по НДС.

Не совпадают данные налоговых регистров: книги покупок (раздел ![]() и книги продаж (раздел 9):

и книги продаж (раздел 9):

Реквизиты авансового счета-фактуры из раздела 8 должны совпадать с данными счета-фактуры на реализацию из раздела 9.

Ошибка возникнет, если по одной и то же операции в книге покупок и в книге продаж, указали неверные данные. Чаще всего, это ошибка из-за невнимательности – «глаз замылился».

Не совпадают данные из журналов полученных счетов-фактур (раздел 11) и выданных (раздел 10) посредника:

Причиной такой ошибки может неправильное заполнение партнером части 1 или 2 журнала учета счетов-фактур. Например, в графе 4 части 2 журнала учета счетов-фактур указан неверный ИНН покупателя или продавца.

Уточненка по НДС: обязанность или право?

В каких случаях налогоплательщик обязан подать уточненную декларацию по НДС? Необходимость есть в случае, если ошибка привела к неуплате налога, в частности, когда в декларации была занижена сумма НДС к уплате (п.1 ст.81 НК РФ). Если же налогоплательщик совершил иную ошибку, то обязанности по представлению уточненной декларации по НДС у него нет, но он вправе внести исправление в декларацию по НДС.

На практике некоторые технические ошибки, не затрагивающие числовые показатели, можно исправить в рамках камеральной проверки декларации по НДС. Когда налоговый орган обнаружит нестыковки между данными о счетах-фактурах в декларациях налогоплательщиков-контрагентов, он запросит пояснения и при ответе на это требование налогоплательщик сможет пояснить и фактически скорректировать недочеты в заполнении разделов 8 или 9 декларации по НДС.

Так, например, если при заполнении Разделов 8 или 9 декларации по НДС, т.е. при заполнении книги продаж или книги покупок, налогоплательщик неверно указал номер или дату счета-фактуры, ошибся в ИНН покупателя или продавца, представлять «уточненку» по НДС не обязательно. Также нет необходимости в исправлении декларации, если в книге покупок и Разделе 8 декларации по НДС соответственно налогоплательщик забыл указать или указал неверно регистрационный номер таможенной декларации из графы 11 полученного от продавца счета-фактуры.

Но в любом случае налогоплательщику необходимо внести исправления в книгу продаж (книгу покупок), указав в них правильные данные.

Некоторые налогоплательщики переживают, что при внесении данных о счетах-фактурах в бухгалтерскую программу неверно указали адрес продавца или покупателя и при проведении камеральной проверки декларации по НДС налоговый орган обнаружит эту ошибку. Хотим напомнить, что такие реквизиты не отражаются ни в книге продаж, ни в книге покупок, а значит, и в декларации по НДС. Поэтому опасаться нестыковок данных декларации с данными ЕГРЮЛ, ЕГРИП или декларацией контрагента не нужно. Если адрес в счете-фактуре был заполнен корректно, то бухгалтеру достаточно внести изменения в бухгалтерскую программу, указав правильные реквизиты контрагента.

В то же время, если продавец ошибся в номере или дате счета-фактуры, указал неверный ИНН покупателя и не хочет, чтобы при проведении проверки декларации по НДС, представленной его покупателем, у налоговых органов были лишние вопросы, он вправе представить уточненную декларацию по НДС, указав в ней правильные реквизиты.

Порядок действий при получении требования ФНС

Если пришло требование от ФНС по декларации НДС, рекомендуется придерживаться чёткого и проверенного алгоритма действий.

Как уже отмечалось ранее, сначала необходимо отправить квитанцию о получении требования. На эту процедуру отводится 6 дней. Здесь же отметим, что сегодня документооборот осуществляется преимущественно в электронной форме через операторов, поэтому для подтверждения обычно достаточно нажать пару кнопок (конкретные действия зависят от интерфейса программных продуктов).

Через некоторое время ФНС в ответ вышлет извещение о получении квитанции. Только после этого события начинает идти время, которое налоговая отвела на формирование ответа по неточностям в декларации.

На втором этапе обработки требования нужно тщательно его изучить, так как от содержания претензии будет зависеть формат ответного комментария. Обычно ФНС требует пояснения по трём направлениям (если можно так выразиться):

- первое – просит уточнить сведения о счетах-фактурах и разобраться с суммами НДС, поскольку они не «бьются» с данными, которые указали в декларациях контрагенты (напомним, такие уведомления обычно сопровождаются кодом ошибки 1);

- второе – требует объяснить, почему в декларации не соблюдены контрольные соотношения;

- третье – запрашивает пояснения на предмет того, почему доля вычетов превышает нормальную планку (т.е. когда пропорция вычет/НДС получается слишком большая).

И на последнем подготовительном этапе собирается вся документация, которая поможет разобраться и сформировать полный ответ. К ней обычно относят:

- саму декларацию;

- счета-фактуры, полученные и выставленные;

- договоры с контрагентами;

- акты сверки взаиморасчётов;

- накладные;

- таможенные декларации и т.д.

Формирование пояснений по Разделам 8–12

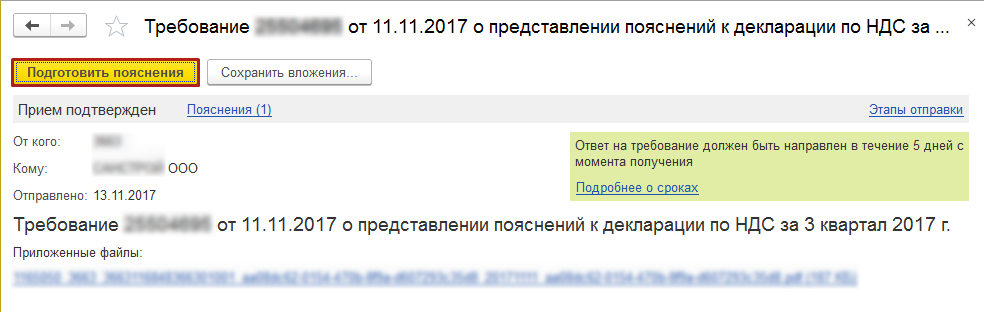

Если необходимо представить налоговому органу пояснения по показателям разделов 8–12 декларации по НДС, то требование будет содержать файл приложений в электронной форме. Нажмите кнопкуПодготовить пояснения:

Открывшаяся форма содержит вкладки с номерами разделов, сведения в которых необходимо уточнить в соответствии с поступившим требованием, а также вкладки для формирования других пояснений (по контрольным соотношениям; по сведениям, отсутствующим в книге продаж; по иным основаниям).

На каждой вкладке по разделам находятся строки, которые содержат сведения, поступившие из ФНС и нуждающиеся в перепроверке.

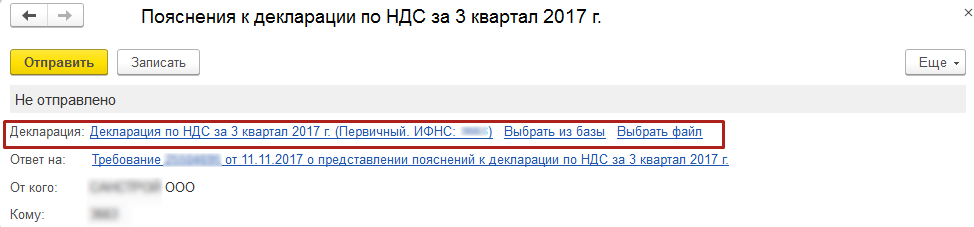

Если в базе найдена отправленная декларация за тот период, год, с тем видом корректировки и по той организации, которые указаны в требовании, то в строке «Декларация» значение будет проставлено автоматически. Если такая декларация не найдена, то выберите вручную отправленный файл декларации по гиперссылкеВыбрать из базыилиВыбрать файл:

В полеОтветнеобходимо выбрать один из двух пунктов:

- Сведения верны — выбирается в том случае, если после проверки налогоплательщик уверен в достоверности сведений, отраженных в соответствующей строке Раздела 8 налоговой декларации, представленной в налоговый орган.

- Выявлены расхождения — выбирается в том случае, когда после проверки налогоплательщик обнаружил ошибки в показателях соответствующей регистрационной записи Раздела 8.

После выбора пункта Выявлены расхождения в табличной части появится дополнительная строка, в которой необходимо указать правильные значения:

Проверьте все нуждающиеся в уточнении строки каждого из разделов. После проверки части сведений сохраните результат, нажав кнопкуЗаписать. Все изменения будут сохранены, и в следующий раз вы сможете продолжить проверку с того места, на котором остановились.

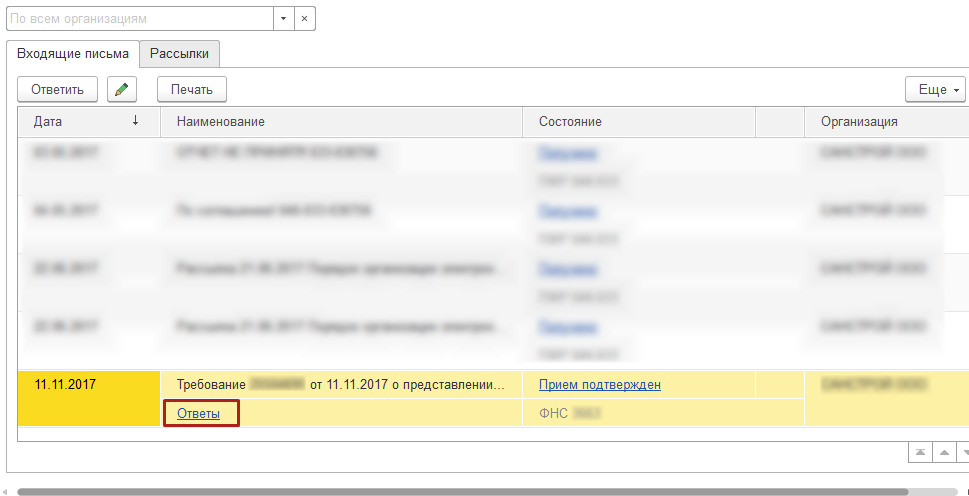

Для продолжения обработки записей зайдите в ранее сохраненное пояснение, нажав кнопкуОтветыпод строкой с требованием в разделе документовВходящиеразделаРегламентированные ответыили по гиперссылкеПоясненияв самом требовании. Также перейти к сохраненному пояснению можно из разделаПисьма:

Вы можете отправлять налоговому органу пояснения в несколько приемов по мере обработки регистрационных записей. Например, проверив часть записей раздела 8, можно сформировать ответ, нажав кнопкуОтправить.

После выполнения этой команды программа выдаст предупреждение о том, что в налоговый орган будут отправлены пояснения только по тем строкам, по которым заполнены значения в полеОтвет. Для продолжения отправки нужно нажать кнопкуОтправить пояснение.

Отправленные налоговому органу пояснения, содержащие часть обработанных записей, можно просмотреть из списка документовВходящие, пройдя по гиперссылкеОтветы, или из раздела Письма.

Для обработки оставшейся части записей далее будет необходимо повторить процедуру подготовки пояснений, нажав кнопкуПодготовить пояснениявнутри требования.

В табличной части открывшейся формыПояснения к декларациибудут размещены только необработанные записи, т.е. те, которые еще не были отправлены в налоговый орган. Ранее подготовленные и направленные налоговому органу пояснения можно просмотреть, пройдя по гиперссылкеПояснения на другие строки требования.

Проверив и при необходимости исправив оставшуюся часть записей, следующую часть пояснений нужно также направить налоговому органу по кнопкеОтправить.

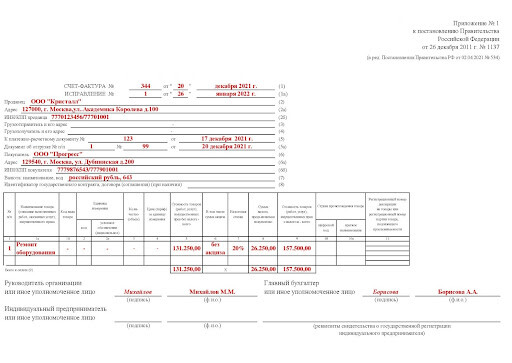

Какую форму счёт-фактуры используют при исправлении

Так как отдельного бланка для исправленного счёт-фактуры не предусмотрено, бухгалтеру нужно применять стандартную форму СФ. Создаётся новый документ, в котором прописывается номер, дата неправильного счёта-фактуры и номер исправления по порядку. Если СФ оформляется в текущем квартале, после регистрации в книге продаж и покупок нового документа туда же вносят исходный (исправляемый) документ, но с отрицательными цифрами, — для исключения задвоения суммы налога.

Исправление допустимо делать для коррекции ранее выданных счетов-фактур на отгрузку, аванс или корректировку. В том числе и к нескольким документам сразу.

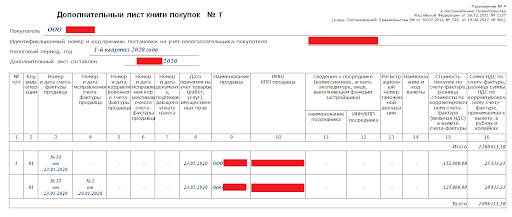

В каких случаях выставляется исправленный счёт-фактура и вносятся изменения в декларацию по НДС? Когда документы по учёту уже не принимаются (период закрыт), а декларация по налогу уже отправлена в ИФНС. Бухгалтер должен заполнить дополнительный лист книги покупок или продаж и внести две дополнительных записи — об аннулировании первичного документа покупок (продаж) и внесения исправленного СФ.

После этого оформляют корректировочную декларацию по НДС за прошлый период, и, при необходимости, перечисляют недостающую сумму НДС в бюджет.

Если ошибка не повлияла на итоговую сумму НДС, скорректированную декларацию по налогу сдавать не нужно.

Образец заполнения исправленного счёта-фактуры

Образец заполнения исправленного счёта-фактуры

Оформление дополнительного листа книги покупок

Оформление дополнительного листа книги покупок

Важно учитывать, что исправлению согласно подлежат только те сведения, от которых зависит исчисление суммы налогового вычета и идентификация стороны сделки. Прочие ошибки не служат основанием отказа в принятии к вычету суммы НДС

Обязательные к заполнению графы СФ при прослеживаемости товаров

Обязательные к заполнению графы СФ при прослеживаемости товаров

Алгоритм ответа на требование в Контур. Экстерн

Форма пояснения в сервисе зависит от того, какой тип расхождений выявлен. Но первоначально порядок действий одинаков. На главной странице нужно открыть пункт меню «Новое», затем войти во вкладку «Требования» и нажать ссылку «Все требования»:

Откроется список с требованиями, среди которых следует выбрать нужное:

В следующем окне будет представлена подробная информация о выбранном требовании. Чтобы ответить на него, в выпадающем меню внизу экрана нужно выбрать «Заполнить ответ на требование»:

Если требуется загрузить подготовленный ответ либо поясняющие документы, нужно выбрать пункт меню «Отправить истребуемые документы».

При выборе «Формирование ответ на требование» откроется форма, в которой часть полей будет заполнена автоматически. Сервис берет эти сведения из поступивших требований.

Вот как выглядит форма ответа в Контур. Экстерн:

Если будет направляться уточненная декларация, то сведения по счетам-фактурам, которые в нее войдут, в ответе на требование не заполняются.

В форме ответа могут быть нюансы, которые зависят от того, в каком формате направлено требование. Это может быть pdf и/или xml. Если пришел pdf-файл, то в ответе будут присутствовать поля:

Если требование направлено в формате xml, то двух последних полей не будет. Суть в том, что к требованиям, которые поступили в xml-формате, текстовые пояснения подать нельзя. Это связано с особенностями обработки ответов системой АСК НДС-2 — она не может считывать текстовые сообщения.

На следующем изображении показано, как выглядит информация о возможных ошибках, в отношении которых требуются пояснения. В некоторых разделах данные могут отсутствовать — это значит, что такой информации в требовании нет.

Расхождения с контрагентами

Чтобы составить пояснение по поводу расхождений с контрагентами, нужно сравнить данные из полученного требования с имеющимися счетами-фактурами, а также с информацией из книг покупок и продаж, журналов учета счетов-фактур. Следующие действия зависят от того, есть ли ошибка и на чьей стороне.

Ошибки в данных нет. Строку в ответе изменять не нужно.

Сведения остались без изменений — расхождений по данным налогоплательщика нет

Счет-фактура был отправлен ошибочно. Действия такие:

Отметка означает, что эти сведения должны быть исключены из декларации

В первичном документе содержится верная информация, а при заполнении декларации допущена ошибка. Исправление можно внести непосредственно в ответе на требование в той графе, где указаны ошибочные данные. Подавать корректирующий отчет не нужно.

Следует исправить реквизит счета-фактуры в ответе на требование

Ошибка в сумме налога. При выявлении такой ошибки пользователю следует:

Нужно удалить все строки требования. Отвечать на него в таком случае бессмысленно, нужно сразу подавать уточненную декларацию. После этого в базе ФНС все сведения будут исправлены.

В формате PDF

Нужно сравнить данные из требования с первичным документом и выяснить, где содержится ошибка.

Если ошибка в декларации есть, а в счете-фактуре нет, то поясняющие сведения вносятся в таблицу 1. Нужно внести данные, указанные в требовании, а также корректные сведения (колонка «у меня»).

Таблица 1. Сведения, поясняющие расхождения

Если сведения о счете-фактуре указаны декларации, но в действительности операции не было, заполняется таблица 2. В ней указывается информация по неподтвержденным налогоплательщиком операциям, взять которую нужно из самого требования.

Сведения о записях, операции по которым не подтверждаются

В формате XML

Если ошибка в декларации, а в счете-фактуре данные указаны верно, то нужно выбрать пункт «В декларации опечатка, но сумма НДС верна». В колонках «исправить на» следует указать корректные данные.

Выбор типа пояснения в ответ на требование в формате xml

Расхождение может быть из-за того, что при составлении декларации налогоплательщик пропустил счет-фактуру. Для исправления нужно подать уточняющий отчет по НДС, а в форме ответа выбрать Счет-фактура был пропущен, будет включен в уточненную декларацию».

Третий тип ошибки — в декларацию включена отсутствующая операция либо ошибка в счете-фактуре кроется на стороне контрагента. Для исправления нужно выбрать пункт «Счет-фактура отсутствует, операция не подтверждается».

Итак, все ошибки исправлены. Теперь форму ответа на требование по НДС нужно проверить:

Кнопка для проверки ответа на требование

Далее следует нажать «Отправить отчет», затем «Подписать и отправить».

Проверка даты в счет-фактуре продавца

При заполнении декларации по НДС необходимо обратить внимание на правильность указания даты в счет-фактуре продавца. Неверно указанная дата может привести к возникновению ошибки, которая будет обозначена кодом ошибки 7

Для правильной проверки даты в счет-фактуре продавца необходимо учитывать следующие моменты:

- Убедитесь, что дата указана в соответствии с требованиями налогового законодательства. Обычно это дата выставления счета-фактуры.

- Проверьте формат даты: она должна соответствовать установленным стандартам (например, ДД.ММ.ГГГГ или ММ/ДД/ГГ).

- Удостоверьтесь, что дата указана в правильной последовательности: сначала день, затем месяц, затем год.

- Убедитесь, что дата не является будущей или прошлой. Она должна быть актуальной и не превышать текущую дату.

В случае обнаружения неверно указанной даты в счет-фактуре продавца, необходимо связаться с продавцом и попросить исправить ошибку. Если исправление невозможно, следует обратиться в налоговый орган для получения консультации и дальнейших рекомендаций.

Правильность указания даты в счет-фактуре продавца является важным условием для корректного заполнения декларации по НДС и предотвращения возможных налоговых проблем. Поэтому рекомендуется тщательно проверять и документировать каждую дату, указанную в счет-фактуре.