Возмещение недостач за счет виновных лиц

Суммы выявленных при инвентаризации недостач сверх норм естественной убыли, а также при отсутствии утвержденных в установленном порядке норм относятся на виновных лиц.

Суммы, подлежащие взысканию с виновного работника, отражаются в бухгалтерском учете организации Д 73-2 «Расчеты по возмещению материального ущерба» К 94.

Удерживаемые из заработной платы работника в возмещение недостач суммы отражаются по Д 70 К 73-2.

Обратим внимание, что суммы налога на добавленную стоимость по недостающему имуществу подлежат восстановлению (если они ранее были предъявлены к вычету) и также подлежат взысканию с виновных лиц. Данный вывод, следует из формулировки п

2 ст. 171 НК РФ, который определяет, что вычетам подлежат суммы НДС по товарам, приобретенным для осуществления операций, признаваемых объектами налогообложения. В случае недостачи такое имущество уже не может быть использовано для осуществления облагаемых операций, поэтому НДС подлежит восстановлению.

ПРИМЕР 2. В результате инвентаризации на складе организации была выявлена недостача писчей бумаги формата А3 в количестве 8 пачек на сумму 1600 руб. (по учетным ценам).

По распоряжению руководителя недостача на общую сумму 1888 руб. (1600 руб. + (1600 руб. х 18%)), первоначально учтенная на счете 94 «Недостачи и потери от порчи ценностей», была отнесена на виновное лицо — кладовщика, который возмещает недостачу в добровольном порядке. Сумма недостачи удержана из его заработной платы.

В бухгалтерском учете необходимо сделать следующие записи:

1. Д 94 К 10 – 1600 руб. выявлена недостача ТМЦ (по учетным ценам).

2. Д 94 К 68 – 288 руб. восстановлен НДС с суммы недостачи.

3. Д 73-2 К 94 — 1888 руб. — списана недостача на виновное лицо.

4. Д 70 К 73-2 — 1888 руб. — удержано из зарплаты в погашение недостачи.

При оформлении возмещения недостач имущества за счет виновных лиц необходимо руководствоваться также положениями Трудового кодекса РФ.

По общему правилу, предусмотренному ст. 241 ТК РФ, за причиненный ущерб работник несет материальную ответственность в пределах своего среднего месячного заработка. Однако в случаях, предусмотренных ТК РФ или иными федеральными законами, на работника может возлагаться материальная ответственность в полном размере причиненного ущерба.

Случаи возложения на работников обязанности возмещать причиненный ущерб в полном размере предусмотрены ст. 243 ТК РФ.

Возмещение ущерба в полном размере предусмотрено, например, в случаях, когда в соответствии с ТК РФ или федеральными законами на работника возложена материальная ответственность в полном размере за ущерб, причиненный работодателю при исполнении работником трудовых обязанностей, в случае недостачи ценностей, вверенных ему на основании специального письменного договора или полученных им по разовому документу, при умышленном причинении ущерба, при причинении ущерба в состоянии алкогольного, наркотического или токсического опьянения, при причинении ущерба в результате преступных действий, установленных приговором суда, в случае причинения ущерба в результате административного проступка, если таковой установлен соответствующим государственным органом, в результате разглашения сведений, составляющих охраняемую законом тайну (служебную, коммерческую или иную), в случаях, предусмотренных федеральными законами, а также в случае причинения ущерба не при исполнении работником трудовых обязанностей.

Размер ущерба при утрате или порче имущества должен соответствовать фактическим потерям исходя из рыночных цен, действующих в данной местности на день причинения ущерба, но не может быть ниже стоимости утраченного имущества по данным бухгалтерского учета (с учетом износа) (ст. 246 ТК РФ).

При взыскании сумм причиненного недостачей имущества ущерба необходимо учитывать также положения ст. 248 ТК РФ.

Взыскание суммы ущерба в размере не более среднего месячного заработка может производиться по распоряжению работодателя. При этом такое распоряжение должно быть сделано не позднее одного месяца со дня окончательного установления размера ущерба. Если этот срок истек или работник не согласен добровольно возместить причиненный ущерб, а сумма причиненного ущерба, подлежащая взысканию с работника, превышает его средний месячный заработок, то взыскание осуществляется в судебном порядке. Работник может добровольно возместить недостачу полностью или частично. По соглашению сторон допускается также возмещение ущерба с рассрочкой платежа. В этом случае работник должен дать письменное обязательство о возмещении ущерба с указанием конкретных сроков платежей.

Списание недостачи сверх норм естественной убыли

А если выявленная недостача больше норм естественной убыли? Или нормы естественной убыли не определены? В этом случае, если виновные лица установлены, суммы недостачи списывают за их счет.

Для возмещения такого ущерба достаточно распоряжения администрации предприятия, и необходимую сумму удержат из заработной платы работника

Обратите внимание: распоряжение нужно сделать не позднее одного месяца со дня обнаружения недостачи, а удержать деньги с сотрудника можно в размере, не превышающем его среднемесячного заработка. Это установлено ст.248 Трудового кодекса РФ

А нужно ли начислять НДС на сумму, которую внес работник? Мы считаем, что нет. Дело в том, что объектом обложения НДС считается реализация товаров. Об этом сказано в пп.1 п.1 ст.146 Налогового кодекса РФ. А в данном случае никакой реализации нет — виновное лицо лишь погашает ущерб, причиненный предприятию, а не оплачивает приобретенные ценности.

Пример 2

. Основной вид деятельности ЗАО «Искра» — молочное скотоводство. На 1 апреля 2004 г. в организации была проведена инвентаризация. В процессе инвентаризации была выявлена недостача молока на сумму 600 руб. Заведующий фермой согласился добровольно возместить ущерб. Сумму 400 руб. он внес наличными деньгами в кассу организации. Остальную часть долга директор приказал удержать из зарплаты заведующего. В бухгалтерском учете эти операции были отражены так:

Дебет 94 Кредит 43

Дебет 73 субсчет «Расчеты по возмещению материального ущерба» Кредит 94

600 руб. — отнесена недостача на виновное лицо — заведующего фермой ЗАО «Искра»;

Дебет 50 Кредит 73 субсчет «Расчеты по возмещению материального ущерба»

400 руб. — внесена сумма недостачи виновным лицом в кассу;

Дебет 70 Кредит 73 субсчет «Расчеты по возмещению материального ущерба»

200 руб. — удержана сумма недостачи из зарплаты виновного лица.

Если работник не согласен с обвинением, то ущерб может быть возмещен только после рассмотрения трудового спора или по решению суда. В этом случае может возникнуть ситуация, когда суд встанет на сторону работника, а виновные в недостаче лица не будут установлены. Тогда суммы недостачи относят на финансовые результаты предприятия. Одновременно недостачу отражают на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов». Там эта сумма числится в течение пяти лет.

Пример 3

. Воспользуемся условиями примера 2. Однако на этот раз предположим, что заведующий фермой ЗАО «Искра» добровольно отказался возместить недостачу молока в сумме 600 руб. Дело передали в суд. Вследствие чего заведующий фермой был признан невиновным. А ЗАО «Искра» получило постановление суда о приостановлении уголовного дела в связи с отсутствием виновных лиц. На основании распоряжения руководителя ЗАО «Искра» бухгалтер списал 600 руб. на внереализационные расходы.

В учете эти операции были отражены следующим образом:

Дебет 94 Кредит 43

600 руб. — учтена недостача молока, выявленная при инвентаризации;

600 руб. — списана сумма недостачи на внереализационные расходы ЗАО «Искра»;

600 руб. — учтена недостача за балансом.

При расчете налога на прибыль бухгалтер ЗАО «Искра» учел недостачу в сумме 600 руб. в составе внереализационных расходов.

Однако недостачи можно учесть в расходах не всегда. Если сельскохозяйственная организация не принимает никаких мер к розыску виновных лиц и не обращается в суд, то по решению учредителей недостачи списывают за счет собственных средств. Так же поступают, если виновные лица установлены, но предприятие не хочет взыскивать с них ущерб

Обратите внимание: в этом случае сумму недостачи нужно включить в совокупный доход работника

Пример 4

. В результате инвентаризации в ООО «Восход» выявлена недостача комбикорма на сумму 10 000 руб. Убыток в пределах норм естественной убыли (5000 руб.) бухгалтер отнес на расходы.

Учредители ООО «Восход» решили остальную сумму недостачи покрыть за счет собственных средств организации.

Комбикорм был куплен у ООО «Луговое». При этом оплаченный НДС в сумме 1000 руб. был принят к вычету.

Бухгалтер ООО «Восход» отразил эти операции следующим образом:

Дебет 94 Кредит 43

10 000 руб. — учтена недостача комбикорма, выявленная при инвентаризации;

Дебет 94 Кредит 68 субсчет «Расчеты по НДС»

1000 руб. — восстановлен НДС, относящийся к стоимости недостающего комбикорма;

Дебет 20 Кредит 94

5000 руб. — списана недостача комбикорма в пределах норм естественной убыли на расходы;

Дебет 91 субсчет «Прочие расходы» Кредит 94

6000 руб. (10 000 — 5000 + 1000) — по решению учредителей списана недостача за счет собственных средств ООО «Восход».

И.С.Климашова

Главный бухгалтер

ООО «Сельмаш»

Основные проводки по операциям с потерями и недостачами

Стандартные проводки, как правило, оформляют по итогам инвентаризации. Среди типовых корреспонденций, в которых фигурирует счёт 94, есть такие:

| Операция | Д/т | К/т |

|---|---|---|

| Списывается остаточная стоимость объектов ОС | 94 | 01 |

| Списывается стоимость животных (для сельскохозяйственных и животноводческих организаций) | 94 | 11 |

| Отражается недостача оборудования | 94 | 07 |

| Отражается недостача финансовых вложений во ВНА | 94 | 08 |

| Проводится недостача материалов | 94 | 10 |

| Отражается фактическая стоимость утерянных товаров | 94 | 41 |

Потерю производственной продукции оформляют проводками:

| Где использовалась продукция | Д/т | К/т |

|---|---|---|

| В основном незавершённом производстве | 94 | 20 |

| Во вспомогательном незавершённом производстве | 94 | 23 |

| В обслуживающем незавершённом производстве | 94 | 29 |

Пример недостачи с определением МОЛ

Пример недостачи:

Представим ситуацию, когда компания имеет в своем ассортименте товары для продажи. Сотрудник А, являющийся МОЛом, отвечает за распределение и хранение товаров. При проведении инвентаризации, выясняется, что определенное количество товаров отсутствует и не может быть обнаружено. Таким образом, возникает недостача.

Как определить МОЛ:

- Учетные документы: проверьте документацию, где указано, какой сотрудник отвечает за определенные ресурсы. Например, при поступлении товаров на склад может быть указано имя МОЛа.

- Учетная система: многие компании используют специализированные программы для учета материальных ценностей. В таких системах можно найти информацию о назначенных МОЛах.

- Организационные документы: в положениях или инструкциях организации может быть указано, какой сотрудник является МОЛом.

Последствия недостачи:

Недостача может иметь негативные финансовые последствия для компании, так как значит потерю товаров или денежных средств. Компания может понести убытки и испытать трудности в своей деятельности. Кроме того, МОЛ может нести юридическую ответственность за недостачу и быть подвержен дисциплинарным мерам со стороны работодателя.

Как предупредить недостачу:

- Установить систему контроля: разработать процедуры, которые позволят отслеживать перемещение товаров или денежных средств и контролировать их использование.

- Обучить МОЛа: провести обучение сотрудников, ответственных за материальные ресурсы, по поводу правил и процедур учета и контроля.

- Регулярные инвентаризации: проводить периодические проверки наличия товаров и соответствия данных в учете.

- Стимулировать ответственность: награждать сотрудников, которые выполняют свои обязанности по учету и контролю без недостач.

Недостача является серьезным бухгалтерским нарушением, которое может нанести ущерб компании. Определение МОЛа позволяет идентифицировать ответственное лицо и принять соответствующие меры по предотвращению недостачи

Важно установить систему контроля, обучить сотрудников и проводить регулярные инвентаризации, чтобы минимизировать риски недостачи и сохранить финансовую стабильность предприятия

Бухучет: уценка

Если организация планирует уценить испорченные товары, то в учете сделайте следующие проводки:

Дебет 94 Кредит 41

– отражена стоимость испорченных товаров (на основании акта по форме № ТОРГ-15);

Дебет 94 Кредит 42

– сторнирована торговая наценка, приходящаяся на испорченный товар (если учет товаров ведется по продажным ценам).

Для удобства отражения уценки товаров к счету 41 откройте отдельный субсчет, например, «Товары, подлежащие уценке».

Дебет 41 субсчет «Товары, подлежащие уценке» Кредит 94

– оприходованы товары, подлежащие уценке (по рыночной стоимости с учетом их физического состояния);

Дебет 44 Кредит 41 субсчет «Товары, подлежащие уценке»

– переданы образцы испорченных товаров на экспертизу (если для продажи испорченных товаров необходима экспертиза);

Дебет 44 Кредит 60

– отражены расходы по проведению экспертизы (если для продажи испорченных товаров необходима экспертиза);

Дебет 62 Кредит 90-1

– отражена выручка от продажи товаров с уценкой;

Дебет 90-2 Кредит 41 субсчет «Товары, подлежащие уценке»

– списана себестоимость уцененных товаров (стоимость, по которой они были оприходованы);

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»

– начислен НДС с реализации уцененных товаров (если организация является плательщиком НДС);

Дебет 90-2 Кредит 44

– включены в себестоимость продаж расходы, связанные с реализацией (если для продажи испорченных товаров необходима экспертиза).

Если испорченные товары не могут быть в дальнейшем использованы (проданы), в бухучете их стоимость отразите на счете 94 «Недостачи и потери от порчи ценностей» в корреспонденции со счетами учета имущества (счет 41). При этом если учет товаров ведется по продажным ценам, то одновременно с отражением факта порчи товаров на счете 94 торговую наценку, приходящуюся на испорченные товары и ранее учтенную на счете 42, нужно сторнировать. Об этом говорится в указаниях по применению Плана счетов (счет 94, 41, 42). При отражении факта порчи товаров в учете сделайте проводки:

Дебет 94 Кредит 41

– отражена порча товаров;

Дебет 94 Кредит 42

– сторнирована торговая наценка, приходящаяся на испорченный товар (если учет товаров ведется по продажным ценам).

Такой порядок отражения порчи товаров в бухучете отражен в подпункте «б» пункта 29 приказа Минфина России от 28 декабря 2001 г. № 119н.

Что проверить перед реформацией

Перед тем, как приступить к реформации, необходимо провести ряд проверок и подготовительных работ, чтобы убедиться в успешной реализации процесса

Вот список ключевых составляющих, на которые следует обратить внимание:

2. Оценка финансового состояния

Оцените финансовое состояние организации перед реформацией. Проанализируйте текущие доходы, расходы, обязательства и активы. Убедитесь, что организация имеет достаточно ресурсов для выполнения реформы.

4. Оценка рисков

Оцените риски, которые могут возникнуть в процессе реформации. Идентифицируйте потенциальные проблемы, которые могут повлиять на успешное завершение проекта. Разработайте планы действий для устранения возможных препятствий.

6. Коммуникация с заинтересованными сторонами

Ведите активную коммуникацию с заинтересованными сторонами, такими как партнеры, клиенты и поставщики. Информируйте их о планируемых изменениях и предоставляйте им возможность задать вопросы и высказать свое мнение.

Проводки по 94 счету в конце года

Научимся правильно проводить операции по 94 счету в конце финансового года, чтобы обеспечить корректное завершение бухгалтерского учета и предоставить достоверные данные для отчетности.

1. Зачисление денежных средств на 94 счет

Согласно законодательству, на 94 счет можно зачислять денежные средства, предназначенные для погашения задолженностей по налогам и сборам, либо для создания резервов предстоящих платежей. Для проведения данной операции необходимо выполнить следующие шаги:

- Создать проводку с указанием счета, на который будут зачислены деньги;

- Указать сумму зачисления, учитывая нормы и требования законодательства;

- Заполнить основание проводки (например, платежное поручение или документ, подтверждающий создание резервов).

2. Списание денежных средств с 94 счета

- Создать проводку с указанием счета, с которого будут списаны деньги;

- Указать сумму списания с учетом требований налогового и бюджетного законодательства;

- Заполнить основание проводки (например, наименование налога и период, за который производится погашение).

3. Создание резервов на 94 счету

Создание резервов на 94 счету позволяет обеспечить финансовую устойчивость предприятия и иметь достаточные средства для погашения предстоящих обязательств. Для создания резервов необходимо выполнить следующие действия:

| Шаг | Описание |

|---|---|

| 1 | Определить необходимую сумму резервов с учетом прогнозируемых расходов и задолженностей. |

| 2 | Создать проводку с указанием счета, на который будут зачислены средства для создания резервов. |

| 3 | Указать сумму зачисления в соответствии с требованиями бухгалтерского учета. |

| 4 | Заполнить основание проводки, объясняющее цель создания резервов. |

Соблюдение этих шагов и правил позволит вам правильно провести операции по 94 счету в конце года и обеспечить точность бухгалтерского учета. Не забывайте также о необходимости своевременного отражения проводок в бухгалтерской отчетности и предоставления соответствующих документов для проверки и аудита.

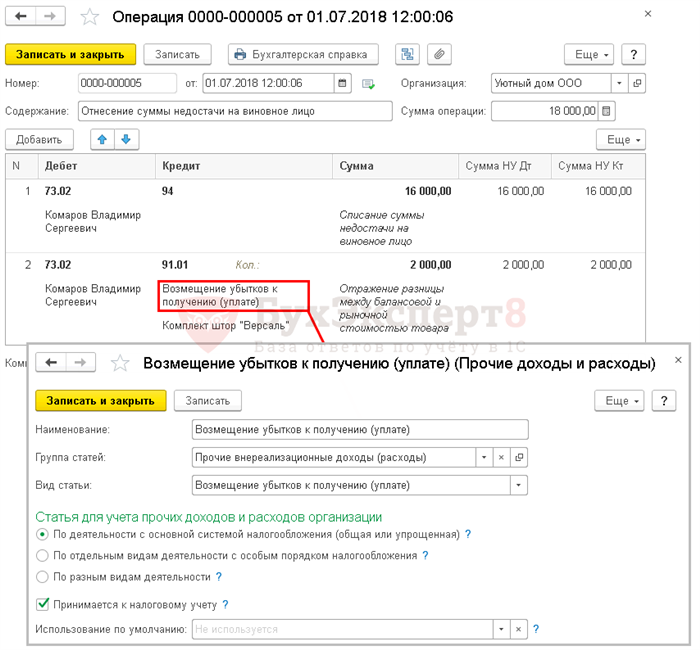

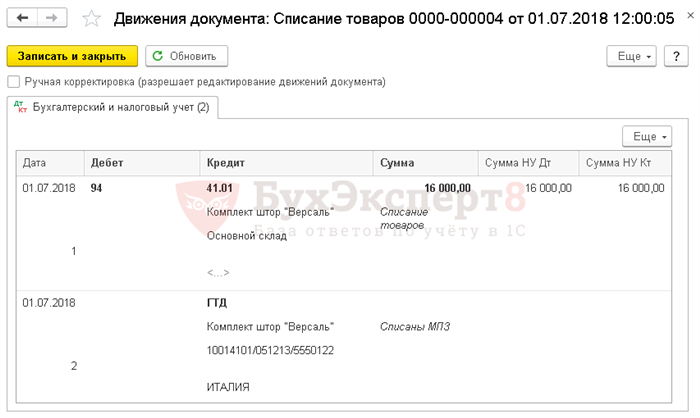

Отнесение суммы недостачи на виновное лицо

В случае выявления недостачи в ходе финансовой проверки или инвентаризации, необходимо определить виновное лицо и отнести на него соответствующую сумму убытка. Этот процесс осуществляется в соответствии с действующим законодательством и правилами бухгалтерии.

Ниже приведены основные шаги, которые следует выполнить при отнесении суммы недостачи на виновное лицо:

1. Определение виновного лица

Важно выявить конкретное физическое или юридическое лицо, которое несет ответственность за возникшую недостачу. Это может быть сотрудник организации, руководитель подразделения или другое лицо, связанное с хозяйственной деятельностью

3. Отнесение суммы недостачи на виновное лицо

Сумма недостачи должна быть отнесена на виновное лицо в бухгалтерии. Это означает, что данная сумма будет учтена в финансовых записях и будет удержана из заработной платы этого лица или погашена иными способами, предусмотренными законодательством или трудовым договором.

4. Взыскание ущерба

В зависимости от характера и объема недостачи, организация имеет право взыскать с виновного лица ущерб, причиненный недостачей. Это может быть осуществлено путем подачи иска в суд или проведения переговоров с виновным лицом для достижения добровольного возмещения ущерба.

5. Принятие мер по предотвращению повторения недостачи

Важно разработать и внедрить меры, направленные на предотвращение повторения недостачи. Это может включать усиление контроля, обучение сотрудников или изменение процедур

6. Гражданское или уголовное преследование

В случае крупной недостачи или систематических нарушений, организация имеет право обратиться в правоохранительные органы для гражданского или уголовного преследования виновного лица. Это может привести к расследованию и судебному разбирательству дела.

Процесс отнесения суммы недостачи на виновное лицо требует следования строгим правилам и процедурам. Это позволяет организации установить ответственность за возникшую недостачу, взыскать ущерб и предпринять меры для предотвращения повторения подобных ситуаций в будущем.

Пример учета проводок по 94 счету

Отражение недостачи и ее возмещение были отражены в учете ООО «Механик»:

| Дт | Кт | Описание | Сумма | Документ |

| 10. | 10.10 | Выдана спецодежда мастеру цеха Петренко | 4275 руб. | Акт приема-передачи |

| 20 | 10. | Выданная спецодежда отражена в составе расходов | 4275 руб. | Акт приема-передачи |

| 98 | Выявлена недостача (3 комплекта спецодежды * 1425 руб.) | 4275 руб. | Инвентаризационная ведомость | |

| 73 | Учтена задолженность Петренко С.Р. по выявленной недостаче | 4275 руб. | Акт комиссии | |

| 73 | Из зарплаты Петренко удержана сумма в счет покрытия убытков от выявленной недостачи | 4275 руб. | Зарплатная ведомость | |

| 98 | 91.1 | Сумма погашенного ущерба отражена в составе внереализационных доходов | 4275 руб. | Инвентаризационная ведомость, Акт комиссии |

Бухгалтерский счет 94 в 2022 году. Типовые проводки

ГлавнаяБухгалтерские счета

Приказом Минфина РФ №94 от 2000 года был введен План счетов, призванный упростить ведение бухгалтерского баланса предприятия. Для контроля материальных утрат в бухгалтерии используется счет 94 «Недостачи и потери от порчи ценностей».

Счет 94: основная информация

Счет 94 позволяет обобщить суммы недостач и потери товаров, включая денежные ресурсы. Также с его помощью можно определить величину, которую в будущем необходимо идентифицировать как недостачу или потерю. Изначально вычисленные суммы не подлежат квалификации.

Недостача – это несоответствие между фактически имеющимися товарами и количеством ценностей, которые отражены в отчетных документах.

На практике недостача выявляется в результате следующих действий:

- инвентаризации;

- приемки товаров;

- проверки документации.

Счет 94 относится к категории активных счетов бухгалтерского учета. На нем обобщаются сведения о состоянии и изменении ценностей, находящихся во владении организации. Кроме того, счет 94 – синтетический. Информация на нем регистрируется в денежном эквиваленте.

Дебет и кредит счета 94

Дебет учитывает порчу имущества в зависимости от его категории:

- товары – по себестоимости;

- основные активы – по остаточной стоимости;

- частично непригодные товары – по сумме потерь.

Кредит отражает списание недостач в зависимости от их величины. Величина устанавливается заключенными договорами:

- допустимые потери в пределах нормы – засчитываются в счет учета материальных ценностей;

- выше установленных пределов при наличии вины конкретного лица – в счет 73;

- сверх допустимого значения и без виновного лица – в счет 91.

Кредит отражается в тех же размерах и величинах, что и дебет. Все, что отражает дебет счета 94, подлежит списанию.

Проводки по счету 94

Типовые проводки используются по итогам проведенной инвентаризации. К числу проводок с дебетом счета 94 относятся:

| 01 | Списание остаточной стоимости основных средств |

| 11 | Списание цены животных на животноводческих предприятиях |

| 07 | Недостача оборудования |

| 08 | Недостача вложений во внеоборотные активы |

| 10 | Недостача материалов |

| 41 | Фактическая цена утраченного товара |

Недостачи продукции на производстве отражаются следующими дебетовыми проводками:

| 20 | Недостача продукции, которая была выявлена в основном незавершенном производстве |

| 23 | Недостача продукции, которая была выявлена во вспомогательном незавершенном производстве |

| 29 | Недостача продукции, которая была выявлена в незавершенном обслуживающем производстве |

Корреспонденциями учитываются как естественная убыль ценностей, так и порча имущества при наличии вины материально ответственного лица. Более того, проводки позволяют учитывать потери и без вины конкретного лица.

Закрытие Счета 94

Счет 94 закрывается по кредиту с теми же величинами и значениями, которые предусмотрены дебетом. Списание зависит от фактической себестоимости товаров:

- основные издержки – дебет счета 20;

- вина работника – дебет счета 73;

- отсутствие виновника – дебет счета 91;

- форс-мажорные обстоятельства – дебет счета 99.

В Счет 94 не входят ценности, которые были испорчены в результате стихийных бедствий. Перед закрытием счета устанавливается недостача и выявляются причины, которые привели к несоответствию между фактическим количеством товаров и значениях в учетной документацией. Вычисленные суммы списываются либо на виновника, либо на саму организацию.

Скопировать урл

Распечатать

Списание недостачи в результате инвентаризации

1. Порядок списания недостачи:

- Сначала следует определить размер недостачи путем сравнения данных инвентаризации с учетными данными.

- Затем составляется акт о выявленных недостачах, в котором указывается точное количество и стоимость потерянного имущества.

- После этого производится списание недостачи с соответствующих счетов бухгалтерского учета.

2. Способы списания недостачи:

Существуют два основных способа списания недостачи:

- Списание недостачи на счет 94 «Расчеты по кредитам и займам». Данный счет используется для отражения дебиторской задолженности, которая не может быть погашена.

- Списание недостачи на счет 90 «Прочие расходы». Этот счет предназначен для отражения прочих расходов, не относящихся к основной деятельности организации.

3. Оформление списания недостачи:

Оформление списания недостачи включает в себя следующие действия:

- Составление и подписание акта о выявленных недостачах.

- Установление причин возникновения недостачи и принятие мер по ее предотвращению в будущем.

- Оформление бухгалтерской записи о списании недостачи, в которой указывается счет списания и его сумма.

- Проведение записи в учете по счету списания.

Списание недостачи в результате инвентаризации является неотъемлемой частью учетного процесса организации

Важно правильно определить размер недостачи, составить акт о недостачах, выбрать соответствующий счет для списания и правильно оформить бухгалтерскую запись. Это поможет обеспечить корректность и надежность бухгалтерского учета и предотвратить возникновение ошибок и нарушений в деятельности организации

Типичные проводки

Счет 94 предполагает следующие типичные проводки:

- ДТ94 КТ01. Недостача ОС по их остаточной стоимости.

- ДТ94 КТ03. Активов, которые используются для передачи в аренду.

- ДТ94 КТ07. Техники, которая нуждается в сборке.

- ДТ94 КТ08. ТМЦ, входящих в структуру внеоборотных активов.

- ДТ94 КТ10. Материалов.

- ДТ94 КТ11. Павших животных.

- ДТ94 КТ16. Списание сумм отклонений, которые относятся к недостающим или порченным ТМЦ.

- ДТ94 КТ19. Списание размера НДС по порченным ценностям.

- ДТ94 КТ20. Фиксация недостач, обнаруженных в рамках основного производства.

- ДТ94 КТ21. Отражение недостачи полуфабрикатов, изготовленных на самом предприятии.

- ДТ94 КТ23. Отражение недостач, обнаруженных в побочном производстве.

- ДТ94 КТ29. Недостачи, обнаруженные в обслуживающих производствах.

- ДТ94 КТ41. Недостача товаров.

- ДТ94 КТ42. Сторнирование наценки по продукции, выбывшей вследствие порчи.

- ДТ94 КТ43. Недостача изготовленной продукции.

- ДТ94 КТ44. Списание трат на продажу активов, которые относятся к испорченной и недостающей продукции.

- ДТ94 КТ45. Отражение недостачи активов, ранее зафиксированных как отгруженные.

- ДТ94 КТ50/1. Отражение недостачи денег, обнаруженной при проверке кассы.

- ДТ94 КТ50/2. Отражение недостачи бумаг, связанных с денежными расчетами, выявленной при ревизии кассы.

- ДТ94 КТ60. Отражение недостачи при приемке ТМЦ, которые направленны поставщиками.

- ДТ94 КТ71. Отражение подотчетных сумм, если они были потрачены необоснованно или по ним не отчитались.

- ДТ94 КТ73/2. Размер ущерба, отнесенный за счет сотрудника и не подлежащий взысканию. Запись подтверждается документом, согласно которому взыскание может не выполняться (к примеру, это может быть судебное решение).

- ДТ94 КТ76/2. Сумма недостач и потерь, прежде отнесенная за счет поставщиков. Не подлежит взысканию.

В приведенном выше списке счет 94 был дебетовым. Рассмотрим случаи, когда он является кредитовым:

- ДТ08/3 КТ94. Списание недостачи ТМЦ, которые находились на складе и предназначались для стройки. Предполагается, что размер недостачи будет находиться в пределах естественной убыли.

- ДТ20 КТ94. Недостачи ТМЦ в рамках норм ЕУ учтены в структуре трат главного производства.

- ДТ23 КТ94. Учет недостач в структуре трат дополнительного производства.

- ДТ25 КТ94. Учет в структуре общепроизводственных трат.

- ДТ26 КТ94. Учет в структуре общехозяйственных трат.

- ДТ29 КТ94. Учет в структуре трат обслуживающего производства.

- ДТ44 КТ94. Учет в структуре трат на реализацию.

- ДТ70 КТ94. Недостача, превышающая нормы ЕУ, удержана из зарплаты.

- ДТ73/2 КТ94. Недостача, превышающая нормы ЕУ, списана за счет виновного.

- ДТ91/2 КТ94. Включение недостачи сверх норм ЕУ в структуру прочих трат.

Последняя проводка используется в том случае, если взыскать сумму ущерба невозможно. К примеру, запись актуальна в тех случаях, когда виновные не обнаружены или суд отказал в праве на взыскание.

Зачем нужен счет 94

Основные функции счета 94:

- Учет и контроль расходов по бюджетным ассигнованиям;

- Обеспечение прозрачности и отчетности финансовых операций;

- Оптимизация бюджетных расходов и планирование финансовых ресурсов;

- Контроль за исполнением бюджетных обязательств и соблюдением бюджетной дисциплины;

- Обеспечение соблюдения требований законодательства в сфере государственных финансов.

Преимущества использования счета 94:

- Эффективность управления финансами. Счет 94 дает возможность бюджетным учреждениям эффективно управлять своими финансовыми ресурсами, распределять средства по приоритетным направлениям и контролировать расходы.

- Прозрачность финансовых операций. Использование счета 94 позволяет обеспечить прозрачность финансовых операций, что способствует предотвращению коррупции и злоупотреблений средствами бюджета.

- Более точное планирование расходов. Счет 94 позволяет бюджетным учреждениям более точно планировать свои расходы, оптимизировать бюджетные процессы и снизить вероятность неэффективного использования средств.

Счет 94 играет важную роль в управлении финансами бюджетных учреждений. Он обеспечивает прозрачность и контроль финансовых операций, позволяет эффективно управлять ресурсами и планировать расходы. Использование счета 94 способствует соблюдению бюджетной дисциплины и обеспечению соблюдения требований законодательства в сфере государственных финансов.

Выводы

Ревизия ОС, проводимая в соответствии с периодичностью и порядком, установленными нормативными инструкциями, эффективно способствует улучшению бухгалтерского учета.

Значительная стоимость внеоборотных активов заставляет ответственно подходить к выполнению данной задачи.

Обнаруженные недостачи имущественных объектов подлежат грамотному и корректному списанию, специфика которого зависит от наличия или отсутствия субъектов, виновных в установленной утрате.

|

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно: — Москва — — Санкт-Петербург — — Другие регионы — |