Порядок заполнения

Так как формы различаются только названиями, алгоритм их заполнения будет одним и тем же:

Начиная сверху вниз, первым делом вписывают ИНН и КПП, если есть.

Номер заявления — это тот, который документу дадут во внутреннем учёте компании.

Код того подразделения ФНС, куда отправится заявление

Особенно важно указать правильный код при межрегиональном зачёте.

Полное название организации или полное имя ИП. Пробелы нужны.

Статус плательщика выбирается один из четырёх — плательщик налога, сбора, страховых взносов или налоговый агент.

Статья НК РФ, согласно которой оформляются такие документы — 78.

Снова коды, теперь для вида средств — излишне уплаченные или взысканные, а также подлежащие возмещению.

Следующий код — откуда взята сумма или куда её направить.

Сумма, которую планируется возвратить или перевести в будущие платежи.

Налоговый период, в котором плательщик заплатил больше, чем требовалось. Сначала указывают код — ГД (год), ПЛ (6 месяцев), КВ (квартал), МС (месяц), потом его же в дате

Пустые клетки заполняются либо прочерками, либо вообще не заполняются.

Проставляются КБК и ОКТМО. КБК легко узнать прямо на сайте ФНС, ОКТМО получить по ИНН. Но эти данные должны быть в регистрационных документах, к примеру, в выписке ЕГРЮЛ. Её упрощённую версию также можно скачать. Образец заявления о зачёте средств с одного КБК на другой можно просмотреть на сайте.

Количество листов в форме — обычно 002, если заполняется юридическим лицом или ИП. Третий лист нужен для физических лиц. На втором — сведения о счёте, куда нужно перевести деньги при возврате.

Отметить, сколько подаётся приложений — здесь постранично пересчитываются все документы, которые подтверждают излишнюю уплату налога. Все они должны быть заверены.

Остаётся только отметить, кто подаёт форму, его полное имя, номер телефона и дату составления формы. Также обязательно нужно подписаться. Потребуется номер документа, подтверждающие полномочия доверенного лица, если код налогоплательщика — 2, то есть «представитель».

Сначала указывают код — ГД (год), ПЛ (6 месяцев), КВ (квартал), МС (месяц), потом его же в дате. Пустые клетки заполняются либо прочерками, либо вообще не заполняются.

Проставляются КБК и ОКТМО. КБК легко узнать прямо на сайте ФНС, ОКТМО получить по ИНН. Но эти данные должны быть в регистрационных документах, к примеру, в выписке ЕГРЮЛ. Её упрощённую версию также можно скачать. Образец заявления о зачёте средств с одного КБК на другой можно просмотреть на сайте.

Количество листов в форме — обычно 002, если заполняется юридическим лицом или ИП. Третий лист нужен для физических лиц. На втором — сведения о счёте, куда нужно перевести деньги при возврате.

Отметить, сколько подаётся приложений — здесь постранично пересчитываются все документы, которые подтверждают излишнюю уплату налога. Все они должны быть заверены.

Остаётся только отметить, кто подаёт форму, его полное имя, номер телефона и дату составления формы. Также обязательно нужно подписаться. Потребуется номер документа, подтверждающие полномочия доверенного лица, если код налогоплательщика — 2, то есть «представитель».

Ссылки для скачивания в XLS и DOCS заполненных образцов заявления о зачёте суммы излишне уплаченного налога 2019 доступны:

- Для возврата.

- Для учёта.

Для зачёта ошибочно выплаченной суммы по налогу в счёт будущих платежей, покрытия штрафов и возвращения денег можно подать в Федеральную Налоговую Службу заявление по специальной форме

Налоговая служба не стремится отдавать плательщикам их средства, даже если они переплачены, поэтому важно сразу заполнить форму правильно, чтобы ФНС не затянула процесс выплаты. С оформлением не должно возникнуть сложностей, ведь способов подачи масса, а актуальные бланки и инструкцию для заполнения можно всегда найти в этой статье

Что можно сделать с переплатой на ЕНС

Положительное сальдо можно:

- оставить на ЕНС;

- вернуть;

- зачесть в счет других налоговых платежей.

Если решили оставить деньги на ЕНС, то делать ничего не надо. Они будут находиться на счете до тех пор, пока не наступит срок уплаты налога, сбора или исполнения другого налогового обязательства. Тогда инспекторы спишут суммы в размере начисленных налогов.

Возврат или зачет средств с ЕНС — право, а не обязанность налогоплательщика. Если у компании (ИП) нет желания (необходимости) вернуть или зачесть суммы с ЕНС, предпринимать ничего не нужно.

Например, никто не обязывает компанию (ИП) на упрощенке ежеквартально делать зачет в счет будущих авансовых платежей по УСН. Налоговая сама зарезервирует ЕНП в счет авансовых платежей. Инспекторы сделают это на основании ежеквартальных уведомлений об исчисленных суммах.

Такие уведомления на сумму исчисленных авансов упрощенцы обязательно подают по итогам 1, 2 и 3 кварталов, по сроку 25 число. Если упрощенец платит авансы заранее и хочет сразу, до подачи уведомления, зарезервировать суммы, следует оформить зачет.

Компания на УСН в середине 3 квартала заранее перечислила единым налоговым платежом авансовый платеж по УСН за 9 месяцев. В конце 3 квартала бухгалтер решил подать заявление на зачет ЕНП в счет аванса за 9 месяцев. На основании такого заявления ФНС зарезервирует переплату в размере аванса.

По сроку 25 октября бухгалтер подаст уведомление об исчисленных суммах налога, так как состоявшийся зачет не отменяет необходимость подать такое уведомление.

Что можно сделать с переплатой

В процедуре возврата или зачета налога существуют два варианта развития событий:

- Первая ситуация — когда переплату надлежит оставлять. При наличии актуальных пеней и штрафов или же недоимки по данной группе налогов нужно санкционировать сверку с налоговым органом на текущую дату (п. 5 ст. 78 НК РФ). По результату сделают взаимозачет. Дополнительного обращения к налоговикам не требуется, достаточно лишь предоставить письмо с просьбой о проведении сверки. Если после взаимозачета осталась переплата, можно подать заявление на возврат. Более того, если специалист ИФНС обнаружит образовавшуюся у учреждения переплату, и при этом у предприятия начислены недоимки того же налогового уровня или штрафные санкции, то инспектор вправе самостоятельно принять решение о взаимозачете (п. 5 ст. 78 НК РФ).

- Если неоплаченных пеней, недоимок и штрафных санкций у предприятия не имеется, то ему нужно обращаться в инспекцию и оформлять зачет переплаты по налогам — заявление подается в ИФНС либо производится погашение в счет будущих налоговых платежей или штрафов (п. 4 ст. 78 НК РФ).

Территориальные ИФНС отводят до десяти дней включительно на принятие решения, и еще пять — на оповещение о принятом решении (пересчет или отказ). Уплатить подтвержденную сумму, а точнее, перевести денежные средства на расчетный счет, специалисты ИФНС должны в течение 30 дней со дня регистрации заявительных документов.

В случае если для осуществления взаимозачета или возвратных процедур налоговикам потребуется камеральная проверка, рассмотрение поданной документации может занять три месяца.

Куда предоставлять документы на зачет

Все обращения должны быть направлены в территориальные отделения ФНС России лично заявителем — руководителем или же его непосредственным представителем, действующим по доверенности.

Если бюджетная организация имеет личный кабинет на официальном сайте ФНС или предоставляет периодическую отчетность в электронном виде, есть возможность сформировать электронное обращение. Деньги отправят на расчетный счет, который зарегистрирован в реестре ЕГРЮЛ.

Что касается специализированных бухгалтерских систем электронного документооборота, то, на основании Приказа ФНС России от 23.05.2017 № ММВ-7-8/478@, разрешается подача заявлений и обращений учреждений через электронные сервисы сдачи отчетности. Ответственные специалисты и бухгалтеры могут сказать спасибо современным технологиям, ведь теперь можно сформировать и отправить заявление в онлайн-ресурсе, подписав его усиленной квалифицированной ЭЦП, не выходя при этом из своего кабинета.

- при подаче заявления сразу начинается камеральная проверка по тому налогу, по которому просите возврат, поэтому вы должны быть уверены, что в отчетности все в порядке;

- перед подачей заявления на возврат возьмите выписку по расчетам с бюджетом, убедитесь в отсутствии задолженностей.

На сегодня сложностей по возврату переплаты не возникает. При камеральной проверке остальные аспекты вашей деятельности, кроме указанных выше, налоговая не трогает. Если все ОК, деньги возвращают в течение 10 дней. Причем, если вы ошиблись в сумме переплаты, налоговая рассчитает ее и вернет столько, сколько должна.

Почему взносы ИП за себя нельзя учитывать, как раньше

Для начала напомним крайний срок уплаты взносов за себя:

- 31 декабря текущего года для фиксированной суммы;

- 1 июля следующего года для дополнительного взноса с дохода свыше 1%.

До 2023 года предприниматель, который хотел сразу уменьшить аванс на УСН Доходы, должен был перечислить часть взносов в том же отчетном периоде, за который был начислен налог. Покажем это на простом примере.

ИП без работников получил в 1 квартале доход в размере 240 000 рублей, соответственно, авансовый платеж по ставке 6% составит 14 400 рублей. Можно перечислить эту сумму в виде аванса, а можно до окончания 1 квартала заплатить 14 400 рублей в качестве взносов за себя. Тем самым будет оплачена часть обязательной фиксированной суммы (в 2023 году это 45 842 рубля), а авансовый платеж будет сразу уменьшен до нуля.

Примечание: ИП с работниками вправе учитывать взносы не только за себя, но и за работников, однако уменьшить налоговый платеж можно только до половины.

Как ИФНС понимала, что предприниматель перечислил именно часть взносов за себя, а не авансовый платеж за 1 квартал? По КБК и основанию платежа, который указывался в платежном документе.

Однако в 2023 году применяется другой способ расчета с бюджетом. Разные виды платежей (налоги, взносы, сборы) поступают на единый налоговый счет ИП или организации по единому КБК, а далее их распределяет сама инспекция.

Но хотя ЕНС презентовали, как простой и удобный для бизнеса, на деле он вызвал массу вопросов и проблем. Ведь недостаточно просто перевести деньги на счет, надо еще сообщить налоговой, на погашение каких обязательств они направлены.

Для этого предприниматель или компания должны заранее сдать отчетность (декларацию, РСВ, 6-НДФЛ и др.), а если к сроку оплаты такая отчетность не предусмотрена, то подать уведомление об исчисленных суммах.

Например, взносы за работников платят каждый месяц, а отчет по ним сдают только раз в квартал. Поэтому перед перечислением взносов за январь и февраль надо подать уведомления, а за март – отчет РСВ. Сроки представления уведомлений и отчетов есть в нашем календаре.

Нельзя сказать, что такой вариант проще прежнего, кроме того, он не решает проблему оплаты взносов ИП за себя раньше установленных сроков. Ведь специальной отчетности по этим платежам нет, а уведомления для них не предусмотрены.

И даже если предприниматель перечислит на ЕНС какую-то сумму, которую он хочет направить на уменьшение налогового платежа, она будет висеть на счете до тех пор, пока ФНС не будет знать ее назначение. А сделать это можно только из годовой декларации по УСН. После ее камеральной проверки налоговая проведет перерасчет налогов и взносов, выяснит сумму возможной переплаты и учтет ее на сальдо ЕНС.

Проценты за просрочку перевода возврата

ИФНС и ФСС могут опоздать с возвратом страховых платежей. В этом случае фирма может предъявить объем процентов, определяемый в зависимости от размера просроченного платежа и длительности самой просрочки. Размер процентов определяется по стандартной формуле, используемой при установлении пени:

Размер переплаты * число дней просрочки * 1/300 ставки рефинансирования

Размер процентов можно устанавливать только тогда, когда деньги пришли на р/с компании. Связано это с тем, что объем неустойки зависит от длительности просрочки. Соответствующие правила расчетов установлены частью 9 статьи 27 ФЗ №212 от 24.07.09. Деньги переводит Казначейство РФ по поручению фондов.

ВАЖНО! Госорганы должны именно вернуть деньги на р/с организации. Средства, начисленные в качестве процента за просрочку, не могут быть зачтены в счет будущих платежей

Суть заявления

Заявление по своей сути является официальным обращением организации или ИП в государственную налоговую службу за предоставлением права на реализацию законных интересов налогоплательщика. Налоговики обязаны рассмотреть данное обращение и принять по нему правильное решение.

Следует отметить, что если данного заявления не будет, сотрудники налоговой имеют полное право самостоятельно распределить излишне уплаченную сумму налога.

Как правило, деньги уходят на погашение различного рода штрафов и пени. Именно поэтому налогоплательщикам не рекомендуется тянуть с подачей заявления, чтобы потом не пришлось долго и тягостно разбираться в том, куда ушли деньги и нельзя ли их перенаправить или вернуть.

Как вернуть деньги с ЕНС

Для возврата излишне перечисленных налогов подайте в ФНС заявление о возврате положительного сальдо по форме из приложения № 1 к приказу ФНС от 30.11.2022 № ЕД-7-8/1133@ (КНД 1112542). Есть исключения, когда заявлять нужно по рекомендованной форме из письма ФНС от 11.01.2023 № КЧ-4-8/105@. Это возврат таких налогов:

- НДФЛ, который уплачивают иностранцы, работающие на патенте, по ст. 227.1 НК РФ;

- на профессиональный доход (НПД);

- сборы за пользование объектами животного мира и водных биологических ресурсов.

Срок рассмотрения заявления о возврате — 1 рабочий день. После этого налоговая направляет в казначейство поручение на возврат не позднее дня, следующего за днем получения заявления. Поручение рассматривается тоже 1 день. И не позднее следующего дня казначейство должно вернуть деньги на счет компании или ИП.

Итого по факту — 3 рабочих дня с даты подачи заявления до момента возврата денег из бюджета.

Деньги переводятся на счет, который указан в заявлении. Если информация о счете не прописана, то срок возврата увеличится.

Если ФНС не вернет деньги в положенный срок, то с 11 рабочего дня после подачи заявления будут начисляться проценты в размере ключевой ставки (п. 9 ст. 79 НК РФ).

Для начисления процентов подавать отдельное заявление не надо, они будут рассчитываться и начисляться автоматически.

Как заполнить заявление на возврат переплаты по ЕНС

Раздел для сведений о счете в заявлении на возврат

Компании и предприниматели заполняют в заявлении на возврат:

- титульный лист;

- раздел «Сведения о счете».

Какие именно поля заполнять юрлицам и ИП при возврате средств с ЕНС, показали в таблице.

| Поля | Компания | ИП |

|---|---|---|

| Титульный лист | ||

| ИНН и КПП | ИНН и КПП | ИНН |

| Код налогового органа | Код налоговой, куда подается заявление (по месту регистрации компании) | Код налоговой, куда подается заявление (по месту жительства или по месту постановки на учет) |

| Сумма | Сумма к возврату | |

| Количество заполненных страниц | 2— | |

| Достоверность сведений подтверждаю (код) | 1 — компания или ИП самостоятельно.2 — по доверенности | |

| ФИО | ФИО генерального директора или другого ответственного физлица | ФИО предпринимателя |

| Номер телефона | Контактный номер телефона | |

| Дата/подпись | Обязательно к заполнению | |

| Наименование и реквизиты доверенности | Заполняется, если заявление подается через представителя по доверенности | |

| Сведения о счете | ||

| Банковский идентификационный код | БИК банка, в котором открыт расчетный счет | |

| Номер счета для возврата | Расчетный счет для возврата денег | |

| Получатель (код) | 1 | 2 |

Когда подавать заявление на возврат

Срок подачи заявления в законодательстве не указан. Заявление можно подать в любое время при наличии на ЕНС положительного сальдо. Исключение — НДС, заявленный в декларации к возмещению.

Этот налог можно вернуть только по решению ИФНС о возмещении.

В каком виде заявлять о возврате переплаты

Заявление на возврат можно подать (абз. 3 п. 1 ст. 79 НК РФ):

- На бумаге лично в налоговую или по Почте России.

- В электронном виде через свою бухгалтерскую программу, то есть по телекоммуникационным каналам связи (ТКС), или через личный кабинет налогоплательщика на сайте ФНС.

В СБИС заполнить заявление на возврат (зачет) переплаты можно за пару кликов. После отправки удобно отслеживать статус заявления.

Подать документы в налоговую через СБИС

Образец заявления о возврате суммы излишне уплаченного налога

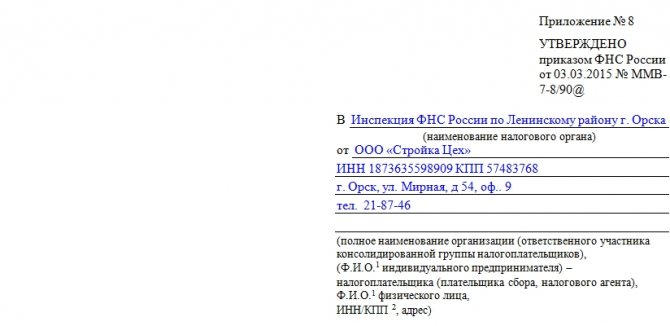

Сначала в верхней правой части документа указываются сведения об адресате заявления и его авторе. Здесь указывается название и номер конкретной налоговой службы, а также информация о налогоплательщике:

- Если речь идет об ИП или любом другом гражданине РФ, то достаточно указать его персональные данные:

- ИНН,

- адрес местожительства (в соответствии паспортом)

- и контактный телефон (на случай, если налоговику понадобятся каике-то разъяснения).

- Если заявление составляется от лица организации, то нужно написать:

- ее полное наименование,

- ИНН,

- КПП (в соответствии с учредительными документами),

- юридический адрес

- и также телефон для связи.

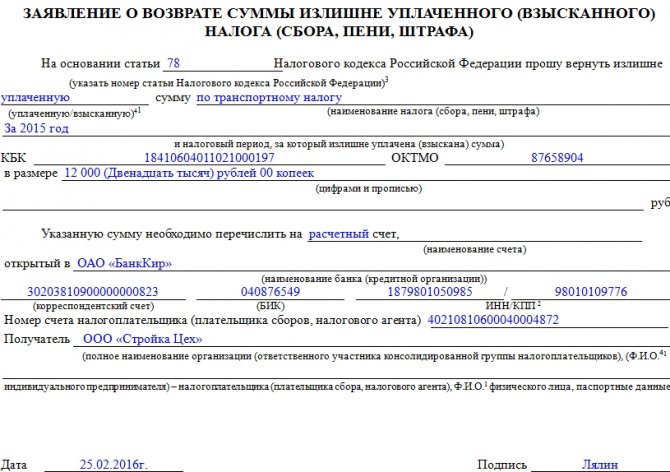

Основная часть документа касается излишне оплаченного налога.

- Сначала тут указывается ссылка на статью закона, разрешающую возврат переплаченных сумм.

- Затем следует отметить характер переплаты: были деньги уплачены в добровольном порядке или взысканы, а также наименование налогового сбора.

- После этого вписывается тот налоговый период, за который произошла переплата и указывается код налога по КБК (код бюджетной классификации) – он имеет периодически меняемые индивидуальные показатели по каждому налогу и код ОКТМО (зависит от той территории, в которой производился налоговый платеж).

- Далее цифрами и прописью в бланк вносится та сумма, которую налогоплательщик считает излишне уплаченной и реквизиты счета для возврата:

- его корр. счет,

- БИК, ИНН, КПП,

- номер расчетного счета налогоплательщика.

- После этого в строке «Получатель» указывается фамилия-имя-отчество ИП или гражданина либо название организации, подающей заявление.

- В завершение на бланке необходимо поставить дату и подписать его.

В какой срок инспекция выносит решение о зачете переплаты по налогу

Срок принятия решения о зачете зависит от того, проводила ли инспекция камеральную проверку и обнаружила ли в ходе нее нарушения.

Если инспекция провела камеральную проверку и не выявила нарушений, срок составляет 10 рабочих дней. Их отсчитывают не сразу после завершения проверки, а после того, как истекут еще 10 рабочих дней с одной из следующих дат (п. 6 ст. 6.1, п. п. 4, 5, 8.1 ст. 78 НК РФ):

— дата, следующая после дня окончания проверки, — если инспекция завершила ее в установленный срок;

— дата, когда проверка должна быть завершена по п. 2 ст. 88 НК РФ, — если инспекция проверяла декларацию дольше положенного срока.

Если инспекция провела камеральную проверку и выявила нарушения, срок составляет 10 рабочих дней с даты, следующей за днем вступления в силу решения по итогам камеральной проверки (п. 6 ст. 6.1, п. п. 4, 5, 8.1 ст. 78 НК РФ).

Если камеральная проверка не проводилась, инспекция должна вынести решение о зачете переплаты в течение 10 рабочих дней со дня получения от вас заявления или подписания акта совместной сверки, если такая сверка проводилась (п. 6 ст. 6.1, п. п. 4, 5 ст. 78 НК РФ). Рекомендуем вам подавать заявление о зачете заранее — как минимум за 10 рабочих дней до предстоящего срока уплаты налога, в счет которого вы планируете направить переплату.

О принятом решении инспекция должна сообщить вам в течение пяти рабочих дней после его принятия (п. п. 2, 6 ст. 6.1, п. 9 ст. 78 НК РФ). Такое сообщение инспекция может передать вам или вашему представителю лично под расписку, по ТКС или другим способом (п. 9 ст. 78 НК РФ).

Если инспекция сама проводит зачет переплаты в счет задолженности по налогам (пеням, штрафам), то такое решение должно быть принято в течение 10 рабочих дней со следующего дня после (п. п. 2, 6 ст. 6.1, п. 5 ст. 78 НК РФ):

— обнаружения переплаты;

— подписания совместного с вами акта сверки, если она проводилась;

— вступления в силу судебного решения (например, если переплату подтвердил суд).

Используем новую возможность получения гранта повторно. Грамотно управляем бизнесом. Правильно заполняем заявление о зачете по ЕНС.

|

22.03.2023 | Версия для печати Представляем проект Торгово-промышленной палаты РФ «Это Бизнес». Разъяснения изменений в законодательстве, компас управленческих решений, рекомендации по ведению бизнеса и многое другое. |

|

|

|

|

|

|

|

|

|

|

Открываем цветочный магазин: бизнес-план с расчетами.

Цветочный бизнес отличается сезонностью. Летом меньше всего продаж, но до нуля они не опускаются. С декабря по март – высокий сезон. Пики продаж совпадают с праздниками: начало и конец учебного года, 14 февраля, 8 марта. Таким образом, цветочный магазин – это перспективный бизнес, который может приносить стабильный доход — в отсутствие высокой конкуренции рядом

План действий для новичков в бизнесе, а также о том, сколько нужно вложить и на что обратить внимание, чтобы выйти на стабильную прибыль – ищите информацию здесь.

|

|

|

Новые правила о перераспределении свободных средств с 2023 г.

Согласно обновленной редакции ст. 78 НК с 2023 г., излишне уплаченные суммы подлежат зачету с учетом следующего:

- На ЕНС может сформироваться положительное сальдо, когда платежей сделано больше, чем требуется либо если срок их уплаты еще не пришел. Плательщик может распоряжаться свободными средствами и вправе зачесть их в счет предстоящих бюджетных платежей.

- Зачет возможен в размере, который не превышает положительного сальдо. Если окажется, что на ЕНС денег недостаточно для того, чтобы погасить тот либо иной платеж, уплата производится частично, на ту сумму, которая есть на ЕНС.

- Для целей зачета свободных денег в счет уплаты будущих (ближайших) платежей плательщику нужно подать в ИФНС электронное заявление о зачете страховых взносов 2023 по форме (1150057). Зачет производится на его основании не позже того дня, который следует за днем подачи (принятия) заявления.

У многих предпринимателей возникает вопрос «Как подать заявление о зачете страховых взносов?»

Согласно п.5 ст.78 НК РФ подача заявления на распоряжение страховыми взносами допускается только в электронном виде посредством ТКС, через личный кабинет. ИП требуется УКЭП. Зачет средств по заявлению о зачете страховых взносов производится на протяжении дня!

Как узнать сальдо ЕНС

Для информации об остатке на ЕНС в личном кабинете ИП и юрлиц есть специальный раздел, но в нём пока не всё работает. Если там не видно сальдо или оно неправильное, проведите сверку с ИФНС. Для этого запросите бумажные справки о расчётах с бюджетом:

- о наличии положительного, отрицательного или нулевого сальдо ЕНС;

- о принадлежности средств, перечисленных в качестве ЕНП.

Для каждой справки нужно подавать отдельное заявление. Подробнее о сверке с ИФНС читайте в нашем материале.

Если вы сверились с ИФНС и точно знаете, что у вас переплата, ей можно распорядиться. Переплату разрешается вернуть на свой банковский счёт или зачесть в счёт уплаты конкретных платежей. Положительное сальдо можно и просто оставить на ЕНС.

В этом случае с него будут списывать деньги по мере наступления сроков очередных платежей по налогам и сборам.

Подарок для наших читателей – запись вебинара по изменениям в бухучёте и налогообложении с 1 января 2024 года. Полтора часа подробного разбора новаций, конкретных примеров и ответов на вопросы!

Спикеры – известные эксперты в бухгалтерии и участники разработки новых ФСБУ:

- Алексей Иванов – директор по знаниям и развитию учётной системы интернет-бухгалтерии «Моё дело».

- Людмила Архипкина – ведущий методолог по бухгалтерскому учёту и налогообложению интернет-бухгалтерии «Моё дело».