Обязательства банка и плательщика

Во время совершения платежа с расчетного счета в банковской организации при использовании платежного поручения возникают обязательства как у плательщика, так и у финансовой организации. Существует определенный порядок заполнения реквизитов, их беспрекословно обязан соблюдать плательщик при совершении безналичных расчетов

Если он умышленно или по неосторожности нарушит это правило платежное поручение могут не исполнить. Эта норма регулируется статьей 864 Гражданского кодекса РФ

Принимая этот документ к исполнению, банк обязуется перевести указанный размер платежа, с счета плательщика на счет получателя по указанным реквизитам. Это обязательство регулируется Гражданским кодексом в статье 863 пункт 1.

Ответственность за ошибки в платежном поручении

Если бухгалтер ошибётся в коде или в сумме удержания, с дохода работника могут взыскать больше положенного. Такую ошибку сотрудник оспорит, и работодатель будет отвечать за нарушение законодательства об исполнительном производстве. Согласно ст. 17.14 КоАП, штраф за это нарушение для юридических лиц составит от 50 до 100 тысяч руб, а для должностного лица от 15 до 20 тысяч.

Привлекать компанию и бухгалтера к ответственности за ошибки в платёжке или нет — решает суд в каждом конкретном случае. Во избежание проблем следует внимательно проставлять коды, а если ошибка уже допущена — отозвать платёжку и направить в банк правильный документ.

О коде «1»

В соответствии с ч. 1 ст. 98 Федерального закона № 229-ФЗ судебный пристав-исполнитель обращает взыскание на заработную плату и иные доходы должника-гражданина в следующих случаях:

1) исполнение исполнительных документов, содержащих требования о взыскании периодических платежей;

2) взыскание суммы, не превышающей 10 000 руб.;

3) отсутствие или недостаточность у должника денежных средств и иного имущества для исполнения требований исполнительного документа в полном объеме.

Согласно ч. 3 этой же статьи в редакции, действующей с 30.12.2020, лица, выплачивающие должнику заработную плату или иные периодические платежи путем их перечисления на счет должника в банке или иной кредитной организации, обязаны указывать в расчетном документе сумму, взысканную по исполнительному документу.

Отметим, что в указанной действующей редакции в общем случае лица, выплачивающие должнику заработную плату или иные периодические платежи, в трехдневный срок со дня выплаты обязаны переводить удержанные денежные средства на депозитный счет службы судебных приставов, а не самому должнику.

Перечисление удержанных средств непосредственно взыскателю может производиться в случаях, предусмотренных ст. 9 Федерального закона № 229-ФЗ. В соответствии с этой статьей непосредственно взыскателем исполнительный документ о взыскании периодических платежей, о взыскании денежных средств может быть направлен в организацию или иному лицу, выплачивающим должнику заработную плату, пенсию, стипендию и иные периодические платежи, если взыскиваемые средства в общей сумме не превышают 100 000 руб.

Именно в этом случае следует указывать в расчетном документе сумму, взысканную по исполнительному документу.

Согласно ст. 99 Федерального закона № 229-ФЗ размер удержания из заработной платы и иных доходов должника, в том числе из вознаграждения авторам результатов интеллектуальной деятельности, исчисляется исходя из суммы, оставшейся после удержания налогов.

Данное ограничение размера удержания не применяется при взыскании алиментов на несовершеннолетних детей, возмещении вреда, причиненного здоровью, возмещении вреда в связи со смертью кормильца и возмещении ущерба, причиненного преступлением. В этих случаях размер удержания из заработной платы и иных доходов должника-гражданина не может превышать 70%.

Таким образом, при наличии того или другого из названных ограничений указывается код дохода «1».

Ограничения размеров удержания из заработной платы и иных доходов должника-гражданина, предусмотренные ст. 99 Федерального закона № 229-ФЗ, не применяются при обращении взыскания на денежные средства, находящиеся на счетах должника, на которые работодатель производит зачисление заработной платы, за исключением суммы последнего периодического платежа.

Кроме того согласно п. 1.1 данной статьи в случае, если в постановлении судебного пристава-исполнителя об обращении взыскания на денежные средства, находящиеся на счетах должника, содержится требование о сохранении заработной платы и иных доходов должника ежемесячно в размере прожиточного минимума трудоспособного населения в целом по Российской Федерации, удержание денежных средств осуществляется с соблюдением требования о сохранении заработной платы и иных доходов должника-гражданина ежемесячно в размере указанного прожиточного минимума.

Данная норма введена Федеральным законом от 29.06.2021 № 234-ФЗ с 01.02.2022. Это ограничение тоже должно быть учтено организацией, производящей удержание по исполнительному листу, и при его применении также проставляется код «1».

Вот пример заполнения части платежного поручения с указанием кода «1»:

Как заполнить платежное поручение для ЕНП

В большинстве случаев в 2024 году надо использовать именно такой вариант оформления платежного поручения. Его особенность в том, что указывается КБК единого налогового платежа, независимо от того, для какого налога или взноса предназначены денежные средства.

В таблице приводятся основные реквизиты платежного поручения с номерами и названием полей.

|

Поле |

Расшифровка |

|---|---|

|

3 № |

Номер ПП с начала года |

|

4 Дата |

Дата составления документа в формате ДД.ММ.ГГГГ |

|

5 Вид платежа |

Для ЕНП не заполняется |

|

6 Сумма прописью |

Сумму в рублях указывают прописью, в копейках – цифрами |

|

7 Сумма |

Сумму указывают цифрами, разделив рубли и копейки знаком «–» |

|

8 Плательщик |

Наименование юридического лица или ФИО для ИП |

|

9 Сч. № |

Номер счета плательщика |

|

10 Банк плательщика |

Наименование и местонахождение банка |

|

11 БИК (плательщика) |

Код банка плательщика |

|

12 Сч. № |

Корреспондентский счет плательщика |

|

13 Банк получателя |

ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула |

|

14 БИК (получателя) |

017003983 |

|

15 Счет (получателя) |

40102810445370000059 |

|

16 Получатель |

Казначейство России (ФНС России) |

|

17 Счет (казначейский) |

03100643000000018500 |

|

18 Вид оп. |

01 |

|

19 Срок пл. |

Для ЕНП не заполняется |

|

20 Наз. Пл. |

Для ЕНП не заполняется |

|

21 Очередность платежа |

5 по налогам и взносам, 3 для списаний по инкассовым поручениям |

|

22 Код УИН |

|

|

23 Рез. поле |

Для ЕНП не заполняется |

|

24 Назначение платежа |

Единый налоговый платеж |

|

43 М.П. |

Место печати (при наличии) |

|

44 Подписи |

Подпись уполномоченного лица (директора, ИП, представителя) |

|

45 Отметки банка |

Не заполняется |

|

60 ИНН (плательщика) |

ИНН организации/ИП |

|

61 ИНН (получателя) |

7727406020 |

|

101 Статус плательщика |

01 |

|

102 КПП (плательщика) |

У российских организаций и ИП «0», у иностранных юрлиц с филиалами – КПП |

|

103 КПП (получателя) |

770801001 |

|

104 КБК |

КБК ЕНП – 18201061201010000510 |

|

105 ОКТМО |

|

|

106 Основание платежа |

|

|

107 Налоговый период |

|

|

108 № документа-основ |

|

|

109 Дата документа-основ |

|

|

110 Код выплат |

По налогам и взносам не заполняется |

Заполнение поля 110 в платежке

В случае перечисления бюджетных средств в это поле нужно поставить цифру «1». Этот код скажет банку получателя о необходимости проверки наличия у владельца счета эмитированной платежной карты «Мир». При обычных перечислениях, за счет собственных средств организации, поле 110 заполнять по прежнему не нужно.

Если в ходе проверки выяснится, что у получателя к банковскому счету прикреплена карта «Мир», или совсем отсутствует любая эмитированная платежная карта, банк получателя средств должен зачислить ему сумму выплаты. Если карты «Мир» у получателя нет, то банк отражает сумму выплаты на счете по учету сумм невыясненного назначения. После этого банк должен не позднее следующего операционного дня направить получателю средств уведомление с предложением в срок не позднее десяти рабочих дней явиться за получением суммы выплаты наличными деньгами.

Кроме того, получатель может представить банку распоряжение о зачислении суммы выплаты на банковский счет, предусматривающий осуществление операций с использованием карты «Мир». Если в течение этих 10 дней гражданин не получит свои деньги или не предоставит распоряжение о перечислении на другой подходящий счет, то банк должен их вернуть плательщику.

Код валютной операции — расчеты за работы, услуги, товары

Расчеты за работы и услуги для определения кода операции разделяйте на те, в которых исполнителем является резидент — цифровой код начинается на «20», и те, когда исполнитель нерезидент — первые цифры кода «21».

Часто встречающиеся операции, по первому варианту (20):

Если услуги оказывает нерезидент (21):

Аналогичным образом кодируются операции по купле/продаже товаров, связанных с перемещением товаров через границу РФ. При этом если продавцом является резидент — цифровой код начинается на «10», а если нерезидент — первые цифры кода «11».

Например, код 11100 используется при предоплатах за товары, продаваемые нерезидентом, а код 11200 — когда происходит окончательный расчет за импортированные (ввезенные на территорию России) товары.

Если товары через границу не перемещаются, но участниками сделки являются как резиденты, так и нерезиденты, то цифровой код валютной операции начинается с «13».

Например, КВВО 13010 применяется, когда речь идет о расчетах за товары, приобретенные нерезидентом у резидента, не перемещаемые через границу.

Но есть исключения: если товаром является топливо, выбирайте цифровой код, начинающийся на «22».

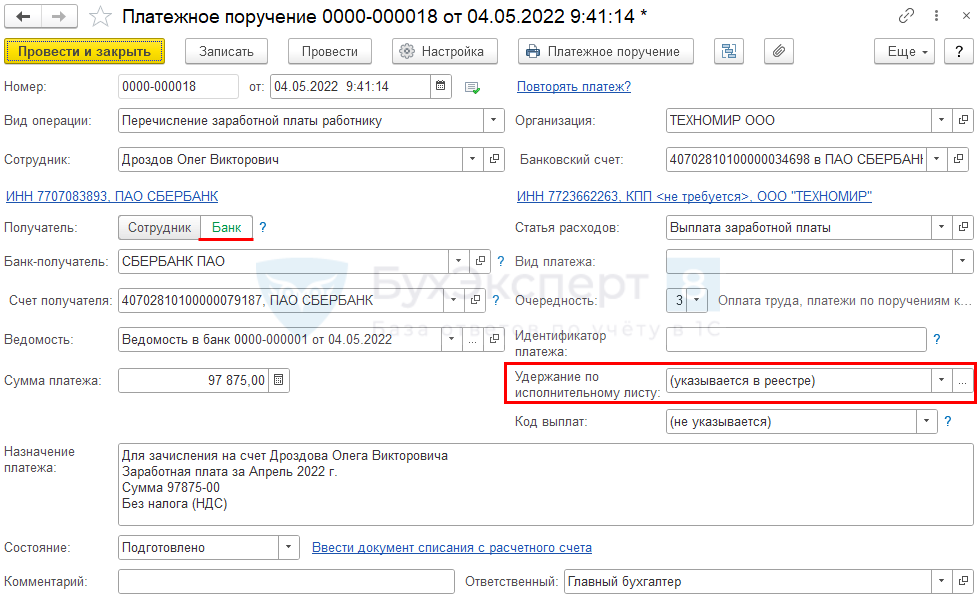

Платежные поручения на зарплату с 1 мая 2022 года— примеры в 1С

В 1С коды дохода указываются в платежном поручении (с релиза 3.0.111.25).

Если в документе Платежное поручение (Банк и касса — Платежные поручения), созданном начиная с 01.05.2022, в адрес физического лица:

- указан Вид операции:

- Прочее списание;

- Перечисление подотчетному лицу;

- Перечисление заработной платы по ведомостям;

- Перечисление заработной платы работнику;

- Перечисление сотруднику по договору подряда;

- Перечисление депонированной заработной платы;

- Перечисление дивидендов;

- Выплаты самозанятым по реестру;

- Выплата самозанятому,

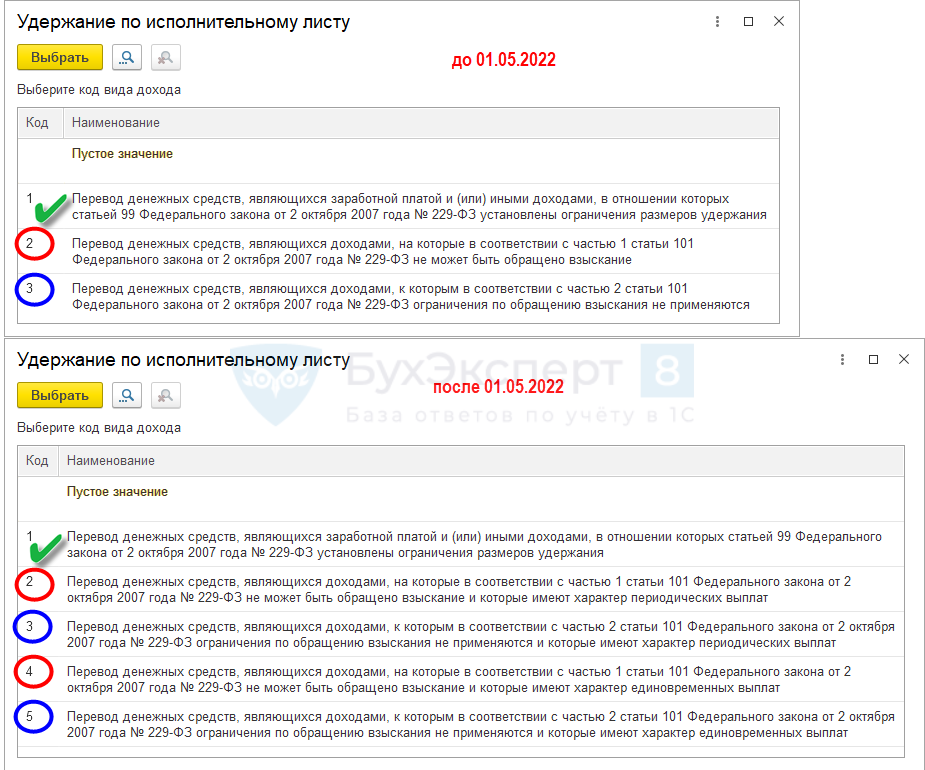

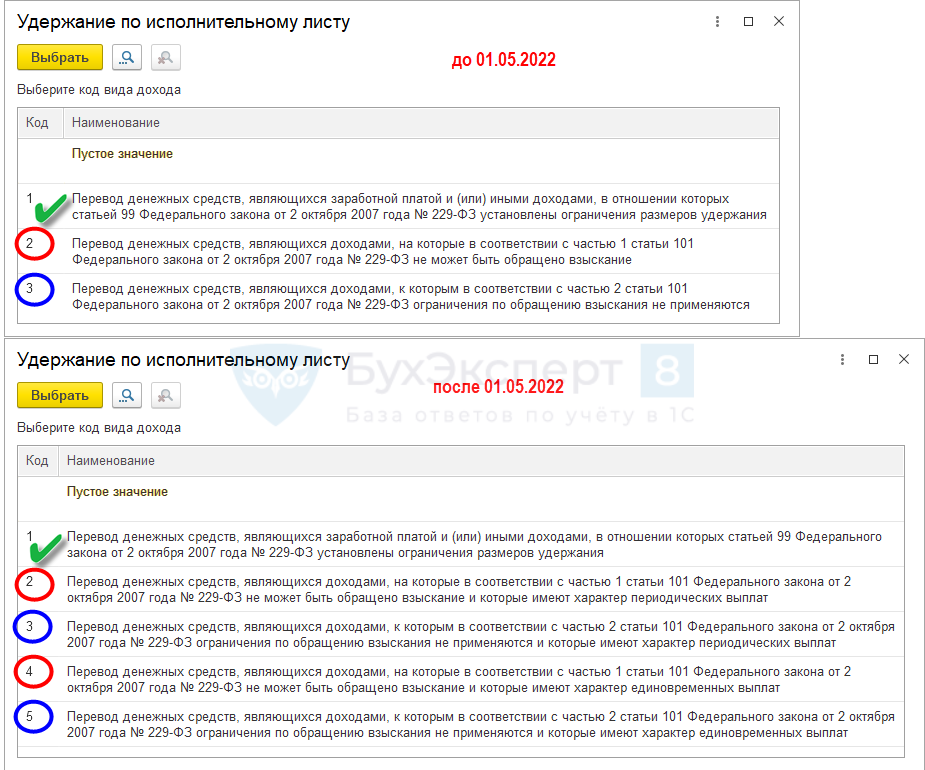

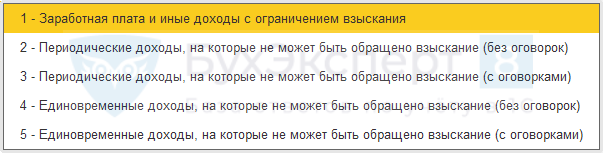

то появляется поле Удержание по исполнительному листу, где доступны варианты:

Выберите одно из этих значений, в результате платежное поручение заполнится в соответствии с требованиями законодательства. PDF

Если сумма к выплате состоит из нескольких доходов с разными кодами, например, 1 и 2, надо оформить два платежных поручения на каждый код.

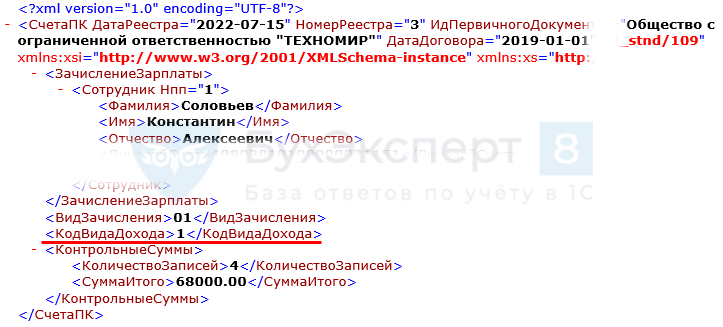

Ведомость в банк

Расширенные коды видов доходов можно добавить в платежные ведомости (с релиза 3.0.113).

Шаг 1. Проверьте формат обмена с банком — версия 3.6 (Зарплата и кадры — Зарплатные проекты).

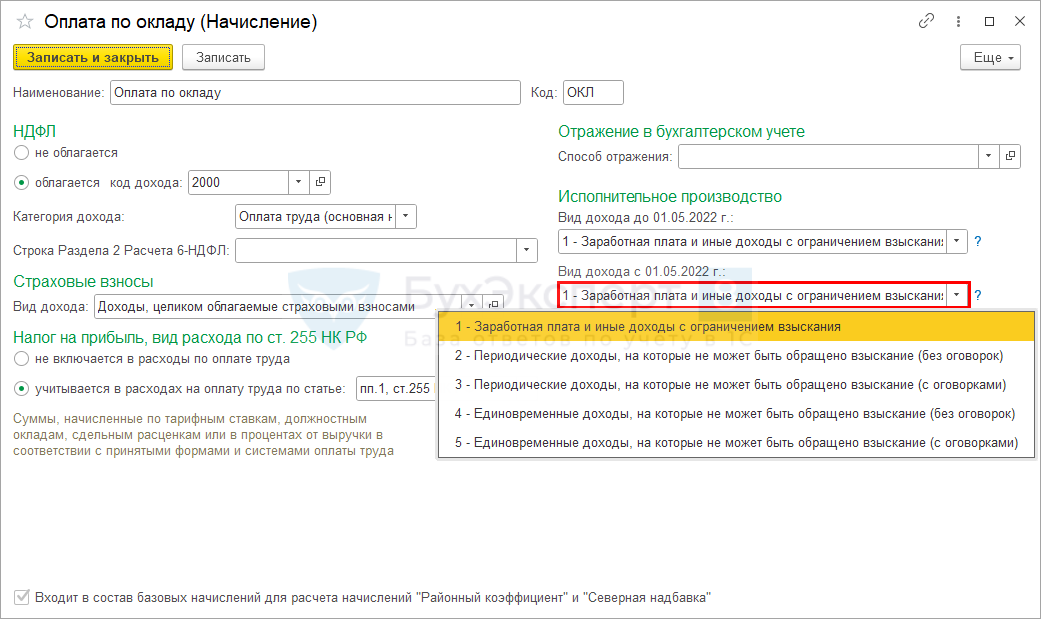

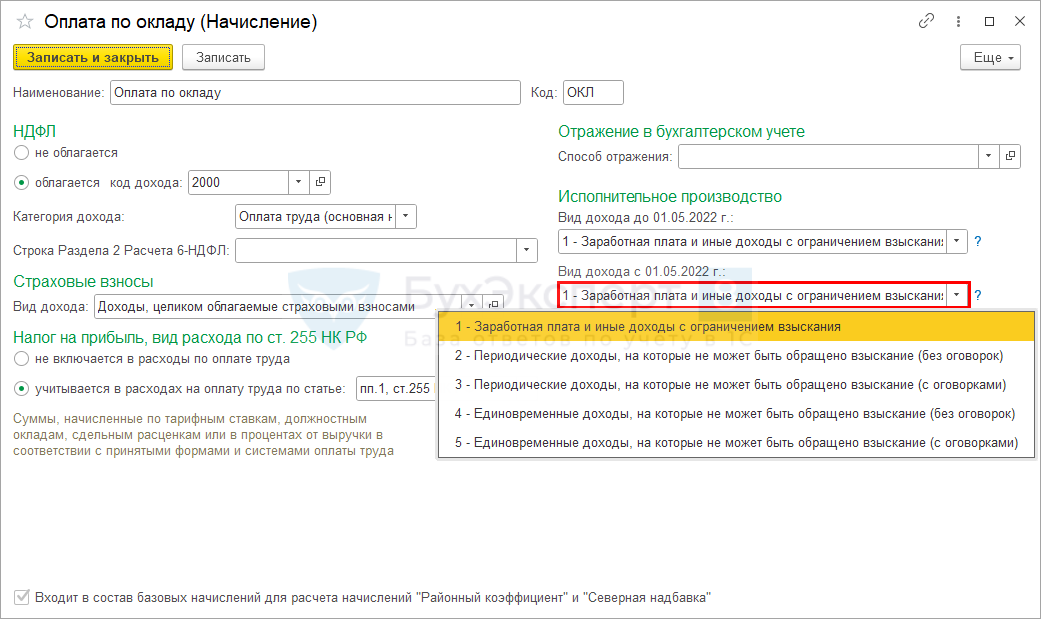

Шаг 2. В разделе Зарплата и кадры — Настройки зарплаты — Расчет зарплаты — Начисления укажите нужные коды в поле Вид дохода с 01.05.2022г. (с релиза 3.0.113).

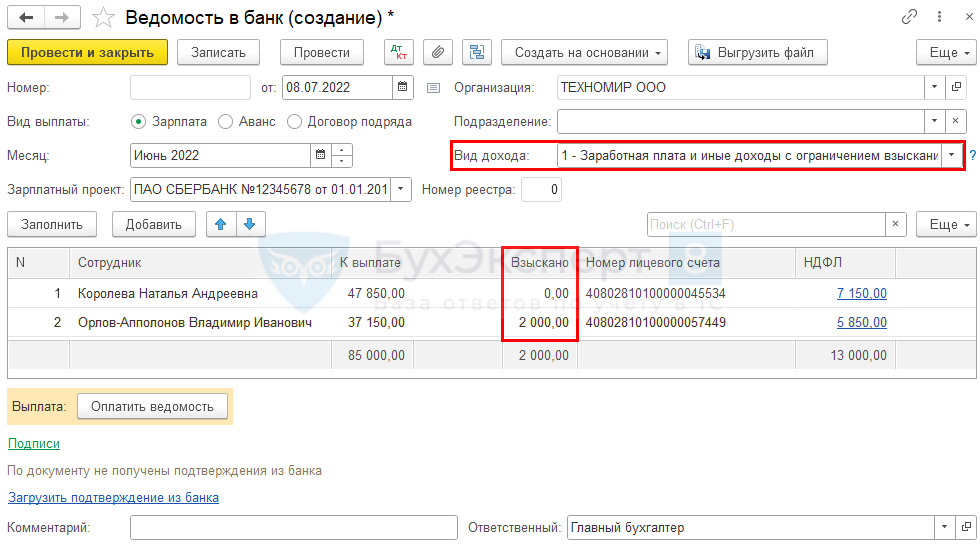

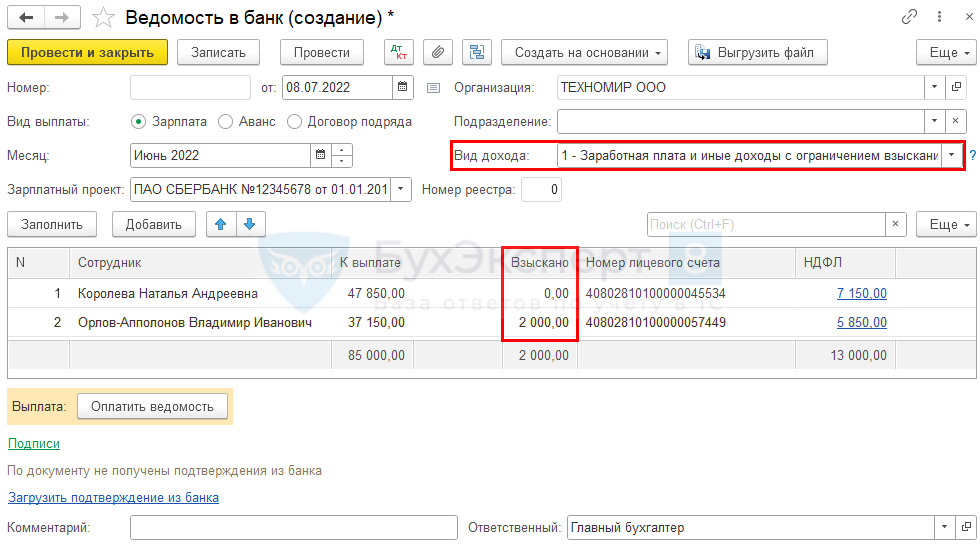

Шаг 3. В документе Ведомость в банк доступна для выбора аналитика Вид дохода (Зарплата и кадры — Ведомости в банк).

Укажите Вид дохода из перечня:

Ведомость заполнится только начислениями в данным кодом дохода — на каждый вид дохода заполните отдельную ведомость.

Графа Взыскано заполняется автоматически, если было удержание по исполнительным листам в документе Начисление зарплаты.

В результате заполнения этих данных код дохода и сумма удержания указывается:

- в файле выгрузки в банк; PDF

- в платежном поручении, сформированном на основании этой ведомости (при формировании ведомости На счета сотрудников). PDF

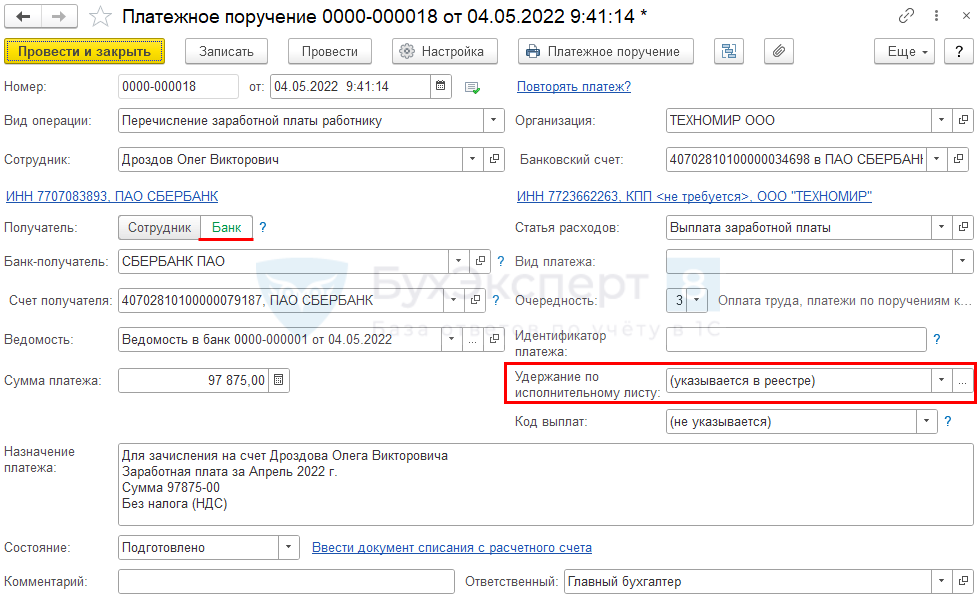

В Платежном поручении с видом операции:

- Перечисление заработной платы по ведомостям;

-

Перечисление заработной платы работнику

Получатель — Банк,

, если установлен переключатель

в поле Удержание по исполнительному листу автоматически устанавливается вариант — (указывается в реестре).

При формировании Ведомости в банк на аванс, нет возможности выбрать код вида дохода.

В файле передачи в банк ведомости на аванс автоматически указывается код вида дохода 1.

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства

Форма платежного поручения в 2024 году

Бланк содержит три основных блока реквизитов:

- Информация о плательщике.

- Информация о получателе.

- Информация о платеже.

Для перечисления страховых взносов или налогов используются дополнительные специальные поля. В них необходимо указывать специальные коды — КБК, ОКАТО, периоды, за которые уплачиваются налоги и взносы, типы платежей.

Также в платежном поручении обязательно проставляется подпись руководителя и банк ставит свою печать, если оно составлено на бумажном носителе. Если же платежка формируется в электронном виде через программы учета или в банк-клиенте, то должна быть электронно-цифровая подпись. Это аналог собственноручной подписи руководителя, который имеет точно такую же юридическую силу.

Готовое платежное поручение на бумаге предоставляется в банк, где платеж обрабатывается в порядке очереди. Электронная платежка отправляется прямо из личного кабинета в банк-клиенте после подписи.

Платежное поручение в 2024 году: что изменится?

Платежное поручение — это способ осуществления платежей, который позволяет переводить деньги с одного банковского счета на другой. Однако в 2024 году платежное поручение должно быть выполнено в новом формате.

Такое изменение связано с усовершенствованием Банка России. Платежное поручение должно соответствовать новым требованиям, которые установил Банк. Также станет доступен электронный вид платежного поручения, который позволит быстрее и удобнее осуществлять платежи.

В результате изменений платежное поручение в 2024 году станет более эффективным и удобным способом перевода денег между банковскими счетами.

Валютный контроль в 2024 году

Основные изменения с 1 марта 2018 года в валютном контроле приведем в виде таблицы:

| Объект изменений | Изменения с 1 марта 2018 года |

|---|---|

| Влияние суммы контракта на валютный контроль |

|

| Учет контрактов |

|

| Справка о валютных операциях | |

| Справка о подтверждающих документах |

|

| Ведение ведомости банковского контроля | |

| Причины, по которым банк имеет право не проводить валютную операцию |

|

Преимущества и недостатки новой системы платежных поручений

Преимущества

Новая система платежных поручений, которая начнет действовать в 2024 году, должна упростить и ускорить процесс перевода денежных средств. Вместо того, чтобы иметь несколько экземпляров бумажного поручения, теперь это можно будет сделать в электронном формате.

Это не только сократит количество бумажной работы, но и улучшит безопасность всех денежных переводов. Новая система должна быть более надежной и устойчивой к мошенничеству и ошибкам.

Недостатки

Кроме того, система может потребовать инвестиций в новое оборудование и программное обеспечение для обработки электронных платежей, что может быть проблематичным для некоторых компаний и организаций.

Также возможны технические сбои, которые могут привести к задержкам в платежах и неудобствам для клиентов.

Итог

Несмотря на некоторые недостатки, новая система платежных поручений должна быть более удобной и безопасной. Она также уменьшит количество бумажной работы и должна сократить количество ошибок при переводе денег. Однако, для реализации новой системы, может потребоваться затраты на новое оборудование и обучение сотрудников, что нужно учитывать при планировании.

КВВО для операций

Приведем коды, которые обычно сопровождают операции:

- 10100. Предоплата за вывоз партии изделий с территории России.

- 10200. Отсрочка платежа за партию, транспортируемую из страны.

- 11100. Предоплата иностранцу за продукцию, ввозимую в страну.

- 11200. Расчеты с резидентом, если ему дана отсрочка выплат за партию, ввозимую в страну.

- 12060. Плата за проданные нерезидентом товары. Предполагается, что продавалась продукция за рубежом, без ввоза в РФ.

- 13010. Платеж от иностранца в адрес резидента за товар, проданный в России.

- 20100. Предоплата услуг или товаров в пользу резидента.

- 20200. Расчет нерезидента с резидентом за услуги или работы.

- 20400. Платежи по соглашениям о поручениях, гарантиях в адрес резидента.

- 20500. Платежи по соглашениям о гарантиях в адрес нерезидента.

- 21100. Предоплата за услуги или работы в пользу иностранца.

- 35030. Платеж в адрес резидента по прочим действиям.

- 35040. Платеж в пользу иностранца по иным действиям.

- 41030. Кредитование резидента нерезидентом.

- 42015. Уплата основного долга перед нерезидентом, если у резидента есть соответствующие обязательства.

- 61100. Движение валюты с одного счета на другой.

- 61135. Перевод валюты со счета резидента на счет в ином банке.

- 70060. Резидент переводит иностранцу вознаграждение за работу.

- 99090. Прочие действия и переводы, которых нет выше.

Это перечень самых распространенных КВВО. Остальные коды есть в Инструкции ЦБ №181.

КВВО нужен и при работе с иностранной валютой:

- 01010 – реализация валюты за рубли.

- 01030 – покупка валюты за рубли.

Пример использования кода

У нерезидента приобретена продукция. Она была транспортирована в Россию на основании положений внешнеторгового договора. Нужный код зависит от выбранного вида оплаты:

- 10100 – для предоплаты.

- 10200 – постоплата.

Что делать, если товар нерезидента находится на территории России? Применяется код 13010. Обоснованность его использования подтверждается накладной с российским адресом местоположения продукции.

К СВЕДЕНИЮ! Код 13010 не подходит для топлива и прочих ресурсов для эксплуатации ТС. Покупка топлива сопровождается этими КВВО: 22110 (сделка с предоплатой) и 22210 (постоплата).

Группы кодов

Группа КВВО – это первые 2 цифры, раскрывающие класс операции. Рассмотрим эти группы и их значение:

- 01 и 02 – конверсионные безналичные платежи.

- 10 и 11 – платеж за экспорт или импорт продукции.

- 12 и 13 – оплата продукции без ввоза и вывоза.

- 20 и 21 – оплата услуг, работы, прав на интеллектуальную деятельность.

- 22 и 23 – оплата по соглашениям смешанного вида.

- 30 – платежи за недвижимость.

- 32 – оплата по соглашению уступки требования.

- 35 – прочие платежи.

- 40 и 41 – выдача кредитов.

- 42 и 43 – оплата кредитов и процентов по ним.

- 57 – оплата по соглашениям о доверительном управлении.

- 58 – оплата по соглашениям о брокерском обслуживании.

- 70 – операции, не связанные с торговлей (к примеру, перевод зарплаты или пенсии).

- 90 – прочие операции.

Следующие три цифры раскрывают содержание операции. Пример: код 70 оказывает на неторговую операцию. Последние цифры обозначают, какой именно перевод совершен. К примеру, это может быть выплата командировочных.

Начисление совокупной обязанности в «1С:Бухгалтерии 8»

В программе «1С:Бухгалтерия 8» расчет большинства налогов выполняется автоматически на основании данных учета. На основании этих же данных заполняются и регламентированные отчеты (налоговые декларации, расчеты, уведомления об исчисленных суммах налогов). Начисление налогов, учитываемых автоматически, выполняется последним днем отчетного (налогового) периода при выполнении соответствующих регламентных операций, входящих в обработку Закрытие месяца.

Расчет НДС имеет свои особенности, поскольку данный налог является косвенным. Для корректного расчета НДС, формирования необходимых проводок и автоматического формирования декларации в конце каждого квартала требуется выполнить ряд регламентных операций по НДС.

Поскольку суммы налогов при закрытии отчетного периода определены, то задолженность по их уплате автоматически переносится на счет 68.90 при выполнении новой регламентной операции Начисление налогов на единый налоговый счет. При этом проводки по начислению налогов на ЕНС формируются не на дату регламентной операции, а на даты наступления сроков уплаты налогов, установленных НК РФ (28-е число месяца, следующего за отчетным, или другие даты).

Такой порядок применяется для следующих налогов (взносов):

-

НДС;

-

НДС налогового агента;

-

налог на прибыль;

-

налог на прибыль налогового агента;

-

земельный налог;

-

транспортный налог;

-

налог на имущество;

-

налог, уплачиваемый при УСН;

-

торговый сбор;

-

НДФЛ ИП за себя;

-

страховые взносы ИП за себя.

Если зарплата рассчитывается в «1С:Бухгалтерии 8», то НДФЛ налогового агента, удержанный с доходов сотрудников, начисляется на счет 68.90 при проведении документов, отражающих фактическую выплату зарплаты или дивидендов: Списание с расчетного счета; Выдача наличных. Если учет зарплаты ведется в «1С:Зарплате и управлению персоналом 8», то НДФЛ начисляется на ЕНС при проведении документа Сведения об удержанном НДФЛ.

При этом проводки по переносу на ЕНС задолженности по НДФЛ формируются не на дату выплаты дохода, а на дату наступления срока уплаты НДФЛ (28-е или 5-е число месяца в зависимости от даты удержания НДФЛ).

Задолженность по страховым взносам, начисленным на выплаты сотрудникам, переносится на счет 68.90 при проведении документа Начисление зарплаты (Отражение зарплаты в бухучете, если зарплата рассчитывается в «1С:Зарплате и управлению персоналом 8»). Проводки по начислению страховых взносов на счет учета ЕНС формируются не на дату документа начисления зарплаты, а на дату наступления срока уплаты страховых взносов (28-е число следующего месяца).

Задолженность по налогам, для которых не поддерживается автоматический расчет (например, акцизы, водный налог и др.), следует переносить на ЕНС с помощью документа Корректировка ЕНС с видом операции Начисление налога (раздел Операции – Единый налоговый счет). Дата начисления этих налогов на счет 68.90 будет совпадать с датой документа Корректировка ЕНС.

Для начисления штрафных санкций также используется документ Корректировка ЕНС с соответствующими видами операций.

Бухпросвет

- Автоматическая сверка данных учета с данными налогового органа по ЕНС

- Работа с ЛК ФНС в части ЕНС (подключение, варианты авторизации)

Таким образом, для формирования совокупной обязанности по уплате налогов и взносов на счете 68.90 в большинстве случаев при регулярном ведении учета достаточно начислить и выплатить зарплату и выполнить закрытие месяца. При этом задолженность по уплате налогов отражается на едином налоговом счете так же, как и в личном кабинете ФНС – на дату наступления срока их уплаты, установленного законодательством.

Справка о валютных операциях 2024

С 1 марта 2018 года справку о валютных операциях отменили. Справка о валютных операциях, инструкция по ее заполнению были утверждены инструкцией Центробанка РФ от 04.06.2012 № 138-И , но в связи с изданием Банком России Инструкции от 16.08.2017 № 181-И , отменяющей инструкцию ЦБ РФ от 04.06.2012 № 138-И, данный документ утратил силу.

В 2024 году оформлять справку о валютных операциях не нужно. Соответственно, вопросы о справке о валютных операциях (когда представляется в 2024 г., образец заполнения 2024, скачать бланк, сроки подачи справки о валютных операциях, корректировка справки о валютных операциях, непредоставление справки о валютных операциях – штраф) более не актуальны.

Банк России не только отменил справку о валютных операциях, но и внес ряд изменений в валютный контроль для организаций и предпринимателей.

Где сформировать платежку – онлайн заполнение

Если раньше сформировать платежку в ПФР для ИП можно было в специальном сервисе на сайте самого ПФР, то теперь такой функции там нет. За ненадобностью, ведь вся ответственность за взносы легла на налоговую. А вот на сайте ИФНС такая рабочая опция появилась.

Рассмотрим пример, как составляется бывшая некогда платежка в пенсионный фонд в 2024 году для ИП без работников на сайте ФНС https://service.nalog.ru/payment/payment.html:

- Заходим в сервис «Заполнение платежного документа».

- Вводим код ИФНС, жмем далее.

- Выбираем наименование своего муниципального учреждения, переходим далее.

- В выпадающей сроке нажимаем на «Платежное поручение».

- Затем тип платежа «Уплата налога, сбора, взноса».

- Вписываем КБК, жмем далее.

- Нажимаем на статус плательщика 01. Там тоже будет выпадающая строка.

- Выбираем основание платежа, к примеру, ТП.

- Нужный налоговый период и снова далее.

- Появится строка «Дата подписи декларации». Набираем, если знаем. Если нет, пусть пустует.

- Сейчас перед нами «Очередность платежа», проставляем 5.

- Затем следует заполнить строки для ИНН, реквизиты, ИПП, сумму страхового взноса.

- Вот и вся инструкция. Теперь все время жмем далее, и готовое п/п загрузится на компьютер.

В заполнении платежки на страховые взносы, как и прежде, нет ничего сложного, однако в 2024 году нужно быть чуточку внимательнее, чтобы не внести устаревшие данные.

Новый порядок оформления платёжных поручений: когда станет обязательным, и можно ли оформлять по-старому

Новые правила заполнения платежных поручений, утвержденные приказом Минфина России, начинают действовать 11 февраля 2023 года.

Изменения обусловлены тем, что с 2023 года оплата большинства налогов для индивидуальных предпринимателей и организаций стала возможной только через Единый налоговый счет. Такая схема расчетов предполагает сначала подачу уведомления, а затем проведение оплаты – одним или несколькими платежными документами, но всегда на Единый налоговый счет.

Однако в ФНС допускают возможность не подавать уведомления, а по-прежнему представлять в банк платежные поручения с корректно заполненными реквизитами – как минимум до конца 2023 года. Но перечисленные таким образом в бюджет средства все равно будут попадать на Единый налоговый счет, а решение о приоритетах и порядке распределения сумм будет принимать сама ФНС.

Таким образом, оформление платежных поручений по старым правилам в 2023 году не является альтернативой ЕНС, тем более, что в последних релизах 1С:Бухгалтерии (начиная с 3.0.127) уже нет даже технической возможности сформировать платежи по налогам, кроме как с использованием единого налогового счета. При выборе в платежном поручении операции «Уплата налога» в конфигурации больше не доступны значения отдельных налогов, а для «Единого налогового платежа» автоматически подставляются реквизиты ЕНС.

Пример определения срока действия платежного поручения

Для того, чтобы определиться с периодом времени, в течение которого платежное поручение считается действительным, рассмотрим конкретный пример. В соответствии с п. 5.5 Правил перечисления денежных средств, утв. Центробанком, срок действия платежного поручения составляет 10 календарных дней. При этом не следует путать календарные и рабочие дни.

Теперь переходим к конкретному примеру. ООО «Компания» сформировала платежное поручение 11 февраля 2024 года. Для того, чтобы определить срок действия этого поручения необходимо отсчитать 10 календарных дней. Начинаем это делать с 12 февраля. То есть данный срок наступает 21 февраля 2024 года. Исходя из этого можно сделать вывод, что предъявить платежное поручение в банк ООО «Компании» необходимо не позднее 21 февраля 2024 года. Если сделать это позже указанного срока, то банковская организация вправе будет отказать в исполнении поручения по причине окончания срока действия.

Зная о том, что срок действия платежки составляет 10 дней, плательщик может легко осуществлять расчеты и своевременно предъявлять в банк платежные документы. Это позволяет компаниям и предпринимателям грамотно планировать свое рабочее время и посещать банк в любое удобное время, а не сразу же после составления поручения. В этом случае у пользователя банковских услуг появляется дополнительные удобства и комфорт при совершении платежных операций.

Заключение

На основании последних изменений, вступивших в силу с 2017 года, безналичные операции в электронном виде или на бумажных носителях между владельцами расчетных счетов будут осуществляться без заполнения поля 110. Оно остается пустым. Сведения о типе операции, отражаемые в нем ранее, будут заложены в код КБК. Внимательно отнеситесь к заполнению документов для осуществления перевода обязательных взносов в бюджет или налогов. Если реквизиты, указанные вами окажутся ошибочными, платеж может зависнуть в банковской системе до выяснения обстоятельств его внесения.

Заполнение поля 110 обязательно при осуществлении перечисления заработной платы или дополнительного вознаграждения, пожизненного содержания работникам бюджетной сферы. В этом случае в ячейках соответствующей графы должна быть проставлена цифра «1». Аналогично заполняется поле 110 и при зачислении денежных средств из бюджета в пользу физического лица, относящегося к льготной категории населения. К таким социальным выплатам относят стипендии, пособия и компенсации.

Итог

- КВВО — это особый код, который используют для конкретизации платежа. За расчётами в валюте ведётся усиленный контроль. Коды видов платежей помогают упростить проверку законности отдельных операций.

- Список всех кодов указан в Инструкции Центробанка №181-И.

- Если не получается подобрать код для отдельной операции, корректный КВВО стоит уточнить у сотрудника банка.

- У кода вида платежа есть конкретный порядок: первые две цифры обозначают группу операций, последние три указывают на детали.

- В платёжных документах КВВО прописывают в фигурных скобках, с буквами VO перед цифрами. Если в бланке есть специально отведённое место для кода, его вписывают туда. Когда нет — в строке с назначением перевода.

- Если код не совпадёт с основанием перевода, в платеже откажут.

Аутсорсинг «Моё дело — Бухобслуживание»

Команда из бухгалтера, юриста, кадровика и бизнес-ассистента возьмёт на себя всю рутину и общение с госорганами.

Узнать подробнее