Коды ошибок в декларации по НДС

В отношении различных операций устанавливаются разные коды ошибок. Если стоит цифра 1, можно говорить об отсутствии записи об операции в документе контрагента, либо последний не сдал декларацию по НДС вовремя. Возможно, показатели контрагентав декларации равны нулю, либо нет возможности просмотреть запись счета-фактуры и сравнить ее со сведениями контрагента.

Наличие кода 2 свидетельствует о том, что не соответствуют данные по операциям между разделами 8 и 9. Такая ситуация может возникнуть при принятии налога к вычету по авансовым фактурам.Цифра 3 указывается, если не сопоставляются данные по операциям в 10 и 11 разделе.

Цифра 4 означает допущение ошибки в какой-либо графе. Номер графы, где есть недочет, прописывается в скобках. Можно сказать, что это означает некорректное заполнение граф. Как узнать, где именно есть недочет? Если обозначение выглядит так – 4 (20, 21), значит, данные неправильно указаны в графе 20 и 21.

Код 5 прописывается, если есть проблемы с заполнением 8,9,10,11,12 раздела. Нет указания даты составления фактуры, либо указанная дата некорректна. Код 6 применяется, когда в разделе 8 некорректно заявлен вычет (прошло более 3 лет).

Код 7 указывается, если в 8 разделе заявлен вычет на основании фактуры, которая была составлена до момента регистрирования. 8 код используется, если в разделах 8,9,10,11,12 в декларации неправильно вписан код операции. Цифра 9 пишется, если были допущены недочеты при аннулировании записей в девятом разделе.

Код 000000001 может говорить о наличии вычетов и отсутствии начислений. То есть, ошибка свидетельствует о том, что налоговый орган выявил несовпадения с книгой покупок потребителя и книгой продаж продавца. Есть разные причины появления расхождений – непредставление покупателем декларации своевременно, некорректное отображение счета-фактуры. Ошибка также возникает, если поставщик не отображает счет-фактуру.

Код 0000000002 в декларации означает, что есть расхождения в отчете компании, повтор данных в книге продаж и покупок. Ошибка может появиться, если в декларации есть вычет, но налог не начислен.

Как отвечать на требования ФНС

В НК закреплён следующий принцип – если неточности в декларации не приводят к занижению суммы НДС или завышению вычета, можно ограничиться простым развёрнутым комментарием о причинах искажений и внесением корректирующей информации в приложении к ответу. Если же ошибки подтвердились и действительно повлияли на сумму НДС, необходимо в 5-дневный срок сдать уточняющую декларацию. В этом случае отвечать на требование не обязательно, хотя и не запрещается.

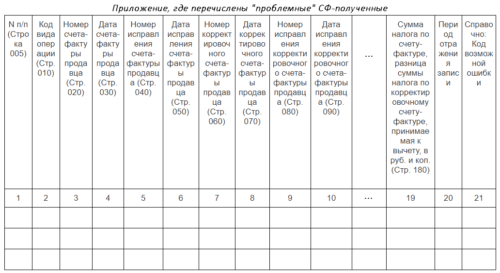

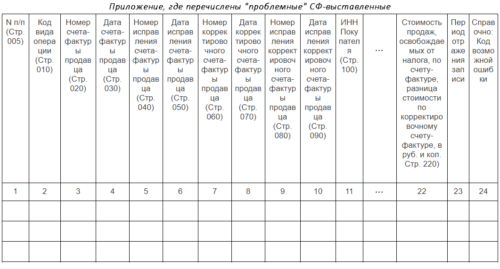

Сам ответ (объяснительную) допускается формировать в свободной форме, но в письме ФНС от 16.07.2013 N АС-4-2/12705 чиновники предлагают использовать готовые таблицы для отражения конкретных сведений о номерах документов, датах их формирования и т.д. Заметим, что сегодня практически все данные заполняются автоматически в специализированных программах, которые как раз и формируют приложения к ответам на требования ФНС по рекомендованным формам. Кроме этого, Налоговая Служба обычно сразу вместе с требованием присылает готовые таблицы для ответа.

По этой причине мы рассмотрим лишь примеры того, как могут звучать сами пояснения. Они приводятся в текстовом виде на первой странице объяснительной (где указаны обязательные реквизиты). Напомним, остальная информация, если она требуется (например, обновлённые данные о номерах счетов-фактур), прикрепляется в виде табличных приложений.

| Пример претензии ФНС | Примерный ответ на требование ФНС на первом листе |

|---|---|

| В книге покупок представлены сведения о счетах-фактурах от 1.02.19 и 02.02.19, факт формирования которых не подтверждается |

В ответ на требование № 22 от 25.04.19 о предоставлении пояснений в отношении декларации по НДС за I квартал 2019 г. ООО «Лето» направляет пояснения. В книге покупок за I квартал 2019 г. представлены правильные данные о счетах-фактурах №60 от 01.02.2019 и №61 от 02.02.2019. В приложениях представлены копии счетов и договор с контрагентом-поставщиком ООО «Зима». Расхождение могло возникнуть вследствие того, что ООО «Зима» реализует товары в качестве комиссионера. |

| Возникло расхождение между суммами НДС в строках 130 и 090 раздела 3 |

В ответ на требование № 22 от 25.08.19 о предоставлении пояснений в отношении декларации по НДС за II квартал 2019 г. ООО «Лето» направляет пояснения. «15.05.2019 компании ООО «Бета» в счет поставки товара оплачен аванс, от него получен счет-фактура № 66 от 15.05.2019 на сумму 12000 руб., НДС с аванса выделен в размере 2000 руб. и принят к вычету. Сумма к вычету 20000 руб. отражена по строке 130 раздела 3 декларации по НДС за II квартал 2019 г. Отгрузка продукции запланирована на IV квартал 2019 г. Компания не обязана восстанавливать НДС с аванса во II квартале 2019 г. Поэтому в строке 090 раздела 3 декларации по НДС за II квартал 2018 г. сумма к восстановлению не указана». |

| Вычет за отчётный период составляет 91% от начисленного НДС |

В ответ на требование № 22 от 25.04.19 о предоставлении пояснений в отношении декларации по НДС за I квартал 2019 г. ООО «Лето» направляет пояснения. Данные в декларации отражены верно (НДС начисленный 1100 тыс. руб., НДС к вычету 1000 тыс. руб.). Высокая доля вычетов обусловлена сезонным характером деятельности, а именно, в феврале была закуплена крупная партия газированных напитков, продажи которых запланированы на май. |

| Доходы, облагаемые налогом на прибыль, не соответствуют доходам, облагаемым НДС |

В ответ на требование № 22 от 25.07.19 о предоставлении пояснений в сообщаем следующее. Расхождения в декларациях по налогу на прибыль и НДС, возникшие по итогам первого полугодия, объясняются разным порядком налогообложения операций для целей расчёта налога на прибыль и НДС. (Далее следует пояснение, какие именно операции стали причиной расхождений, обычно в этом «виноваты» внереализационные доходы и безвозмездная передача различных ценностей) |

После того, как ответ на требования налоговой о предоставлении пояснений по НДС был отправлен, ФНС должна прислать извещение о его получении. За игнорирование требований инспекторов предусмотрены санкции:

- штраф 5000 руб. – для первого нарушения;

- штраф 20000 руб. – для повторного;

- отдельно заметим, что отправка объяснений на бумаге тем налогоплательщиком, который обязан сдавать декларацию электронно, эквивалентна игнорированию требования, т.е. наказывается штрафом и может стать причиной блокировки счетов.

Примеры ответов на требования о предоставлении пояснений:

- пример 1;

- пример 2;

- чистый бланк ответа с приложениями.

Пояснения к декларации по требованию налоговиков

ФНС проинформировала налогоплательщиков о порядке действий в случае обнаружения противоречий, несоответствии сведений в представленных декларациях (Письмо ФНС от 06.11.2015 N ЕД-4-15/19395) Новый формат Пояснений вступил в силу с 24.01.2017 (Приказ ФНС от 16.12.2016 N ММВ-7-15/682@).

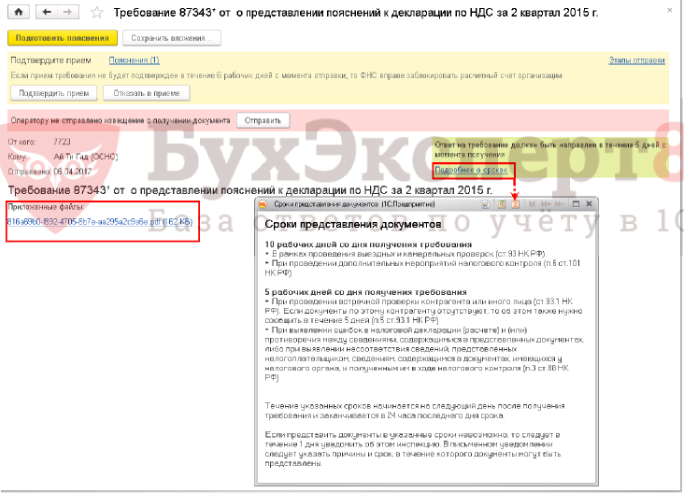

Шаг 1. При получении электронного Требования о представлении пояснений необходимо:

в течение 6 рабочих дней отправить Квитанцию о его получении (п. 5.1 ст. 23 НК РФ).

Если Квитанция не будет отправлена, то будут санкции — блокировка счета (пп. 2 п. 3 ст. 76 НК РФ).

В Письме ФНС от 16.02.2016 N ЕД-4-2/2436@ была разрешена спорная ситуация, о привлечении к ответственности в соответствии со ст. 126 НК РФ, за не представление документов вовремя, если налогоплательщик не смог отправить квитанцию о получении электронного требования в установленный срок.

Зачастую, ИФНС отправляет требование, формат которого неверен или складывается ряд других технических причин по которым налогоплательщик не может просмотреть требование и предоставить квитанцию о его получении. Поэтому, согласно указанному письму ФНС, файл электронного требования не признается полученным, если налогоплательщик не смог его открыть и отправить квитанцию о приеме.

Шаг 2. Проверить правильность заполнения декларации в отношении записей, указанных в Требовании. К Требованию прикрепляются Приложения в виде pdf – файлов и в виде таблиц по разделам (Письмо ФНС РФ от 16.07.2013 N АС-4-2/12705):

- 8-12 (с Приложениями к Разделам 8,9),

- по контрольным соотношениям (КС),

- по сведениям, отсутствующим в Книге продаж.

По иным основаниям – в pdf –формате.

Коды видов ошибок. Ошибки разделены на 4 вида:

- код «1» — отсутствие аналогичной записи об операции у контрагента либо контрагент не представил декларацию, либо представил с «0»ми показателями;

- код «2» — несоответствие данных об операции между Разделом 8 (или Приложением 1 к Разделу

и Разделом 9 (или Приложением 1 к Разделу 9). Например принятие к вычету суммы НДС по ранее исчисленным авансовым счетам-фактурам;

и Разделом 9 (или Приложением 1 к Разделу 9). Например принятие к вычету суммы НДС по ранее исчисленным авансовым счетам-фактурам; - код «3» — несоответствие данных об операции между разделом 10 и разделом 11 (при отражении посреднических операций);

- код «4 » — возможно ошибка при регистрации счета-фактуры в какой-либо графе, номер графы указан в скобках:

- код ошибки 4(3) – ошибка по графе 3 «Номер счета-фактуры продавца»;

- код ошибки 4(4) – ошибка по графе 4 «Дата счета-фактуры продавца».

Шаг 3. Ответить на требование в ИФНС в течение 5 рабочих дней (п. 3 ст. 88 НК РФ):

- если ошибка повлияла на занижение суммы налога, то необходимо представить уточненную декларацию;

-

если ошибка не повлияла на сумму налога, то можно представить пояснения с указанием корректных данных (но рекомендуется представить и «уточненку»):

- в свободной форме в формализованном виде;

- в электронной форме;

- если ошибок не выявлено, необходимо уведомить об этом ИФНС путем представления пояснений.

ФНС приняла решение сократить срок камеральной налоговой проверки с 3 до 2 месяцев по налогоплательщикам, которым СУР АСК «НДС-2» присвоен низкий и средний уровень налогового риска. Критерии – в Письме ФНС РФ от 13.07.2017 N ММВ-20-15/112@.

Практику сокращения камеральной проверки применяют в отношении деклараций по НДС, представленных с 01.07.2017 за налоговые периоды, начиная с 2015 года.

Код периода в декларации по налогу на прибыль

| Налоговый/отчетный период | Код периода |

| Для организаций (не КГН), сдающих отчетность поквартально | |

| I квартал | 21 |

| Полугодие | 31 |

| 9 месяцев | 33 |

| Год | 34 |

| Для организаций (не КГН), сдающих отчетность помесячно | |

| Один месяц | 35 |

| Два месяца | 36 |

| Три месяца | 37 |

| Четыре месяца | 38 |

| Пять месяцев | 39 |

| Шесть месяцев | 40 |

| Семь месяцев | 41 |

| Восемь месяцев | 42 |

| Девять месяцев | 43 |

| Десять месяцев | 44 |

| Одиннадцать месяцев | 45 |

| Год | 46 |

| Для организаций – ответственных участников КГН, сдающих отчетность поквартально | |

| I квартал | 13 |

| Полугодие | 14 |

| 9 месяцев | 15 |

| Год | 16 |

| Для организаций – ответственных участников КГН, сдающих отчетность помесячно | |

| Один месяц | 57 |

| Два месяца | 58 |

| Три месяца | 59 |

| Четыре месяца | 60 |

| Пять месяцев | 61 |

| Шесть месяцев | 62 |

| Семь месяцев | 63 |

| Восемь месяцев | 64 |

| Девять месяцев | 65 |

| Десять месяцев | 66 |

| Одиннадцать месяцев | 67 |

| Год | 68 |

Чем грозит компании подача уточненной декларации по НДС?

К сожалению, уточненная декларация по НДС практически всегда является для налоговой службы индикатором того, что в первичной документации фирмы присутствуют существенные недочеты.

Особенно тщательно представитель госорганов будет контролировать ведение бухгалтерского учета, если в результате вашей невнимательности бюджет может недополучить часть средств.

Итак, подача уточненной информации для начисления налога на добавленную стоимость сопряжена со следующими рисками и финансовыми потерями для компании:

Если вы заметили ошибку, из-за которой заплатили меньшую сумму НДС, раньше фискальных органов, то вам грозит «всего лишь» начисление ранее не уплаченной налоговой суммы и пеней. Произвести данные платежи в обязательном порядке нужно до момента подачи скорректированной декларации

Важно: уплаты пеней не избежать. Если вы этого не сделаете, то будете дополнительно наказаны штрафом.

Если вы обнаружили, что переплатили налоговой, то, конечно, попытаетесь вернуть свои деньги

Как известно, государство очень неохотно расстается с деньгами. Так что скорее всего следует ожидать выездной проверки. Уточнение налогооблагаемой базы не пройдет без досконального изучения вашей документации налоговой инспекцией.

Естественно, насколько критичными для вашей компании будут карательные меры налоговых органов по поводу изменения суммы НДС за прошлый период, зависит от характера ошибки.

Действия после получения требования

После получения уведомления о наличии ошибок в декларации по НДС (налога на добавленную стоимость), следует изучить, какой код ошибки есть, и внести пояснения или отправить уточненку.

После получения требования нужно отправить в инспекцию квитанцию о том, что требование было принято (документ подается в электронном формате). Срок на подачу ограничен и составляет не более 6 суток. Если этого не сделано, налоговики могут прекратить операции по счетам.

Нужно впоследствии проверить, корректно ли заполнена декларация, выявить, где именно есть ошибки исходя из кода. После этого в налоговый орган подается уточненка, содержащая корректные данные, если ошибка привела к снижению показателя сбора к уплате. Если погрешность не повлияла на базу обложения, возможно представление пояснений. В случае если после проверки ошибки не были найдены, нужно уведомить об этом фискальные органы.

Основные коды ошибок с 1 по 4

С 25 января 2019 года ФНС использует 9 кодов для описания самых разных неточностей в декларации по НДС. До этой даты налоговики оперировали только четырьмя кодами. Рассмотрим каждый случай подробнее.

Код ошибки «1» в декларации по НДС характерен для так называемого «налогового разрыва». Он возникает при следующих обстоятельствах:

- в вашей декларации указаны данные счёта-фактуры, сформированного поставщиком, при этом НДС поставлен к вычету;

- в это же время поставщик не отразил в своей отчётности сведения об этой операции, т.е. не уплатил НДС в бюджет.

При таком расхождении ФНС направляет запросы обоим сторонам сделки, так как покупатель в их глазах пытается неправомерно воспользоваться вычетом, а продавец является неплательщиком налога.

Причин, по которым возникает данная ошибка, можно назвать достаточно много, вот основные из них:

- контрагент просто забыл указать сведения о счёте-фактуре или сдал нулевую декларацию;

- в одной из деклараций допущены ошибки в реквизитах счёта-фактуры, вследствие чего их невозможно сопоставить;

- контрагент умышленно не отразил сведения о продажах.

Если у вас всё верно, в ответе ФНС необходимо обратить внимание на все существенные факты и приложить документальные свидетельства. Кстати говоря, избежать подобных ошибок позволяет регулярная сверка взаиморасчётов с контрагентами

Код ошибки «2» указывает на расхождения, возникшие в собственной декларации между разделами №8 и №9, т.е. здесь вина лежит на самом налогоплательщике. ФНС в своём письме от 3 декабря 2018 г. №ЕД-4-15/23367@ в качестве примера такой ситуации приводит случай, когда к вычету применяются суммы НДС, исчисленные по ранним авансовым счетам-фактурам.

Код «3» говорит о неточностях между 10 и 11 разделами. Он характерен для посредников. К примеру, организация, продающая товары от своего имени, получает от заказчика счёт-фактуру, который регистрируется во второй части журнала счетов-фактур, но реквизиты этого документа необходимо перенести и в 12 графу первой части того же журнала. Если реквизиты не совпадают, возникает упомянутая ошибка.

Код «4 » указывает на предполагаемую ошибку в конкретной графе (где x – порядковый номер графы). Если ФНС отправила требование с этим идентификатором, она всегда дополняет запрос таблицей, где по мнению автоматизированной системы есть неточность. Например, ФНС прислала требование с кодом ошибки 4 (19) и приложила к запросу заполненную таблицу по разделу №8 (Книга покупок). Это значит, что нужно проверить НДС, предъявленный к вычету.

Довольно часто бухгалтеры не могут понять, чем недовольна налоговая, ведь все данные в указанном разделе полностью корректны. На самом деле код 4 не говорит о том, что ошибка точно присутствует, это скорее «знак вопроса». Если никаких ошибок выявлено не было, с высокой долей вероятности можно предположить, что представленные в декларации сведения просто не совпали с девятым разделом декларации контрагента. В этом случае необходимо дать соответствующие пояснения, а ещё лучше – предварительно свериться с поставщиком.

Ещё одна распространённая ситуация – требование с кодом возможной ошибки 4 (20, 21) и приложением таблицы по разделу 9 (Книга продаж). Как и в предыдущем примере, сам факт получения такого письма из ФНС ещё не говорит о том, что здесь точно есть ваша вина. Не исключено, что огрехи допустил контрагент. В данном случае ФНС в таблице перечисляет счета-фактуры, по которым выявлены несоответствия, а цифры 20 и 21 указывают на графы, где именно оно возникло. В этой конкретной ситуации речь идёт о суммах НДС, подлежащих уплате в бюджет. Налоговая предполагает, что они указаны неверно.

Вообще, код 4 (20,21) по разделу 9 обычно возникает в двух случаях:

- если покупатель завысил сумму НДС, т.е. предъявляет к вычету больше, чем положено;

- если у продавца сумма НДС, подлежащая к уплате в бюджет, всё-таки получилась меньше, чем должна была быть.

Ещё возможен вариант, когда обе стороны допустили ошибки по одной и той же операции, но это маловероятно. Как бы там ни было, на требования с кодом 4 часто приходится отвечать и покупателю, и продавцу.

Общие правила исправления книги продаж и книги покупок

Исправления данных в книге покупок и в книге продаж может потребоваться, даже если нет необходимости подачи корректировочной декларации по НДС, и нужно исправить технические несоответствия.

Какие ошибки чаще всего встречаются:

- отсутствие регистрации выставленного счета в книге продаж – забытый счет

- регистрируется в дополнительном листе, подается уточненка, вносится недоимка;

- выставление лишнего счета;

- регистрирование счета с неправильными данными;

- нет заявления на вычет НДС.

Распространенная ошибка – некорректное заполнение счета-фактуры. В таком случае в документ вносятся исправления, иначе покупатель не сможет принять отчисления к возврату. Необходимо выставить новый документ с тем же номером и датой, но в первой строке отображается дата исправления.

Зачем нужен перенос вычета

Право переноса вычета на другие периоды закреплено за налогоплательщиком с 2015 года. В ст. 172-1.1 НК РФ говорится, что вычеты могут заявляться в течение трехлетнего срока после покупки в любом налоговом периоде.

Главными причинами переноса вычета, которыми руководствуется фирма, можно назвать:

- возможные претензии ФНС;

- желание оставить сумму вычетов «про запас»;

- «опоздавшие» счета-фактуры.

С первым вариантом развития событий сталкиваются бухгалтеры, если фирма приобретает дорогостоящий товар, а продажи в отчетном квартале невелики. Проанализировав декларацию, в которой показана крупная сумма к возмещению из бюджета, ИФНС может подозревать мошенническую схему. Обычно в такой ситуации чиновники запрашивают документы, подтверждающие крупный вычет, в рамках назначенной для организации проверки, требуют письменно разъяснить, откуда он возник, уточнить детали сделки. Может произойти проверка контрагента, а то и вызов руководителя организации для дачи разъяснений лично в офисе налоговой службы («налоговая комиссия по НДС»).

На заметку! Вызвать на комиссию представителя фирмы налоговики могут на основании ст. 19.4-1 КоАП РФ. Неявка грозит директору штрафом до 4 тыс. руб.

Опытные бухгалтеры знают и о таком показателе, как «безопасная доля вычетов» по налогу. Он отражен в Приказе ФНС №ММ-3-06/333 от 30/05/07 (прил. 2) и составляет 89% вычетов за предыдущий календарный год, т.е. если по итогам года доля вычетов равна или выше этого показателя, она считается значительной. Фирма попадает в план налоговых проверок как потенциальный нарушитель налогового законодательства.

Чтобы избежать такого рода проблем, налоговые вычеты «распределяют» по периодам, регулируют их величину.

Многие фирмы стремятся отложить вычет, руководствуясь спецификой своей деятельности: значительная закупка товара, сырья, и пр. происходит в одном налоговом периоде, а высокий уровень продаж – в другом. «Излишки» НДС переносят на другой период и таким образом избегают перспектив уплачивать высокий НДС.

Нередки случаи, когда подтверждающая вычет счет-фактура попадает в бухгалтерию с опозданием. Тогда сумму вычета переносят на другой квартал.

Важно! Счета-фактуры за период, поступившие после его окончания, но до момента сдачи декларации по НДС (25 число следующего месяца), могут быть включены в расчеты за этот период (ст. 172-1.1 абз

2). В письме Минфина №03 07 11/9305 от 14/02/19 г. сказано, что, если услуги произведены в рамках 3 квартала, а счет-фактура по ним выставлен 5 октября, документ можно включить в расчет за третий квартал.

Пример. Организация на ОСНО закупила оборудование и сырье для производства новой линии фирменного товара в первом квартале. Экономические расчеты показывают, что крупные объемы реализации товара, следовательно, и значительные суммы исходящего НДС следует ожидать в 3 и 4 квартале того же года. Принимается решение о переносе образовавшегося вычета по НДС при приобретении оборудования и сырья, на 3 и 4 квартал. Сумма пойдет на уменьшение НДС в указанный период.

Каковы риски у тех, кто часто сдает уточненные расчеты?

Количество уточненных расчетов НК РФ не ограничивает. Но, любые изменения данных, указанных в первичной налоговой декларации, ИФНС перепроверит.

Статья 81 НК РФ позволяет бухгалтерам при обнаружении в сданной декларации недостоверных сведений или ошибок внести исправления и подать в налоговую уточненную налоговую декларацию. Причем, если ошибки привели к занижению налоговой базы, компания обязана сдать уточненные расчеты.

Уточненные декларации находятся под особым контролем налоговиков. Особенно в том случае, если сумма налога к уплате в бюджет уменьшается. Если вы сдаете именно такую уточненную декларацию, будьте готовы предоставить налоговикам всю расходную первичную документацию и пояснения.

Пока не готовы все первичные документы, если вы не уверены в их качестве, отложите подачу уточненной декларации до того момента, пока все документы будут собраны и вы будете четко понимать, как подготовить убедительные пояснения.

Уточненные декларации по НДС с уменьшением налоговой базы.

Если вы сдаете уточненную декларацию, по которой уменьшается реализация или сдаете нулевку после того, как была подана декларация с налогом к уплате, она вызовет подозрения. Готовьтесь предоставить в ИФНС пояснения и весь пакет документов, которые подтверждают уточненные данные.

Если ваши документы покажутся налоговикам сомнительными, не только с точки зрения их оформления, но и с точки зрения экономической логики, к вам придут с налоговой проверкой.

Несколько уточненных деклараций за один и тот же период.

Частое уточнение данные одного и тоже периода, всегда выглядит подозрительно. Как будто бухгалтерия хочет запутать налоговиков.

Такие компании попадают под проведение предпроверочного анализа как потенциальных кандидатов на выездную проверку. В любом случае, Вас «возьмут на заметку».

Уточненные декларации с доплатой налога.

Кажется, что здесь все должно быть гладко. Но, нет. Если уточненную декларацию с налогом к доплате сдать после окончания срока сдачи отчетности отчета и уплаты налога, могут оштрафовать по статье 122 НК РФ.

Но если сначала перечислить налог и пени в бюджет, а потом сдать уточненную декларацию, то штрафа не будет (подп. 1 п. 4 ст. 81 НК РФ).

Как данные уточненных деклараций учитывают с 2023 года.

С 2023 года после перехода на уплату налогов через ЕНС, когда компания подает уточненную декларацию в которой сумма налога уменьшена, совокупная налоговая обязанность учитывается на ЕНС со дня ее подачи. Даже в том случае, если уточненная декларация подана не позже срока уплаты налога.

Если уточненная декларация подана после того, как прошел срок уплаты налога, на ЕНС данные появятся:

со дня вступления в силу решения налоговой после проведения камеральной проверки этой декларации;

либо в течение 10 дней со дня окончания камеральной проверки;

возможно раньше, если при проверке не будут найдены нарушения.

Если уточненная декларация подана по требованию налоговой, а также если в течение следующего рабочего дня подана новая уточненная декларация, в которой по сравнению с ранее представленной сумма к уплате увеличена, данные на ЕНС появятся со дня подачи декларации.

10.03.2023 года |

311 просмотров