Понятие «операционная аренда»

В качестве арендных отношений Стандарт рассматривает получение (предоставление) во временное владение и пользование или во временное пользование материальных ценностей по договору аренды (имущественного найма) либо по договору безвозмездного пользования. При этом Стандарт подразделяет аренду на операционную и неоперационную (финансовую).

При операционной аренде срок пользования имущества меньше и не сопоставим с его оставшимся сроком полезного использования, указанным при предоставлении такого имущества, а общая сумма арендных платежей ниже и не сопоставима со справедливой стоимостью передаваемого в пользование имущества (п. 12 СГС «Аренда»).

В частности, к операционной аренде относятся отношения, возникающие по договору аренды, в рамках которого арендные платежи являются только платой за пользование арендованного имущества (арендной платой), а также отношения, возникающие по договору аренды земель (объектов имущества, признаваемых для целей ведения бухгалтерского учета непроизведенными активами) (п. 15, 16 СГС «Аренда»).

С учетом вышеизложенного под операционной арендой следует понимать обычный и наиболее распространенный вид аренды, когда имущество сдается на значительно меньший отрезок времени, чем установленный срок его полезного использования. По этой причине арендные платежи не могут покрыть полную стоимость такого имущества.

В случае если срок пользования арендованным имуществом и сумма арендных платежей сопоставимы соответственно со сроком его полезного использования и его справедливой стоимостью, речь идет о неоперационной (финансовой) аренде. Существуют и иные признаки, которые характерны для финансовой аренды. Полный их перечень приведен в п. 13 СГС «Аренда». Наиболее ярким примером такого вида аренды является лизинг.

В данной консультации мы подробно рассмотрим порядок учета операций в рамках операционной аренды, поскольку данная аренда чаще всего встречается в ходе финансово-хозяйственной деятельности учреждений культуры.

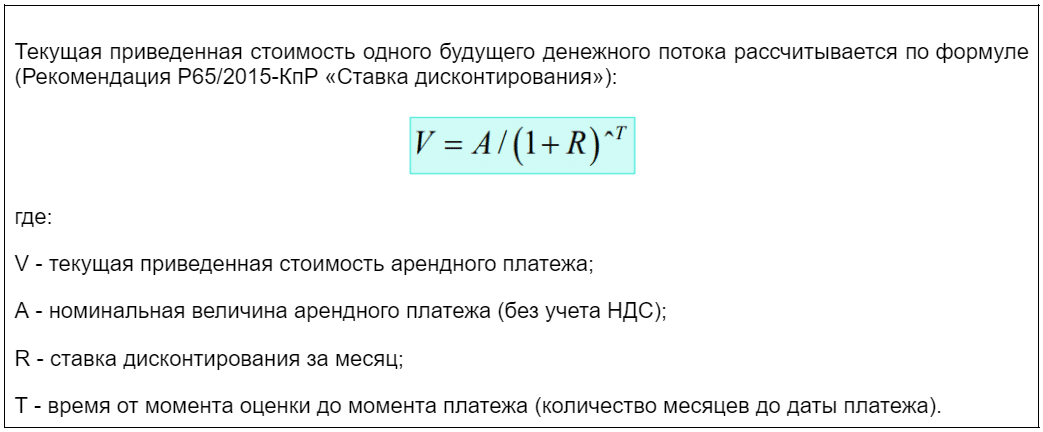

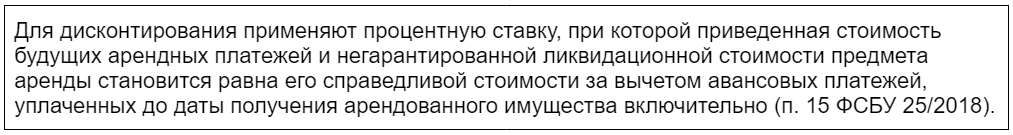

Пример расчета месячной ставки дисконтирования по ФСБУ 25/2018

Предмет аренды (движимое имущество) получен первого числа месяца аренды. Срок аренды — 24 месяца. По его окончании имущество возвращается арендодателю. Ежемесячный арендный платеж составляет 86 400 руб. (в том числе НДС 14 400 руб.). Он вносится на последнее число каждого месяца действия договора. Счета-фактуры на арендные платежи арендодатель выставляет ежемесячно на последнее число месяца. Ставка, по которой организация могла бы получить заем на сопоставимых условиях, составляет 12% годовых.

Амортизация в бухгалтерском учете начисляется линейным способом. Предмет аренды используется в основной деятельности организации. Для целей бухгалтерского учета отчетным периодом является месяц. В налоговом учете применяется метод начисления. Отчетными периодами по налогу на прибыль признаются месяц, два месяца, три месяца и так далее до окончания календарного года.

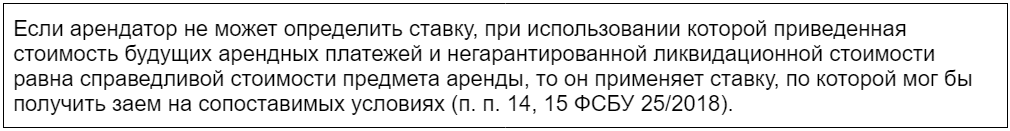

Предположим, что в данном случае организация не может определить ставку дисконтирования расчетным путем. Соответственно, она использует ставку, по которой могла бы получить заем на сопоставимых условиях, —12% годовых. В рассматриваемой ситуации арендные платежи вносятся ежемесячно. Для их дисконтирования месячная ставка определяется по формуле:

![]()

В данном случае месячная ставка равна 0,9489% (((1 + 12/100)1/12 — 1) x 100%).

В таблице ниже отражена приведенная стоимость каждого арендного платежа, рассчитанная с применением данной формулы. Расчеты произведены с использованием таблицы Excel.

Такой же результат в данном случае можно получить, используя финансовую функцию Excel ПС, при внесении арендных платежей в одинаковой сумме через равный промежуток времени (аннуитеты).

Использование счета 08 «Вложения во внеоборотные активы»

Устанавливаемое пунктом 10 ФСБУ 25/2018 и пунктом 5 ФСБУ 26/2020 разграничение между правом пользования активом и «незавершенными капитальными вложениями, основными средствами и другими» с формальной точки зрения не позволяет формировать величину «фактической стоимости» права пользования арендованным имуществом на счете 08 «Вложения во внеоборотные активы». Это дает основание для аккумулирования элементов фактической стоимости права непосредственно на счете синтетического учета, определяемого рабочим планом счетов для учета прав пользования активами.

Вместе с тем значение данного счета как калькуляционного для определения стоимости внеоборотных активов дает возможность утверждать, что, если по аналогии с исчислением первоначальной стоимости основных средств специальный субсчет счета 08 «Вложения во внеоборотные активы» будет использоваться для формирования «фактической стоимости» прав пользования активами, это вряд ли будет квалифицировано как нарушение правил ведения бухгалтерского учета.

При этом следует обратить внимание на то, что отраженные на таком субсчете к счету 08 суммы до признания права пользования активом следует отражать в балансе по позиции «Прочие внеоборотные активы».

Классификация операций как договора аренды

Однако, на практике существует вероятность, что документ может называться «договор аренды», но фактически не относится к сфере применения ФСБУ 25/2018 и МСФО (IFRS) 16. А следовательно, учитываться по правилам, регулируемым другими нормативными документами по бухучету.

В данной статье, на примерах разберем подобные случаи.

Примеры договоров, которые не попадают в сферу применения ФСБУ 25/2018 и МСФО (IFRS) 16:

Пример 1. Компания заключила с транспортной компанией договор на аренду рекламной поверхности в городских автобусах.

В договоре зафиксирован дизайн-макет размещаемой Компанией рекламы, который Компания не вправе изменить в одностороннем порядке без согласования с транспортной компанией. Компания не имеет права передавать право на размещение рекламы другим лицам.

В договоре также описано количество автобусов, на которых будет размещаться реклама Компании, и их маршруты следования, но конкретные транспортные средства не зафиксированы.

Вывод: Такой договор не попадает в сферу применения ФСБУ 25/2018 и МСФО (IFRS) 16 (и не признается договором аренды), поскольку:

-

отсутствует идентицифированный актив;

-

арендатор не может получать все экономические выгоды от использования актива;

-

арендатор не имеет права определять способ использования актива.

Пример 2. Компания заключила с физическим лицом (сотрудником Компании) договор аренды автомобиля.

В договоре определен порядок использования автомобиля только в рабочие часы Компании, оплата аренды производится исходя из фактически отработанного сотрудником времени. Порядок использования автомобиля в нерабочее время договором отдельно не оговорен.

Компания не имеет права передавать арендованный автомобиль в субаренду.

Вывод: Такой договор не попадает в сферу применения ФСБУ 25/2018 и МСФО (IFRS) 16 (и не признается договором аренды), поскольку:

-

арендатор не может получать все экономические выгоды от использования актива;

-

арендатор не имеет права определять способ использования актива в нерабочее время.

Пример 3. Компания заключила договор аренды парковочного места в подземном паркинге.

В договоре определено, что на парковочном месте может размещаться только конкретный автомобиль (зафиксирован регистрационный номер), при этом администрация паркинга может по своему усмотрению менять местоположение выделяемого для Компании парковочного места.

Компания не имеет права передавать парковочное место в субаренду или использовать его для иных целей.

Вывод: Такой договор не попадает в сферу применения ФСБУ 25/2018 и МСФО (IFRS) 16 (и не признается договором аренды), поскольку:

-

арендатор не может получать все экономические выгоды от использования актива;

-

отсутствует идентификация актива (конкретное парковочное место не закреплено).

Таким образом, я, как действующий аудитор, порекомендую специалистам, применяющим ФСБУ 25/2018, прежде чем формировать профессиональные суждения и производить расчеты по договорам аренды, в первую очередь, необходимо определить относится ли конкретный договор аренды к сфере применения ФСБУ 25/2018. И от данного решения будет зависеть порядок бухгалтерского учета данного договора.

Анализ договоров аренды и лизинга

Цели анализа договоров аренды и лизинга:

- Определение обязательств и прав сторон

- Оценка условий обязательств

- Выявление рисков и ограничений

- Определение финансовых обязательств

- Проверка наличия необходимых лицензий и разрешений

1. Определение обязательств и прав сторон

2. Оценка условий обязательств

Договор аренды или лизинга должен содержать ясные и справедливые условия для обеих сторон

Важно определить справедливость арендной платы или лизинговых платежей и сроков. Также следует проконтролировать обязательства по техническому обслуживанию или ремонту объекта

3. Выявление рисков и ограничений

Важно изучить договор на предмет возможных рисков и ограничений, которые могут понести стороны. Например, необходимо проверить права арендодателя на сдачу имущества в аренду или лизингодателя на передачу имущества в лизинг

4. Определение финансовых обязательств

5. Проверка наличия необходимых лицензий и разрешений

Анализ договора аренды или лизинга также включает проверку наличия необходимых лицензий и разрешений, необходимых для деятельности, связанной с арендованным или лизингованным имуществом.

| Пункт анализа | Цель |

|---|---|

| Определение обязательств и прав сторон | Изучение прав и обязанностей сторон |

| Оценка условий обязательств | Определение справедливости условий |

| Выявление рисков и ограничений | Идентификация возможных проблем |

| Определение финансовых обязательств | Проверка соответствия платежей ожиданиям сторон |

| Проверка наличия лицензий и разрешений | Обеспечение законности аренды или лизинга |

Поправки в ФСБУ 25/2018

Переоценка права пользования активом

Изначально по ФСБУ 25/2018 арендатор обязан был проводить переоценку права пользования активом. С 2023 года это перестало быть обязанностью и перешло в разряд возможностей арендатора. Теперь он сам решает, проводить переоценку или нет, исходя из экономической необходимости.

Учёт НДС

Ранее в состав арендных платежей надо было включать суммы за минусом только возмещаемого НДС. То есть вычитали только тот налог, который подлежал вычету. Если организация не могла принять предъявленный НДС к вычету, то она включала его в состав арендных платежей.

С 2023 года входной НДС в любом случае исключается из арендных платежей, независимо от того, кем является организация — арендодателем или арендатором.

Новации ФСБУ 25/2018 Бухгалтерский учет аренды

Порядок учета арендных операций, описанный в ФСБУ 25/2018 (утв. Приказом Минфина РФ от 16.10.2018 N 208н), базируется на принципиально новых подходах и вводит ранее не применявшиеся понятия:

См. также ФСБУ 25/2018. Цель введения стандарта

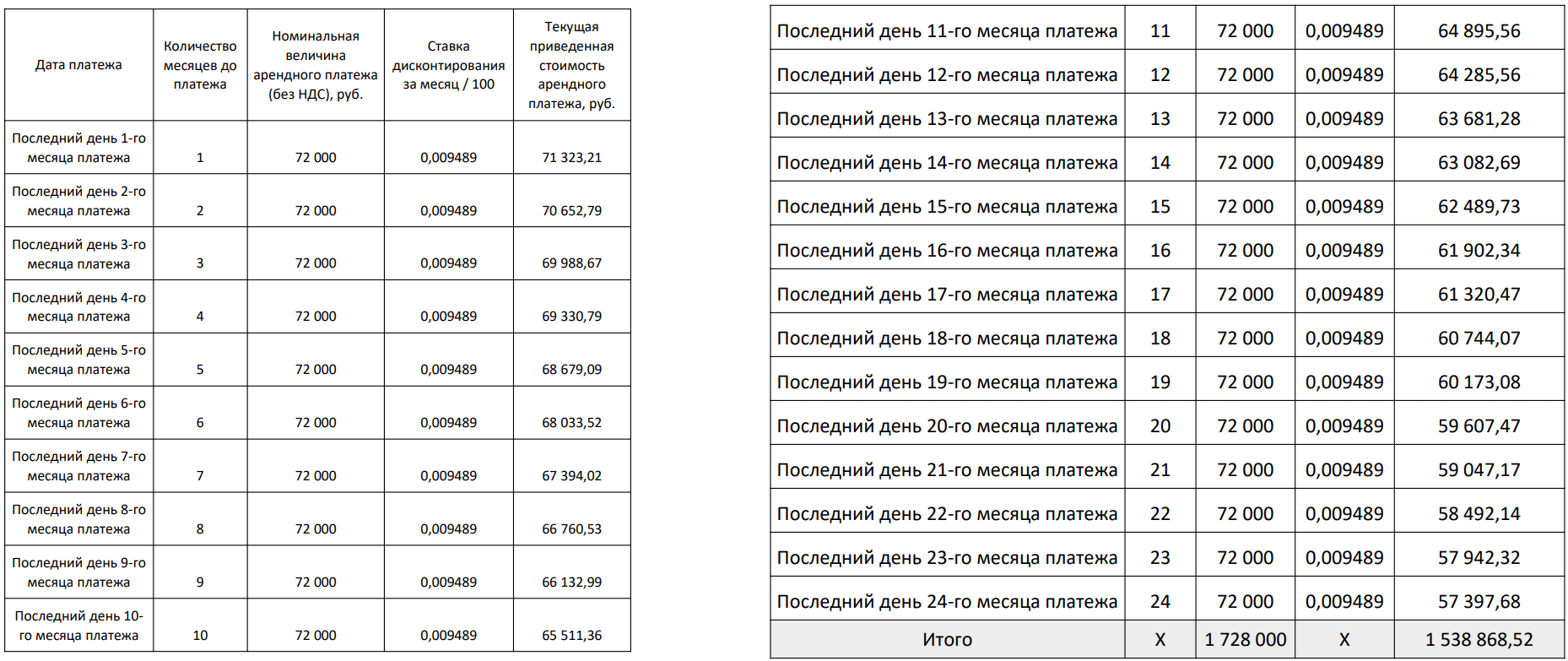

Сроки перехода на новый стандарт

Перейти на применение ФСБУ 25/2018 можно постепенно — стандартом предусмотрен переходный период, согласно которому у бухгалтеров есть 3 года на подготовку к применению новых учетных правил.

Если вы решите применять новый стандарт уже сейчас, то при формировании пояснительной записки к годовой бухгалтерской отчетности за 2019 год вам необходимо отразить факт принятия решения о применении ФСБУ 25/2018 с 2019 года и описать применяемые способы. Такое раскрытие позволит пользователям отчетности правильно воспринять отраженную в учете информацию по арендным операциям.

См. также ФСБУ 25/2018. Начало применения

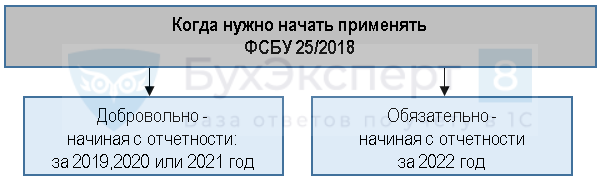

Кто обязан применять новый стандарт

Круг субъектов, для которых требования нового стандарта обязательны, четко определен в самом стандарте:

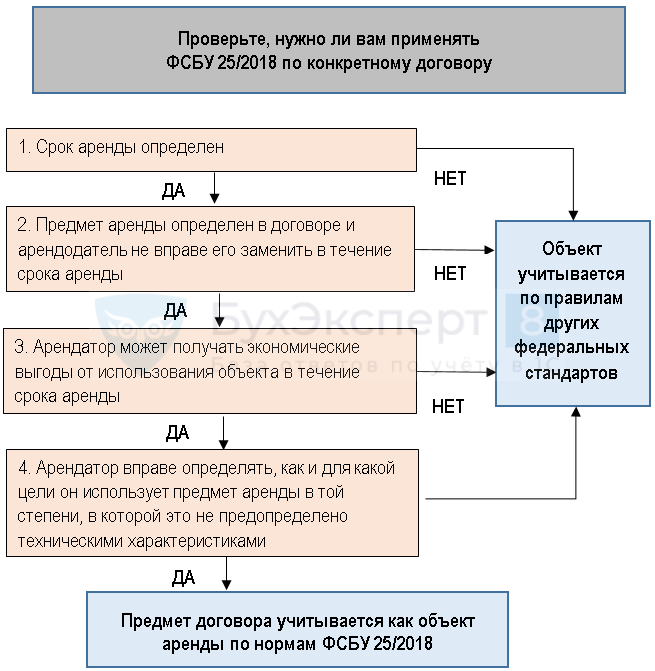

Компания должна проанализировать все свои договоры и выделить те из них, в отношении которых нужно применять ФСБУ 25/2018. Следует учесть, что не всякий договор с терминами «аренда» или «лизинг» может учитываться по новому стандарту. И наоборот — договоры, не называемые арендными или лизинговыми, могут по сути оказаться ими. При отборе необходимо следовать принципу приоритета содержания договора над его формой.

См. также ФСБУ 25/2018. Сфера применения

Как правильно классифицировать договор аренды

Для того, чтобы применить ФСБУ 25/2018 к конкретному договору, проверьте, выполняются ли одновременно 4 условия:

Если условия договора не позволяют однозначно сделать вывод о том, возникает ли по конкретному договору учетный объект, следует обратиться к МСФО (IFRS) 16 «Аренда» (параграфы с 9 по 17, В9-В33, Приложение А), где вопросы классификации подробно раскрыты.

См. также ФСБУ 25/2018. Объекты учета аренды

Что изменилось в учете арендодателя

С началом применения ФСБУ 25/2018 арендодатель должен классифицировать объекты учета аренды (п.п. 24–26 ФСБУ 25/2018):

-

как объекты учета операционной аренды – если экономические выгоды и риски, обусловленные правом собственности на предмет аренды, несет арендодатель;

-

как объекты учета неоперационной (финансовой) аренды – если к арендатору переходят экономические выгоды и риски, обусловленные правом собственности арендодателя на предмет аренды. Лизинг – это всегда финансовая аренда.

Как организациям разделять в учете операционную и финансовую аренду, см. статью «Организации должны с отчетности 2022 года разделять в учете операционную и финансовую аренду: как построить работу».

В случае изменения договора аренды классификация объекта учета аренды пересматривается (п. 30 ФСБУ 25/2018).

Объекты учета операционной аренды при передаче их арендатору продолжают учитываться, как и раньше. То есть если предмет аренды учитывался в качестве основного средства, то он с баланса не списывается, а арендодатель просто регулярно признает доходы (п. 41–42 ФСБУ 25/2018).

Арендодатель с упрощенным учетом все объекты учета аренды может учитывать как операционную аренду, за исключением случаев, когда по договору аренды

предусмотрен выкуп предмета аренды (п. 28 ФСБУ 25).

Объекты учета неоперационной (финансовой) аренды учитываются следующим образом (п.п. 32–40 ФСБУ 25/2018):

-

на дату предоставления предмета аренды арендодатель признает в качестве актива инвестицию в аренду в размере ее чистой стоимости. При этом если предмет аренды учитывался в качестве актива, то он списывается с баланса;

-

чистая стоимость инвестиции в аренду увеличивается на величину начисляемых процентов и уменьшается на величину фактически полученных арендных платежей;

-

проценты по инвестиции в аренду признаются арендодателем в качестве доходов периода, за который они начислены;

-

чистая стоимость инвестиции в аренду проверяется на обесценение;

-

предмет неоперационной (финансовой) аренды при его возврате арендодателю принимается к бухгалтерскому учету в качестве актива, а оставшаяся чистая стоимость инвестиции в аренду списывается.

В связи с началом применения ФСБУ 25/2018 последствия изменения учетной политики для арендодателя отражаются ретроспективно. При этом ретроспективный переход применяется только к неоперационной (финансовой) аренде, поскольку для операционной аренды в учете ничего не меняется.

Арендодатель может не применять новые правила по договорам аренды, которые заканчиваются до конца отчетного года, начиная с которого применяется стандарт (п. 51 ФСБУ 25/2018). А арендодатель с упрощенным учетом может принять решение о применении ФСБУ 25/2018 только по договорам аренды, исполнение которых начинается с 01.01.2022 (п. 52 ФСБУ 25/2018).

Учет неоперационной (финансовой) аренды будет поддержан в специализированных решениях. Следите за новостями на нашем сайте.

Нужно ли арендатору применять ФСБУ 25/2018, если договор аренды заключен на неопределенный срок?

По поводу классификации аренды с неопределенным сроком имеются следующие комментарии регулирующих органов.

В Письме Минфина России от 09.08.2018 № 02-07-07/56267 сказано, что договор аренды, заключенный организацией госсектора на неопределенный срок, при определенных условиях следует классифицировать как договор операционной аренды, принимая во внимание период бюджетного цикла — три года — и руководствуясь принципом непрерывности деятельности субъекта учета. Письмо доведено для исполнения нижестоящим налоговым органам Письмом ФНС России от 15.08.2018 № АС-4-5/15752@

Насколько — с учетом различий в учете операционной аренды по СГС «Аренда» и по ФСБУ 25/2018 (см., например, п. 20 СГС «Аренда») — эту позицию Минфина России можно распространить на учет по ФСБУ 25/2018, неясно.

Банк России считает: при возникновении в порядке п. 2 ст. 621 ГК РФ договора аренды с неопределенным сроком основанием для классификации договора аренды арендатором в качестве краткосрочной или долгосрочной аренды будет являться профессиональное суждение (Письмо Банка России от 12.07.2019, ответ на вопрос 2). При этом следует иметь ввиду, что Положение Банка России от 12.11.2018 № 659-П «О порядке отражения на счетах бухгалтерского учета договоров аренды кредитными организациями», так же как и ФСБУ 25/2018, разработано на основе МСФО (IFRS) 16 «Аренда» (см. п. 1.2 данного Положения).

Организация должна опираться на профессиональное суждение, основанное на принципах учета по ПБУ 1/2008. Согласно п. 5 и п. 6 этого ПБУ один из них — это принцип приоритета содержания над формой: отражение в бухгалтерском учете фактов хозяйственной деятельности исходя не столько из их правовой формы (которой в данном случае является неопределенный срок аренды), сколько из их экономического содержания и условий хозяйствования (в роли которого выступает оценка наиболее вероятного реального срока сохранения арендных отношений при планах пролонгации).

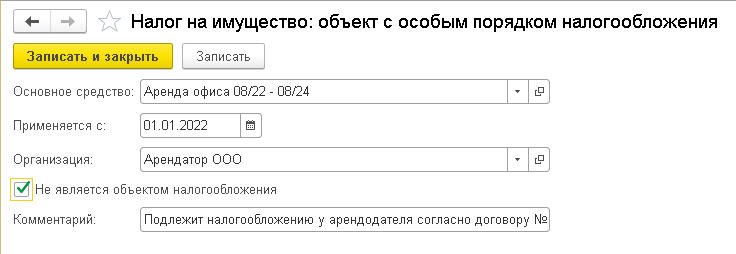

ФСБУ 25/2018: кто платит налог на имущество

Объектом обложения налогом на имущество организаций признается недвижимое имущество, которое учитывается на балансе организации в качестве объектов основных средств, если налоговая база в отношении такого имущества определяется как его среднегодовая стоимость (пп. 1 п. 1 ст. 374, п. 1 ст. 375 НК РФ).

Поскольку у арендатора объект недвижимости в форме ППА учитывается в составе основных средств, то он должен включаться в базу по налогу на имущество.

При этом может возникнуть ситуация, когда эта же недвижимость учитывается в составе основных средств и у арендодателя (например, если он вправе применять упрощенный учет и все объекты учета аренды учитывает как операционную аренду). В этом случае налогоплательщиком признается арендодатель.

Минфин России разъяснил порядок уплаты налога на имущество организаций по арендуемым помещениям (см., например, письма от 26.12.2019 № 03-05-05-01/102068, от 21.01.2020 № 03-05-04-01/2993, от 26.11.2020 № 03-05-05-01/103153).

Во избежание двойного налогообложения в договоре аренды должно быть зафиксировано, что объект аренды учитывается арендодателем на балансе в составе основных средств и включается в налоговую базу при исчислении налога на имущество организаций у арендодателя. В этом случае арендатор не платит налог на имущество.

По недвижимости, облагаемой по кадастровой стоимости, налог на имущество всегда уплачивает собственник имущества, то есть арендодатель (пп. 2 п. 1 ст. 374 НК РФ). Полагаем, что эта информация также должна быть отражена в договоре аренды.

В «1С:Бухгалтерии 8» основные средства в форме ППА, учтенные на счете 01 и относящиеся к недвижимости (то есть для которых включен флаг Недвижимое имущество в карточке основного средства), по умолчанию включаются в расчет налога на имущество организаций. Если по договору аренды налог на имущество уплачивает арендодатель, то арендатор должен исключить соответствующее ППА из налогооблагаемой базы. Для этого в настройках налогов и отчетов из раздела Налог на имущество по гиперссылке Объекты с особым порядком налогообложения следует перейти в список объектов с особым порядком налогообложения и создать новую запись регистра, где указать, что арендованная недвижимость не является объектом налогообложения (рис. 8).

Рис. 8. Настройки по налогу на имущество

От редакции. В 1С:Лектории 21.01.2021 состоялась лекция «ФСБУ 25/2018 «Бухгалтерский учет аренды»» с участием Приображенской В.В., к.э.н., советника Минфина РФ. 01.04.2021 состоялась лекция «ФСБУ 25/2018 «Бухгалтерский учет аренды»: поддержка в «1С:Бухгалтерии»» с участием эксперта 1С. Видеозаписи лекций доступны для просмотра на сайте .

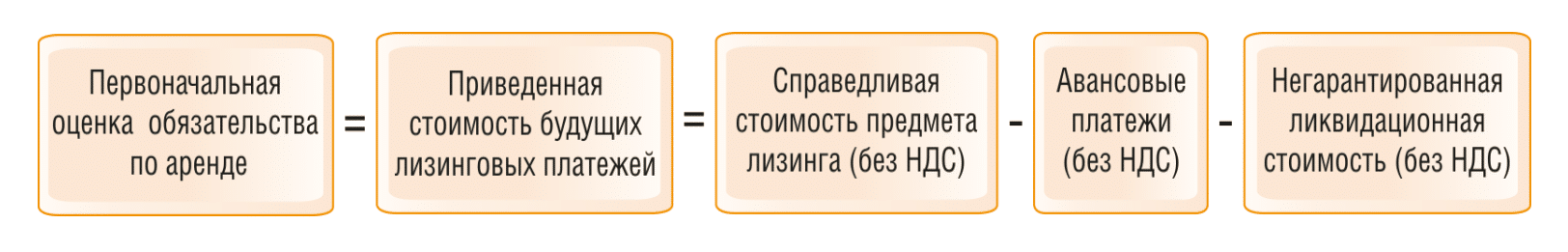

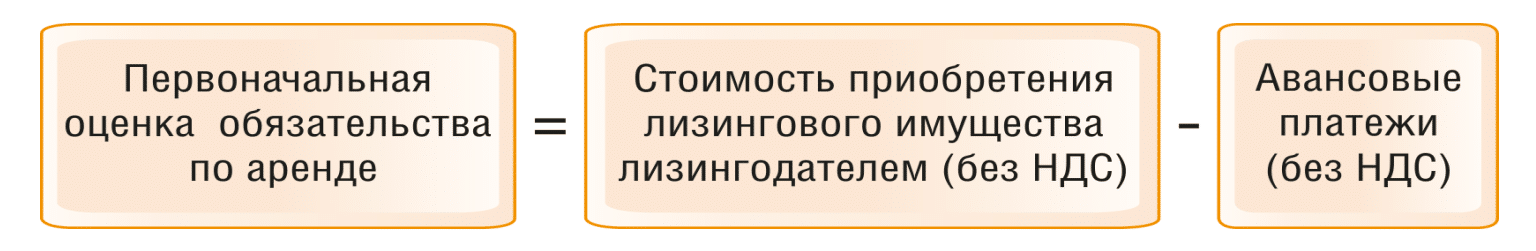

Как определить первоначальную оценку обязательства по аренде (лизингу)

Согласно ФСБУ 25/2018, обязательство по аренде (лизингу) представляет собой кредиторскую задолженность по уплате (арендных) лизинговых платежей в будущем и в общем случае оценивается как суммарная дисконтированная стоимость этих платежей на дату получения предмета аренды (лизинга) (п. п. 10, 14 ФСБУ 25/2018, п. 3 Информационного сообщения Минфина России от 25.01.2019 N ИС учет-15).

Негарантированная ликвидационная стоимость — это предполагаемая справедливая стоимость предмета аренды, которую он будет иметь к концу срока аренды (лизинга), за вычетом выкупных сумм (п. 15, пп. «е» п. 7 ФСБУ 25/2018).

Итак, должно соблюдаться равенство:

Но при лизинге негарантированная ликвидационная стоимость обычно равна нулю, потому что договоры заключаются именно с целью приобретения имущества.

А справедливая стоимость лизингового имущества известна — это стоимость его покупки лизингодателем у поставщика.

Следовательно, величину обязательства по аренде можно рассчитать прямым путем (без дисконтирования будущих платежей) по формуле (п. п. 3, 6 Рекомендации Р-65/15 «Ставка дисконтирования»):

При аренде первоначальное значение обязательства определяется через формулу дисконтирования арендных платежей.

Обязательство по аренде равно сумме приведенной стоимости будущих арендных платежей на дату оценки. Эта стоимость определяется путем дисконтирования номинальных величин будущих арендных платежей.

Комментарий:

Новая информация для раскрытия:

- Балансовая стоимость финансовых обязательств, являющихся частью соглашений о финансировании поставщиков, и статьи, в которых представлены эти обязательства.

- Балансовая стоимость финансовых обязательств, по которым поставщики уже получили оплату от поставщиков финансовых услуг.

- Диапазон сроков оплаты как по финансовым обязательствам, которые являются частью данных соглашений, так и по сопоставимой торговой кредиторской задолженности, которая не является частью таких соглашений.

- Неденежные изменения балансовой стоимости финансовых обязательств.

- Доступ к средствам и концентрация риска ликвидности у поставщиков финансовых услуг.

Как арендатору (лизингополучателю) отразить в учете получение имущества в аренду (лизинг)

Полученное в аренду (лизинг) имущество в качестве объекта основных средств арендатором(лизингополучателем) не признается.

Объект НЕ учитывается на забалансовом учете.

Вместо этого он должен при получении имущества признать право пользования активом (ППА) (п. 10 ФСБУ 25/2018).

ППА учитывают на счете 01 «Основные средства» по фактической стоимости, которую формируют на счете 08 «Вложения во внеоборотные активы». В нее включают (п. 13 ФСБУ 25/2018):

- величину первоначальной оценки обязательства по аренде;

- сумму авансовых платежей по договору лизинга (без НДС), перечисленных до даты получения предмета аренды включительно;

- затраты, связанные с поступлением предмета аренды и приведением его в состояние, пригодное для использования в запланированных целях (консультационные услуги, монтаж лизингового оборудования и пр.);

- величину оценочного обязательства в связи с предстоящими расходами на демонтаж предмета аренды, его перемещение, восстановление окружающей среды, если возникновение такого обязательства обусловлено получением арендованного имущества.

Сформированную фактическую стоимость ППА переносят со счета 08 на счет 01 на дату, когда предмет аренды(лизинга) приведен в состояние, пригодное к использованию в запланированных целях (п. 10 ФСБУ 25/2018, п. 4 ПБУ 6/01 «Учет основных средств», Письма Минфина России от 03.02.2014 N 03-05-05- 01/4068, от 19.06.2012 N 03-05-05-01/35, от 08.06.2012 N 03-05-05-01/31). Пригодность объекта к использованию целесообразно подтвердить первичным документом, разработанным на основе формы ОС-1.

После принятия ППА к учету на счет 01 погашайте его стоимость посредством начисления амортизации (п. 17 ФСБУ 25/2018).

Комментарий:

Как стандарт определяет срок договора аренды для целей бухучета

Срок договора аренды ─ существенный показатель, от которого зависит полнота и достоверность отражения в бухучете арендных операций. По п. 9 ФСБУ 25/2018 срок аренды:

- начинается с даты предоставления предмета аренды;

- определяется исходя из сроков и условий, установленных договором аренды (включая периоды, не предусматривающие арендных платежей);

- пересматривается, если изменятся допущения, использованные при первоначальном определении срока аренды.

Корректировки, связанные с пересмотром срока аренды, отражаются в бухучете как изменение оценочных значений.

См. также ФСБУ 25/2018. Понятие Срок аренды

Раскрытие информации в отчетности

Информация об объектах учета аренды раскрывается в отчетности в следующем составе:

- право пользования активом;

- отложенные (предстоящие) доходы от предоставления прав пользования активом;

- отложенные расходы по упущенной выгоде от предоставления права пользования активом;

- дебиторская и кредиторская задолженности.

В соответствии с требованиями федерального стандарта «Представление бухгалтерской (финансовой) отчетности« приведенные показатели раскрываются с подразделением на краткосрочные и долгосрочные.

Кроме приведенных показателей в Пояснениях к отчетности раскрывается:

- общая сумма процентных доходов и процентных расходов, признанных за отчетный период;

- сверка на отчетную дату общей суммы арендных платежей (в том числе по договорам о субаренде) с общей суммой их дисконтированных стоимостей по группам объектов учета аренды, сформированным исходя из их сроков полезного использования:

- до одного года;

- от одного года до трех лет;

- свыше трех лет;

- общая сумма расходов (доходов) по условным арендным платежам, признанным в отчетном периоде в качестве расходов (доходов) текущего финансового периода;

- общее описание существенной информации об объектах учета аренды, в том числе:

- наличие условий продления срока пользования имуществом, условий о праве покупки (выкупа) используемого имущества (объекта учета аренды), а также положений о повышении арендных платежей, в том числе цены выкупа;

- основные принципы определения расходов (доходов) по условным арендным платежам;

- любые ограничения, предусмотренные договором аренды или договором безвозмездного пользования.

См. журнал «Бюджетный учет» № 8/2017. С. 62–67.