Сроки проведения экспертизы

Итак, на предприятие поступают активы как объекты основных средств. Когда именно стоит приступить к процедуре ввода в эксплуатацию и оформить соответствующую документацию?

Вопрос о сроках ввода решается исходя из состояния готовности активов. Если поступившее оборудование, инструмент или прочие объекты ОС не требуют предварительных работ в виде монтажа, установки, сборки, наладочных работ, то составлять акт необходимо сразу после постановки на учет.

Если же новые объекты ОС не готовы к эксплуатации и требуют проведения подготовительных этапов в виде сборки и прочих действий, то процедура ввода в эксплуатацию осуществляется после их проведения.

Приказ о вводе в эксплуатацию

В результате проведенной процедуры приемки основного средства специалистами предприятия были подтверждены его соответствие требованиям технической документации и нормативным требованиям безопасности. Кроме того, проверено исправное функционирование всех основных узлов и механизмов новой производственной линии.

Характеристики основного средства:

- Тип: производственная линия

- Модель: XYZ-2000

- Производитель: ООО Технопрогресс

- Год выпуска: 2022

- Производительность: 1000 единиц продукции в час

- Энергопотребление: 10 кВт/час

Порядок использования основного средства:

Сотрудники, ответственные за эксплуатацию, после получения приказа о вводе в эксплуатацию обязаны ознакомиться с технической документацией, инструкцией по эксплуатации и мерам безопасности. Также им предоставляется доступ к обучающим программам, целью которых является повышение навыков работы на новом оборудовании.

С целью обеспечения надлежащей эксплуатации и поддержания работоспособности основного средства, предусмотрены ежемесячные технические осмотры и обслуживание профессиональными техниками. В случае выявления неисправностей или потребности в ремонте, сотрудники обязаны незамедлительно сообщить об этом ответственным лицам.

Приказ о вводе в эксплуатацию основного средства является юридическим документом, определяющим официальный статус и регламент использования нового оборудования. Все сотрудники предприятия обязаны соблюдать требования приказа и осуществлять работу с учетом нормативов и стандартов, установленных на предприятии.

Надлежащее использование основного средства позволит предприятию повысить производительность и качество выпускаемой продукции, а также обеспечить конкурентные преимущества на рынке.

Начисление амортизации

Начисление амортизации в «1С:Бухгалтерии» выполняется автоматически при помощи регламентной операции

«Амортизация и износ основных средств» в обработке «Закрытие месяца» («Операции – Закрытие периода –

Закрытие месяца»).

Результат погашения стоимости ОС посредствам начисления амортизации представлен на рисунке ниже (рис.29).

Рис.29. Начисление амортизации

Рис.29. Начисление амортизации

Проверим корректность расчета амортизации:

- Ноутбук HP:

- 150 000 (стоимость ОС): 36 мес (СПИ) = 4 166, 67

МФУ Konica:

47 000 (стоимость ОС): 48 мес (СПИ) = 979, 17

Так как сумма по налоговому учету была ранее списана на расходы при принятии к учету ОС, сформировалась

положительная временная разница.

Ликвидационная стоимость не была указана. Проанализировать полученные результаты можно в справке-расчет

«Амортизация» («Операции – Справки-расчеты) (рис.29).

Рис.30. Справка-расчет «Амортизация»

Рис.30. Справка-расчет «Амортизация»

Подведем итоги

В материале статьи мы рассказали, как вести учет основных средств в «1С:Бухгалтерии». Программный продукт

«1С:Бухгалтерия» позволяет отражать учет ОС в соответствии с действующим законодательством. Интерфейс

системы удобен и интуитивно понятен, что способствует быстрому освоению программы.

Основные средства в 2018 году — основные изменения

Ожидалось что с начала года в учете основных фондов произойдут существенные изменения. Но новые нормативные акты так и не были приняты. Поэтому в отношении существенного количества объектов ОС продолжают действовать старые правила.

Однако, есть и некоторые нововведения, какие, в большей части, затронули субъектов малого бизнеса, осуществляющих учет по упрощенной схеме.

Такие субъекты получили право создавать первоначальную стоимость ОС на основе сумм оплаты поставщикам и подрядных организаций, осуществляющих монтаж этого объекта. Если ОС было создано в самой организации, то его цена формируется из сумм оплаты подрядчикам и иным организациям. Все прочие затраченные суммы можно перенести в состав текущих расходов.

Важно! Амортизировать объекты ОС организация на упрощенном режиме имеет право единоразово в год последним числом года.

Также субъекты бизнеса с упрощенными схемами учета получили право сразу же амортизировать по полной цене объекты ОС, относящиеся к инвентарю (у них небольшая цена и маленький срок эксплуатации). Такие меры позволяют таким субъектам снизить нагрузку при расчете налога на имущество.

В текущий период времени принят к использованию новый классификатор ОС по группам для налогового учета, применяемым для разграничения объектов по группам амортизации. Отдельные объекты были переведены из одной группы в другую, в связи с этим поменяются их нормы амортизации.

Приобретение ОС, требующего сборки и монтажа

Но существует иная ситуация, когда основное средство перед вводом в эксплуатацию требует сборки как, например, компьютер. Сначала организация приобретает компоненты будущего основного средства — компьютерную мышку, монитор, системный блок и проч., после чего собирает все компоненты в единое целое — готовый компьютер и именно его вводит в эксплуатацию как основное средство.

Такая операция оформляется по следующей схеме. Сначала создаем документ «Поступление оборудования» (раздел «ОС и НМА» — «Поступление оборудования») или этот же документ можно оформить как «Поступление товаров и услуг» с видом операции «Оборудование».

В табличной части «Оборудование» указываются все компоненты будущего основного средства, количество, цена, ставка НДС. Счет учета оборудования поставить необходимо 08.04.1 «Приобретение компонентов основных средств» (именно с этим счетом работает документ «Принятие к учету ОС»), счет учета НДС. Остальные закладки используются, если одновременно с оборудованием поступают и другие виды ТМЦ или услуги.

Материалы газеты «Прогрессивный бухгалтер»

Рубрика:

Теги: 1С:Бухгалтерия 8 основные средства

Ольга Толоконникова, старший бухгалтер-консультант Линии консультаций

Версия для печати

Записаться 5850

9750 ₽

–40%

Основание для ввода в эксплуатацию

Согласно п. 8 ПБУ 6/01 первоначальной стоимостью основных средств, приобретенных за плату, признается сумма фактических затрат организации на их приобретение, сооружение и изготовление, кроме НДС и иных возмещаемых налогов.

Эксперт службы Правового консалтинга ГАРАНТ Е. Лазукова

Ввод в эксплуатацию должен быть оформлен первичными документами, что говорит о готовности к его использованию. С 01.01.2013 года не обязательно применять формы первичных документов из альбомов унифицированных форм. Ввод в эксплуатацию можно оформить имеющимися формами:

- ОС-1 – для 1 объекта (кроме построек)

- ОС-1а – для зданий и сооружений

- ОС-1б – для групп объектов (кроме построек)

Если документ разрабатывается самостоятельно, то необходимо иметь ввиду, что форма утверждается учетной политикой и содержит обязательные реквизиты (ч.2 ст.9 Закона 402-ФЗ):

- наименование

- дату составления

- наименование составляющей документ организации

- отражает факт деятельности

- натуральный и денежный измеритель (с указанием единиц измерения)

- должности лиц, ответственных за оформление

- подписи с расшифровкой для идентификации ответственных лиц

Готовность объекта к эксплуатации может определить специальная комиссия по приему приобретенных основных средств, сделав заключение, которое указывается в акте ввода.

На основное средство должна быть оформлена инвентарная карточка или книга (зависит от применяемого учета). При этом можно использовать такие формы: № ОС-6, ОС-6а, ОС-6б.

От Какой Суммы Считается Особо Ценное Имущество В 2024 Году

Особо ценное имущество этих организаций определяется по несколько иным критериям. Стоимость для них определяется в зависимости от его уровня. Так, сумма особо ценного имущества автономных организаций, созданных на базе объектов, являющихся региональной собственностью, а также бюджетных учреждений, подведомственных субъекту РФ, составляет 50-500 тыс. руб. Она утверждается высшим исполнительным органом субъекта.

- Если для федеральных организаций балансовая цена собственности превышает установленный предел федеральными органами государства, которые имеют полномочия учредителя, выполняют соответствующие функции. Ценовой интервал относительно федеральных учреждений составляет – 200 т. р. – 500 т. р.

- Прочее имущество, которое значительно облегчает осуществление различных видов деятельности, определенных уставом предприятий, также которое соответствует определенной категории ценной собственности.

- Отчужденная имущественная собственность согласно законодательным актам России, также предметы, коллекции музеев, которые являются федеральной собственностью и входят в учет Российского Музейного фонда, документация Российского Архивного фонда, бумаги российского Библиотечного фонда.

Чтобы списать ОС, учреждение должно организовать специальную комиссию, действующую постоянно для принятия решений по таким вопросам (п. 34 Единого плана счетов, утвержденного приказом Минфина РФ от 01.12.2022 № 157н). Комиссия должна оформить и утвердить акт о списании:

Определение для конкретного учреждения, группы учреждений сверх общего перечня видов особо ценного движимого имущества отдельных видов или даже отдельных объектов, которые могут быть определены как особо ценные, без которых исполнение учреждением своих уставных функций будет невозможно или затруднено.

С учетом обеспечения требований охраны труда в части соблюдения норм использования наглядных пособий и тренажеров для учебных целей указанное в письме имущество подлежит отражению в бухгалтерском учете автономного учреждения в составе активов с учетом изменения его функционального назначения.

Относиться же к данной категории особо ценного имущества на предприятии не может та собственность, которая для осуществления основных видов деятельности не предназначена. Кроме этого, и те имущественные ценности, которые были приобретены за те доходы бюджетного предприятия, которые оно получило в результате своей деятельности.

В соответствии с пунктом 238 Инструкции 157н счет 021006000 «Расчеты с учредителем» предназначен для учета расчетов с органом власти, выполняющим функции и полномочия учредителя в отношении государственного (муниципального) бюджетного учреждения, автономного учреждения.

Новшества в аналитическом учете коснулись балансовых счетов 107.00, 108.00, 210.05, 502.00. Так, на счете 502.01 учет ведите в разрезе учетных номеров бюджетных обязательств, на счете 502.02 — в разрезе учетных номеров денежных обязательств (при их наличии). По счету 502.07 в регистрах аналитического учета отражайте идентификационный номер закупки.

5. Принятие к учету суммы произведенных вложений, сформированных при осуществлении научно-исследовательских, опытно- конструкторских, технологических работ, результаты которых подлежат применению в деятельности учреждения (по которым получены положительные результаты)

6. Передача объектов основных средств по факту их реализации (продажи) на основании решения постоянно действующей комиссии по поступлению и выбытию активов, по безвозмездной передаче объектов основных средств, нематериальных активов, принятого в соответствии с законодательством РФ (в отношении организаций, за исключением государственных и муниципальных организаций, физических лиц, наднациональных организаций и правительств иностранных государств, международных финансовых организаций), в том числе при создании бюджетным учреждением иных организаций, а также выбытие объектов основных средств, нематериальных активов согласно принятому решению об их списании

19 мая 159

Как составляется при постановке на учет ОС в связи с приобретением?

В большинстве случаев составление приказа о принятии к учету основного средства исключает необходимость оформления отдельного акта ввода активов для прямого использования.

Положения о бухгалтерском учете 6/01 допускают дополнение формы акта ОС-1 информацией о дате начала эксплуатации имущества. В приказе на оприходование объекта основных средств должна быть обозначена точная дата начала использования материальных ценностей.

Приказ о принятии к учету и постановке на баланс оформляется на фирменном бланке предприятия, где указывается название компании, ее юридический адрес, контактные телефоны, электронная почта.

В приказе о приеме основного средства при поступлении в организацию содержатся сведения:

В приказе о приеме основного средства при поступлении в организацию содержатся сведения:

- дата и порядковый номер бланка;

- наименование документа (возможные названия: о вводе в эксплуатацию определенного объекта, о принятию к учету, о постановке на баланс или об оприходовании);

- причина оформления (к примеру, в связи с приобретением служебного автомобиля или компьютерной техники, или иного объекта основных средств);

- реквизиты договора купли-продажи, акта приема-передачи ОС;

- дата ввода имущества в эксплуатацию с фиксированием его марки (при наличии);

- первоначальная стоимость для бухгалтерского и налогового учета;

- присвоенный при постановке на баланс инвентарный номер;

- срок полезного использования основного средства;

- обозначение амортизационной группы, к которой относится объект ОС;

- отнесение имущества в определенную группу основных средств;

- определение способа начисления амортизации для налогового и бухгалтерского учета;

- обозначение главного бухгалтера ответственным за постановку на учет основного средства;

- подпись руководителя компании.

Подписанный приказ по поступлению на баланс не является единственным документом для принятия на учет имущества.

Акты в зависимости от формы недвижимости и количества объектов могут различаться по формам. Они составляются внутренней комиссией по предприятию (по вводу в эксплуатацию), утвержденной главой фирмы. В содержании акта фиксируются основные показатели передаваемого объекта, перечень сотрудников, ответственных за сохранность объекта.

Документ является основой для направления собственности структурным подразделениям компании с целью использования активов в качестве основных средств.

В случае, когда объект принимается на учет без планирования дальнейшей эксплуатации, акт компания не составляет. Активы длительный период времени (без ограничения) могут храниться без ввода в эксплуатацию при условии, что амортизационные показатели своевременно рассчитываются.

Нюансы заполнения

Ключевыми параметрами в приказе и акте приема-передачи основных средств являются: дата принятия на баланс и ввода активов в эксплуатацию и их первоначальная стоимость.

Ключевыми параметрами в приказе и акте приема-передачи основных средств являются: дата принятия на баланс и ввода активов в эксплуатацию и их первоначальная стоимость.

Эти показатели являются базой для осуществления расчета амортизационных начислений.

Первоначальная стоимость определяется с учетом некоторых критериев:

- активы приняты в уставной капитал компании в качестве взноса, оценивать их необходимо в денежном эквиваленте в соответствии с решением владельцев организации;

- ценности, принятые на безвозмездной основе, принимаются по показателям рыночной стоимости на дату постановки на учет;

- собственное производство имущества оценивается по совокупной величине фактических затрат.

Законодательные нормативные акты не обозначают границы для ввода материальных ценностей в эксплуатацию, решение остается за руководителем компании.

Налоговый учет осуществляется только с даты ввода в эксплуатацию.

Если документы, подтверждающие дату ввода основного средства в эксплуатацию, не будут представлены при осуществлении проверки налоговыми органами, начисленная амортизация может быть исключена из затрат при подсчете итоговых сумм для налога на прибыль.

В налоговом учете, в отличие от бухгалтерского, амортизация начисляется с месяца, следующего после месяца введения имущества в эксплуатацию. На выявленную недоимку, как следствие, начисляются штрафы и пени.

Для фиксации даты ввода в унифицированные бланки актов добавляется графа «дата ввода в эксплуатацию», дополнительная строка фиксируется в учетной политике компании.

Альтернативой внесения дополнительного реквизита в утвержденную форму является издание приказа главы фирмы с обозначением конкретной даты ввода имущества в эксплуатацию.

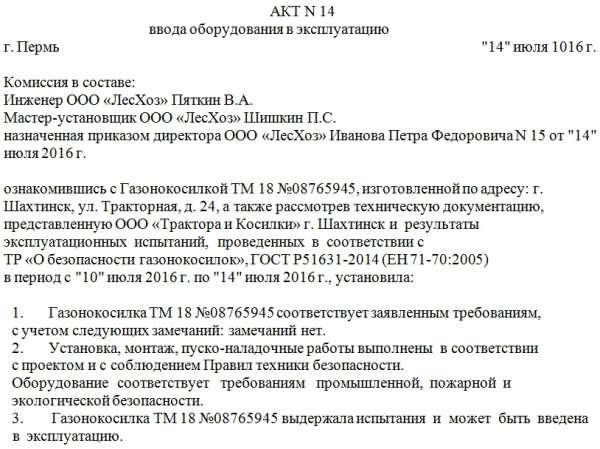

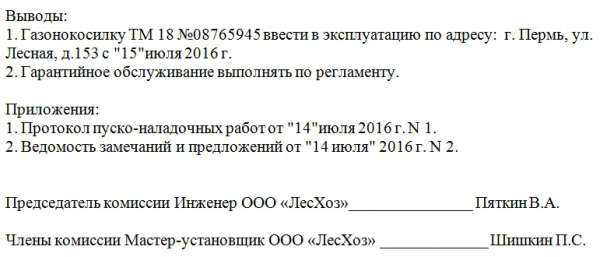

Инструкция по написанию акта о воде в эксплуатацию

- В первой части документа пишется его название, а также коротко обозначается его суть (в данном случае «о вводе в эксплуатацию оборудования»). Строкой ниже указывается населенный пункт, в котором создается акт и дата: число, месяц (прописью), год. Затем вписывается состав комиссии, проверявшей оборудование: вписываются должности сотрудников, а также их фамилии, имена, отчества. Здесь же следует сделать ссылку на приказ директора, назначившего комиссию (указать полное название предприятия, фамилию, имя, отчество, руководителя, номер и дату приказа).

- В основной части удостоверяют факт изучения и проверки оборудования комиссией. Здесь надо вписать его наименование, заводской номер, технические характеристики, название предприятия-производителя, место изготовления оборудования, и т.п. параметры. Здесь же фиксируются нормативные акты, законы, документы, на основе которых производилась проверка и ее сроки.

- В третью часть документа вносятся сведения о состоянии и качестве вводимого в эксплуатацию оборудования. Если оно в хорошем состоянии, то это следует отметить, если же в нем имеются какие-то дефекты и неисправности, то это следует также обозначить. При наличии замечаний, их нужно вписать в акт со всеми подробностями. Далее следует внести пункт о проведенных пуско-наладочных работах, а также о том, что оборудование соответствует всем требованиям безопасности (пожарной, технической, экологической, промышленной).

В заключение в этой части отдельным пунктом нужно резюмировать то, что оборудование выдержало испытание и готово к эксплуатации.

Предпоследняя часть документа содержит выводы по всей вышеозначенной процедуре. Если претензий к оборудованию нет, то здесь нужно вписать, что оборудование вводится в эксплуатацию с такого-то числа по такому-то адресу (указывается адрес предприятий, на котором оно будет использоваться).

Если претензии существуют, то следует написать «не готово к использованию до устранения выявленных дефектов». Далее нужно внести пункт о гарантийном обслуживании.

После внесения всей информации в акт вписываются ссылки на все приложения к нему с номерами и датами.

Акт должен быть заверен подписями проверяющей комиссии. Документ можно также удостоверить печатью, но не обязательно, поскольку с 2016 года наличие печати у юридических лиц не является требованием со стороны закона, а носит добровольный характер.

Разные имущественные активы, полученные организацией в результате покупки, дарения, должны сопровождаться принятием их на учет в качестве основного средства. Использовать новую собственность можно только при условии внесения необходимых данных в бухгалтерскую документацию.

Разные имущественные активы, полученные организацией в результате покупки, дарения, должны сопровождаться принятием их на учет в качестве основного средства. Использовать новую собственность можно только при условии внесения необходимых данных в бухгалтерскую документацию.

Одним из документов, который оформляется при принятии объекта на баланс — это приказ руководителя, которым отдается распоряжение приобрести ОС и оприходовать его.

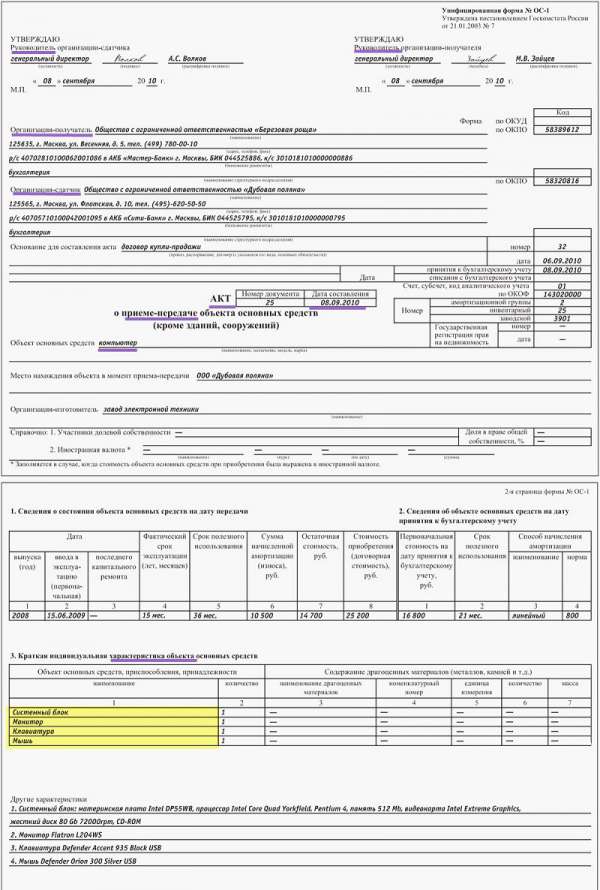

Образец акта приема-передачи ОС-1

Титульный лист:

Реквизиты для обеих сторон заполняются при передаче основного средства, уже использующегося. При оформлении формы ОС-1 для нового объекта указываются только реквизиты принимающей стороны.

Основание – это документ, на основании которого оформляется акт приема-передачи основного средства.

Объект ОС – сведения об основном средстве: название, модель, назначение.

Указывается место нахождения (название организации) основного средства в момент его передачи.

Пишется название производителя.

Раздел 1. Сведения об ОС на дату приема-передачи:

Раздел заполняется для основных средств, ранее эксплуатировавшихся. Сведения в таблицу вносятся на основании данных передающей стороны. При приобретении нового основного средства раздел не заполняется.

В качестве срока эксплуатации указывается период, когда объект использовался и по нему начислялась амортизация. Если какое-то время объект был законсервирован, модернизировался, ремонтировался, то эти периоды не учитываются.

Начисленная амортизация – указывается амортизация с начала эксплуатации.

Остаточная стоимость – первоначальная (или восстановительная стоимость) за вычетом амортизации.

Раздел 2 Сведения об ОС на дату приема

Заполняется только принимающей стороной в своем экземпляре акта приема-передачи.

Первоначальная стоимость – стоимость, по которой объект принят к учету на счет 01 (с учетом всех затрат по приобретению, монтажу и сборке за вычетом НДС).

Срок полезного использования – для новых объектов берется из классификации, для бывших в использовании основных средств равен разности срока из классификации и срока фактической эксплуатации, указанного в предыдущем разделе.

Сведения об амортизации – отмечается метод, с помощью которого будет начисляться амортизация и ее норма.

Раздел 3 Индивидуальная характеристика

Любая уточняющая информация об основном средства. В частности сюда вносятся сведения об ОС, содержащих драгоценности.

При приеме ОС создается комиссия, которая осматривает полученное основное средство, устанавливает соответствие техническим данным. По итогам заполненного бланка ОС-1 пишет свое заключение.

Акт приема-передачи подписывается всеми членами комиссии.

Главный бухгалтер передающей стороны помечает в инвентарной карточке выбытие объекта.

Главный бухгалтер принимающей стороны заводит на объект инвентарную карточку.

Оба ставят подписи на акте приема-передачи.

Пример заполнения акта по форме ОС-1 смотрите ниже.

Правила оформления акта

Составлением данной документации занимаются специально уполномоченные лица, входящие в комиссию, которые назначаются директором организации. В состав комиссии, занимающейся вопросами ввода в эксплуатацию основных средств, обязаны входить высококвалифицированные специалисты, обладающие соответствующими навыками для осуществления данных работ.

Они обязаны иметь соответствующую документацию, которая будет подтверждать их квалификацию. Минимальное количество участников, которые должны войти в состав комиссии – 3 человека. Ими будет произведена оценка всех параметров и характеристик проверяемого оборудования.

Бланк может заполняться по распечатанному шаблону либо быть написанным от руки. Стоит отметить, что при письменном оформлении документа обязательно использование именно ручки, запрещается использовать карандаш.

При оформлении компьютерного варианта документ следует уделить существенное внимание сбору живых подписей всех участников процесса, руководителей, а также уполномоченных лиц. Проставление печатей определяется структурой организации и ее нормативно-правовыми актами

Поскольку в компетенции компаний находится право отказа от использования печатей.

Необходимое количество экземпляров

Минимальное количество составляемых актов ввода в эксплуатацию основных средств – 2. Однако каждая сторона должна обладать собственной копией, если она была затребована.

При этом каждая копия также должна быть правильно оформлена. На протяжении срока своего действия акт хранится вместе с другими нормативно-правовыми документами, а по его истечению – отправляется для хранения в архив. Сроки действия документации, а также период хранения в архиве определяется нормативными документами об устройстве конкретной организации.

Когда оформляется?

К учету основные средства принимаются с даты ввода их в эксплуатацию (№157н п.38).

К учету основные средства принимаются с даты ввода их в эксплуатацию (№157н п.38).

Степень готовности объекта определяется членами специальной комиссии компании по решению вопросов поступления и выбытия активов.

Для осуществления признания актива основным средством и его постановки на учет, способ его приобретения никак не повлияет на процесс.

Ввод в эксплуатацию объекта оформляется локальной документацией предприятия — приказом руководителя и актом о приемке имущества.

В акте должно быть отражено решение специальной комиссии о технической готовности объекта либо о наличии дефектов, требующих устранения.

Выявленные дефекты отражаются с помощью акта по форме ОС-16.

Для приема-передачи объекта основных средств обычно используют типовую форму акта приема-передачи:

- ОС-14 — по оборудованию, которое принимается на склад для дальнейшего монтажа;

- ОС-1а — при принятии к учету зданий, сооружений;

- ОС-1б — при поступлении групп объектов;

ОС-1 — при приеме одиночного объекта основных средств.

Учет расчетов с поставщиками при покупке ОС

Проводки отражающие приобретение объекта основных средств позволяют, наряду с отражением задолженности перед организациями, обеспечить правильное формирование первоначальной стоимости основного средства. Для целей бухгалтерского учета все затраты относятсящиеся к основному средству отражаются проводками по дебету счета 08 в корреспонденции с соответствующими счетами

Особое внимание следет обратить на порядок отражения НДС в учете:

- если основное средство планируется использовать в деятельности, результаты которой облагаются НДС тогда он подлежит возмещению из бюджета;

- в противном случае суммы НДС выставленные поставщиком следует включить в стоимость объекта основных средств.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| Проводки по поступлению ОС производственного назначения, участвующего в деятельности облагаемой НДС | ||||

| 08.4 | 60 | Учтена стоимость объекта ОС. отражена задолженность перед поставщиком | Сумма без НДС | |

| 19.1 | 60 | Учтен НДС предъявленный поставщиком | НДС | |

| Проводки по поступлению основного средства, НЕ участвующего в деятельности облагаемой НДС | ||||

| 08.4 | 60 | Учтена стоимость объекта ОС. отражена задолженность перед поставщиком | Сумма с НДС | |

| Оплачены счета поставщиков за полученные ОС | ||||

| 60 | 50-1 | Наличными денежными средствами из кассы предприятия | ||

| 60 | 51 | Безналичным путем с р/сч предприятия | ||

| 60 | 55 | Безналичным путем со специальных счетов предприятия | ||

| 60 | 71 | Через подотчетное лицо |

Операции, необходимые для оформления приказа

Для применения оборудования в дальнейшем необходимо официально подтвердить введение в работу. Процедура может быть выполнена посредством оформления соответствующего локального приказа и акта о приеме-передаче имущества, которые и будут являться юридическим основанием для постановки актива на учет.

Перед подписанием такого приказа необходимо создать специальную комиссию, которая сможет определить готовность ОС к началу эксплуатации. Состав комиссии – не менее 3-х лиц, которые имеют непосредственное отношение к данному виду оборудования и должны, как опытные специалисты, оценить:

- качество и общее состояние ОС (они должны соответствовать паспортным данным объекта)

- в результате визуального осмотра выявить возможные неполадки и неисправности (или зафиксировать их отсутствие)

- обязательно выполнить запуск оборудования, с отработкой времени, которое указано в договорных обязательствах

- произвести анализ условий, где будет эксплуатироваться ОС

В некоторых случаях оформление вышеуказанных документов позволяет миновать подписания акта ввода в работу.

При установке оборудования взамен изношенного и морально устаревшего оно принимается комиссией, назначенной по предприятию и состоящей из специалистов завода.

При внедрении новых технологий, при освоении новой продукции, при увеличении объемов производства оборудование принимается в работу в составе объектов строительства и реконструкции в соответствии с порядком принятия в работу законченных строительством объектов, утвержденных нормативами.

Особенности ввода в эксплуатацию

Порядок ввода в эксплуатацию определяется характеристиками ОС. Объекты, которые не используются в производстве, не являются сложным оборудованием и предметом повышенной опасности, проходят особую процедуру облегченного вида. Для приема таких ОС требуется только осмотр. По его итогам подписывается передаточный акт. На нем ставят подписи эти сотрудники:

- Главбух.

- Руководитель отдела, в который поступает ОС.

- Кладовщик, если средство передается на хранение.

- Лицо, принимающее ОС для эксплуатации.

Заменить акт ввода в эксплуатацию может документ приема-передачи ОС. Актуально это тогда, когда в локальных актах компании нет условия об обязательном оформлении акта.

К СВЕДЕНИЮ! Упрощенный вариант оприходования актуален только в ряде случаев. Во всех остальных случаях требуется формировать комиссию.

Приказ о вводе в эксплуатацию

Департамент основных средств и оборудования компании Новые технологии выносит на рассмотрение следующий приказ о вводе в эксплуатацию основного средства 2023 года:

1. В соответствии с принятым планом развития предприятия, настоящим приказом утверждается ввод в эксплуатацию основного средства — новой линии по производству моделей XYZ.

2. Основное средство пройдено проверку качества и безопасности, а также получены все необходимые разрешительные документы.

3. Ввод основного средства в эксплуатацию осуществляется с 1 января 2023 года.

4. Отдел производства обязан обеспечить всю необходимую подготовку и обучение персонала для работы с новой линией.

5. Директор предприятия, руководители отделов и ответственные лица должны обеспечить контроль за внедрением нового основного средства в работу и выполнение технологического процесса.

6. Приказ вступает в силу с момента его подписания и распространяется на все подразделения компании.

7. Контроль за исполнением приказа возлагается на руководителя Департамента основных средств и оборудования.

Методы расчета амортизации основных средств в налоговом учете

Для целей НУ предлагается два метода расчета амортизации — линейный и нелинейный. При этом существуют некоторые ограничения на применение нелинейного метода, он подходит не для всех объектов.

Линейный метод начисления амортизации для налогового учета

Линейный способ амортизации в НУ характеризуется основными условиями:

- Амортизация должна начисляться ежемесячно отдельно по каждому OC (п. 2 ст. 259 НК PФ);

- HК PФ установлен ряд OC, по которым допускается начислять амортизацию в HУ только линейным методом. Это здания, сооружения, передаточные устройства, которые вошли в 8-10 группы Классификации, а также OC, которые используют только в процессе добычи углеводородов на новых морских месторождениях (п. 1, п. 3 ст. 259 HК PФ);

- Для расчета суммы к начислению применяется специальная формула (п. 2 ст. 259.1 HК PФ):

Где:

- Первоначальная стоимость OC — значение, по которому объект принят к учету;

- Восстановительная стоимость OC — величина, в которой объект учитывается после того, как переоценили для учетных целей. При этом не имеет значения, увеличилась или уменьшилась первоначальная стоимость. Новая стоимость (после переоценки) при расчете амортизации встает на место первоначальной.

Нелинейный метод начисления амортизации для налогового учета

Базовые моменты, которые нужно учесть при применении этого метода:

Нелинейный способ амортизации применяется ко всей амортизационной группе (подгруппе) в целом, а не к отдельным единицам, входящим в нее.

- Метод не применяется к OC, для которых он запрещен НК РФ (объектов, входящих в группы 8-10 Классификатора и используемых для добычи углеводородного сырья на новом морском месторождении).

- Для нелинейного способа амортизации норма заранее установлена для каждой группы:

- Сумма месячной амортизации вычисляется по формуле, приведенной в п. 4 ст. 259.2 HК PФ:

Как определять суммарный баланс при нелинейном методе амортизации — смотрите в памятке:

Особенности перехода на линейный или нелинейный метод амортизации

Кроме случаев, в которых применяется только линейный способ амортизации, у владельца ОС есть право выбора одного из двух вариантов, предлагаемых HК PФ.

После того как выбор сделан, принятую методику закрепите в учетной политике для HУ. После этого выбранный вариант надо применять ко всем амортизируемым объектам (кроме исключений, по которым допускается только линейный метод).

Метод начисления амортизации по HК PФ разрешено менять с линейного на нелинейный и наоборот. Но есть ограничения:

- новую методику можно начинать применять исключительно с начала нового налогового периода;

- изменение метода недопустимо выполнять чаще, чем раз в 5 лет (п. 1 ст. 259 HК PФ).

В процессе перехода может понадобиться выполнить следующие шаги:

- На первое число налогового периода, в котором меняется способ начисления амортизации, исчислить остаточную стоимость подлежащих амортизации объектов.

Остаточную стоимость остальных ОС вычисляют:- как разницу между первоначальной (восстановительной) стоимостью объектов и суммой накопленной амортизации — если до перехода применяли линейный метод;

- по специальной формуле — если применяли нелинейный метод.

- Если переход проводится с линейного метода на нелинейный, то на первое число налогового периода, с начала которого вводится метод, то распределяют OC по амортизационным группам (подгруппам) исходя из того СПИ, который назначили при вводе их в эксплуатацию (п. 3 ст. 322 HК PФ). Затем определяют суммарный баланс групп (подгрупп) исходя из остаточной стоимости включаемых в них объектов. Далее начисляют амортизацию нелинейным способом.

- Если переход выполняется с нелинейного метода на линейный с первого числа налогового периода, с начала которого применяется линейный метод, то рассчитывают ежемесячную амортизацию по каждому OC как произведение его остаточной стоимости на эту дату и нормы амортизации, определенной по формуле (п. 4 ст. 322 HК PФ):