Что такое персонифицированные сведения о физических лицах

Персонифицированные сведения о физических лицах — новая форма отчётности, которую с 2023 г. ежемесячно сдают в ИФНС. В первый раз сведения надо сдать за январь 2023 г. Сведения подавайте на всех работников, числившихся у вас в отчетном месяце по трудовому договору или работавших по ГПД, включая тех, кто в нем уволился, и тех, у кого не было выплат. Исключение — самозанятые, их в отчёт не включайте. На 11 и более человек сведения сдают в электронном виде. В отчёт включают персональные данные каждого физлица и сумму выплат (строка 070), начисленных ему за истекший месяц, как облагаемых, так и не облагаемых взносами. Если в текущем месяце выплат не было, заполните на работника только строки 020 — 060.

Персонифицированные сведения о физических лицах в «1С:Зарплате и управлении персоналом 8» ред. 3

Подготовить форму Персонифицированные сведения о физических лицах (Приложение № 2 к приказу ФНС России от 29.09.2022 № ЕД-7-11/878@) в программе «1С:Зарплата и управление персоналом 8» ред. 3 можно с помощью сервиса 1С-Отчетность (раздел Отчетность, справки – 1С-Отчетность – Создать – Налоговая отчетность), рис. 1.

Рис. 1. Форма «Персонифицированные сведения о физических лицах» в программе «1С:Зарплата и управление персоналом 8» ред. 3

Отчетный период устанавливается автоматически. При необходимости его можно изменить вручную. Срок сдачи отчета также указывается автоматически, исходя из периода сдачи отчета (рис. 1).

Обратите внимание, для корректного заполнения формы в программе 1С нужно проверить личные данные физических лиц (ИНН, СНИЛС и ФИО), а также провести документы-начисления и выплаты за отчетный период.

Заполнение отчета происходит автоматически по кнопке Заполнить (рис. 2) по всем застрахованным лицам, с которыми заключены трудовые договоры, а также договоры ГПХ и авторского заказа. Также отображаются сведения по мобилизованным и находящимся в отпуске работникам, совместителям и директору (единственному учредителю).

Рис. 2. Заполнение формы «Персонифицированные сведения о физических лицах» в программе «1С:Зарплата и управление персоналом 8» ред. 3

По кнопке Реестр формируется Реестр сведений о сумме выплат и вознаграждений за отчетный период (рис. 2).

Строку 070 – Сведения о сумме выплат и иных вознаграждений сотрудника можно Расшифровать.

Также регламентированный отчет можно проверить перед отправкой или выгрузкой.

Бухпросвет

- Персонифицированные сведения в вопросах и ответах

- Увольнение работника: какую отчетность и в какие органы нужно сдавать

Если после представления первичного отчета в программе 1С была исправлена ошибка в расчете или в личных данных физлица либо были представлены сведения за сотрудника, который не числится в организации и не получает вознаграждения, необходимо подготовить и передать в ИФНС уточненные сведения до представления Расчета по страховым взносам.

Для этого нужно создать новый отчет за период и указать на Титульном листе значение Номера корректировки уточненных сведений – «1» (рис. 3).

Рис. 3. Номер корректировки в форме «Персонифицированные сведения о физических лицах» в программе «1С:Зарплата и управление персоналом 8» ред. 3

Заполнение корректирующей формы происходит автоматически по кнопке Заполнить (рис. 3).

Способ и место подачи отчета

Отчет по перссведениям в 2023 году передается в ИФНС. Компании направляют его по месту нахождения головного офиса или обособленного подразделения (если у него имеется счет в банке и право платить зарплату своим физлицам). ИП и обычные физлица подают документ по месту проживания.

Способы подачи:

- только электронно при количестве физлиц, указанных в отчете, больше 10 чел. — через оператора ЭДО или сайт ФНС. Обязательно использовать УКЭП;

- в бумажном виде при количестве физлиц, указанных в отчете, до 10 чел. включительно — лично, через представителя при сдаче инспектору ФНС или через Почту России. При такой численности отчет также можно по желанию отправлять электронно.

Кто обязан сдавать «Персонифицированные сведения о физических лицах»

«Персонифицированные сведения о физических лицах» – регулярная отчетность, сдавать которую работодатели должны каждый месяц. Обязанность по представлению в налоговую инспекцию данной отчетности распространяется на организации и ИП, которые заключили со своими сотрудниками (п. 7 ст. 431 НК РФ):

- трудовые договоры;

- договоры гражданско-правового характера о выполнении работ или оказании услуг;

- договоры авторского заказа;

- договоры об отчуждении исключительного права на результаты интеллектуальной деятельности и издательские лицензионные договоры;

- лицензионные договоры о предоставлении права использования результатов интеллектуальной деятельности.

Все перечисленные работодатели и заказчики работ (услуг), в том числе и иностранные компании, работающие на территории РФ, обязаны представить в налоговую инспекцию персонифицированные сведения о физлицах даже в том случае, если в каком-либо месяце в пользу сотрудников не было произведено никаких денежных начислений и выплат. Наряду с организациями и ИП персонифицированную отчетность в ИФНС обязаны представлять главы крестьянских (фермерских) хозяйств, нотариусы и адвокаты, у которых есть наемные сотрудники.

Обратите внимание

Компания должна представлять персонифицированные сведения, если в ней работает только директор, которому не выплачивается заработная плата (письмо Минфина от 24.03.2023 №03-15-07/26016).

Не сдавать в ИФНС персонифицированные сведения о работниках могут только организации и ИП, применяющие АУСН. Но если компания перешла на применение АУСН, скажем, только с 1 января 2024 года либо же утратила право на АУСН в конце 2023 года, персонифицированные сведения о работниках за декабрь 2023 года нужно представить на общих основаниях (письмо ФНС от 24.07.23 № АБ-4-20/9403@).

Также ФНС в письме от 28.03.2023 № БС-4-11/3700@ объяснила, что перссведения можно не подавать за те месяцы, на которые приходится сдача Расчета по страховым взносам с заполненным Разделом 3. Это объясняется тем, что данные персонифицированного отчета и Раздела 3 РСВ полностью идентичны, поэтому работодатели могут не дублировать информацию.

Но данная позиция налогового ведомства не оформлена в качестве законодательной нормы, а действующие положения НК РФ не освобождают работодателей от представления персонифицированных сведений за месяц сдачи РСВ. Поэтому, чтобы избежать возможных споров с налоговиками и дачи пояснений по факту непредставления отчетности, персонифицированные сведения о работниках все же следует подавать ежемесячно, несмотря на представление РСВ с заполненным Разделом 3 за тот же период.

Обратите внимание

В программы «1С» в связи с письмом ФНС от 28.03.2023 № БС-4-11/3700@ изменения вноситься не будут. Отчет «Персонифицированные сведения о физических лицах» продолжит формироваться (с автозаполнением) ежемесячно

Решение об отправлении в налоговые органы данного отчета за 3 месяц каждого квартала остается за пользователем.

Как ИП с работниками заполнить форму персонифицированных сведений о физических лицах за январь 2023 г.

Чтобы представить персонифицированные сведения о работниках, заполните форму из Приложения N 2 к Приказу ФНС России от 29.09.2022 N ЕД-7-11/878@. Порядок ее заполнения приведен в Приложении N 4 к этому Приказу. На титульном листе укажите следующее:

- ИНН в соответствии с вашим свидетельством о постановке на учет в налоговом органе;

- код «120» в поле «По месту нахождения (учёта) (код)»;

- свои фамилию, имя, отчество (при наличии) полностью в соответствии с документом, удостоверяющим личность;

- ОГРНИП в соответствии с листом записи ЕГРИП.

Подпишите документ и проставьте дату его составления. В разделе «Персональные данные физических лиц и сведения о суммах выплат и иных вознаграждений в их пользу» по каждому работнику заполните отдельный блок строк 010 — 070. Строку 010 при первичной подаче сведений не заполняйте. В строках 020 — 060 приведите персональные данные работника: ИНН (при наличии), СНИЛС, Ф.И.О. (как в документе, удостоверяющем личность). В строке 070 укажите сумму выплат (иных вознаграждений) в пользу этого физлица, начисленных за отчетный месяц. Если начислений не было, поставьте прочерк.

Порядок исправления ошибок в персонифицированных сведениях

При обнаружении некорректных данных, разрешается подавать исправления вплоть до сдачи квартальной формы РСВ, то есть до 25 числа месяца, следующего за 1 кварталом, полугодием, 9 месяцам или годом.

Менять данные нужно только по тем лицам, сведения по которым оказались неправильными. Ошибки могут следующими:

- сведения о застрахованном не должны были подаваться вообще. Нужно сформировать титульный лист с номером корректировки 1— (если это первая корректировка), затем лист с персональными данными на это лицо. В нём указать код 1 в строке 010 и прочерки в строке 070;

- в персональных сведениях о застрахованном лице были неправильно указаны ФИО, ИНН или СНИЛС. Также делается корректировочный отчёт с двумя листами:

- в одном листе ставится код 1 в строке 010, пишутся персональные данные и сумма с предыдущего отчёта;

- составляется новый лист, с уже правильными персональными данными и суммой (при этом строка 010 будет с прочерком);

- указана неверная сумма выплат. Делается новый лист с прочерком в строке 010 и корректной суммой выплаты в строке 070.

Сроки сдачи отчета в 2023 году

Первые персонифицированные сведения необходимо отправить за январь 2023 года. Отчет нужно отправлять ежемесячно не позднее 25-го числа. Если контрольная дата выпадает на выходной, срок сдачи переносится на ближайший понедельник. В таблице приведены точные сроки на 2023 год:

|

Отчетный месяц 2023 года |

Срок отправки |

|

Январь |

27 февраля 2023 года |

|

Февраль |

27 марта 2023 года |

|

Март |

25 апреля 2023 года |

|

Апрель |

25 мая 2023 года |

|

Май |

26 июня 2023 года |

|

Июнь |

25 июля 2023 года |

|

Июль |

25 августа 2023 года |

|

Август |

25 сентября 2023 года |

|

Сентябрь |

25 октября 2023 года |

|

Октябрь |

27 ноября 2023 года |

|

Ноябрь |

25 декабря 2023 года |

|

Декабрь |

25 января 2024 года |

Как сформировать отчет в 1С:ЗУП ред. 3.1

Персонифицированные сведения о физлицах в программе 1С:ЗУП ред. 3.1 заполняются через раздел 1С-Отчетность. Зайдите в него, нажмите кнопку Создать и выберите Налоговая отчетность. В этой папке и находится искомый отчет — Персонифицированные сведения о физических лицах.

Для формирования документа нажмите последовательно кнопки Выбрать и Создать, указав месяц, за который создается отчет.

Рассмотрим порядок заполнения отчета за июнь 2023 года:

- Для автоматического заполнения информацией нажмите кнопку Заполнить. Сведения будут указаны автоматически на основании данных информационной базы. Образец заполнения титульного листа выглядит так:

- Персонифицированные данные также заполнятся автоматически.

- При необходимости можно вручную добавить или удалить работника (ссылки вверху).

- Сведения нужно записать, а также можно проверить, напечатать, выгрузить на ПК или передать в ИФНС через 1С-Отчетность.

Кого включать в отчет

Персонифицированные сведения с 2023 года заполняются по всем лицам, подлежащим обязательному страхованию — с которыми оформлены:

- трудовые договоры;

- ГПД на работы или услуги;

- договоры авторских заказов;

- договоры, связанные с отчуждением исключительных прав на результаты интеллектуальной деятельности;

- издательские лицензионные договоры;

- лицензионные договоры на предоставление права использовать результаты интеллектуальной деятельности.

В отчете фиксируются данные о работнике, авторе или исполнителе вне зависимости от того, начислялись ли им доходы в отчетном периоде либо нет.

Как заполнить персонифицированные сведения о физических лицах?

Заполнение персонифицированных сведений о физических лицах следует осуществить определенным образом: Так, в титульном листе указываются:

- ИНН и КПП — в соответствии со свидетельством о постановке на учет. Причем, ИП не указывает КПП;

- номер корректировки — значение «0—» для первичного отчета («1—», «2—» и др. при наличии уточненных сведений);

- расчетный (отчетный) период (код) — номер месяца «01» — при подаче отчета «Персонифицированные сведения о физлицах» за январь 2024 года, «02» — за февраль, «03» — за март и так далее до «12» — за декабрь;

- календарный год — соответствующий год;

- представляется в налоговый орган (код) — код налогового органа, в который представляется Персонифицированные сведения о физлицах;

- по месту нахождения (учета) (код) — код в соответствии с кодами, приведенными ниже:

- наименование организации, обособленного подразделения/ Ф. И. О. ИП, главы К(Ф)Х, физического лица);

- ОГРНИП — заполняет ИП, глава К(Ф)Х в соответствии с листом ЕГРИП;

- Ф. И. О. руководителя организации — если Персонифицированные сведения заполняет юрлицо;

- подпись;

- дата оформления;

- номер контактного телефона (между «8» и кодом, а также, между кодом и номером указывается пробел);

- количество страниц и подтверждающих документов.

В разделе формы «Достоверность и полноту сведений, указанных в настоящих сведениях, подтверждаю» прописывается значение:

- «1» — если сведения представлены плательщиком;

- «2» — если форма заполняется уполномоченным представителем плательщика.

Оформление данных о физлицах и выплатах в их пользу

Строка 010 оформляется только при аннулировании ранее представленных данных, указанных по строкам 020 — 060.

По строкам указываются:

- 020 — ИНН физлица (при наличии);

- 030 — СНИЛС;

- 040 — 060 — Ф. И. О. физлица в соответствии с паспортом гражданина РФ;

- 070 — сумма выплат и иных вознаграждений, начисленных плательщиком в пользу работника (исполнителя).

РСВ за 4 квартал 2022: «новая» форма отчета

Правительство изменило действующий бланк РСВ в конце 2021 года. Федеральная налоговая служба утвердила новую форму расчета по страховым взносам, порядок ее заполнения и электронный формат (приказ ФНС от 06.10.2021 № ЕД-7-11/875@). Впервые новый бланк применялся при представления РСВ за отчетный период первый квартал 2022 года.

По прежнему индивидуальные предприниматели и компании с численностью более 10 человек предоставляют отчет в электронном виде. Остальные имеет право подать бумажный вариант Расчета страховых взносов за 2022 год. Бланк, актуальный для представления в ИФНС , можно скачать ниже.

Скачать бланк РСВ за 4 квартал 2022 года : новая форма ( КНД 1151111) в формате PDF.

Представить в налоговую инспекцию РСВ за Ⅳ квартал 2022 года необходимо не позже 25 января 2023 года .

С 1 января 2023 года вступают в силу положения Федерального закона от 14.07.2022 №239-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и статьи 18 и 19 Федерального закона «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения».

Указанным Федеральным законом изменен срок представления расчета по страховым взносам — с 30-го на 25-е число месяца, следующего за расчетным (отчетным) периодом.

Кто должен сдавать персонифицированные сведения о физических лицах

Все работодатели, которые в отчётном месяце заключили договора с физлицами или производили им выплаты доходов. Говоря о работодателях, мы имеем в виду:

- юридические лица с филиалами и представительствами, включая иностранные компании;

- ИП и главы КФХ;

- специалисты частной практикой (нотариусы, адвокаты, детективы, и т.д.);

- частные лица, не имеющие статуса ИП.

Под доходами подразумеваются вознаграждения физического лица, полученные в рамках:

- трудового договора;

- договора оказания услуг (ГПХ);

- авторского договора;

- договора отчуждения права на результаты интеллектуальной деятельности, и т.д.

Факт заключения договора с физлицом является основанием для подачи Сведений, даже если выплат по договору в этом месяце не было (строка 070 отчёта оставляется пустой).

ИП, работающий самостоятельно, без привлечения чужого труда, Сведения не подаёт.

Что такое персонифицированный учёт и кто должен его вести

Индивидуальный персонифицированный учёт — это организация и ведение учёта сведений о каждом гражданине, застрахованном в системе обязательного пенсионного страхования. Ведением персонифицированного учёта с 2023 года занимается Социальный Фонд (СФР).

Механизм персонифицированного учёта выглядит так:

- Гражданин регистрируется в системе персонифицированного учёта и становится застрахованным лицом. Ему присваивается страховой номер (СНИЛС) и открывается индивидуальный лицевой счёт.

- На этом счёте в течение всей трудовой деятельности застрахованного лица фиксируются данные, необходимые для назначения, выплаты и перерасчёта пенсии: о стаже, периодах трудовой деятельности и местах работы, о выплатах и вознаграждениях, и в первую очередь — о страховых взносах, поступивших в фонд его будущей пенсии, на основе которых рассчитывается количество заработанных пенсионных баллов.

Всю информацию о трудовом пути гражданина и о выплатах получают из персонифицированной отчётности работодателей по своим сотрудникам.

Порядок заполнения

Отчет состоит из титульного листа и части с персональными данными физлиц и сведениями о их доходах. Порядок его заполнения утвержден приказом ФНС от 29.09.2022 № ЕД-7-11/878@.

Титульный лист

Правила его заполнения абсолютно стандартные:

- Укажите ИНН и КПП в соответствии со свидетельством о постановке на учет. Предприниматели КПП не указывают.

- Для первичных сведений проставьте код «0–», для корректировок «1–», «2–» и так далее по порядку.

- Период, за который представляется отчет, заполняется кодом из приложения № 3 к порядку. В стандартном случае это просто номер месяца, но для реорганизации, ликвидации и снятия с учета ИП (главы КФХ) коды отличаются.

- Укажите отчетный год — 2023.

- Укажите код налогового органа, в который подаете отчет.

- В поле «По месту нахождения (учета)» укажите код из приложения № 4 к порядку.

- Впишите наименование вашей организации, обособленного подразделения (при наличии) или ФИО физлица.

- Впишите ОГРНИП — это поле предусмотрено только для ИП/главы КФХ. Узнать код можно по листу записи в ЕГРИП.

- Если в отчетном периоде организация была реорганизована, ликвидирована или ее обособленное подразделение было закрыто или лишено полномочий, заполните соответствующую строку, указав код из приложения № 2 к порядку.

- Укажите номер телефона и количество страниц в форме, а также количество листов подтверждающих документов.

- В разделе «Достоверность и полноту сведений, указанных в настоящих сведениях, подтверждаю» укажите код «1», если сведения представляет плательщик, и код «2» — если их подает уполномоченный представитель. Далее впишите ФИО, поставьте подпись и дату.

Персональные данные и сведения о выплатах

Этот раздел нужно заполнить на каждое застрахованное лицо, которое числилось в отчетном периоде. По нему указывают ИНН, ФИО, СНИЛС и сумму выплат, начисленных в его пользу в отчетном месяце. В строке 070 указывается сумма выплат и иных вознаграждений, начисленных в пользу лица за отчетный месяц

Впишите сумму в рублях и копейках. В строку включаются все суммы выплат и вознаграждений, которые входят в объект обложения страховыми взносами, а не база для исчисления страховых взносов, то есть порядок заполнения строки 070 аналогичен порядку заполнения строки 140 раздела 3 РСВ. Обратите внимание, что указывать доходы нужно в сумме до удержания НДФЛ.

Порядок заполнения новой формы персонифицированных сведений о физлицах

Бланк Сведений состоит из двух листов — титульного и основного (в котором содержатся все необходимые сведения). Заполнение листов вполне стандартное — вверху каждой страницы организациям нужно указать ИНН и КПП. ИП вставляют только ИНН. Номер страницы пишется в формате 001 и далее по порядку.

Образец формы персонифицированных сведений о физических лицах представлен ниже.

Титульный лист

При первой подаче сведений ставится код “0—”, при корректировках “1—”, “2—” и.т д. Код периода за который предоставляется отчёт: 01 — за январь, 02 — за февраль, и так далее по порядку. Если идёт реорганизация, ликвидация ООО или снятие с учёта ИП, коды будут другими. Их можно посмотреть в приложения №3 Порядка заполнения персонифицированных сведений о физических лицах (приложение №4 к приказу ФНС России №Е-Д-7-11/878@).

Далее пишется отчётный год (2023) и четырёхзначный код налоговой инспекции, куда подаётся отчёт. Код места нахождения (учёта) нужно взять из приложения № 4 ”Порядка заполнения…”. Например, 120 — по месту жительства ИП.

Далее вписывается наименование организации или ФИО физического лица.

ОГРНИП заполняют только индивидуальные предприниматели или главы КФХ.

Следующие два поля нужно заполнить только при реорганизации, ликвидации юрлица, снятия с учёта ИП в отчётном месяце. Данные взять из приложения № 2 ”Порядка заполнения…”.

Потом ставится номер телефона заявителя и количество страниц отчёта, и, отдельно, — подтверждающих документов.

В разделе по достоверности сведений нужно поставить код 1, если данные подаёт сам плательщик, и 2 — при подаче уполномоченным представителем. Потом указываются ФИО, дата заполняется, и ставится подпись ответственного лица.

Требования к заполнению остаются те же самые:

- в электронной форме пишутся заглавные буквы и цифры шрифтом Courier New размером 18. В пустых ячейках ставить прочерки. Цифровые значения нужно начинать писать с крайней левой клетки;

- в бумажной форме заполнение производить ручкой синего, чёрного или фиолетового цвета заглавными буквами, без помарок и исправлений.

Форма персонифицированных сведений о физических лицах: титульный лист

Персональные данные и сведения о выплатах

Этот лист отчёта содержит 4 блока со строками от 010 до 070. Каждый блок заполняется на отдельное застрахованное лицо. В одном листе могут содержаться сведения о 4 физических лицах. Соответственно, если их больше, нужно формировать дополнительные листы.

Персональные сведения те же самые, что и в отчёте СЗВ-М, — ИНН, СНИЛС,ФИО. Строку 010 нужно заполнить, только если аннулировать ранее поданные сведения о человеке (в этом случае ставится в строке 010 ставится “1”, а в строке 070 прочерк).

В строке 070 нужно указать общую сумму вознаграждений физлица за отчётный период (соответствует строке 140 текущей формы РСВ).

Лист с персональными данными о физических лицах

Сроки сдачи отчётности в ИФНС в 2024 году

| Вид отчётности | Период представления | Срок представления |

|---|---|---|

| Уведомление об исчисленных суммах налогов и взносов (кроме уведомлений в части агентского НДФЛ) | В зависимости от налога/взноса, в отношении которого подается уведомление | Не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих налогов |

| Расчет 6-НДФЛ | За 2023 г. | 26.02.2024 |

| За I квартал 2024 г. | 25.04.2024 | |

| За I полугодие 2024 г. | 25.07.2024 | |

| За 9 месяцев 2024 г. | 25.10.2024 | |

| За 2024 г. | 25.02.2025 | |

| РСВ | За 2023 г. | 25.01.2024 |

| За I квартал 2024 г. | 25.04.2024 | |

| За I полугодие 2024 г. | 25.07.2024 | |

| За 9 месяцев 2024 г. | 25.10.2024 | |

| За 2024 г. | 27.01.2025 | |

| Персонифицированные сведения о физлицах | За декабрь 2023 г. | 25.01.2024 |

| За январь 2024 г. | 26.02.2024 | |

| За февраль 2024 г. | 25.03.2024 | |

| За март 2024 г. | 25.04.2024 | |

| За апрель 2024 г. | 27.05.2024 | |

| За май 2024 г. | 25.06.2024 | |

| За июнь 2024 г. | 25.07.2024 | |

| За июль 2024 г. | 26.08.2024 | |

| За август 2024 г. | 25.09.2024 | |

| За сентябрь 2024 г. | 25.10.2024 | |

| За октябрь 2024 г. | 25.11.2024 | |

| За ноябрь 2024 г. | 25.12.2024 | |

| За декабрь 2024 г. | 27.01.2025 | |

| Декларация по налогу на прибыль (при ежеквартальной сдаче отчетности) | За 2023 г. | 25.03.2024 |

| За I квартал 2024 г. | 25.04.2024 | |

| За I полугодие 2024 г. | 25.07.2024 | |

| За 9 месяцев 2024 г. | 25.10.2024 | |

| За 2024 г. | 25.03.2025 | |

| Декларация по налогу на прибыль (при ежемесячной сдаче отчетности) | За 2023 г. | 25.03.2024 |

| За январь 2024 г. | 26.02.2024 | |

| За январь – февраль 2024 г. | 25.03.2024 | |

| За январь – март 2024 г. | 25.04.2024 | |

| За январь – апрель 2024 г. | 27.05.2024 | |

| За январь – май 2024 г. | 25.06.2024 | |

| За январь – июнь 2024 г. | 25.07.2024 | |

| За январь – июль 2024 г. | 26.08.2024 | |

| За январь – август 2024 г. | 25.09.2024 | |

| За январь – сентябрь 2024 г. | 25.10.2024 | |

| За январь – октябрь 2024 г. | 25.11.2024 | |

| За январь – ноябрь 2024 г. | 25.12.2024 | |

| За 2024 г. | 25.03.2025 | |

| Декларация по НДС | За IV квартал 2023 г. | 25.01.2024 |

| За I квартал 2024 г. | 25.04.2024 | |

| За II квартал 2024 г. | 25.07.2024 | |

| За III квартал 2024 г. | 25.10.2024 | |

| За IV квартал 2024 г. | 27.01.2025 | |

| Журнал учета полученных и выставленных счетов-фактур | За IV квартал 2023 г. | 22.01.2024 |

| За I квартал 2024 г. | 22.04.2024 | |

| За II квартал 2024 г. | 22.07.2024 | |

| За III квартал 2024 г. | 21.10.2024 | |

| За IV квартал 2024 г. | 20.01.2025 | |

| Декларация по налогу при УСН | За 2023 г. (представляют организации) | 25.03.2024 |

| За 2023 г. (представляют ИП) | 25.04.2024 | |

| За 2024 г. (представляют организации) | 25.03.2025 | |

| За 2024 г. (представляют ИП) | 25.04.2025 | |

| Декларация по ЕСХН | За 2023 г. | 25.03.2024 |

| За 2024 г. | 25.03.2025 | |

| Декларация по налогу на имущество организаций | За 2023 г. | 26.02.2024 |

| За 2024 г. | 25.02.2025 | |

| Декларация по форме 3-НДФЛ (представляют только ИП) | За 2023 г. | 02.05.2024 |

| За 2024 г. | 30.04.2025 | |

| Декларация по НДС (импорт из ЕАЭС) | За декабрь 2023 г. | 22.01.2024 |

| За январь 2024 г. | 20.02.2024 | |

| За февраль 2024 г. | 20.03.2024 | |

| За март 2023 г. | 22.04.2024 | |

| За апрель 2024 г. | 20.05.2024 | |

| За май 2024 г. | 20.06.2024 | |

| За июнь 2024 г. | 22.07.2024 | |

| За июль 2024 г. | 20.08.2024 | |

| За август 2024 г. | 20.09.2024 | |

| За сентябрь 2024 г. | 21.10.2024 | |

| За октябрь 2024 г. | 20.11.2024 | |

| За ноябрь 2024 г. | 20.12.2024 | |

| За декабрь 2024 г. | 20.01.2025 |

Куда сдавать

Отчет представьте в налоговый орган:

- Организации — по месту своего нахождения и по месту нахождения обособленных подразделений, которые имеют счет в банке и сами платят физлицам.

- ИП и физлица — по месту жительства.

Если обособленное подразделение, по которому раньше сдавали отчет, будет закрыто или потеряет полномочия по выплатам физлицам, сдать сведения за периоды, в которых подразделение работало, нужно будет в налоговую по месту нахождения организации.

Форма сдачи определяется по тем же правилам, что и для РСВ: если численность получателей выплат за отчетный период превышает 10 человек, то сдать сведения нужно электронно. Если получателей 10 или меньше, можно отчитываться на бумаге.

Код тарифа плательщика в РСВ

- 01 – для применяющих основной тариф;

- 06 – для компаний, работающих в сфере информационных технологий;

- 07 – по взносам экипажей судна, числящегося в международном реестре;

- 10 – НКО на УСН;

- 11 – благотворительные организации-«упрощенцы»;

- 13 – участники проекта «Сколково»;

- 14 – участники СЭЗ (свободной экономической зоны) Крыма и Севастополя;

- 15 – резиденты территорий опережающего соцэкономразвития;

- 16 – резиденты «свободного порта Владивосток»;

- 17 – резиденты ОЭЗ (особой экономической зоны) в Калининградской области;

- 18 – для компаний-производителей анимации;

- 19 – участники специального административного района в Калининградской области и Приморском крае, выплачивающие доходы экипажу судов, зарегистрированных в Российском открытом судовом реестре.

- 22 — страхователи, ведущие деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции

В нашем примере предприятие использует общий режим:

| Наименование тарифа | Код тарифа плательщика |

| Общий режим | 01 |

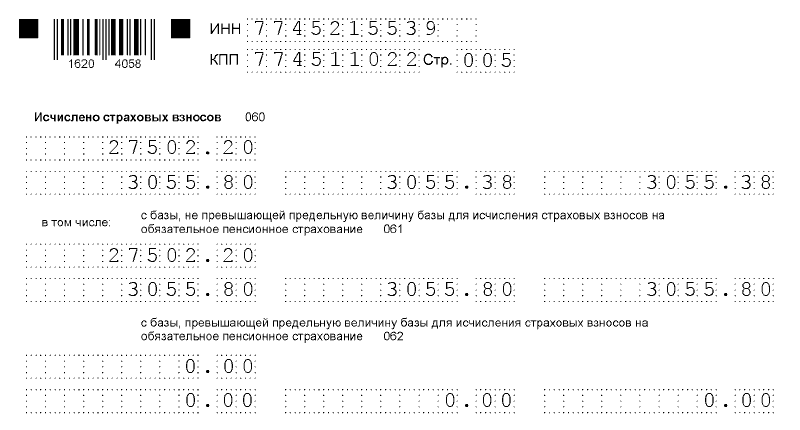

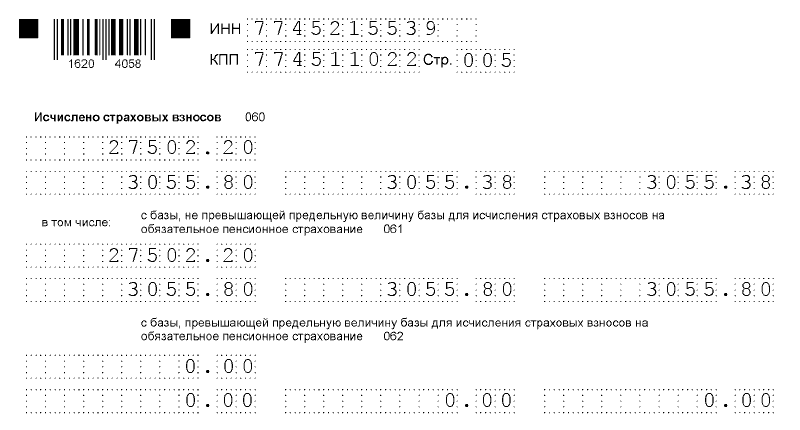

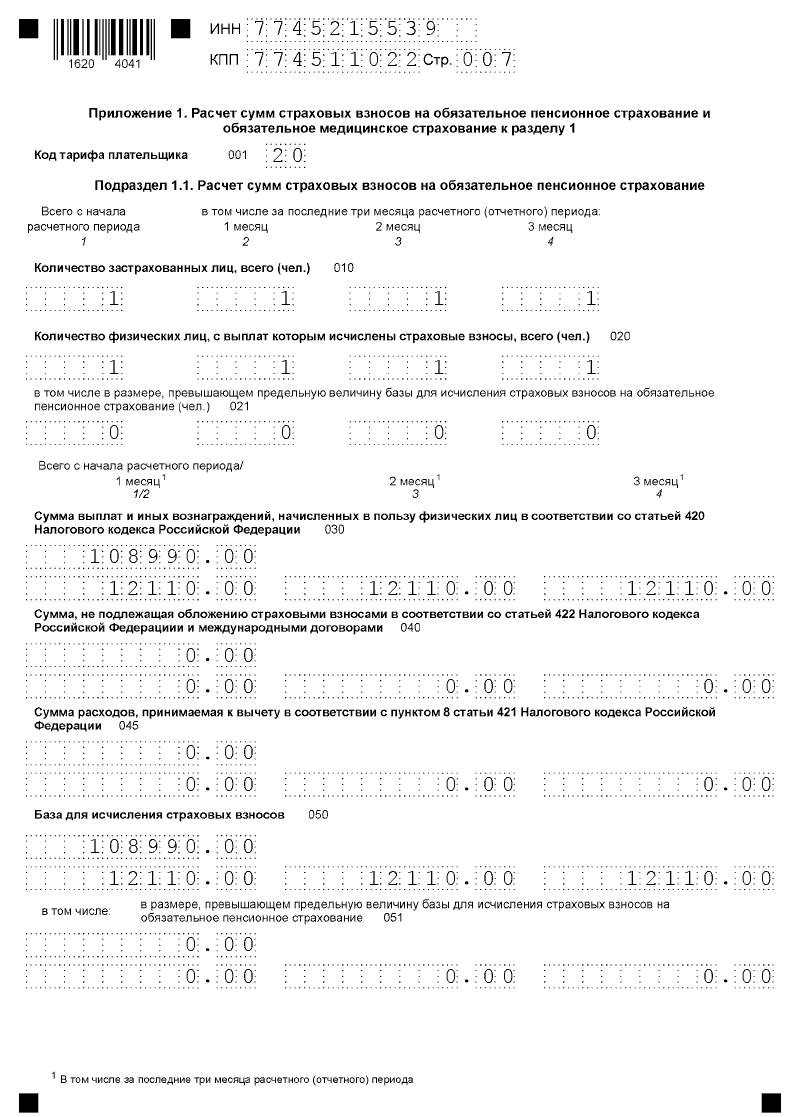

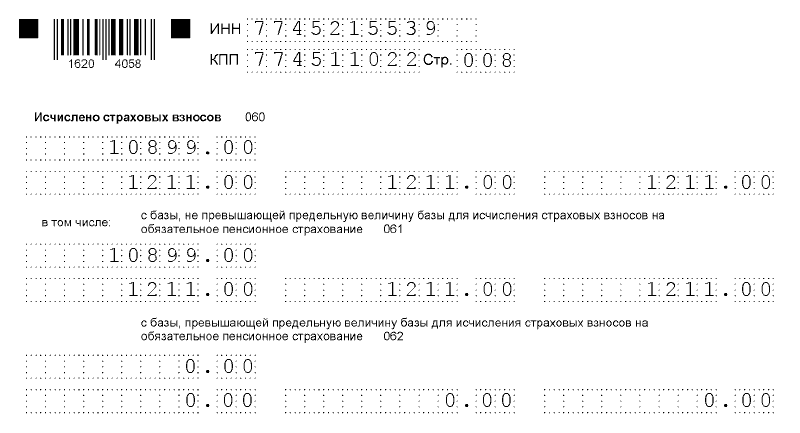

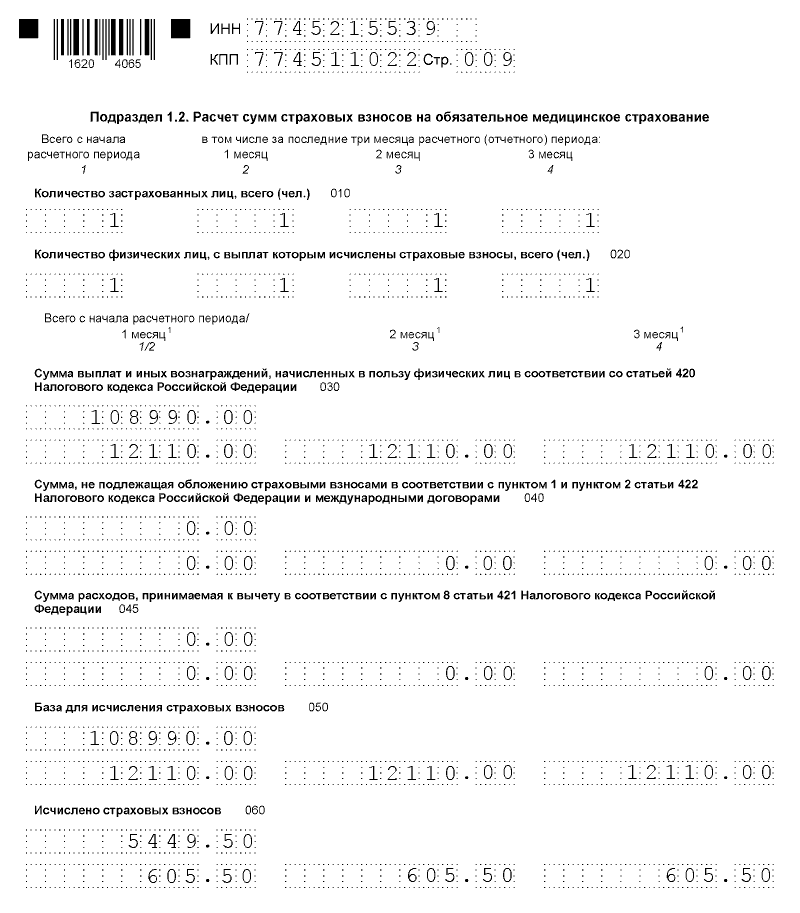

Кроме того, предприятие относится к малым предприятиям (включено в соответствующий реестр МСП по состоянию на 01.03.2020г.), в связи с этим тарифов у нас будет два – основной (для доходов в пределах МРОТ) и льготный (для доходов свыше МРОТ). Поэтому заполняем два Приложения 1 к разделу 1:

- сначала один с кодом тарифа «01» (основной тариф),

- затем другой – с кодом «20» (пониженный тариф).

Теперь заполняем Приложение 1 с пониженными тарифами.

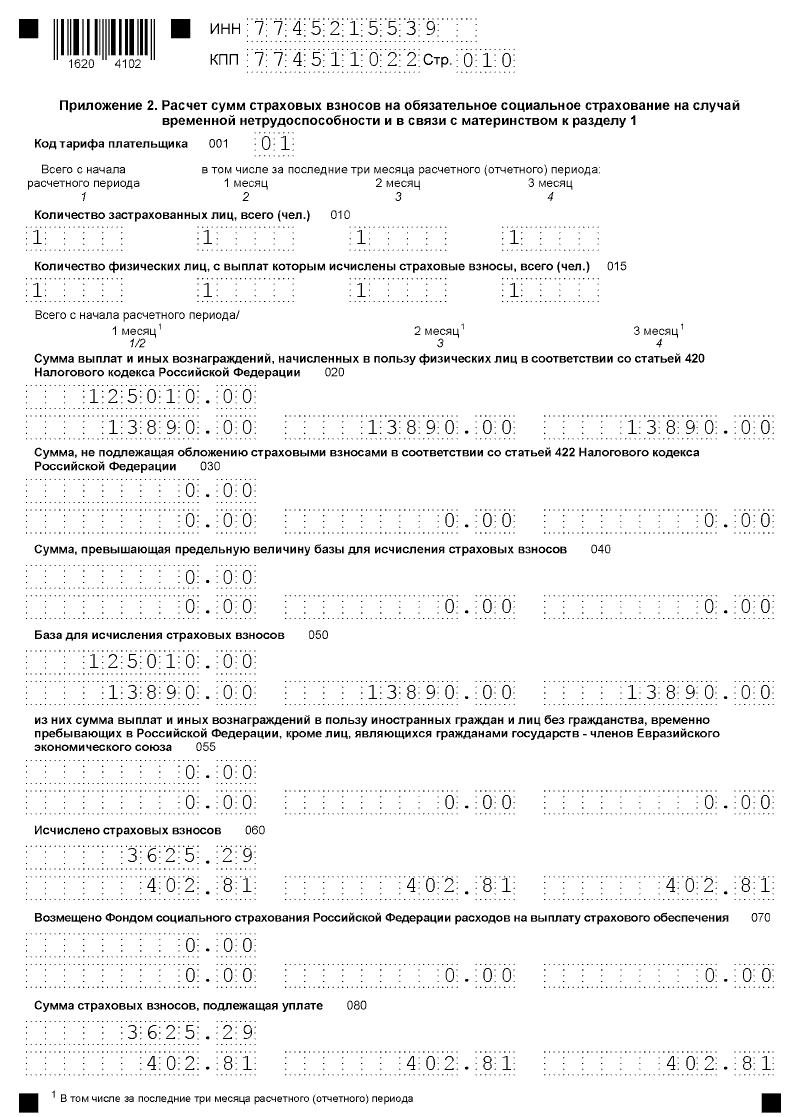

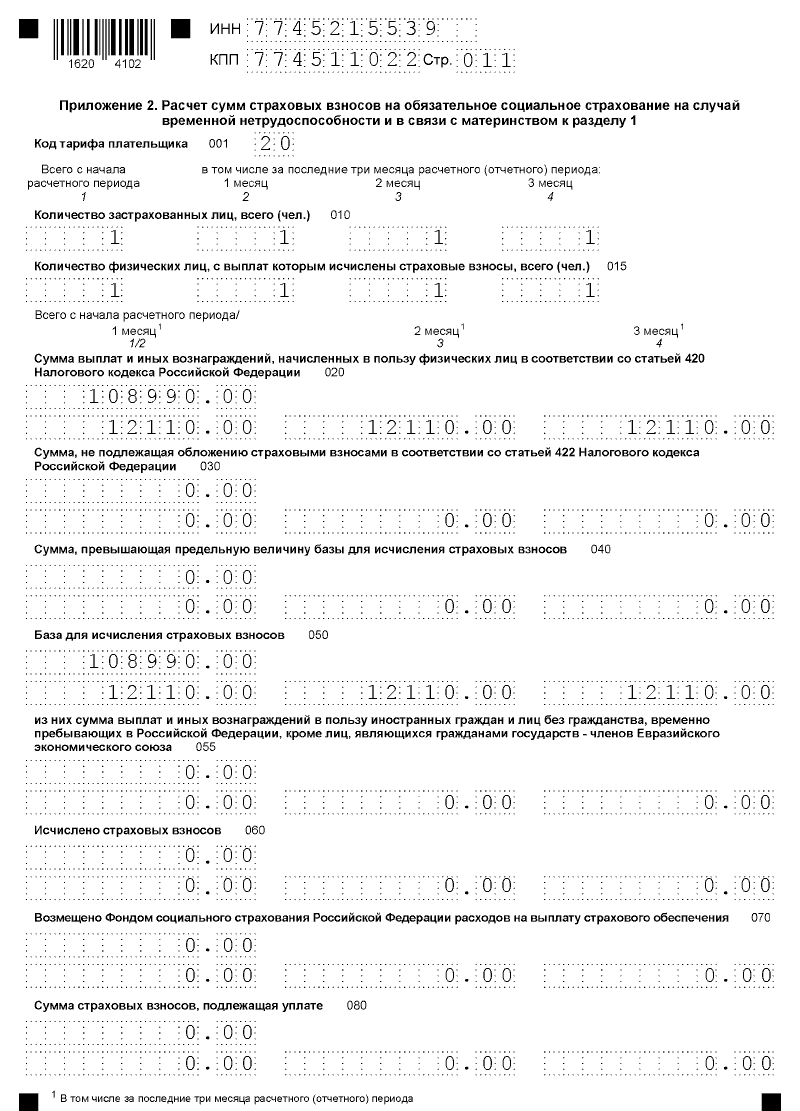

Приложение 2. Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1 также заполняем в двух экземплярах с кодами тарифа плательщика «01» в пределах МРОТ и «20» — с сумм сверх МРОТ.

Заполняем приложение 2 с кодом тарифа плательщика «20» : это выплаты в пользу физлиц, превышающие величину МРОТ, а также база страховых взносов и страховые взносы с этих выплат. Поскольку с выплат сверх МРОТ взносы в ФСС на случай временной нетрудоспособности и в связи с материнством не исчисляются, поэтому в соответствующих графах указываем нули.

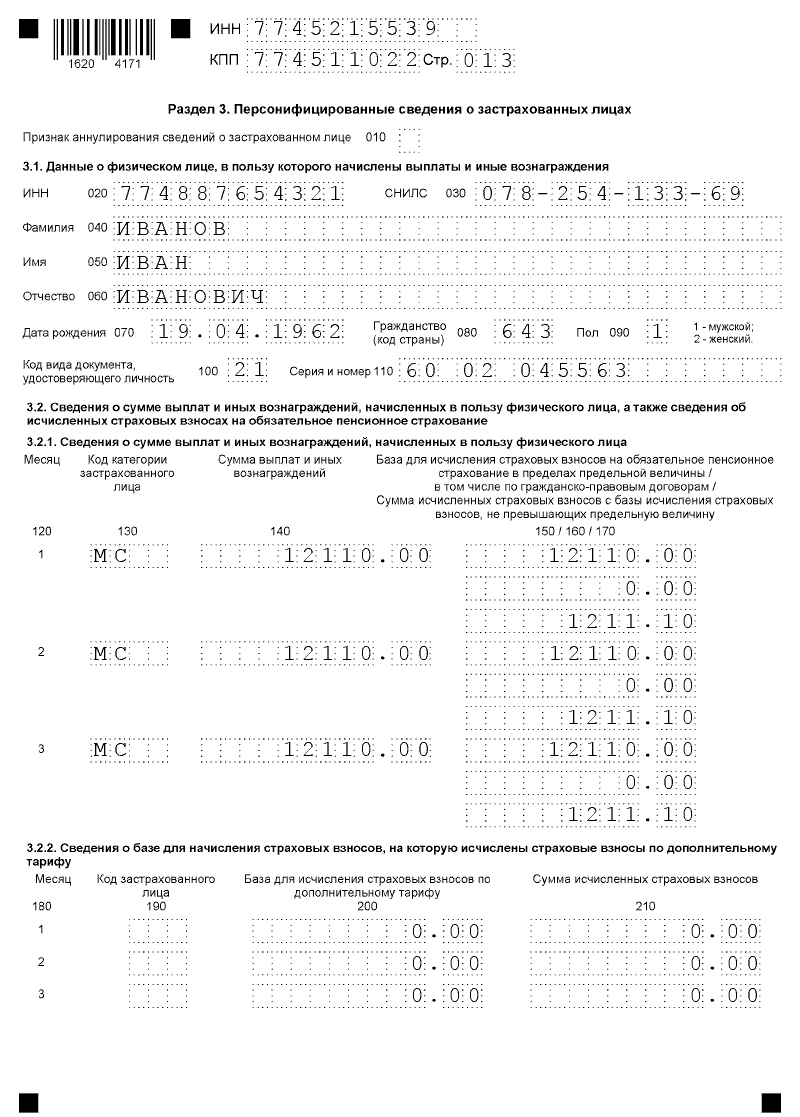

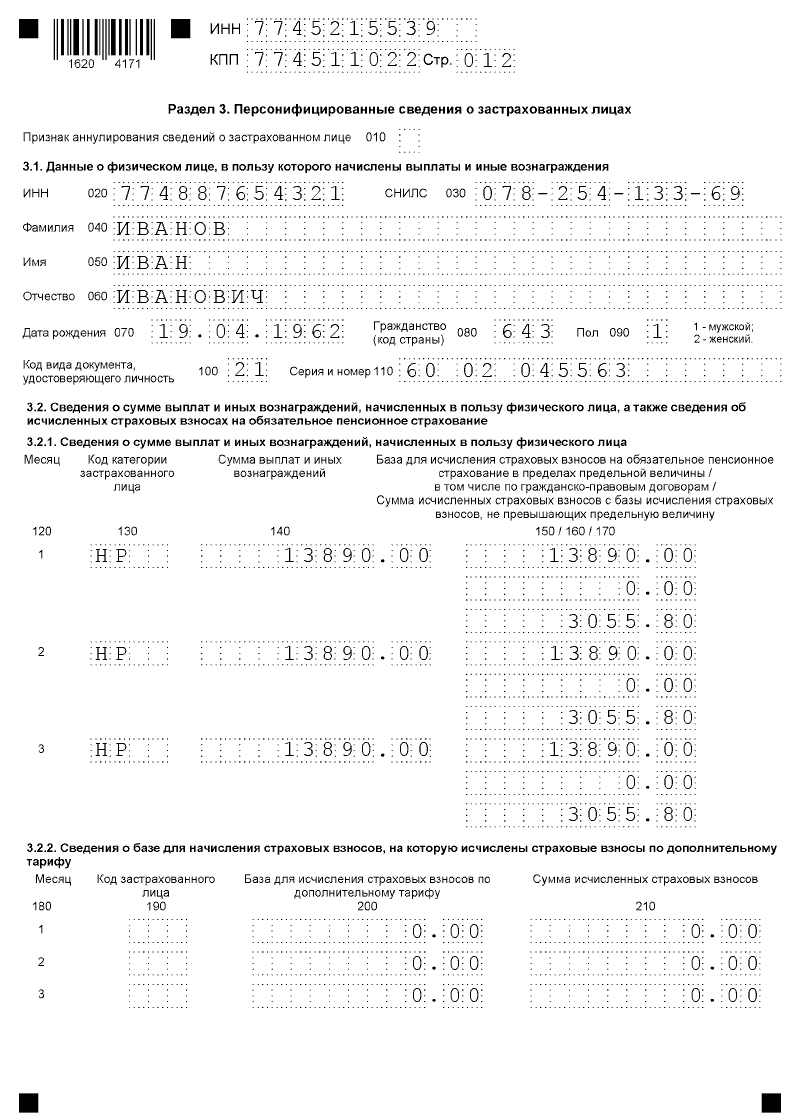

Раздел 3. Персонифицированные сведения о застрахованных лицах.

Третий раздел заполняется на каждого работника, который застрахован в системе обязательного пенсионного страхования. Количество разделов 3 должно быть равно числу сотрудников

При этом неважно, были ли в отчетном периоде начисления в отношении этого сотрудника

При применении пониженных тарифов для МСП этот раздел также следует заполнять в двух экземплярах, применяя разные коды застрахованных лиц.

Строка 010 заполняется только при аннулировании ранее представленных сведений. В персонифицированных сведениях указываем данные и застрахованном лице: ИНН, СНИЛС, ФИО, дату рождения и т.д. В строке 110 указываются реквизиты документа, удостоверяющего личность физического лица (серия и номер документа). Знак «№» не проставляется, серия и номер документа отделяются знаком «пробел». В строке 130 указывается код категории застрахованного лица, в нашем случае это «НР» для сумм выплат в пределах МРОТ. Этот код устанавливается для лиц, на которых распространяется обязательное пенсионное страхование, включая лиц, занятых на рабочем месте с особыми (тяжелыми и вредными) условиями труда, за которых уплачиваются страховые взносы согласно приложению 7. В графе 140 указываются сумму выплат за первый второй и третий месяцы отчетного периода. База для расчета пенсионных взносов в рамках предельной величины указывается в графе 150, в графе 160 — выплаты по договорам ГПХ, а в графе 170 — сумму страхвзносов.

В строке 130 указывается код категории застрахованного лица «МС» для выплат, превышающих МРОТ.