Преимущества и недостатки обеспечительного платежа

Для стороны, принимающей обеспечительный платеж, от такого метода страхования рисков есть одни плюсы. Она ничем не рискует, и все возможные убытки в случае их возникновения с легкостью покроет с помощью обеспечительного платежа.

Для стороны, принимающей обеспечительный платеж, от такого метода страхования рисков есть одни плюсы. Она ничем не рискует, и все возможные убытки в случае их возникновения с легкостью покроет с помощью обеспечительного платежа.

Та же сторона, которая вносит обеспечительный платеж, все же рискует. Конечно, если все обязательства будут выполнены без нарушений, она получит свои деньги обратно. Но фактически сделать это довольно трудно, особенно в арендных отношениях.

Арендодатель обязательно найдёт какие-либо повреждения в имуществе или последствия износа, и на этом основании откажет Вам в возврате денежных средств.

Кроме того, можно говорить о том, что лицо, передавшее обеспечительный платеж, и получившее его обратно спустя продолжительное время, немного потеряет в снижении их покупательской способности.

Чтобы не возникало каких-либо неоднозначных трактовок в отношениях сторон или в функциях обеспечительного платежа, важно грамотно составить договор. Если фактически обеспечительный платеж начнёт действовать как аванс или задаток, суд может признать договор недействительным, а значит деньги должны будут вернуться назад их владельцу

Если фактически обеспечительный платеж начнёт действовать как аванс или задаток, суд может признать договор недействительным, а значит деньги должны будут вернуться назад их владельцу.

Чаще всего применяется обеспечительный платеж в арендных отношениях в качестве дополнительной страховки для арендодателя. Таким образом он в случае нарушения условий договора или повреждения арендованного имущества может возместить понесённые убытки.

Использование обеспечительного платежа в обороте

Обеспечительный платеж встречается в договорах под различными названиями: обеспечительный депозит (Постановление Арбитражного суда (далее — АС) Московского округа от 27.12.2016 по делу N А40-244444/2015), залоговый платеж (Постановление АС Западно-Сибирского округа от 28.12.2016 по делу N А45-4367/2016), гарантийный депозит (Определение Арбитражного суда города Москвы от 01.02.2019 по делу N А40-189262/2015), гарантийный платеж (Постановление АС Волго-Вятского округа от 28.12.2015 по делу N А28-15199/2014) и др.

Внесение поставщиком (подрядчиком, исполнителем) денежных средств на счет заказчика, названное способом обеспечения исполнения государственного (муниципального) контракта в части 3 статьи 96 Федерального закона от 05.04.2013 N 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд», также рассматривается судами в качестве обеспечительного платежа (пункт 28 Обзора судебной практики применения законодательства Российской Федерации о контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд, утвержденного Президиумом ВС РФ 28 июня 2017 года).

Кроме того, суды квалифицируют в качестве обеспечительного платежа условия договоров подряда об удержании заказчиком части стоимости выполненных работ в обеспечение исполнения гарантийных обязательств подрядчика (Постановления АС Уральского округа от 21.11.2016 по делу N А07-239/2016, Семнадцатого арбитражного апелляционного суда от 03.04.2017 по делу N А50-12068/2016).

Несмотря на отличие порядка получения кредитором соответствующих денежных средств, такой подход является обоснованным. С экономической точки зрения данные отношения тождественны: и в случае передачи обеспечительного платежа должником, и при удержании соответствующей суммы кредитором денежные средства, которые должны принадлежать должнику, находятся в имущественной массе кредитора с целью обеспечения возможных требований, которые могут возникнуть в гарантийный период. Поэтому условие об удержании суммы гарантийного платежа из стоимости выполненных работ следует рассматривать в качестве особого порядка внесения обеспечительного платежа.

В соответствии с положениями статьи 381.2 ГК РФ правила об обеспечительном платеже применяются также в случаях, когда в счет обеспечения вносятся подлежащие передаче по обеспечиваемому обязательству ценные бумаги или вещи, определенные родовыми признаками. Однако результаты анализа судебной практики показали, что ее нормы не востребованы оборотом: суды не вынесли ни одного решения, в котором применяли бы положения указанной статьи для разрешения споров.

Практика применения положений статей 381.1 и 381.2 ГК РФ свидетельствует о том, что попытка успешного описания в законе фактически существовавшего в обороте института не удалась.

Положения статьи 381.1 ГК РФ обнаруживают возможность их двоякого толкования судами. В первую очередь это касается механизма реализации обеспечительного платежа. Использование термина «засчитывается» в диспозиции нормы абзаца второго пункта 1 статьи 381.1 ГК РФ наталкивает правоприменителя на мысль о том, что соответствующие отношения должны быть квалифицированы в качестве зачета.

Такое толкование является ошибочным и снижает привлекательность использования обеспечительного платежа для оборота. До закрепления института обеспечительного платежа в ГК РФ описанная проблема не возникала.

Кроме того, оборот сталкивается со сложностями при разграничении обеспечительного платежа и схожих инструментов. Обеспечительный платеж часто смешивают с иными институтами, поименованными в главе 23 ГК РФ: залогом и задатком.

Наконец, положения статьи 381.2 ГК РФ оказались не востребованы оборотом.

Анализ практики показал, что результат включения в ГК РФ норм о новом инструменте — обеспечительном платеже — вряд ли можно оценить положительно. Недостатки текста закона должны быть восполнены судебным толкованием, которое может послужить для законодателя ориентиром на пути к дальнейшему развитию данного института.

Нужно ли платить с обеспечительного платежа налог?

В отношении налога на прибыль гарантийный платеж рассматривается лишь как обеспечение (наряду, например, с залогом). Поэтому, как указано в письме Минфина РФ от 31.05.2016 № 03-03-06/1/31325, эта выплата:

- для арендодателя не является доходом (подп. 2 п. 1 ст. 251 Налогового кодекса (НК) РФ);

- для арендатора – расходом (п. 32 ст. 270 НК РФ).

В отношении налога на добавленную стоимость (НДС) позиция Минфина Рф двоякая:

- Если безвозвратное зачисление происходит только в случае, который может и не наступить – до этого момента средства рассматриваются только как обеспечение, и НДС не начисляется.

- Если договором предусмотрено, что средства могут быть зачислены в качестве арендной платы и потому являются авансом, то арендодатель, работающий с НДС, должен заплатить налог по нему.

Если платеж рассматривается как авансовый, то, согласно пп. 2 п. 1 ст. 167 НК РФ, п. 1 ст. 168 НК РФ и Правилам ведения книги продаж, счет-фактура выставляется, и арендатор имеет право на налоговый вычет.

Обеспечительный (гарантийный) платеж – это хорошее средство, позволяющее избежать споров о возмещении убытков и о выплате штрафов по договору аренды. Он в первую очередь защищает интересы арендодателя. Однако он может быть выгоден и арендатору, если договор позволяет погасить за его счет последние арендные выплаты. Главное – правильно зафиксировать его в договоре и уплатить налоги в тех случаях, когда это предусмотрено налоговым законодательством.

Бухгалтерский учет обеспечительного платежа

Основанием для отражения в бухгалтерском учете получения обеспечительного платежа, его использования и возврата является договор и наступление события, которое страхуется внесенными средствами.

Итак, изначально получение обеспечительного платежа арендодателем (продавцом и т. п.) не приводит к возникновению дохода и получению экономических выгод, как это понимается в п. 2 положения, утвержденного приказом Минфина России от 06.05.1999 № 32н. В связи с этим внесенная сумма будет считаться кредиторской задолженностью и проводиться так: Дт 51 Кт 76-2 (субсчета условные, в нашем случае под 76-1 понимается очередная плата, под 76-2 — обеспечительный платеж).

Эта же сумма отражается на забалансовом счете 008.

При возврате невостребованного обеспечительного платежа, соответственно, делается обратная проводка: Дт 76-2 Кт 51, а забалансовый счет 008 кредитуется, т. е. сумма списывается.

Если наступило событие, которое должно покрываться средствами обеспечения, либо стороны договорились об использовании денег в качестве погасительного платежа, сумма входит в состав доходов и проводится так: Дт 76-1 Кт 90-1 или Кт 91-1.

С нее удерживается НДС: Дт 90-3 (91-2) Кт 68.

Последний очередной платеж, погашаемый обеспечительным депозитом, проводится так: Дт 76-2 Кт 76-1.

Обращение в суд

Если с помощью претензии не получается добиться возвращения платежа, то придется разбираться с арендодателем через суд. Для этого грамотно составляется исковое заявление, в которое вносится информация:

- наименование суда;

- исковые требования, представленные взысканием платежа с владельца имущества;

- приводятся существенные условия арендного договора;

- указывается, что арендатор никаким образом не нарушал условия соглашения;

- прописывается, когда закончился срок действия контракта.

К иску прикладывается копия арендного договора и досудебной претензии, отправленной владельцу объекта, что подтверждает, что истец пользовался досудебным методом урегулирования разногласий.

После принятия иска назначается дата заседания, на котором рассматриваются основные доказательства, переданные сторонами. Нередко такие дела затягиваются на длительный срок, но при наличии доказательств со стороны арендатора может приниматься решение о возвращении ему денежных средств.

Если даже при наличии решения суда отказывается владелец имущества перечислять деньги бывшему арендатору, то привлекаются к этому процессу приставы. Они могут снимать средства со счетов или арестовывать и продавать имущество должника.

Меньше условий нужно будет включать в предварительный договор

Стороны вправе заключить договор о намерениях. Такой договор называется предварительным. По нему стороны обязуются заключить в будущем основной договор на условиях, которые прописали в предварительном. Причем на сегодняшний день предварительный договор должен определять все существенные условия основного договора. Этого требует пункт 3 ст. 429 ГК РФ.

Однако с 1 июня 2020 в предварительный договор необходимо будет включать не все существенные условия. Главное, чтобы в нем оговаривались условия о предмете и условия, по которым при заключении предварительного договора по заявлению одной из сторон должно быть достигнуто соглашение.

Как возвращается платеж, если сделка не заключена, прекращена досрочно, либо если срок исполнения контракта просрочен?

Возможны ситуации, когда сделка не заключена, ввиду различных обстоятельств, препятствующих ее заключению. В частности, препятствием могут стать как различные форс-мажорные обстоятельства, так и судебное постановление, которое мешает заключению контракта.

В силу требований ч. 9 ст. 54 ФЗ № 44 стороны могут урегулировать возникшую ситуацию в течение месяца. Если контракт так и не заключен, то закупка не состоится. В этом случае действует правило, отраженное в ч. 9 ст. 96 ФЗ № 44. Обеспечительный платеж возвращается обратно исполнителю, а срок для возврата – 5 дней. Необходимо учитывать, что дни учитываются исключительно рабочие – выходные и праздники не входят в этот срок.

Если контракт сорван из-за оплошности, допущенной заказчиком, обеспечительный платеж возвращается полностью.

Если же причиной срыва сделки стала вина исполнителя, то заказчик может забрать часть обеспечительного платежа. Аналогичное правило действует в случае, если исполнитель сорвал сроки исполнения контракта. Заказчик имеет право удержать сумму обеспечения, которая равна понесенным им издержкам. Если сумма платежа не возвращается, то она приравнивается к неосновательному обогащению, что следует из п. 29 уже упомянутого Обзора ВС РФ.

Как составляется соглашение

Действующее законодательство не устанавливает определенных требований к тому, в какой форме должно составляться соглашение о проведении рассматриваемого платежа. Но это не означает, что полагаться стоит только на нормы, установленные ГК РФ. Так как в кодексе недостаточно конкретных данный.

Особое внимание следует обратить на дополнительную конкретизацию условий договора, такие как:

- основное обязательство;

- конкретные условия, по которым происходит зачисление в счет основного обязательства;

- условия возврата;

- начисление процентов за применение денежных средств.

Перечисление денежных средств производится в виде фиксированной суммы на счет кредитора в соответствии с прописанными обязательствами. Для использования данных средств запрета в законодательстве нет. Например, если обязательства установлены на длительный срок и сумма платежа довольно большая, то кредитору не запрещено получить дополнительную прибыль от использования этих денежных средств в обороте компании. Таким образом, в договоре можно предусмотреть пункт, согласно которого должник получит проценты от своих денег.

Риски при задатке

Риски могут быть связаны с ипотекой. Например, покупатель рассчитывал получить кредит на определенную сумму, заключил с продавцом предварительный договор, а банк отказал или согласовал меньшую сумму. В результате денег у покупателя нет, он вынужден отменить сделку, а значит, и лишиться задатка.

«Остальные риски зависят от добросовестности и ответственности сторон, — говорит юрист Андрей Хилажев. — Это касается ограничений и обременений, о которых добросовестные продавцы должны сообщить. Но и покупателю желательно проверить или в предварительном договоре прописать, что он вносит задаток за квартиру без обременений. То же самое касается перепланировки. В противном случае, если все это выяснится после внесения задатка, а покупатель решит отказаться от сделки, задаток ему не вернут. Так что лучше прописать все возможные варианты и риски в договоре».

Задаток как способ обеспечения исполнения обязательств

Задатком называется некоторая сумма денег, которую получает одна сторона соглашения от другой, в зачет оплаты по обязательству. Такой метод защиты обязательств тоже достаточно древний, им пользовались торговцы несколько столетий.

Что же происходит с залогом в случае возникновения проблем с исполнением договора? Если в нарушении договоренностей определена вина залогодателя, то залог остается у того, кто его получил. Нарушение договора, совершенное получателем задатка, приводит к тому, что он обязан вернуть полную сумму залога плюс еще такую же сумму «сверху» (двойной размер задатка). Так же виновная сторона обязуется покрывать убытки, уменьшенные на сумму задатка.

Досудебное урегулирование разногласий

Первоначально арендаторы должны попытаться в административном порядке решить все возникшие споры. Для этого составляется претензия на имя владельца имущества, причем суд не принимает иски, если у компании отсутствуют доказательства досудебной попытки урегулировать вопрос.

Претензия составляется в письменном виде и передается владельцу недвижимости. Для этого можно воспользоваться почтой или передать документ лично в руки при свидетелях. Ответ дается в течение 30 дней. Если он отсутствует или является отрицательным, то придется заниматься взысканием средств через суд.

Методы обеспечения ответственности, их характеристика

Ч. 1 ст. 329 Кодекса устанавливает сравнительный перечень способов, являющихся надлежащим обеспечением по ответственности. Таковыми являются:

- уплата неустойки;

- осуществление процедуры по удержанию имущества дебитора;

- взнос задатка;

- поручительство;

- обеспечительный платеж;

- предоставление залога;

- выдача гарантии;

- отдельные способы обеспечения исполнения обязательств, указанные в законе или договоре участников процесса.

Система способов обеспечения исполнения обязательств условно делится на нижеследующие группы:

- несущие исключительную цель по стимулированию дебитора на погашение долга;

- служащие для защиты интересов имущественного характера в отношении кредитора;

- способствующие к выполнению обязательств дебитором, а при неисполнении таковых – обеспечивающие общую защиту имущественных прав и интересов кредитора.

К первой группе относятся:

- задаток;

- неустойка;

- обеспечительный платеж.

Неустойка как способ обеспечения исполнения обязательств, задаток и обеспечительный платеж призваны стимулировать дебитора к исполнению обязательства и погашению задолженности в силу факта очевидного повышения вероятности погашения задолженности дебитором из-за угрозы уплаты неустойки, потери задатка или обеспечительного платежа.

Ко второй группе относятся следующие понятия:

- поручительство;

- гарантия банка.

Поручительство как способ обеспечения исполнения обязательств и гарантия не предусматривают прямого стимулирования должника к погашению имеющейся задолженности. Вместо этого, данные способы позволяют защитить имущественные интересы кредитора посредством выплаты последнему денежных средств в качестве компенсации от стороннего физического или юридического лица.

Наконец, третья группа способов включает в себя:

- залог;

- удержание имущества дебитора.

Залог как способ обеспечения исполнения обязательств и удержание как способ обеспечения исполнения обязательств являются средствами для побуждения должника к погашению долга, а в случае неисполнения – и гарантировать правовую защиту имущества кредитора.

Что такое обеспечительный платёж?

Если первая сторона соглашения из-за отказа второй от участия в сделке понесёт какие-либо убытки, они будут возмещены именно из суммы обеспечительного платежа.

По нормам ГК РФ обеспечительный платёж должен возвращаться той стороне, которая его внесла, если необходимость заключения договора отпала или по обоюдному согласию будет признана нецелесообразной.

По нормам ГК РФ обеспечительный платёж должен возвращаться той стороне, которая его внесла, если необходимость заключения договора отпала или по обоюдному согласию будет признана нецелесообразной.

Если же договор все-таки будет заключён, обеспечительный платёж пойдёт в счёт оплаты сделки. Вообще же все передачи обеспечительного платежа от одной стороны другой должны быть прописаны в самом договоре.

Оправдано использование денежного обеспечения тогда, когда есть отложенная сделка. Если соглашение по факту осуществляется сразу на месте, и все деньги за товар или услугу передаются второй стороне, обеспечительный платёж не будет иметь смысла.

Обеспечительный платёж имеет свои особенности:

- Выступает в форме денег или их эквивалентов. Передавать имущество в качестве обеспечительного платежа нельзя. Платёж может быть только в форме денег или обеспеченных ими ценных бумаг (акций, облигаций, векселей).

- Обязательный возврат платежа при исполнении обязательств.

- Применение платежа только в условиях будущего заключения соглашения.

- Проценты на сумму платежа не начисляются.

Главное, чтобы все условия соглашения были точно прописаны в договоре, иначе можно остаться в финансовом проигрыше.

Нормативное регулирование

Все договорные отношения регулируются нормами ГК РФ. Обеспечительный платёж как часть таких отношений также нашёл своё отражение в этом Кодексе.

Все договорные отношения регулируются нормами ГК РФ. Обеспечительный платёж как часть таких отношений также нашёл своё отражение в этом Кодексе.

Впервые понятие обеспечительного платежа было введено в Гражданский Кодекс только в 2015 году.

Его появление было следствием широко распространения этого финансового инструмента страхования сделок в обычной жизни. Люди его использовали еще до того, как оно стало отражено в законодательстве.

В ГК РФ обеспечительный платёж регламентирован следующими статьями:

- 381.1 – понятие и применение обеспечительного платежа;

- 381.2 – имущество, используемое в качестве обеспечительного платежа.

Судебная практика по данному вопросу еще не получила четко сформированных позиций и направленности. Верховный Суд еще однозначно не определил свою позицию по разрешению споров, связанных с обеспечительными платежами в сделках.

К примеру, его нельзя использовать в игорном бизнесе или при заключении сторонами разного рода пари.

Обеспечительный платеж в договоре аренды

Обеспечительный платёж нашёл своё широкое применение именно в арендных отношениях. Кроме того, его использование оправдано в сделках о прокате или при заключении предварительных договоров.

Обеспечительный платёж нашёл своё широкое применение именно в арендных отношениях. Кроме того, его использование оправдано в сделках о прокате или при заключении предварительных договоров.

К примеру, в Москве уже сложно представить съем квартиры без оплаты обеспечительного платежа. Выглядит это таким образом. Арендатор заключает с арендодателем договор о долгосрочной аренде и оплачивает за будущий месяц, например, 40 тысяч рублей. Кроме него, он платит собственнику квартиры еще сумму обеспечительного платежа в размере 40 тысяч рублей.

В договоре обычно прописывает обоснованность обеспечительного платежа по двум основаниям:

- Как обязательство проживания в квартире 11 месяцев;

- Как гарантия сохранности имущества.

Если стороны договорились о первом варианте, то в ситуации, когда жилец решит съехать с квартиры через 3 месяца, он не получит возврат обеспечительного платежа.

Если же выполнит условия договора и проживет 11 месяцев, при выезде получит обозначенную сумму. Во второй ситуации при выезде арендодатель проверит состояние квартиры и имущества.

Отличие задатка от обеспечительного платежа

Больше и чаще всего граждане путают понятие обеспечительного платежа с обычным задатком по сделке. Однако, эти два вида гарантии имеют явные отличия.

Итак, задаток и обеспечительный платёж отличаются по следующим основаниям:

- Обеспечительный платёж защищает интересы только одной стороны, которая на руках держит у себя эту сумму. Задаток же может защищать как интересы одного, так и другого. Тот, кто вносит задаток, может рассчитывать на его возврат даже в двойном размере в случае нарушения соглашения второй стороной.

- В качестве обеспечительного платежа могут использоваться только деньги, в качестве задатка – что угодно.

- Обеспечительный платёж покрывает и долг, и неустойку, и убытки. Задаток же идёт в погашение только долга. Сторона, нарушившая соглашение, будет дополнительно оплачивать убытки.

Кроме того, обеспечительный платёж имеет некоторые отличия и от других видов гарантий и страховок. Так, залог остаётся в руках у должника или залогодержателя, в то время, как обеспечительный платёж находится у кредитора.

Сроки возврата

Обязанность возврата обеспечительного платежа возникает у стороны в случаях, определенных п. 2 ст. 381.1 ГК. Однако указанная норма не устанавливает сроков такого возврата, в связи с чем при заключении договора сторонам рекомендуется самостоятельно определять их с указанием периода, в течение которого возврат должен быть осуществлен.

Если при этом стороны не определили указанный срок, обязанная сторона все равно не вправе уклоняться от возврата, затягивая его осуществление. В таком случае к указанным правоотношениям может быть применена общая норма гражданского законодательства о сроках исполнения обязательств.

Так, на основании п. 2 ст. 314 ГК сторона сделки обязана осуществить возврат обеспечительного платежа в 7-дневный срок, исчисляемый со дня, следующего за днем получения ею письма или претензии контрагента об осуществлении возврата обеспечения. Данная норма дополнительно указывает, что срок может быть изменен условиями самого обязательства, т. е. если сторонами установлен более продолжительный срок для осуществления возврата, то заинтересованная сторона не вправе требовать возвратить обеспечение раньше на основании упомянутой нормы ГК.

В случае возникновения ситуации, когда истребование возврата обеспечительного платежа не производится, а необходимость получения письменной заявки о возврате определена сторонами в качестве обязательной, сторона сделки также вправе потребовать от своего контрагента принять обеспечение в разумный срок.

***

Таким образом, обеспечительный платеж является одним из способов обеспечения исполнения обязательств и регулируется ГК и (в ряде случаев) законодательством о ценных бумагах (с июня 2020 года). Его возврат осуществляется при прекращении обеспечительного обязательства и в случае ненаступления к определенному сторонами сроку события, являющего основанием для удержания обеспечения. Как правило, основанием при этом служит письмо заинтересованной стороны с указанием реквизитов для перечисления суммы обеспечения. Возврат должен быть осуществлен в 7-дневный срок, являющийся общим для исполнения обязательств, или срок, определенный сторонами.

В избранноеДобавить в избранноеПоделиться Предыдущий материал

Следующий материал

Юридическая консультация

После прочтения остались вопросы? Звоните по номеру и наши юристы проконсультируют Вас! Звонок бесплатный.

Советуем прочитать

26 сентября 2020 630

Новости раздела

14 сентября 2020 270

Бухгалтерский и налоговый учет обеспечительного платежа

Для целей налогового учета сумма платежа, сформированного для обеспечения обязательств одной из сторон сделки, является формой залога. Такая аналогия приведена в Письме Минфина от 31.05.2016 г. №03-03-06/1/31325, подтверждение этому имеются и в Письме от 18.02.2016 г. под №03-03-06/8968, документе, датированном 03.11.2015 г. под регистрационным №03-03-06/2/63360. До тех пор пока срок актуальности договора не истек, обеспечительный платеж нельзя признавать доходом или расходом.

Правила обложения размера платежа НДС соотносятся с п. 1 ст. 381.1 ГК РФ. Величина внесенных средств не подлежит учету в базе налогообложения НДС до момента их использования для покрытия убытков при наступлении особых условий. Эта позиция порождает споры – Минфин придерживается другого мнения. Если рассматривать порядок налогового учета обеспечительных платежей на примере договора аренды, то ключевыми будут такие положения:

- Когда речь идет о средствах, которые могут быть использованы для оплаты реализованных услуг, то на сумму такого обеспечительного платежа должен начисляться НДС. При этом оба участника сделки столкнутся с проблемами, в частности при заявлении налогового вычета.

- Если обеспечительный платеж приравнять к авансовой оплате услуг, то арендодатель его размер облагает налогом и выставляет арендатору счет-фактуру (что нельзя было сделать в первом случае).

В отношении налога на прибыль эксперты указывают, что обеспечительный платеж по аналогии с залогом не должен учитываться в расчете базы налогообложения. Сумма внесенного гарантийного перевода в налоговом учете при выведении налогового обязательства по прибыли не отражается ни в составе доходов, ни как расходная составляющая. Правило прекращает свое действие в момент, когда оговоренные договором обстоятельства проявились и возникли финансовые обязательства одного участника сделки перед другим.

При таких условиях платеж засчитывается для покрытия обязательства и приобретает признаки дохода для одной стороны и признаки затрат для второго предприятия.

В бухгалтерских данных факт получения обеспечительного платежа отражается при наличии соответствующего договора. Вносимая сумма в учете отождествляется с кредиторской задолженностью, ее появление отражается записью между дебетом 51 и кредитом 76. Одновременно с этим должна быть показана величина гарантийного перевода на забалансовом счете 008 (дебетовым оборотом).

Когда производится возврат средств, полученных ранее в форме обеспечения обязательств, составляется корреспонденция Д76 – К51 с параллельным кредитованием счета 008. При условии, что обстоятельства, которые воспринимаются сторонами основаниями возникновения обязательств, проявились и кредитор понес убытки, обеспечительный платеж используется для погашения возникшей задолженности. В учете эта операция отражается через дебетование счета 76 и кредитование счета 90 (или 91). Удержанный с суммы обеспечения НДС показывается записью Д90.3 – К68.

Если речь идет о ситуации, когда обеспечительный платеж погашает стоимость оказываемой услуги за последний отчетный период, он списывается корреспонденцией Д76/Обеспечение – К76/Текущие платежи. Введение дополнительных субсчетов позволяет разграничить в учете текущие платежи с гарантийным обеспечением. Налоговый вычет показывается проводкой Д76 – К68.

Обеспечительный платеж и его регулирование

Одним из способов обеспечения обязательств стороны гражданско-правовых отношений Гражданский кодекс (далее — ГК РФ) в п. 1 ст. 329 называет обеспечительный платеж. Непосредственное определение данного понятия дает п. 1 ст. 381.1 ГК, согласно которому обеспечительный платеж представляет собой определенную сторонами сделки денежную сумму, которую одна из сторон выплачивает другой в качестве обеспечения какого-либо обязательства по сделке.

На основании ст. 381.2 ГК РФ нормы об обеспечительном платеже в равной степени применяются и в тех случаях, когда предметом обеспечения выступают не денежные средства, а ценные бумаги (включая акции и облигации) или вещи, подлежащие индивидуализации. В ст. 381.2 ГК внесены изменения, вступающие в силу с 01.06.2018, согласно которым регулирование вопросов обеспечительного платежа, предметом которого выступают ценные бумаги, также может осуществляться специализированным законодательством о ценных бумагах.

Помимо этого вопросы, касающиеся обеспечительного платежа и его возврата, многократно выступали предметом разбирательств в арбитражных судах и Верховном суде РФ. В связи с этим необходимо рассматривать данную тему с учетом судебных решений, вступивших в законную силу.

Важно также знать, что регулирование данного способа обеспечения обязательства и его возврата может осуществляться сторонами сделки самостоятельно. При этом участники по взаимной договоренности устанавливают размер, обстоятельства, при наступлении которых платеж не подлежит возврату, процедуру возврата и пр

Способы применения обеспечительного платежа

Важно понимать, что обеспечительный платеж относится к предварительным сделкам, которые являются составными частями основных обязательств, как, например, покупка квартиры или иного объекта недвижимости. Они могут быть заключены:

- в устной форме;

- в письменной форме.

К устным относятся простейшие сделки, которые совершаются на бытовом уровне, либо это публичный договор (покупка товара в магазине или у различных предпринимателей, то есть выдается чек или иной финансовый документ).

К письменным сделкам относятся обязательства, к которым такую форму требует закон и другие нормативные акты. При этом нужно не забывать, что к некоторым обязательствам и соглашениям закон устанавливает требования нотариального оформления.

К сожалению в Гражданском кодексе не конкретизировано требование к такому платежу, то есть не указано как он должен оформляться — письменно или устно.

Поэтому, учитывая то, что он выступает обеспечением по различным письменным сделкам (исходя из практики его применения), то лучше такие правоотношения закреплять отдельными договорами, которые будут изложены на бумаге.

В этих сделках нужно четко прописывать переданную сумму, способы ее возврата, а также случаи, в которых она не будет возвращена.

Это приводит к тому, что в случае выполнения сделки, тот, кто передал средства, получит их в начальном объеме, но покупательская способность их может упасть. Чтобы этого не произошло в договоре можно предусмотреть пункты, в которых будет установлена плата за их пользование (проценты). Таким образом, после совершенной сделки стороны останутся при своих интересах.

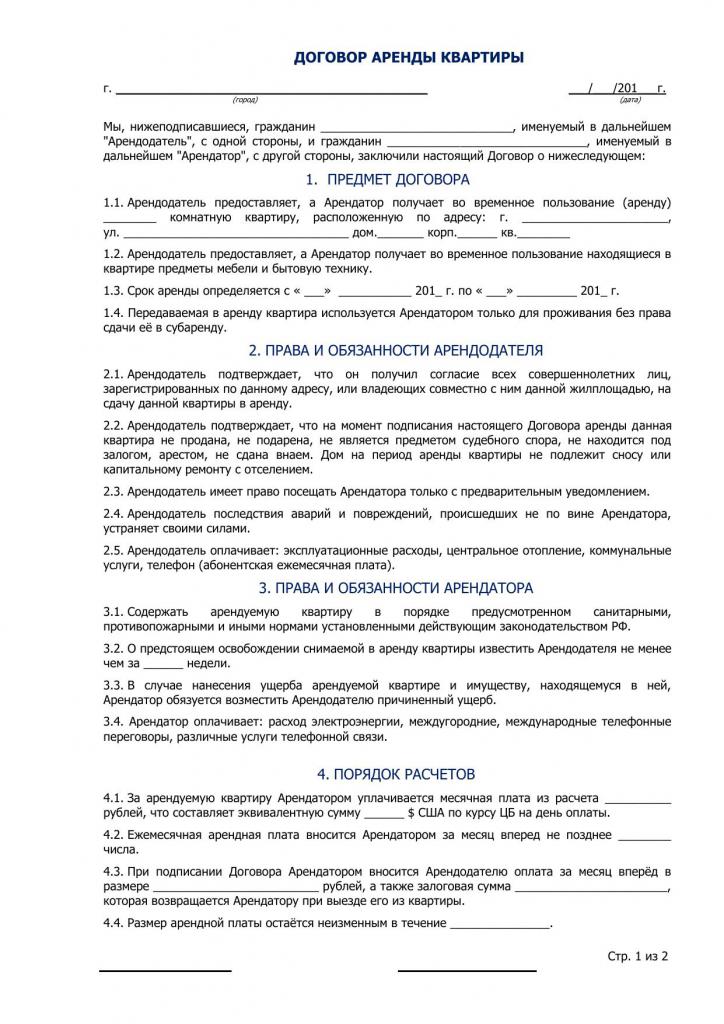

Как указать платеж в договоре?

Во время составления соглашения об аренде используется стандартная форма документа. Допускается двумя сторонами вносить в него свои поправки и пункты. Образец договора аренды можно изучить ниже.

Если применяется владельцем недвижимости обеспечительный платеж, то вносится информация в соглашение:

- размер данного платежа, причем обычно для этого используется тройной размер месячной платы за недвижимость;

- указывается срок, в течение которого арендатор должен передать в наличном виде или с помощью банковского перевода деньги арендодателю;

- прописывается, что за счет полученных средств владелец недвижимости может покрывать убытки, возникшие по вине арендодателя, причем дополнительно в договоре уделяется много внимания перечислению этих возможных убытков;

- приводится информация о том, что после расторжения договора осматривается объект владельцем, после чего принимается решение о возврате полученной суммы, если отсутствуют нарушения целостности недвижимости;

- перечисляются случаи, когда арендодатель может воспользоваться этим средствами;

- приводится возможность для пополнения или уменьшения этой суммы при разных обстоятельствах;

- указывается срок возврата средств при расторжении контракта.

За счет такого платежа обеспечивается защита имущества, принадлежащего арендодателю. Сами арендаторы негативно относятся к обеспечительному платежу в договоре аренды, так как они замораживают за счет него значительную денежную сумму, которой не смогут воспользоваться в течение длительного срока.

Нередко вовсе возникают проблемы с возвратом платежа, так как арендодатель выдумывает разные проблемы и нарушения договора, за счет которых оставляет себе средства. В этом случае возникающие разногласия придется решать через суд.