Уведомление об исчисленных налогах в рамках ЕНП

Это новое уведомление. Оно разработано примерно с такой же целью, что и заявление о зачете.

Ранее, когда ИП вносил, например, аванс по УСН, налоговая видела все реквизиты и понимала, куда ушли деньги.

В связи с появлением единого счета, налоговая распределяет деньги на счету только в двух случаях:

- наступил срок оплаты и есть налоговая декларация,

- существуют задолженности.

Во всех остальных ситуациях деньги просто лежат на счете.

Уведомление подается:

- на страховые взносы за работников,

- авансовые платежи на УСН,

- НДФЛ за сотрудников.

При этом направляется оно только в случае, если не наступил срок подачи налоговой декларации.

Пример 1:

ИП на УСН ежеквартально должен платить авансовые платежи (при их наличии), однако налоговая декларация сдается только по итогу года. Получается, что уведомление он подает только за первый, второй и третий квартал, а данные по налогу за четвертый квартал ФНС увидит на основании декларации по УСН.

Пример 2:

ИП ежемесячно вносит страховые взносы за своих работников, поскольку срок их уплаты – 28 число. Так же ИП ежеквартально подает отчет «Расчет по страховым взносам». В период, когда декларация не подается, нужно отправлять уведомление на каждый взнос, а в период подачи декларации уведомление подавать не нужно.

Об НДФЛ

В НК РФ в настоящее время установлены особые правила признания доходов в виде оплаты труда. Датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

В случае прекращения трудовых отношений до истечения календарного месяца датой фактического получения налогоплательщиком дохода в виде оплаты труда считается последний день работы, за который ему был начислен доход.

С 01.01.2023 НК РФ утратит силу. При этом надо учитывать, что в соответствии с НК РФ налоговые агенты исчисляют налог на дату фактического получения дохода, определяемую в соответствии со ст. 223 НК РФ.

Следовательно, дата фактического получения дохода в виде оплаты труда будет устанавливаться согласно НК РФ, то есть в общем порядке, на день выплаты такого дохода.

Такой порядок надо будет учитывать и при заполнении расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом, по форме 6-НДФЛ. В нем будут подлежать отражению за первый квартал суммы налога, удержанные в период с 1 января по 22 марта включительно, за полугодие –суммы налога, удержанные в период с 1 января по 22 июня включительно, за девять месяцев – суммы налога, удержанные в период с 1 января по 22 сентября включительно.

Кратко о механизме ЕНС

Все, что нужно перечислить в счет бюджета, зачисляется в приход ЕНС. Расход – это погашение налогов, то есть исполнение так называемой совокупной налоговой обязанности. Разница между приходом и расходом – сальдо ЕНС, то есть налоговый баланс компании.

Для внедрения единого налогового счета Правительство и ФНС пересмотрели многие правила. В НК РФ и другие законы внесли масштабные изменения. Вот как работает новый алгоритм уплаты налогов:

На 1 января 2023 года ФНС сформировала на ЕНС каждой компании начальное сальдо. Учитываются переплаты по разным платежам и недоимками – задолженности по основным суммам, начисленные и неуплаченные пени и штрафы. Начальное сальдо ЕНС представляет собой разницу между недоимками и переплатами.

Компания делает единый налоговый платеж (ЕНП), то есть пополняет свой налоговый счет

Единым платеж назвали потому, что можно сложить суммы всех налогов и взносов и перечислить их одной платежкой. Обратите внимание! В 2023 году действовал переходный период: можно было перечислять обязательные платежи в бюджет по старому, то есть на КБК конкретного налога или взноса, а не через ЕНС. Но с начала 2024 года это послабление не работает.

До 25 числа месяца, в котором требуется уплатить налог, компания направляет в ИФНС соответствующую отчетность

Например, декларацию по НДС. Если отчета не предусмотрено, в тот же срок подается уведомление об исчисленных суммах налога. Все платежи включают в одно уведомление. Итак, новая дата подачи всех отчетов и уведомлений – 25 число.

К 28 числу формируется совокупная налоговая обязанность компании. К этой дате на сальдо ЕНС должно быть достаточно денег для ее погашения, то есть уплаты всех ближайших платежей.

28 числа ИФНС спишет деньги с баланса ЕНС и направит их на нужные налоги. Инспекция возьмет суммы из отчетов и/или уведомлений, сданных до 25 числа. То есть введена новая дата уплаты большинства налогов – 28 число.

Если на 28 число на ЕНС недостаточно денег для исполнения налоговой обязанности, сальдо ЕСН станет отрицательным. Это недоимка, на нее будут начисляться пени.

А вот какие плюсы, по мнению авторов нового механизма, появились для бизнеса:

- не будет одновременно недоимки и переплаты по разным налогам;

- пени будут начисляться справедливо, поскольку часть недоимки будет погашена за счет переплаты по другим налогам;

- нужно оформлять меньше платежек, а значит, будет меньше ошибок в реквизитах.

В течение 2023 года были выявлены тонкие места новой системы, поэтому ее периодически подправляли. В первую очередь изменения затронули НДФЛ за работников, а также страховые взносы, в особенности ту их часть, которую ИП платят за себя. Подробнее об этом расскажем позже.

Теперь же расскажем в общих чертах о новом механизме уплаты налогов.

Когда нужно подавать уведомление по ЕНП?

Уведомление по ЕНП необходимо подавать со следующей периодичностью:

- За сотрудников НДФЛ – ежемесячно. В декабре помимо стандартного срока 25 числа уведомление сдаётся специально за срок в 23 по 31 декабря в последний рабочий день;

- По взносам на работников – 1 и 2 месяц каждого квартала;

- По авансам на УСН – за 1, 2 и 3 кварталы;

Также уведомление подаётся по авансовому платежу за имущественный налог, по налогу на транспорт и на землю.

Полная форма по периодичности и дате отчётов можно скачать на сайте data.nalog.ru.

Обычно уведомление подаётся 25 числа, а платёж по нему следует 28 числа. Если крайний срок выпадает выходной или на праздник, он переносится на следующий рабочий день.

Июньское уведомление о рассчитанных суммах НДФЛ

В уведомлении по ЕНП, представляемом в июне, организации и ИП должны будут отразить сумму НДФЛ, исчисленную и удержанную за период с 23 мая по 22 июня 2023 года. При этом в уведомление не нужно включать суммы НДФЛ, уплачиваемые за иностранных сотрудников, работающих по патенту. Организации и ИП, являющиеся налоговыми агентами по НДФЛ, не исчисляют и не уплачивают фиксированные авансовые платежи по НДФЛ за иностранных работников. Соответствующие обязанности иностранные сотрудники исполняют самостоятельно, и суммы НДФЛ по таким сотрудникам компании-работодатели в уведомлении не отражают (письмо ФНС от 31.01.2023 № БС-3-11/1180@).

На ряде сайтов появилась информация о том, что в июне необходимо представить сразу два уведомления о рассчитанных суммах НДФЛ – в начале и конце месяца. Данная информация не соответствует действительности. Речь идет о правительственном законопроекте № 369931-8, который действительно предоставляет организациям и ИП право представлять уведомление о рассчитанных суммах НДФЛ дважды в месяц — до 12 и до 25 числа каждого месяца включительно. В первом уведомлении нужно будет указать сумму налога, удержанную в период с 23 числа предыдущего месяца до 9 числа текущего месяца, а во втором – полную сумму исчисленного налога за период с 23 числа предыдущего месяца по 22 число текущего месяца включительно. Но это законопроект, он еще не принят и не вступил в законную силу. Более того, даже после вступления в силу данного закона, никого не будут обязывать представлять уведомление по НДФЛ два раза в месяц. Это будет являться правом, а не обязанностью, и каждый налоговый агент сможет самостоятельно решать, подавать ли ему промежуточное уведомление о рассчитанных суммах НДФЛ или нет.

Правительственные поправки в НК РФ: еще больше уведомлений по ЕНП и налоги за уехавших удаленщиков

Поэтому уведомление о рассчитанных суммах НДФЛ в июне необходимо представлять однократно — в конце месяца, непосредственно перед уплатой самого налога. При этом крайний срок представления уведомления по ЕНП в июне был скорректирован.

Как исправить ошибку в уведомлении

Корректировочной формы для уведомлений нет, поэтому каждое ошибочное уведомление корректируется следующим. Если вы ошиблись в сумме, подайте уведомление с теми же реквизитами и укажите верную сумму. То есть когда в рамках одного периода приходит несколько уведомлений, они не суммируются. В зачет пойдет то, что пришло последним.

Пример. ИП Воронин В. В. подал уведомление по НДФЛ досрочно, 17 апреля. Но один из сотрудников уволился, и ему была произведена выплата 21 апреля. Дополнительное уведомление направлять не потребуется, нужно подать новое — за весь период с правильной суммой.

Ошибку, допущенную в реквизитах, исправляем иначе:

Дублируем уведомление с ошибочными данными и проставляем в нем сумму «0», оно аннулирует предыдущее.

Подаем уведомление с корректными реквизитами и суммой.

Если требуется не исправление, а дополнение, подайте отдельное уведомление с нужными реквизитами. Предположим, вы подали уведомление по НДФЛ по зарплатам, но забыли указать НДФЛ по дивидендам. Так как предыдущее уведомление корректировать не нужно, подайте новое, укажите в нем КБК только по дивидендам и нужную сумму, которую налоговой надо учесть.

Если аванс по УСН рассчитан к уменьшению, подается уведомление с отрицательным значением. Например, за первый квартал ИП получил прибыль, но по итогам 9 месяцев расходы превысили доходы и образовался убыток и сумма налога нарастающим итогом получилась к уменьшению. Подаем уведомление со знаком минус.

Что такое уведомление об исчисленном налоге

С 2023 года большинство налогов, взносов и сборов в России перечисляются единым платежом на единый налоговый счет (ЕНС). Платежи по прибыли, НДС, НДФЛ, имущественным налогам и другим налогам учитываются на этом счете. Федеральная налоговая служба (ФНС) распределяет суммы начислений по каждому налогу на основании деклараций и расчетов из отчетности, предоставленной налогоплательщиками.

Однако, бывают случаи, когда отчеты подаются позже, чем платится налог, или вообще не подаются. Для таких случаев было разработано уведомление об исчисленных налогах, которое позволяет налоговым органам оперативно получить информацию о суммах начислений по каждому налогу.

Заявление о зачете сумм единого налогового счета

Предназначено для предпринимателей, которые хотят уменьшить свои налоги за счет страховых взносов.

Почему оно возникло?

Ранее все платежи распределялись на свои реквизиты. Если ИП хотел оплатить налог, он выбирал реквизит конкретного налога. Если хотел внести страховой взнос, указывал КБК этого взноса.

Сейчас все налоги и взносы уходят на единый налоговый счет (ЕНС). Деньги на нем аккумулируются до наступления сроков их оплаты.

Все предприниматели вправе сокращать налог на патентной и упрощенной системе налогообложения за счет выплаты страховых взносов. Но как ФНС поймет, что вы имели в виду, внеся определенную сумму? Куда ее следует направить?

Именно для этого и введено заявление.

Срок оплаты взносов за ИП за 2023 год – 9 января 2024 года. Однако, чтобы сократить налоги, необходимо вносить их ежеквартально.

Уменьшать налоги можно только на те взносы, которые уплачены в периоде. Если нужно сократить налог за первый квартал, необходимо и взносы перечислить в первом квартале.

ИП вносит на ЕНС деньги, подразумевая, что они пойдут на страховые взносы, но ФНС не учтет их во взносы. Дополнительно потребуется подать заявление.

Годовое обслуживание для ИП без работников

Подготовим и сдадим вашу отчетность в срок, подскажем, на какой системе налогообложения наиболее выгодно вести бизнес, рассчитаем налоги и взносы.

подробнее

По каким взносам подают уведомление

Некоторые налоги и взносы уплачиваются чаще, чем в налоговую поступает отчетность по ним. По некоторым налогам отчетность вообще не подается.

Уведомление об исчисленных налогах и взносах не является аналогом платежного поручения. Оно является аналогом декларации.

Часто встречаетФНС вновь изменила форму уведомления об исчисленных налогах и взносах. Предыдущий бланк применялся недолго – с июля по декабрь прошлого года. В 2023 году уведомление подается по форме, утвержденной приказом ФНС от 02.11.2022 N ЕД-7-8/1047@.

Бланк и порядок заполнения уведомления в 2023 году

Приказ N ЕД-7-8/1047@ был опубликован на сайте ФНС в конце декабря прошлого года, а вступил в силу с 2023 года.

Приказ утвердил:

Основное отличие нового бланка от прежнего заключается в возможности указать суммы для нескольких разных платежей. Раньше приходилось заполнять отдельное уведомление для каждого платежа.

Уведомление об исчисленных суммах налогов, сборов, взносов

Когда надо подавать уведомление

Единый налоговый платеж с января 2023 года обязаны перечислять коммерческие организации и ИП.

В течение 2023 года действует переходный период, когда вместо уведомления можно подавать платежные поручения.

Уведомление об исчисленных суммах налогов предоставляется не позднее 25 числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей по налогам, сборов, страховых взносов.

Образец уведомления

Например, по налогу НДФЛ, налоговые агенты сдают декларацию за 1 квартал в срок до 25.04.

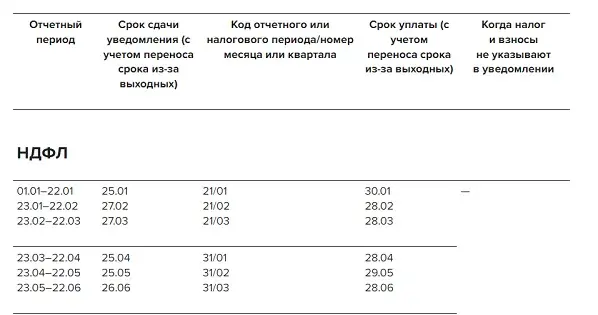

А срок предоставления уведомления:

- 01.01. — 22.01. — не позднее 25.01.

- 23.01. — 22.02. — не позднее 25.02.

- 23.02. — 22.03. — не позднее 25.03.

Срок уплаты налогов:

- 01.01. — 22.01. — уплачивается налог не позднее 28 числа текущего месяца

- 23.01. — 22.02. — уплачивается налог не позднее 28 числа текущего месяца

- 23.02. — 22.03. — уплачивается налог не позднее 28 числа текущего месяца

Представить уведомление об исчисленных суммах налогов можно следующими способами:

Уведомление представляется в налоговый орган по месту постановки на учет плательщика (по юридическому адресу) или в качестве крупнейшего плательщика.

Несвоевременное представление / не представление уведомления не позволит распределить деньги в бюджет, что приведет к начислению пени.

Уведомление об исчисленных суммах подается юридическими лицами и индивидуальными предпринимателями.

Уведомление об исчисленных суммах налогов предоставляется не позднее 25 числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей по налогам, сборов, страховых взносов.

Образец уведомления

Например, по налогу НДФЛ, налоговые агенты сдают декларацию за 1 квартал в срок до 25.04.

А срок предоставления уведомления:

- 01.01. — 22.01. — не позднее 25.01.

- 23.01. — 22.02. — не позднее 25.02.

- 23.02. — 22.03. — не позднее 25.03.

Период указываемый в уведомлении:

- 01.01. — 22.01. — не позднее 21/01

- 23.01. — 22.02. — не позднее 21/02

- 23.02. — 22.03. — не позднее 21/03

Срок уплаты налогов:

- 01.01. — 22.01. — уплачивается налог не позднее 28 числа текущего месяца

- 23.01. — 22.02. — уплачивается налог не позднее 28 числа текущего месяца

- 23.02. — 22.03. — уплачивается налог не позднее 28 числа текущего месяца

Представить уведомление об исчисленных суммах налогов можно следующими способами:

Уведомление представляется в налоговый орган по месту постановки на учет плательщика (по юридическому адресу) или в качестве крупнейшего плательщика.

Нужно ли подавать нулевые уведомления по ЕНП

Задача уведомления ЕНП — информировать налоговую о необходимости распределения зачисленных средств по отдельным платежам. Но если никаких начислений нет и распределять нечего, то сдача уведомления ЕНП не является целесообразной.

Сдавать нулевое уведомление по ЕНП придётся, только если ранее представленный бланк содержит ошибку в реквизитах (КБК, ОКТМО и т.д.), но сумма налога указана верно. В этом случае необходимо подготовить и сдать «уточнёнку». При этом первая страница (титул) уведомления оформляется, как обычно, а вторая — только в отношении того платежа, по которому нужно исправить ошибки, и с нулями в строке 4.

Разберём на примере. Предприятие обнаружило, что в уведомлении ЕНП по НДФЛ за период с 1-го по 22-е января был неверно указан ОКТМО. Остальные реквизиты, в том числе сумма налога, указаны верно. Оформление корректировочного «нулевого» уведомления будет происходить так:

- на первой странице дублируются все необходимые данные;

- на второй странице заполняются два блока: в первом дублируются неправильные реквизиты с нулями в строке 4, а во втором блоке указываются правильные данные, но уже с размером налога.

Корректировочное уведомление в описанном случае будет выглядеть так:

Титульный лист, оформленный по стандарту

Раздел «Данные», заполненный с целью корректировки ОКТМО

Сдавайте электронную отчётность во все контролирующие органы с помощью удобных решений от «Калуга Астрал». Для организаций, использующих программы «1С:Предприятие» отличным выбором станет интегрированный модуль «1С-Отчётность»: оформление и сдача отчётных документов возможна без изменения привычного интерфейса 1С. А тем, кто хочет работать с документами без привязки к одному рабочему месту, предлагаем онлайн-сервис «Астрал Отчёт 5.0», позволяющий хранить все необходимые документы в облаке.

Можно ли в 2024 году подавать одно уведомление по НДФЛ вместо двух

В 2024 году все организации и ИП перейдут на представление уведомлений о рассчитанных суммах НДФЛ дважды в месяц (Федеральный закон от 27.11.2023 № 539-ФЗ). Первое уведомление, в котором отражаются суммы НДФЛ, исчисленные и удержанные с 1-го по 22-е число текущего месяца, нужно будет сдавать в налоговую инспекцию не позднее 25-го числа текущего месяца. Второе уведомление, в котором указывается сумма НДФЛ, исчисленная и удержанная в период с 23-го числа по последнее число текущего месяца, потребуется сдавать не позднее 3-го числа следующего месяца.

Многие бухгалтеры, кадровики и руководители компаний задаются вопросом, можно ли в 2024 году подавать одно уведомление по НДФЛ вместо двух? Если коротко отвечать на этот вопрос, то – да, можно. Действующее законодательство не содержит прямого запрета на представление в будущем году одного уведомления о рассчитанных суммах НДФЛ в месяц.

НДФЛ по-новому в 2024 году

- Уведомления по НДФЛ: как сдавать в декабре 2023 года и в 2024 году

- Сроки уплаты НДФЛ с 2024 года

Стоит понимать, что уведомление о рассчитанных суммах налогов никакой самостоятельной ценности ни для налоговых органов, ни тем более для налоговых агентов не представляет. Такое уведомление требуется только для того, чтобы налоговая инспекция могла оперативно и корректно списать в бюджет с единого налогового счета уплаченные суммы НДФЛ.

Уведомления налоговые агенты представляют по факту исчисления и удержания сумм налога

Для налоговых органов не важно, сколько именно уведомлений направит в текущем месяце налоговый агент. Главное требование – чтобы в уведомлении содержались сведения об исчисленных суммах НДФЛ, удержанных как при выплате заработной платы, так и при выплате авансов.

Если в 2024 году все выплаты работникам будут укладываться в период с 1-го по 22-е число месяца, то второго уведомления по НДФЛ представлять не потребуется. Вся информация об исчисленных суммах налога и без того уже будет содержаться в первом уведомлении, представляемом до 25-го числа текущего месяца.

Естественно, в организации могут быть отпускные, больничные и т.д. Но если таких выплат нет, или они также укладываются в период с 1-го по 22-е число месяца, то второе уведомление по НДФЛ (представляется не позднее 3-го числа следующего месяца) с нулевыми показателями сдавать не нужно. Уведомления о рассчитанных суммах налогов – это не налоговые декларации, которые нужно представлять в ИФНС даже с нулевыми показателями в целях информирования об отсутствии налогооблагаемой базы в том или ином периоде.

Законодательство не обязывает организации и ИП представлять «нулевые» уведомления о рассчитанных суммах налогов и страховых взносов. Отвечая на частный вопрос налогоплательщика, ФНС подтверждала, что «нулевые» уведомления не нужны.

Когда необходимо подавать уведомление об исчисленных суммах

1. ИП применяет УСН (с объектом налогообложения «доходы» или «доходы минус расходы»).

Уведомление на авансовый платеж по УСН нужно подать до 25 числа месяца, следующего за отчетным кварталом.

Сдавать уведомление ЕНП за четвертый квартал не требуется, так как в ИФНС направляется годовая декларация по УСН.

2024 год: подайте уведомление ЕНП на авансовые платежи по УСН в следующие сроки:

- до 25 апреля — за первый квартал 2024 года;

- до 25 июля — за второй квартал 2024 года;

- до 25 октября — за третий квартал 2024 года.

2. ИП применяет ОСНО (НДС).

Уведомление на авансовый платеж по НДФЛ с доходов ИП необходимо подавать ежеквартально до 25 числа месяца, следующего за отчетным кварталом.

Сдавать уведомление ЕНП по НДФЛ за четвертый квартал не требуется, так как будет подана годовая декларация 3-НДФЛ.

2024 год: подайте уведомление ЕНП на авансовые платежи по НДФЛ в следующие сроки:

- до 25 апреля — за первый квартал 2024 года;

- до 25 июля — за второй квартал 2024 года;

- до 25 октября — за третий квартал 2024 года.

3. ИП применяет ЕСХН.

Уведомление на авансовый платеж по ЕСХН за первое полугодие необходимо подать не позднее 25 июля.

Сдавать уведомление ЕНП за второе полугодие не требуется, так как в ИФНС направляется годовая декларация по ЕСХН.

4. НДФЛ за сотрудников.

Уведомление подается два раза в месяц.

Первое (за доходы с 1 по 22 число месяца) нужно подать не позднее 25 числа.

Второе (за доходы с 23 числа по конец месяца) — не позднее 3 числа следующего месяца.

Если сотрудники получили доход только в одном из этих периодов, подавать уведомление за второй не нужно.

Внимание! В декабре будет три уведомления:

Первое (за доходы с 23 по 30 ноября) — нужно будет подать не позднее 3 декабря.

Второе (за доходы с 1 по 22 декабря) — не позднее 25 декабря.

Третье (за доходы с 23 по 31 декабря) — не позднее последнего рабочего дня в году (в 2024 году это 28 декабря). 5

Страховые взносы за сотрудников

5. Страховые взносы за сотрудников.

Данные по страховым взносам подаются ежемесячно до 25 числа месяца, следующего за отчетным.

Исключение составляют месяцы, в которых сдается расчет по страховым взносам — все данные о суммах будут отражены в отчете, направлять уведомление не потребуется.

2024 год: подайте уведомление ЕНП на страховые взносы за сотрудников в следующие сроки:

- январь — до 26 февраля (25 февраля — выходной);

- февраль — до 25 марта;

- апрель — до 27 мая (25 мая — выходной);

- май — до 25 июня;

- июль — до 26 августа (25 августа — выходной);

- август — до 25 сентября;

- октябрь — до 25 ноября;

- ноябрь — до 25 декабря.

В апреле, июле и октябре уведомление по страховым взносам не подаем, так как сведения будут отображены в отчете РСВ.

Люди также спрашивают

Нужно ли подавать уведомление Если не было начислений?

Если у налогового агента нет выплат физлицам из-за того, что все они находятся в отпуске без сохранения заработной платы (ст. 128 ТК РФ), то, согласно разъяснениям налоговых органов, представлять в ФНС уведомления по НДФЛ не нужно.

Нужно ли подавать уведомление если нет начислений по Усн?

Если нет начислений за отчетный период, нулевое Уведомление подавать не нужно. Подать в налоговый орган Уведомление можно через личный кабинет, по ТКС или при среднесписочной численности за прошлый год до 100 человек — на бумаге.

Когда не нужно подавать уведомление по Енп?

ФНС считает, что если налога к уплате в текущем месяце нет, уведомление подавать не нужно. И этот подход представляется логичным, так как уведомления нужны для корректного распределения между налоговыми обязательствами перечисленной суммы ЕНП.

Нужно ли подавать уведомление об уплате страховых взносов?

В соответствии с пунктом 9 статьи 58 Налогового кодекса Российской Федерации (далее — Кодекс) с 01.01.2023 плательщики должны представлять в налоговые органы уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов плательщика (далее — Уведомление).