Кто и как может перейти на УСН

Разберемся, каким требованиям нужно соответствовать для перехода на УСН.

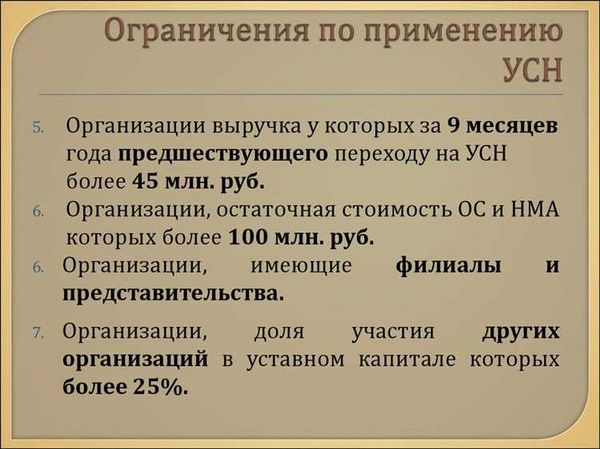

- Доходы организации или ИП за год не превышают лимиты в 199,35 млн руб. для применения пониженных ставок и 265,8 млн руб. — для повышенных. Эти лимиты актуальны на 2024 год.

- Остаточная стоимость основных средств не более 150 млн руб.

- В штате компании или ИП менее 100 или 130 человек (для пониженных и повышенных ставок соответственно).

- Компания не имеет филиалов и представительств.

Недавно появилась новая версия «упрощенки» — АУСН, или автоматизированная система налогообложения. Она автоматизирует весь процесс подачи отчетности, предлагает пониженные тарифные ставки для индивидуальных предпринимателей и юрлиц по двум подвидам — «Доходы» и «Доходы минус расходы». Мы уже рассказывали о том, что такое АУСН.

Перейти на УСН можно во время первичной регистрации либо в течение 30 дней после открытия юрлица или ИП. Для этого нужно подать уведомление в ФНС. Также можно перейти на «упрощенку» при смене налогового режима. Такой переход возможен только по истечении календарного года. Уведомление нужно подать до 31 декабря. Перед этим следует изучить требования к организациям и индивидуальным предпринимателям, желающим перейти на «упрощенку».

Для того, чтобы перейти на упрощенную систему, организация или индивидуальный предприниматель должны подать заявление по форме № 26.2-1 в налоговую инспекцию. Уведомить ФНС можно через «Госуслуги» или лично в территориальном подразделении налоговой службы.

Льготные ставки налога УСН по схеме «Доходы минус расходы» также действуют в следующих регионах:

- 5% – Ленинградская область;

- 7% – Свердловская область, Санкт-Петербург;

- 10% – Калмыкия, Якутия, Татарстан, Оренбургская область, Ростовская область, Челябинская область, Камчатский край.

- 10% в Томской области для всех видов деятельности, кроме аренды.

В остальных случаях льготные ставки действуют только для тех ИП и организаций, чья деятельность попадает под определенные коды ОКВЭД. Как правило, местные власти поддерживают отрасли, в которых наиболее заинтересованы. К примеру, в Калмыкии на ставку 1% («Доходы) и 5% («Доходы минус расходы») может рассчитывать бизнес, связанный с обрабатывающим производством (раздел D) и дошкольным образованием (раздел М).

Новые правила удержания и уплаты НДФЛ

Вместе с изменениями по УСН в 2024 году, были внесены также новые правила удержания и уплаты налога на доходы физических лиц (НДФЛ). Данные изменения могут затронуть не только ювелиров, но и других предпринимателей, работающих по упрощенной системе налогообложения.

Новый порядок удержания и уплаты НДФЛ предусматривает создание специального счета для перечисления удержанных сумм. Также вводится запрет на заключение договорам с физическими лицами, которые не предоставили социального налогового прибыли (СНП).

Что это значит для предпринимателей, работающих по УСН? Вы должны рассчитывать, сколько НДФЛ удержано с дохода каждого физического лица и производить соответствующий платеж. Сумма удержанного НДФЛ перечисляется на специальный счет, который позднее будет использоваться для уплаты налога в бюджет России.

Кроме того, в новых правилах установлены сроки уплаты НДФЛ. Сообщения о начислении или удержании налога должны быть направлены в налоговый орган не позднее 20-го числа месяца, следующего за отчетным. Если у вас есть работники, то вы также обязаны предоставить им справку 2-НДФЛ с указанием размера удержанного налога.

Также следует обратить внимание на изменения в возмещении НДФЛ. Новый порядок предусматривает возможность получения возмещения налога не только после подачи налоговой декларации, но и при учете доходов в отчетности

Это позволяет более оперативно получить деньги по уплаченному налогу.

Какие налоги нужно платить на УСН

Упрощенная система налогообложения подразумевает уплату следующих налогов:

- Налог по УСН. Он заменяет собой налог на прибыль / НДФЛ, НДС, налог на имущество (кроме недвижимости, которая оценивается по кадастровой стоимости).

- НДФЛ за сотрудников. «Упрощенцы» выступают налоговыми агентами своих работников и платят 13 или 15% НДФЛ за них (в зависимости от размера доходов).

- НДС — как исключение, например, если «упрощенец» импортирует товары или сотрудничает с контрагентом на ОСНО и выставляет ему счет-фактуру с выделенным налогом.

- Земельный налог — если в распоряжении фирмы или ИП есть земельные участки.

- Транспортный налог — если в собственности бизнеса есть автомобили и иные транспортные средства.

Сроки уплаты УСН в 2024 году

У организаций и предпринимателей, применяющих УСН, сроки уплаты налогов отличаются. По итогам 2023 года:

- организации обязаны внести платеж в бюджет до 28 марта;

- ИП — до 2 мая (перенос даты из-за того, что 28 апреля — это воскресенье, а с 29 апреля по 1 мая — праздничные нерабочие дни).

Авансовые платежи по УСН в 2024 году оплачиваются в следующие сроки:

В каких регионах отсутствуют ограничения по видам деятельности?

Но получить максимальный экономический эффект можно иным путем: компания РИКС КОНСАЛТ рекомендует выбирать проверенные нами лично регионы, где ставка снижена для всех без учета ОКВЭД.

- Чечня: льготная ставка бессрочна

- Мурманск: льгота предоставлена на 2022 год

- Республика Удмуртия: в 2022 году можно заплатить 1%, в 2023 — 3%, если выбран УСН доходы. В 2022-23 годах — 5%, если доходы минус расходы.

- В Республике Кабардино-Балкария льготой можно воспользоваться до конца 2024 года в случае, если организация или ИП имеет статус Субъекта малого и среднего предпринимательства.

- В Республике Калмыкия ставка 1% и 5% действует в первый год, далее каждый год налог увеличивается на процент.

- В Перми ИП и ООО впервые зарегистрированные, могут рассчитывать на 1, 2, 4% вместо 6 и 5, 7, 10% вместо 15%.

- В Бурятии 1% вместо 6 и 5% вместо 15 в 2022-2023 как для перерегистрировавшихся, так и для новых ООО и ИП.

В каких регионах действуют льготные ставки вне зависимости от видов деятельности?

Региональные власти самостоятельно определяют, стоит или нет поддерживать малый бизнес. Льготные ставки стимулируют развитие МСП, привлекают предпринимателей из других регионов, увеличивают поступление налогов в местные бюджеты. Именно поэтому наиболее выгодные условия для МСП можно найти в активно развивающихся регионах.

| Наименование региона | Налоговая ставка по схеме «Доходы» | Налоговая ставка по схеме «Доходы минус расходы» |

| Чеченская республика | Для пострадавших от коронавирусной инфекции – 1% вне зависимости от численности работников.В остальных случаях льготная ставка зависит от средней численности работников за отчетный период:до 20 человек включительно — 1 %;от 21 до 40 человек включительно — 2 %;от 41 до 100 человек – 6%. | Для пострадавших от коронавирусной инфекции – 5% вне зависимости от численности работников.В остальных случаях льготная ставка зависит от средней численности работников за отчетный период:до 20 человек включительно – 5%;от 21 до 40 человек включительно – 7%;от 41 до 100 человек включительно – 15%. |

| Кабардино-Балкарская республика | Для пострадавших от коронавирусной инфекции – 1% вне зависимости от численности работников при наличии статуса МСП | Для пострадавших от коронавирусной инфекции – 5% вне зависимости от численности работников при наличии статуса МСП |

| Республика Дагестан | 1% для субъектов МСП | 5% для субъектов МСП, осуществляющих свою деятельность на территории Республики Дагестан |

| Республика Коми | 3% для всех налогоплательщиков, зарегистрированных на территории Республики Коми | 7,5% для всех налогоплательщиков, зарегистрированных на территории Республики Коми |

| Тюменская область | 1% для организаций, осуществляющих деятельность в области информационных технологий 4% для всех остальных категорий налогоплательщиков | 5% для всех категорий налогоплательщиков |

| Ненецкий АО | 1% для всех категорий налогоплательщиков | 5% для всех категорий налогоплательщиков |

| Чукотский АО | 1% | 5% |

| Ханты-Мансийский АО | 4%, для отдельных категорий налогоплательщиков ставка еще ниже | 5%, для отдельных категорий налогоплательщиков ставка еще ниже |

| Республика Хакасия | 4% | 7,5% |

| Республика Крым | 4% | 10% |

| город Севастополь | 4%, для отдельных категорий налогоплательщиков ставка еще ниже | 10%, для отдельных категорий налогоплательщиков ставка еще ниже |

Ответы на часто задаваемые вопросы:

- Правда ли, что перерегистрация в регион означает открытие выездной проверки/увеличивает ее риски?Это не так. В приказе ФНС РФ от 30.05.2017 N ММ-3-06/333 содержится концепция осуществления налоговых проверок, смена адреса как фактор, влияющий на открытие налоговых проверок в этом документе не фигурирует.

- Правда ли, что если ИП сменит регистрацию, то он не сможет получать медпомощь как обычно?Неправда. Так как право на медпомощь никак не связано с пропиской в соответствии со ст. 41 Конституции РФ – каждый гражданин РФ имеет его. Кроме того, вы можете прикрепиться к обычной поликлинике в соответствии с Приказом Минздравсоцразвития РФ от 26.04.2012г N 406н, написав заявление на имя главврача. Процедура простая и быстрая, а отказать вам не имеют права.

- Нужно ли менять номера на автомобиль, если меняешь прописку?Если сам автомобиль не меняется, то нет: в соответствии с ст.19.22 КоАП штраф не предусмотрен. Если вы меняете авто, то нужно. Получить их можно в ближайшей ГИБДД.

- Обязательно ли менять прописку ребенку на льготный регион вместе с собой?Ребенок в соответствии со ст. 20 ГК РФ может быть прописан с любым из родителей. С 14 лет он может быть прописан отдельно. Штрафов за прописку ребенка не вместе с родителем не существует.

- Как часто можно менять прописку у ИП и юрадрес у ООО в целях получения льготы?Законами РФ ограничения не установлены, но практика работы ИФНС показывает, что не чаще, чем раз в 2 года.

- С какого момента наступает право пользования льготой?С момента перерегистрации в соответствии со ст. 83 НК РФ и текстами законов.

- Сниженная ставка применяется в течение всего года или только с момента перерегистрации?В соответствии со ст. 284 НК РФ применяется ставка, действующая на 31 декабря года, т.е. за весь год.

- Можно ли вычитать страховые взносы из авансовых платежей:?В соответствии с письмом Минфина N03-11-11/1047 от 15.01.2020 применение сниженной налоговой ставки не противоречит вычитанию страховых взносов из суммы авансовых платежей. Вы на законных основаниях сможете уменьшить таким образом сумму налога.

- Есть ли в регионах, куда вы предлагаете перерегистрацию, ограничения по видам деятельности?В рекомендуемых нами регионах ограничений точно нет, мы постоянно мониторим ситуацию, поддерживаем связь с налоговыми и администрациями рекомендуемых регионов и актуализируем их перечень.

Как знание о региональных льготах поможет бизнесу?

Если ИП сменит регион проживания, а ООО – юридический адрес, им нужно будет встать на учет и подавать отчетность уже в новую инспекцию. При этом деятельность по-прежнему можно вести в прежнем регионе, так как налог бизнес будет платить по ставке, установленной в «льготном» регионе. Но мы не рекомендуем так делать с ООО.

Если придет ФНС, то могут дать штраф за ведение деятельности не по месту регистрации или объявить «недостоверной компанией».

При исчислении налога за год бизнес должен применить ставку, которая действовала в регионе по состоянию на 31 декабря отчетного года. То есть если налог оплачивают за 2022 год, то ориентируются на региональную ставку от 31 декабря 2022 года. При этом следует учитывать все ранее исчисленные и уплаченные авансы.

Поясним на примере:

ИП на УСН работал в Адыгее и работал по схеме «Доходы минус расходы» со ставкой налога 15%:

- прибыль за первый квартал 2022 года составила 100 000 руб., поэтому ИП уплатил аванс 15 000 руб (100 000 × 15%.);

- прибыль за полугодие нарастающим итогом составила 300 000 руб., и размер авансовых платежей достиг 30 000 руб.

Затем, в октябре ИП переезжает в Ивановскую область, где для его отрасли действует льготная ставка 4% (вместо 15%). Допустим, к концу года общая прибыль за год составила 1 000 000 руб. Доплатить в бюджет останется только 10 000 руб., так как общая сумма налога за год составила 40 000 руб.

и из них 30 000 уже были уплачены в виде авансовых платежей. Если бы ИП остался в Адыгее, то сумма налога за год составила бы 150 000 руб., а значит, с учетом ранее внесенного аванса нужно было бы доплатить 120 тыс. руб.

Может случиться, что сумма уже уплаченных авансов превысит сумму налога по итогам года. В этом случае излишки можно зачесть в счет:

- будущих платежей по налогам;

- погашения пеней, штрафов, недоимок за разные налоговые нарушения.

Что еще нужно учесть, чтобы не ошибиться в выборе

Будете ли вы нанимать сотрудников

Если да, то уменьшать налог с доходов на сумму страховых взносов за себя и работников можно будет максимум на 50%, а вот включать в состав затрат их можно в полном объеме.

Являетесь ли вы плательщиком торгового сбора

Его так же, как и страховые взносы, можно вычитать из налога или включать в расходы в зависимости от выбранного объекта. Ограничение на уменьшение налога в этом случае не действует.

Сможете ли вы документально подтвердить траты

Чтобы уменьшить налогооблагаемую базу на их величину, нужно, чтобы все они были подтверждены накладными, актами, чеками, и занесены в Книгу учета доходов и расходов.

В противном случае налоговая может обвинить вас в необоснованном занижении прибыли и наложить штраф. Если выберете объект «Доходы минус расходы», нужно будет тщательно выбирать поставщиков и следить за оформлением документов.

Если затраты будут равны или даже превысят выручку

Многие думают, что если затраты будут равны или даже превысят выручку, то не надо будет ничего платить в бюджет. Это не так. На режиме УСН 15% есть понятие минимального налога.

Рассчитывается он так:

Выручка х 1%

Полученная сумма сравнивается с налогом, рассчитанным обычным способом по ставке 15%, и в бюджет уплачивается та, что окажется больше.

Убытки прошлых периодов

При УСН 15% убытки прошлых периодов можно включать в расходы текущего периода и тем самым уменьшать налоговую базу. При УСН 6% убытки никак не учитываются и на сумму будущих платежей не влияют.

Учитывайте и временные затраты. Если будете платить налог с доходов, то в КУДиР можно заносить только поступления, а если с разницы между выручкой и расходами, то и все траты нужно отражать в Книге, а также собирать и хранить документы.

Какой бы объект вы ни выбрали, вести учет будет легко и просто с сервисом «Моё дело». Это умный помощник, который сделает за вас всю рутинную работу:

- рассчитает налоги, зарплату и взносы;

- заполнит декларации и отчеты;

- сформирует КУДиР;

- разнесет суммы по счетам и сгенерирует проводки, если ведется бухучет.

В сервисе можно также оформлять и выставлять счета и первичные документы, осуществлять платежи и отправлять электронные отчеты.

Пользователи могут задавать вопросы экспертам и получать консультации, в том числе по выбору режима и объекта налогообложения.

Система интегрирована с другими удобными сервисами, такими как ROBOKASSA, Эвотор, Lifepay, b2bfamily, Яндекс.Касса.

Это позволит максимально автоматизировать рабочие процессы, обойтись меньшим количеством сотрудников и освободить время для других задач.

Если у вас совсем нет времени заниматься учетом и отчетностью, передайте их на аутсорсинг в «Мое дело. Бухгалтер».

Результат будет тот же, как если бы вы наняли в штат команду опытных и квалифицированных бухгалтеров, только за гораздо меньшие деньги. В этом случае вам точно не придется думать, что выгоднее: УСН 6% или 15%, ведь специалисты сами произведут расчеты и учтут все нюансы, а также предложат пути оптимизации налогов.

С нами выгодно, удобно и спокойно!

Открываете своё дело?

Бесплатно подготовим документы, подберём налоговый режим и научим платить меньше!

Подготовить документы

Условия применения УСН: актуальные лимиты и требования

Есть три основных ограничения на применение упрощённого режима. На него не могут перейти:

- Компании, в которых доля участия других организаций больше 25%.

- Компании, у которых есть филиалы (другие обособленные подразделения на упрощёнке открывать можно).

- Компании и ИП, которые занимаются определёнными видами деятельности, — например, банки, страховщики, негосударственные пенсионные фонды, ломбарды, инвестиционные фонды, нотариусы. Полный перечень таких видов деятельности можно посмотреть в статье 346.12 НК РФ.

Кроме того, чтобы соблюдать ограничения, бизнес на упрощённом режиме также не должен превышать лимит дохода, численности сотрудников и остаточной стоимости основных средств.

Фото: «Расплата» / Warner Bros. Pictures

Стандартные ограничения для применения упрощённой системы в 2024 году такие:

- доход компании или ИП — не больше 199,35 миллиона рублей;

- средняя численность сотрудников — не больше 100 человек;

- остаточная стоимость основных средств — не больше 150 миллионов рублей.

Если налогоплательщики превышают лимиты УСН, они не теряют право использовать этот режим налогообложения. Есть допустимый уровень превышения лимитов. За превышение бизнесу нужно будет платить налог УСН по повышенной ставке. О размере ставок будем говорить .

Допустимое превышение лимитов упрощённого режима:

- доход компании или ИП — от 199,35 до 265,8 миллиона рублей;

- средняя численность сотрудников — от 101 до 130 человек.

Если бизнес выходит за пределы допустимого превышения, он утрачивает право на применение УСН с начала квартала, в котором появилось превышение. С этого периода компании или ИП придётся переходить на общую систему налогообложения: вести учёт и платить обязательные платежи по её условиям.

Если бизнес снова начнёт соответствовать требованиям, он сможет вернуться на этот режим — но не раньше чем через год.

Например, если компания потеряет право применения УСН в марте 2024 года, снова работать на этом режиме она сможет только с 1 января 2026 года. Для этого до конца 2025 года ей нужно будет подать заявление о переходе. Подробнее о переходе на упрощённый режим говорим .

Какие лимиты действуют при переходе на упрощёнку с других режимов? Если бизнес планирует перейти на упрощённый режим в 2025 году, он должен отвечать таким требованиям:

УСН «Доход» или «Доход минус расход»

Первый вариант можно выбирать тогда, когда трат предстоит не так много или их не будет вообще.

Если, к примеру, предприниматель оказывает услуги по составлению бухгалтерской отчетности, но при этом офис не арендует, то можно считать, что затрат у него нет.

Мелочь на канцтовары и интернет в расчет не берем. В этом случае выбор очевиден – выгоднее платить 6% с выручки.

А вот если оказываются услуги, предполагающие уплату аренды, покупку материалов, инструментов и т.д., то тут уже нужно смотреть соотношение.

Считается, что переходить на объект «Доходы минус расходы» имеет смысл в том случае, если расходы будут составлять более 60%. Но не все так просто.

Пример

Выручка предпринимателя Петрова за год составила 1 млн. руб.

Из них затраты – 650 тыс. руб.

Посчитаем, что при таких данных лучше: УСН 6% или 15%:

1 000 000 х 6% = 60 000 руб.

(1 000 000 – 650 000) х 15% = 52 500 руб.

Казалось бы, все ясно – нужно выбирать второй вариант, потому что там сумма меньше.

Но есть еще фиксированные и дополнительные страховые взносы, которые при 6% можно вычитать из рассчитанной суммы, а при 15% включать в расходы.

Посчитаем, что выйдет у Петрова с учетом взносов:

Фиксированные взносы в 2023 году – 45 842 руб.

Дополнительные взносы с суммы, превышающей 300 000:

(1 000 000 – 300 000) х 1% = 7 000 руб.

Итого предприниматель должен заплатить взносов за себя

45 842 + 7 000 = 52 842 руб.

Вычитаем их из рассчитанного УСН по ставке 6%:

60 000 – 52 842 = 7 158 руб.

Или включаем в затраты при расчете налога по ставке 15%:

(1 000 000 – 650 000 – 52 842) х 15% = 44 573,7 руб.

Видите, ситуация поменялась, и выгоднее стало платить налог с доходов.

Этот пример для предпринимателя, у которого нет сотрудников. Если сотрудники есть, то картина будет другая, ведь тогда налог можно будет уменьшить не больше, чем наполовину.

Поэтому важно учесть все нюансы, иначе при неверном выборе придется переплачивать до конца года. Запускаете свой бизнес?

Запускаете свой бизнес?

Сделайте документы для регистрации ИП или ООО в бесплатном сервисе от «Моё Дело»

Подготовить документы

Страховые взносы на УСН

ИП на УСН обязаны платить фиксированные страховые взносы за себя. В 2024 году они равны 49 500 руб. В случае, если доходы предпринимателя превышают 300 тыс. руб., то уплачивается 1% страховых взносов с суммы превышения.

Пример:

ИП в 2024 году заработал 500 тыс. руб. Тогда он платит страховых взносов:

49 500 + 1% * (500 000 — 300 000) = 49 500 + 1% * 200 000 = 49 500 + 2000 = 51 500 руб.

Если у компании или ИП, применяющих «упрощенку», есть сотрудники, то они обязаны платить страховые взносы за них. Поскольку бизнес на УСН приравнивается к малому предприятию, то для них действуют льготные правила по ставкам:

Лимиты по доходам УСН в 2024 году

На упрощенной системе есть не только разные объекты налогообложения (Доходы и Доходы минус расходы), но и несколько налоговых ставок. Возможность применять самые выгодные из них зависит от размера доходов, которые получает организация или ИП на УСН.

Сначала о лимитах. В статье 346.13 НК РФ прописаны два из них: 150 млн рублей и 200 млн рублей. Первый лимит считается стандартным, а второй — повышенным.

Исходя из этого, право на упрощенку имеют те налогоплательщики, чей доход не превысит 265,8 млн рублей (из расчета 200 млн рублей * 1,329).

Если же доход ниже стандартного лимита, то есть 199,35 млн рублей (из расчета 150 млн рублей * 1,329), то можно применять пониженные региональные ставки. Покажем это в таблице.

| Максимальный доход | Условия применения УСН |

|---|---|

|

Не более 199,35 млн рублей |

От 1% до 6% на «Доходы» От 5% до 15% на «Доходы минус расходы» |

|

От 199,3 и до 265,8 млн рублей |

8% на «Доходы» 20% на «Доходы минус расходы» |

|

Более 265,8 млн рублей |

Утрата права на УСН |

Корректируется также лимит для перехода на УСН действующих организаций. Чтобы работать на упрощенной системе с 2024 года, их доход за 9 месяцев предыдущего года не должен превышать 149,5 млн рублей. Расчет сделан на основании лимита, указанного в статья 346.12 НК РФ (112,5 млн рублей * 1,329).

Сколько можно сэкономить?

Вы можете совершенно законным способом облегчить налоговое бремя, уменьшив ставку до 1 процента на УСН доход вместо 6 или до 5 процентов на УСН доход минус расход. Льгота действует с момента перерегистрации юрлица или ИП. Но по практике происходит пересчет за весь год.

Мы предлагаем услугу переоформления вашего бизнеса в регион с такой льготой ПОД КЛЮЧ. Технически переход на льготную систему налогообложения происходит через смену прописки/временную регистрацию со снятием с учета по месту прописки для Ип, и смены юридического адреса для ООО. В случае с ИП эта процедура занимает один день, с ООО срок около 2-3х месяцев (столько длится смена адреса при смене региона).

Перерегистрация обеспечит вашему предприятию значительную экономию за счёт снижения суммы налоговых выплат. Пример:

| Годовой оборот | УСН 6% | УСН 15% | ||

| Выгода в 2022 г. | Выгода в 2022 и 2023 гг | Выгода в 2022 г. | Выгода в 2022 и 2023 гг | |

| 25 млн | 1.250.000 | 750.000 | 500.000 | 300.000 |