Тарифы и страховая база

Налоговая ставка остается прежней – 30% от дохода работника. Ранее было разделение на пенсионные накопления, медицинское страхование и соцвыплаты. С 23 года все перечисляется в один фонд, поэтому нет смысла разделять платежи.

Ставка изменится, как только заработная плата и дополнительные платежи (премии, выплаты и другие стимуляции) будут больше предельной базы. Тогда общая ставка будет составлять 15,1%. Предприятия, которые платят работникам высокие зарплаты, могут дополнительно экономить на отчислениях.

Предельно допустимая база по 2023 году – 1 917 000 рублей. В пересчете на месячную зарплату – 160 000. В 2024 году сумма увеличится минимум на 5% и может составить 2 012 000.

Если планы правительства и ФНС не изменятся, ИП должны будут платить фиксированные 45 907 в год.

Сроки оплаты страховых взносов в 2024 году

Страховые платежи необходимо перечислять в ФНС до 28 числа после каждого месяца, в СФР до 15 числа каждого месяца, следующего за отчётным.

Сроки для взносов индивидуальных предпринимателей на себя выглядят иначе. Тут ситуация складывается следующим образом:

| Если доход не превышает 300 000 рублей | Если доход превышает 300 000 рублей |

|---|---|

| До 31 декабря отчётного года | Фиксированные взносы с доходов до 300 000 необходимо оплатить до 31 декабря текущего года, а дополнительный 1% с превышающей суммы — до 1 июля следующего года |

По итогу, глобальных изменений в размерах тарифов в 2024 году нет. Однако нужно помнить, что сроки оплаты и требования к отчётности изменились с 2023 года, а также в прошлом году вообще убрали разделение взносов на ОПС, ОМС и ВНиМ.

Май 2024

| Срок сдачи/уплаты | Событие | Плательщик |

|

2 мая (перенос с 28 апреля) |

Уплата страховых взносов за март 2024 |

Все страхователи |

|

Уплата НДФЛ, удержанного с 01.04.2024 по 22.04.2024 |

Налоговые агенты по НДФЛ (в т.ч. по б/л, отпускным, премиям, дивидендам ООО) |

|

|

Уплата НДС за I квартал 2024 (1/3; полную сумму — неплательщики, выставившие СФ) |

Плательщики НДС и налоговые агенты |

|

|

Уплата авансового платежа по УСН за I квартал 2024 |

Плательщики УСН |

|

|

Уплата УСН за 2023 |

ИП на УСН |

|

|

Уплата аванса по налогу на имущество за I квартал 2024 (если это предусмотрено законом субъекта РФ) |

Организации, имеющие на балансе имущество, признаваемое объектом налогообложения |

|

|

Уплата аванса по транспортному налогу за I квартал 2024 (если это предусмотрено законом субъекта РФ) |

Плательщики транспортного налога |

|

|

Уплата аванса по земельному налогу за I квартал 2024 (если это предусмотрено законодательством субъекта РФ) |

Плательщики земельного налога |

|

|

Уплата торгового сбора за I квартал 2024 (платежи регулируются местными властями) |

Плательщики торгового сбора |

|

|

Уплата аванса по налогу на прибыль за март 2024 |

Плательщики налога на прибыль (ежемесячная сдача декларации) |

|

|

Уплата аванса по налогу на прибыль за I квартал 2024 |

Плательщики налога на прибыль (ежеквартальная сдача декларации) |

|

|

Уплата 1-го ежемесячного аванса (за апрель) по налогу на прибыль во II квартале 2024 |

||

|

2 мая (перенос с 30 апреля) |

3-НДФЛ за 2023 в ИФНС |

ИП на ОСН — плательщики НДФЛ |

| 3 мая |

Уведомление о суммах начисленных налогов по сроку уплаты в мае 2024: НДФЛ, удержанный с 23.04.2024 по 30.04.2024 |

Налоговые агенты по НДФЛ |

|

6 мая (перенос с 5 мая) |

Уплата НДФЛ, удержанного с 23.04.2024 по 30.04.2024 |

Налоговые агенты по НДФЛ (в т.ч. по б/л, отпускным, премиям, дивидендам ООО) |

| 15 мая |

П-4 за апрель 2024 в Росстат |

Организации, в т.ч. ОП, кроме малых, со средней численностью работников свыше 15 чел. Проверить на сайте Росстата |

|

Уплата страховых взносов на травматизм за апрель 2024 в СФР |

Все страхователи |

|

| 20 мая |

Декларация по косвенным налогам при импорте из ЕАЭС за апрель 2024 в ИФНС |

Все налогоплательщики при ввозе товаров из ЕАЭС, в т.ч. на спецрежиме и освобожденные от НДС |

|

Уплата косвенных налогов при импорте из ЕАЭС за апрель 2024 |

Все налогоплательщики при ввозе товаров из ЕАЭС, в т.ч. на спецрежиме и освобожденные от НДС |

|

|

27 мая (перенос с 25 мая) |

Декларация по налогу на прибыль за январь-апрель 2024 в ИФНС |

Плательщики налога на прибыль (ежемесячная сдача декларации) |

|

Персонифицированные сведения о физических лицах (ранее СЗВ-М) за апрель 2024 в ИФНС |

Все страхователи |

|

|

* ЕФС-1 Подраздел 1.1 Раздела 1 по переводам и иным кадровым мероприятиям, кроме приема и увольнения (бывшая СЗВ-ТД) за апрель 2024 в СФР |

Организации и ИП, имеющие наемных работников, исполнителей по договорам ГПХ при наличии переводов и иных кадровых мероприятий |

|

|

Уведомление о суммах начисленных налогов по сроку уплаты в мае 2024: страховые взносы за апрель 2024, НДФЛ, удержанный с 01.05.2024 по 22.05.2024 |

Налогоплательщики, плательщики сборов, налоговые агенты, плательщики страховых взносов |

|

| 28 мая |

Уплата страховых взносов за апрель 2024 |

Все страхователи |

|

Уплата НДС за I квартал 2024 (1/3) |

Плательщики НДС и налоговые агенты |

|

|

Уплата НДФЛ, удержанного с 01.05.2024 по 22.05.2024 |

Налоговые агенты по НДФЛ (в т.ч. по б/л, отпускным, премиям, дивидендам ООО) |

|

|

Уплата 2-го ежемесячного аванса (за май) по налогу на прибыль во II квартале 2024 |

Плательщики налога на прибыль (ежеквартальная сдача декларации) |

|

|

Уплата аванса по налогу на прибыль за апрель 2024 |

Плательщики налога на прибыль (ежемесячная сдача декларации) |

До какого числа нужно внести платежи

Бизнес получил право отсрочить уплату страховых взносов за второй и третий кварталы 2022 года. Предполагалась, что платежи необходимо будет возобновить весной 2023 года. Однако Правительство решило иначе. Для поддержки бизнеса было решено продлить отсрочку. В результате сроки внесения денежных средств вновь сместились.

|

Отчетный период |

Стандартный срок внесения платежа в 2022 году |

Дата внесения средств в случае применения льготы |

|

Для предприятий с основным видом деятельности,входящим в перечень № 1 постановления Правительства РФ от 29.04.2022 № 776 |

28.05.2024 |

|

|

Апрель |

16.05 |

|

|

Май |

15.06 |

|

|

Июнь |

15.07 |

|

|

Для предприятий с основным видом деятельности,входящим в перечень № 2 постановления Правительства РФ от 29.04.2022 № 776 |

28.05.2024 |

|

|

Июль |

15.08 |

|

|

Август |

15.09 |

|

|

Сентябрь |

17.10 |

Апрель 2024

| Срок сдачи/уплаты | Событие | Плательщик |

|

1 апреля (перенос с 31 марта) |

Бухгалтерская отчетность за 2023 в ИФНС (в электронном виде) с обязательным аудиторским заключением (в течение 10 рабочих дней с даты подписания АЗ, но не позднее 31 декабря 2024) |

Организации, |

| 3 апреля |

Уведомление о суммах начисленных налогов по сроку уплаты в апреле 2024: НДФЛ, удержанный с 23.03.2024 по 31.03.2024 |

Налоговые агенты по НДФЛ |

| 5 апреля |

Уплата НДФЛ, удержанного с 23.03.2024 по 31.03.2024 |

Налоговые агенты по НДФЛ (в т.ч. по б/л, отпускным, премиям, дивидендам ООО) |

| 8 апреля |

П-4 (НЗ) за I квартал 2024 в Росстат |

Организации, в т.ч. ОП, кроме малых, со средней численностью работников свыше 15 чел. Проверить на сайте Росстата |

| 15 апреля |

П-4 за I квартал 2024 в Росстат |

Организации, в т.ч. ОП, кроме малых, со средней численностью работников менее 15 чел. Проверить на сайте Росстата |

|

П-4 за март 2024 в Росстат |

Организации, в т.ч. ОП, кроме малых, со средней численностью работников свыше 15 чел. Проверить на сайте Росстата |

|

|

Подтверждение основного вида деятельности за 2023 в СФР |

Организации-страхователи |

|

|

Уплата страховых взносов на травматизм за март 2024 в СФР |

Все страхователи |

|

|

22 апреля (перенос с 20 апреля) |

Единая (упрощенная) декларация за I квартал 2024 в ИФНС |

Организации без объектов налогообложения |

|

Декларация по косвенным налогам при импорте из ЕАЭС за март 2024 в ИФНС |

Все налогоплательщики при ввозе товаров из ЕАЭС, в т.ч. на спецрежиме и освобожденные от НДС |

|

|

Журнал учета счетов-фактур за I квартал 2024 в ИФНС |

Посредники, экспедиторы, застройщики, освобожденные от НДС и неплательщики НДС |

|

|

Уплата косвенных налогов при импорте из ЕАЭС за март 2024 |

Все налогоплательщики при ввозе товаров из ЕАЭС, в т.ч. на спецрежиме и освобожденные от НДС |

|

| 25 апреля |

ЕФС-1 Раздел 2 (бывшая 4-ФСС) за I квартал 2024 в СФР |

Все страхователи |

|

ЕФС-1 Подраздел 3 Раздела 1 (бывшая ДСВ-3) за I квартал 2024 в СФР |

Страхователи, уплачивающие доп. взносы на накопительную пенсию |

|

|

* ЕФС-1 Подраздел 1.1 Раздела 1 по переводам и иным кадровым мероприятиям, кроме приема и увольнения (бывшая СЗВ-ТД) за март 2024 в СФР |

Организации и ИП, имеющие наемных работников, исполнителей по договорам ГПХ при наличии переводов и иных кадровых мероприятий |

|

|

Отчет об операциях с прослеживаемыми товарами за I квартал 2024 в ИФНС |

Все организации и ИП при наличии операций с прослеживаемыми товарами |

|

|

Декларация по НДС за I квартал 2024 в ИФНС |

Налогоплательщики и налоговые агенты по НДС, а также неплательщики, выставившие СФ |

|

|

Декларация по налогу на прибыль за I квартал 2024 в ИФНС |

Плательщики налога на прибыль (ежеквартальная сдача декларации) |

|

|

Декларация по налогу на прибыль за январь-март 2024 в ИФНС |

Плательщики налога на прибыль (ежемесячная сдача декларации) |

|

|

Декларация по УСН за 2023 в ИФНС |

ИП на УСН |

|

|

РСВ за I квартал 2024 в ИФНС |

Все страхователи |

|

|

6-НДФЛ за I квартал 2024 в ИФНС |

Налоговые агенты по НДФЛ |

|

|

Персонифицированные сведения о физических лицах (ранее СЗВ-М) за март 2024 в ИФНС. За последний месяц каждого квартала разрешили не представлять (Письмо ФНС от 28.03.2023 N БС-4-11/3700@). |

Все страхователи |

|

|

Уведомление о суммах начисленных налогов по сроку уплаты в апреле 2024: авансовые платежи по УСН за I квартал 2024, НДФЛ, удержанный с 01.04.2024 по 22.04.2024, авансовые платежи по НДФЛ, уплачиваемые ИП за себя за I квартал 2024. Если есть авансовые платежи: по налогу на имущество организаций, транспортному, земельному налогу за I квартал 2023. |

Налогоплательщики, плательщики сборов, налоговые агенты, плательщики страховых взносов |

|

|

Уплата авансового платежа по НДФЛ за I квартал 2024 г. |

ИП на ОСН — плательщики НДФЛ |

Осуществление платежей по видам взносов

Предприятия производят отчисления на обязательное пенсионное, медицинское, социальное страхование и предупреждение травматизма наемных работников. ИП дополнительно производят платеж на личное страхование вне зависимости от наличия штата сотрудников. Для исполнения установленных сроков в 2024 году при осуществлении платежей учитываются особенности:

- По каждому виду страховых взносов формируется отдельное платежное поручение банку.

- Взносы разного вида имеют отличие в показателе КБК. Текст в назначении платежа имеет только ознакомительное значение. При ошибочном указании КБК придется уточнять платеж отдельным письмом, направляемым в орган контроля ИФНС.

- Обособленные подразделения производят платежи исчисленных взносов самостоятельно в течение 15 дней месяца, следующего за расчетным. Обязательными условиями для проведения платежей по месту нахождения отдельной структурной единицы являются наличие самостоятельного расчетного счета, самостоятельного баланса, рабочих мест.

- После проведения реорганизации обязанность по уплате взносов или погашении задолженности производят компании-правопреемники. При пропуске срока компанией до регистрации преобразования ответственность несет вновь образованное предприятие.

Суммы платежей по страховым взносам в поручениях должны быть представлены в рублях и копейках.

Общие условия уплаты страховых взносов

Предприятия начисляют и уплачивают взносы, исчисленные на доходы работников. Отчисления производятся на пенсионное (ОПС), медицинское (ОМС), социальное (ОСС) страхование и предупреждение травматизма.

В 2024 году срок уплаты отчислений с доходов работников останется прежним, установленным на 15 число месяца, следующего за расчетным. При совпадении окончательного времени уплаты с выходной или праздничной датой срок переносится на первый рабочий день. Для определения нерабочих дней используется производственный календарь. График нерабочих дней, не установленный на федеральном уровне (например, день города) для определения дат уплаты налогов не используется.

Налоговый календарь на июль 2024

| Дедлайн | Какие документы подаем | Что уплачиваем |

|---|---|---|

| 1 июля | Страховой взнос за ИП за 2023 год с части дохода свыше 300 000 рублей. | |

| 3 июля | Уведомление по НДФЛ, который удержан с 23 по 30 июня 2024 г. | |

| 5 июля | НДФЛ, который удержан с 23 по 30 июня 2024 г. | |

| 15 июля | НДФЛ за 2023 г. для ИП, применяющих основной режим. Страховые взносы «на травматизм» за июнь 2024 г. | |

| 22 июля | Журнал учета счетов-фактур за II квартал 2024 г. Декларация по косвенным налогам за импорт из государств ЕАЭС в июне 2024 г. Единая упрощенная декларация за первое полугодие 2024 г. Декларация в Росалкогольрегулирование за II квартал 2024 г. | НДС на импортированные из стран ЕАЭС товары за июнь 2024 г.Авансовый платёж на НВОС за 2 квартал 2024 г. |

| 25 июля | РСВ за II квартал 2024 г.6-НДФЛ за II квартал 2024 г.Персонифицированные сведения о физлицах за июнь 2024 г.Уведомление о НДФЛ, который удержан с доходов с 1 по 22 июляУведомления о земельном, транспортном, имущественном налоге юрлиц за 2 квартал 2024 г.Уведомление об авансе по УСН за II квартал 2024 г.Уведомление об авансе по ЕСХН за 1 полугодие 2024 г.Декларация по налогу на прибыль за II квартал 2024 г.Декларация по налогу на прибыль за январь-июнь 2024 г. (при ежемесячных платежах по показателям фактической прибыли).Декларация по НДС за II квартал 2024 г.Подраздел 1.1 раздела 1 отчёта ЕФС-1 за июнь 2024 г.Подраздел 3 раздела 1 отчёта ЕФС-1 за июнь 2024 г.Раздел 2 отчёта ЕФС-1 за 2 квартал 2024 г. по взносам «на травматизм»Декларация по налогу на игорный бизнес за июнь 2024 г.Декларация по НДПИ за июнь 2024 г.Декларация по акцизам за апрель, июнь 2024 г.Декларация по водному налогу за 2 квартал 2024 г. | |

| 29 июля | Извещение об уплате авансового платежа по акцизам за июль 2024 г. |

Налог на прибыль:

Земельный, транспортный, имущественный налоги для юрлиц за II квартал 2024 г.Аванс по УСН за II квартал 2024 г.Страхвзносы за июнь 2024 г.НДФЛ, который удержан с выплат с 1 по 22 июля 2024 г.НДС за II квартал 2024 г. (при поквартальной оплате налога)Первый платеж НДС за II квартал 2024 г. (при ежемесячной авансовой оплате)НДФЛ для ИП на общем режиме за первое полугодие 2024 г.Аванс по ЕСХН за первое полугодие 2024 г.Торговый сбор за 2 квартал 2024 г.Водный налог за 2 квартал 2024 г.НДПИ за июнь 2024 г.Налог на игорный бизнес за июнь 2024 г.Акциз за январь, апрель, июнь 2024 г.Авансовый платёж по акцизу за июль 2024 г. |

Когда предприниматель может перечислить второй фиксированный взнос 1% с превышения 300000 руб. ?

Второй фиксированный платеж страховых взносов в ПФР считается с доходов. Поэтому, пока финансовый год не закончился, нельзя точно знать доход предпринимателя. Поэтому сумма второго фиксированного платежа пенсионных страховых взносов ИП (1% с суммы свыше 300000 руб.) до 31 декабря 2023 года будет неизвестна. Но это не значит, что нужно ждать окончания года, чтобы заплатить в ПФР взносы с доходов.

Если в середине года доход индивидуального предпринимателя превысил 300 000 руб., можно уже начать платить частями второй платеж страховых взносов в ПФР, исходя из тех сумм, которые уже известны. А в начале 2024 года ИП доплатит остальное, когда будет известен полный доход.

Поэтому предприниматель может перечислять второй платеж в ПФР поэтапно в 2024 году, после того как доходы превысят 300 000 руб., а может всю сумму по завершении года. Рассмотрим эти два варианта, чем они отличаются, есть какая выгода?

1. Вся сумма второго взноса в ПФР уплачивается по окончании рабочего года в 2024 году

Сумма второго дополнительного страхового взноса в ПФР за 2023 год на страхование предпринимателей, уплачиваемые, согласно статье 432 НК РФ, не позднее 1 апреля 2024 года рассчитывается по формуле:

Если вы совмещаете «упрощенку» с патентом, вам потребуется сложить доходы по всем видам деятельности. Правила определения размера доходов в таком случае показано выше.

2. Поэтапная уплата второго взноса в ПФР

Есть ли экономическая целесообразность платить второй страховой взнос в Пенсионный фонд РФ (1% с доходов), не дожидаясь конца года?

УСН доходы. На объекте доходы вы можете уменьшить единый налог только на те взносы, которые были уплачены в этом же отчетном (налоговом) периоде (п. 3.1 ст. 346.21 НК РФ).

ИП на УСН доходы без работников вправе уменьшить «упрощенный» налог на всю сумму страховых взносов, применив вычет. Взносы уменьшают налог по УСН за тот период, в котором они уплачены, — квартал, полугодие, 9 месяцев, год. Например, взносы уплачены в сентябре, значит, они ставятся в вычет при уплате авансового платежа по УСН за 9 месяцев.

ИП на УСН с работниками, у которого есть наемные работники как по трудовому договору, так и по гражданско-правовому, может поставить в вычет по УСН и взносы за работников, и взносы за себя. Но размер вычета строго ограничен — не более 50% от суммы начисленного налога.

Если же предприниматель работает в одиночку, он ставит страховые взносы, которые уплачены за себя, в вычет без ограничений. То есть налог по УСН предпринимателям-одиночкам можно уменьшить на уплаченные страховые взносы вплоть до нуля, если уплаченные взносы больше суммы налога по УСН (п. 3.1 ст. 346.21 НК РФ).

Предприниматель один или с наемными работниками, страховые взносы учитываются в вычете в том квартале, в котором они фактически уплачены в бюджет. Это касается как взносов за работников, так и взносов за себя.

Для того чтобы часть уплаченных взносов с доходов учитывать при УСН уже в 2014 году, их надо заплатить с реально полученных доходов, а не с прогнозируемых (письмо Минфина России от 21.02.2014 № 03‑11‑11/7515).

ИП на УСН Доходы-расходы. В этом случает можно оплаченные взносы включать в затраты (подп. 7 п. 1 ст. 346.16 НК РФ). Например, взносы, уплаченные в сентябре, учитываются в расходах за 9 месяцев 2014 года. Поэтому, уплачивая второй платеж в ПФР поэтапно, вы можете равномерно включать суммы в расходы.

После того как первый платеж сделан, вам нужно дождаться окончания года и посчитать уже окончательные доходы за 2023 год. Далее останется только рассчитать итоговый размер второго платежа в ПФР за 2023 год, отнять от полученной суммы уже уплаченные взносы и полученную разницу доплатить в бюджет.

Важно.

На объекте доходы минус расходы «упрощенцы» (организации и ИП) должны учитывать страховые взносы по мере их оплаты (п. 2 ст. 346.17 НК РФ). Поэтому страховые взносы с доходов свыше 300 000 руб. учитываются в расходах в том отчетном (налоговом) периоде, в котором они фактически уплачены. Это означает, что индивидуальный предприниматель может регулировать свои расходы и распределять страховые платежи в ПФР во времени так, как ему выгодно, все зависит от того, когда их заплатить. Причем страховые взносы должны быть уплачены с реальных доходов. Взносы, уплаченные с предполагаемых доходов, нельзя учитывать в расходах, инспекция такие затраты не признает (письмо Минфина России от 21.02.2014 № 03-11-11/7514).

КБК на страховые взносы по нетрудоспособности и материнству за работников

С 01 января 2017 года получателем страховых взносов по временной нетрудоспособности и материнству является инспекция федеральной налоговой службы.. Если в 2022 году начисления в пользу работника превысят установленный лимит , то взносы дальше не начисляются.

При перечислении страховых взносов за работников надо использовать отдельную платежку. В этом платежном поручении необходимо указать КБК — 182 1 02 02090 07 1010 160.

Для уплаты страховых взносов по нетрудоспособности и в связи с материнством установлен КБК — 182 1 02 02090 07 1010 160.

Пени и штрафы

В случаях нарушения установленных Налоговым Кодексом сроков уплаты страховых взносов по временной нетрудоспособности и в связи с материнством пени и штрафы уплачиваются на КБК, указанные ниже в таблице.

| Вид платежа | КБК |

| Пени по страховым взносам по временной нетрудоспособности и в связи с материнством | 182 1 02 02090 07 2110 160 |

| Штрафы по страховым взносам по временной нетрудоспособности и в связи с материнством | 182 1 02 02090 07 3010 160 |

Отчётность по страховым взносам в 2024 году

Отчитываться по взносам на страхование необходимо в налоговую службу по месту регистрации. Что касается взносов на травматизм, то их администрирует с 2023 года новый Социальный фонд.

1. В ФНС отчётность подаётся по форме РСВ (КНД 1151111) — с 1 января 2024 года нужно применять новый бланк расчёта. Он утвержден Приказом Федеральной налоговой службы от 29.09.2023 № ЕА-7-11/696@. Расчёт за 2023 год нужно подать уже по этой ной форме. Сдавать документ необходимо каждый квартал, не позднее 25-го числа месяца после каждого отчётного периода. В 2024 году сроки выглядят так:

- за 2023 год — до 25 января 2024 года;

- за 1-й квартал 2024 года — до 25 апреля;

- за полугодие 2024 года — до 25 июля;

- за 9 месяцев 2024 года — до 25 октября.

Форма подачи отчёта (электронная или бумажная) на сроках не сказывается. Если численность официальных работников до 10 человек включительно, то работодатель может подать РСВ в бумажном или электронном виде на свой выбор. Если работников 11 и больше — допустима только электронная форма.

2. В СФР отчётность с 2024 года подают по новой форме — раздел 2 отчёта ЕФС-1 (вместо бывшего 4-ФСС), регламентированной Приказом СФР от 17.11.2023 № 2281. Сроки не зависят от формы подачи документа — электронный или бумажный. Электронный подается при численности сотрудников больше 10 человек, бумажный можно подавать при численности до 10 человек включительно. Раздел 2 отчёта ЕФС-1 нужно подавать до 25-го числа после отчётного квартала.

Упростите себе жизнь — сформируйте отчётность в 2 клика с помощью сервиса «Моё дело».

Система все рассчитывает автоматически, а также заполняет документы для подачи в налоговую службу и пенсионный фонд.Попробовать бесплатно

База для исчисления страховых взносов

База для начисления страховых взносов на ОПС, ОМС и ВНиМ, как и раньше, рассчитывается по истечении каждого месяца нарастающим итогом с начала года отдельно по каждому застрахованному лицу (п. 1 ст. 421, НК РФ). В соответствии с НК РФ учреждения-страхователи по-прежнему обязаны вести учет начисленных выплат и относящихся к ним сумм страховых взносов в разрезе по каждому физическому лицу.

На основании НК РФ в базу по страховым взносам включаются все выплаты, признаваемые объектом обложения и произведенные в пользу застрахованного лица, как в денежной, так и в натуральной форме ( НК РФ). При формировании базы по страховым взносам не учитываются выплаты, поименованные в ст. 422 НК РФ ( НК РФ).

Выплаты по авторским и иным аналогичным договорам, названным в НК РФ, учитываются в облагаемой базе с учетом особенностей, предусмотренных положениями п. 8–10 ст. 421 НК РФ.

Также из ст. 327.3 ТК РФ с 2023 года исключена норма, которая обязывала временно пребывающих в РФ иностранных работников приобретать полис ДМС (либо работодателей заключать договор с медицинской организацией). Кроме того, скорректированы основания для расторжения трудовых отношений с данными работниками – теперь нельзя отстранить таких работников от работы или уволить их по причине истечения срока действия полиса ДМС (ст. 327.5 и 327.6 ТК РФ).

База для исчисления страховых взносов «на травматизм» исчисляется в аналогичном порядке: в базу включаются облагаемые выплаты и не включаются необлагаемые выплаты (п. 1 ст. 20.1, ст. 20.2 Федерального закона от 24.07.1998 № 125-ФЗ). Выплаты и иные вознаграждения как в денежной, так и в натуральной форме в виде товаров (работ, услуг) учитываются в базе по взносам «на травматизм» в месяце их начисления (п. 2, 3 ст. 20.1, п. 9 ст. 22.1 Закона № 125-ФЗ).

Как воспользоваться отсрочкой по страховым взносам

Отсрочка не предоставляется автоматически. Чтобы компания смогла воспользоваться правом на использование льготы, она должна подать соответствующее заявление, направив его в ФНС. Документ оформляют в электронном виде. Чтобы подать заявку, можно воспользоваться личным кабинетом налогоплательщика. В этом случае уведомлять налоговую отдельно не придется.

Однако нужно помнить о сроках подачи заявления. Примечательно, что они отличаются для юр. лиц и ИП. Первая категория плательщиков обязана подготовить заявление до 28 апреля 2023 года. Для предпринимателей период пролонгирован. Они могут обратиться в ФНС до 1 июня 2023 года.

Налоговая может самостоятельно уведомить предпринимателей и компании о присутствии права на использование отсрочки. Чтобы соответствующее оповещение поступило, необходимо одновременное выполнение следующих условий:

-

выбран льготный код ОКВЭД в качестве основного вида деятельности, и он не менялся после 1 апреля 2022;

-

компания или предприниматель зарегистрировались до 1 апреля 2022;

-

ранее отсрочка уже использовалась.

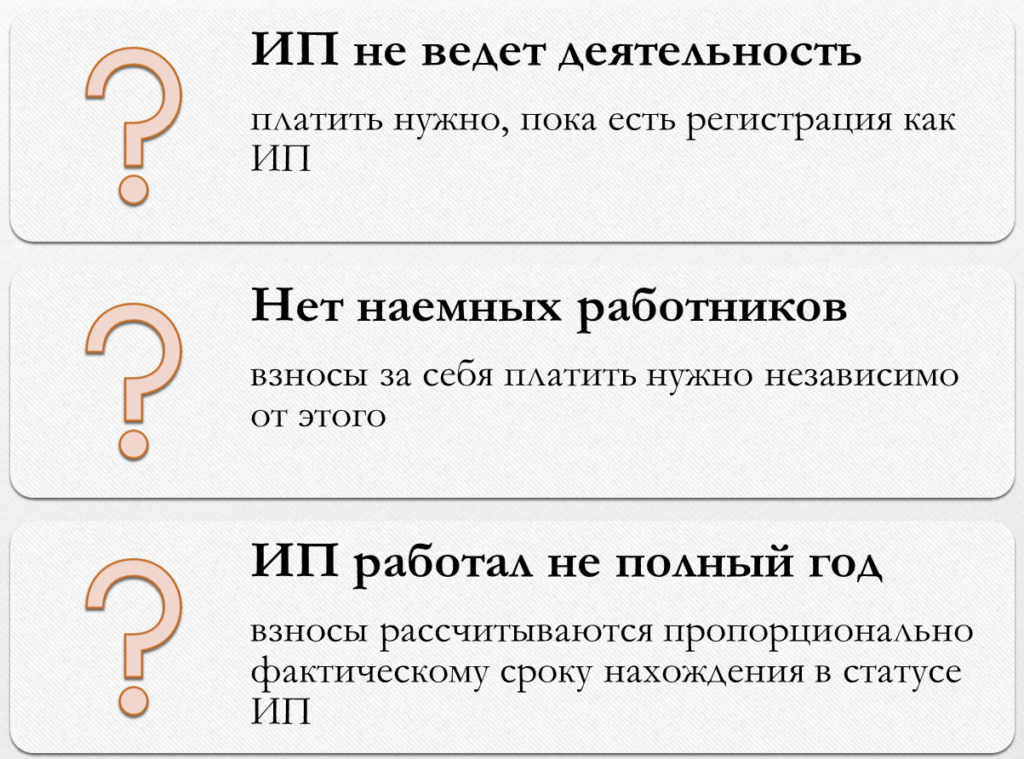

Размер фиксированных взносов ИП в 2023 году за себя

За тех, кто работает по трудовому договору, взносы на обязательное страхование физлиц вносят работодатели, а если человек работает по договору ГПХ – то заказчик работ. Но ИП организуют оплату взносов за себя самостоятельно. При этом существует фиксированная базовая сумма, обязательная для всех, и дополнительная, зависящая напрямую от дохода. На основании ст. 419, ст. 430 НК РФ с даты обретения статуса ИП гражданин должен отчислять во внебюджетные фонды за себя страховые взносы по:

- обязательному медицинскому страхованию – ОМС;

- обязательному пенсионному страхованию – ОПС.

Необходимость делать отчисления по ОПС и ОМС не зависит доходности бизнеса или профиля деятельности, поэтому эти суммы называют фиксированными.

А вот социальное страхование, необходимое для получения пособия по беременности и родам, а также больничных, предпринимателями может осуществляться в добровольном порядке.

Итоговый размер выплаты зависит от того, превысил ли годовой доход бизнесмена рубеж в 300 тыс. руб. – если доход меньше, то предприниматель ограничивается только фиксированными взносами. Если больше – добавляется еще процентная выплата.

Цифру, которую берут в качестве дохода для расчета итоговой суммы взноса (в том числе доплаты к фиксированным), определяют исходя из режима налогообложения ИП:

- патентная система – размер потенциально возможного дохода, указанный в патенте;

- УСН «доходы» – размер выручки;

- УСН «доходы-расходы» – разницу между поступлениями и расходами;

- при общей системе – разницу между выручкой и понесенными расходами.

При доходах меньше 300 000 рублей в год

Если доходы ИП меньше этой суммы, то он платит только фиксированные взносы в установленном размере.

Ежегодно норматив отчислений на страхование увеличивают. Размер страховых взносов для ИП за себя в 2023 году представлен в таблице:

| Обязательные виды страхования | 2021 г. | 2022 г. | 2023 г. |

|---|---|---|---|

| Пенсионное | 32 448 руб. | 34 445 руб. | 36 723 руб. |

| Медицинское | 8 426 руб. | 8 766 руб. | 9 119 руб. |

| Всего | 40 874 руб. | 43 211 руб. | 45 842 руб. |

Таким образом, при годовом доходе, не достигшем 300 000 руб., к перечислению будет один платеж – 45 842 руб., деление на медицинские и пенсионные взносы для ИП в 2023 году отсутствует. Иными словами, предприниматель не должен распределять сумму платежа по внебюджетным фондам – с 2023 года ее делит налоговая служба самостоятельно.

Если человек работал в статусе ИП неполный год, то платить он будет только за период действия этого статуса. Подробнее этот момент будет разобран ниже, в примерах расчета выплат.

При доходах свыше 300 000 рублей в год

Для предпринимателей, чей годовой доход составляет 300 000 руб. и более, к фиксированной части прибавляется 1%, исчисляемый от суммы превышения (пп. 1.2 ст. 430 НК РФ). Величина доплаты направляется на пенсионное страхование и имеет ограничение: на 2023 год ее предельный размер равен 257 061 руб. Поэтому с учетом фиксированной части общая сумма взносов ИП за себя в 2023 году не может превышать 302 903 руб.

Здесь есть один важный момент: много лет ИП на УСН с базой «Доходы минус расходы» не могли уменьшать сумму доходов на расходы для расчета доплаты в 1%. То есть, налоговики требовали, чтобы доплата взносов рассчитывалась со всей суммы дохода свыше 300 тысяч рублей вне зависимости от фактических расходов. Только с 2020 года ФНС признала, что ИП могут уменьшать расчетный доход на фактические расходы (правда, обязательно того же периода, что и доходы).

Соответственно, при уплате налога в 15% по УСН предприниматель рассчитывает 1% от разницы доходов и расходов, которая превышает 300 тысяч рублей в год.

Порядок расчета страховых взносов ИП в 2023 году за себя представлен на инфографике:

Взыскание недоимки при пропуске срока платежа

Образование недоимки по страховым взносам возникает при полной или частичной неуплате сумм в установленные сроки. Для взыскания недоимки инспекторы ИФНС в 2024 году будут руководствоваться положениями ст. 70 НК РФ.

| Взыскание недоимки путем направления требования | Сроки и особенности, установленные НК РФ |

| Выявлении недоимки в результате контроля отчетности | В течение 3 месяцев со дня выявления задолженности |

| Выявление недоимки размером менее 500 рублей | В течение 1 года |

| Взыскание на основании решения о проверке | В течение 20 дней со дня вступления в силу решения |

В требовании, направленном неплательщику взносов, указывается величина долга, пени за период просрочки платежа, срок погашения недоимки и санкции. На исполнение требования стандартно отводится 8 дней, если в документе не представлен иной срок. При направлении требования должнику по почте документ считается полученным через 6 дней с даты отправки. При отсутствии платежа в счет погашения долга ИФНС имеет право приостановить операции по расчетному счету.