Коды ИФНС и ОКТМО

Коды ИФНС и ОКТМО являются необходимыми реквизитами справки 2-НДФЛ (как и любой формы отчетности), чтобы мощный электронный поток справок 2-НДФЛ был безошибочно направлен в нужную налоговую службу и определен в конкретный район, в котором зарегистрирован данный налоговый агент.

Код ИФНС может найти любая организация — это первые четыре цифры ее ИНН.

Код ОКТМО используется в России с начала 2014 года. Расшифровывается эта аббревиатура как «Общероссийский классификатор территорий муниципальных образований». Он необходим при заполнении некоторых официальных документов и деклараций с целью определения территориальной принадлежности фирмы. Найти код можно в информационном письме Федеральной службы государственной статистики или на общероссийском налоговом сайте nalog.ru.

Именно с помощью кодов в отчетности налоговики могут легко сдавать свои статотчеты, с помощью программных средств производить сбор данных о гражданстве налогоплательщиков и их местонахождении (по кодам удостоверяющих документов), о доходах граждан и вычетах с этих доходов.

Для чего нужна справка 2-НДФЛ

Справка 2-НДФЛ – неотъемлемый документ налогоплательщика, который может помочь ему для осуществления следующих операций:

- Как доказательная база при новом трудоустройстве с требованием назначить сотруднику уровень заработной платы.

- Для предоставления в налоговые органы отчетности в виде заполненной декларации 3-НДФЛ в качестве прилагаемого документа.

Код 2 в справке 2-НДФЛ

- Всё большее количество коммерческих банков требуют официального подтверждения начисленного дохода именно по форме 2-НДФЛ, причём срок действия правки ограничен, как правило, 30 днями после выдачи её в бухгалтерии компании-работодателя. Особенно жёстко банк рассматривает доказательство доходов заёмщика при оформлении ипотечного или иного долгосрочного кредита. Для получения кредитных средств от банка на хороших условиях и в значительном объёме одного года отчётности не хватит, и заёмщик должен предоставить подтверждение своей зарплаты по справке 2-НДФЛ за период до 3 лет.

- Для получения гражданами налоговых вычетов, причитающимся им по закону после приобретения объекта жилой недвижимости как с привлечением собственных, так и кредитных средств, а также в случае понесённых расходов на оплату учебного процесса для детей или лечения на территории РФ по контракту. Данный вычет возможен только по факту уплаченных в бюджет государства налогов с доходов, что ещё раз подчёркивает необходимость и полезность перехода сотрудника на получение официального дохода для обеспечения максимального субсидирования его государством.

Справка 2-НДФЛ показывает как общую сумму дохода за текущий отчётный период, так и суммарный подоходный налог, удержанный в пользу государства.

Получение ипотечного кредита

С первого взгляда может показаться, что код дохода «два» обязывает гражданина к слишком большим и частым взысканиям в пользу государства, однако большая часть из этих доходов являются пунктами, входящими в социальное обеспечение населения и всего лишь должны быть учтены в справке 2-НДФЛ, однако согласно НК РФ многие доходы, особенно касающиеся компенсаций от предприятий в тяжёлый период жизни гражданина, подлежат нулевому налогообложению.

Из этого следует, что периодическому налоговому взысканию физические лица подвергаются только в случае обеспечения комфортного уровня жизни для них, а не первичных расходов, направленных на поддержание минимального качества жизни, что может значить участие государства в социальном обеспечении граждан, что позволяет поставить РФ на один уровень с развитыми странами.

Основные коды доходов по НДФЛ

| Вид дохода | Код |

|---|---|

| Расчеты по трудовым договорам | |

| Зарплата, включая доплаты и надбавки | 2000 |

| Зарплата в натуральной форме | 2530 |

| Производственные премии: месячные, квартальные, годовые | 2002 |

| Непроизводственные премии и другие премии, которые выплачивают за счет прибыли, средств спецназначения или целевых средств | 2003 |

| Ежемесячное вознаграждение за классное руководство педагогам государственных и муниципальных общеобразовательных организаций за счет средств федерального бюджета | 2004 |

| Отпускные | 2012 |

| Компенсация за неиспользованный отпуск | 2013 |

| Суточные сверх лимита | 2015 |

| Больничные | 2300 |

| Средний заработок за время командировки | 2000 |

| Средний заработок за донорские дни | 4800 |

| Средний заработок за время простоя не по вине сотрудника | 4800 |

| Компенсация проезда и проживания в командировке, когда нет подтверждающих документов | 4800 |

| Выходное пособие | 2014 |

| Средний заработок на период трудоустройства | |

| Компенсация руководителю организации, его заместителям и главному бухгалтеру при расторжении трудового договора в связи со сменой собственника | |

| Компенсация за задержку выплаты зарплаты сверх необлагаемого предела | 4800 |

| Расчеты по ГПД | |

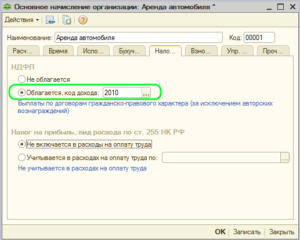

| Выплаты по ГПД за товары, работы, услуги (код вычета 403) | 2010 |

| Гонорары по авторским договорам (коды вычетов 404 и 405) | 2201 |

| 2202 | |

| 2203 | |

| 2204 | |

| 2205 | |

| 2206 | |

| 2207 | |

| 2208 | |

| 2209 | |

| Проценты по займам | 1011 |

| Доходы от аренды и другого использования: | |

| 2400 | |

| 1401 | |

| 1402 | |

| 1400 | |

| Расчеты с учредителями | |

| Дивиденды | 1010 |

| Выплата доли при выходе из общества | 1542 |

| Вознаграждение членам совета директоров | 2001 |

| Материальная помощь | |

| Материальная помощь, кроме указанной ниже | 2710 |

| Материальная помощь сотрудникам, а также бывшим сотрудникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту (код вычета 503) | 2760 |

| Единовременная материальная помощь при рождении и усыновлении ребенка (код вычета 508) | 2762 |

| Материальная помощь студентам, курсантам, аспирантам, адъюнктам, ординаторам и ассистентам-стажерам от организаций, осуществляющих образовательную деятельность по основным профессиональным образовательным программам (код вычета 512) | 2763 |

| Безвозмездная передача | |

| Подарки, налоговая база по которым рассчитывается по правилам пункта 6 статьи 210 НК (код вычета 501) | 2720 |

| Подарки, которые не попадают под код 2720 (код вычета 501) | 2721 |

| Помощь и подарки: | 2790 |

| Призы, выигрыши, полученные на рекламных мероприятиях (код вычета 505) | 2740 |

| Оплата за физлицо товаров, работ, услуг (например, коммунальных услуг, питание, отдых, обучение) | 2510 |

| Доход в натуральной форме в виде полной или частичной оплаты товаров, работ, услуг в интересах физлица | 2520 |

| Оплата работодателем стоимости медикаментов, назначенных сотрудникам, их супругам, родителям и детям, бывшим сотрудникам (пенсионерам по возрасту), а также инвалидам (код вычета 504) | 2770 |

| Материальная выгода | |

| от экономии на процентах | 2610 |

| от приобретения товаров, работ и услуг | 2630 |

| от приобретения ценных бумаг | 2640 |

| Иные доходы | |

| Доход в виде суммы задолженности, признанной безнадежной к взысканию, кроме задолженности, указанной в пункте 62.1 статьи 217 НК | 2611 |

| Выигрыши в лотерею (код вычета 511) | 3011 |

| Доходы, для которых не предусмотрен специальный код | 4800 |

Особенности обложения НДФЛ выплат в заграничных поездках

Если специалист направляется для решения бизнес-задач за рубеж, у него возникает ряд дополнительных трат, не характерных для внутрироссийских поездок:

- на оформление визы;

- на покупку медицинской страховки;

- консульские сборы;

- плата за право въезда на автомобиле и т.д.

Компенсация трат, сопряженных с заграничной поездкой, освобождена от налогообложения при условии, что расходы были фактически понесены и подтверждены документально. Если бумаги, переданные работодателю, составлены на иностранном языке, необходим их перевод.

Если чеки, подтверждающие заграничные траты, номинированы в валюте, бухгалтер делает пересчет в рубли по официальному курсу Центробанка РФ, установленному на последнюю дату месяца, когда руководство подписало авансовый отчет специалиста.

Обязательные выплаты сотрудникам, направляемым в служебные поездки, предусмотрены ст. 167-168 ТК РФ. Эти перечисления в адрес специалистов отражаются в справке 2-НДФЛ. Для них предусмотрены специальные коды дохода:

- 2000 – для размера среднего заработка, который, согласно ст. 167 ТК РФ, обязательно сохраняется за командированным работником.

- 4800 – для размера суточных, выплаченных сверх норм, установленных ст. 217 НК РФ, и облагаемых подоходным налогом.

- 4800 – для компенсаций проживания, проезда и иных расходов, не подтвержденных работником документально.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Во время заполнения декларации 2 НДФЛ бухгалтеру не понятно, как отражать командировочные и суточные расходы, и какой при этом шифр указывать. Это серьезный вопрос и требует детального подхода. Справка 2 НДФЛ относится к налоговой отчетности, и любая погрешность чревата наказаниями, как исполнителя, так и организации в целом. В отчете с признаком 1 отражают прибыль, которая подлежит налогообложению, с признаком 2 – если НДФЛ невозможно удержать. Рассмотрим особенности заполнения справки для командировочных и суточных расходов.

Изменения в обязанностях работодателей по закону № 12-ФЗ

На работодателя трудовым законодательством возложено много разнообразных обязанностей. Одна из них — своевременная выплата зарплаты.

Можно ли выплачивать зарплату раньше срока и накажут ли работодателя за частые зарплатные выплаты, узнайте из этой статьи.

Законом «О внесении изменений в федеральный закон “Об исполнительном производстве”» от 21.02.2019 № 12-ФЗ эту обязанность дополнили: предписали работодателям при оформлении платежных поручений на выплату зарплаты и (или) иных доходов указывать специальный код вида дохода. Введенная кодировка позволит банкам и приставам отличать доходы, с которых можно удерживать долги.

Заработало данное нововведение с 01.06.2020 (ст. 2 закона № 12-ФЗ).

Разработать коды и описать систему их отражения в зарплатных платежках законодатели обязали Банк России (п. 5.1 ст. 70 закона «Об исполнительном производстве» от 02.10.2007 № 229-ФЗ в редакции закона № 12-ФЗ). Что он и сделал, издав указание от 14.10.2019 № 5286-У.

Оформляем платежные документы по-новому

Введение рассматриваемой нами кодировки привело к тому, что теперь на разные виды доходов нужно оформлять отдельные платежки. Например, больше нельзя одним поручением перечислить человеку зарплату и подотчетные. То же касается и реестров, по которым выплаты производятся в рамках зарплатного проекта (к примеру, нужно формировать отдельные реестры на зарплату и детские пособия).

В платежном поручении указывать соответствующий код нужно в поле 20 «Наз. пл.».

Помимо кода дохода в назначении платежа в платежке или реестре теперь нужно указывать сумму удержаний по исполнительным листам, произведенных из доходов работников.

Разъяснения ФНС

При выборе кода премии в справке 2-НДФЛ за 2019 г. можно руководствоваться письмом ФНС № СА-4-11/15473@ от 07.08.2017. В нем разъясняется, какие виды вознаграждений можно отнести к тому или иному коду.

Для премии в 2-НДФЛ код дохода 2002 выбирается в случае, когда вознаграждение начислено:

- по итогам трудовой деятельности за определенный период времени (месяц, год, квартал);

- за особо важные поручения или задания;

- в связи с присвоением почетного звания;

- в связи с получением наград за производственные достижения.

В справке ставится 2003 код по НДФЛ, если премия:

- выдана к юбилею;

- начислена к празднику;

- предназначена для дополнительного стимулирования;

- относится к иным выплатам, не связанным с выполнением трудовых или служебных обязанностей.

Иногда не получается однозначно отнести доход к тому или иному показателю. В сложных случаях выбора кода дохода для премии в 2020 году налоговому агенту рекомендуется обращаться с подробным запросом в ФНС России.

Пример 4

Таким образом, для разных видов премии код дохода НДФЛ может отличаться. Причем показатель не зависит от периодичности выплаты. Налоговый агент самостоятельно определяет, к какому коду отнести начисленное вознаграждение, руководствуясь действующим справочником кодировки доходов и собственным Положением о премировании (или иным локальным документом), позволяющим определить источник и порядок назначения сумм поощрения. Для премий коды дохода по НДФЛ в 2020 году – 2002 или 2003, в зависимости от причины выплаты.

Новый список кодов

Впервые для хозяйствующих субъектов обязанность указывать такие коды была установлена с 01.06.2020 Положением Банка России от 19.06.2012 № 383-П. В дальнейшем аналогичные правила оказались отражены в реквизит 20 Приложения 1 и реквизит 15.5 Приложения 12 к Положению (то есть, соответственно, в платежном поручении и платежном распоряжении).

Принято Указание от 25.03.2022 № 6104-У, которым и внесены изменения в Положение.

Список кодов теперь выглядит так:

|

Код вида дохода |

Значение реквизита |

|

1 |

Перевод денежных средств, являющихся заработной платой и (или) иными доходами, в отношении которых ст. 99 Федерального закона № 229-ФЗ установлены ограничения размеров удержания |

|

2 |

Перевод денежных средств, являющихся доходами, на которые в соответствии с п. 1 ст. 101 Федерального закона № 229-ФЗ не может быть обращено взыскание и которые имеют характер периодических выплат, за исключением доходов, к которым в соответствии с п. 2 ст. 101 Федерального закона № 229-ФЗ ограничения по обращению взыскания не применяются |

|

3 |

Перевод денежных средств, являющихся доходами, к которым в соответствии с п. 2 ст. 101 Федерального закона № 229-ФЗ ограничения по обращению взыскания не применяются и которые имеют характер периодических выплат |

|

4 |

Перевод денежных средств, являющихся доходами, на которые в соответствии с п. 1 ст. 101 Федерального закона № 229-ФЗ не может быть обращено взыскание и которые имеют характер единовременных выплат, за исключением доходов, к которым в соответствии с п. 2 ст. 101 Федерального закона № 229-ФЗ ограничения по обращению взыскания не применяются |

|

5 |

Перевод денежных средств, являющихся доходами, к которым в соответствии с п. 2 ст. 101 Федерального закона № 229-ФЗ ограничения по обращению взыскания не применяются и которые имеют характер единовременных выплат |

Неизменными остались формулировки в отношении кодов 1 и 2. Но изменилась формулировка по коду 3, и появились два новых кода. Также указано, что надо учитывать единовременный или периодический характер выплат.

Коды стали следующими:

-

«3» – при переводе денежных средств, являющихся доходами, к которым в соответствии с ч. 2 ст. 101 Федерального закона № 229-ФЗ ограничения по обращению взыскания не применяются и которые имеют характер периодических выплат;

-

«4» – при переводе денежных средств, являющихся доходами, на которые в соответствии с ч. 1 ст. 101 Федерального закона № 229-ФЗ не может быть обращено взыскание и которые имеют характер единовременных выплат, за исключением доходов, к которым в соответствии с ч. 2 ст. 101 Федерального закона № 229-ФЗ ограничения по обращению взыскания не применяются;

-

«5» – перевод денежных средств, являющихся доходами, к которым в соответствии с ч. 2 ст. 101 Федерального закона № 229-ФЗ ограничения по обращению взыскания не применяются и которые имеют характер единовременных выплат.

При переводе денежных средств, не являющихся доходами, в отношении которых ст. 99 Федерального закона № 229-ФЗ установлены ограничения и (или) на которые в соответствии со ст. 101 Федерального закона № 229-ФЗ не может быть обращено взыскание, код вида дохода по-прежнему не указывается.

Поясним (частично напомним), о каких ограничениях и взысканиях идет речь.

Что такое код вычета 501: особенности отражения в справке 2 — НДФЛ

Законодательством предусмотрен налог с доходов физических лиц (НДФЛ). Он высчитывается процентом с заработной платы официально трудоустроенных работников за минусом предоставленных налоговых льгот. Налоговым кодексом утверждены определенные шифры для каждого вида доходов и вычетов. Имеет свои особенности и код вычета 501. О нем мы поговорим в настоящей статье.

Особенности налоговых вычетов

Претендовать на налоговую льготу может только работающий официально человек, являющийся резидентом. Он должен получать зарплату, и выплачивать налог с него в размере 13%.

Налоговым вычетом является сумма, уменьшающая общий доход, образовывая окончательную налоговую базу. Иногда под этим понятием подразумевается возврат части ранее уплаченного налога. К примеру, при приобретении жилой недвижимости, обучении или лечении. При этом вернуть можно не всю сумму, а только те деньги, которые были уплачены в бюджет.

Работодатель ежегодно формирует справку специальной формы на всех сотрудников и отправляет общим отчетом в инспекцию. Кроме того, она может понадобиться самому сотруднику, бухгалтер обязан по заявлению работника в течение трех дней выдать ее. При увольнении человека работодатель также должен выдать этот документ совместно с трудовой книжкой.

Название справки определяет ее содержание. Она содержит информацию за год помесячно.

Утвержденные коды доходов

Для удобства и единого отражения доходов в бухгалтерском и налоговом учете используются определенные шифры. В справке 2 — НДФЛ отдельными ячейками обозначаются шифры, по которым можно определить наименование полученного заработка. Утвержденный законодательством классификатор включает в себя шифры, состоящие из четырех цифр. Все доходы распределены по кодам от 1010 до 4800.

Достаточно часто бухгалтер при отнесении кода может сомневаться в правильности выбранного шифра. Тогда они относят его на шифр 4800. В законодательстве нет штрафных санкций за неверное отнесение доходов в справке 2 — НДФЛ. Тем не менее, это не значит, что кодам не нужно уделять внимания. Разные виды доходов имеют свой индивидуальный шифр. Неправильное их отнесение может привести к искажению налогооблагаемой базы. Соответственно налог будет рассчитан неверно.

Существует несколько основных шифров дохода, которые используются работодателем:

- 2000 — зарплата

- 2012 — отпускные

- 2300 — пособия по нетрудоспособности

- 2400 — прибыль с аренды

- 2760 — материальная помощь от предприятия

- 2720 — подарки

- 2730 — призы

- 4800 — иные доходы

Если в справочнике нет нужного шифра для отнесения дохода, его следует обозначить шифром 4800.

Основные коды вычетов

Кроме кодов дохода Налоговым Кодексом предусмотрены шифры налоговых вычетов, связанных с НДФЛ. Разберем самые распространенные из них.

Стандартные вычеты обозначаются:

- 114 — на первого ребенка

- 115 — на второго ребенка

- 116 — на третьего и последующего отпрыска

- 117 — на детей инвалидов

- 311 — расходы на приобретение или строительство жилой недвижимости

- 312 — расходы на проценты по займам

- 320 — расходы на личное обучение

- 321 — расходы на обучение детей

- 324 — расходы на медицинские услуги

Для предоставления любой из льгот требуется собрать определенный пакет документации и написать соответствующее заявление в бухгалтерии работодателя. Подобными льготами не могут воспользоваться люди, освобожденные от уплаты НДФЛ.

Что означает код вычета 501

Вычет с шифром 501 применяется при получении работником подарка или приза. При таких доходах используется определенная схема исчисления налога. Когда сумма подарка меньше 4000 рублей, она не берётся в налогооблагаемую базу. Но если стоимость приза превышает этот лимит, она облагается налогом. Он будет исчисляться с дохода за минусом льготы.

Особенности предоставления этой льготы заключаются в следующем:

- Размер вычета не может быть выше 4000 руб.

- При стоимости приза дороже четырех тысяч рублей, разница между ценой и вычетом будет облагаться налогом 13 %.

Рассмотрим, как это происходит на примере.

На эту льготу вправе претендовать только резиденты, имеющие официальный доход.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Коды налоговых вычетов по НДФЛ

Код вычета нужен для правильного заполнения справки о доходах по форме 2-НДФЛ. В этой статье мы разберем, зачем нужны коды налоговых вычетов по НДФЛ, где их указывают и что они обозначают.

Что такое код налогового вычета?

Их используют только в справке 2-НДФЛ. Обычно справку заполняет работодатель по запросу сотрудника. Если вы уже не работаете, то справку 2-НДФЛ вы можете получить через личный кабинет на официальном сайте ФНС РФ.

2-НДФЛ нужна, когда вы:

- оформляете налоговый возврат через инспекцию

- сменили работу, чтобы ваш новый работодатель точно рассчитал положенные вам стандартные льготы

- берете кредит в банке

- оформляете пособия в органах соцзащиты

- или в иных случаях

Все шифры (включая код вычета на лечение и код имущественного вычета) указаны в Приказе ФНС России от 10.09.2015г. № ММВ-7-11/387@

На каждую льготу по НДФЛ есть свой определенный шифр, среди них:

- стандартные “детские” или на самого работника;

- социальные

- имущественные

- инвестиционные и др

Наиболее часто встречаются налоговые льготы по НДФЛ на детей, а также по имущественному и социальному вычетам. Расскажем ниже что обозначает каждый из них.

Коды налоговых вычетов по НДФЛ?

Ниже приведем самые популярные категории физлиц, на которых распространяется льгота, и укажем какой шифр ему соответствует.

Стандартная налоговая льгота:

- чернобыльцы, ликвидаторы, инвалиды из числа военнослужащих и др. категории — код вычета 105

- каждому из родителей, в том числе разведенных, состоящих в законном или гражданском браке, никогда не состоявших в браке; супругу (отчиму) или супруге (мачехе) родителя; усыновителю на третьего и последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения в возрасте до 24 — код вычета 128

- каждому из родителей, в том числе разведенных, состоящих в законном или гражданском браке, никогда не состоявших в браке; супругу (отчиму) или супруге (мачехе) родителя; усыновителю на ребенка-инвалида до 18 лет или студента в возрасте до 24 лет, являющегося инвалидом I–II группы — код вычета 129

Код вычета 118 и код вычета 116 по НДФЛ исключены из перечня! Они больше не используются!

Имущественный налоговый возврат по НДФЛ

Сумма, направленная на погашение процентов по целевым займам (кредитам), и фактически израсходованная налогоплательщиком на новое строительство или приобретение жилого дома, квартиры, комнаты или доли (долей) в них, земельных участков, домов и т.д. — код вычета 312

Профессиональный налоговый возврат по НДФЛ

сумма в пределах нормативов затрат, связанных с получением авторских вознаграждений и вознаграждений за создание, исполнение или иное использование произведений науки, литературы и искусства — код вычета 405

Другие льготы по НДФЛ

- расходы по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг — код вычета 201

- сумма убытка по операциям РЕПО по операциям с ценными бумагами, обращающимися — код вычета 222

Также не бывает “кода вычета 2720”. Это тоже код дохода — сумма подарка, выданного физлицу (в денежном эквиваленте).

Полный список налоговых льгот по НДФЛ вы можете посмотреть в Приказе ФНС России от 10.09.2015г. № ММВ-7-11/387@.

Теперь вы знаете, что такое коды налоговых вычетов по НДФЛ, для чего они нужны и что означают.

Код аренда авто в 2 ндфл 2020 года

Код дохода 2400 — доход физлица от сдачи в аренду транспорта, средств связи или компьютерных сетей. Код дохода 2013 — компенсация за отпуск, которым не успел воспользоваться работник. Код дохода 2014 — выходное пособие. Код дохода 2611 — прощенный долг, списанный с баланса.

Код дохода 3021 — проценты с облигаций российских компаний. Код дохода 1010 — перечисление дивидендов.

Код дохода 4800 — “универсальный” код для иных доходов сотрудника, которым не назначены специальные коды.

Код дохода 2720 — денежные подарки работнику.

Коды доходов в справке 2-НДФЛ в 2020 году

Код дохода в 2-НДФЛ важен для контроля правильности удержания налога на доходы физлиц. тоже привязаны к определенному доходу – например, необлагаемая часть материальной выгоды или доля от стоимости подарков.

Разные источники выплат могут не иметь всей полноты информации по одному получателю, а ИФНС проверяет и доначисляет налог при превышении необлагаемого размера в доходе каждого налогоплательщика.

Важно точно ставить код дохода в справке 2-НДФЛ 2020 – он связан с налоговыми обязательствами лиц, на которых подаются сведения. Чтобы было проще ориентироваться, разобьем самые используемые коды на несколько видов

в справке 2-НДФЛ служит для данных о зарплатах сотрудников и содержании, довольствии военнослужащим, исключая перечисленные в п.29 ст.217 НК (вознаграждения по ГПХ-договорам сюда не входят)

Чтобы было проще ориентироваться, разобьем самые используемые коды на несколько видов. в справке 2-НДФЛ служит для данных о зарплатах сотрудников и содержании, довольствии военнослужащим, исключая перечисленные в п.29 ст.217 НК (вознаграждения по ГПХ-договорам сюда не входят).

Премия в 2-НДФЛ — код дохода предусмотрен не один, т.

Код дохода от сдачи машины в аренду в 2020

Если выбрать второй вариант формулировки текста, пенсионный фонд может потребовать начисления взносов на общую сумму.

https://youtube.com/watch?v=hEf05YDrdZ0

Причем судебная практика подтверждает правомерность этих требований.

Доходы отражаются в справке по месяцу выплаты денег.

Общее правило, которым руководствуются, составляя 3-НДФЛ при продаже машины, продиктовано законодателем – обязательным представление декларации является для всех, кто реализовал свое авто, владея им менее 3-х лет.

Если продано транспортное средство (ТС), бывшее в собственности более 3-х лет, то бывшему владельцу нет необходимости не только рассчитывать сумму налога, но и заполнять декларацию, поскольку НК РФ освобождает его от этой обязанности (п.

То есть считают ее недвижимостью. Однако де-юре любой автотранспорт – это именно движимые объекты.

2611 – списанные безнадежные долги;

2-НДФЛ: расшифровка кодов вычетов

Кроме кодов доходов в справке 2-НДФЛ встречается немало кодов вычетов по НДФЛ. Расшифровки этих кодов приведены в таблице.

| Код вычета | Вид вычета |

|---|---|

| Стандартные «детские» вычеты (пп. 4 п. 1 ст. 218 НК РФ) | |

| Вычет на ребенка в возрасте до 18 лет, а также на учащегося очной формы обучения в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок | |

| 126 | при предоставлении вычета на первого ребенка |

| 127 | при предоставлении вычета на второго ребенка |

| 128 | при предоставлении вычета на третьего и каждого последующего ребенка |

| 129 | при предоставлении вычета на ребенка, являющегося инвалидом I или II группы |

| Вычет в двойном размере на ребенка в возрасте до 18 лет, а также на учащегося очной формы обучения в возрасте до 24 лет единственному родителю, усыновителю | |

| 134 | при предоставлении вычета на первого ребенка |

| 136 | при предоставлении вычета на второго ребенка |

| 138 | при предоставлении вычета на третьего и каждого последующего ребенка |

| 140 | при предоставлении вычета на ребенка, являющегося инвалидом I или II группы |

| Вычет в двойном размере на ребенка в возрасте до 18 лет, а также на учащегося очной формы обучения в возрасте до 24 лет одному из родителей, если другой родитель отказался от получения своего «детского» вычета | |

| 142 | при предоставлении вычета на первого ребенка |

| 144 | при предоставлении вычета на второго ребенка |

| 146 | при предоставлении вычета на третьего и каждого последующего ребенка |

| 148 | при предоставлении вычета на ребенка, являющегося инвалидом I или II группы |

| Имущественные вычеты (ст. 220 НК РФ) | |

| 311 | Расходы на строительство / приобретение жилья на территории РФ, приобретение земельных участков для индивидуального жилищного строительства, земельных участков, на которых расположены приобретаемые жилые дома |

| 312 | Расходы на проценты по целевым займам, полученным на строительство / приобретение жилья на территории РФ, приобретение земельных участков для индивидуального жилищного строительства, земельных участков, на которых расположены приобретаемые жилые дома |

| Социальные вычеты (пп. 2, 3 п. 1 ст. 219 НК РФ) | |

| 320 | Расходы налогоплательщика на свое обучение, обучение брата, сестры в возрасте до 24 лет по очной форме в образовательных учреждениях в пределах установленного лимита |

| 321 | Расходы налогоплательщика-родителя (опекуна, попечителя) за обучение своих детей (подопечных, бывших подопечных) в возрасте до 24 лет по очной форме в образовательных учреждениях в пределах установленного лимита |

| 324 | Расходы за медицинские услуги, оказанные самому налогоплательщику, его супругу (супруге), родителям, детям (в том числе усыновленным), подопечным в возрасте до 18 лет, а также расходы на лекарства, назначенные лечащим врачом и приобретаемые налогоплательщиком за счет собственных средств в пределах установленного лимита |

| Профессиональные вычеты (ст. 221 НК РФ) | |

| 403 | Документально подтвержденные расходы, возникшие при выполнении работ (оказании услуг) по договорам гражданско-правового характера |

| 404 | Документально подтвержденные расходы, связанные с получением авторских вознаграждений |

| 405 | Сумма в пределах нормативов затрат, связанных с получением авторских вознаграждений (в процентах к сумме дохода) |

| Вычеты по доходам, не облагаемым НДФЛ в пределах определенных сумм (пп. 8, 28 ст. 217 НК РФ) | |

| 501 | Вычет из стоимости подарков, полученных от организаций и ИП |

| 503 | Вычет из материальной помощи, оказываемой работникам, а также бывшим работникам, уволившимся в связи с выходом на пенсию |

| 505 | Вычет из стоимости выигрышей и призов, выданных по итогам конкурсов, игр и других мероприятий, проведенных в целях рекламы |

| 508 | Вычет из единовременной материальной помощи работникам-родителям (усыновителям, опекунам) при рождении (усыновлении, удочерении) ребенка |

Определить, какой вычет положен вашему работнику на ребенка, можно с помощью Калькулятора стандартных вычетов по НДФЛ.

Посмотреть расшифровки кодов доходов можно здесь.

Скачать бланк справки по форме 2-НДФЛ можно здесь.

Предоставление налоговым агентом сведений в ИФНС

Все организации и индивидуальные предприниматели, имеющие наемных работников, становятся для них налоговыми агентами по НДФЛ. В чем заключаются их обязанности? Во-первых, со всех доходов, выплачиваемых работодателем физическому лицу, необходимо удержать подоходный налог. Во-вторых, удержанные суммы нужно перечислить на счет Федеральной налоговой службы в определенные законодательством сроки. В-третьих, после окончания календарного года (является налоговым периодом для НДФЛ) агент обязан предоставить данные в инспекцию обо всех удержанных и перечисленных суммах подоходного налога по каждому наемному работнику. Работодатель предоставляет по каждому работнику справку по форме 2-НДФЛ в сроки, указанные в НК РФ.

Предоставление с опозданием или отсутствие справки влечет за собой штрафные санкции. Коды в 2-НДФЛ в 2016 году немного отличались от ныне действующих.

Код 2400 в справке 2-НДФЛ

По этому коду читывают доходы, которые получены от предоставления в аренду или другого пользования любых транспортных средств, включая речные, воздушные, морские суда и автомобильные транспортные средства, в связи с перевозками. Кроме этого код предназначен для отражения штрафов и других санкций за задержку/простой таких транспортных средств в пунктах погрузки/выгрузки. А также доходы от предоставления в аренду или другого использования трубопроводов, ЛЭП (линий электропередач), линий оптико-волоконной и/или беспроводной связи, других средств связи, включая компьютерные сети.

Как не ошибиться в проставлении кодов дохода по указанию ЦБ

С 1 июня 2020 года работодатели, которые выплачивают зарплату в безналичном порядке, должны указывать в расчетных документах коды, отражающие вид перечисляемого дохода. Как кодировать «незарплатные» перечисления? Какими НПА руководствоваться? И чем грозят ошибки при проставлении кода?

Что изменилось

С 1 июня работодатели обязаны указывать коды, которые отражают вид перечисляемого дохода (ст. Федерального закона от 02.10.2007 № 229-ФЗ в ред. Федерального закона от 21.02.2019 № 12-ФЗ). Такие коды введены для зарплаты и иных доходов, в отношении которых ст. Федерального закона от 02.10.2007 № 229-ФЗ установлены ограничения и (или) на которые в соответствии со ст. Федерального закона от 02.10.2007 № 229-ФЗ не может быть обращено взыскание.

Порядок проставления кодов утвержден Указанием Банка России от 14.10.2019 № 5286-У.

В реквизите 20 «Наз. пл.» платежного поручения нужно проставить:

- Цифру 1 — при переводе денежных средств, являющихся заработной платой и (или) иными доходами, в отношении которых ст. Федерального закона от 02.10.2007 № 229-ФЗ установлены ограничения размеров удержания.

- Цифру 2 — при переводе денежных средств, являющихся доходами, на которые по ст. Федерального закона от 02.10.2007 № 229-ФЗ не может быть обращено взыскание (исключение — ниже).

- Цифру 3 — при переводе сумм, выплачиваемых в возмещение вреда здоровью, а также компенсационных выплат за счет бюджетов пострадавшим от радиационных и техногенных катастроф.

Остальные переводы осуществляются без указания какого-либо кода.

Какие платежи нужно кодировать

Кодирование требуется при перечислении на банковский счет физлица заработной платы, а также иных доходов, которые указаны в ст. и Федерального закона от 02.10.2007 № 229-ФЗ.

«Иные доходы» — это по факту любые доходы, например по договорам ГПХ, в том числе авторским и лицензионным, и пр., включая дивиденды, а также компенсационные выплаты, перечисленные в ст. Федерального закона от 02.10.2007 № 229-ФЗ.

Когда кодировать не нужно

Коды не требуются при переводе средств, которые не являются доходом и не указаны в ст. Федерального закона от 02.10.2007 № 229-ФЗ.

В частности, не требуются коды при переводе «тела» займа как при его выдаче, так и при возврате, поскольку при этом не образуется доход у получателя (п. 1 ст. НК РФ, п. Обзора практики рассмотрения судами дел, связанных с применением главы 23 Налогового кодекса Российской Федерации, утв. Президиумом Верховного Суда РФ 21.10.2015).

По этой же причине не требуется кодирование при компенсации расходов посредника (в том числе когда работник по доверенности покупает что-либо для организации), при переводе подотчетных средств, включая компенсацию перерасхода, и т. д.

Подробнее с примерами кодирования доходов физлиц вы можете ознакомиться здесь

Что будет, если неправильно указать коды

На данный момент ответственности для организаций и их должностных лиц за неправильное указание кода доходов не предусмотрено. Сам Федеральный закон от 02.10.2007 № 229-ФЗ в ст. содержит лишь отсылочную норму к положениям КоАП РФ и УК РФ. При этом ошибка в указании кодов вида доходов, даже если она привела к тому, что банк не списал со счета должника деньги, на которые нужно было обратить взыскание, наказываться по УК РФ не может.

Что касается КоАП РФ, то он содержит ст. , которая называется «Нарушение законодательства об исполнительном производстве». Но применить ее к организации или должностному лицу при неправильном указании кода в платежке не получится. Нарушения, связанные с неправильным указанием кода в платежном поручении, не входят в закрытый перечень, который прописан в ч. ст. 17.14 КоАП РФ. Оштрафовать за представление недостоверных сведений об имущественном положении должника при неверном кодировании тоже нельзя: проставление кода с этой операцией никак не связано.

Сегодня все негативные последствия, связанные с неверным заполнением платежного поручения, находятся в гражданско-правовой плоскости. Это значит, что если ошибка в коде привела к необоснованному взысканию денег — или, наоборот, к их необоснованному невзысканию, — пострадавшая сторона может обратиться в суд. Пострадавшей стороной при этом может быть работник или взыскатель по исполнительному документу. А требование будет о возмещении соответствующих убытков за счет организации, как лица, виновного в неверном кодировании выплаты.

Алексей Крайнев,

налоговый юрист