Все КБК таможенных платежей на 2024 год

При осуществлении деятельности, связанной с экспортом или с импортом, законодательство РФ предписывает налогоплательщикам уплачивать таможенные платежи, среди которых:

- таможенные пошлины;

- таможенные сборы;

- НДС;

- акцизы;

- прочие.

Алгоритм взаимодействия участника внешнеэкономической деятельности и ФТС таков:

- Участник внешнеэкономической деятельности перечисляет денежные средства в счет аванса на единый лицевой счет.

- Уполномоченный сотрудник ФТС распределяет поступившие средства с лицевого счета в счет погашения предстоящих платежей.

- Участник внешнеэкономической деятельности инициирует сверку с таможенной службой и, в случае необходимости, получает возможность вернуть неиспользованный остаток аванса.

Обязанность перечислять авансы по таможенным платежам на лицевой счет налогоплательщика возложена на всех участников внешнеэкономической деятельности. Законодательством РФ не введено исключений и для тех, кто планирует единичный ввоз или вывоз товара.

Предусмотрен ряд платежей, которые можно объединить. Это касается тех платежей, по которым предусмотрен один КБК.

Если же участником ВЭД осуществляются таможенные платежи, по которым предусмотрены разные КБК, то, соответственно, нужно оформить и разные платежки по ним. В этом случае на каждый из кодов КБК составляется отдельное платежное поручение.

КБК при уплате налога на прибыль в 2024 году

Юридические лица, которые находятся на общей системе налогообложения оплачивать налог на прибыль будут по тем же КБК, что и в 2024 году. В 2024 году изменений не было.

| КБК | Пени | Штрафы | ||

| Налог на прибыль, который зачисляется в федеральный бюджет | ||||

| 182 1 01 01011 01 1000 110 | 182 1 01 01011 01 2100 110 | 182 1 01 01011 01 3000 110 | ||

| Налог на прибыль, который зачисляется в бюджеты субъектов РФ | ||||

| 182 1 01 01012 02 1000 110 | 182 1 01 01012 02 2100 110 | 182 1 01 01012 02 3000 110 | ||

| Налог на прибыль организаций консолидированных групп налогоплательщиков, который зачисляется в федеральный бюджет | ||||

| 182 1 01 01013 01 1000 110 | 182 1 01 01013 01 2100 110 | 182 1 01 01013 01 3000 110 | ||

| Налог на прибыль организаций консолидированных групп налогоплательщиков, который зачисляется в бюджеты субъектов РФ | ||||

| 182 1 01 01014 02 1000 110 | 182 1 01 01014 02 2100 110 | 182 1 01 01014 02 3000 110 | ||

| Налог с доходов иностранных организаций, не связанных с деятельностью в России через постоянное представительство | ||||

| 182 1 01 01030 01 1000 110 | 182 1 01 01030 01 2100 110 | 182 1 01 01030 01 3000 110 | ||

| Налог с доходов российских организаций в виде дивидендов от российских организаций | ||||

| 182 1 01 01040 01 1000 110 | 182 1 01 01040 01 2100 110 | 182 1 01 01040 01 3000 110 | ||

| Налог с доходов иностранных организаций в виде дивидендов от российских организаций | ||||

| 182 1 01 01050 01 1000 110 | 182 1 01 01050 01 2100 110 | 182 1 01 01050 01 3000 110 | ||

| Налог с дивидендов от иностранных организаций | ||||

| 182 1 01 01060 01 1000 110 | 182 1 01 01060 01 2100 110 | 182 1 01 01060 01 3000 110 | ||

Строение КБК

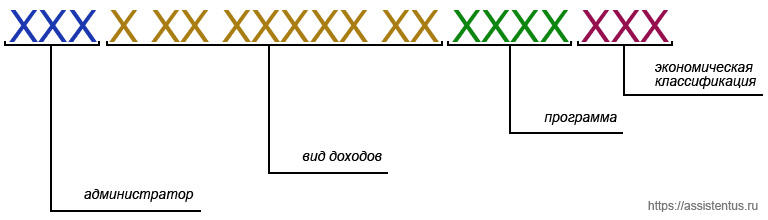

Этот код состоит из 20 знаков – цифр, разделенных дефисам на группы, он имеет следующий вид ХХ – Х ХХ ХХ ХХХ ХХ – ХХХХ – ХХХ.

Каждой группе знаков соответствует определенное Министерством финансов зашифрованное значение. Рассмотрим структуру доходного КБК, так как именно их приходится в основном использовать предпринимателям (расходные коды могут встречаться в основном при возврате средств по какой-либо государственной программе).

- «Администратор». Первые три знака показывают, кто получит средства и несет ответственность за пополнение ими той или иной части бюджета, распоряжается поступившими деньгами. Самые часто встречающиеся бизнесменам коды начинаются с 182 – налоговый орган, 392 – Пенсионный фонд, 393 – ФСС и другие.

-

«Вид доходов» включает в себя знаки с 4 по 13. Эта группа знаков помогает довольно точно идентифицировать поступление по следующим показателям:

- группа – 4 знак (то есть первый в этом пункте);

- подгруппа – 5 и 6 знак; двузначным кодом обозначен конкретный налог, пошлина, взнос, штраф и т.п.;

- статья – разряд 7 и 8 (значение цели полученного поступления закодировано в расчетных документах по бюджету РФ);

- подстатья – 9, 10 и 11 знак (уточняет статью дохода);

- элемент – 12 и 13 цифра, характеризует уровень бюджета – от федерального 01, муниципального 05 до конкретных бюджетов ПФР – 06, ФСС – 07 и т.д. Код 10 обозначает бюджет поселения.

- «Программа» – позиции с 14 по 17. Эти цифры призваны дифференцировать налоги (их код 1000) от пеней, процентов (2000), взысканий (3000) и других платежей (4000).

- «Экономическая классификация» – последние три цифры. Они идентифицируют поступления с точки зрения их экономического вида. Например, 110 говорит о налоговых доходах, 130 – от оказания услуг, 140 – средства, изъятые принудительно и т.п.

ВАЖНАЯ ИНФОРМАЦИЯ! 20-значный код необходимо правильно и без ошибок указывать в поле «Назначение платежа» (поле № 104) платежного поручения. По сути, он дублирует информацию, указывающуюся в поле «Основание платежа», а также частично – в поле «Получатель» и «Расчетный счет получателя».

Неверно указал КБК: что делать

Если ошибиться в КБК, хлопот будет немало. Платежка с неверными реквизитами получателя не достигнет своего пункта назначения, и пошлину посчитают неуплаченной.

Она либо попадет в категорию «Невыясненных», тогда вам придется потратиться на пеню за просрочку. Либо поступит на счет другого ведомства, и тогда вы заполните заявление о переводе отчисления с одного счета на другой.

Средства перераспределят, но это займет время, что опять же приведет к образованию пени. Лучше указывать правильные реквизиты, все же платежное поручение – это важный документ и относится к нему следует так же серьезно, как и к декларации по налогу.

Бюджетная классификация – что это и зачем

В июле 1998 Бюджетный кодекс РФ в Федеральном законе № 145 впервые ввел термин «КБК», используемый как средство группировки бюджета.

КБК бывают 4 видов:

- касающиеся государственных поступлений;

- имеющие отношение к расходам;

- обозначающие источники, из которых финансируется бюджетный дефицит;

- отображающие операции госуправления.

Для чего служат КБК:

- упорядочивают финансовую отчетность;

- обеспечивают единую форму бюджетной финансовой информации;

- помогают регулировать финансовые потоки на уровне государства;

- с их помощью составляется и выполняется муниципальный и федеральный бюджет;

- позволяют сравнить динамику доходов и расходов в нужный период;

- информируют о текущей ситуации в государственной казне.

ИНФОРМАЦИЯ ДЛЯ ПРЕДПРИНИМАТЕЛЕЙ! КБК – это внутреннее кодирование, необходимое, в первую очередь, государственному казначейству, где по ним происходит распределение поступивших средств. Предпринимателям нужны эти коды постольку, поскольку они заинтересованы в соблюдении требований по оформлению госплатежей, особенно налогов и взносов во внебюджетные фонды. Поэтому не забывайте указывать в поле 104 платежного получения правильный и актуальный код КБК.

КБК по страховым взносам с 2023 года

Каждый бухгалтер сталкивается с необходимостью уплаты страховых взносов, которые являются обязательными для всех работодателей. Но что такое КБК и зачем они нужны?

КБК – это коды бюджетной классификации, которые используются для определения типа платежа, его получателя и назначения. Они необходимы для того, чтобы государственные органы могли правильно распределить поступающие средства. Без корректного указания КБК страховые взносы могут быть направлены не туда, куда нужно, что может привести к штрафам и другим неприятным последствиям.

Кроме того, знание КБК помогает бухгалтерам следить за изменениями в законодательстве и своевременно вносить коррективы в свои платежи

Это особенно важно в условиях постоянно меняющихся правил и требований.. В заключение, можно сказать, что КБК – это важный инструмент для правильной и своевременной уплаты страховых взносов и учета расходов предприятия

Знание и использование актуальных КБК является ключевым фактором для успешной работы бухгалтерии и предотвращения возможных проблем с контролирующими органами.

В заключение, можно сказать, что КБК – это важный инструмент для правильной и своевременной уплаты страховых взносов и учета расходов предприятия. Знание и использование актуальных КБК является ключевым фактором для успешной работы бухгалтерии и предотвращения возможных проблем с контролирующими органами.

Единый тариф по взносам с 2023 года

В 2023 году страховые взносы не разделяются по видам страхования, для взносов используется общий КБК – 182 1 02 01000 01 1000 160. Этот код бюджетной классификации был утвержден Министерством финансов в приказе № 177н от 22 ноября 2022 года.

Взносы на травматизм

Взносы на травматизм с 1 января 2023 года перечисляют в Социальный фонд на новый КБК – 79710212000061000160. Полные реквизиты есть на сайтах отделений фонда.

Как теперь применять КБК по страховым взносам

Так как с 2023 года взносы на травматизм нужно перечислять в новый Социальный фонд, а не в ФСС. Из-за этого изменились реквизиты для уплаты взносов.

Взносы на травматизм с 1 января 2023 года перечисляют в Социальный фонд на новый КБК – 79710212000061000160.

Взносы по НК

КБК на 2023 год для уплаты налогов и взносов.

В рамках ЕНП:

-

основных налогов и взносов, уплачиваемых в ИФНС, – 182 01 06 12 01 01 0000 510;

-

взносов на травматизм с выплат работникам – 797 1 02 12000 06 1000 160.

Отдельными платежками по каждому налогу и взносу.

Налог на прибыль организаций (кроме КГН), в том числе:

-

в федеральный бюджет (ставка – 3%) – 182 1 01 01011 01 1000 110;

-

в региональный бюджет (ставка от 12,5% до 17%) – 182 1 01 01012 02 1000 110;

-

НДС – 182 1 03 01000 01 1000 110.

Налог на имущество:

-

по любому имуществу, за исключением входящего в Единую систему газоснабжения (ЕСГС) – 182 1 06 02010 02 1000 110;

-

по имуществу, входящему в ЕСГС – 182 1 06 02020 02 1000 110.

НДФЛ (ИП «за себя»):

-

при налоговой базе до 5 млн руб. включительно – 182 1 01 02020 01 1000 110;

-

при налоговой базе свыше 5 млн руб. – 182 1 01 02080 01 1000 110.

КБК для ИП по страховым взносам 2023

КБК по фиксированным взносам для ИП в 2023 году – 182 1 02 02000 01 1000 160 – страховые взносы в совокупном фиксированном размере для ИП с 1 января 2023 года.

182 1 02 03000 01 1000 160 – страховые взносы с дохода, превышающего 300 000 рублей за расчётный период для ИП за периоды с 2023 года.

КБК по страховым взносам в 2023 году: единая таблица

С 2023 года КБК по взносам, НДФЛ и ЕНП :

-

единый налоговый платеж – 182 01 06 12 01 01 0000 510;

-

НДФЛ агента (кроме дивидендов) – 182 1 01 02010 01 1000 110 (до 5 млн руб.) и 182 1 01 02080 01 1000 110 (более 5 млн руб.);

-

страховые взносы за работников – 182 1 02 01000 01 1000 160;

-

ОПС (кроме дополнительных тарифов) – 182 1 02 01010 01 1000 160;

-

ВНиМ – 182 1 02 01020 01 1000 160;

-

ОМС – 182 1 02 01030 01 1000 160;

-

НС и ПЗ – 797 1 02 12000 06 1000 160;

-

страховые взносы ИП «за себя» – 182 1 02 02000 01 1000 160 (при годовом доходе до 300 тыс. руб.) и 182 1 02 03000 01 1000 160 (1% взносов при годовом доходе свыше 300 тыс. руб.).

|

Единый налоговый платеж (кроме взносов НС и ПЗ) |

182 01 06 12 01 01 0000 510 |

|

НДФЛ агента (кроме дивидендов) |

182 1 01 02010 01 1000 110 (до 5 млн руб.), 182 1 01 02080 01 1000 110 (более 5 млн руб.) |

|

Страховые взносы за работников |

182 1 02 01000 01 1000 160 |

|

ОПС (кроме дополнительных тарифов) |

182 1 02 01010 01 1000 160 |

|

ВНиМ |

182 1 02 01020 01 |

|

ОМС |

182 1 02 01030 01 1000 160 |

|

НП и ПЗ |

797 1 02 12000 06 1000 160 |

|

Страховые взносы ИП «за себя» |

182 1 02 02000 01 1000 160 (при годовом доходе до 300 тыс. руб.); 182 1 02 03000 01 1000 160 (1% взносов при годовом доходе свыше 300 тыс. руб.) |

Изменения в КБК

Одним из новшеств стало добавление в список КБК новых видов доходов с целью отражения межбюджетных трансфертов, а также субсидий и дотаций, которые направлены на:

- Развитие материальной и технической базы поликлиник для детей.

- Поддержку мер в части обеспечения оптимального баланса бюджетов новых субъектов Российской Федерации.

- Комплексное развитие наземного электротранспорта в городах, автотранспорта общего пользования и т.д.

Помимо этого были внесены изменения в списки КБК источников выдачи средств для покрытия дефицитов бюджетов. Были утверждены коды направления расходов бюджетов по целевым статьям и указаны непосредственно статьи таких расходов.

На фоне всех этих нововведений появилось новое приложение, где указаны коды направлений бюджетных расходов целевых статей для достижения результатов по национальному проекту «Создание сети современных кампусов». Это масштабное направление, которое предполагает оснащение университетских кампусов в соответствии с мировыми стандартами.

Актуальный перечень КБК на 2024 год

КБК для уплаты страховых взносов для ИП за себя

КБК для уплаты страховых взносов за работников

КБК для уплаты УСН

КБК для уплаты ЕНВД (отменён с 2021)

КБК для уплаты ЕСХН

КБК для уплаты НДС

КБК для уплаты НДФЛ

КБК для уплаты налога на прибыль

КБК для уплаты патента для ИП

КБК для уплаты торгового сбора

КБК для уплаты транспортного налога

КБК для уплаты налога на имущество

КБК для уплаты земельного налога

КБК для уплаты водного налога

КБК для уплаты НДПИ

КБК для уплаты госпошлины

КБК для уплаты сборов

КБК для уплаты акцизов

КБК для уплаты денежных взысканий (штрафов)

КБК для уплаты прочих платежей

Новые КБК таможенных платежей на 2024 год

В законодательстве РФ претерпели изменения коды КБК, применяемые при уплате административных штрафов. Из списка таможенных кодов исключены:

- 153 1 16 01141 01 9000 140;

- 153 1 16 01151 01 9000 140.

На смену им пришли следующие новые коды КБК:

- 153 1 16 01141 01 9002 140;

- 153 1 16 01151 01 0025 140;

- 153 1 16 01151 01 9002 140.

Необходимость использования трех приведенных кодов КБК возникает в тех случаях, когда организация привлекается к административной ответственности в части нарушения таможенного законодательства (в соответствии с гл. 14, 15 КоАП РФ).

Код КБК необходимо указать в платежном поручении при перечислении денежных средств на уплату штрафа и перечисленных ниже в таблице платежей.

Все прочие коды, которые действовали до 2024 г., остаются неизменными.

Важно! При формировании платежного поручения, по которому код КБК не изменился, копирование документа недопустимо. Поскольку, помимо кодов КБК таможенных платежей

изменились реквизиты Федеральной таможенной службы РФ (ФТС РФ).

Чем чревата ошибка в КБК

Если код назначения платежа указан неверно, платеж будет перечислен в бюджет, но там не сможет быть правильно распределен, а значит, государство по факту его не получит. Результат может быть таким же, как если бы деньги и вовсе не перечислялись: налоговая насчитает недоимку по определенной статье. При этом, если КБК просто перепутан, может образоваться переплата по другой статье.

В результате, налоговая выставит требование об уплате недоимки, штраф за не вовремя уплаченный налог или сбор и пени за просрочку платежа. Эта ситуация крайне неприятна для добросовестного предпринимателя, вовремя заплатившего налог, вся вина которого заключается в путанице с многочисленными КБК.

Обычный порядок действий предпринимателя при обнаружении ошибки в КБК

- Самое главное – убедиться, что ошибка не привела к непоступлению дохода в бюджет, иначе будет считаться, что средства не были уплачены, с полной ответственностью за это плательщика.

- Подать в свою учетную налоговую инспекцию заявление об обнаруженной ошибке и просьбу об уточнении основания, типа и принадлежности перевода средств, если нужно, налоговый период или статус плательщика налогов.

- К заявлению надо приложить платежные поручения, по которым налог был уплачен и получен бюджетом.

- При необходимости проводится совместная с инспектором сверка уплаченных налогов (о ней составляется акт).

- Через несколько дней (срок законодательно не определен) принимается решение об уточнении данного платежа и выдается на руки заявителю.

ВАЖНО! При уточнении платежа он считается совершенным в день подачи платежного поручения с неверным КБК, а не в день получения решения об уточнении и зачете. Таким образом, просрочки обязательного платежа, предусматривающей штрафные санкции, по факту не происходит

Рассмотрим различные случаи, случающиеся из-за ошибок в КБК, и проанализируем, как поступить предпринимателю.

- Инспекция начислила пени по неуплате налога. Если было обращение со стороны плательщика с пользой о зачете уплаченной суммы, то дополнительно следует попросить налоговую пересчитать начисленные пени. Если налоговая отказывается это сделать, обращение в суд, вероятнее всего, позволит добиться перерасчета (существует богатая судебная практика с подобными прецедентами).

- КБК не соответствует платежу, указанному в назначении. Если ошибка находится «внутри одного налога», например, КБК указано на УСН-6, а в основании платежа указано УСН-15, то налоговая обычно легко производит перезачет. Если же КБК полностью не соответствует основанию платежа, например, бизнесмен собрался оплатить НДФЛ, а указал КБК, принадлежащий НДС, налоговая часто отказывается произвести уточнение, но суд практически всегда на стороне налогоплательщика.

- Из-за ошибки в КБК страховые взносы оказались неуплаченными. Если средства не поступят на нужный казначейский счет, это практически неизбежно чревато штрафами и пенями. Предпринимателю следует как можно быстрее повторить платеж с правильными реквизитами, чтобы уменьшить сумму возможных пеней. Затем уплаченные по ошибке деньги нужно вернуть (можно и зачесть в счет платежей на будущее). Для этого направляется заявление в тот орган, на счет которого ошибочно совершен перевод денег. Невыполнение просьбы о возврате или перезачете – повод обратиться в суд.

- Средства поступили в планируемый фонд, но по не той статье. Например, в платежке указали КБК для накопительной доли пенсии, а оплатить намеревались страховую часть. В подобных случаях взносы все равно считаются внесенными в срок, и нужно действовать так же, как при обычном порядке. Суд – в помощь при любых проблемах с фондом, отказывающимся совершить перерасчет, и незаконным требованием о выплате недоимок и начислением пеней.

ПОМНИТЕ! Ошибка в КБК по закону не является основанием, по которому платеж не будет считаться перечисленным. В платежном поручении предусмотрена дополнительная информация, указывающая назначение платежа и его получателя, поэтому, если она указана корректно, повода для штрафных санкций к предпринимателю нет и быть не может, иные решения можно оспорить по суду.

КБК для УСН 15

Как уже говорилось, налогоплательщики на «упрощенце» должны оплачивать 1%, для исчисления которого берется только прибыль, вместо обычного налога, если первый оказался выше второго. До 2017 этот вид платежа уплачивался по отдельным КБК. Но с 1 января 2017 они ликвидированы.

Теперь налог и аванс оплачиваются по одним КБК. Коды для обязательного налога остались, а для минимального удалены. Если же вам нужно оплатить пошлину за 2016, вписывайте старые реквизиты.

КБК в реквизитах для уплаты налога по УСН для ИП доходы минус расходы в 2024 году, а также за отдельные для минимального налога за 2016 г. для припозднившихся, указаны в таблице:

| Выплата | КБК 2016 (для минимального) | КБК 2024 (и для обычного, и минимального) |

|---|---|---|

| Налог | 182 1050 1050 0110 00110 | 182 1050 1021 0110 00110 |

| Пени | 182 1050 1050 0121 00110 | 182 1050 1021 0121 00110 |

| Проценты | 182 1050 1050 0122 00110 | 182 1050 1021 0122 00110 |

| Штрафы | 182 1050 1050 0130 00110 | 182 1050 1021 0130 00110 |

КБК ШТРАФЫ, ПЕНИ по страховым взносам в 2024

Ниже приведена таблица с реквизитами и кодами КБК с января 2017 уплаты для организаций, юридических лиц штрафов в ГНИ за опоздание, при задержке или неуплате страховых взносов за работников на обязательное пенсионное, медицинское или социальное страхование. Это могут быть также взносы по дополнительному тарифу. Пени и штрафы могут возникнуть, например, если не сдать вовремя отчет РСВ в налоговую. Штрафные санкции возникают также при неуплате в срок ИП за себя свыше 300000 руб. или за работников в ИФНС

При этом неважно на какой системе налогообложения, ЕНВД, УСН или патенте, трудится ИП

| Вид страхового платежа |

КБК при уплате пени |

КБК при уплате штрафа |

|---|---|---|

| Для взносов за периоды, истекшие до 01.01.2017 | ||

| Страховые взносы на ОМС, уплачиваемые в ИФНС | 182 1 02 02101 08 2011 160 | 182 1 02 02101 08 3011 160 |

| Страховые взносы на ОМС в фиксированном размере, уплачиваемые ИП за себя в ИФНС | 182 1 02 02103 08 2011 160 | 182 1 02 02103 08 3011 160 |

| Для взносов за периоды начиная с 01.01.2017 | ||

| Страховые взносы на ОПС, уплачиваемые в ИФНС | 182 1 02 02010 06 2110 160 | 182 1 02 02010 06 3010 160 |

| Страховые взносы на случай временной нетрудоспособности и в связи с материнством, уплачиваемые в ИФНС | 182 1 02 02090 07 2110 160 | 182 1 02 02090 07 3010 160 |

| Страховые взносы на ОМС, уплачиваемые в ИФНС | 182 1 02 02101 08 2013 160 | 182 1 02 02101 08 3013 160 |

| КБК ИП за СЕБЯ | ||

| Страховые взносы на ОПС в фиксированном размере, уплачиваемые ИП за себя в ИФНС | 182 1 02 02140 06 2110 160 | 182 1 02 02140 06 3010 160 |

| Страховые взносы на ОМС в фиксированном размере, уплачиваемые ИП за себя в ИФНС | 182 1 02 02103 08 2013 160 | 182 1 02 02103 08 3013 160 |

Всегда проверяйте

Как повлияли изменения на КБК НДФЛ

Безусловно, не обошли стороной поправки в части НДФЛ. Так были добавлены коды в отношении доходов, выплачиваемых налогоплательщиками как обеспечительного платежа. Если раньше он именовался как налог на сверхприбыль прошлых лет, то сейчас название сократилось и стал просто налог на сверхприбыль.

Нововведения Министерства финансов коснулись перечня кодов бюджетной классификации, которые должны будут применяться в этом и последующих двух годах. Так были добавлены следующие КБК:

- НДФЛ с доходов налогоплательщиков, исключая некоторые виды.

- НДФЛ с суммы налогов, налоговая база которых составляет более 5 миллионов рублей.

- Государственные пошлины на лицензирование.

Все эти изменения продиктованы Приказом Минфина №139н от 28.08.2023 г.

В перечни КБК в этом году были внесены и другие изменения. Так был добавлен КБК на налог на сверхприбыль, а также взносы для иностранцев и для индивидуальных предпринимателей, которые являются военными пенсионерами.

Обновление ЕНП (единый номер плательщика)

С 2024 года в России вступит в силу новый порядок обновления ЕНП (единого номера плательщика), который является уникальным идентификатором для всех налогоплательщиков. Обновление ЕНП будет осуществляться автоматически и включать в себя сбор и обработку данных из различных источников.

Цель обновления ЕНП заключается в улучшении качества информации и повышении эффективности администрирования налоговых платежей. В результате такого обновления каждый налогоплательщик будет иметь актуальный и надежный ЕНП, а также возможность оперативно получать информацию о своих налоговых обязательствах.

Под обновлением ЕНП понимается обновление данных о налогоплательщике, таких как его фамилия, имя, отчество, данные паспорта, место жительства и другие сведения. Эти данные будут использоваться для проведения налоговых операций, составления деклараций и получения налоговых льгот.

Обновление ЕНП является важным шагом в развитии налоговой системы России и позволит сделать процесс уплаты налогов более удобным и прозрачным.

Почему меняются коды бюджетной классификации?

Это крик души подавляющего большинства предпринимателей: насколько было бы проще, будь эти коды едиными и установленными раз и навсегда. Но Министерство финансов практически каждый год вносит в КБК те или иные изменения. У предпринимателей и бухгалтеров далеко не всегда есть возможность вовремя отслеживать новшества и исправлять указанные КБК, особенно ярко это проявляется в отчетные периоды. Ответственность за неверно указанный код лежит целиком на плечах бизнесменов, часто выливается в непредвиденные траты и хлопоты по исправлению ошибки и доказательствам своей правоты.

Существуют различные версии, которые выдвигают предприниматели и никак не комментирует Минфин и Минюст.

- Чем больше поступлений прошли по неверным КБК, тем больше средств на некоторое время окажутся «подвешенными» как невыясненные. До исправления ошибок их можно использовать на неблаговидные цели, а в масштабах страны это огромные суммы.

- Дополнительное наполнение бюджета путем начисления штрафов и пеней за «просроченные» платежи, которые прошли по уже недействующему КБК. Доказательство своевременности оплаты достаточно хлопотное.

- Несогласованность действий Минфина, присваивающего коды, и Минюста, утверждающего их.

- Поскольку КБК напрямую «привязаны» к государственному сектору, любые изменения внутри соответствующих структур, поступление новых директив и т.п. ведут за собой и смену кодирования.

К СВЕДЕНИЮ! Есть мнения, что, поскольку это кодирование – внутреннее дело казначейства, то и производиться оно должно им, а не налогоплательщиками. Код КБК могут присвоить сотрудники банка на основании указанных данных о получателе и назначении платежа, либо сотрудники казначейства при его получении. Тем не менее, на сегодня дополнительный труд по кодированию возложен на плечи плательщиков, уклониться от него они не могут, а значит, остается только соблюдать действующие требования и быть в курсе последних новаций.