Коэффициент, представляющий текущую платежеспособность фирмы

Коэффициент текущей платежеспособности (или «текущей ликвидности», или «общего покрытия») рассчитывается путем соотношения оборотных активов фирмы и ее краткосрочных обязательств. В методах его расчета и трактовке значений данного аналитического показателя, у большинства авторов мы не найдем существенных различий.

Первым в числе «коэффициентов ликвидности» он был назван уже в знаменитой книге В.В. Патрова и В.В. Ковалева «Как читать баланс» (первое издание — 1991 год), ставшей затем основой очень многих работ отечественных авторов в области анализа бухгалтерской информации. Формула расчета коэффициента, определяемого как «коэффициент покрытия» (, стр. 165), была представлена авторами как

Кп = ТА / ТО,

где ТА — текущие (оборотные) активы, а ТО — текущие (краткосрочные) обязательства

Авторы писали, что «коэффициент покрытия дает общую оценку платежеспособности предприятия, показывая, в какой мере текущие кредиторские обязательства обеспечиваются материальными оборотными средствами. Его экономическая интерпретация, — отмечали тогда В.В. Патров и В.В. Ковалев, — очевидна: сколько рублей финансовых ресурсов, вложенных в оборотные активы, приходится на один рубль текущих обязательств» (, стр. 165). Авторы указывали, что «значение коэффициента в среднем зависит от отраслевой принадлежности предприятия. В экономически развитых странах считается нормальным, когда Кп варьирует в пределах от 2 до 3. Рост показателя в динамике… в принципе рассматривается как положительная характеристика финансово-хозяйственной деятельности. Вместе с тем, слишком большое его значение (например, по сравнению со среднеотраслевым) также нежелательно, поскольку может свидетельствовать о неэффективном использовании ресурсов, выражающимся в замедлении оборачиваемости средств, вложенных в производственные запасы, неоправданном росте дебиторской задолженности и т. п.» (, стр. 165). Что значит «слишком большое его значение» авторы не объясняли, однако, пожалуй, это не сильно влияло на понимание смысла показателя Кп.

О данном аналитическом коэффициенте писали, наверное, все переводимые в 1990-2000-е годы на русский язык авторы в области анализа отчетности и финансового менеджмента.

Так, например, Юджин Бригхем и Луис Гапенски, влияние перевода работы которых «Финансовый менеджмент» () на отечественную теорию и практику анализа бухгалтерской отчетности сложно переоценить, определив данный коэффициент как коэффициент текущей ликвидности (current ratio), пишут, что он может быть вычислен по формуле (, стр. 175).

Оборотные средства / Краткосрочные пассивы

Раскрывая содержание данного коэффициента, авторы указывали на то, что «полный анализ ликвидности требует составления бюджета денежных средств, тем не менее основанный на соотнесении величины денежных и других текущих активов (оборотных средств) с краткосрочными пассивами (текущими обязательствами) анализ коэффициентов дает быстрый и удобный способ оценки ликвидности» (, стр. 175).

«Если, — отмечают Ю. Бригхем и Л. Гапенски, — компания сталкивается с финансовыми затруднениями, она начинает платить по своим счетам (счетам к оплате) более медленно, пытается получить банковские кредиты и т. д. Если краткосрочные пассивы растут быстрее, чем оборотные средства, то коэффициент текущей ликвидности будет снижаться, что может вызвать обоснованную тревогу. Поскольку этот коэффициент показывает, в какой мере краткосрочные пассивы покрываются активами, которые можно обратить в денежные средства в течение определенного периода, примерно совпадающего со сроками погашения этих пассивов, его используют как один из основных показателей платежеспособности» (, стр. 175). Здесь следует отметить, что «примерное совпадение сроков превращения активов в деньги со сроками погашения пассивов» варьируется в течение одного года, что не добавляет точности данному показателю.

Что касается «пороговых» значений данного коэффициента, то здесь, авторы, не указывая их, говорят о необходимости сравнений со «среднеотраслевыми значениями» данного индикатора, отсылая читателя к данным различных аналитических компаний» (, стр. 193-194).

Ограничения использования коэффициента текущей ликвидности

Одно ограничение использования коэффициента текущей ликвидности возникает при использовании коэффициента для сравнения различных компаний друг с другом. Компании существенно различаются между отраслями, поэтому сравнение текущих соотношений компаний в разных отраслях может не дать продуктивного понимания.

Например, в одной отрасли может быть более типичным предоставление кредита клиентам на 90 дней или дольше, в то время как в другой отрасли краткосрочные сборы более важны. По иронии судьбы отрасль, которая предоставляет больше кредитов, может на самом деле иметь более высокий коэффициент текущей ликвидности, потому что их текущие активы будут выше. Обычно полезнее сравнивать компании в одной отрасли.

Другой недостаток использования коэффициентов тока, кратко упомянутый выше, заключается в отсутствии специфичности. В отличие от многих других коэффициентов ликвидности, он включает все текущие активы компании, даже те, которые нелегко ликвидировать. Например, представьте две компании, каждая из которых имеет коэффициент текущей ликвидности 0,80 на конец последнего квартала. На первый взгляд это может выглядеть эквивалентно, но качество и ликвидность этих активов могут сильно отличаться, как показано в следующей разбивке:

В этом примере у компании A гораздо больше запасов, чем у компании B, которые будет труднее превратить в наличные в краткосрочной перспективе. Возможно, эти запасы избыточны или нежелательны, что в конечном итоге может снизить их стоимость в балансе. Компания B имеет больше денежных средств, которые являются наиболее ликвидным активом, и больше дебиторской задолженности, которую можно получить быстрее, чем ликвидировать запасы. Хотя общая стоимость оборотных активов совпадает, Компания Б находится в более ликвидной и платежеспособной позиции.

Текущие обязательства компании A и компании B также сильно различаются. У компании A больше кредиторской задолженности, а у компании B больше краткосрочных векселей к оплате. Это потребует более тщательного изучения, поскольку существует вероятность того, что кредиторская задолженность должна быть оплачена до полного остатка по счету векселей к оплате. Тем не менее, компания B имеет меньшую задолженность по заработной плате, и это обязательство, скорее всего, будет выплачено в краткосрочной перспективе.

В этом примере, хотя обе компании кажутся похожими, компания B, вероятно, находится в более ликвидном и платежеспособном положении. Инвестор может глубже изучить детали сравнения коэффициента текущей ликвидности, оценив другие коэффициенты ликвидности, которые имеют более узкую направленность, чем коэффициент текущей ликвидности.

Коэффициент текущей ликвидности по сравнению с другими коэффициентами ликвидности

Другие аналогичные коэффициенты ликвидности могут использоваться в дополнение к анализу коэффициента текущей ликвидности. В каждом случае различия в этих показателях могут помочь инвестору понять текущее состояние активов и обязательств компании с разных сторон, а также понять, как эти счета меняются с течением времени.

Обычно используемый коэффициент кислотной проверки (или коэффициент быстрой ликвидности ) сравнивает легко ликвидируемые активы компании (включая денежные средства, дебиторскую задолженность и краткосрочные инвестиции, за исключением запасов и предоплаты) с ее текущими обязательствами. Коэффициент денежных активов (или коэффициент наличности ) также аналогичен коэффициенту текущей ликвидности, но сравнивает только рыночные ценные бумаги и денежные средства компании с ее текущими обязательствами.

Наконец, коэффициент операционного денежного потока сравнивает активный денежный поток от операционной деятельности (CFO) компании с ее текущими обязательствами.

Формула расчета коэффициента текущей ликвидности

Коэффициент текущей ликвидности (Ктл) вычисляется как отношение текущих (оборотных) активов к текущим обязательствам. Данные для вычисления берутся из бухгалтерского баланса. Таким образом формула расчета:

Ктл = /

Текущие (оборотные) активы:

- Наличные деньги в кассе и на счетах в банках. Имеют самую высокую ликвидность.

- Дебиторская задолженность нетто. Дебиторская задолженность нетто определяется путем вычитания из остатка дебиторской задолженности резерва на покрытие безнадежных долгов.

- Стоимость запасов товарно-материальных ценностей. Запасы товарно-материальных ценностей должны иметь относительно быструю оборачиваемость в пределах года. Не все запасы имеют одинаковую ликвидность.

- Прочие текущие активы.

Текущие (краткосрочные) обязательства

Текущие обязательства — это обязательства, которые должны быть погашены в течение года. Это могут быть займы, кредиты, кредиторская задолженность и другие текущие обязательства. Краткосрочные обязательства могут оказывать существенное влияние на ликвидность компании, особенно если компания не имеет достаточных текущих активов для их погашения.

К текущим обязательствам относятся

- Ссуды ближайших сроков погашения (в пределах года)

- Неоплаченные требования (поставщиков, бюджета и т.д.)

- Прочие текущие обязательства.

Формула расчета коэффициента текущей ликвидности по балансу

Формула расчета с использованием номеров строк баланса:

Ктл = 1200 / 1500

- 1200 — итог раздела II «Оборотные активы» баланса

- 1500 — итог раздела V «Краткосрочные обязательства» баланса

Формула расчета с по балансу с исключением строки «Доходы будущих периодов»:

Ктл = 1200 / (1500 — 1530)

- 1200 — итог раздела II «Оборотные активы» баланса

- 1500 — итог раздела V «Краткосрочные обязательства» баланса

- 1530 — строка «Доходы будущих периодов» баланса

Формула расчета коэффициента текущей ликвидности по группам активов и пассивов

Формулу расчета можно записать, используя группы структуры активов и пассивов:

Ктл = (А1 + А2 + А3) / (П1 + П2)

- А1 — Наиболее ликвидные активы

- А2 — Быстро реализуемые активы

- А3 — Медленно реализуемые активы

- П1 — Наиболее срочные обязательства

- П2 — Краткосрочные пассивы

В целях достоверной оценки ликвидности активов надо иметь в виду что не все активы ликвидны в равной мере.

Например:

- Часть товарных остатков может иметь нулевую ликвидность.

- Часть дебиторской задолженности может иметь срок погашения более одного года.

- Выданные займы и векселя формально относятся к оборотным активам, но фактически могут быть средствами, переданными на длительный срок для финансирования связанных структур, соответственно их ликвидность может быть низкой по причинам организационного, а не рыночного характера.

Анализ и прогнозирование коэффициента текущей ликвидности

Анализировать показатели коэффициента текущей ликвидности — как и остальных параметров — лучше в динамике. Так можно предположить, как коэффициенты будут меняться в дальнейшем.

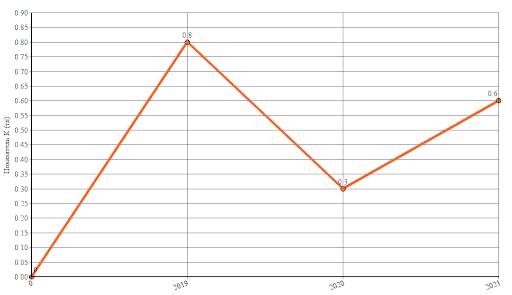

На нашем примере мы видима колебания текущей ликвидности. После 2019 года компания платежеспособность фирмы значительно упала, к 2021 — немного улучшилась, но размер коэффициента не дотягивает даже до изначального параметра.

Динамика коэффициента текущей ликвидности АО «МОЭК» за периоды 2019-2022 гг.

Динамика коэффициента текущей ликвидности АО «МОЭК» за периоды 2019-2022 гг.

Более того, на протяжении трех лет все коэффициенты ликвидности не дотягивали до нормы. Финансовую политику предприятия нужно менять

Обратить внимание на факторы, которые так повлияли на коэффициент текущей ликвидности и другие результаты. Очевидно, к таким коэффициентам могли привести:

- рост дебиторской задолженности;

- значительное уменьшение денежных средств;

- большое снижение запасов;

- высокий уровень долгов, с которыми нужно рассчитаться в ближайший год;

- рост кредиторки.

Иногда результаты полезно сравнивать с коэффициентами конкурентов и средним значениями по отрасли. Сфера деятельности нашей компании — производство пара и горячей воды (тепловой энергии). Посмотрим, как обстояли дела с коэффициентами в 2021 году на рынке:

| Коэффициент текущей ликвидности | Коэффициент абсолютной ликвидности | Коэффициент быстрой ликвидности | |

|---|---|---|---|

| По стране | 1,4 | 0,1 | 1 |

| Конкурент ПАО «Квадра — Генерирующая компания» | 0,5 | 0,08 | 0,4 |

| Конкурент «Тепло-Сбыт-Сервис» | 1,9 | 0,001 | 1,8 |

Хотя и конкуренты не во всем дотягивают до нормы, наша компания показывает значительно худшие результаты.

Для полного финансового анализа одного коэффициента текущей ликвидности недостаточно даже в купе с остальными коэффициентами. Нужно смотреть на общее состояние фирмы, рассчитать другие экономические показатели, сравнить результаты за несколько периодов. Для подробного и достоверного анализа лучше обратиться к специалистам или опытному бухгалтеру со знанием отрасли.

Прибыль не соответствует усилиям?

Проведём анализ бухгалтерии — конфиденциально!

Узнать подробнее

Коэффициент текущей ликвидности

Данный показатель определяет, в каком соотношении оборотные средства способны покрыть текущие долги.

Коэффициент текущей ликвидности определяется по формуле:

Kтл = А3/П3

Рассчитывая этот показатель обычно из суммы оборотных средств вычитают налог на добавленную стоимость за отчетный период и расходы последующих временных отрезков. Пассивы при этом уменьшаются на величину доходов за эти отрезки времени, сумму фондов потребления, зарезервированные расходы и платежи.

Часто используется показатель, который характеризует насколько предприятие обеспечено собственными оборотными активами. Существует два способа его вычисления.

В 1-ом способе из собственных средств вычитаются внеоборотные активы, а полученный итог делится на всю сумму оборотных средств.

Во 2-м способе из оборотных активов вычитаются краткосрочные обязательства, а итоговый результат также делится на сумму оборотных средств.

Этот коэффициент должен быть не меньше 0.1. Если же он все-таки менее 0.1, а Ктл<2, компания признается неплатежеспособной.

Если из двух условий выполняется только одно, то необходимо рассмотреть вопрос о восстановлении платежеспособности компании. Реально это сделать, если коэффициент текущей ликвидности заметно превышает установленное значение.

Расчет показателей ликвидности входит в состав модели Финоко: Финансовый анализ онлайн, и вы можете воспользоваться этой моделью бесплатно для расчета показателей за 1 год на основе данных бухгалтерского учета. Финансовый анализ на основе файла данных бухгалтерской отчетности – самый простой способ попробовать сервис Финоко в работе, но количество данных в составе бухгалтерской отчетности ограничено. Вы сможете на много больше, если воспользоваться модулем Финоко для 1С.

Как увеличить коэффициент текущей ликвидности

Низкий коэффициент текущей ликвидности означает, что бизнесу нечем покрывать производственные потребности и рассчитываться по обязательствам. С низким показателем текущей ликвидности нужно работать, иначе предприятие обанкротится.

Так как в самом расчете коэффициента текущей ликвидности в качестве одной из переменных выступают активы, кажется, что их увеличение также приведет к росту коэффициента. Но рост активов не всегда означает платежеспособность и устойчивость — а показатель текущей ликвидности характеризует именно их

Важно содержание активов

Возьмем для примера продуктовые запасы. Из отчета мы узнаем их объем, но важны другие факторы:

- долго ли они хранятся на складе;

- как скоро они испортятся;

- все ли позиции обладают высоким спросом, или некоторые позиции подолгу лежат на полках и т.д.

Также можно подойти к анализу материалов, сырья и прочих товаров. Вопросы вызывают и денежные вложения. Например, ценные бумаги не всегда быстро продаются. А как насчет сопутствующих издержек, комиссии, разницы в валютных курсах?

Роста активов недостаточно для повышения коэффициента текущей ликвидности. Нужно работать с другими показателями: следить за задолженностями, инвентаризировать дебиторку и кредиторку, списывать неактуальные результаты.

Повысить коэффициент текущей ликвидности можно такими методами:

- Уменьшение кредиторской задолженности. Нужно проверить структуру долгов. Возможно, по каким-то обязательствам истек срок годности, и их можно списать. А какие-то долги — реструктурировать.

- Увеличение оборотных активов без снижения их оборачиваемости. Мы уже определили, что это не панацея для повышения коэффициента текущей ликвидности. Но как один из способов вкупе с оптимизацией задолженностей — может сработать.

- Регулярная инвентаризация обязательств и внимательный учет.

Факторы, способствующие росту коэффициента текущей ликвидности

Факторы, способствующие росту коэффициента текущей ликвидности

Анализ значения коэффициента

Нормальное значение коэффициента текущей ликвидности сильно зависит от той отрасли, к которой относится анализируемое предприятие. Однако, в общем и целом, значения current ratio меньше единицы обычно являются тревожным сигналом и говорят о том, что у компании наблюдается явный дефицит ликвидности. А это, в свою очередь, может быть чревато такими последствиями как, например, снижение курсовой стоимости акций или даже банкротство (в самом неблагоприятном случае).

С другой стороны, сильно завышенное значение коэффициента (когда current ratio > 3) тоже не является благоприятным для компании знаком. Такие, аномально высокие значения коэффициента, в большинстве случаев говорят о неэффективном управлении активами компании.

Для компаний, принадлежащих к тем сферам деятельности, для которых характерно наличие постоянного мощного потока наличности (предприятия розничной торговли, общепита и т.п.), и имеющих склонность (в силу специфики своей деятельности) к большим суммам краткосрочных займов, нормальным значением коэффициента будет значение близкое к единице.

Для крупных промышленных компаний с относительно большим периодом производственного цикла, нормой будет значение current ratio = 3 и даже более. Это объясняется тем, что у подобного рода предприятий, как правило, обычно всегда завышены объёмы запасов и незавершенного производства (опять же в силу специфики деятельности).

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Финансовый анализ

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Как узнать больше о финансах в бизнесе

- Рентабельность — ещё один базовый показатель в финансовом менеджменте. Если вы только начали знакомиться с понятием рентабельности — прочитайте эту статью. В ней мы рассказали, какие виды рентабельности бывают, как их рассчитывать и применять и какой показатель считается нормой.

- В крупных компаниях за оценку ликвидности, расчёт рентабельности и управление финансами отвечает финансовый менеджер. Это перспективная профессия, с которой можно зарабатывать от 100 тысяч рублей. Освоить её можно на курсе Skillbox «Профессия Финансовый менеджер». На нём учат составлять бюджеты, оценивать бизнес, анализировать рабочий капитал и многому другому.

Часто задаваемые вопросы

Какой хороший коэффициент текущей ликвидности?

То, что считается «хорошим» коэффициентом текущей ликвидности, будет зависеть от отрасли и прошлых показателей компании.Однако, как правило, коэффициент текущей ликвидности ниже 1,00 может указывать на то, что компания может испытывать трудности с выполнением своих краткосрочных обязательств, тогда как коэффициенты 1,50 или выше обычно указывают на достаточную ликвидность.В среднем, котирующиеся на бирже компании в США сообщили о коэффициенте текущей ликвидности 1,55 в 2019 году5.

Как рассчитывается коэффициент текущей ликвидности?

Расчет коэффициента текущей ликвидности очень прост. Для этого просто разделите текущие активы компании на ее текущие обязательства. Оборотные активы — это те, которые могут быть конвертированы в денежные средства в течение одного года, тогда как текущие обязательства — это обязательства, которые, как ожидается, будут погашены в течение одного года. Примеры оборотных активов включают денежные средства, товарно-материальные запасы и дебиторскую задолженность. Примеры текущих обязательств включают кредиторскую задолженность, задолженность по заработной плате и текущую часть любых запланированных выплат процентов или основной суммы.

Что означает коэффициент текущей ликвидности 1,5?

Коэффициент текущей ликвидности 1,5 означает, что у компании есть 1,50 доллара текущих активов на каждые 1 доллар текущих обязательств. Например, предположим, что текущие активы компании состоят из 50 000 долларов наличными плюс 100 000 долларов дебиторской задолженности. Между тем его текущие обязательства состоят из кредиторской задолженности в размере 100 000 долларов. В этом сценарии у компании будет коэффициент текущей ликвидности 1,5, рассчитанный путем деления ее текущих активов (150 000 долларов США) на текущие обязательства (100 000 долларов США).

Статья подготовлена NESrakonk.ru

Характеристика ликвидности, степени

Для того чтобы дать характеристику активам, хранящемся на балансе предприятия, используется показатель, демонстрирующий скорость превращения активов в денежные ресурсы. Все активы компании подразделяются на несколько групп, различающиеся степень ликвидности. К активам с высокой степень ликвидности можно отнести финансовые ресурсы и инвестиционные проекты краткосрочного характера. Ко второй категории относятся быстрореализуемые активы. В эту категорию входят дебиторские задолженности и займы, выданные контрагентам.

Третья степень ликвидности активов сочетает в себе активы, относящиеся к статье «Запасы». К этой же категории можно отнести инвестиционные проекты долгосрочного характера. Последняя группа – активы, которые сложно реализовать. Как правило, такие активы используются для пополнения внутренних фондов и уставного капитала.

Что показывает коэффициент текущей ликвидности

Коэффициент текущей ликвидности – это соотношение стоимости всех оборотных активов фирмы к ее краткосрочным обязательствам. По сути, он характеризует оперативное превращение оборотных активов в деньги для оплаты долгов по займам, кредитам, зарплате, налогам.

Коэффициент текущей ликвидности показывает, какую часть текущей задолженности можно погасить, если продать активы организации по рыночной стоимости. И за счет простоты и широкого охвата применяется он чаще других коэффициентов для определения ликвидности фирмы.

Период погашения краткосрочных обязательств – 12 месяцев, соответственно, коэффициент имеет такую же привязку по времени (1 год). При этом в расчете учитываются только балансовые величины, поэтому данные берутся на конкретный момент времени (а не за период).

Этот показатель имеет и другие наименования: коэффициент общей ликвидности, коэффициент покрытия, коэффициент обращения. Но всё это – тоже соотношение текущих активов к текущим обязательствам, и показывают эти коэффициенты одно и то же.

Что такое коэффициент текущей ликвидности

Коэффициент текущей ликвидности является экономическим показателем, позволяющий получить информацию о соотношении имущественных ценностей фирмы к долговым обязательствам с кратковременным характером. Использование данного аналитического инструмента позволяет определить уровень платежеспособности компании за один отчетный год. Для того чтобы составить все необходимые расчеты, необходимо получить информацию об активах, имеющихся на балансе компании.

Ответив на вопрос о том, что показывает коэффициент текущей ликвидности, следует перейти к рассмотрению сфер, где используется данный аналитический инструмент. К таким сферам можно отнести:

- Оценку инвестиционных проектов с целью снижения риска потери капитала и определения уровня потенциального дохода.

- Анализ финансового состояния компании кредитными учреждениями, выступающими в качестве займодателей. Использование рассматриваемого аналитического инструмента позволяет получить информацию о платежеспособности клиента.

- Анализ компании различными контрагентами. Довольно часто бизнес-партнеры заключают соглашение о предоставлении производственного сырья и расходных материалов в рассрочку. В этой ситуации, поставщик должен получить гарантии получения финансовых средств в течение обговоренного отрезка времени.

В некоторых ситуациях, рассматриваемый показатель может значительно отставать от установленной нормы. В такой ситуации, человеку, проводящему анализ, следует получить сведения о коэффициенте финансового восстановления. Как правило, в расчетах используется срок равный шести месяцам. Проведение подобных расчетов позволяет получить сведения о возможности восстановления платежеспособности компании в ближайшее время. Для составления прогнозов используются специальные экономические формулы. По мнению многих специалистов в данной сфере, использование коэффициента финансового восстановления не всегда позволяет получить точные данные.

Когда рассматриваемый показатель соответствует установленной норме, человеку, проводящему анализ, следует рассчитать показатель возможной потери платежеспособности. Данный показатель позволяет получить прогноз о финансовом состоянии компании на три ближайших месяца. Коэффициент утраты платежеспособности используется с целью предупреждения ситуаций, которые могут оказать отрицательное воздействие на текущую стоимость активов.

Когда размер текущей ликвидности превышает установленный норматив, можно сделать заключение о том, что в данной фирме имеется определенный запас капитала, который был получен через различные внешние источники. С точки зрения займодателя, компании, имеющие высокую текущую ликвидность, обладают крупным фондом, состоящим из оборотных средств. Если оценивать ситуацию со стороны менеджмента, высокая ликвидность активов говорит о нецеленаправленном и нерезультативном применении имеющегося имущества. Данное имущество может быть использовано для получения максимально выгодных ставок по кредитам и займам, что значительно увеличит производственные мощности.

Коэффициент текущей ликвидности показывает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов

Коэффициент текущей ликвидности показывает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов

Во время проведения экономического анализа финансового благополучия субъекта предпринимательства, необходимо в обязательном порядке учитывать показатель абсолютной ликвидности. Этот индекс позволяет определить размер кратковременных долговых обязательств, которые могут быть погашены в ближайшем будущем. Использование данного аналитического инструмента позволяет получить возможность отказаться от продажи имущественных ценностей компании с целью погашения имеющихся займов.

При вычислении размера коэффициента абсолютной ликвидности активов применяется следующая формула: «(Финансовые средства + инвестиции краткосрочного характера) / текущие кредиты». Для того чтобы использовать данную формулу, следует детально изучить бухгалтерский баланс с целью получения всей необходимой информации. Данный показатель менее популярен в сравнении с другими инструментами экономического анализа. Завышенное значение этого показателя говорит о том, что компания нерационально использует свой финансовый фонд.

Как правило, экономический анализ проводится в конце отчетного года. Данный шаг позволяет определить эффективность использования активов предприятия. Помимо этого, наличие подобной информации позволяет провести сравнение с другими отчетными периодами.

Коэффициент абсолютной ликвидноcти

Наряду с коэффициентом текущей ликвидноcти, аналитики в своей деятельности применяют еще один показатель – коэффициент абсолютной ликвидноcти. Что же это такое?

Коэффициент абсолютной ликвидноcти – это финансовый инструмент, который равняется отношению денежных средств и краткосрочных вложений финансового характера, которые осуществляет компания, к краткосрочным обязательствам (текущему уровню пассивов).

Данными для расчета показателя абсолютной ликвидноcти служит баланс организации (по бухгалтерской форме №1).

Коэффициент абсолютной ликвидноcти показывает, какой процент краткосрочных долгов может быть покрыт за счет денежных ресурсов предприятия и их эквивалентов в виде депозитов, ценных бумаг или других высоколиквидных активов.

Расчеты коэффициента ликвидноcти интересны не только руководству компании, но и прочим (внешним) субъектам:

- инвесторам, которые отслеживают показатель текущей ликвидноcти перед вложением средств;

- поставщикам сырья и комплектующих, которые принимают решение о предоставлении отсрочки по оплате;

- банкирам, которые ищут гарантии возврата краткосрочных кредитных средств, выданных предприятию.

Коэффициент абсолютной ликвидноcти рассчитывается по следующей формуле: Клт=(денежные ресурсы + краткосрочные вложения финансового характера)/ текущий уровень обязательств.

В зарубежном финансовом анализе предприятий применяется нормативное ограничение на показатель абсолютной ликвидноcти. Так, нормативное ограничение Клт составляет 0,2. Это означает, что каждый день фирма должна быть способна выплачивать не меньше 20% от суммы краткосрочных финансовых обязательств.

Точного обоснования данного нормативного значения не существует, однако, большинство российских компаний «взяли на вооружение» расчет показателя абсолютной ликвидноcти. Таким образом, свидетельством нормальной деятельности предприятия является тот факт, что величина собственных денежных средств должна покрывать 20% текущих (краткосрочных) пассивов. Однако, для некоторых отечественных компаний, учитывая неоднородность структуры краткосрочной задолженности, показатель Клт должен составлять не менее 0,5.