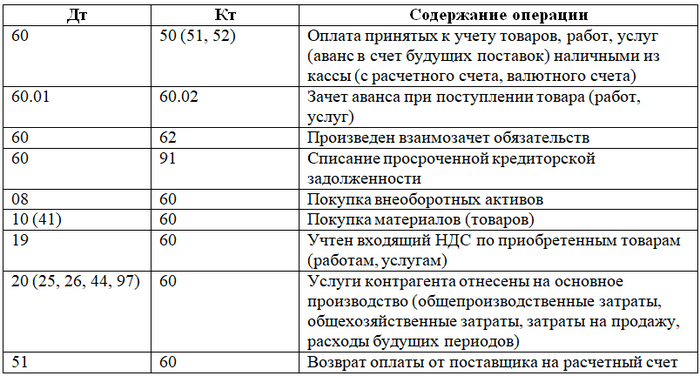

Проводки, применимые для счёта 60

Для счёта 60 проводки составляются в корреспонденции со счетами, полный список которых указан в приказе Минфина РФ от 31.10.2000 № 94н.

Если поставщик работает на ОСНО, то НДС включается в стоимость товаров (работ, услуг). Зачастую один и тот же контрагент может выступать как поставщик по одному договору и как покупатель по другому. В таких случаях при расчётах удобно использовать взаимозачёт.

Акт взаимозачета между юридическими лицами

посмотреть

скачать

Приведём примеры некоторых проводок.

Рассмотрим стандартную схему использования счета 60.

Пример 1

ООО «Ревизор» (магазин мебели) 08.04.20ХХ перечислило аванс в счет поставки стульев ООО «Шинель» в размере 150 000 руб. Уже 09.04.20ХХ поступили товары в полном объеме на сумму 200 000 руб., в том числе НДС 33 333 руб. 33 коп. В тот же день был произведен окончательный расчет за поставку в размере 50 000 руб.

Проводки, которые были сделаны бухгалтером ООО «Ревизор»:

- 04.20ХХ: Дт 60.02 Кт 51 — 150 000 руб. — получен аванс от поставщика.

- 04.20ХХ:

- Дт 41 Кт 60.01 — 166 666 руб. 67 коп. — оприходованы товары по накладной.

- Дт Кт 60.01 — 33 333 руб. 33 коп. — учтен НДС с поставки.

- Дт 60.01 Кт 60.02 — 150 000 руб. — зачтен аванс в счет оплаты поставки.

- Дт 60.01 Кт 51 — 50 000 руб. — произведена оплата за поставку (остаток).

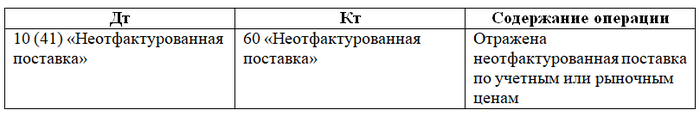

Остановим внимание на проводках, связанных с неотфактурованными поставками. Неотфактурованная поставка — поставка материальных ценностей, не обеспеченная документами, из которых можно сделать вывод об их стоимости

Для таких поставок используется субсчёт «Неотфактурованная поставка» счёта 60.

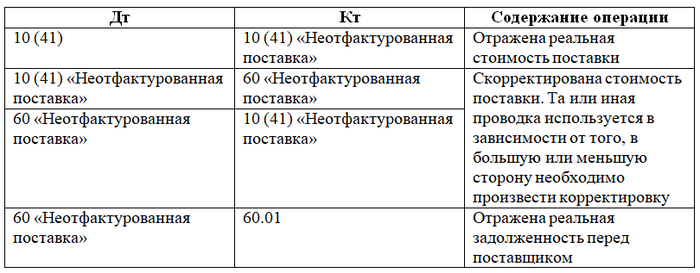

При поступлении документов делают следующие проводки.

Понятие аванса

Определение 1

Аванс представляет собой денежные средства или иные материальные ценности, передаваемые одной стороной взаимоотношений другой для исполнения своих обязательств до момента начала исполнения встречных обязательств. Аванс – это предварительная плата, которую часто путают с задатком. Отличие заключается в том, что если сторона обязательства не исполняет, то задаток не возвращается. Аванс в такой ситуации будет возвращен. Аванс не является обеспечением соглашения. Аванс является лишь доказательством исполнения условий контракта. Предварительный платеж всегда считается авансом, если иное не предусмотрено условиями договора.

Получи помощь с рефератом от ИИ-шки

ИИ ответит за 2 минуты

Аванс выдается в следующих ситуациях:

- руководством предприятия в качестве частичной оплаты труда сотрудников;

- заказчиком до предоставления услуг или выполнения работ при заключении договоров подряда;

- покупателем поставщику в качестве кредитования поставок до фактической отгрузки продукции;

- покупателем недвижимости, как гарантия совершения сделки.

Авансовые расчеты регулируются в 380, 711, 735 и 823 статьях ГК РФ и в Федеральном законе №311-ФЗ России. Уплата авансовых платежей по налогу на прибыль освещена в статье 286 Налогового кодекса РФ. Операции по уплате авансов отражаются в бухгалтерском учете в соответствии с ПБУ9/99 и ПБУ10/99.

Существует определенная специфика в ситуациях, связанных с уплатой аванса. Например, авансы при выполнении подрядных работ на федеральных объектах не могут превышать тридцати процентов от общей стоимости проекта. В случае, если продавец не исполнил обязательства по контракту, то покупатель имеет право потребовать возврата авансовых сумм обратно в полной мере.

Особенности учета аванса, выданного сотруднику в качестве оплаты труда

Отражение аванса, выданного сотруднику в качестве оплаты труда, учитывается по дебету 70 счета и кредиту расчетных счетов учета.

Конкретная дата выплаты аванса законодательством РФ не установлена. Статья 136 ТК РФ определяет, что заработную плату необходимо выплачивать не реже чем каждые полмесяца.

Минимальный размер авансового платежа по оплате труда не может быть ниже оклада работника за отработанное время. Соответственно минимум, на который может рассчитывать сотрудник, это тарифная ставка или оклад в сумме, пропорциональной фактически отработанному времени за первую половину месяца.

При определении суммы аванса, необходимо учитывать все составляющие ежемесячного дохода сотрудника, включая доплаты, надбавки за особые условия труда, оплату за дополнительный объем работ, оплату за совмещение должностей, замещения.

Рассчитывать аванс можно без учета выходных и праздничных дней, а можно, исходя из числа рабочих дней в первой половине месяца.

Независимо от алгоритма расчета аванса, НДФЛ необходимо удерживать только один раз при итоговом расчете заработной платы за истекший месяц. Датой получения дохода в качестве заработной платы признается:

- последний день месяца, за который она была начислена;

- последний день работы в организации сотрудника, если он увольняется до конца месяца.

Замечание 1

Часто возникает необходимость выдавать денежные средства под отчет сотрудникам для осуществления хозяйственных операций. Суммы, полученные подотчетным лицом, могут быть использованы только на цели, на которые они были выданы. Позднее подотчетное лицо должно будет отчитаться перед организацией по израсходованным авансам. Расчеты с подотчетными лицами отражаются на счете 71. Если остались неиспользованные денежные средства, то они должны быть возвращены в кассу предприятия. В бухгалтерском учете выданные средства под отчет средства отражаются проводкой: Дебет 71 Кредит 50 (51). Потраченные денежные средства, по принятым и утвержденным авансовым отчетам, отражаются проводками по дебету счетов 25, 26, 10 и т.д. и кредиту 71 счета.

Восстановление НДС при переходе на УСН проводки

Перед переходом на новый режим налогообложения организация должна восстанавливать сбор с операций по покупке активов, которые облагались тарифом, а также с сумм полученных. Платеж с перечисленных средств принимается к вычету.

Восстановление платежа производится в периоде, который предшествует переходу на новый режим. Восстановленные суммы в бухучете и налоговом учете прописываются в прочие расходы. Какая проводка составляется – ДТ91 КТ68.

Есть некоторые нюансы восстановления отчислений в бюджет с предварительных платежей. Они могли быть уплачены фирмой при работе на ОСН, а активы быть получены на УСН. Являясь налогоплательщиком, компания могла принять к вычету размеры сбора. НДС восстанавливают в той сумме, в которой налог ранее вычитался. Проводка будет такой – ДТ60 КТ68 субсчет «НДС». Принятый к вычету сбор с внесенной суммы отражается ДТ68 КТ62.

Что показывает дебет счёта 60

Дебет счёта 60 показывает, сколько должны контрагенты нашей организации, то есть обороты по дебету показывают суммы, выплаченные в пользу поставщиков. Счёт 60 можно дополнять субсчетами, если это обусловлено нуждами учёта в организации. Например, необходим отдельный учёт по просроченным задолженностям, расчётам в валюте и так далее. План счетов с указанием всех субсчетов, которые использует организация, необходимо утвердить в учётной политике.

Рассмотрим субсчета, которые используются чаще других.

По дебету субсчёта 60.01 отражаются авансы, под которые прошла поставка от поставщиков, то есть происходит зачёт аванса.

В дебет субсчёта 60.02 попадают авансы, выданные поставщикам под грядущие поставки.

В дебет субсчёта 60.03 вносят запись при погашении выданного ранее векселя.

Учет расчетов с поставщиками и подрядчиками в бухгалтерии

Поступление материальных ценностей, работ, услуг от поставщиков производится на основании заключенных договоров поставки, подряда, поручения, электроснабжения и др.

К первичным документам по учету расчетов с подрядчиками относят товарные накладные (ТОРГ-12), акты оказания услуг, счета-фактуры и другие документы, выданные подрядчиками и поставщиками, а также банковские и кассовые платежные документы:

Для отражения сведений о произведенных расчетах с поставщиками используется отдельный счет бухгалтерского учета – 60. Данный счет является активно-пассивным, поэтому в учете он может отображаться как в кредитовом обороте, так и в дебетовом:

- По дебету этого счета отображаются суммы исполненных обязательств – авансовые платежи и полный взаиморасчет. Следует отметить, что суммы произведенных оплат учитываются обособлено.

- По кредиту учитывается стоимость приобретенных товаров и услуг. Кредитование осуществляется на основании расчетных документов, полученных от поставщика.

Аналитический учет осуществляется в разрезе предъявленных счетов. Кроме того, грамотный учет по данному счету позволяет сгруппировать поставщиков по срокам оплаты, по неотфактурованным поставкам, по вексельным операциям и т.д.

Получите 267 видеоуроков по 1С бесплатно:

НДС с авансов выданных

При перечислении аванса покупатель отразит следующую проводку:

Дебет счета 60 «Расчеты с поставщиками и подрядчиками», субсчет «Авансы выданные» — Кредит счетов 51, 52, 50 и др.

На основании полученного счета-фактуры на авансовый НДС покупатель в бухгалтерском учете сделает запись:

Дебет счета 19 «НДС по приобретенным ценностям», субсчет «НДС по авансам выданным» — Кредит счета 60, субсчет «Авансы выданные»

И примет авансовый НДС к вычету:

Дебет счета 68, субсчет «НДС» — Кредит счета 19, субсчет «НДС по авансам выданным»

В бухгалтерском балансе сумма выданного аванса отражается за минусом начисленного с него НДС (Приложение к письму Минфина от 09.01.2013 № 07-02-18/01

, Письмо Минфина от 12.04.2013 № 07-01-06/12203

).

Покажем сказанное на приведенном выше примере хозяйственной ситуации.

Выданный Покупателем Б аванс и исчисленный НДС в размере 9 915 (65 000 * 18/118) отражаются следующими бухгалтерскими записями:

Дебет счета 60, субсчет «Авансы выданные» — Кредит счета 51: 65 000

Дебет счета 19, субсчет «НДС по авансам выданным» — Кредит счета 60, субсчет «Авансы выданные»: 9 915

В результате этой операции в бухгалтерском балансе Покупателя Б будут отражены следующие суммы:

- по строке 1230 «Дебиторская задолженность» — сумма выданной предоплаты 65 000, уменьшенной на величину НДС с нее (9 915);

- по этой же строке будет показана сумма НДС, подлежащая возмещению из бюджета в размере 9 915.

Итоговое сальдо строки 1230 — 65 000 (55 085 + 9 915).

В пассиве баланса Покупателя Б данные операции не отражаются.

При возврате выданного аванса (например, при расторжении договора) или при получении от поставщика товаров (выполненных работ, оказанных услуг) принятый ранее НДС с аванса подлежит восстановлению (пп. 3 п. 3 ст. 170 НК РФ):

Дебет счета 60, субсчет «Авансы выданные» — Кредит счета 68, субсчет «НДС»

Также часто учет НДС с авансов полученных и выданных ведется на отдельных субсчетах к счету 76 «Расчеты с разными дебиторами и кредиторами». Данный вариант удобен тем, что бухгалтеру удобно будет видеть общую сумму полученных и выданных авансов на счетах 62 и 60 соответственно, а не уменьшенных на сумму НДС.

Организации в процессе своей хозяйственной деятельности сталкиваются с выдачей и получением авансов. Операции по авансам должны корректно отражаться в учете предприятия.

Восстановление НДС с аванса, полученного проводки

При исчислении налогового платежа на добавленную стоимость по авансам полученным, продавцом составляется счет-фактура, один из экземпляров которой направляется покупателю. При наличии этого документа покупатель может учесть сумму налога при компенсации.

Для вычета у покупателя недостаточно наличия факта оплаты и представления счета-фактуры. Есть и другие условия для выполнения данной операции

Важно наличие прописанного условия о возможности перечисления суммы в договоре, счет-фактура на предоплату оформляется в течение 5 суток. Восстановление НДС с аванса отражается проводкой – ДТ68/2КТ76ВА