Вертикальный анализ бухгалтерского баланса

Вертикальный анализ бухгалтерского баланса (также называемый структурным) позволяет определить долю каждого элемента хозяйственной жизни предприятия в его общей структуре. Каждый показатель статьи баланса при проведении вертикального анализа рассчитывается в процентах по отношению к тому же показателю в предыдущем периоде. Такой анализ помогает выявить следующие изменения, произошедшие в финансовом состоянии предприятия:

-

в какую сторону изменилась задолженность по отношению к кредиторам;

-

что стало с основными средствами и их амортизацией.

Алгоритм составления вертикального баланса организации:

-

обозначить сумму актива и пассива как 100%;

-

рассчитать для каждой статьи баланса её долю в общем значении показателей;

-

вычислить динамику изменений.

Вертикальный анализ баланса: пример

Вертикальный анализ может проводиться как для всего баланса, так и для отдельных его статей. Например, можно посмотреть, какую долю занимают оборотные активы в общей сумме активов, или какой процент составляют краткосрочные обязательства в общей сумме пассивов.

Пример вертикального анализа баланса:

Баланс компании ABC на 31 декабря 2023 года.

-

Активы:

-

денежные средства: 10 000;

-

дебиторская задолженность: 20 000;

-

запасы: 30 000;

-

основные средства: 50 000.

-

Пассивы:

-

кредиторская задолженность: 15 000;

-

долгосрочные обязательства: 10 000;

-

собственный капитал: 65 000.

Вертикальный анализ баланса компании ABC:

-

Активы:

-

денежные средства: 5%;

-

Дебиторская задолженность: 10%;

-

Запасы: 15%;

-

Основные средства: 25%.

-

Пассивы:

-

кредиторская задолженность: 7,5%;

-

Долгосрочные обязательства: 5%;

-

Собственный капитал: 32,5%.

Специфика анализа баланса отдельных компаний на примере баланса банка (формы 1)

Специфика анализа баланса отдельных компаний на примере баланса банка (формы 1) заключается в следующем:

-

Банки подчиняются специальным нормам законодательства, ведут особый план счетов и выстраивают иную методологию учетных процессов.

-

Основные подходы к анализу баланса банка во многом схожи с анализом баланса обычной коммерческой компании.

-

Для банковского баланса также актуальными остаются основные этапы анализа:

-

предварительный (чтение баланса, структурирование его статей и т. д.);

-

аналитический (описание расчетных показателей структуры, динамики, взаимосвязи показателей баланса);

-

заключительный (оценка результатов анализа).

-

В процессе анализа баланса банка также рассчитываются специальные коэффициенты, но виды их отличаются от рассмотренных ранее:

-

коэффициент надежности банка (коэффициент достаточности капитала);

-

коэффициент доходности активов (показывает эффективность использования активов и качества по их доходности);

-

коэффициент загрузки заемных средств (межбанковские кредиты) и др.

Структура бухгалтерского баланса?

Если же говорить непосредственно о структуре бумаги, то стоит отметить, что она имеет два основных раздела:

- Активы. В данном разделе отражается вся информация, которая касается непосредственно собственности и имущества, находящегося в распоряжении предприятия. Соответственно здесь отображаются все здания, оборудование, инвестиции, финансы, которые на время проведения бухгалтерского анализа организация имеет в своем распоряжении. Соответственно раздел контролирует все операции, которые связаны с ними.

- Капитал и обязательства, т.е. пассивы. В свою очередь, данный раздел показывает, откуда именно взялась собственность, имущество и финансы из предыдущего раздела. Соответственно статья бухгалтерского баланса занимается уточнением, на что данное имущество было приобретено в компании. Были ли это непосредственно деньги организации, то есть капитал, либо же имущество приобреталось за счёт средства, которые были заняты, то есть на правах обязательства.

Идеальный баланс предприятия заключается в том, что активы должны быть равны пассивам, Именно поэтому данная бумага носит название «баланс».

Исходя из рассмотрения двух разделов документа, необходимо уточнить, что работа активов и пассивов приводит практически одному и тому же результату. То есть они выполняют одну и ту же работу, которая суммируется впоследствии, но при этом применяют различные средства.

Получается, что активы — это отражение действительно существующих объектов и имущества, которым в определенный отрезок времени может пользоваться компания. В это время пассивы — инструменты, которые указывают на финансовую составляющую и наполненность этих объектов. Они говорят о том, откуда именно они взялись, то есть благодаря чему были приобретены для предприятия.

Кто просматривает бухгалтерский баланс

Лиц, интересующихся балансом, можно подразделить на эти категории:

- Внутренние пользователи. Это представители фирмы, ее работники, управленцы, собственники. То есть лица, входящие в штат компании.

- Внешние пользователи. Лица, не работающие в компании. К примеру, это могут быть аудиторы, инвесторы.

Как заполнить бухгалтерский баланс?

Лица, просматривающие баланс, подразделяются на группы в зависимости от финансовой заинтересованности:

- Прямая заинтересованность. Это лица, которые непосредственно заинтересованы в итогах деятельности организации. Это субъекты, извлекающие прибыль фактически или потенциально из доходов фирмы. К примеру, это инвесторы, банковские учреждения, кредиторы и дебиторы.

- Непрямая заинтересованность. Это субъекты, интересующиеся финансовыми делами компании не из-за собственной выгоды, а для обеспечения интересов других лиц. К примеру, это может быть налоговая, правоохранительные службы, фондовые биржи.

- Отсутствие финансового интереса. Это люди, интерес которых не касается итогов деятельности. К примеру, это аудиторы, аналитики, представители статистических служб, суды, СМИ.

Все приведенные категории лиц являются сторонними пользователями.

Вопрос: Как раскрыть информацию о дебиторской и кредиторской задолженности в пояснениях к бухгалтерскому балансуПосмотреть ответ

Что такое горизонтальный анализ бухгалтерского баланса

Горизонтальный анализ бухгалтерского баланса имеет целью отразить изменения показателей в натуральном выражении — процентах или рублях. Обычно сравнивают текущий период с одним из предыдущих. Можно узнать, как изменились долгосрочные и краткосрочные обязательства за последние 2-3 года.

Если проанализировать несколько периодов (кварталов или лет), можно выявить долгосрочную тенденцию развития бизнеса. Поэтому горизонтальный анализ еще называют «трендовым».

Алгоритм проведения включает в себя три этапа:

- Берется баланс за интересующие периоды (например, за текущий и прошлый год);

- Находят разницу между показателями текущего и прошлого периодов;

- Исследуют изменения и делают выводы.

Формула для анализа бухгалтерского баланса дополняется, когда ставят задачу показать изменения в процентах. Полученное изменение делят на значение прошлого периода и умножают на 100%.

Пример.

Дебиторская задолженность в 2021 году — 300 000 рублей, а в 2020 — 200 000 рублей. За год показатель изменился на 100 000 рублей. Находим изменение в процентах: ((300 000 – 200 000) / 200 000) х 100% = 50%.

Чаще всего финансисты исследуют дебиторскую и кредиторскую задолженность, собственный и заемный капитал, денежные средства и эквиваленты, запасы и резервы. По ним определяют эффективность менеджмента и качество роста компании. Перечень показателей меняется в зависимости от поставленной задачи.

Для поиска долгосрочных тенденций сравнения двух периодов недостаточно. В этом случае рассматривают последние 3-5 лет. Вертикальный и горизонтальный анализ противоположны по сути, но обычно их проводят вместе. Они дополняют друг друга и позволяют найти точки роста, которые при проведении какого-то одного анализа остались бы скрыты от глаз.

Статьи бухгалтерского баланса?

Виды разделов тоже имеют свои подпункты, которые необходимо соблюдать при проведении анализа бухгалтерского баланса предприятия.

Анализ бухгалтерского баланса является действительно стоящей бумагой, поскольку в нем прописано всё до мельчайших подробностей. Так, рассмотрим также подпункты, имеющиеся в разделах.

Итак, внеоборотные активы имеют следующие статьи:

- Основные финансовые средства. Сюда, как правило, аналитики всегда относят имущество, объекты и оборудование, которые находятся в процессе развития, то есть на момент составления бухгалтерского баланса строительство объектов завершено не было.

На данную статью влияет также такое явление, как амортизация, которая представляет собой постепенное списание дорогого имущества компании.

- Активы нематериального характера. В этой статье указывают все имеющиеся у организации лицензии, авторские права, гранты и т.д., которые имеют ценность лишь в том, что дают право предприятию существовать на российском рынке и поддерживают конкурентоспособность в отношении других производств. При этом как таковой стоимости они не имеют.

- Имущество, которое будет впоследствии продано. Как правило, многие компании зарабатывают на инвестиционной деятельности. В статье указывается то имущество, которое покупалось с целью перепродажи.

- Займы. Графа повествует о долгах компании, которые следует погасить в тот или иной период времени. При этом в ней находятся абсолютно все долги, которые на момент создания бухгалтерского анализа являются непогашенными в компании.

- Налоги. Здесь отражается полностью налоговая ситуация, которая возникла у компании. Чаще всего она заключается в долгах или же переплате налогов. В случае переплаты аналитик указывает в бумаге подробный расчёт данного явления. Впоследствии будет зафиксирован налоговый возврат от государственных органов в связи с переплатой.

- Иные финансовые средства. Как правило, сейчас практически все компании имеют эту статью при составлении бухгалтерского баланса. Она отражает те активы, которые не входят в предыдущие разделы, но при этом являются допустимыми по юридической форме организации предприятия.

Оборотные активы тоже имеют определенное количество статей, из которых мы рассмотрим несколько:

- Резерв ресурсов. Графа отражает состояние запасов тех материалов, которые расходуются в процессе деятельности предприятия.

- Авансовые платежи. Графа отражает аванса, которые были уплачены компаниям, сотрудничающим с предприятием, для постоянных и бесперебойных поставок товаров и услуг заранее.

Не стоит забывать и о пассивах, которые также в предприятии имеют свои статьи:

- Уставный капитал компании. Данный раздел контролирует сбор денег, какие вносят собственники предприятия по существующему и заранее оговоренному уставу организации.

- Доход в процессе эмиссии. Здесь отражаются все полученные финансовые средства после массового выпуска и продажи ценных бумаг с целью привлечения к компании инвесторов и инвестиционных финансовых средств, необходимых для развития бизнеса.

- Резерв финансовых средств. Данная графа отмечает финансовые средства компании в виде накоплений, которые имеют другой финансовый курс или же вовсе хранятся в зарубежном банке.

Далее в разделах обязательств, конечно, отражаются все кредиты и займы, которые брала компания на своё развитие, а теперь обязана отдать в определённый заранее оговоренный промежуток времени.

Статьи актива баланса располагаются в порядке убывания ликвидности, что позволяет получше рассмотреть картину, сложившуюся за временной отрезок на предприятии, и оценить ситуацию полностью.

Напомним, что под ликвидностью активов понимается их свойство, заключающееся в превращении в финансовые средства. При этом абсолютно ликвидными активами считаются деньги, которые получены после реализации имущества. Таким образом, ликвидные активы представляют собой то имущество, активы, которые могут быть быстро обменены на деньги.

Вертикальный и горизонтальный анализ

В рамках углубленного изучения отчета экономический отдел проводит два вида анализа – вертикальный и горизонтальный. Благодаря им получается проанализировать платежеспособность и финансовую устойчивость без привлечения дополнительных отчетов.

При горизонтальном анализе экономист видит разницу между строками в актуальном балансе и в отчете прошлого года. Руководитель же тоже заинтересован в этом сравнении: по нему собственник бизнеса видит, насколько верна его стратегия развития. Чтобы выполнить исследование, необходимо собрать данные, как минимум, за три года. Если будут взяты в расчет только один или два, то не получится увидеть динамику изменения показателей.

А вертикальный анализ отражает соотношение между разными строками, статьями и разделами. Именно этот вид анализа показывает структуру имущества, доходов и расходов предприятия. То есть руководитель и экономист по анализу увидят доли тех или иных структур имущества относительно его общего объема. Следовательно, для выполнения этого исследования не нужны отчеты за прошлые годы. Однако при желании собственник бизнеса может изучить балансы за прошлые периоды и также провести динамический анализ долей.

Горизонтальный и вертикальный анализы необходимо выполнять в комплексе. Потому что только так можно сравнить компанию с конкурентами.

Анализ финансовых результатов (анализ отчета о прибылях и убытках – форма 2)

На основе данных отчета о прибыли и убытках проводится анализ по следующим направлениям:

- анализ деловой активности;

- анализ уровня и динамики финансовых результатов;

- анализ рентабельности.

1. Анализ деловой активности

В контексте анализа финансово-хозяйственной деятельности под деловой активностью понимают эффективность текущей производственной и коммерческой деятельности организации.

Деловая активность проявляется в динамичности развития организации, достижении поставленных ею целей, что отражается в различных показателях. Деловую активность характеризуют группы показателей:

- общие показатели оборачиваемости;

- показатели управления активами.

Оборачиваемость средств, вложенных в имущество предприятия, может быть оценена следующими показателями:

- скорость оборота – количество оборотов, которое делают за анализируемый период капитал организации или его составляющие;

- период оборота – средний срок, за который возвращаются вложенные в хозяйственную деятельность организации денежные средства.

Таблица 5. Коэффициенты деловой активности и способы их расчета

где:

Т – принятое годовое число дней;

2. Анализ уровня и динамики финансовых результатов

Анализ финансовых результатов деятельности организации производится в следующей последовательности:

- исследование изменений каждого показателя за текущий анализируемый период (горизонтальный анализ);

- исследование структуры соответствующих показателей и их изменений (вертикальный анализ);

- изучение динамики изменения показателей за ряд отчетных периодов (трендовый анализ);

- изучение влияния факторов на прибыль (факторный анализ).

В ходе анализа рассчитываются показатели:

Абсолютное отклонение:

± ΔП = П1 – П,

где:

П – прибыль базисного периода;

П1 – прибыль отчетного периода;

ΔП – изменение прибыли.

Темп роста:

Троста = (П1 x 100%)/П.

Уровень каждого показателя относительно выручки от продажи, %:

Уровень = (Пi x 100%)/П.

Показатели рассчитываются в базисном и отчетном периоде.

Изменение структуры

± ΔУр = Ур П1 — Ур П.

(уровень отчетного периода – уровень базисного периода)

3. Анализ рентабельности

Рентабельность (от нем. доходный, полезный, прибыльный), относительный показатель экономической эффективности.

Предприятие считается рентабельным, если доходы от реализации продукции (работ, услуг) покрывают издержки производства (обращения) и образуют сумму прибыли, достаточную для нормального функционирования предприятия.

Наиболее распространенные коэффициенты, характеризующие рентабельности (прибыльность) представлены в таблице ниже.

Таблица 6. Коэффициенты рентабельности и способы их расчета

Анализ структуры бухгалтерского баланса

Бухгалтерский баланс состоит из двух частей: актива и пассива. В активе указывают стоимость имущества фирмы (нематериальных активов, основных средств, запасов и т. д.), а также сумму дебиторской задолженности. В пассиве отражают сумму собственного капитала фирмы и её кредиторской задолженности.

Ключевые аспекты анализа и оценки бухгалтерского баланса включают:

-

Изучение активов и пассивов. Важным моментом является сопоставление активов с обязательствами, чтобы определить платежеспособность предприятия.

-

Оценка ликвидности. Ликвидность предприятия отражает его способность быстро и без потерь превращать активы в денежные средства. Для оценки ликвидности используются коэффициенты, которые рассчитывают соотношение между активами и обязательствами в зависимости от их ликвидности.

-

Анализ финансовой устойчивости. Финансовая устойчивость отражает способность предприятия выполнять свои обязательства перед кредиторами и инвесторами. Для анализа финансовой устойчивости используются показатели, которые измеряют долю собственного капитала в структуре пассивов и соотношение заемного и собственного капитала.

-

Определение рентабельности. Рентабельность показывает, насколько эффективно предприятие использует свои ресурсы для получения прибыли. Для определения рентабельности используются различные коэффициенты, такие как рентабельность активов, рентабельность продаж и рентабельность собственного капитала.

-

Исследование динамики показателей. Анализ бухгалтерского баланса включает также изучение изменений его показателей в динамике за определенный период времени. Это позволяет выявить тенденции и определить возможные проблемы в финансовом состоянии предприятия.

Примеры анализа бухгалтерского баланса

Рассмотрим вертикальный и горизонтальный анализ на примере ООО «Сенат». Организация занимается грузоперевозками. Собственник хочет понять текущее положение бизнеса и динамику за последний год.

Важно! В примере мы убрали из баланса статьи с нулевыми показателями, чтобы «разгрузить» таблицу и упростить восприятие

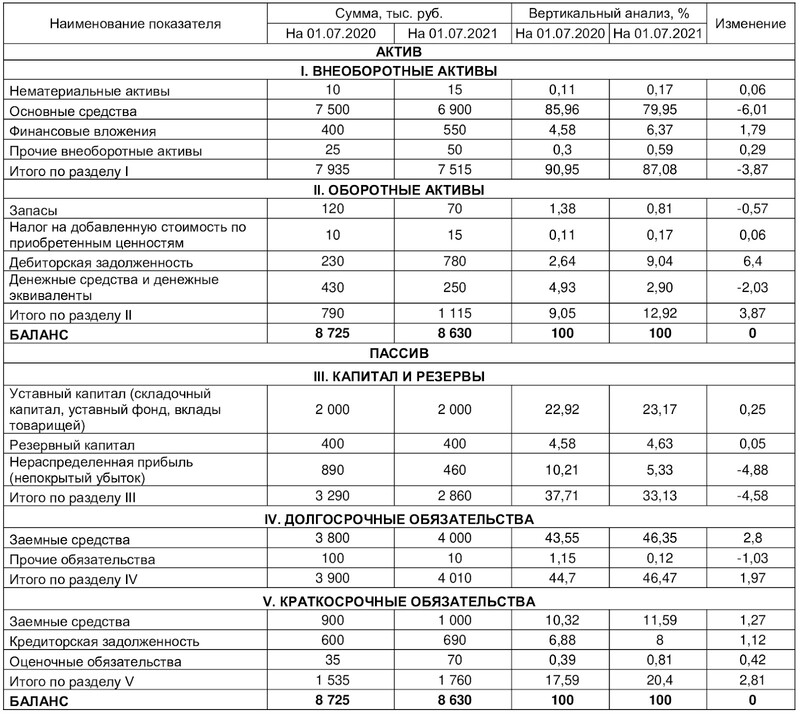

Вертикальный анализ

Вертикальный анализ

Вертикальный анализ

За последний год аномалий в деятельности ООО «Сенат» не произошло. По результатам анализа мы видим, что показатели менялись незначительно

Руководитель транспортной компании в первую очередь обратил внимание на уменьшение стоимости основных средств, вызванное устареванием автомобилей. Поэтому он принял решение о разработке плана постепенного обновления автопарка

Увеличилась доля оборотных активов за счет роста дебиторской задолженности. В целом, предприятие находится в хорошем состоянии и продолжает развиваться. Капитал собственника не изменился — организация отработала год без убытков. А еще удалось увеличить финансовые вложения, что говорит о благоприятности крайнего периода.

Кроме решения о постепенном обновлении автопарка, собственник ООО «Сенат» запланировал ряд изменений:

- сократить долю краткосрочных и долгосрочных заемных средств в общей структуре до 10% и 43% соответственно для повышения финансовой устойчивости предприятия;

- увеличить долю денежных средств и эквивалентов до 5-6%, чтобы подготовиться к форс-мажорам;

- уменьшить кредиторскую задолженность до 4-6%, чтобы договориться с партнерами о новых, более выгодных условиях сотрудничества.

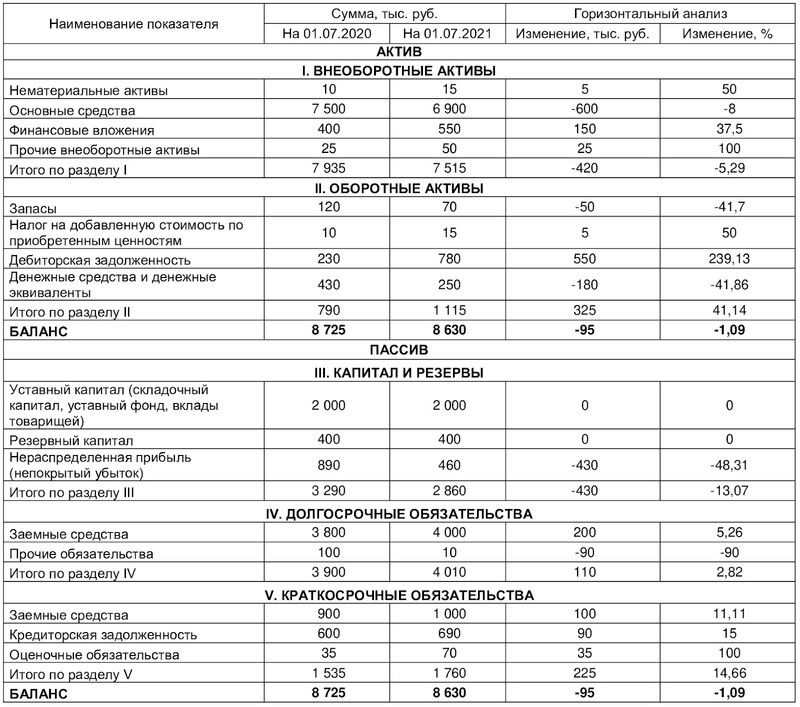

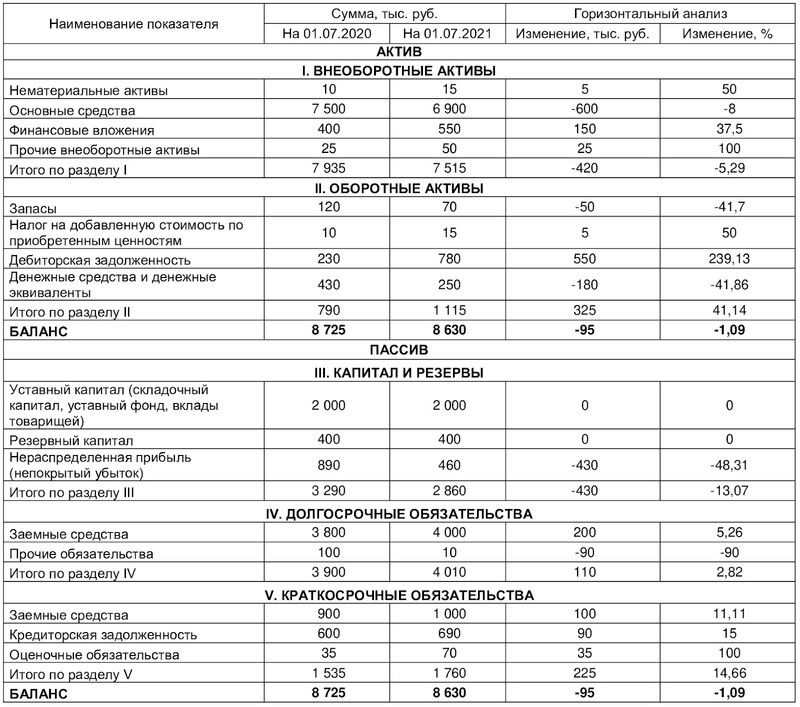

Горизонтальный анализ

Горизонтальный анализ

Горизонтальный анализ

Первое, на что обратил внимание собственник организации — существенное увеличение дебиторской задолженности. Это свидетельствует о неэффективной работе менеджеров

Стремительный рост «дебиторки» может привести к финансовым потерям. Если контрагенты обанкротятся и не вернут долги, образовавшийся пробел придется восполнить собственными или заемными средствами.

Горизонтальный анализ подтверждает данные вертикального о росте долгосрочных и краткосрочных обязательств. В течение года компания оформила два кредита, чтобы справиться с рыночной нестабильностью из-за ковидных ограничений. Теперь придется приложить усилия, чтобы уменьшить объем долгов.

Собственник принял решение: в течение следующего года изменить подход к работе с клиентами. Основная задача — не допустить увеличения дебиторской задолженности, а второстепенная — сократить до значения 2020 года.

Пример годового баланса предприятия

Предприятие «Черный уголь» при бухгалтерском анализе за год имеет активы размером 500 миллиардов рублей. Но при этом анализ показал, что капитал и резервы организации равны 150 миллиардам рублей. Таким образом, получается, что компания профинансирована за собственные полученные средства лишь на 150 миллиардов. Другая часть активов по документам в 350 миллиардов рублей приобретала за счёт заемных денег.

При этом структура бухгалтерского баланса имеет не только два основных раздела. Так, активы делятся на два вида, которые обязательно должны быть отражены в документации.

- Внеоборотные активы — активы организации, которые находятся во владении предприятия долгое время и при этом имеют довольно высокую цену. Чаще всего сюда относят недвижимость и оборудование, за счет которого производится работа на предприятии.

- Оборотные активы. Они представляют собой активы, являющиеся непосредственно при работе организации, то есть они участвуют в обороте. Чаще всего сюда относятся ресурсы, постоянно затрачиваемые при производстве продукции. Таковыми могут выступать запасы сырья и материалов. Они находятся в постоянном обороте, поскольку употребляются, то есть расходуется предприятием, но при этом восстанавливаются и закупаются заново за счёт средств компании.

Пассивы, свою очередь, тоже делятся на несколько разделов, которые отражают состояние компании в некий отрезок времени:

- Капитал и резервы. Данная статья бухгалтерского баланса показывает, сколько финансовых средств было инвестировано в компанию благодаря акционерам, принимающим непосредственное участие в бизнесе и развитии организации.

- Долгосрочные обязательства. Данная графа отражает имеющиеся на данный момент долги у предприятия, которые можно погасить в период больше одного года. Соответственно необходимо заранее строить план действий, который позволит провести данную процедуру компании без серьезных убытков и расходов.

- Краткосрочные обязательства. В этом разделе аналитик указывает статьи расчёта по краткосрочным займам, которые компания обязана погасить до одного года.

Выводы по анализу структуры актива баланса

Доля внеоборотных активов за отчетный период: уменьшилась.

Доля оборотных активов за отчетный период: увеличилась.

Выводы по анализу структуры пассива баланса

Доля собственного капитала за отчетный период: уменьшилась.

Доля долгосрочных обязательств за отчетный период: уменьшилась.

Доля краткосрочных обязательств за отчетный период: увеличилась.

Предприятие формирует внеоборотные активы за счет собственного капитала (да)

Таблица 3

Анализ эффективности использования капитала предприятия

|

Показатели |

Прошлый период |

Отчетный период |

Изменение |

|

1 |

2 |

3 |

4 |

|

1. Балансовая прибыль (стр.130 ф.№2) 2. Выручка от всех видов продаж (стр.010 ф.№2) 3. Сумма активов (стр.299) 4. Рентабельность совокупного капитала, % (п.1:п.3)*100 5. Рентабельность продаж, % (п.1:п.2)*100 6. Коэффициент оборачиваемости (п.2:п.3) |

2089232 16281585 60444242 3,46% 12,83% 0,27 |

1001940 22002467 61847784 1,62% 4,55% 0,35 |

-1087292 5720882 1403542 -1,84% -8,28% 0,08 |

Изменение рентабельности совокупного капитала за счет:

а) коэффициента оборачиваемости капитала

п.6(гр.4)*п.5(гр.2) = 1,026 %

б) рентабельности продаж

п.5(гр.4)*п.6(гр.3) = -2,898 %

Вывод: Эффективность использования капитала предприятия снизилась, так, как рентабельность совокупного капитала уменьшилась на 1,84%. В большей степени это произошло из-за снижения рентабельности продаж. Рентабельность продаж снизилась из-за того, что выручка в отчетном периоде увеличилась, а сумма балансовой прибыли наоборот уменьшилась.

Таблица 4

Расчет стоимости чистых активов

|

№ п/п |

Наименование показателя |

Код строки баланса |

На начало года |

На конец года |

|

1 |

2 |

3 |

4 |

5 |

|

1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 |

Активы (сумма строк 2-9) Основные средства Нематериальные активы Незавершенные капитальные вложения Долгосрочные капитальные вложения Краткосрочные капитальные вложения Запасы Дебиторская задолженность Прочие активы Пассивы (сумма строк 11-16) Целевое финансирование и поступления Заемные средства Кредиторская задолженность Расчеты по дивидендам Резервы предстоящих расходов и платежей Прочие пассивы Стоимость чистых активов (сумма строк 1-10) Уставный фонд (капитал) |

110 120 130 140 250-252 210+260 230-235+240-244 150+220+270 350 410+510 520 530 560 420+540+570 |

60444242 49031739 8333 1967778 713 — 8370132 635136 430411 4011772 — 697378 3102713 157288 52419 1974 56432470 168637 |

61847784 47814490 10768 2391703 893 — 9860443 1184853 584634 5991119 85411 996312 4748854 157288 — 3254 55856665 168637 |

Вывод: Стоимость чистых активов в отчетном году снизилась. Это произошло из-за увеличения общей суммы пассивов, в частности возросла сумма заемных средств и кредиторская задолженность. Общая сумма активов в отчетном году также возросла, но в меньшей степени, чем сумма пассивов.

Таблица 5