Требования к первичке

Кроме отчета о ПР, а также дополняющей его во многих случаях программы, подтверждение соответствующих расходов осуществляется посредством различных первичных источников.

Их можно классифицировать на 2 основные категории:

- контрактные первичные документы (договоры, акты, счета — с контрагентами, оказывающими услуги в рамках проведения представительских мероприятий);

- внутренние учетные документы (такие как отчет о проведении делового мероприятия).

Все типы первички должны соответствовать общим требованиям, отраженным в п. 2 ст. 9 закона № 402-ФЗ, и содержать:

- наименование;

- дату составления документа;

- название фирмы;

- сведения об учитываемом хозяйственном факте;

- сведения о величине измерения соответствующего факта, единицах данного измерения;

- сведения о лицах, имеющих отношение к возникновению соответствующего факта, подписи данных лиц.

Первичка составляется в момент возникновения учитываемого хозяйственного факта либо в крайнем случае непосредственно после его возникновения (п. 3 ст. 9 закона № 402-ФЗ). Руководитель фирмы должен утвердить формы первички, используемой в организации, в учетной политике (п. 4 ПБУ 1/2008).

Представительские расходы

Одной из задач секретаря или помощника руководителя является организация мероприятий по приему представителей контрагентов – встречи, обеда или ужина, помощи при размещении в гостинице, обеспечения необходимыми канцелярскими товарами, подготовки небольших презентов.

Часто от того, как встречен деловой партнер, зависит, будет ли подписан так нужный организации контракт. В настоящей статье мы рассмотрим порядок оформления представительских расходов организации и дадим несколько советов по практической организации их учета и контроля.

Что это такое?

Что такое представительские расходы, разъясняет нам п. 2 ст.

264 Налогового кодекса Российской Федерации (далее – НК РФ), согласно которому к представительским расходам относятся те расходы, которые организация осуществляет в рамках проведения официальных приемов и обслуживаний сотрудников других организаций.

Кроме того, к представительским расходам относятся расходы по приему и обслуживанию участников, прибывших на заседания органов управления организацией.

Стоит заметить, что использование законодателем термина «участники» не совсем удачно, поскольку данный термин в действующем законодательстве применяется прежде всего к лицам, владеющим долями в уставном капитале обществ с ограниченной ответственностью.

Законодатель особо оговаривает, что к представительским расходам относятся:

- расходы на проведение официального приема (завтрака, обеда или иного аналогичного мероприятия) как для приглашенных, так и для официальных лиц самой организации, участвующих в переговорах;

- расходы на транспортное обеспечение доставки этих лиц к месту проведения представительского мероприятия или заседания руководящего органа и обратно;

- расходы на буфетное обслуживание во время переговоров;

- оплата услуг переводчиков, не состоящих в штате налогоплательщика.

При этом указывается, что к данным расходам нельзя отнести расходы на организацию развлечений, отдыха, профилактики или лечения заболеваний.

Такая оговорка сразу ставит крест на возможности отнести к расходам для целей налогового учета и оплату гида-экскурсовода, и совместный поход представителей компании с ее гостями в спортзал, на футбол или в сауну. Ниже мы рассмотрим эту проблему подробнее.

Документальное оформление представительских расходов можно разделить на три основных этапа.

Первый этап: оформление общих распорядительных документов организации

Такие документы должны фиксировать порядок организации вышеперечисленных мероприятий, определять процедурно-организационные вопросы, внутренние процедуры и регламенты.

На этом этапе, например, можно предусмотреть, какие мероприятия должны быть осуществлены и какие расходы допустимы в зависимости от «категории» гостя.

Одно дело – встречать рядового снабженца одной из полусотни организаций-поставщиков и совсем другое – председателя правления инвестиционного банка, от которого зависит, будет ли модернизировано производство.

В крупных организациях обычно существует локальный нормативный акт (ЛНА), регламентирующий подготовку и проведение переговорных мероприятий, порядок заказа транспорта организации для обслуживания и привлечения сотрудников внутреннего бюро переводов или внешних переводчиков.

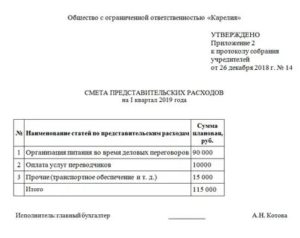

Средние и небольшие компании в большинстве случаев подобные документы не оформляют. Такой подход не является нарушением или ошибкой при условии, что в учетной политике определен порядок отражения представительских расходов в бухгалтерском учете организации, а в приложении к ней утверждена смета расходов.

Но стоит отметить, что учетная политика – это «узкий», специализированный документ, призванный решать задачи бухгалтерского учета, а с делегациями работают многие службы. Поэтому мы рекомендуем составлять в организации специализированные документы, определяющие порядок работы.

ПРИМЕР 1

Приказ об организации работы с официальными делегациями

Общество с ограниченной ответственностью «Корпорация „Тау„»

ПРИКАЗ

Какие расходы не считаются представительскими в 2024 году

Абз. 2 п. 2 ст. 264 НК РФ прямо запрещает относить к категории представительских расходы на организацию развлечений, отдыха, профилактики и лечения заболеваний. Такие расходы считаются экономически нецелесообразными, и уменьшать на них налогооблагаемую прибыль организации не могут. В то же самое время данная норма опять же не конкретизирует и не разъясняет, что именно следует считать отдыхом и развлечением для целей учета представительских расходов.

Поэтому при отнесении тех или иных расходов организации, прямо не поименованных в ст. 264 НК РФ, к разряду представительских лучше всего ориентироваться на официальные разъяснения Минфина. К примеру, в письме от 30.10.2023 № 03-03-06/1/103183 финансовое ведомство признало, что расходы на культурную программу в виде посещения театров, концертов, музеев, экскурсий и тому подобных развлекательных мероприятий нельзя относить к представительским расходам в целях уменьшения налога на прибыль организаций.

Нельзя учитывать в качестве представительских расходы на приобретение призов для участников делового мероприятия, изготовление дипломов, оформление зала, цветы, салюты и тому подобные расходы (письмо Минфина от 25.03.2010 № 03-03-06/1/176).

Что касается сувениров, безвозмездно передаваемых участникам делового мероприятия, то их стоимость по общему правилу также не учитывается в составе представительских расходов. Расходы на сувениры можно учесть только в одном случае: если на сувенирную продукцию нанесена символика организации и она вручается во время официального приема представителям организаций-контрагентов, участвующим в переговорах в целях установления и поддержания взаимного сотрудничества. В этом случае стоимость сувенирной продукции рассматривается в качестве представительских расходов и подлежит нормированию в установленном для этой категории расходов порядке (письмо УФНС России по г. Москве от 30.04.2008 № 20-12/041966.2). Если же сувениры не содержат логотипа организации и безвозмездно передаются представителям организаций-контрагентов, то их стоимость нельзя учитывать в составе представительских расходов.

Стоит также иметь в виду, что представительские расходы должны осуществляться исключительно во время делового мероприятия. Расходы, осуществленные до или после проведения такого мероприятия, представительскими считаться не могут.

В частности, Минфин не разрешает учитывать в качестве представительских расходов затраты на приобретение продуктов питания и напитков, выкладываемых на столе для контрагентов, ожидающих документы (письмо от 12.05.2010 № 03-03-06/1/327). По мнению финансового ведомства, подобные расходы не соответствуют положениям п. 2 ст. 264 НК РФ и не могут быть включены в состав представительских расходов в целях налогообложения прибыли.

Представительские расходы документальное оформление 2023-2024

Как оформить представительские расходы с учетом вышеприведенных указаний финансового и налогового ведомств? Резюмируя изложенные в их письмах рекомендации, составим перечень источников, которыми наряду с первичной документацией, полученной от поставщиков, можно обосновать сумму ПР. Это:

- приказ директора фирмы о проведении бизнес-мероприятия;

- смета ПР;

- отчет о расходах;

- акт о списании ПР.

Мероприятия

В НК нет жесткого перечня документов, которыми подтверждаются представительские расходы. По мнению Минфина, подтвердить их помогутПисьмо Минфина от 10.04.2014 № 03-03-РЗ/16288:

- первичные документы, подтверждающие стоимость приобретенных товаров и услуг, использованных для представительских мероприятий, в частности те, которые прилагаются к авансовому отчету, если работник расплачивался наличными (договоры, счета, накладные, акты, счета-фактуры, чеки ККТ, товарные чеки, другие платежные документы);

- отчет (утвержденный руководителем) о проведенном представительском мероприятии и расходах на него. Не лишним будет указать его результаты. Это может быть, к примеру, или подписание протокола о намерениях заключить договор в будущем, или просто установление доверительных деловых отношений.

Налоговая служба солидарна с Минфином и уточняет: можно составить любой документ, главное — чтобы из его содержания следовало, что конкретные документально подтвержденные затраты организации связаны с проведением представительских мероприятийПисьмо ФНС от 08.05.2014 № ГД-4-3/8852.

Ранее Минфин настаивал на том, что дополнительно нужны приказ руководителя о проведении представительского мероприятия и смета представительских расходовПисьма Минфина от 22.03.2010 № 03-03-06/4/26, от 13.11.2007 № 03-03-06/1/807. Однако в рамках совершенствования налогового администрирования количество документов, подтверждающих представительские расходы, сокращеноп. 10 разд. IV Плана, утв. Распоряжением Правительства от 10.02.2014 № 162-р.

Привычнее все же составлять отчет. Форма его произвольная. Предлагаем вам образец такого отчета.

УТВЕРЖДАЮГенеральный директор ООО «Красная смородинка»

| / Е.В. Слейман / |

25 апреля 2014 г.

Отчет о проведении официального приема представителей ООО «Любимые сады»

25 апреля 2014 г.

Официальный прием представителей ООО «Любимые сады» состоялся 21 апреля 2014 г. Место проведения переговоров — г. Москва, Ленинский проспект, д. 38, банкетный зал ресторана «Спутник».

На приеме присутствовали:— представители ООО «Любимые сады» — 7 человек, в том числе генеральный директор Ю.И. Велебужский;— представители ООО «Красная смородинка» — 8 человек, в том числе генеральный директор Е.В. Слейман.Нет необходимости перечислять тех, кто присутствовал на официальном банкете. Подобных требований в НК нет. Но в отчете об официальном банкете не лишним будет указать количество присутствовавших представителей контрагентов и потенциальных клиентов

По итогам официального приема подписан контракт на поставку новой продукции — сока «Юбилейный». Также заключено дополнительное соглашение к действующему договору № 1168/2013 о поставках продукции.

Общая сумма расходов на проведение представительского мероприятия составила 47 000 руб., в том числе:— на аренду банкетного зала — 10 000 руб.;— на покупку еды и напитков — 37 000 руб.

Копия кассового чека за ресторанное обслуживание прилагается.Если расходы на проведение представительского мероприятия были оплачены наличными деньгами, оригиналы документов, подтверждающих такую оплату (чек ККТ, бланк строгой отчетности), должны быть приложены к авансовому отчету работника, оплачивавшего наличными затраты на мероприятие

| Исполнительный директор | О.Д. Мицкевич |

Документальная форма

Акт списания (скачать пустой бланк бесплатно в формате word)

Кто, когда, на каком основании

Для целей налаживания деловых контактов многие компании организуют различного рода бизнес мероприятия. К таким можно отнести приемы официальных делегаций, встречи, переговоры с партнерами по бизнесу и прочие. Их организация, обслуживание сопровождается тратами, которые называются представительскими. Они подлежат обязательному документированию.

Каждое такое бизнес мероприятие может планироваться заранее, а проходить согласно уже утвержденному плану. Но инициировать его имеет право и должностное лицо — непосредственный их организатор, отвечающий за проведение, обслуживание. Тогда главе компании подается служебная записка. По окончании ее рассмотрения, при положительном решении издается соответствующий приказ руководителя. На основании данного распоряжения разрабатывается специальная программа, составляется смета расходов, прочие сопутствующие документы. После того, как все закончится, формируется, утверждается отчет.

После окончания мероприятия подводятся итоги, составляется отчет. К нему может приобщаться составленный попутно акт об имевших место расходах. Составляет акт, как правило, специально созданная для этого комиссия. Ее создание и состав из компетентных специалистов утверждается приказом главы организации. Комиссия проверяет имеющиеся данные, принимает решение о признании (не признании) тех либо иных расходов представительскими.

Представительские расходы: что говорит закон

Представительские расходы (ПР)– термин из Налогового кодекса. Их нормы приводятся в пп. 22 п. 1 и п. 2 ст. 264 НК РФ. Определение представительским расходам дается исходя из этих норм. Представительскими будут считаться траты на официальный прием, сопровождение и сервис для уполномоченных лиц других компаний, а также тех, кто намеревается присутствовать на заседании совета директоров, правления или других руководящих органов.

- Место проведения. Не является значимым, где именно организован прием: в помещении фирмы или в баре либо ресторане. Исключения составляют развлекательные заведения другого формата – к ним ПР не относятся.

- Время проведения. Рабочее время, вечернее, выходной ли день выбраны для даты мероприятия, расходы все равно остаются представительскими.

- Статус участников. К участникам-контрагентам относят как физических, так и должностных лиц, ими могут быть не только представители руководства других фирм, но и клиенты.

- Результат встречи. Не имеет значения также исход представительского мероприятия. Было ли принято положительное решение о сотрудничестве, заключены договора, или же участники разошлись ни с чем, средства на мероприятие были потрачены и могут быть признаны.

- Количество участников также не определяет представительские расходы. Этот фактор может повлиять только на размер трат, но если он не выходит за установленную норму, значения этот показатель не имеет.

В НК РФ обозначены особые категории расходов, которые с точки зрения налогообложения правомерно счесть представительским. К ним относятся следующие траты:

- Оплата организации официального мероприятия по приему гостей из других фирм. Таким мероприятием может быть:

- завтрак;

- обед;

- выездное заседание.

ОБРАТИТЕ ВНИМАНИЕ! Затраты на продукты и алкоголь также включены в эту группу затрат. ВНИМАНИЕ! Если в штате организации имеется свой переводчик, расходы на приглашенного со стороны специалиста налоговики могут не счесть представительскими

Свою правоту фирма может попытаться доказать в суде, убедив его, что квалификация или спецификация штатных переводчиков не отвечает задачам представительского мероприятия

Буфетный сервис, сопровождающий указанное мероприятие по приему.

Трансфер участников до места приема и обратно.

Вознаграждение за труд внештатного переводчика, если он был приглашен присутствовать на мероприятии.

ВНИМАНИЕ! Если в штате организации имеется свой переводчик, расходы на приглашенного со стороны специалиста налоговики могут не счесть представительскими. Свою правоту фирма может попытаться доказать в суде, убедив его, что квалификация или спецификация штатных переводчиков не отвечает задачам представительского мероприятия

По мнению ФНС, перечень представительских расходов закрытый, его нельзя расширять.

Неправомерно учитывать как представительские расходы:

Чтобы не возникло споров с налоговиками, решать которые возможно лишь в арбитражном суде, рекомендуется при определении расходов пользоваться критериями, обозначенными в Налоговом кодексе и предписаниях Министерства финансов РФ (в частности, Приказе Минфина РФ от 15 марта 2000 года № 26н):

- Прием и обслуживание должны быть организованы с целью установления или поддержки сотрудничества, к обоюдной выгоде сторон.

- Мероприятия должны быть строго официальными (так, банкет в ресторане, даже если он проводится с партнерами, не будет сочтен официальным, в отличие от делового завтрака или обеда). Официальность мероприятия может быть подтверждена программой вопросов, подлежащих обсуждению в его ходе.

- Затраты должны быть обоснованы, то есть оправданы с экономической точки зрения.

- Каждая статья расходов должна иметь документальное подтверждение.

В спорных случаях следует обратиться к арбитражной практике. В суде представительскими сочтут расходы, удовлетворяющие одному из двух условий:

- прямо названы таковыми в соответствующем пункте Налогового кодекса РФ;

- их разрешено включить в представительские отдельными нормативными актами налоговой службы или Министерства финансов РФ.

Ужин с клиентом за счет компании

Веду переговоры с крупным клиентом. Чтобы подписать договор на выгодных условиях, хочу устроить ужин в ресторане. Я могу заплатить деньгами компании?

Расходы на ужин с партнером относятся к представительским расходам. Закон говорит, что можно пригласить текущего или потенциального партнера на завтрак, обед или ужин, чтобы поговорить о сотрудничестве.

Не все расходы на ужины с партнерами считаются представительскими. Для этого у ужинов должны быть такие признаки:

- приезжают представители других компаний или совета директоров. Можно пригласить клиента, поставщика или участника совета директоров. Насчет клиентов-физлиц четкого мнения нет: в одном письме Минфин говорил, что их можно относить к представительским, в другом — что нельзя.

Мы считаем, что расходы на мероприятия с клиентами-физлицами рискованно относить к представительским расходам. Налоговая может их оспорить. Это относится к расходам на прием сотрудников компании из других городов и филиалов. Нельзя за деньги компании купить коньяк и хамон в офис для сотрудников и сказать, что иногда приезжают клиенты и тоже будут это есть и пить;

В представительские расходы можно включить:

- стоимость завтрака, обеда или ужина, напитков, обслуживания;

- доставку к месту мероприятия;

- услуги переводчиков.

Закон не запрещает проводить ужины с партнерами где захочется: в офисе, ресторане или загородном доме.

По закону представительские расходы можно учитывать при расчете налога на прибыль. Правда, берут их не целиком, а по нормативу 4% от расходов на зарплату.

Компания за год платит сотрудникам 2,4 млн рублей. Значит может учесть столько представительских расходов: 2,4 млн рублей * 4% = 96 000 рублей.

Представительские расходы нельзя принять к расходам по упрощенке «доходы минус расходы». Их нет в перечне Налогового кодекса.

Чтобы учитывать представительские расходы при расчете налогов, их нужно подтвердить.

Как подтвердить

Нельзя просто взять, потратить деньги компании, а потом учесть эти расходы при расчете налогов. Сначала расходы надо доказать. Для этого составляют документы:

- приказ руководителя о расходах и целях этих расходов. Формулировка примерно такая: «Чтобы подписать договор, приказываю провести мероприятие в таком ресторане. Бюджет мероприятия — такой. Со стороны компании будут Коновалов и Мирошниченко. Во вложении — утвержденная смета от ресторана на мероприятие»;

- смету представительских расходов. Например, можно взять смету из ресторана;

- первичные документы. Подойдет договор с рестораном или кейтеринговой компанией, товарные и кассовые чеки;

- отчет о представительских расходах.

В отчете надо указать:

- цель мероприятия и результаты. Нужно указать, если после переговоров в ресторане подписали контракт или договорились о большой поставке;

- дату и место мероприятия;

- программу мероприятия. Например, ужин будет проходить в таком ресторане, время примерно такое;

- состав участников со стороны партнера, перечисляют по именам;

- состав принимающей стороны;

- расходы.

Налоговая любит оспаривать представительские расходы в суде и требовать доплаты налогов. Тут правило такое: компания должна не просто прогулять деньги, а получить результат для работы, например заключить договор. Тогда суды чаще всего встают на сторону компании.

Налоговая подала на компанию в суд и заявила, что она необоснованно приняла к расходам 13 463 рубля на алкогольные напитки и цветы. У налоговой были и другие претензии, но нам тут важны только расходы.

Суд с налоговой не согласился. Цветы и алкоголь были нужны для переговоров, чтобы договориться о поставке сырья. Без этого у компании закончилось бы сырье и деятельность остановилась. Переговоры всё спасли.

А алкоголь можно?

Минфин в письме сказал, что алкоголь можно включать в представительские расходы, если это предусмотрено обычаями делового оборота:

Суть такая: если принято на переговорах с этими партнерами выпивать, то надо покупать спиртное. А что ни сделаешь ради успешного бизнеса.

Налоговая не всегда соглашается, что спиртные напитки были необходимы для переговоров, приходится это доказывать в суде.

Скачать образец документа

Скачать в .doc/.pdfСохраните этот документ у себя в удобном формате. Это бесплатно.

Приложение N 14 к Инструкции о порядке приема иностранных делегаций и отдельных иностранных граждан в Федеральной службе по экологическому, технологическому и атомному надзору РД-18-02-2004

ФОРМА АКТА НА СПИСАНИЕ ПРЕДСТАВИТЕЛЬСКИХ РАСХОДОВ

"__" ____ 200_ г.

АКТ

Мы, нижеподписавшиеся, ___________________________________________

_________________________________________________________________,

составили настоящий акт в том, что на прием иностранной делегации

(отдельных иностранных граждан) из _______________ в период с "__"

_________ по "__" ________ 200_ года было израсходовано __________

__________________________________________________________________

(сумма прописью)

на буфетное обслуживание (ресторанный счет N ______ от _________),

и (или) произведена закупка следующих продуктов питания: _________

__________________________________________________________________

на общую сумму ___________________________________________________

(сумма прописью)

(чек ККМ N ______ от _______), которые были израсходованы на прием

иностранной делегации (отдельных иностранных граждан) полностью.

Подписи:

Скачать в .doc/.pdfСохраните этот документ сейчас. Пригодится.

Вы нашли то что искали?

* Нажимая на одну из этих кнопок, Вы помогаете формировать рейтинг полезности документов. Спасибо Вам!

Смежные документы

- Акт: образцы (Полный перечень документов)

- Поиск по фразе «Акт» по всему сайту

- «Форма акта на списание представительских расходов, связанных с приемом иностранной делегации (отдельных иностранных граждан) в Федеральной службе по экологическому, технологическому и атомному надзору».doc

Документы, которые также Вас могут заинтересовать:

- Форма акта наблюдения на месте за работой специалиста (эксперта) по аккредитации органов оценки соответствия на объектах, подконтрольных Ростехнадзору

- Форма акта наблюдения за деятельностью органа оценки соответствия при проведении процедур экзаменов и аттестации

- Форма акта о выделении к уничтожению документов, не подлежащих хранению в Федеральной службе по надзору в сфере природопользования

- Форма акта о выделении к уничтожению документов Федерального агентства железнодорожного транспорта, не подлежащих хранению

- Форма акта о выделении к уничтожению документов Федеральной службы по экологическому, технологическому и атомному надзору, не подлежащих хранению

- Форма акта о выделении к уничтожению документов, не подлежащих хранению, Федеральной службы по интеллектуальной собственности, патентам и товарным знакам

- Форма акта о выделении к уничтожению документов, не подлежащих хранению в Федеральной службе по надзору в сфере транспорта

- Форма акта о выдаче дел во временное пользование

- Форма акта о выделении к уничтожению документов, не подлежащих хранению Министерства культуры и массовых коммуникаций Российской Федерации

- Форма акта о выделении к уничтожению документов, не подлежащих хранению в Федеральном агентстве морского и речного транспорта (Росморречфлоте)

Документальное обоснование является прерогативой

При оспаривании решений налогового органа о доначислении налога на прибыль в части понесенных представительских расходов на алкогольные напитки, у судей имеются следующие аргументы. Если налогоплательщик документально обосновал факт несения указанных расходов с целью установления и поддержания сотрудничества с контрагентами, а также подтвердил взаимосвязь с осуществлением деятельности, направленной на получение дохода, то у него имеются все шансы оспорить решение инспекции.

К представительским расходам относятся затраты на проведение официального приема (завтрака, обеда или иного аналогичного мероприятия) для представителей других организаций, транспортное обеспечение доставки этих лиц к месту проведения представительского мероприятия или заседания руководящего органа и обратно, буфетное обслуживание во время переговоров, оплата услуг переводчиков, не состоящих в штате налогоплательщика, по обеспечению перевода во время проведения представительских мероприятий. Поскольку статья 264 Налогового кодекса РФ не содержит перечня продуктов и напитков, которые не могут включаться в состав представительских расходов, доводы заявителя являются обоснованными (постановление ФАС Поволжского округа от 15.01.2013 № А55-14189/2012).

Конкретного перечня и форм первичных документов, подтверждающих представительские расходы, налоговое законодательство не содержит…

А в постановлении ФАС Центрального округа от 27.08.2009 № А48-2871/08-18 судьи также ссылаются на то, что налоговое законодательство подробно не детализирует перечень затрат, которые относятся к представительским расходам, а также не определяет перечень продуктов и напитков, которые не могут включаться в состав представительских расходов. Поэтому при должном документальном обосновании такие представительские расходы, как затраты на приобретение продуктов питания, спиртных напитков, оплату завтраков, обедов и иных аналогичных мероприятий в организациях общественного питания, подтвержденные авансовыми отчетами сотрудников, программами проведения встреч, сметами, кассовыми чеками, могут быть отнесены к представительским.

В следующем споре доначисление налога на прибыль тоже было связано с отнесением в состав расходов представительских затрат на приобретение алкогольных напитков, учитываемых при исчислении налогооблагаемой прибыли.

Поскольку предметного списка продуктов и напитков, которые не могут включаться в состав представительских расходов, не существует, судьи отменили решение инспекции о доначислении налога на прибыль. К тому же компания представила в подтверждение авансовые отчеты, товарные и кассовые чеки, акты о списании представительских расходов, служебные записки и исполнительские сметы (постановление ФАС Уральского округа от 10.11.2010 № Ф09-7088/10-С2).

Налоговый консультант А.П. Илюшин

, для журнала «Нормативные акты для бухгалтера»

Если у Вас есть вопрос — задайте его здесь >>

Акт на списание представительских расходов образец

Было ли принято положительное решение о сотрудничестве, заключены договора, или же участники разошлись ни с чем, средства на мероприятие были потрачены и могут быть признаны.

- Количество участников также не определяет представительские расходы.

Этот фактор может повлиять только на размер трат, но если он не выходит за установленную норму, значения этот показатель не имеет. Траты, которые можно и нельзя счесть представительскими В НК РФ обозначены особые категории расходов, которые с точки зрения налогообложения правомерно счесть представительским.

ОБРАТИТЕ ВНИМАНИЕ! Затраты на продукты и алкоголь также включены в эту группу затрат