НДС в отчёте о движении денежных средств

НДС — это косвенный налог. Сформированные по нему денежные потоки показывают в ОДДС свёрнуто и отдельно от потоков поступлений и платежей. Это означает, что для оформления данных в ОДДС отдельно выделяют и учитывают суммы налога:

- полученные от заказчиков или покупателей;

- перечисленные подрядчикам и поставщикам;

- уплаченные в бюджет;

- возмещённые из бюджета.

При этом в отчёте отражаются только те суммы налога, которые фирма предъявляет к вычету. Это значит, что по проведённым необлагаемым НДС операциям выделять налог не нужно, а платёж в полном объёме следует отнести к общей сумме платежей поставщикам, которые суммируются в строке 4121 отчёта.

НДС в ОДДС рассчитывается по следующей формуле:

НДС, полученный от покупателей – НДС, уплаченный поставщикам – НДС, уплаченный в бюджет + НДС, возвращённый из бюджета

Полученную сумму надо отразить:

- по строке 4119 «Прочие поступления», если она положительная;

- по строке 4129 «Прочие платежи», если она отрицательная.

Далее рассмотрим на примерах, как указывать данные по НДС в строках 4119 и 4129.

Специальные разделы декларации

Для экспортеров в декларации по НДС предусмотрены:

раздел 4 – для отражения налога в случае, когда нулевая ставка подтверждена;

раздел 5 – для отражения налоговых вычетов;

раздел 6 – для отражения налога, когда нулевая ставка не подтверждена.

В этих же разделах отчитывайтесь об экспорте в государства – участники Таможенного союза. Для целей расчета НДС у российских организаций к экспорту товаров приравнивается:

изготовление товаров, предназначенных для экспорта в страны – участницы Таможенного союза (п. 9 приложения 18 к договору о Евразийском экономическом союзе);

передача товаров по договору лизинга, который предусматривает переход права собственности к лизингополучателю, а также по договорам товарного кредита или товарного займа (п. 11 приложения 18 к договору о Евразийском экономическом союзе).

🎥 Видео

Сложные вопросы исчисления НДС, налога на прибыль и НДФЛСкачать

Вебинар «НДС: изменения, которые могут быть полезны в работе»Скачать

Масштабные изменения декларации по НДССкачать

НДС: изменения с 1 июля 2021 и не толькоСкачать

НДС и налог на прибыль: закрываем 2021 год и встречаем 2022 год без ошибокСкачать

Вебинар «Восстановление НДС при использовании основных средств в необлагаемых операциях»Скачать

Порядок предоставления «уточненки» по НДС.Скачать

Отчётность в октябре 2021 годаСкачать

НДС при экспортных операциях. Как подтвердить нулевую ставку НДС? Лайфхаки для экспортеровСкачать

Основные изменения в законодательстве на НДС и акцизе на 2021 год. Вебинар от ФНС 28.05.2021Скачать

Экспертная гостиная 01.04.21 — Сессия I — НДС и налог на прибыль. Новшества с 2021 годаСкачать

Ошибки при заполнении налоговой декларации по НДС в 1С:Бухгалтерия 8.3 | Микос Программы 1ССкачать

Дополнительные шифры — 2021

Несколько новых кодов, предназначаемых для учетных регистров, возникли в письме ФНС России от 16.01.2018 № СД-4-3/480@. В нем приведены такие шифры:

- для журнала учета счетов-фактур: 33 — по документам (в т. ч. корректировочным), выставляемым при поступлении от налогового агента предоплаты в счет будущей поставки сырых шкур (лома);

- 34 — по документам (в т. ч. корректировочным), выставляемым (получаемым) комиссионером (агентом) в связи с отгрузкой налоговому агенту сырых шкур (лома);

для книги покупок, заполняемой налоговым агентом:

- 41 — по вычету как у покупателя суммы НДС, исчисленной при перечислении предоплаты;

42 — по вычету как у покупателя суммы НДС, исчисленной при отгрузке товара, а также при корректировке стоимости отгрузки в сторону увеличения;

43 — по вычету как у продавца суммы НДС с предоплаты при отгрузке;

44 — по вычету как у продавца суммы НДС при корректировке стоимости отгрузки в сторону уменьшения;

для книги покупок обычного налогоплательщика-продавца:

- 34 — при корректировке стоимости отгрузки в сторону уменьшения;

для книги продаж обычного налогоплательщика-продавца:

- 33 — по предоплате в счет будущей поставки сырых шкур (лома);

34 — по отгрузке сырых шкур (лома), в т. ч. в счет предоплаты, а также при изменении стоимости отгрузки в сторону увеличения;

для книги продаж, заполняемой налоговым агентом:

- 41 — по НДС с предоплаты как у продавца;

42 — по НДС с отгрузки как у продавца, а также при корректировке стоимости отгрузки в сторону увеличения;

43 — по НДС, восстанавливаемому как у покупателя при перечислении им предоплаты;

44 — по НДС, восстанавливаемому как у покупателя при корректировке стоимости отгрузки в сторону уменьшения.

Письмо содержит оговорки о том, что приведенные в нем коды являются рекомендуемыми и применяются до внесения изменений в соответствующий базовый регистр.

Кроме этого письмом ФНС России от 16.01.2018 № СД-4-3/532@ дополнительно введены коды 37-40 — для операций, предусмотренных п. 7 ст. 164 НК РФ.

Дополнительные шифры — 2021-2022

Несколько новых кодов, предназначаемых для учетных регистров, возникли в письме ФНС России от 16.01.2018 № СД-4-3/480@. В нем приведены такие шифры:

- для журнала учета счетов-фактур: 33 — по документам (в т. ч. корректировочным), выставляемым при поступлении от налогового агента предоплаты в счет будущей поставки сырых шкур (лома);

- 34 — по документам (в т. ч. корректировочным), выставляемым (получаемым) комиссионером (агентом) в связи с отгрузкой налоговому агенту сырых шкур (лома);

для книги покупок, заполняемой налоговым агентом:

- 41 — по вычету как у покупателя суммы НДС, исчисленной при перечислении предоплаты;

42 — по вычету как у покупателя суммы НДС, исчисленной при отгрузке товара, а также при корректировке стоимости отгрузки в сторону увеличения;

43 — по вычету как у продавца суммы НДС с предоплаты при отгрузке;

44 — по вычету как у продавца суммы НДС при корректировке стоимости отгрузки в сторону уменьшения;

для книги покупок обычного налогоплательщика-продавца:

- 34 — при корректировке стоимости отгрузки в сторону уменьшения;

для книги продаж обычного налогоплательщика-продавца:

- 33 — по предоплате в счет будущей поставки сырых шкур (лома);

34 — по отгрузке сырых шкур (лома), в т. ч. в счет предоплаты, а также при изменении стоимости отгрузки в сторону увеличения;

для книги продаж, заполняемой налоговым агентом:

- 41 — по НДС с предоплаты как у продавца;

42 — по НДС с отгрузки как у продавца, а также при корректировке стоимости отгрузки в сторону увеличения;

43 — по НДС, восстанавливаемому как у покупателя при перечислении им предоплаты;

44 — по НДС, восстанавливаемому как у покупателя при корректировке стоимости отгрузки в сторону уменьшения.

Письмо содержит оговорки о том, что приведенные в нем коды являются рекомендуемыми и применяются до внесения изменений в соответствующий базовый регистр.

Кроме этого письмом ФНС России от 16.01.2018 № СД-4-3/532@ дополнительно введены коды 37-40 — для операций, предусмотренных п. 7 ст. 164 НК РФ.

Порядок регистрации записи с КВО 26 в книге продаж

Книга покупок и продаж

заполняется компаниями и ИП, которые

являются плательщиками на ОСН на основе

оформленных СФ. Эти документы отражают

практически все данные, которые требуются

по ведению учетных форм по налогу и

отражаются в декларации

по НДС.

В книге покупок

значение вида операций пишется в графе

2. Такое правило действует и для учета

реализации. Перечень утвержден приказом

Федеральной Налоговой Службы. Всего

действует 24 числа, но они не нумеруются

в сплошном порядке. Последним в списке

обозначено «32». Каждое из значений

отображает отдельную ситуацию, которая

имеет связь с исчислением платежа.

Некоторые цифры можно применять для

книги покупок и продаж.

Показатель 26 в учете

реализации применяется для обозначения

оформления сводного СФ, который содержит

данные по реализации товаров, работ и

услуг для лиц, которые не являются

плательщиками сбора. Это же число

используется при получении от этих лиц

предварительной оплаты.

Важно правильно отображать цифры вида операций в учетных формах по НДС. Это связано с тем, что ИФНС проводит анализ представленных плательщиками данных, в том числе, по числам

Чтобы снизить количество ошибок ФНС выпустила разъяснения относительно существующих КВО

Заполнение Раздела №3 декларации: нюансы

Есть ряд нюансов, характеризующих работу с Разделом № 3 рассматриваемого отчетного документа

Важно, заполняя его, учитывать каждую из формулировок, отражающую значение, которые имеют те или иные показатели — например, код операции 1011410 в декларации по НДС. Правильность указания соответствующего реквизита гарантирует корректность отражения сведений о налогоплательщике в реестрах ФНС РФ

При заполнении рассматриваемого Раздела декларации следует учитывать разъяснения, приведенные ФНС РФ в Приказе, установившем соответствующие коды. Так, если фирма осуществляет, заполняя отчетность по НДС и указывая в ней код операции, экспорт — в декларации по НДС, если говорить о Разделе № 3, должны фиксироваться налоговые базы по всем соответствующим операциям, если они по закону облагаются по нулевой ставке. Порядок определения ее величины может устанавливаться в федеральных источниках права, а также в международных договорах.

Таковы особенности отражения сведений в Разделе № 3 рассматриваемого отчетного документа. Изучим теперь то, что может обозначать тот или иной код операции в декларации по НДС в Разделе № 4. Вновь используем для этих целей формат небольшой таблицы.

| Код | Значение |

| 1011700 | Отражает операции, которые реализуются налоговыми агентами |

| 1011711 | Соответствует продаже товаров и услуг иностранцами, которые не учитываются как налогоплательщики |

| 1011712 | Соответствуют продаже работ и сервисов иностранцами, которые не учтены как налогоплательщики |

| 1011703 | Отражает предоставление органами власти различных видов государственного, а также муниципального имущества в аренду |

| 1011705 | Соответствует продаже на территории РФ различных видов конфискованного имущества, реализуемого в соответствии с решениями суда, бесхозных вещей, кладов, ценностей по скупке, а также перешедших властям по праву наследования |

| 1011707 | Отражает продажу товаров, работы и услуг иностранцами на основе гражданско-правовых соглашений |

| 1011709 | Отражает уплату НДС лицами в статусе налоговых агентов, которые приведены в п. 6 ст. 161 НК РФ |

Изучим теперь то, что может обозначать код вида операции в декларации НДС в Разделе № 5. Аналогично используем небольшую таблицу.

Коды видов операций кво

Нужно ли исправлять ошибки в кодах?

Штрафы за ошибки в указании кодов государством не предусматриваются. Исправления имеют смысл в следующих случаях:

- С претензией обратился покупатель, сославшись на неправильное заполнение документов и возникшие вследствие этого проблемы с Налоговыми органами.

- Предприятию пришло требование пояснений из ФСН.

Если данные факторы отсутствуют, вопрос с необходимостью исправления кода решает сама организация. Как правило, подправить обозначение в первичных документах довольно просто. Сложности возникают, потому что существует также счет-фактура, уже отправленная покупателю.

В большинстве случаев, если ошибка не была обнаружена своевременно, ее можно не исправлять. Если Налоговая и покупатели не предъявили никаких претензий, нарушение не принесет негативных последствий. Однако нужно помнить, что коды относятся к обязательным пунктам счета-фактуры. Это значит, что нарушения в них обычно обнаруживаются. Поэтому при заполнении документов нужно быть внимательными.

Примеры использования счета 26 «Общехозяйственные расходы»

Рассмотрим вышеуказанные проводки на примерах.

В учётной политике закреплено:

- Списание общехозяйственных расходов производится на себестоимость продукции.

- База распределения – плановая себестоимость.

В ноябре 2021 года прямые расходы составили 88 040 руб.:

- 3/п производственным работникам – 20 000,00 руб.

- Страховые взносы – 6 040,00 руб.

- Материальные расходы – 62 000,00 руб.

Косвенные расходы – 13 020 руб.:

- 3/п административного персонала – 10 000,00 руб.;

- Страховые взносы – 3 020,00 руб.:

| Дата | Счёт Дт | Счёт Кт | Сумма, руб. | Описание проводки | Документ-основание |

| Выпуск продукции | |||||

| 16.11.2016 | 43 | 40 | 85 000 | Выпуск готовой продукции (по плановой себестоимости) | Отчёт о производстве, накладная о приёмке продукции на склад |

| 16.11.2016 | 20 | 10 | 62 000 | Списание материалов | Требование-накладная |

| Начисление заработной платы производственным рабочим | |||||

| 30.11.2016 | 20 | 70 | 20 000 | Начислена з/п | Табель учёта времени, расчётная ведомость |

| 30.11.2016 | 70 | 68 | 2 600 | Удержан НДФЛ | |

| 30.11.2016 | 20 | 69 | 6 040 | Начислены страховые взносы | |

| Начисление заработной платы административно-управленческому персоналу | |||||

| 30.11.2016 | 26 | 70 | 10 000 | Начислена з/п | Табель учёта времени, расчётная ведомость |

| 30.11.2016 | 70 | 68 | 1 300 | Удержан НДФЛ | |

| 30.11.2016 | 26 | 69 | 3 020 | Начислены страховые взносы | |

| Закрытие месяца | |||||

| 30.11.2016 | 20 | 26 | 10 000 | Закрытие счета 26 (оплата труда) | |

| 30.11.2016 | 20 | 26 | 3 020 | Закрытие счета 26 (страховые взносы) | |

| 30.11.2016 | 40 | 20 | 101 060 | Списание фактической себестоимости на выпуск (26 040,00 (Оплата труда) + 62 000,00 (Материальные затраты)+ 13 020,00 (Общехозяйственные расходы)) | |

| 30.11.2016 | 43 | 40 | 16 060 | Корректировка стоимости продукции до фактической |

| ВР/НУ | Счёт Дт | Счёт Кт | Сумма, руб. | Описание проводки |

| ВР | 20 | 26 | 10 000 | Закрытие счета 26 (оплата труда) |

| НУ | 90.08 | 26 | 10 000 | |

| ВР | 90.08 | 26 | -10 000 | |

| ВР | 20 | 26 | 3 020 | Закрытие счета 26 (страховые взносы) |

| НУ | 90.08 | 26 | 3 020 | |

| ВР | 90.08 | 26 | -3 020 | |

| НУ | 40 | 20 | 88 040 | Списание фактической себестоимости на выпуск |

| ВР | 40 | 20 | 13 020 | |

| НУ | 43 | 40 | 3 040 | Корректировка стоимости продукции до фактической |

| ВР | 43 | 40 | 13 020 |

Пример 2. Закрытие счета на себестоимость продаж при оказании услуг

В ноябре 2021 года общехозяйственные расходы составили 23 020 руб.

- 3/п персонала – 10 000,00 руб.;

- Страховые взносы – 3 020,00 руб.;

- Аренда помещения – 10 000,00 руб.:

| Дата | Счёт Дт | Счёт Кт | Сумма, руб. | Описание проводки | Документ-основание |

| 24.11.2016 | 26 | 60 | 10 000 | Начислена аренда | Акт об оказании услуг |

| 26.11.2016 | 62 | 90.01 | 30 000 | Учёт выручки | Акт об оказании услуг |

| 90.03 | 68 | 5 400 | Начислен НДС | ||

| 30.11.2016 | 26 | 70 | 10 000 | Начислена з/п | Табель учёта времени, расчётная ведомость |

| 30.11.2016 | 70 | 68 | 1 300 | Удержан НДФЛ | |

| 30.11.2016 | 26 | 69 | 3 020 | Начислены страховые взносы | |

| Закрытие месяца | |||||

| 30.11.2016 | 90.02 | 26 | 23 020 | Списание общехозяйственных затрат на себестоимость продаж проводка |

Зачем нужен перенос вычета

Коды операций в Разделе 2

Коды для налоговых агентов соответствуют пунктам ст. 161 НК РФ, а также п.10 ст.174.2 НК РФ, по нормам которых агенты рассчитывают налоговую базу по НДС (Раздел IV Приложения № 1 к Порядку). Примеры кодов приведены ниже.

| 1011711 | Реализация товаров иностранных лиц, не состоящих на учете в качестве налогоплательщиков, а также реализация работ, услуг таких иностранных лиц с применением безденежных форм расчетов |

| 1011712 | Реализация работ, услуг иностранных лиц, не состоящих на учете в качестве налогоплательщиков, кроме случаев применения безденежных форм расчетов |

| 1011703 | Предоставление органами госвласти и управления в аренду федерального имущества, имущества субъектов Российской Федерации и муниципального имущества |

Счет 26 в бухгалтерском учете

Определение общехозяйственным затратам

К общехозяйственным расходам относят все затраты на управленческие нужды, не связанные напрямую с производством, оказанием услуг или выполнением работ, но относятся на основной вид деятельности.

Перечень общехозяйственных затрат зависит от профиля организации и является не закрытым, согласно рекомендациям по использованию плана счетов.

Можно выделить основные общехозяйственные затраты:

- Административно-управленческие расходы

- Командировки;

- Заработная плата администрации, бухгалтерии, управленческого персонала, маркетинга и т.д.;

- Представительские расходы;

- Услуги охраны, связи;

- Консультации сторонних специалистов (IT, аудиторов и т.д.);

- Почтовые услуги и канцелярия.

- Ремонт и амортизация не производственных основных средств;

- Аренда не производственных помещений;

- Бюджетные платежи (налоги, штрафы, пени);

- Прочие:

Организации, не связанные с производством (дилеры, агенты и т.д.) на 26 счёте собирают все затраты и в дальнейшем списывают их на счёт учёта продаж (счёт 90).

Основные свойства 26 счета

Рассмотрим основные свойства счета 26 «Общехозяйственные расходы»:

- Относится к активным счетам, следовательно, у него не может быть отрицательного результата (кредитового сальдо);

- Является операционным счётом и не фигурирует в балансе. В конце каждого отчетного периода обязательно должен быть закрыт (на конец месяца не должно быть остатка);

- Аналитический учёт ведётся по статьям затрат (статьям смет), месту возникновения (подразделениям) и другим признакам.

Заполнение раздела 7 декларации по НДС в 1С бухгалтерии 8 (ред. 3.0)

Есть некоторые

особенности отражения необлагаемой

операции кода

1010292 в декларации по

НДС, а также некоторых других

операций. Плательщики, которые используют

разные виды льготы

на добавленную

стоимость, могут с декларацией представить

реестр документов с подтверждением в

соответствующей форме.

В версии 1С Бухгалтерия

8 предоставлена возможность автоматического

заполнения 7 раздела в декларации и

реестра подтверждающих данных для фирм,

которые ведут раздельно учет НДС. Для

использования функции на закладке «НДС»

в настройках устанавливаются функции

ведения раздельного учета.

Для сохранения кодов,

применяемых при заполнении 7 раздела,

для оформления документации, которая

подтверждает льготы по сборам, применяется

справочник с кодами. Можно создать новый

элемент в справочнике, подобрав значение

из классификатора.

Поле с кодом операции

можно заполнить, применяя формы элемента

справочника «Договоры», если по нему

отражаются только необлагаемые операции.

В ином случае поле заполняется из

справочника «Номенклатура». Заполняя

поле с кодом операции для 7 раздела нужно

отразить специальными значками, что

операция не подлежит обложению сборами,

включена в реестр подтверждающих

документов (при необходимости).

Чтобы отразить

процедуры в 7 разделе декларации по

налогу на добавленную цену, предназначен

документ формирования записей раздела

7 декларации по НДС. Чтобы сформировать

реестр документации, которая подтверждает

право на снижение платежа, есть раздел

«Отчеты – НДС». Реестр заполняется в

автоматическом порядке, если нажать

«Сформировать».

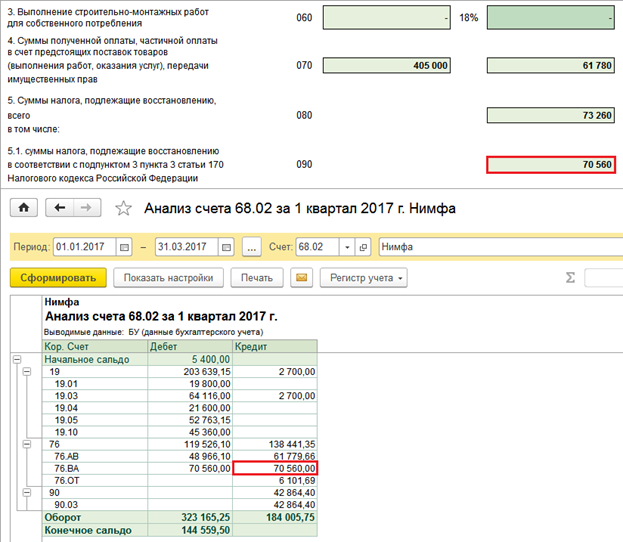

3.Проверка Раздела 3

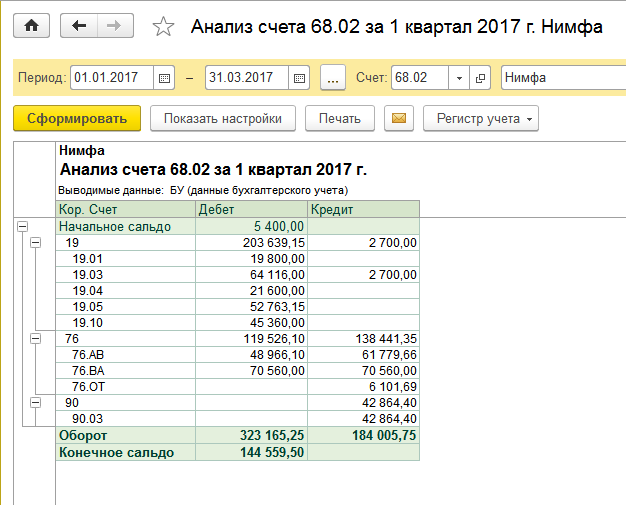

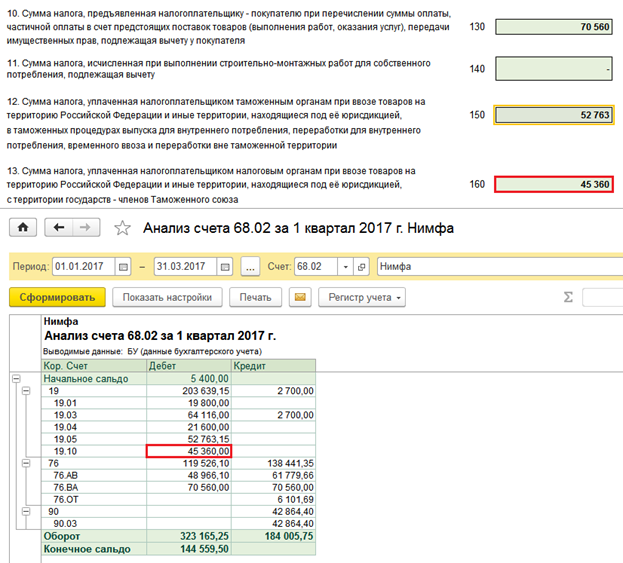

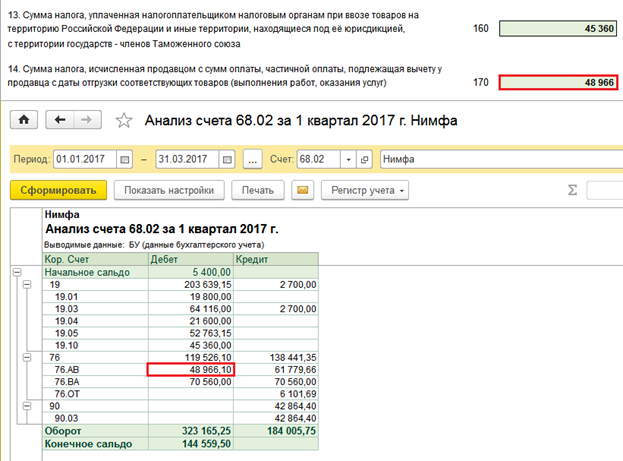

Далее выполняем проверку Раздела 3 Декларации. Основной отчет, которым будем пользоваться при проверке 3 Раздела Декларации – Анализ счета 68.02. За 1 квартал 2024 года отчет выглядит так:

- Строка 010

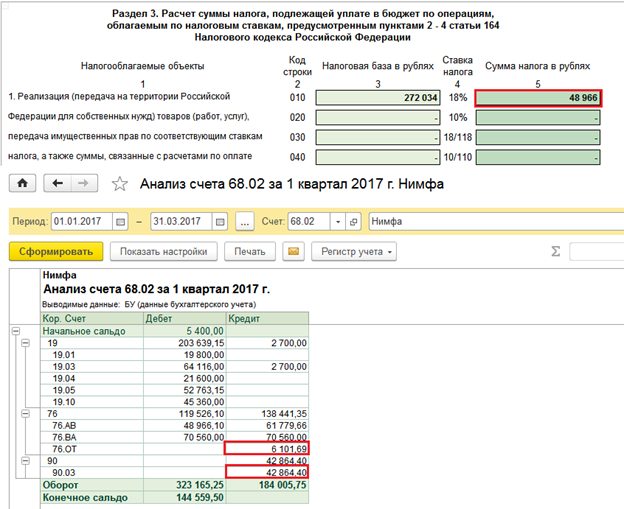

В данной строке показываются суммы от продажи товаров, работ, услуг по ставке 18% и суммы налога, исчисленные с таких операций. Следовательно, сумма налога по данной строке должна соответствовать сумме кредитовых оборотов по счету 68.02 в корреспонденции со счетами 90.03 и 76.ОТ (отгрузки без перехода права собственности):

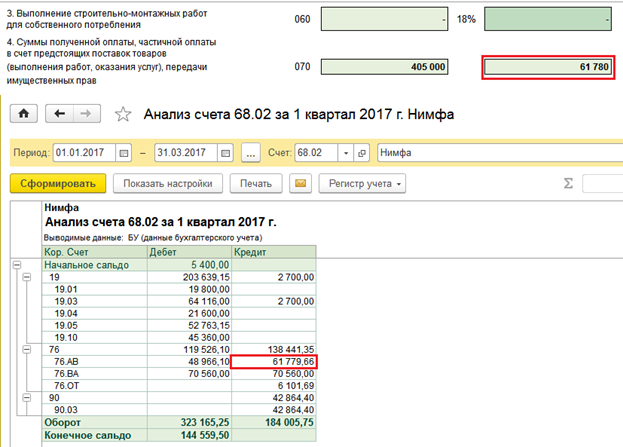

- Строка 70

В строке 070 указываются суммы НДС с авансов, полученных от покупателей в отчетном периоде. Следовательно, для проверки этой суммы необходимо смотреть на кредитовый оборот по счету 68.02 в корреспонденции со счетом 76.АВ:

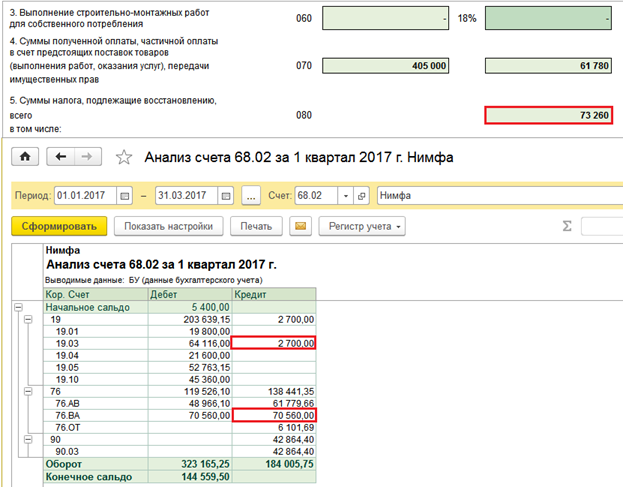

- Строка 080

В строке должны быть отражены суммы НДС, подлежащие восстановлению по различным операциям. В данную строку включаются суммы НДС с авансов поставщикам, зачтенные в отчетном периоде, а также суммы НДС, восстановленного при изменении назначения использования ценностей.

НДС с авансов поставщикам учитывается по счету 76.ВА, поэтому суммы зачтенного НДС проверяем по кредитовому обороту счета 68.02 в корреспонденции со счетом 76.ВА. Суммы восстановленного НДС отражены в бухучете как кредитовый оборот по счету 68.02 в корреспонденции с субсчетами счета 19:

- Строка 090

Данная строка является уточнением к строке 080 – здесь отдельно показываются суммы НДС с авансов поставщикам, зачтенных в отчетном периоде:

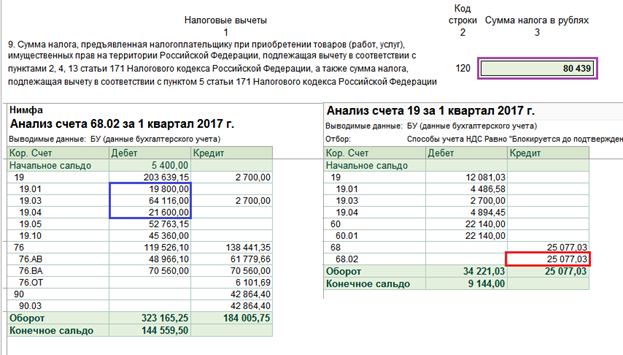

- Строка 120

Как проверить строку 120 Декларации по НДС, если организация ведет раздельный учет по НДС? В строке должны быть отражены суммы налога по приобретенным товарам, работам, услугам, который подлежит вычету в отчетном периоде. Поэтому для проверки значения по этой строке необходимо из оборотов по дебету счета 68.02 в корреспонденции со счетами 19.01, 19.02, 19.03, 19.04, 19.07 вычесть обороты по счету 19 по способу учета НДС «Блокируется до подтверждения 0%» в корреспонденции со счетом 68.02 (сумма, указанная в строке 120 Раздела 4 Декларации).

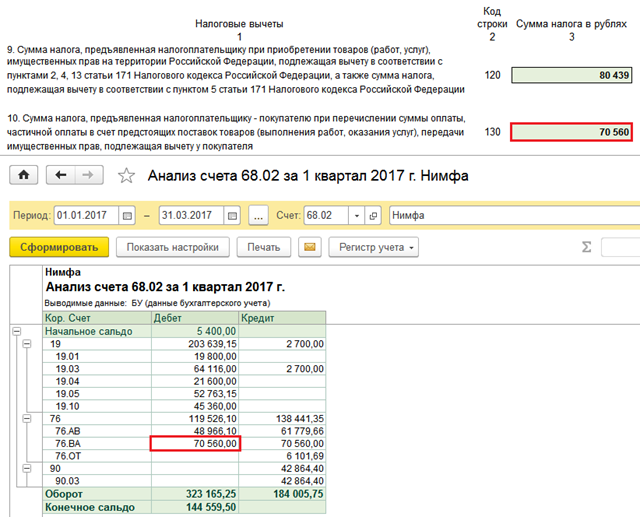

- Строка 130

В строке указываются суммы НДС с авансов, выданных поставщикам в отчетном периоде. Суммы начисленного НДС проверяем по дебетовому обороту счета 68.02 в корреспонденции со счетом 76.ВА:

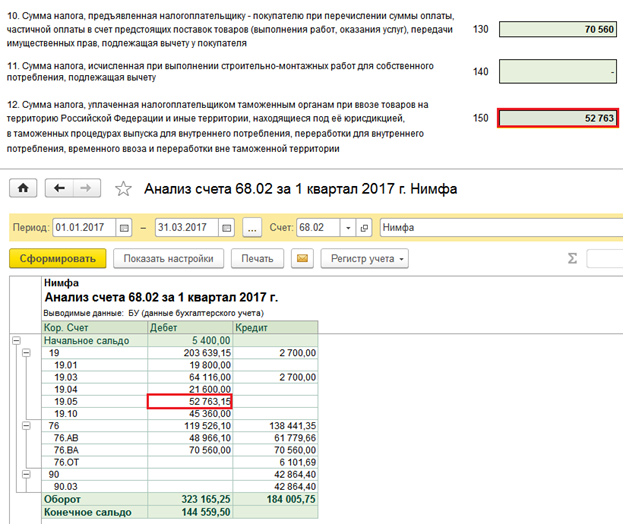

- Строка 150

В строке 150 указываются суммы НДС, уплаченные на таможне при импорте товаров. Значение в этой строке должно совпадать с дебетовым оборотом по счету 68.02 в корреспонденции со счетом 19.05:

- Строка 160

Строка заполняется суммами НДС, который наша организация уплатила при ввозе товаров из стран Таможенного союза. Данная строка сверяется с дебетовым оборотом счета 68.02 в корреспонденции со счетом 19.10:

- Строка 170

И, наконец, строка 170 заполняется суммами НДС с авансов покупателей, полученных в отчетном периоде. Данное значение в бухучете отражено как дебетовый оборот по счету 68.02 в корреспонденции со счетом 76.АВ:

Где фигурирует код вида операции по НДС?

Вид операции, выделяемый по отношению к обложению этой операции НДС, указывается в документах двух типов, составляемых в связи с этим налогом:

Обратите внимание! НДС декларация обновлена приказом ФНС от 26.03.2021 № ЕД-7-3/228@. Бланк применяется с отчетной кампании за 3 квартал 2021 года

Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

В обоих случаях для этого применяется цифровой код, но число знаков используется разное:

- для разделов декларации, содержащих данные по расчету налога — 7 цифр;

- для учетных регистров, в т. ч. при отражении их данных в декларации — 2 цифры.

Состоящий из 7 цифр код операции в декларации по НДС приводится в разделах:

- 2 (строка 070);

- 3 (приложение № 1, код строки 020);

- 4 (строки 010, 060 и 090);

- 5 (строка 030);

- 6 (строки 010, 070, 110);

- 7 (графа 1).

Отражает он, соответственно, вид операции, совершенной:

- налоговым агентом (раздел 2);

- с основными средствами (приложение № 1 к разделу 3);

- с применением ставки 0% (разделы 4–6);

- без обложения налогом (раздел 7).

В разделах 8–11 декларации, состоящих из данных учетных регистров, код операции берется из этих регистров и попадает в строки:

- 010 разделов 8 (книга покупок) и 9 (книга продаж), а также приложения № 1 к разделу 8 (доплисты к книге покупок);

- 090 приложения № 1 к разделу 9 (доплисты к книге продаж);

- 020 разделов 10 и 11 (журналы выставленных и полученных счетов-фактур).

В самих регистрах для указания кодов предназначены графы основных таблиц с номерами 2 (в книгах и доплистах к ним) и 3 (в журналах счетов-фактур).

Видео:Принципы бухгалтерского и налогового учета НДС в программе 1С:Бухгалтерия. Коды операций по НДС.Скачать

Нюансы заполнения декларации при реорганизации

Если предприятие претерпевает процесс реорганизации, то бухгалтерам стоит учесть особенности заполнения декларации по НДС. Нюансы зависят от типа процедуры:

- При присоединении правопреемником второй стороны по уплате налогов является присоединившая его компания. Причем если до окончания работы присоединенное юрлицо не сдавало отчет за последний квартал, то правопреемник обязан подать его в местную ИФНС. Что касается титульника, то в этом случае за присоединенную компанию его оформляют по стандарту, а в качестве типа реорганизации указывают код «5».

- Когда реорганизация проходит в качестве преобразования, то уплачивать НДС должна вновь созданная компания. Если до прекращения работ бухгалтер не отчитался за последний квартал, то и в этом случае декларацию надо сдать в местное отделение ФНС. В титульнике в графе «Форма реорганизации» надо указать цифру «1», в поле ОКТМО ─ территорию, на которой предприятие, как правопреемник уплачивает налог.

В остальном же при реорганизации правила формирования декларации по НДС не меняются.

Дополнительные шифры — 2021

Несколько новых кодов, предназначаемых для учетных регистров, возникли в письме ФНС России от 16.01.2018 № СД-4-3/480@. В нем приведены такие шифры:

- для журнала учета счетов-фактур:

- 33 — по документам (в т. ч. корректировочным), выставляемым при поступлении от налогового агента предоплаты в счет будущей поставки сырых шкур (лома);

- 34 — по документам (в т. ч. корректировочным), выставляемым (получаемым) комиссионером (агентом) в связи с отгрузкой налоговому агенту сырых шкур (лома);

- для книги покупок, заполняемой налоговым агентом:

- 41 — по вычету как у покупателя суммы НДС, исчисленной при перечислении предоплаты;

- 42 — по вычету как у покупателя суммы НДС, исчисленной при отгрузке товара, а также при корректировке стоимости отгрузки в сторону увеличения;

- 43 — по вычету как у продавца суммы НДС с предоплаты при отгрузке;

- 44 — по вычету как у продавца суммы НДС при корректировке стоимости отгрузки в сторону уменьшения;

- для книги покупок обычного налогоплательщика-продавца:

- для книги продаж обычного налогоплательщика-продавца:

- 33 — по предоплате в счет будущей поставки сырых шкур (лома);

- 34 — по отгрузке сырых шкур (лома), в т. ч. в счет предоплаты, а также при изменении стоимости отгрузки в сторону увеличения;

- для книги продаж, заполняемой налоговым агентом:

- 41 — по НДС с предоплаты как у продавца;

- 42 — по НДС с отгрузки как у продавца, а также при корректировке стоимости отгрузки в сторону увеличения;

- 43 — по НДС, восстанавливаемому как у покупателя при перечислении им предоплаты;

- 44 — по НДС, восстанавливаемому как у покупателя при корректировке стоимости отгрузки в сторону уменьшения.

Письмо содержит оговорки о том, что приведенные в нем коды являются рекомендуемыми и применяются до внесения изменений в соответствующий базовый регистр.

Кроме этого письмом ФНС России от 16.01.2018 № СД-4-3/532@ дополнительно введены коды 37-40 — для операций, предусмотренных п. 7 ст. 164 НК РФ.

Видео:1C:Лекторий 7.10.21 НДС: новая отчетность за III квартал 2021 годаСкачать

Состав декларации

В квартальной декларации по НДС необходимо заполнить 1, 3, 8 и 9 разделы, а в конце ─ титульный лист. В каждый блок необходимо включить соответствующую информацию:

- раздел 1 предназначен для отражения НДС к уплате либо к возмещению;

- в третьем разделе указывают расчет налоговой базы, суммы вычета и самого налога;

- в раздел 8 переносят данные из Книги покупок;

- в разделе 9 отражают данные из Книги продаж.

Главную страницу рекомендуют заполнять последней, так как в ней указывают количество листов из которых состоит отчет. А заранее этого узнать не получится. Хотя базовые данные можно внести и сначала, например, название ИНН, КПП и другие данные о компании.

Если же в квартале были операции, которые нужно указать в остальных блоках, то необходимо заполнить и их. Это разделы 2, с 4 по 7 и с 10 по 12, где указывают:

- в разделе 2 указывают НДС для организаций/ИП, имеющих статус налоговых агентов;

- разделы 4,5,6 заполняют при наличии хозяйственных операций по нулевой налоговой ставке или не имеющих подтвержденного статуса «нулевиков;

- в разделе 7 – указывают данные по освобожденным от НДС операциям;

- разделы 9 – 12 включают свод сведений из книги покупок, книги продаж и журнала выставленных счетов-фактур и заполняются всеми плательщиками НДС, применяющими налоговые вычеты.

Кроме того, существует упрощенная, или нулевая, версия отчета. В ней заполняют только титульник, ставя на остальных страницах прочерк. Ее необходимо сдавать в следующих случаях:

- осуществление в подотчетном периоде хозяйственных операций, не подлежащих обложению НДС;

- ведение деятельности за пределами российской территории;

- наличие производственных/товарных операций длительного периода действия – когда для окончательного выполнения работ требуется более полугода;

- субъект коммерческой деятельности применяет спецрежимы налогообложения (ЕСХН, ПСН, УСНО);

- при выставлении счета-фактуры с выделенным налогом налогоплательщиком, освобожденным от НДС.

При наличии указанных предпосылок суммы реализации по льготируемым видам деятельности проставляются в разделе 7 декларации.

Вызов для дачи пояснений

Коды необлагаемых операций раздела 7 декларации по НДС

Правила заполнения

кодов операций в

разделе 7 прописаны в приказе ФНС.

Сведения в указанный пункт вносят

юридические лица, в деятельности которых

в соответствующем квартале присутствовали

льготные операции

согласно статьям 149, 146, 147, 158, 167 Налогового

Кодекса.

Вся информация для

заполнения графы 7 берется из регистров

фирмы. Пояснение

подается в электронной форме. Есть

специальные группы

кодов для детализирования выполненных

действий. В первой графе вносится вид

операции (код). Затем указывается выручка

по коду, стоимость, отнесенная на

себестоимость и показатель сбора, не

подлежащий вычету.

Выделяется 5 разделов

кодов. Можно разобрать более подробно

некоторые из них. В первом разделе

1010800 включены процедуры, которые не

признаются объектом обложения согласно

статье 146. К примеру, 1010801

отражает действия, указанные в пункте

3 ст. 146. Следующее значение – 1010802

расшифровывается

как передача безвозмездно домов,

детсадов, санаториев и прочих объектов,

которые имеют социальное, культурное

назначение.

Код 1010805 означает

передачу бесплатно объектов ОС госорганам

и органам местного самоуправления,

согласно статье 146 пункту 5. 1010806 поясняется

как продажа земельных участков и долей

по ст. 146 п.2, подпункт 6.

Во втором разделе

1010200 представлены действия, которые не

подлежат обложению согласно статье

149. 1010201 означает предоставление в аренду

в пределах РФ помещений иностранным

гражданам, которые аккредитованы в РФ.

1010204 означает

реализацию некоторых медицинских

продуктов по специальному перечню. Туда

входят жизненно важные продукты,

протезные и ортопедические изделия,

некоторые средства для профилактики

инвалидности.

Код 1010235 подразумевает

продажу услуг по перевозке пассажиров

общественным городским транспортом,

морским и речным транспортом. Расшифровка

1010243 – продажа долей в уставном

капитале организаций, паев, ценных

бумаг.

1010251

означает продажу услуг, которые были

оказаны уполномоченными органами, за

которые берется пошлина государства,

все виды регистрационных и патентных

пошлин, сборов таможней.

1010256

отражает операции по реализации

исключительных прав на изобретения и

образцы промышленного производства,

программы для ЭВМ, некоторые технологии,

итоги интеллектуальной деятельности

согласно подпункту 26 ст. 149.

Код 1010291 отражает

оказание услуг коллегиями адвокатов и

соответствующими бюро, палатами адвокатов

субъектов страны. Код

1010292 отражает операции по предоставлению

займов в форме денег, финансовые услуги

по предоставлению средств в долг.

Значение 1010294 отражает выполнение

исследовательских и конструкторских

работ за счет бюджетных средств. 1010274

отражает торговлю ломом и отходами

металлов.

В 3 разделе 1010400

прописаны действия, которые облагаются

по ставке 0% согласно статье 164. Значение

1010401 показывает операции по продаже

товаров, которые вывезены в режиме

экспорта и помещены под режим СТЗ.

Значение 1010409 показывает продажу товаров

в области космических работ.

В 4 разделе 1011700 пишутся операции, которые осуществляются налоговыми агентами согласно статье 161. К примеру, код 1011703 отражает услуги органов власти и местного самоуправления по предоставлению в аренду федерального имущества. 1011705 означает реализацию в пределах РФ конфискованного имущества. В 5 разделе есть коды, которые отображают процедуры по объектам недвижимости ст. 171.