Появится обязанность представлять уведомление

Иногда обязанность по перечислению налогов, авансовых платежей по налогам, сборов, страховых взносов возникает у налогоплательщика до представления соответствующей налоговой декларации (расчета).

Например, предприятие уплачивает страховые взносы ежемесячно, а соответствующий расчет представляется ежеквартально. То есть до получения расчета и отражения данных, указанных в нем, на лицевом счете плательщика, налоговый орган не знает, какую сумму тот должен перечислить.

Предусмотрены также ситуации, когда представление декларации (расчета) вообще не предусмотрено НК РФ (за исключением случаев уплаты налогов физическими лицами на основании налоговых уведомлений).

В указанных случаях с 01.01.2023 налогоплательщикам, плательщикам сборов, страховых взносов, налоговым агентам придется представить в налоговый орган уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов ( НК РФ).

Такое уведомление представляется в налоговый орган по месту учета не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей по налогам, сборов, страховых взносов (в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи либо через «Личный кабинет налогоплательщика»). Например, уведомление об уплате упомянутых страховых взносов за февраль 2023 года надо представить не позднее 25.02.2023.

Представляют уведомления предприятия и в качестве налоговых агентов по НДФЛ. Они исчисляют и удерживают этот налог у физических лиц, как правило, ежемесячно, а отчетность представляют ежеквартально (форма 6-НДФЛ) и раз в год (форма 2-НДФЛ). Поэтому в уведомлении, в том числе, им надо будет определять сумму НДФЛ (исчисленную и удержанную) за период с 23-го числа месяца, предшествующего подаче уведомления, по 22-е число месяца подачи уведомления.

То есть, например, уведомление подается до 25 февраля, а в нем указываются суммы НДФЛ, исчисленные и удержанные с 23 января по 22 февраля.

Учтены также нюансы, связанные с началом и окончанием календарного года. Установлено, что за период с 23 декабря по 31 декабря уведомление представляется не позднее последнего рабочего дня года. Уточним: в уведомление, которое представляется не позднее 25-го января, надо включить суммы НДФЛ, исчисленные и уплаченные за период с 1 по 22 января.

Три вида сальдо

Что такое совокупная налоговая обязанность

Переход на новый порядок учета ЕНС в декабре 2023 года

После обновления на релиз 3.0.147.18 операцией Зачет аванса по единому налоговому счету в процедуре Закрытие месяца за декабрь списываются остатки по регистрам:

- Расчеты по единому налоговому счету — списаны суммы нераспределенной оплаты;

- Расчеты по налогам на едином налоговом счете — списаны суммы задолженности по всем налогам и взносам.

В декабре перенос всех начисленных налогов и взносов на ЕНС (в т. ч. уменьшение ранее начисленных) осуществляется регламентной операцией Начисление налогов на единый налоговый счет в процедуре Закрытие месяца.

В результате переноса формируются только бухгалтерские проводки.

Как будет работать Единый налоговый платёж с 01.01.2023 года

Федеральное казначейство откроет отдельный налоговый счёт каждой организации и ИП. Это будет сделано автоматически, обращаться никуда не нужно. На него нужно будет перечислять общую сумму задолженности по всем обязательным платежам — налогам, страховым взносам, сборам, авансовым платежам, пеням, штрафам, процентам.

Общая сумма будет определяться декларациями и уведомлениями, сданными в ИФНС. На основании этих документов налоговики будут списывать все необходимые удержания.

Организации и ИП, использующие ЕНП, должны подавать уведомления в ИФНС об исчисленных налогах, сборах и взносах. Форма уведомления утверждена приказом ФНС России от 02.03.2022 №ЕД-7-8/178@.

Сделать это нужно не позже за 5 рабочих дней до даты платежа. По НДФЛ для налоговых агентов — до 5 числа месяца, следующего за месяцем выплаты доходов.

Допускается отправлять его как в бумажном, так и в электронном виде. На каждый вид налога или сбора — отдельное уведомление. Отправить деньги на счёт можно:

- безналичным перечислением — как самой организации, так и третьим лицом;

- наличными через кассу банка, терминал, МФЦ;

- почтовым переводом.

Поступившие на счёт средства будут списываться в следующей последовательности:

- недоимки;

- налоги (включая авансы), страховые взносы и сборы;

- пени;

- проценты;

- штрафы.

Пока не будет закрыта более приоритетная задолженность, переход к следующему основанию не произойдёт.

Можно не перечислять через ЕНП сборы за пользование объектами животного мира и водными биологическими ресурсами. Допускается их платить как отдельно, так и в составе ЕНП.

ЕНП не применяют при перечислении:

- страховых взносов на травматизм;

- НДФЛ с выплат иностранным работникам по патенту;

- судебных госпошлин, по которым нет исполнительных документов.

Эти платежи отправляются напрямую, как и раньше.

После проведения налоговых платежей, на едином счёте образуется сальдо — разница между начисленными и уплаченными обязательными платежами. Узнать его можно, отправив запрос в ИФНС.

Если сальдо отрицательное, ИФНС пришлёт требование об уплате недоимки. Нужно будет оперативно пополнить счёт, иначе на всю сумму задолженности будут начислены пени (они автоматически спишутся при появлении денег на счёте).

При положительном сальдо остаток денег можно вернуть, либо зачесть в счёт будущих обязательных платежей. На возврат денег даётся 1 месяц.

Также на единый налоговый счёт предполагается поступление налогов, перечисленных ИФНС — возврат НДС, излишне уплаченный НДФЛ, и т.д.

Мораторий на пени продлили на 2024 год

В 2023 году действовал мораторий на пени. Если положительное сальдо ЕНС покрывало недоимку, пени не начисляли. При этом в положительном сальдо учитывали суммы, зарезервированные до срока уплаты налогов или взносов (постановление Правительства от 29.03.2023 № 500). Предполагалось, что временный порядок закончит действие 31 декабря, но его продлили до конца 2024 года (постановление Правительства от 26.12.2023 № 2315 можно скачать в конце статьи). Это значит, что помимо выгодного расчета пеней продлили и правило о предельных сроках выставления требований и взыскания недоимки. У налоговиков будет на шесть месяцев больше, чтобы направить требование и принять решение о взыскании.

Зачтенные по заявлению суммы будут учитываться для расчета пеней. Но чтобы вернуть эти деньги на расчетный счет, сначала их нужно поднять в сальдо ЕНС. Это можно сделать по заявлению. Тогда эти суммы увеличат положительное сальдо не позднее следующего рабочего дня после представления заявления об отмене зачета (подп. 3 п. 1 ст. 11.3 НК). Подать заявление можно в том числе в личном кабинете ЕНС.

Не получится отменить зачет, который налоговики провели автоматически. Резерв на ЕНС по НДФЛ и взносам невозвратный. Эти платежи резервируют досрочно — на дату представления уведомления или РСВ. Если ошибиться в большую сторону, то вернуть переплату будет сложно. Ее учтут, только если на ЕНС возникнет недоимка. Механизм возврата таких сумм в сальдо ЕНС по заявлению налоговики пока что разрабатывают.

Плюсы и минусы

Сложно говорить о преимуществах и недостатках режима уплаты налогов, который только с 2023 года де-факто станет обязательным для всех. Но если выделить положительные и отрицательные стороны, это будут такие положения:

| Достоинства | Недостатки |

|---|---|

|

|

Новое в налогообложении

Что точно изменится?

Вырастет размер социальных налоговых вычетов (на лечение, обучение)

С 1 января будет увеличен совокупный размер социальных налоговых вычетов (например, на лечение и обучение): было 120 тыс. — станет 150 тыс. рублей. Изменения закреплены в статье 219 Налогового кодекса РФ (Федеральный закон от 28.04.2023 № 159-ФЗ).

При этом вычет на обучение каждого из детей налогоплательщика (сумма, общая на родителей) до 1 января не превышает 50 тыс. рублей, а после 1 января — 110 тыс. рублей.

Вычеты можно суммировать, напоминает Вадим Баранча, эксперт по налоговым вопросам, основатель собственной налоговой школы.

пример

«Допустим, вы купили квартиру за 4 млн рублей, а затем продали за 7 млн рублей. Фактически прибыль составляет 3 млн рублей, и с этой части вы должны уплатить 13% налога. Новое правило позволяет уменьшить эти 3 млн рублей не только на сумму налогового вычета (до 2 млн рублей) при покупке жилья (если раньше вы никогда не пользовались этой возможностью — это можно сделать только один раз), но и на сумму расходов на лечение, обучение и прочее», — объясняет Вадим Баранча.

Произойдет окончательный переход на единый налоговый счет (ЕНС)

Переход на единый налоговый счет — новый способ учета начисленных и уплаченных налогов и взносов — в 2024 году станет окончательным и бесповоротным. По сути, ЕНС — это единый налоговый кошелек, через который будут проводиться все налоговые платежи и взносы.

«Применительно к рынку недвижимости это правило приведет к большей прозрачности, в том числе для сегмента краткосрочной аренды. Прямым образом это коснется недобросовестных налогоплательщиков — уклоняться от уплаты налогов станет сложнее», — комментирует независимый эксперт в области налогообложения Василий Кисленко.

Для застройщиков апартаментов возвращают НДС

С 1 января снова вводится НДС на услуги застройщиков при передаче апартаментов, которые строились и продавались по договорам долевого строительства. Это правило было отменено в 2010 году, но теперь оно возвращается. Такое нововведение отразится на конечной стоимости апартаментов — покупательский интерес будет смещаться в сторону покупки недвижимости с жилым статусом (у апартаментов его нет).

Коротко

По итогам 2023 года Федеральная налоговая служба прогнозирует поступление в бюджет налогов на сумму 46 трлн рублей, что на 4 трлн больше, чем в 2022 году.

Василий Кисленко приводит несколько примеров, которые свидетельствуют о повышенном внимании государства к источникам пополнения бюджета. В частности, отклонены законопроекты, которые потребовали бы дополнительных денежных средств из бюджета в форме налоговых вычетов:

- Отклонено предложение увеличить имущественный налоговый вычет, предусмотренный в связи с расходами граждан на новое строительство либо приобретение жилья (законопроект № 227777-8).

- Отклонено предложение освободить от уплаты НДФЛ при продаже единственного жилья ради улучшения жилищных условий (законопроект № 223105-8).

- Этот же отклоненный законопроект (№ 223105-8) предлагал отменить сроки владения недвижимостью для продажи без уплаты налогов.

Как избежать перехода

Такую возможность предоставляет действующий в настоящее время закон 263-ФЗ, где в пункте 12 статьи 4 дается указание на то, что в налоговый орган разрешено представлять распоряжение по уплате, по-другому говоря, самостоятельно формировать платежки по каждому налогу и сбору отдельно.

Иными словами, можно будет сделать выбор о переходе на единый налоговый платеж для ИП и юридических лиц или же об оформлении платежек привычным способом. Чтобы воздержаться от перехода, не нужно подавать ни одного уведомления по новой форме, а продолжать оформлять обычные платежные поручения на уплату налогов, сборов и взносов.

В законе говорится, что такая возможность будет действовать в течение 2023 года (то есть, перейти на ЕНП в любом случае придется с 2024 года).

На что еще обратить внимание при переходе на единый налоговый счет и сверке с ФНС

Уделите внимание просроченным задолженностям. Если имеются недоимки, срок взыскания которых истекает в 2022 году, их можно признать через суд безнадежными к взысканию

В этом случае их гарантированно не зачтут при формировании входящего сальдо по ЕНС.

Излишне уплаченные суммы налогов не попадут на ЕНС, если со дня внесения средств прошло более трех лет (п. 3 ст. 4 Федерального закона № 263-ФЗ). Чтобы не потерять эти деньги, лучше попытаться вернуть или зачесть их до 1 января 2023 года.

Переплату по региональному налогу на прибыль, если она останется по итогам 2022 года, перенесут на ЕНС. Предпринимать для этого какие-либо дополнительные действия не требуется.

После 31 декабря не будут подлежать рассмотрению заявления о возврате суммы излишне уплаченного налога и заявления о зачете, поданные до конца 2022 года, если по ним не было принято решение о возврате или зачете денежных средств. Решение об отказе по ним также не будет выноситься. При наличии положительного сальдо ЕНС после 1 января 2023 года вместо них можно будет представить заявление о распоряжении суммой денежных средств, формирующих положительное сальдо по ЕНС, по форме, утвержденной приказом ФНС России от 30.11.2022 No ЕД-7-8/1133@.

В бухгалтерском учете совокупная налоговая обязанность будет учитываться на отдельном субсчете 68.90 «Единый налоговый счет». Уведомления будут формировать проводки по дебету счетов учета конкретных налогов и взносов в кредит счета 68.90. Исполнение платежного поручения отразится по дебету 68.90.

Для детального учета расчетов в программах 1С реализуется отдельный, параллельный учет начислений и уплат по ЕНС. Он будет вестись в специальных регистрах с детализацией по налогам и срокам уплаты.

На начало года необходимо ввести в программу расчеты по единому налоговому счету. Для этого предназначен «Помощник по переходу на ЕНС». Помощник переносит задолженность или переплату по конкретному налогу на субсчет ЕНС и в регистры расчетов по ЕНС.

В целом, можно ожидать, что переходный период по ЕНС немного осложнит размеренную жизнь бухгалтеров. Но зато после прохождения этого периода, по мнению ФНС, жизнь налогоплательщиков существенно упростится. Единые налоговые счета сделают взаиморасчеты прозрачными, быстрыми и простыми

А на что обратить внимание в сложный переходный период, мы вам рассказали

Если переплата обнаружится позже?

Посмотрим, что будет, если переплата, возникшая, например, в 2021 году, будет выявлена уже в 2023-м. На дату перехода на ЕНС этих сведений у налоговиков не было – в состав ЕНС засчитывать их формально как бы не положено. Нормы о возврате/зачете «нормальной» (не ЕНС-ной) переплаты больше не действуют.

Что идет в плюс на ЕНС в текущем режиме – указано в статье 11.3 НК. Это деньги, признаваемые единым налоговым платежом, а также корректировки налоговой обязанности (если она уменьшается). В качестве ЕНП считается, среди собственно платежей, также и отмена зачета с ЕНС в счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, взноса), проведенного на основании заявления плательщика. Речь тут о том, что положительное сальдо ЕНС можно направить в зачет будущих налогов, подав заявление, а впоследствии можно это отменить, и тогда зачтенная сумма опять возвращается на ЕНС.

Налоговая обязанность, учтенная на ЕНС, уменьшается на основании:

- уточненок к уменьшению (подпункт 3.1 пункта 5 статьи 11.3 НК);

- судебныхе актов – например, если суд отменил решение налоговиков о доначислении (подпункт 11 того же пункта);

- иных документов, предусматривающих возникновение, изменение, прекращение обязанности по уплате (подпункт 17).

Если вернуться к вопросу о возврате на ЕНС переплаты, возникшей до 2023 года, но выявленной в 2023 году – по этим нормам опять загвоздочка: ведь на ЕНС по состоянию на 1.01.2023 учитывается лишь неисполненная обязанность. Исполненная обязанность – не учитывается. А корректировать указанными путями можно лишь то, что учтено на ЕНС. То есть, формально получается, что по указанным переплатам ни судебный акт, ни уточненка не помогут.

По уточненкам за периоды до 2023 года есть переходные положения в законе 263-ФЗ (пункт 7 статьи 4) в отношении подсчета пеней. В отношении учета изменения налоговой обязанности – ничего не найдено.

И еще один пробел – например, если в каком-то из предыдущих лет просто заплатили больше, и это не связано с декларацией. Просто ошибка в платежке. Бежать в суд? Или – думать, каким «иным» документом это можно оформить – какое заявление в каком виде надо писать? Ведь, напомним, старые нормы о возврате переплаты больше не действуют.

Более того: пункт 8 статьи 4 263-ФЗ особо оговаривает, что налоговики не рассматривают заявления о возврате переплаты, поданные до 31 декабря 2022 года, если в отношении таких заявлений до 31 декабря 2022 года (включительно) налоговым органом не принято решение о возврате. То есть, даже переплаты, обнаруженные «под завязку» 2022 года, рискуют остаться без возврата.

Уплата ЕНП

Платежное поручение на всю сумму ЕНП

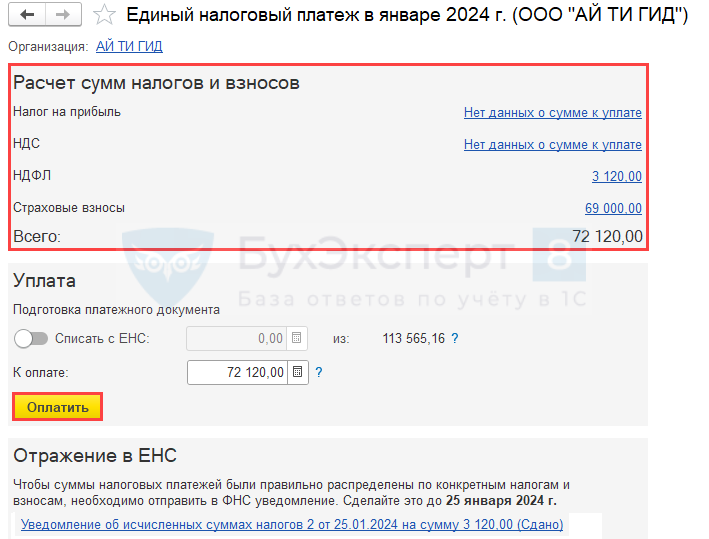

Автоматически сформировать платежное поручение на всю сумму задолженности по ЕНП можно в Помощнике по ЕНС из Задач организации.

Далее из Помощника можно сформировать платежное поручение на уплату ЕНП.

По кнопке Оплатить на все начисленные налоги и взносы формируется общее Платежное поручение по реквизитам ЕНП.

Сумма платежа заполняется по данным Помощника, при необходимости измените ее в платежном поручении.

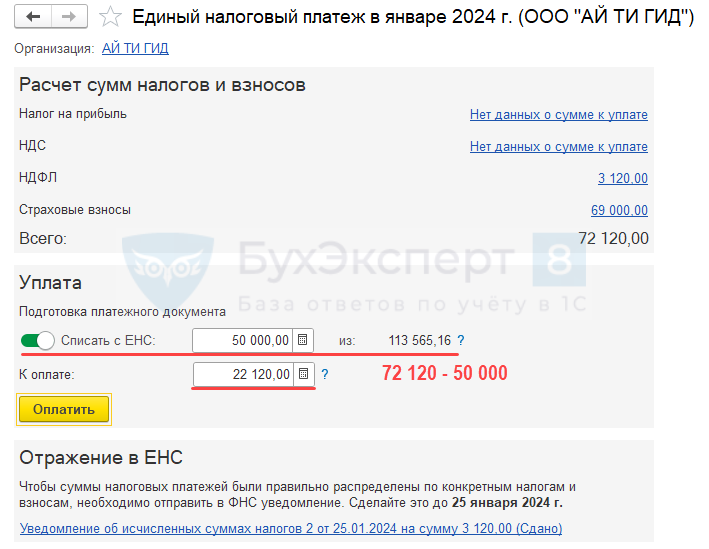

Либо установите переключатель Списать с ЕНС и укажите сумму в пределах положительного сальдо ЕНС. Тогда Платежное поручение сформируется на остаток суммы.

Платежное поручение на сумму каждого налога (взноса)

Платежное поручение на сумму каждого начисленного налога (взноса) формируется из раздела Банк и касса — Платежные поручения — кнопка Создать.

Особенности формирования платежек с 2023 года

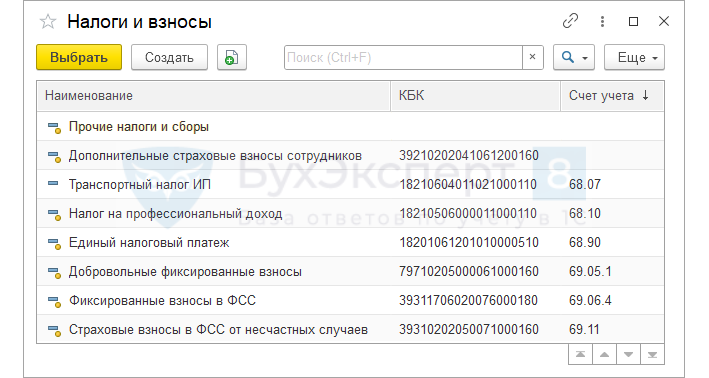

В форме платежного поручения с Видом операции — Уплата налога в графе Налог доступен ограниченный перечень платежей.

При формировании платежного поручения по реквизитам, отличным от применяемых с 2023 года, выдается предупреждение.

Это необходимо, чтобы избежать ошибок при ручном заполнении реквизитов.

Пополнение ЕНС

После проведения документа Списание с расчетного счета с Вид операции — Уплата налога, Налог — Единый налоговый платеж на сумму ЕНП сформируется проводка по пополнению ЕНС.

Начисление совокупной обязанности в «1С:Бухгалтерии 8»

Зачет ЕНП

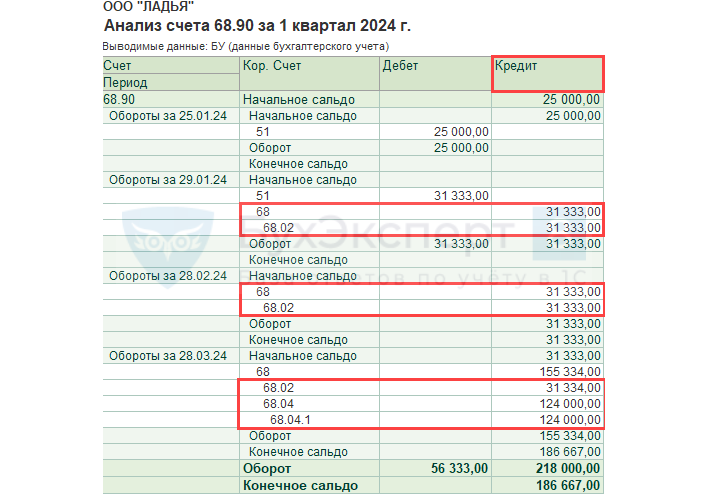

Учет расчетов по ЕНС в программе 1С ведется только на счете 68.90 «Единый налоговый счет». Посмотреть движения по ЕНС можно в отчете Оборотно-сальдовая ведомость по счету (раздел Отчеты) по дням.

Из отчета видно на каждый день, когда есть движения по счету:

- Сальдо на начало периода и конкретного дня;

- Дебет — уплата ЕНП;

- Кредит — распределение ЕНС в счет какого-либо налога (взноса) в день срока его уплаты;

- Сальдо на конец периода и каждого дня.

Посмотреть, как распределяется ЕНП в 1С на счете 68.90 в счет конкретных налогов (взносов), можно по отчету Анализ счета.

По кредиту счета 68.90 видно, в счет каких налогов и взносов уплачен ЕНП по конкретному сроку.

Распределение ЕНП осуществляет налоговая в соответствии с очередностью, установленной ст. 45 НК РФ. Результат распределения проверьте в ЛК ФНС.

Сравнить его по датам можно с отчетом Карточка счета 68.90.

Уведомления и сроки уплаты в 2024

Компании подают уведомления по тем налогам и взносам, которые уплачиваются до представления налоговой отчетности либо в отношении которых обязанность по представлению деклараций/расчетов вовсе не установлена НК РФ (п. 9 ст. 58 НК РФ). Например, компании на ОСНО не подают уведомления по НДС, по налогу на прибыль (и по авансовым платежам). Но уведомления по налогу на прибыль подают компании-налоговые агенты при выплате дивидендов юрлицам, доходов иностранным компаниям.

Не надо представлять уведомление, когда срок подачи уведомления совпадает со сроком представления отчетности. Все необходимые данные для налогового органа будут в отчетности — уведомление ему не нужно. Так, уведомление по страховым взносам не подается в месяце представления РСВ по итогам отчетного (расчетного) периода.

Срок представления в налоговый орган уведомлений в общих случаях универсальный — не позднее 25 числа месяца, в котором установлен срок уплаты налогов (авансовых платежей, сборов, страховых взносов). Что касается срока уплаты налогов, то в общих случаях он тоже универсальный — не позднее 28 числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей по налогам, сборов, страховых взносов.

В качестве примера отметим некоторые сроки представления уведомлений и уплаты налогов (с учетом выходных и праздничных дней (*), совпадения дат подачи уведомлений и отчетности (**):

| Налоговый (отчетный период) | Срок представления уведомления (не позднее указанной даты) | Срок уплаты налога |

|---|---|---|

| Транспортный, земельный налог | ||

| 1 квартал 2024 | 25.04.2024 | 02.05.2024* |

| 2 квартал 2024 | 25.07.2024 | 29.07.2024* |

| 3 квартал 2024 | 25.10.2024 | 28.10.2024 |

| 2024 год | 25.02.2025 | 28.02.2025 |

| Налог на имущество организаций | ||

| 1 квартал 2024 | 25.04.2024 | 02.05.2024* |

| полугодие 2024 | 25.07.2024 | 29.07.2024* |

| 9 месяцев 2024 | 25.10.2024 | 28.10.2024 |

| 2024 год (из кадастровой стоимости)*** 2024 год (из среднегодовой стоимости) |

25.02.2025 — |

28.02.2025 28.03.2025 |

| УСНО | ||

| 1 квартал 2024 | 25.04.2024 | 02.05.2024* |

| полугодие 2024 | 25.07.2024 | 29.07.2024* |

| 9 месяцев 2024 | 25.10.2024 | 28.10.2024 |

| 2024 год | -** | 28.03.2025 |

*** С 01.01.2024 срок представления декларации по налогу на имущество организаций перенесен на 1 месяц раньше с 25 марта на 25 февраля года, следующего за истекшим налоговым периодом (п. 3 ст. 386 НК РФ).

Уведомления и сроки перечисления НДФЛ

С 2024 года налоговые агенты представляют уведомления по НДФЛ 2 раза в месяц:

- не позднее 25 числа текущего месяца (налог, удержанный в период с 1 числа текущего месяца по 22 число текущего месяца);

- не позднее 3 числа следующего месяца (налог за период с 23 по 30 (31) число текущего месяца).

В декабре придется подать еще уведомление — не позднее последнего рабочего дня года по сумме НДФЛ, удержанной с выплат за период с 23 декабря по 31 декабря (абз. 3 п. 9 ст. 58 НК РФ).

Есть свои особенности у НДФЛ и в сроках уплаты налога. Так, исчисленный и удержанный налог в период:

- с 1 числа текущего месяца по 22 число текущего месяца надо уплатить не позднее 28-числа текущего месяца;

- с 23 по 30 (31) число текущего месяца — не позднее 5 числа следующего месяца;

- с 23 по 31 декабря — не позднее последнего рабочего дня года (п. 6 ст. 226 НК РФ).

Сроки представления уведомлений и перечисления в бюджет НДФЛ (с учетом выходных и праздничных дней (*)

Что такое сальдо ЕНС и как его определяют

Что такое Единый налоговый платёж?

Это регулярное единовременное перечисление обязательных налогов и сборов одной суммой на единый лицевой счёт, с которого ИФНС будет сама распределять все необходимые удержания.

К 1 января 2023 году каждое ООО или ИП получат свой собственный налоговый счёт, на котором будут:

- фиксироваться общие задолженности по всем налогам и сборам;

- аккумулироваться денежные средства для их погашения;

- удерживаться начисленные ИФНС суммы.

Можно провести аналогии с абонентской платой за пользование ТВ: клиент отправляет деньги на свой лицевой счёт, а оператор их автоматически списывает по истечении месяца.

Переход на единый налоговый платёж с 2023 года происходит поэтапно: с 1 июля его применяют добровольцы, написавшие заявление до 4 мая 2022 года, а со следующего года его должны начать применять все организации и предприниматели.

С учётом этого, в Налоговый кодекс РФ ввели специальную , регулирующую условия применения единого налогового платежа.

Кто будет платить ЕНП?

Все без исключения организации и индивидуальные предприниматели, применяющие любые системы налогообложения, кроме самозанятых — ОСНО, УСН, ЕСХН, ПСН.

Особенности Единого налогового платежа

Нужно обратить внимание на некоторые нюансы, которые возникнут с переходом на ЕНП:

- при наличии переплаты на дату начала применения ЕНП, она зачисляется на единый налоговый счёт;

- при наличии задолженности на дату начала применения ЕНП она будет списываться по очерёдности, установленной для ЕНП;

- при недостатке средств по налогам и сборам, возникшем после уплаты недоимки, остаток суммы будет распределён пропорционально между всеми удержаниями с одинаковым сроком перечисления.

Остаток (переплату) на едином счёте можно вернуть, если он образовался не в результате платежа от третьего лица.

Как работать на ЕНП

О возмещении НДС

Если по итогам налогового периода сумма вычетов по НДС превышает общую сумму налога, исчисленную по операциям, признаваемым объектом налогообложения в соответствии с пп. 1–3 НК РФ, полученная разница будет подлежать возмещению (зачету, возврату) налогоплательщику.

Сейчас непосредственно возмещенная сумма налога подлежит зачету или возврату.

Но согласно пп. 3 п. 5 новой ст. 11 НК РФ в совокупную обязанность налогоплательщика, которая формируется у него с 01.01.2023, входят, в частности, суммы, заявленные в налоговых декларациях к возмещению. Это касается и суммы НДС, заявленной к возмещению в соответствии со ст. 176 НК РФ: она подлежит учету на ЕНС и формирует на нем положительное сальдо.

Вот уже эту сумму, формирующую положительное сальдо (в том и путем возмещения НДС), в соответствии с новой редакцией ст. и НК РФ налогоплательщик может заявить к возврату на свой расчетный счет или к зачету в счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса).

Положения ст. 176 НК РФ (в редакции Федерального закона № 263-ФЗ) применяются в отношении порядка возмещения сумм НДС на основании решений, принятых начиная с 01.01.2023 (п. 3 ст. 5 Федерального закона № 263-ФЗ).

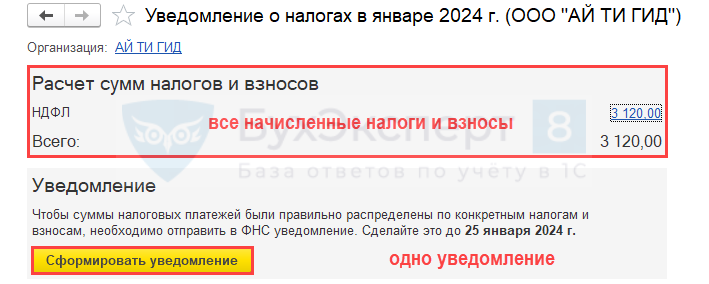

Подготовка уведомлений по ЕНП

Создайте Уведомление об исчисленных суммах налогов через:

- Помощник по ЕНС (Главное — Задачи организации);

- вручную (Операции — Уведомления).

Перейдите в Помощник. В блоке Расчет сумм налогов и взносов отражаются все начисленные налоги и взносы, по которым требуется подать уведомление по этому сроку.

По кнопке создайте единое уведомление по всем налогам и взносам.

Оно автоматически заполнится данными всех налогов и взносов по этому сроку уплаты. При необходимости отредактируйте данные вручную.

Уведомление можно отправить (при подключенной 1С-Отчетности) или выгрузить для отправки через стороннего оператора.

Документ не формирует движений. Используется только, как отчетная форма.

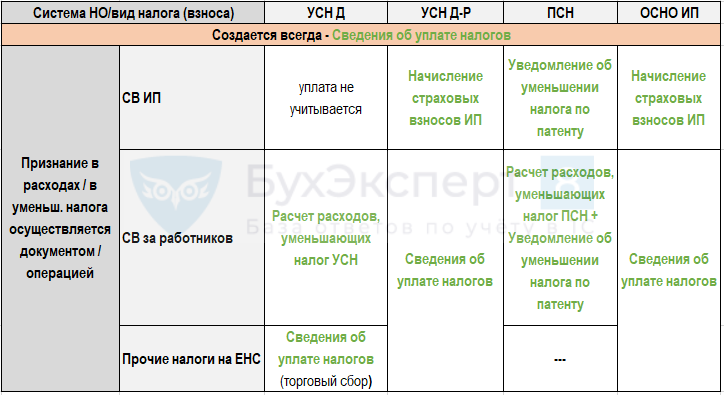

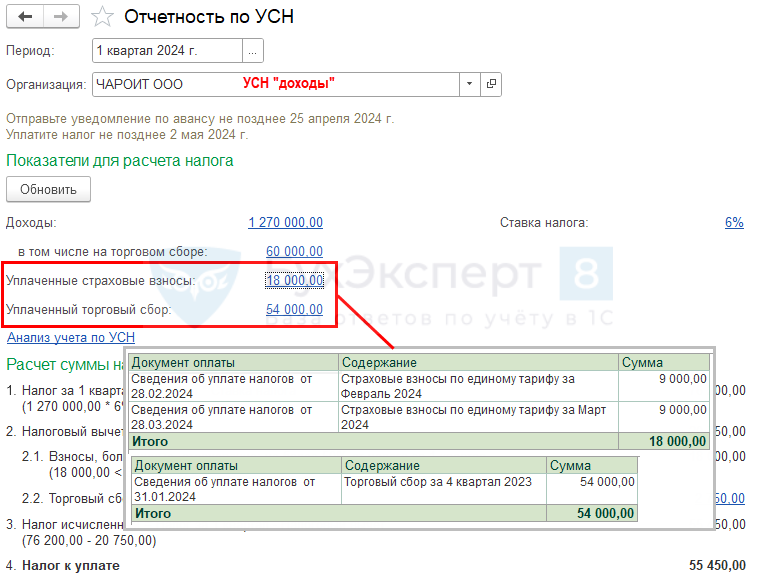

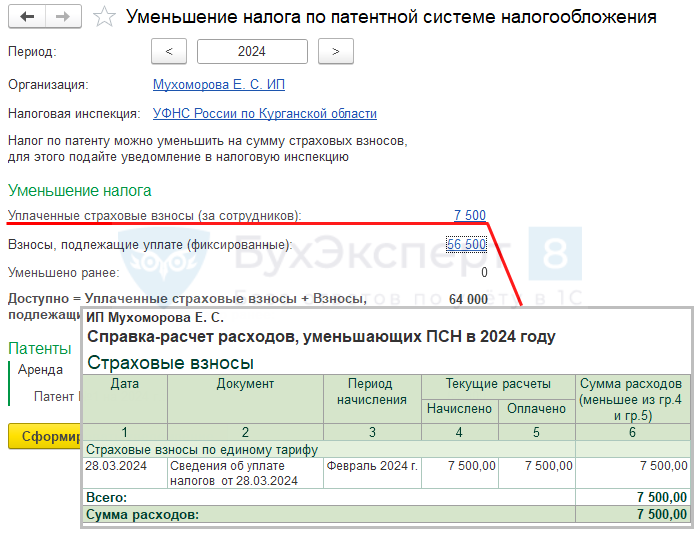

Учет налогов и взносов по кассовому методу

Распределение ЕНП в счет конкретного налога имеет значение только при кассовом методе учета для признания расхода или уменьшения налога (УСН, ПСН, НДФЛ ИП ОСНО).

Регистрация уплаты налогов (взносов) в программе 1С осуществляется (с релиза 3.0.150):

- с помощью интеграции с личным кабинетом ФНС — при подключенной 1С-Отчетности;

- вручную — если 1С-Отчетность не подключена.

Документ создается на дату распределения ЕНП в счет конкретного платежа. Формирование движений по специальным регистрам (включение в расходы, уменьшение налога) зависит от вида налога (взноса) и системы налогообложения.

Можно получить расшифровку учтенных платежей при расчете налога (УСН, ПСН, НДФЛ).

Уменьшение налога по УСН — в Помощнике по УСН.

Принятые в расходы при УСН налоги и взносы — в Помощнике по УСН. По двойному щелчку мышкой на соответствующей строке можно перейти в документ Сведения об уплате налогов.

А также в отчете Книга доходов и расходов УСН (раздел Отчеты).

Уменьшение налога по ПСН — в Помощнике по ПСН.

Принятые в расходы при ОСНО налоги и взносы — в Таблице № 6-2 (Прочие расходы) отчета Книга доходов и расходов ИП (раздел Отчеты).

Отрицательное сальдо = недоимка

При отсутствии на ЕНС достаточного размера денежных средств для погашения совокупной обязанности, на сумму недоимки инспекция направит требование об уплате задолженности с расшифровкой по налогам, сборам, пеням и штрафам.

Сроки исполнения требования в общем случае — 8 рабочих дней со дня получения требования (п.6 ст. 6.1, ст. 69 НК РФ). Требование будет считаться исполненным при перечислении в бюджет суммы равной отрицательному сальдо (п. 3 ст. 69 НК РФ).

При неисполнении компанией требования, инспекция вынесет решение о взыскании долга за счет денежных средств на счетах компании, открытых в банках (ст. 46 НК РФ).

В несудебном порядке взыскать долг инспекция может только в течение 2 месяцев после истечения срока, указанного в требовании. При пропуске данного срока — долг с компании придется взыскивать в судебном порядке, подав соответствующее заявление в арбитражный суд в течение 6 месяцев после истечения срока исполнения требования об уплате задолженности (ст. 46 НК РФ в ред. п.п. 4 п. 11 ст. 1 закона № 263-ФЗ).

Все ли обязаны перейти на ЕНП

Единый налоговый платеж с 2023 года обязателен для всех юридических и физических лиц, зарегистрированных в качестве ИП. Однако те предприниматели, которые применяют НПД (самозанятые), не должны этого делать, так как этот налог не включен в перечень тех, которые распределяются после оплаты ЕНП.

Обычного физического лица единый налоговый платеж не касается, даже если он занимается предпринимательской деятельностью и является самозанятым. При этом для физлиц доступен авансовый кошелек – при желании можно его пополнить, а ФНС сама оплатит с него налоги (например, имущественные). Также им и дальше будет доступна оплата налогов обычным способом.

Заработают контрольные соотношения по уведомлениям

Браковать уведомления на основании соотношений налоговики начнут, когда контрольные точки утвердят приказом. Ориентировочный срок вступления в силу — 1 апреля 2024 года. Но из-за ошибок налоговики не могут корректно отразить начисления, поэтому исключить ошибки безопаснее уже сейчас.

Контрольные точки для уведомлений есть в письме ФНС от 29.11.2023 № ЕА-4-15/14981. Спецоператоры уже используют их, чтобы проверять ваши уведомления на ошибки перед тем, как отправить в инспекцию. Ориентируются на них и налоговики на местах, не дожидаясь приказа ФНС.

Прежде чем направить свое уведомление об исчисленных налогах, авансовых платежах, сборах, страховых взносах в ИФНС, проверьте, нет ли в нем таких ошибок:

- неверно указан КБК;

- КБК не соответствует коду отчетного или налогового периода;

- дата подачи уведомления меньше даты начала срока его представления;

- дата подачи уведомления меньше даты начала срока представления РСВ;

- код по ОКТМО не найден в классификаторе ОКТМО;

- не соответствует КБК;

- неверно заполнен год;

- показатель НДФЛ указан с минусом;

- неверно указан КПП.

Еще одни контрольные соотношения должны утвердить для деклараций (regulation.gov.ru/p/143205). Если отчетность не пройдет проверку, начисления по декларации или расчету налоговики отразят позже срока уплаты:

- со дня вступления в силу решения по камеральной проверке;

- в течение 10 рабочих дней после окончания срока, предусмотренного для камералки;

- со дня, следующего за днем завершения камералки, если не выявили нарушения.